как работает кредит нота

Кредитные ноты

kredit-nota.jpg

Похожие публикации

В повседневную деятельность многих российских компаний в последние годы стали входить финансовые инструменты, ранее мало применяемые в отечественной практике, но широко распространенные за рубежом. К таким инструментам относятся, например, кредитные ноты. Рассмотрим, что это такое, и каким образом следует отражать подобные операции в учете.

Кредит-нота – что это простыми словами?

Кредит-нота – это документ, формируемый участником сделки, который предоставляет другой стороне сделки право на получение некоторой суммы при выполнении определенных условий. Если сделка не разовая, а между сторонами существуют долгосрочные договорные отношения, то премия зачастую не выплачивается, а засчитывается в счет расчетов за следующую поставку. Следовательно, для стороны, выдавшей ноту, возникает дополнительная задолженность, т.е. сумма записывается в кредит, отсюда и название – кредит-нота.

Основные характеристики кредит-ноты:

Например, если поставщик хочет выплатить покупателю премию за выполнение плана по объему закупок, он выставляет ему соответствующую кредитную ноту. В этом случае нота представляет собой документальное оформление ретро-скидки. Подобная скидка может предоставляться с изменением цены товара или без него.

Кредит-нота в бухгалтерском учете поставщика

Если премия покупателю начисляется без изменения продажной цены товара, то кредит-нота от поставщика отражается в его учете следующим образом:

ДТ 44 – КТ 76 – начислена премия, причитающаяся покупателю

ДТ 76 – КТ 62.1 – премия учтена в счет текущих взаиморасчетов за уже отгруженную продукцию, или

ДТ 76 – КТ62.2 – премия учтена в качестве аванса в счет следующих поставок

ДТ 76.АВ – КТ 68.2 – НДС с полученного аванса (применимо только для второго варианта).

Если же условия кредит-ноты предусматривают снижение цены товаров, то в этом случае сторнируются стандартные проводки, связанные с реализацией:

ДТ 62 (76) – КТ 90.1 (сторно)

ДТ 90.3 – КТ 68.2 (сторно).

Кредит-нота – проводки у покупателя

Если цена товара не изменяется:

ДТ 76 – КТ 91.1 – начислена полученная премия,

ДТ 60 – КТ 76 – премия учтена в счет взаиморасчетов за продукцию.

При снижении цены товара, также, как и у продавца, сторнируются стандартные для этой операции проводки:

ДТ 41 – КТ 60 (сторно)

ДТ 19 – КТ 60 (сторно)

ДТ 68.2 – КТ 19 (сторно).

Если получатель скидки на момент ее оформления уже успел продать товар, то дополнительно корректируется его себестоимость:

ДТ 90 – КТ41 (сторно).

Вывод

Выставляя кредитную ноту, одна из сторон сделки дает другой стороне право требования дополнительных сумм при выполнении соответствующих условий. Отражение операций с кредитной нотой в бухучете зависит от наличия в ней условий, связанных с корректировкой цен поставляемых товаров.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Что такое кредит-нота и как ее оформить

Кредит-нота, известная также как credit-linked note, – финансовый метод, который позволяет упростить условия сделок между продавцами и покупателями при заключении различного рода сделок. В российской экономике данный термин не используется, но он широко известен в международных финансовых кругах.

Важно! Если фирма развивает свою деятельность за рубежом, то ей стоит изучить, что входит в понятие «кредит-нота» и в каких областях применяются данные финансовые инструменты.

Основные характеристики понятия

По правилам международной торговли credit-linked note – это расчетный документ между продавцом и покупателем. Выставляет его продавец, и он же гарантирует, что покупателю будет предоставлен кредит или скидка на определенную сумму. Credit-linked note может быть прописана, если возникли определенные обстоятельства и создали прецедент, в соответствии с которым дилер может затребовать некоторую сумму у реализатора продукции.

Вопрос: Ежемесячно иностранная организация, состоящая на учете в налоговом органе РФ, выставляет российской организации счета на оплату за услуги онлайн-бронирования, в том числе НДС 20%. Иностранная организация уплачивает НДС по оказанию электронных услуг самостоятельно.

Также выставляются кредит-ноты по услугам бронирования за 2018 г. (то есть счета с минусом).

Как учесть данные кредит-ноты для целей НДС в текущем году, принимая во внимание тот факт, что в прошлом году российская организация являлась налоговым агентом по уплате НДС?

Посмотреть ответ

Если описывать кредит-ноту простыми словами, ее можно назвать разновидностью извещения, которое составляется одной стороной сделки и не нуждается в согласовании с другой. Данный односторонний документ может выступать частью договора и урегулирует отношения между сторонами после наступления некоторых обстоятельств, которые были прописаны в соглашении и привели тому, что первоначальные условия изменились.

Уточнение! Данные условия применяются продавцами для повышения уровня мотивации дилеров к соблюдению всех условий заключенных сделок.

Условия соблюдения кредит-ноты

Вопрос: Заключен договор об импорте рыбной продукции из Чили. Иностранный поставщик после поставки и принятия к учету товара сделал скидку по кредит-ноте. Есть ли особенности при возмещении НДС?

Посмотреть ответ

Оформление скидок на продукцию

ВАЖНО! Образец заполнения кредит-ноты от КонсультантПлюс доступен по ссылке

Credit-linked note – это возможность для закупщика получить скидку на закупаемую продукцию, но инструмент выгоден и для продавцов, поэтому часто используется и ими.

При этом показатели продаж ползут вверх, так как дилеры тщательно следят за соблюдениями всех условий сделок в надежде получить потом скидку. Также покупатели не могут демпинговать между собой, так как еще неизвестно, смогут ли они выполнить условия продавца или поставщика.

Условия сделок не позволяют покупателям получать скидку сразу, это лишь возможность, к которой они (покупатели) стремятся. Изначально им приходится оплачивать всю стоимость купленной продукции или товаров, а скидка может быть предоставлена позже, после соблюдения всех условий сделки.

Указанную скидку не проводят по бухгалтерской документации, не отражают ее в документах, связанных с поставкой покупателю приобретенной им продукции, для credit-linked note позже выписываются специальные документы.

Пример использования

Примером использования данного финансового инструмента может служить такая сделка. Поставщик и дилер заключили договор, в котором прописано, что кредит-нота, выраженная в скидке, может быть предоставлена по истечении каждого квартала. Бонусы в данном случае имели такое выражение: дилер получает скидку 3%, если приобретет продукции на сумму, превышающую 20 млн рублей. Покупателем были соблюдены требования договора, он купил продукцию на сумму 30 млн рублей, и поставщиком ему была выставлена кредит-нота в сумме 900 тыс. рублей.

Хоть документ кредит-нота и оформляется в произвольном стиле, у нее должны быть такие поля:

Кредит-нота как метод урегулирования расчетов

Важно! Если поставщик желает погасить дополнительные встречные обязательства перед дилером, то возможно выставление кредит-ноты. Например, закупщик во время приобретения партии продукции мог понести дополнительные расходы или по вине купленных бракованных товаров у него возникли убытки.

При данных обстоятельствах поставщик может использовать одну из следующих форм расчета:

Однако последний вариант расчета может вызвать проблемы при налогообложении. Налоговыми учреждениями может не признаваться данный способ расчета, также участникам сделки придется оформлять свои договоренности документально, так как операция может быть признана прощением долга. Если покупатель предоставлял услуги поставщику, то следует составить акт выполненных работ и счет-фактуру.

Преимущества кредит-ноты

Если была выставлена кредит-нота покупателю, то одними из результатов сделки могут быть следующие преимущества:

Выставление кредит-ноты не обязательно, но желательно, если оформляются крупные сделки. Чтобы использовать данный финансовый инструмент, не требуются поручители и залоговое имущество, однако если обязательства не были выполнены, то ответственной стороной становится заемщик. Кредит-нота может быть заявлена на биржевых торгах, если было объявлено о банкротстве заемщика.

Финансовые учреждения могут одновременно выступать в роли кредитодателя и источника, выставляющего кредит-ноты. При этом за риски получателя они не несут ответственности. Также на основании кредит-ноты можно кредитовать инвесторов.

При оформлении кредит-ноты возможны различные варианты:

Кредит-ноты в бухучете у продавцов и покупателей проводятся разными способами. Также у покупателей методы учета могут отличаться в зависимости от времени реализации (был товар продан в этом или прошлом году), а также подтверждения факта реализации продукции, по которой должна быть предоставлена скидка.

Учет кредит-нот у поставщика предполагает:

Особенности проводки кредит-ноты, если со временем был обнаружен брак продукции, выглядят таким образом:

Резюмируя, можно выделить главную цель кредит-ноты. Этот финансовый инструмент информирует закупщика об уменьшении его задолженности продавцу и выгоден обеим сторонам договора: поставщик увеличивает объем продаж, а покупатель получает скидку на продукцию или возвращает часть потраченных средств, если продукция оказалась некачественной. Однако следует помнить, что кредит-нота предполагает составление корректирующей документации.

Что такое кредит-нота в бухгалтерском учете?

Кредит-нота: понятие, назначение и отличительные признаки

Кредит-нота — это письменное уведомление продавцом покупателя о записи в кредит определенной суммы, обусловленное выполнением покупателем предусмотренных первоначальным договором специальных условий.

Назначение кредит-ноты — документальное оформление изменения цены продажи продукции, происходящей при определенных условиях, например:

Такие условия могут оговариваться:

Отличительные признаки кредит-ноты:

Изучайте нюансы бухгалтерского учета кредит-ноты у поставщика и покупателя с помощью советов от КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к материалу.

Бухучет последствий кредит-ноты: продавец предоставил скидку покупателю

Отражение информации в учете в связи с выставлением (получением) кредит-ноты у покупателя и продавца производится по-разному. Рассмотрим данные учетные алгоритмы при выставлении кредит-ноты на скидку.

Учетные алгоритмы в данной ситуации различаются в зависимости от:

Учет кредит-ноты у покупателя

Применение нижеуказанного алгоритма корректировки данных бухучета основано на п. 39 положения по ведению бухгалтерского учета и отчетности, утв. приказом Минфина РФ от 29.07.1998 № 34н и п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина РФ от 06.05.1999 № 32н.

Факт реализации товара покупателем

Проводки в бухучете

Документальное оформление записей в бухучете

Снижение стоимости товара, корректировка задолженности

Товар не реализован

Дт 41 Кт 60 — уменьшена стоимость товаров на сумму скидки

Д 19 Кт 60 — сторнирован входной НДС (с разницы между стоимостью товаров до и после получения скидки)

Дт 68 Кт 19 — восстановлен НДС с разницы между стоимостью товаров до и после получения скидки

Товар реализован в текущем году

Дт 90.2 Кт 41 — скорректирована себестоимость проданных товаров на сумму предоставленной скидки

Дт 41 Кт 60 — скорректирована задолженность продавца на сумму предоставленной скидки

Товар реализован в предыдущем году

Дт 60 Кт 91.1 — отражен доход в виде уменьшения задолженности перед поставщиком по товарам, полученным со скидкой (с учетом НДС)

Дт 91.2 Кт 68 — восстановлен НДС с разницы между стоимостью товаров до и после получения скидки

Есть ли особенности возмещения НДС, если иностранный продавец сделал скидку по кредит-ноте? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе.

Учет кредит-ноты у продавца

Для продавца оформление кредит-ноты означает, что необходимо:

Если продавец получил от покупателя всю сумму оплаты за отгруженные товары, по которым предоставляется скидка, покупатель может не возвращать деньги по откорректированной поставке, а зачесть ее сумму в качестве аванса под предстоящие поставки.

Рекомендации Минфина по налоговому учету ретро-скидок у покупателя и продавца см. в материале «Ретро-скидка: как учесть для налога на прибыль?».

С учетными нюансами кредит-ноты как аванса вас познакомит материал «Принятие к вычету НДС с полученных авансов».

См. также:

Кредит-нота при возврате бракованных товаров

Кредит-нота может быть оформлена продавцом и в иных ситуациях (помимо рассмотренной в предыдущем разделе). К примеру, в случае выставления покупателем претензии на бракованный товар и его действиях по возврату товара.

Если право собственности на бракованный товар перешло к покупателю, ему необходимо:

Как заполнить товарную накладную на возврат, см. здесь.

Рассчитать рентабельность помогут размещенные на нашем сайте материалы:

Кредит-нота и прощение долга

Обычно сроки поставки товара оговариваются договором купли-продажи. При этом в отдельных случаях этим же договором могут оговариваться особые условия в отношении продавца — по применению к нему санкций в случае нарушения этих сроков.

В такой ситуации в адрес покупателя может быть оформлена кредит-нота, в соответствии с которой цена товара уменьшается по сравнению с отгрузочной ценой, а отгрузочные документы выставляются на полную стоимость согласно договору купли-продажи.

Фактически в таком случае имеет место прощение части долга, оформленного в виде кредит-ноты.

Учетный алгоритм в этом случае выглядит следующим образом:

Итоги

Кредит-нота уведомляет покупателя об уменьшении его задолженности и требует соответствующих корректировок в учете. Отражение в бухучете записей по кредит-ноте зависит от того, в одном году происходит отгрузка и корректировка цены поставки, или в разные.

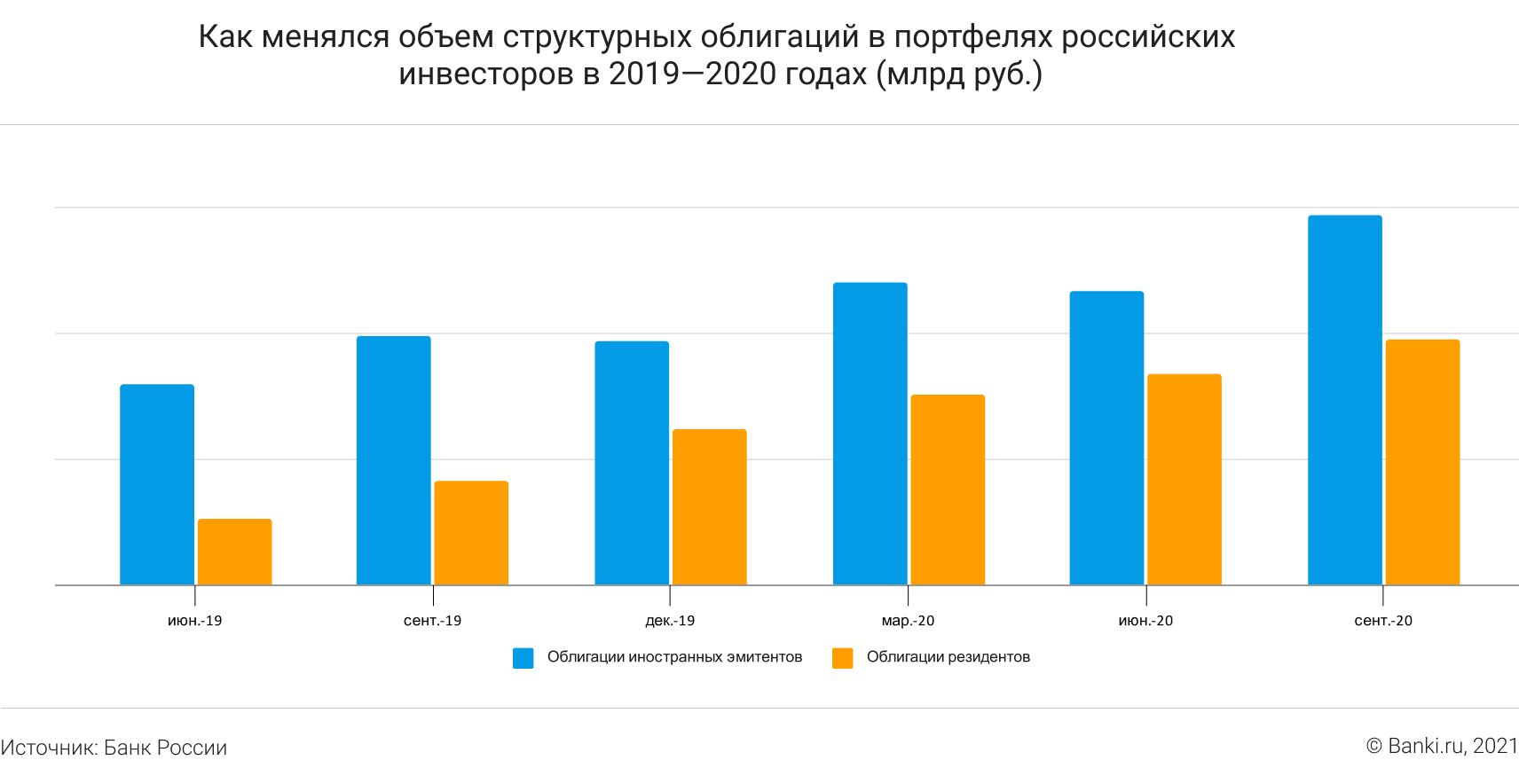

В чем польза от структурных нот простым инвесторам? Обучение Банки.ру

Обогнать облигации по ставкам, да еще защититься от скачков цен — так заманивают инвесторов в структурные ноты. Кому они выгодны на самом деле?

По решению Банка России, сейчас ноты доступны «квалам», а неквалифицированный инвестор может купить только отдельный подвид структурных продуктов — облигации со структурным доходом (также могут быть в виде нот), и то только после тестирования. Предполагается, что покупатели должны хорошо понимать специфику таких продуктов.

В России такие рыночные инструменты выпускают с 2000-х годов, но популярны у инвесторов они стали только в последние годы. Так, в конце января 2020 года, по данным «Эксперт РА», российские профучастники разместили на фондовом рынке 309 выпусков структурных продуктов, включая инструменты с защитой капитала, на общую сумму около 4,4 млрд долларов (в тот момент это было 280 млрд рублей).

В июле 2021 года «Финам» выпустил три ноты для квалифицированных инвесторов: «Лидеры Китая», «Медиаконгломераты», «Полупроводники».

Как работает нота?

В отличие от других структурных продуктов структурную ноту можно продать в любой момент, без обращения к ее эмитенту, поясняет независимый инвестсоветник Евгений Жуйков. Структурный продукт «существует только в виде договора между эмитентом и инвестором, где указаны все сценарии поведения базового актива и их влияние на прибыль или риски инвестора. В то время как структурная нота является ценной бумагой с ISIN (единый международный код идентификации ценной бумаги. — Прим. ред.) и CFI (международный дополнительный код, позволяющий выяснить характеристики бумаги. — Прим. ред.)», указывает эксперт.

Нота отчасти напоминает облигацию, она имеет конкретный срок жизни, номинальную стоимость и предусматривает возможность регулярных выплат (купонов).

Базовые активы в составе ноты не равны привычным акциям или облигациям. «Покупая ноту, вы вовсе не приобретаете все те замечательные акции и облигации, о которых читаете в брошюре. Вам принадлежит лишь обязательство банка-эмитента вернуть деньги при наступлении определенных обстоятельств», — напоминает основатель консалтинговой компании «Богатство» Владимир Верещак.

Если у ноты нет гарантированного купона (такие тоже бывают), то принцип выплат зависит от типа ноты. Для облигационных нот (иногда они называются «защитные ноты»), которые отслеживают долговые бумаги, выплата купонов связана с отсутствием кредитных событий по облигациям. То есть если эмитенты не допустили, например, дефолта, то выплаты стабильны. По таким продуктам доходность, как правило, низкая. В их основе — облигации крупных компаний, банков и т. д.

В нотах на акции (их также иногда называют барьерными) заранее установлен барьер (или порог) для купона.

Например, в ноте «Лидеры Китая» у «Финама» барьер обозначен в 70%. Это значит, что в каждую расчетную дату инвестор может получить купон, размер которого также заранее определен, если все активы из корзины ноты находятся в пределах 70% от своих начальных значений. Если хотя бы один актив упал больше чем на 30%, то купон не выплачивается.

Проблема с привязкой выплаты купонов к динамике активов довольно очевидна. Предсказать, как будут изменяться котировки конкретной компании, практически невозможно, то есть рядовой инвестор не имеет возможности спрогнозировать свой доход. Скажем, в «Лидерах Китая» «Финама» есть Alibaba, стоимость акций которой снижается последний год, или Baidu (тикер BIDU), чьи котировки упали с 213 до 163 долларов за шесть месяцев, это чуть больше 30%. В моменте BIDU проваливалась и до 137 долларов.

В нотах на акции, как правило, работает так называемая условная защита — механизм, который предполагает, что если все базисные активы в конце срока находятся в барьере (пороге) для выплаты номинала, то инвестору возвращается 100% вложений. В противном случае фиксируется убыток, который рассчитывается исходя из просадки худшего актива. То есть если из, допустим, трех акций в корзине ноты одна в конце стоит 70% начальных значений, вторая — 60%, а третья — 40%, то расчет суммы к возврату будет делаться по той, которая стоит 40% исходной цены. Барьер для выплаты номинала может быть таким же, как купонный, а может отличаться, в каждом случае это зависит от параметров конкретной ноты. Здесь тоже проблематично предсказать, вернутся ли вам вложения в конце срока действия ноты.

Зачем структурные ноты инвесторам?

«Структурные ноты иностранных эмитентов типа Nomura, JP Morgan, Citigroup и прочих появились в районе 2007—2010 годов и уже активно предлагались в рамках премиального обслуживания в банках, особенно с иностранным участием, но только для квалинвесторов, — вспоминает Наталья Смирнова, независимый инвестиционный советник. — Постепенно российские профучастники научились их делать сами, а не использовать только иностранные ноты». Пик их популярности пришелся на расцвет биржевых структурных облигаций в 2019 году.

Причины популярности нот среди инвесторов.

Без навыков профессиональной оценки можно даже не заметить высоких комиссий, и результат будет куда хуже ожиданий, по словам Евгения Шильникова, независимого инвестиционного советника.

Риски вложений в структурные ноты

Риск потери капитала. Стоимость базисных активов постоянно меняется, и нет никаких гарантий, что она не уйдет в минус по сравнению с началом действия продукта. Для инвестора это означает, что он может потерять часть или весь капитал. Стоит обращать внимание и на возможность досрочного выхода из продукта, так как он может также привести к убыткам.

В линейке нот «Финама» подборка активов выглядит продуманной — это известные и крупные компании. В ноте «Медиаконгломераты» собраны, например, Disney, ViacomCBS и Netflix. Но даже при этом прогноз их изменения представляется сложной задачей для инвестора.

Риски эмитента. К рискам эмитента (то есть организации, выпустившей ноту) относятся кредитный риск и риск ликвидности. Как правило, ноты выпускают крупные и стабильные инвестбанки с высоким кредитным рейтингом от международных агентств. Но исключать возможность их дефолта никогда нельзя. Может и возникнуть загвоздка с продажей ноты — например, если она не прошла листинг на бирже и обращается только на внебиржевом рынке, то покупка и продажа могут занять время.

Здесь тоже обратимся к примеру с «Финамом». Можно попробовать проверить по коду ISIN или поискать информацию про эмитента в Интернете. Но тут вы столкнетесь с тем, что зарубежный эмитент не раскрывает информацию в формате, привычном российским инвесторам. Например, ничего внятного по ISIN «Лидеров Китая» найти не удается.

Дополнительную информацию по выпуску структурных нот в открытом доступе вы вряд ли найдете. В «Финаме» на запрос о дополнительной информации отправляют на страницу своего сайта, посвященную структурным нотам. Но без регистрации там скачать подробную презентацию вы не сможете.

Кроме того, ноту выпускает не всегда та же организация, которая вам ее продает. Так, финамовские ноты выпускает Marex Financial, часть международной финансовой группы Marex.

Пресс-служба «Финама» на запрос Банки.ру пояснила, что «Marex является эмитентом ноты» и готовит их по запросу «Финама»: «Финам» формирует наполнение ноты и ее параметры (барьеры, сроки, защиты и проч.), а Marex уже выпускает ее для нас».

«Если что-то пойдет не так, инвестор будет должен пойти к Marex Financial — эмитенту ноты, зарегистрированному в Великобритании. Именно с этой компанией связаны кредитные риски инвестора», — подчеркивает Шильников.

Риски неисполнения обязательств с Marex Financial низки. Компания, отвечающая за структурные продукты, входит в Marex Group, работает с 2005 года. Она среди лидеров на мировых товарных рынках, международное агентство S&P присвоило ей инвестиционный рейтинг «BBB», отмечает Наталья Смирнова. Активы Marex Financial составляют почти 2 млрд долларов. Еще один параметр — коэффициент достаточности, то есть доля средств компании, которую она вкладывает в развитие бизнеса наравне с заемными. Так вот этот коэффициент у эмитента структурных нот первого уровня — CET1 ratio 21,4% ( нормой по «Базелю» считается коэффициент не ниже 4,5%).

Риск переплатить. По структурным продуктам часто предусмотрены высокие как открытые, так и скрытые комиссии (расходы) для инвестора.

При покупке вы оплатите стоимость ноты. Кроме того, если учитывать внутреннюю структуру продукта, придется платить несколько раз: разработчикам продукта, банку или эмитенту, агенту, который купил ее у эмитента, а потом перепродал инвестору. И это помимо самой комиссии, которую брокер возьмет за сделку при покупке ноты. В «Финаме» вы отдадите 0,118% объема сделки (комиссия за внебиржевую сделку), а, например, в СберБанке — 1,5% оборота по бумаге, принадлежащей клиенту, за торговый день.

И не стоит забывать, что рыночные риски могут привести к полной потере капитала, говорят эксперты. Как замечает Смирнова, «если, допустим, продукт привязан к акциям компаний 1, 2, 3 и 4, при этом четвертая компания банкротится, то по структурному продукту вы можете получить вообще потери в размере 100%, даже если акции компаний 1, 2 и 3 взмыли в космос».

Кредит нота – что это?

В западной финансовой практике применяются различные инструменты для увеличения товарооборота, повышения рентабельности сделок, роста прибыли. Одним из таких инструментов является кредит нота. Сделка выражается в получении покупателем дополнительных скидок на товар при выполнении им определенных условий, регулировании расчетов между контрагентами и т. д.

Определение

Кредит нота работает в качестве бонусной системы, которой могут пользоваться покупатели при выполнении заявленных поставщиком условий. Понятие включает в себя получение покупателем следующих привилегий:

При выполнении условий, покупатель имеет право требования предоставления скидки.

Применение кредит ноты выгодно не только покупателю, но и продавцу, т. к. покупатель оказывается привязанным к конкретному поставщику товаров. Соответственно у продавца увеличивается объем продаж, растет прибыль компании. Другими словами, кредит нота – это способ мотивации поставщиком своих покупателей для увеличения объемов закупок.

Главной отличительной особенностью кредит ноты является ее получение после завершения отчетного периода. Если скидка предоставляется до отгрузки, она сразу будет учтена в отгрузочной документации. Кредит нота выступает в качестве инструмента, с помощью которого поставщик прощает часть долга покупателю.

Пример наиболее распространенного применения кредит ноты в России:

Между поставщиком (иностранным производителем) и покупателем (отечественным) заключен договор поставки товаров, в соответствии с которым по итогам года, покупатель получит скидку на товар в размере 20%, если в течение каждого квартала в текущем году будет производить закупки на сумму не менее 25 млн. р., т. е. за год объем покупок должен составить 100 млн. руб. При выполнении этого условия, по истечении года, продавец готовит покупателю кредит ноту с расчетом скидки и условиями ее получения.

Каким образом оформляется кредит нота

Законодательно не выставляются требования по оформлению документа. Исходя из практики, условия получения кредит ноты оговариваются в договоре поставке или в дополнительном соглашении к нему.

Допускается одностороннее оформление соглашения. Например, если покупатель произвел оплату за товар в определенной сумме, и поставщик предоставляет ему скидку. Он высылает на адрес покупателя официальное уведомление.

Документ в обязательном порядке должен содержать следующую информацию:

Условия получения скидки должны быть отражены в договоре поставки товара. В нем должны содержаться параметры предоставления бонуса, его размер и сроки предоставления.

Отражение в бухучете

В бухучете кредит нота рассматривается как изменение первоначальной цены на товар. На сумму скидки выписывается отрицательный счет-фактура

При предоставлении кредит ноты, продавец должен переоформить первичные отгрузочные документы, откорректировать счет-фактуру, провести сторнирование записей по счетам реализации, уменьшить прибыль от сделки. При предоставлении скидки в предыдущем году, разница списывается на прочие расходы.

Если покупатель уже произвел оплату товара по первичным документам, разница будет учтена в качестве авансовых платежей за последующие поставки товаров.

При возврате бракованной продукции, составляется соответствующий акт, на его основании продавцу выставляется претензия. В бухучете производится оформление возврата и снижения выручки. Оформляется налоговый вычет по НДС.

Договор поставки может предусматривать санкции для продавца, если нарушаются сроки поставки товара. В этом случае цена за товар может быть уменьшена по сравнению с первичной. Покупателю выставляется кредит-нота, а документы он получает на полную стоимость, т. е. происходит аннулирование части долга поставщиком.

В этом случае учет должен быть следующим: на основании письменного документа (кредит ноты), происходит прощение долга покупателю. Операция отражается в составе прочих доходов с учетом НДС.

Достоинства и недостатки кредит ноты

Финансовый инструмент не имеет широкого распространения в РФ в связи с не проработанностью законодательной базы, отсутствия алгоритмов ее использования. Возникают проблемы при валютном контроле, отражении операции в бухгалтерском и налоговом учете.

За рубежом данный финансовый инструмент применяется в более широком понимании, чем в России. Возможно применение кредит ноты в банковском кредитовании, когда она выступает в роли облигации и является обеспечением кредитного договора. Если заемщик не выполняет принятые на себя обязательства, задолженность передается инвесторам. В этом случае банк не несет кредитных рисков, т. к. долг переходит инвесторам, а заемщик может оформить кредит без залога или поручительства.

В России кредит нота рассматривается как прощение задолженности односторонним образом. Сделка приравнивается к безвозмездной передаче имущества. Стоимость товаров, которые передаются безвозмездно в рамках скидки покупателю, не учитывается в налогооблагаемой базе.

Кредит нота имеет ряд важных достоинств, которые делают ее распространенным способом привлечения клиентов за рубежом:

В связи с быстрой интеграцией российского бизнеса за рубеж, применение такого финансового инструмента, как кредит нота скоро станет распространенным и в России. Поэтому российским бизнесменам перед заключением иностранного контракта, следует изучать возможности использования предлагаемых скидок, их выгодность и полезность.

Вывод

Кредитная нота не является обязательным документом для сторон сделки, но ее присутствие гарантирует покупателю получение льготных условий покупок, а для продавца ведет к увеличению объема продаж. Документ может быть оставлен в одностороннем порядке, но возможность применения кредит ноты должна быть оговорена в договоре поставки.

Главное назначение финансового инструмента – уменьшение задолженности покупателя перед поставщиком, поэтому при заключении крупных договоров с зарубежными контрагентами необходимо проверять наличие в них возможности использования кредит ноты и условия ее применения.