как рассчитать авансовый платеж по налогу на прибыль за 2 квартал

Уплата аванса по налогу на прибыль за 2 квартал 2021 года

Платежные сроки для авансов по прибыли

Первый важный вопрос: как часто необходимо перечислять авансы по прибыли? Уплата авансов по налогу на прибыль за 2 квартал 2021 года происходит в разные сроки в зависимости от применяемого компанией способа.

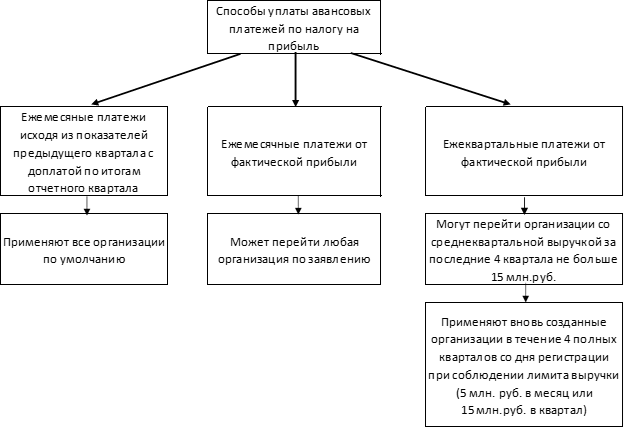

Кратко напомним законодательно установленные общие способы и периодичность уплаты «прибыльных» авансов (ст. 286, ст. 287 НК РФ):

Первые два способа уплаты АПНП могут использовать любые организации, а третий доступен только тем компаниям, у которых доходы от реализации за предыдущие 4 квартала в среднем не превышали установленный лимит, либо новички с выручкой не более 5 млн руб. за месяц или 15 млн руб. за квартал (п. 3 ст. 286, п. 5 ст. 287 НК РФ).

Среднеквартальный лимит на 2020 год повышался с 15 до 25 млн руб. Но в 2021 году все вернулось к прежним правилам.

В соответствии с п. 7 ст. 6.1 НК РФ сроки уплаты, попадающие на выходные, праздники или нерабочие дни, сдвигаются на ближайший рабочий день.

С учетом этого сроки уплаты авансов по прибыли за 2 квартал 2021 года будут такими:

Платеж

Срок уплаты

Налог на прибыль (обычные ежемесячные и ежеквартальные авансы)

Аванс по налогу на прибыль за апрель 2021 года

Аванс по налогу на прибыль за май 2021 года

Аванс по налогу на прибыль за июнь 2021 года

Аванс по налогу на прибыль за 2 квартал (полугодие) 2021 года

Налог на прибыль (авансы по фактической прибыли)

Аванс по налогу на прибыль за апрель 2021 года

Аванс по налогу на прибыль за май 2021 года

Аванс по налогу на прибыль за июнь 2021 года

Определяем сумму платежа

Второй важный вопрос: как определить сумму АПНП? Разобраться с ним нам помогут примеры.

ООО «ЭкоСервис» уплачивает АПНП ежеквартально (без ежемесячных перечислений). С начала года прибыль ООО «ЭкоСервис» составила:

1 769 376 руб. × 20% – 171 268 руб. = 182 607 руб.

(1 769 376 руб. – 856 340 руб.) × 20% = 182 607 руб.

При способе исчисления АПНП, который использует ООО «ЭкоСервис», в расчете участвует фактически полученная за отчетный период прибыль.

ПАО «Сириус Форте» уплачивает АПНП ежемесячно с доплатой по завершении квартала. Для исчисления каждого ежемесячного платежа внутри 2 квартала понадобится всего 1 показатель — АПНП за 1 квартал. У ПАО «Сириус Форте» он равен 965 442 руб.

Расчет ежемесячного АПНП во 2 квартале:

965 442 / 3=321 814 руб.

Данный способ исчисления ежемесячных АПНП не предусматривает участия в расчетах показателя фактически полученной компанией во 2 квартале прибыли, а определяет сумму внутриквартальных АПНП исходя из АПНП предыдущего квартала (п. 2 ст. 286 НК РФ). Поэтому отсутствие прибыли внутри квартала не избавляет компанию от перечисления ежемесячных АПНП. А фактически полученная квартальная прибыль будет участвовать только в исчислении суммы доплаты по итогам полугодия.

ООО «Елисеевские пекарни» перечисляет ежемесячные АПНП исходя из фактической прибыли. Данные по прибыли для расчета:

АПНП за апрель: (24 667 224 руб. – 21 109 130 руб.) × 20% = 711 619 руб.

АПНП за май: (39 881 013 руб. – 24 667 224 руб.) × 20% =3 042 758 руб.

АПНП за июнь: (36 030 652 руб. – 39 881 013 руб.) × 20% = 0

Данный способ ежемесячной уплаты АПНП позволяет не уплачивать аванс, если компания получила убыток в отчетном периоде (в отличие от способа, рассмотренного в примере 2).

Оформляем платежное поручение

Третий важный вопрос: как оформить платежное поручение на перечисление АПНП? От правильности составления этого документа зависит своевременность попадания в бюджет налогового платежа.

Узнайте о КБК для перечисления АПНП из этой публикации.

Чтобы вы могли быстрее разобраться с заполнением платежек, приводим ссылки на образцы платежных поручений с построчными комментариями по их заполнению. Образцы подготовили эксперты «КонсультантПлюс». Пробный онлайн-доступ к К+ вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид платежа | Ссылка на пробный онлайн доступ к К+. Бесплатно |

| Квартальный аванс в федеральный бюджет | Образец платежки от К+ |

| Квартальный аванс в бюджет субъекта РФ | Образец платежки от К+ |

| Ежемесячный аванс в федеральный бюджет (обычные авансы) | Образец платежки от К+ |

| Ежемесячный аванс в бюджет субъекта РФ (обычные авансы) | Образец платежки от К+ |

| Ежемесячный аванс в федеральный бюджет (авансы из фактической прибыли) | Образец платежки от К+ |

| Ежемесячный аванс в бюджет субъекта (авансы из фактической прибыли) | Образец платежки от К+ |

Лучше не опаздывать с перечислением АПНП и не занижать сумму к уплате. Оштрафовать за это не могут, но начисления пеней не избежать.

Итоги

Уплата авансов по прибыли за 2 квартал 2021 года производится в разные сроки. Эти зависит от того, как компания считает авансы. При попадании крайней даты платежа на нерабочий день авансовые перечисления можно произвести в ближайший после него рабочий день. Но для авансов за 2 квартал таких переносов нет.

Авансовые платежи по налогу на прибыль: кто платит и как рассчитать

Кто и с какой периодичностью уплачивает авансовые платежи по налогу на прибыль

Авансовые платежи по налогу на прибыль уплачиваются ежеквартально либо ежемесячно. Порядок уплаты зависит от того, кто платит авансовые платежи по налогу на прибыль, т. е. к какой категории относится налогоплательщик. Рассмотрим существующие варианты уплаты налога и категории налогоплательщиков.

ВАЖНО! В 2021 году чиновники вернули прежний лимит выручки в 15 млн руб. Напомним, для 2020 года этот лимит был повышен до 25 млн руб. в среднем за квартал (закон от 22.04.2020 № 121-ФЗ). Подробности см. здесь. Там же вы найдете разъяснения ФНС о том, как быть с авансами за 1 квартал 2021 года.

Как заполнить декларацию по налогу на прибыль при уплате авансовых платежей исходя из фактической прибыли, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Узнать, с какой периодичностью должна уплачивать авансы по прибыли ваша организация, вам поможет разработанная нашими специалистами блок-схема.

Налог на прибыль ежеквартально

Что касается периодичности оплаты авансовых платежей по прибыли, то они должны уплачиваться организациями ежеквартально, если отчетными периодами для них являются I квартал, полугодие и 9 месяцев календарного года (абз. 1 п. 2 ст. 285, абз. 2 п. 2, п. 3 ст. 286 НК РФ).

Следующие организации обязаны делать ежеквартальный авансовый платеж по налогу на прибыль согласно п. 3 ст. 286 НК РФ (при этом они освобождены от ежемесячных авансовых платежей по налогу на прибыль):

Авансовые платежи уменьшают рассчитанную за год сумму налога на прибыль (абз. 5 п. 1 ст. 287 НК РФ).

Начисление авансовых платежей по налогу на прибыль ежеквартально

Рассмотрим порядок расчета авансового платежа по налогу на прибыль для организаций, выручка которых не превышает 15 млн руб. в среднем за квартал (абз. 2 п. 2 ст. 286 НК РФ).

Сначала рассчитывается сумма налога на прибыль, соответствующая отчетному периоду, по формуле:

АПКотч — авансовый платеж за отчетный период;

НБотч — налоговая база отчетного периода, исчисленная нарастающим итогом;

С — ставка налога на прибыль.

Сумма аванса по налогу на прибыль к уплате по итогам отчетного периода определяется по формуле (абз. п. 1 ст. 287 НК РФ):

АПКдопл. — квартальный авансовый платеж к доплате, подлежащий уплате по итогам отчетного периода (полугодия, 9 месяцев, года);

АПКотч. — сумма исчисленного нарастающим итогом за отчетный период авансового платежа;

АПКпред. — сумма платежа по итогам предыдущего отчетного периода (в рамках текущего налогового периода).

Размер доплаты по итогам налогового периода, то есть размер 4-го квартального платежа формируется исходя из суммы фактически полученной прибыли, исчисленной нарастающим итогом за год, за вычетом уплаченных в бюджет в течение этого года квартальных авансовых платежей. Сумма последних при этом будет равна величине исчисленного нарастающим итогом авансового платежа за 9 месяцев.

Таким образом, размер итогового платежа по налогу на прибыль уменьшается на сумму уплаченных ежеквартально авансовых платежей. Если по итогам года вместо прибыли получен убыток, то сумма 4-го квартального авансового платежа будет нулевой (п. 8 ст. 274, абз. 6 п. 2 ст. 286 НК РФ).

Если вы платите квартальные авансы, вы можете перепроверить правильность своих расчетов с помощью разъяснений от экспертов КонсультантПлюс. Получите пробный бесплатный доступ к К+ и переходите к наглядным пояснениям и расчетному примеру.

Как рассчитываются авансы по налогу на прибыль ежемесячно

Если организация не соответствует критериям, установленным в п. 3 ст. 286 НК РФ, и отчетным периодом для нее является квартал, то помимо ежеквартальных авансовых платежей по налогу на прибыль должны уплачиваться ежемесячные.

Ежемесячные авансовые платежи, так же как и квартальные, уменьшают начисляемую по итогам отчетного периода или года сумму налога на прибыль к уплате (абз. 5 п. 1 ст. 287 НК РФ).

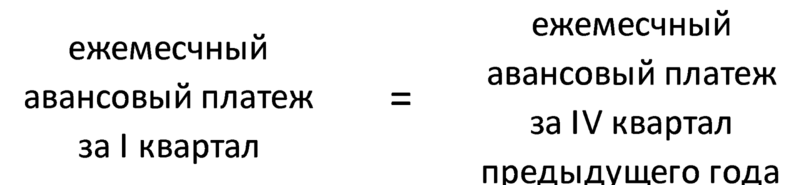

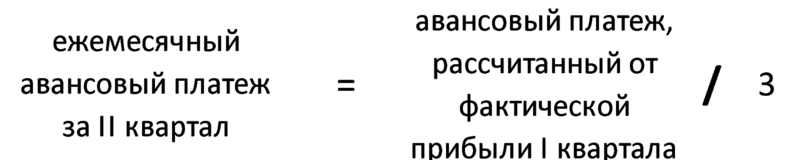

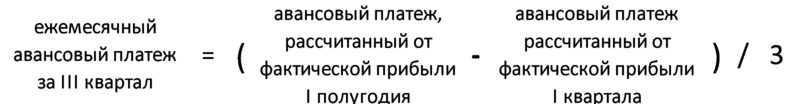

Порядок расчета суммы ежемесячных авансов к уплате в 2020–2021 годах не изменился. По-прежнему ежемесячный авансовый платеж по прибыли в 1 квартале года равен сумме ежемесячного авансового платежа в последнем квартале предшествующего года; во 2 квартале — 1/3 авансового квартального платежа за 1-й квартал; в 3 квартале — 1/3 разницы между суммой аванса за полугодие и авансом, приходящимся на 1 квартал; в 4 квартале — 1/3 разницы между авансами, начисленными за 9 месяцев и за полугодие.

Организация осуществляет переход на уплату ежемесячных авансовых платежей, если по итогам 4 прошедших кварталов величина полученного дохода превысила 15 млн руб. в среднем за квартал (п. 3 ст. 286 НК РФ).

Для того чтобы не ошибиться в расчете, нужно правильно определить какие кварталы будут предыдущими. Налоговый кодекс содержит норму, согласно которой предыдущими являются 4 квартала, предшествующие текущему (п. 3 ст. 286 НК РФ).

Минфин уточняет, что под предыдущими следует понимать 4 квартала, последовательно предшествующих кварталу, в котором налогоплательщик представляет декларацию (письма Минфина России от 24.12.2012 № 03-03-06/1/716, от 21.09.2012 № 03-03-06/1/493). То есть доходы от реализации в последнем квартале налогового периода также включаются в расчет средней величины доходов.

Правильно рассчитать ежемесячные авансы по налогу на прибыль вам помогут разъяснения и практический пример от экспертов К+. Смотрите их в Готовом решении, получив бесплатный пробный доступ.

Узнайте также, как отразить авансы в декларации по налогу на прибыль:

Если вам нужен образец заполнения декларации по налогу на прибыль за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к образцу.

Изменения в расчете налога на прибыль в 2020–2021 годах

Одним из недавних новшеств по налогу на прибыль является введение возможности применения к сумме налога, перечисляемого в оба бюджета, инвестиционного вычета (ст. 286.1 НК РФ). Использовать его можно в период 2018–2027 годов. За счет вычета на 90% стоимости ОС можно уменьшить налог, начисляемый в бюджет региона, а оставшиеся 10% отнести на уменьшение налога, начисляемого в федеральный бюджет. Решение о введении инвестиционного вычета принимают регионы, и они же конкретизируют условия его применения. Амортизироваться такие объекты уже не будут.

Изначально вычет предусматривался для вводимых в эксплуатацию основных средств 3–7 амортизационных групп. Но с 01.01.2020 он распространяется и на группы 8-10 (закон от 26.07.2019 № 210-ФЗ). Так же с 2020 года в инвествычет можно будет включать расходы на инфраструктуру.

О применении этого вычета подробнее читайте в статье «Инвестиционный налоговый вычет по налогу на прибыль».

Помимо указанных выше новшеств с авансами также (законы от 02.08.2019 № 269-ФЗ, от 26.07.2019 № 210-ФЗ):

Итоги

Авансы по налогу на прибыль уплачиваются всеми организациями на общей системе налогообложения. Вариантов исчисления авансов три: ежеквартально с уплатой или по итогам квартала (возможность его применения ограничена величиной получаемой выручки); ежемесячно с доплатой за квартал; ежемесячно по фактической прибыли. Алгоритм исчисления авансов в каждом из перечисленных случаев имеет свои нюансы.

Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода

Алгоритм определения величины ежемесячного аванса

Ежеквартально налогоплательщик рассчитывает сумму аванса по прибыли исходя из данных, полученных по фактическим результатам работы за период с начала года. Однако при этом (если он не пользуется правом платить авансы только поквартально) ему надо делать опережающие этот расчет платежи, осуществляемые ежемесячно в установленный срок.

Налогоплательщики, которые в 2020 году платили обычные ежемесячные авансы, вправе были перейти на уплату ежемесячных авансов исходя из фактической прибыли с платежа за январь-апрель и в последующие периоды до конца 2020 года (п. 2.1 ст. 286 НК РФ, введен законом от 22.04.2020 № 121-ФЗ). При этом сумму авансов они могли определить с учетом ранее начисленных авансовых сумм. Чтобы сделать такой переход, изменение порядка уплаты авансов нужно было отразить в учетной политике, а в налоговую подать уведомление по форме из письма ФНС от 22.04.2020 № СД-4-3/6802@. Чтобы начать платить авансы по факту с апреля, уведомить инспекцию нужно было до 8 мая. Для последующих периодов срок уведомления — 20-е число месяца с которого решено изменить порядок (если с мая, то до 20.05.2020, с июня — до 20.06.2020 и т. д.).

Образец заполнения уведомления о переходе на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли с апреля 2020 года вы можете посмотреть и скачать в Готовом решении от КонсультантПлюс. Просто получите бесплатный пробный доступ к системе и переходите в материал.

А еще эксперты К+ сделали подробный разбор всех апрельских нововведений в порядке уплаты авансов по налогу на прибыль в своем Обзоре:

Полный текст Обзора см. в cистеме КонсультантПлюс, получив полный пробный доступ бесплатно.

Однако с 01.01.2021 уплата авансов по прибыли осуществляется по старым правилам.

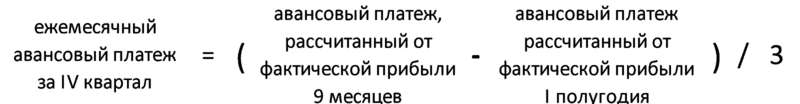

Для определения величины таких платежей п. 2 ст. 286 НК РФ устанавливает следующие зависимости:

Плательщики торгового сбора могут уменьшить авансовые платежи по налогу на прибыль на суммы фактически уплаченного торгового сбора в части консолидированного бюджета субъекта РФ (п. 10 ст. 286 НК РФ).

Что будет с авансом, если в квартале получен убыток

В одном из кварталов налогового периода налогоплательщик может получить меньше прибыли, чем в предыдущем, или убыток. Но данные обстоятельства не освобождают налогоплательщика от уплаты ежемесячных авансовых платежей в текущем квартале. В таких случаях сумма либо часть ежемесячных авансовых платежей, уплаченных в текущем квартале, будет признаваться переплатой по налогу на прибыль, которая согласно п. 14 ст. 78 НК РФ подлежит зачету в счет предстоящих платежей по налогу на прибыль или иным налогам; на погашение недоимки, уплату пеней или возврату налогоплательщику.

Если исчисленная сумма ежемесячного авансового платежа получится отрицательной или равной 0, то ежемесячные авансовые платежи в соответствующем квартале не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ). Подобный результат, полученный по итогам III квартала, приводит к отсутствию оплаты авансов в IV квартале текущего года и I квартале следующего.

Исчисление авансовых платежей при реорганизации и при смене порядка расчета

В случае реорганизации налогоплательщика, в процессе которой к нему присоединено другое юридическое лицо, размер ежемесячного авансового платежа на дату реорганизации рассчитывается без учета показателей деятельности присоединившейся организации (письмо Минфина России от 28.07.2008 № 03-03-06/1/431).

Если налогоплательщик меняет порядок расчета авансов, переходя от ежемесячного определения их от фактической прибыли к ежемесячным платежам, рассчитываемым поквартально, то сделать это можно только с начала нового года (абз. 8 п. 2 ст. 286 НК РФ), уведомив ИФНС не позднее 31 декабря предшествующего переменам года. Сумма ежемесячного платежа, который надо будет платить в I квартале, в этом случае определится как 1/3 от разницы между суммой аванса, рассчитанного по итогам 9 месяцев, и величиной авансового платежа, полученной по итогам полугодия в предшествующем году (абз.10 п. 2 ст. 286 НК РФ).

О том, в какие сроки делаются платежи по авансам, читайте в статье «Какой порядок и сроки уплаты налога на прибыль (проводки)?».

Пример исчисления авансовых платежей

Квартальные авансовые платежи, исчисленные по итогам отчетных периодов предыдущего года у организации «Квант», составили:

В текущем году авансовые платежи по итогам отчетных периодов (квартальные) составили:

Необходимо определить сумму ежемесячного авансового платежа, который организации «Квант» следует уплачивать в каждом квартале текущего налогового периода и I квартале следующего года.

1. Ежемесячный авансовый платеж, подлежащий уплате в I квартале текущего года, равен ежемесячному авансовому платежу, который уплачивался организацией «Квант» в IV квартале предыдущего года (абз. 3 п. 2 ст. 286 НК РФ). Его расчет производится в следующем порядке:

(1 000 000 руб. – 700 000 руб.) / 3 = 100 000 руб.

Следовательно, в январе, феврале и марте организация «Квант» уплачивает по 100 000 руб. авансов, распределяя их по бюджетам в необходимой пропорции.

Поскольку по итогам I квартала фактическая сумма авансового платежа, определенная исходя из ставки налога и налоговой базы, рассчитанной нарастающим итогом, составила 90 000 руб., у организации образовалась переплата по налогу в размере 210 000 руб. (100 000 руб. × 3 – 90 000 руб.).

2. Ежемесячный авансовый платеж, подлежащий уплате во II квартале текущего года: 90 000 руб. / 3 = 30 000 руб.

Исчисленные на II квартал ежемесячные авансовые платежи организация «Квант» рассчитала в налоговой декларации за I квартал.

В связи с наличием переплаты по итогам I квартала (210 000 руб.) сделан зачет переплаченной суммы в счет ежемесячных авансовых платежей на II квартал.

Таким образом, переплата по итогам II квартала составила 120 000 руб. (210 000 руб. – 30 000 руб. × 3).

3. Ежемесячные авансовые платежи в III квартале (июле, августе, сентябре) организация «Квант» не уплачивала, поскольку разница между квартальным авансовым платежом за полугодие и квартальным авансовым платежом за I квартал текущего года была отрицательной (0 – 90 000 руб. = –90 000 руб.) (абз. 6 п. 2 ст. 286 НК РФ).

4. Квартальный авансовый платеж за 9 месяцев в размере 60 000 руб. зачтен в счет переплаты.

5. Ежемесячный авансовый платеж, подлежащий уплате в IV квартале текущего года и I квартале следующего года:

(150 000 руб. – 0 руб.) / 3 = 50 000 руб.

Таким образом, в октябре, ноябре и декабре текущего года, а также в январе, феврале и марте следующего года размер ежемесячных авансовых платежей составит 50 000 рублей. Поскольку у организации «Квант» числится переплата по налогу, ежемесячные авансовые платежи могут быть зачтены.

Итоги

Правила определения величины ежемесячно уплачиваемых авансов по прибыли установлены НК РФ и описаны применительно к каждому из кварталов. Определяет эту величину на каждый последующий квартал сумма фактически исчисленного налога, приходящаяся на предшествующий ему квартал. Ежемесячный аванс берется от этой суммы как 1/3. Получение по итогам квартала убытка избавляет от авансовых платежей в следующем за ним квартале.

Ежеквартальные авансовые платежи по налогу на прибыль в 2021 году

Кто платит ежемесячные авансовые платежи по налогу на прибыль, какие есть варианты и как считать платежи при каждом из них, расскажем в этой статье.

Специалисты на аутсорсинге «Моё дело» возьмут на себя всю бухгалтерию. Вы не заплатите налогов больше, чем того требует государство

Какими бывают авансовые платежи по налогу на прибыль

Согласно Налоговому кодексу, у организаций есть три варианта оплаты авансов, и каждый предполагает особый порядок расчета:

Расчет авансовых платежей по налогу на прибыль исходя из показателей предыдущего квартала

При этом способе каждый месяц текущего квартала фирма перечисляет авансовые платежи, которые рассчитывают на основе показателей предыдущего квартала. По окончании квартала рассчитывают налог уже от фактических показателей отчетного квартала, вычитают перечисленные авансы и делают доплату (если есть).

Пример:

В IV квартале 2018 года ООО «Сезам» платило ежемесячные авансовые платежи по 100 000 рублей.

Налоговая база и начисление авансовых платежей:

| Период | Прибыль (руб.) | Налог (авансовый платеж) по итогам периода, ставка 20% | Ежемесячный авансовый платеж исходя из показателей предыдущего квартала | Доплата по итогам периода | Срок уплаты |

|---|---|---|---|---|---|

| I квартал | 3 000 000 | 600 000 | 100 000 | 28.01.2019г. | |

| 100 000 | 28.02.2019г. | ||||

| 100 000 | 28.03.2019г. | ||||

| 300 000 | 28.04.2019г. | ||||

| I полугодие | 5 000 000 | 1 000 000 | 200 000 | 28.04.2019г. | |

| 200 000 | 28.05.2019г. | ||||

| 200 000 | 28.06.2019г. | ||||

| — 200 000 (переплата) | Нет платежа | ||||

| 9 месяцев | 10 000 000 | 2 000 000 | Зачтена переплата | 28.07.2019г. | |

| 66 667 (частично зачтена переплата) | 28.08.2019г. | ||||

| 133 333 | 28.09.2019г. | ||||

| 600 000 | 28.10.2019г. | ||||

| 2019 год | 15 000 000 | 3 000 000 | 333 334 | 28.10.2019г. | |

| 333 333 | 28.11.2019г. | ||||

| 333 333 | 28.12.2019г. | ||||

| 0 | 28.03.2020г. |

Первый квартал

В первом квартале расчеты делать не нужно, т.к. ежемесячный авансовый платеж уже известен. Он равен ежемесячному авансовому платежу в IV квартале предыдущего года.

То есть в январе, феврале и марте вы будете платить столько же, сколько в октябре, ноябре и декабре прошедшего года. (п.2 ст. 286 НК РФ).

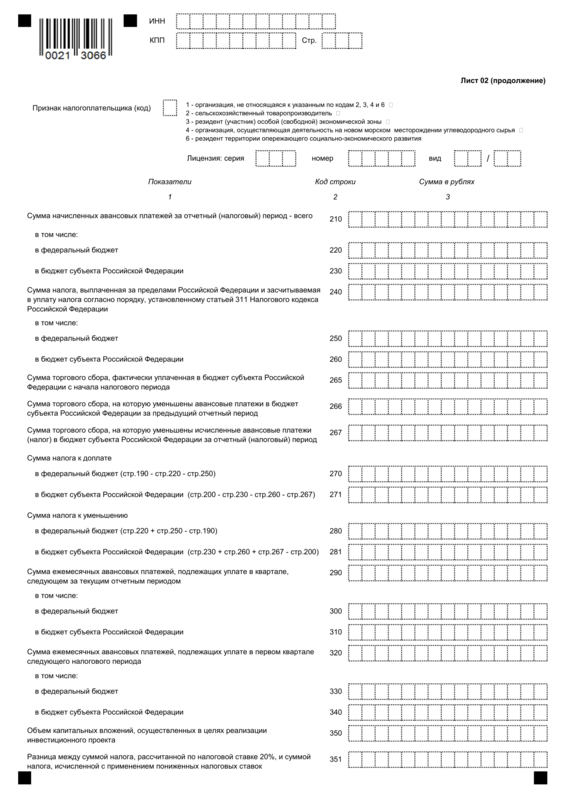

В декларации за I квартал строка 210 листа 02 будет равна строке 320 того же раздела декларации за 9 месяцев прошлого года.

Когда квартал закончится, посчитайте аванс уже по фактической прибыли за этот квартал. Из него сминусуйте то, что уже заплатили в первые три месяца года. То, что осталось – это и есть сумма к доплате по итогам квартала. Если разница получилась отрицательная, значит возникла переплата.

В декларации из строки 180 отчета за I квартал вычтите значение строки 210. Результат распределите по бюджетам и отразите в строках 270 и 271, или 280 и 281, если результат отрицательный.

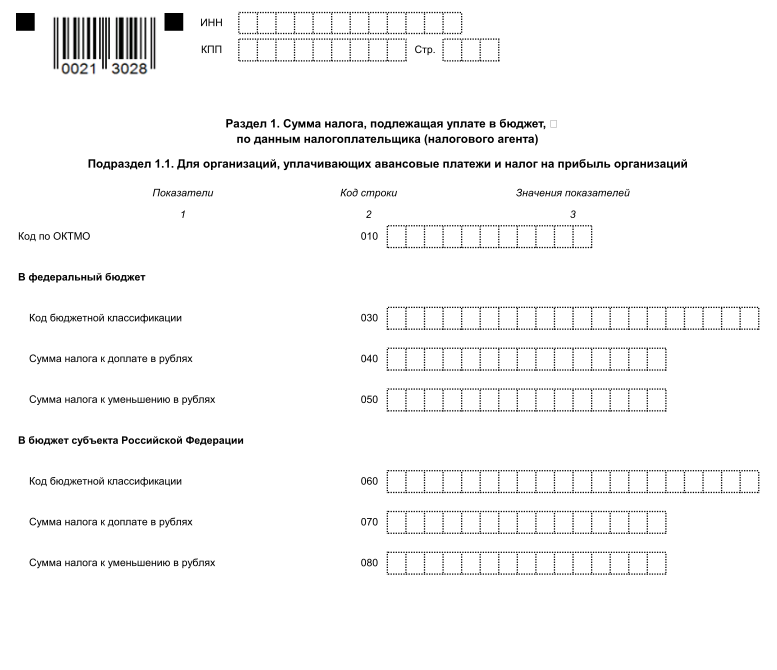

Этот же результат отразите в подразделе 1.1 раздела 1 декларации по налогу на прибыль за I квартал, в строках 040-050 или 070-080.

Если по итогам 9 месяцев прошедшего года компания сработала в убыток и поэтому в IV квартале авансы не платила, то в январе, феврале и марте авансов к уплате тоже не будет.

В нашем примере ООО «Сезам» в январе, феврале и марте 2019 года по аналогии с 4-м кварталом 2018 года платило по 100 тысяч рублей авансов.

Фактическая прибыль за первый квартал 3 млн.руб.

3 млн. х 20% = 600 тыс. – столько организация должна бюджету по итогам первого квартала.

300 тысяч уже заплатили, значит к доплате остается еще 300. Из них 255 тыс. в федеральный бюджет (стр. 270) и 45 в местный (стр. 271).

Второй квартал

В листе 02 декларации за I квартал строки 180 и 290 будут равны.

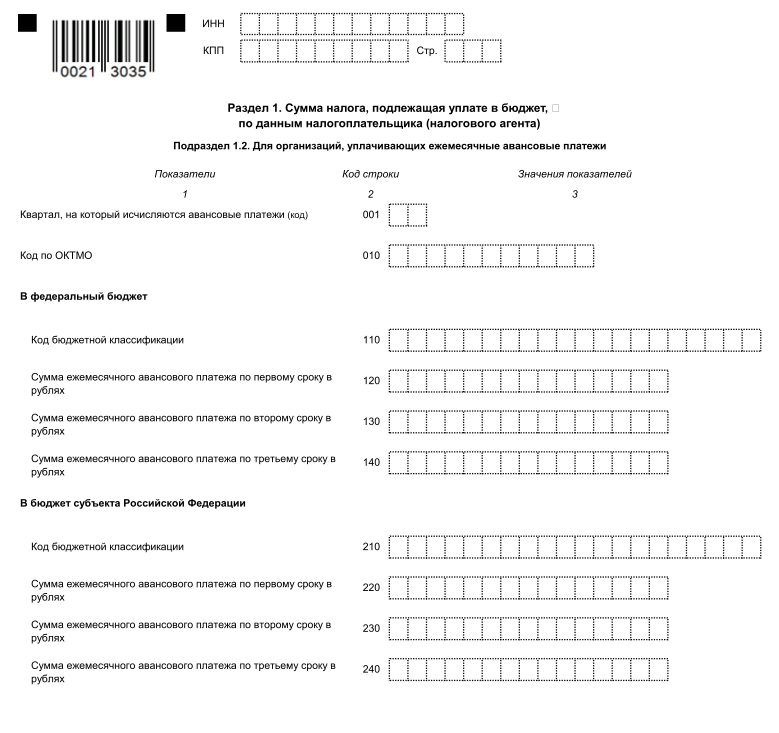

Получившуюся сумму распределите по бюджетам и укажите в декларации по налогу на прибыль за I квартал: в строках 290-310 листа 02, 120-140 и 220-240 подраздела 1.2 раздела 1.

Чтобы узнать сумму к доплате по итогам полугодия, из строки 180 полугодовой декларации вычтите значение строки 210. Результат отразите в строках 270 и 271, либо 280 и 281 листа 02, и в подразделе 1.1. раздела 1.

В нашем примере 20% от прибыли, полученной в первом квартале – это 600 тысяч рублей. Значит в апреле, мае и июне ООО «Сезам» перечисляет по 200 тысяч рублей.

Прибыль ООО «Сезам» по итогам полугодия составила 5 млн.руб.

Начисленная сумма авансовых платежей нарастающим итогом 1 млн.руб.

Минусуем 600 тысяч, которые уже перечислили в первом квартале, и 600 тысяч – во втором. Видим, что у ООО образовалась переплата в 200 тысяч рублей. Ее можно будет зачесть в будущем периоде.

Переплату нужно отразить в полугодовом отчете: строках 280 (разница между стр. 190 и 220) и 281 (разница между стр. 200 и 230) и в подразделе 1.1.

Третий квартал

То есть из строки 180 декларации за I полугодие вычтите тот же показатель из отчета за I квартал. Результат отразите в строке 290 полугодовой декларации.

Получившуюся сумму распределите по бюджетам и укажите в декларации по налогу на прибыль за I полугодие: в строках 290-310 листа 02, 120-140 и 220-240 подраздела 1.2 раздела 1.

Для определения доплаты (или переплаты) из строки 180 декларации за 9 месяцев вычтите значение строки 210. Результат отразите в строках 270 и 271, либо 280 и 281 листа 02, и в подразделе 1.1 раздела 1.

В нашем примере (1 млн. – 600 тыс.) : 3 = 133,33 тыс.руб. – к перечислению в июле, августе и сентябре. В июле платить не придется, потому что зачли переплату текущего квартала. В августе зачли остаток переплаты и к перечислению осталось 66 667 тыс.руб. В августе перевели 133 333 рубля.

Налоговая база по итогам 9 месяцев – 10 млн.руб.

Авансовый платеж за третий квартал нарастающим итогом – 2 млн.руб. (20% от 10 миллионов).

К доплате по итогам третьего квартала за минусом аванса за первое полугодие и сумм, уплаченных (и зачтенных) в июле, августе и сентябре:

2 млн. – 1 млн. – 400 тыс. = 600 тыс.руб.

Четвертый квартал

То есть из строки 180 декларации за 9 месяцев вычтите аналогичный показатель из отчета за полугодие. Результат отразите в строке 290.

Получившуюся сумму распределите по бюджетам и укажите в декларации за 9 месяцев: в строках 290-310 и 320-340 листа 02, 120-140 и 220-240 подраздела 1.2 раздела 1.

Для определения доплаты (или переплаты) из строки 180 годовой декларации вычтите значение строки 210. Результат отразите в строках 270 и 271, либо 280 и 281 листа 02, и в подразделе 1.1. раздела 1.

В годовом отчете подраздел 1.2 не заполняйте, потому что в первом квартале будущего года авансовые платежи будут такими же, что и в IV квартале предыдущего.

Доплату переведите в бюджет до 28 марта.

В нашем примере (2 млн. – 1 млн.) : 3 = 333,33 тыс.руб. – к перечислению в октябре, ноябре и декабре.

Фактическая прибыль по итогам года – 15 млн.руб.

Авансовый платеж по итогам года – 3 млн.руб. (20% от 15 миллионов).

Доплачивать по итогам четвертого квартала ничего не нужно, потому что за минусом авансового платежа за 9 месяцев и сумм, уплаченных в октябре, ноябре и декабре, остается ноль:

3 млн. – 2 млн. – 1 млн. = 0

Автоматизируем ваш учёт и отчётность за 10 минут