как рассчитать переплату по ипотеке формула

Ипотечный калькулятор

Расчет ипотеки онлайн

При намерении купить квартиру или любую другую недвижимость в кредит, было бы нелишним заранее рассчитать ежемесячный платеж ипотеки. Зная возможную сумму ежемесячных платежей, потенциальный заемщик с легкостью сможет сам рассчитать максимальный размер ипотеки, переплату и срок кредитования.

Для точного расчета платежей ипотеки очень удобно использовать специальную программу, доступную каждому, – ипотечный калькулятор. Эта программа, которая содержит набор математических формул, используется для вычисления всех значимых показателей кредита. Важнейшей функцией программы является расчет ипотеки онлайн. С помощью калькулятора заемщик без труда сможет рассчитать все ключевые условия ипотеки: платежи, сумму ипотеки, переплату, сроки и другие.

Для того, чтобы результат расчета ипотеки, совершаемого на калькуляторе, получился точным, обязательно нужно учитывать такие параметры как процентная кредитная ставка, различные платы и комиссии, которые могут иметь место, а также доступная для заемщика сумма первоначального взноса. Поэтому не лишним будет уточнить в банке информацию по поводу размера процентной ставке и комиссиях по выбранной кредитной программе.

Калькулятор ипотеки без труда можно найти в Интернете. Сегодня большинство банков размещают подобную программу на своих официальных сайтах. Эти сервисы на сайтах банков помогают рассчитать ипотеку и актуальные для каждого конкретного заемщика условия кредита – индивидуальную процентную ставку, выплаты и др. В таких сервисах, обычно, уже учтены категория заемщика, тип покупаемого жилья, возможность подключения программы страхования или же отказаться от нее, подходящую кредитную программу.

Существуют онлайн-калькуляторы, рассчитывающие размер ипотеки, размещенные не только на сайтах банков, но и на других интернет-порталах, специализирующихся на таких услугах. Такие калькуляторы также без проблем рассчитают условия кредита по параметрам, заданным пользователем. Онлайн-калькуляторы дают заемщикам прекрасную возможность не посещая банк лично предварительно рассчитать все интересующие их параметры.

Однако, не стоит забывать, что результат расчета, полученного на сервисах, которые расположены на сторонних сайтах, не будет окончательным. Для получения профессиональной консультации и точного расчета ипотеки на недвижимость можно обратиться к менеджеру непосредственно в банке. Ипотечный калькулятор – удобный сервис, дающий возможность для тех, кто планирует приобрести жилье в кредит, предварительно оценить свои возможности чтобы понять степень долговременной кредитной нагрузки.

Процентная ставка

Если вы уже воспользовались нашим ипотечным калькулятором и сделали расчет, вы, наверное заметили, что ежемесячный платеж состоит из двух частей: основной долг и проценты. Поскольку с каждым месяцем ваш долг уменьшается, то и процентов начисляется меньше. Именно поэтому первая часть платежа (основной долг) растет, а вторая (проценты) уменьшается, а общий размер платежа остается неизменным на протяжении все срока.

Разные банки предлагают разные процентные ставки, они зависят от различных условий, например, от размера первоначального взноса, от типа приобретаемого жилья и т.п. Очевидно, что нужно искать вариант с наименьшей ставкой, ведь даже разница в пол процента отразиться на сумме ежемесячного платежа и на общей переплате по кредиту:

| Сумма кредита (руб.) | 2 000 000 | 2 000 000 | 2 000 000 |

| Срок кредита | 10 лет | 10 лет | 10 лет |

| Процентная ставка | 12% | 12,5% | 13% |

| Ежемесячный платеж (руб.) | 28 694 | 29 275 | 29 862 |

| Переплата по кредиту (руб.) | 1 443 303 | 1 513 028 | 1 583 458 |

Таблица 1. Демонстрация влияния процентной ставки на параметры кредита.

Фиксированная и плавающая процентная ставка

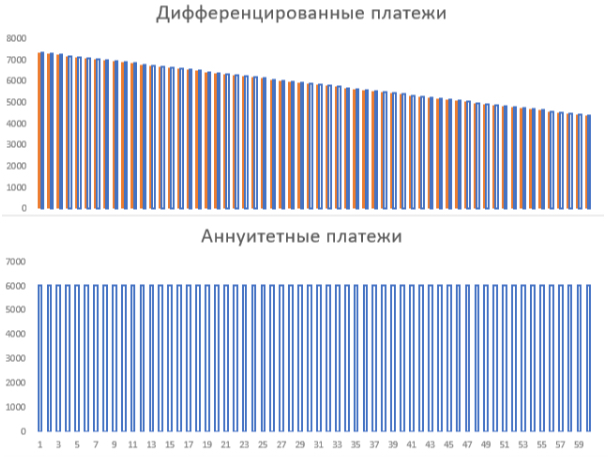

Аннуитетный и дифференцированный платеж

В настоящее время наиболее распространен аннуитетный платеж.

Как правильно рассчитать ипотеку — виды и особенности рассчета

Как правильно рассчитать ипотеку — виды и особенности расчета

Рассчитать ипотеку можно двумя способами – автоматическим и ручным. Последний требует поэтапных вычислений с применением нескольких формул. При использовании первого варианта потенциальному заемщику необходимо знать только стоимость недвижимости, ежемесячный платеж и предполагаемый срок займа. При расчете нужно учитывать и сопутствующие расходы на страхование, услуги третьих лиц и регистрацию сделки.

Как рассчитывается ипотека

Рассчитать ипотеку можно самостоятельно, воспользовавшись кредитным калькулятором или специальными формулами, либо в отделении банка, обратившись к консультанту. Во всех трех случаях необходимо заранее продумать, какой тип недвижимости вы рассматриваете, в каком ценовом диапазоне, сколько минимально готовы внести в качестве первого взноса и на какой период оформить ипотеку.

Ручной способ расчета предполагает использование уникальных формул, которые различаются в зависимости от желаемого вида платежа – аннуитетного или дифференцированного. В процессе также считается ежемесячная и общая процентная ставка. Кроме того, можно вычислить долю от ежемесячного платежа, которую составляет основной долг или переплата.

Виды ипотечных платежей

Ипотечные платежи делятся на два вида:

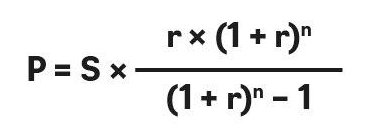

Расчет аннуитетных платежей

Перед тем как приступить к расчету основного долга и переплаты по займу, необходимо определить ежемесячную процентную ставку. Делают это по формуле:

Y = I/12/100, где Y – ежемесячная ставка, I – годовая ставка.

Расчет ежемесячных платежей

Изначально необходимо определить общую ставку по кредиту, для этого существует формула:

U = (1+Y)n, где U – общая ставка, n – срок ипотеки (в месяцах).

После того как заемщик определился, какую он хочет оформить сумму в ипотеку и на какой срок, можно приступить к расчету ежемесячного платежа:

T = S×Y×U / (U – 1), где S – сумма кредита.

Рассмотрим расчет на примере: клиент решил оформить ипотеку на сумму 2,5 млн руб. на 15 лет, внеся первоначальный взнос в размере 650 тыс. руб. Процентная ставка составляет 7,7% годовых.

Ежемесячный платеж по ипотеке составит 17 339 руб.

Расчет основного долга

После того платеж по ипотеке вычислен, можно рассчитать, какая его часть идет на погашение основного долга, а какая – на проценты:

Разберем на примере наш ежемесячный платеж:

Расчет переплаты по процентам

Для расчета переплаты по процентам потребуется следующая формула:

V = T × n – S, где V – переплата за весь срок займа.

Рассмотрим на нашем примере:

V = 17 339×180 – 1850000 = 1 271 020 руб.

Расчет дифференцированных платежей

Формула для определения ежемесячной ставки остается неизменной. В расчете меняется лишь концепция: изначально узнаем сумму основного долга, а после на его основе и ежемесячный платеж.

Основного долга

В связи с тем, что при дифференцированных платежах тело кредита гасится равномерно в течение всего срока кредитования, доля основного долга рассчитывается как отношение суммы кредита к количеству месяцев.

Рассмотрим расчет на примере:

Ts = 1 850 000 / 180 = 10 278 руб.

Ежемесячные платежи

Чтобы рассчитать размер ежемесячной выплаты, необходимо знать ее процентную часть:

Ti = (2 500 000 – 650 000) × 0,0064 = 11 840 руб.

Таким образом, чтобы рассчитать сумму ежемесячного платежа по ипотечному кредиту, нам необходимо сложить обе части:

Выплата по нашему примеру будет составлять:

T = 10 278 + 11 840 = 22 118 руб.

В самом начале выплаты дифференцированный платеж всегда будет больше аннуитетного, но при этом доля, идущая на погашение основного долга, всегда больше.

Плюсы и минусы разных типов платежей

Подбирать тип ежемесячных платежей необходимо исходя из финансовых возможностей. Важно учитывать, что при дифференцированном способе расчета первые несколько месяцев будет достаточно сложно, впоследствии величина выплат постепенно снижается. В случае с аннуитетными нагрузка не сокращается, т. к. платеж не изменяется.

Отличие ипотеки на новостройку и вторичку

Оформить ипотеку в банке можно на дом, участок, дачу, новостройку и квартиру на вторичном рынке. Последние два типа недвижимости считаются самыми популярными у заемщиков.

Новостройка

Получить ипотеку можно только на аккредитованную новостройку, т.е. застройщик должен пройти проверку, чтобы соответствовать всем требованиям банка.

Преимущества оформления жилищного кредита на данный тип недвижимости:

Вторичка

Среди преимуществ вторички можно выделить:

Расчет первоначального взноса

Первоначальный взнос по ипотеке – фактор, влияющий на одобрение и величину переплаты. Оформить жилищный кредит без него невозможно. В качестве первого платежа можно использовать средства материнского капитала, государственной субсидии.

Минимальная сумма, которую можно внести при оформлении ссуды – 10%. Рассчитывается она от стоимости недвижимости, а не всей суммы займа.

Срок оформления ипотеки

Оформить ипотечный кредит можно на срок до 30 лет. Нужно учитывать, что чем меньше период выплаты, тем выше ежемесячный платеж, но переплата ниже.

Использование маткапитала вместо первого взноса

В 2021 сумма по сертификату на первого ребенка составляет 483 881,83 руб., при появлении второго малыша увеличивается на 155 550 руб. и составляет 639 431,83 руб. Использовать средства можно для погашения имеющейся ипотеки или в качестве первого взноса.

Условия использования материнского сертификата при покупке жилья:

Налоговые вычеты

Получить налоговый вычет может официально трудоустроенное физическое лицо, за которое работодатель ежемесячно перечисляет 13% (подоходный налог) в бюджет страны. При покупке недвижимости заемщик сможет возместить часть потраченных средств и уплаченных процентов.

Условно налоговый вычет можно разделить на:

Оформить возврат можно за 3 последних года, т.е. в 2021 разрешается запросить вычет за 2018, 2019 и 2020. Расчет осуществляется от стоимости недвижимости, а не от полной суммы ипотеки. Определить доступный налоговый вычет можно, воспользовавшись онлайн-калькулятором.

Получить вычет можно только при соблюдении следующих условий:

Если ипотека выплачивается из бюджетных средств или при оформлении был использован материнский сертификат, то получить вычет уже невозможно.

Дополнительные расходы при ипотеке

Помимо затрат на первоначальный взнос, заемщик должен потратиться на:

При покупке квартиры важно иметь свободные средства, которые можно будет использовать на сопутствующие расходы.

Оплата страховки недвижимости

При покупке квартиры в ипотеку обязательным условием является оформление договора страхования залогового имущества

Как рассчитать переплату по кредиту

И что в нее входит, кроме процентов

Если вы возьмете кредит, то вернуть кредитной организации придется больше, чем взяли: прибавятся проценты за пользование деньгами. Но, возможно, процентами дело не ограничится. За страховку, услуги нотариуса и банковские комиссии придется платить отдельно. Такие дополнительные расходы и проценты — это переплата по кредиту. Расскажу, какие еще бывают дополнительные расходы, как посчитать переплату и можно ли ее уменьшить.

Что входит в переплату по кредиту

Многие считают, что кредит включает в себя только долг и проценты. Но это не так: другие расходы тоже считаются переплатой по кредиту. Вот некоторые из них:

Больше всего дополнительных платежей у кредитов на покупку недвижимости, меньше всего — у кредитных карт. Даже стоимость проезда до банка и обратно можно считать переплатой, но такие платежи кредитные калькуляторы обычно не учитывают.

Что нужно для расчета переплаты

Вот что нужно знать, чтобы рассчитать переплату по кредиту без дополнительных расходов:

Что такое аннуитетные и дифференцированные платежи

Проценты по кредиту рассчитываются ежемесячно, исходя из остатка основного долга.

При аннуитетном платеже сумма кредита и все проценты складываются вместе и делятся на срок кредита в месяцах. Ежемесячный платеж будет одинаковым из месяца в месяц, но доля основного долга в нем будет увеличиваться каждый месяц.

При дифференцированном платеже основной долг делится на срок кредита и равными частями добавляется к ежемесячному платежу, а проценты накидываются каждый месяц из расчета, сколько вы еще должны банку. В результате в первые месяцы кредита вы платите больше, в последние — меньше, но основной долг уменьшается равномерно.

Как посчитать переплату по кредиту

Обычно под переплатой по кредиту подразумевают проценты. Но сюда нужно включать и все дополнительные расходы, сопровождавшие кредит: страховки, отчеты об оценке, если их делали, и так далее. Чтобы посчитать их, сложите все расходы и прибавьте к сумме процентов. Расскажу, как посчитать проценты по кредиту.

По формуле. По этой формуле можно рассчитать переплату только для аннуитетных платежей, и она будет приблизительной. Вот как рассчитать переплату:

Ежемесячный платеж × Срок кредита в месяцах − Сумма основного долга = Проценты по кредиту

13 215 Р × 120 мес. − 1 000 000 Р = 585 800 Р

В электронной таблице. Мы написали кредитный калькулятор в экселе. В нем можно рассчитать сумму переплаты при аннуитетном и дифференцированных платежах. Просто выберите нужную вкладку.

В кредитном калькуляторе. В интернете много сайтов с кредитными калькуляторами. Самые простые считают только сумму процентов и могут не учитывать разницу между аннуитетными и дифференцированными платежами. Но есть и более сложные калькуляторы, которые помогут учесть дополнительные расходы и посчитать выгоду от досрочного погашения кредита.

В банке. Узнать примерную сумму переплаты можно бесплатно в отделении банка или по телефону.

Учет дополнительных расходов

Если вы хотите посчитать переплату по кредиту максимально точно, то кроме суммы процентов, которые вы будете должны банку, стоит учесть все дополнительные расходы: на страховку, поездки в банк, штрафы за просрочку платежа, досрочное погашение и так далее.

Посчитать переплату с дополнительными расходами можно в кредитном калькуляторе, который учитывает комиссии. В поля для комиссии можно вписать любые траты: оплату проезда до банка, страховку, штрафы. Этот инструмент остался со времен, когда комиссии не были запрещены.

Когда переплата будет выше

Вот что влияет на сумму переплаты:

Как можно уменьшить переплату по кредиту

Погасите кредит раньше срока или вносите досрочные платежи — тогда вы заплатите банку меньше процентов. Если в первую половину срока кредитного договора вносить досрочно даже незначительные суммы, в итоге вы неплохо сэкономите: проценты начисляются на сумму долга ежемесячно, а любые досрочные платежи уменьшают сумму основного долга.

Рефинансируйте кредит по более выгодной ставке. Это тоже уменьшит переплату. Но нужно учесть все дополнительные расходы на сделку с новым банком: порой они сводят разницу в переплате к нулю.

Вносите ежемесячные платежи вовремя. За просрочку банк может оштрафовать, начислить пени и внести отметку в вашу кредитную историю.

Проверьте, обязательна ли страховка по вашему кредитному договору. Если да, изучите предложения нескольких страховых компаний, чтобы выбрать наиболее выгодные условия. Смело просите скидки, не бойтесь переходить из одной страховой в другую, если экономия кажется вам существенной.

Присылайте данные о страховке вовремя. Обычно страховые берут плату за год, поэтому ежегодно нужно предоставлять банку подтверждение оплаты страховых взносов. Если этого не сделать своевременно, банк может повысить процентную ставку по кредиту.

Иногда выгоднее выплачивать кредит по повышенной ставке, чем ежегодно покупать страховки. Но помните о рисках, которые полностью лягут на вас.

Возьмите кредит в банке рядом с домом или там, где платежи можно вносить онлайн. Кажется, что 30—50 рублей за поездку на автобусе или метро — это незначительные траты, а 150 рублей комиссии за платеж через сторонний банкомат — не деньги. Но если вы берете кредит на длительный срок, то потратите на проезд несколько десятков тысяч.

Как вернуть переплату по кредиту

Но есть несколько способов вернуть деньги.

Если вы заплатили банку больше, чем должны были по документам, напишите в банк письмо. В нем подробно изложите обстоятельства, приложите расчеты и реквизиты, на которые он должен перечислить разницу. Если банк проигнорирует ваше требование или откажет, вы можете обратиться в суд.

Если вы погасили кредит досрочно, можно расторгнуть договор страхования и получить часть страховой премии за неистекший период страхования. Для этого обратитесь с заявлением в страховую, приложите документы, подтверждающие погашение кредита, и реквизиты для денежного перевода. Важно: такое условие должно быть в договоре.

Если вы платили в бюджет государства НДФЛ, то можете получить налоговый вычет за проценты по ипотечному кредиту.

Особенности кредитов не в банках

Кредит можно взять не только в банке, но и в микрофинансовой организации, магазине и даже на работе.

Рассрочка в магазине. Часто магазины предлагают купить вещи в рассрочку. Но рассрочка — это тоже по сути кредит.

Чаще всего такие кредиты называются беспроцентными. Но в договоре проценты все-таки есть. Плюс в том, что по договору рассрочки цена товара ниже на сумму процентов. Если вы погасите кредит досрочно, есть шанс уменьшить переплату и даже сэкономить на покупке.

Но не спешите подписывать кредитный договор на новый Айфон. Вас могут обязать купить страховку или дополнительные аксессуары. Или и то и другое. Прежде чем заключать сделку, внимательно прочтите договор, уточните все непонятные моменты и посчитайте переплату с учетом всех дополнительных расходов.

Заем на работе. Некоторые организации дают в долг своим сотрудникам деньги даже на покупку жилья. Переплата в таком случае минимальная: нет страховок, бухгалтерия каждый месяц сама вычитает платежи из зарплаты, а процентная ставка чаще всего ниже банковской.

В этом случае работодатель и работник заключают договор, в котором указывают сумму займа, порядок и сроки возврата денег. В договоре могут быть условия на случай, если вы уволитесь до того, как вернете всю сумму. Например, вам придется вернуть остаток долга досрочно или платить по повышенной процентной ставке. Возможно, таких условий не будет — читайте договор внимательно, даже если работаете на одном месте 25 лет.

Аннуитетный платеж по ипотеке: особенности и подводные камни

Для многих людей ипотека — единственный способ обзавестись собственным жильем. Благодаря ей можно не тратить годы на то, чтобы накопить денег, и не переплачивать за аренду. Тем более что сегодня банки предлагают множество ипотечных программ на выгодных условиях, а государство регулярно выделяет средства на поддержку заемщиков и субсидирует льготные ставки. В 2020 году россияне оформили 1,7 млн жилищных кредитов на общую сумму 4,3 трлн руб. Это абсолютный рекорд за всю историю ипотечного рынка России, что говорит о востребованности ипотеки для решения квартирного вопроса.

При заключении ипотечного договора люди, как правило, всего смотрят на процентную ставку, сроки кредитования и размер первоначального взноса. Лишь немногие обращают внимание на способ погашения кредита. Между тем именно он определяет методику расчета ежемесячных платежей, а значит, и величину переплаты. Некоторые банки разрешают клиентам самим выбирать схему выплат — дифференцированную или аннуитетную. Они отличаются способом начисления и взимания процентов, а главное — итоговой суммой кредита. Мы выяснили, в чем заключаются плюсы и минусы аннуитета.

Что такое аннуитетный платеж

Это наиболее распространенная схема. При аннуитете ипотека выплачивается равными частями — размер взноса остается неизменным на протяжении всего периода кредитования. Сам платеж складывается из двух частей — основного долга (или тела кредита) и процентов, которые начисляются банком. Главная особенность в том, что в начале ежемесячный взнос практически полностью уходит на уплату процентов, тогда как основной долг заемщика не уменьшается. Постепенно это соотношение выравнивается: если первое время вы гасите в основном проценты, то потом средства идут в счет задолженности.

Так банк себя подстраховывает: он получает проценты авансом и почти ничего не теряет, даже если ипотека выплачивается раньше срока. При дифференцированной системе в начале заемщик делает крупные ежемесячные взносы, но с каждым месяцем их размер уменьшается. Это происходит за счет того, что тело кредита гасится равными частями на протяжении всего периода кредитования, а уже поверх фиксированной суммы начисляются проценты. При досрочном погашении ипотеки переплата будет меньше: разница особенно ощутима при больших суммах и сроках кредитования.

Как рассчитать ежемесячный взнос

Оформляя ипотеку, важно реально оценивать свои финансовые возможности и просчитывать бюджет на годы вперед. Специалисты говорят, что ежемесячные выплаты не должны превышать 40% от совокупного дохода семьи. В противном случае придется экономить на повседневных нуждах. График платежей обычно составляется вместе с банком при заключении договора. И все же при желании вы можете предварительно рассчитать сумму ежемесячного взноса с помощью ипотечных калькуляторов и онлайн-сервисов, размещенных на сайтах банков.

Расчетная формула выглядит так:

Рассмотрим простой пример. Итоговые цифры будут приблизительными, поскольку в каждом банке свои условия по графику и выплате взносов, но расчет в большинстве случаев одинаковый. Допустим, вы решили взять ипотеку на 3 млн руб. на пять лет под 10% годовых. При аннуитете вы будете платить по 63,74 тыс. руб. каждый месяц, а общая сумма процентов составит 824,47 тыс. руб.

Если же вы выбрали дифференцированную схему погашения, ежемесячный платеж на протяжении кредитного периода будет опускаться от 75 тыс. до 50,412 тыс. руб. А итоговая переплата окажется существенно меньше — 762,5 тыс. руб.

Плюсы и минусы аннуитетного платежа

У аннуитетных платежей есть преимущества. Прежде всего, это простота. Аннуитет более удобен в бытовом смысле — заемщик точно знает, какую сумму нужно вносить каждый месяц, и может заранее планировать бюджет. Намного легче запомнить одну цифру, чем постоянно сверяться с графиком платежей. Аннуитет также подходит тем, кто хочет уменьшить размер ежемесячного взноса, растянув платежи по кредиту на более продолжительный период. Но помните, что при увеличении срока кредита растет и сумма переплаты.

Важное преимущество аннуитета — его доступность. Ипотеку с такой схемой погашения можно оформить в любом банке. А требования к заемщику будут мягче, чем при выборе дифференцированного платежа. Поскольку ежемесячный взнос по аннуитету всегда меньше первого взноса по дифференцированной системе, вы можете брать более крупные суммы. Дело в том, что в первую очередь банки обращают внимание на соотношение платежа с доходами потенциального заемщика. Аннуитет повышает доступность кредитных продуктов, особенно если речь о крупном долгосрочном займе.

Но из-за переплаты по процентам кредит с аннуитетной схемой всегда дороже, и с этой точки зрения заемщику выгоднее дифференцированные платежи. Основной недостаток дифференцированной схемы — высокие стартовые взносы. Чем больше сумма и меньше срок кредита, тем ощутимее разница. Если доходы позволяют платить ежемесячные взносы большими суммами, лучше выбирать дифференцированную систему. Если же вы не готовы платить больше на начальном этапе, вам подойдет аннуитет.

Как погасить кредит досрочно

Зная о переплатах при аннуитете, многие ипотечные заемщики задумываются о том, чтобы погасить кредит досрочно — если не полностью, то хотя бы частично. Такую возможность дают все российские банки. Клиент может выбрать — сократить либо сумму ежемесячного платежа, либо срок кредита. Чтобы не ошибиться, заранее продумайте, что для вас важнее — заплатить банку меньше денег или снизить свои текущие расходы. Например, уменьшая срок погашения, вы минимизируете общую переплату. Это логично: чем меньше заемщик пользуется кредитом, тем меньше процентов он платит.

Если уменьшить ежемесячный взнос, вы сразу получите свободные средства. Существует и третий вариант — самый оптимальный. Специалисты рекомендуют уменьшать обязательный платеж, но при этом продолжать выплачивать полную сумму, установленную первоначально. Во-первых, так вы сократите срок погашения. Во-вторых, при появлении материальных трудностей вы сможете снизить финансовую нагрузку и платить только минимальный обязательный платеж. Такая схема позволяет уменьшать срок ипотеки и переплату тогда, когда это комфортно для бюджета.

Минус такой комбинированной схемы в том, что переплата по процентам будет больше, чем при сокращении срока. Какой бы варианты вы ни выбрали, имейте в виду: при аннуитетных платежах выгода от досрочного погашения всегда будет напрямую зависеть от оставшегося срока кредита. То есть чем ближе его конец, тем менее выгодно погашать ипотеку досрочно.