как рассчитать проценты по кредиту самостоятельно на 5 лет формула для расчета

Рассчитать кредит на 5 лет

Как рассчитать кредит на 5 лет

Для слабовидящих Слабовидящим

Ночная версия Ночной режим

Потребительский кредит сроком на 5 лет – один из наиболее популярных вариантов кредитования, причём как среди банков, так и среди заёмщиков. Объяснимо это тем, что на клиента ложится вполне допустимая финансовая ответственность, а банковская организация получает не так много рисков, как если бы выдавала кредитную рассрочку на более длительный период.

643 000 ₽ Средний размер автокредита за 2020 год в России. Однако, рассчитать кредит на 5 лет (или 60 месяцев) не так просто как кажется на первый взгляд. В интернете полно информации о том, как рассчитать процентную ставку, количество и размер платежей на год, но вот тонкости просчёта более продолжительных вариантов кредитования раскрываются не так часто. Самый доступный и точный способ – использование онлайн-калькуляторов. Конечно, желательно суметь провести подсчёты самостоятельно, о чём пойдёт речь дальше.

Это простая инструкция, которая позволит правильно спланировать семейный бюджет. Для начала необходимо вернуться к первому экрану этой страницы. Введите сумму кредита, процентную ставку и укажите срок кредитования – 60 месяцев. Если банк предоставил Вам возможность изменяемой процентной ставки, не забудьте указать это в отдельном блоке.

Если Вы планируете рассчитать кредит досрочно, воспользуйтесь соответствующим пунктом калькулятора. Вы можете автоматически добавить определенную сумму для каждого месяца или добавить каждый досрочный платёж вручную. На сегодняшний день досрочное погашение кредита не имеет комиссий.

При нажатии кнопки “Рассчитать”, Вы получаете график ежемесячных платежей, который Вы сможете распечатать, отправить на электронную почту или скачать. Это легкий способ избежать скрытых комиссий и сравнить график платежей, предоставляемый банком.

Внимательно ознакомьтесь с графиком платежей в банке. Он может существенно отличаться от представленного нами. Связано это в первую очередь со скрытыми комиссиями, что-то вроде “комиссия за ведение счёта” или очевидного навязывания страхования. Более подробно мы разбираем эту тему в другой статье. Если у Вас есть 5-7 минут на финансовую грамотность, прочтите – расчёт кредита для физических лиц.

Особенности кредита на 5 лет 03.

Для начала стоит понять, что каждый банк пользуется собственной системой определения задолженности по кредиту. Поэтому, чтобы понять как рассчитать кредит на 5 лет, стоит вникнуть в тонкости деятельности финансовой организации, предоставляющей Вам ссуду. Так, например, график платежей всегда подбирается индивидуально для клиентов. Кроме того, отчётная дата, приходящаяся на праздничные и выходные дни, рассчитывается не так, как в обычные. Все эти моменты желательно уточнить ещё до того, как оформлять кредит на пять лет.

Также следует знать, какие составляющие входят в сумму кредита:

Рассчитывая кредит на 5 лет, калькулятор учитывает все перечисленные нюансы. Поэтому если Вы планируете самостоятельно посчитать размер платежей или процентов, их также нельзя упускать из виду.

Самостоятельный расчёт кредита на 5 лет 04.

Для подсчёта понадобятся такие данные как:

Допустим, кредитный лимит составит 100 000 рублей. Процентная ставка по потребительскому займу – 17%. Период погашения – 5 лет (учтите, что взносы делаются каждый месяц на протяжении всего срока). С помощью указанных данных удастся рассчитать размер переплаты, которую придётся отдать банковской организации и сколько средств в целом понадобится внести для закрытия займа.

Для дальнейших подсчётов понадобится установить, каким будет ежемесячный взнос (рассмотрим пример, в котором берётся аннуитетная ссуда с платежами равными частями). Правильно рассчитать кредит на 5 лет поможет специальная формула. Выглядит она следующим образом:

D – тело кредита, то есть его основная задолженность;

I – процентная ставка, переведённая в коэффициент, чтобы было удобнее рассчитывать (в нашем случае – это 17%/100% = 0,17);

M – количество раз, которое проценты будут начислены за один год, то есть 12;

N – период погашения (у нас он пятилетний, поэтому в формулу подставляется цифра 5).

После того, как Вы получите определённое значение, его необходимо умножить на шестьдесят. Это объяснимо тем, что за пятилетний отрезок времени вы совершите 60 таких ежемесячных платежей. Итоговая цифра будет показывать, сколько Вы отдадите банку. Если вычесть из неё размер займа, то станет понятно какой окажется переплата. Рассчитанное значение рекомендуется проверить на калькуляторе.

Как проще рассчитать кредит на 5 лет 05.

Просчитать размер переплаты по описанной выше формуле непросто, поэтому есть альтернатива – кредитный калькулятор онлайн. Чтобы рассчитать размер переплаты, ежедневную процентную ставку или узнать другие сведения по займу, выражающиеся в цифровом значении, понадобится лишь заполнить несколько граф и сделать всего пару кликов. Подсчёт проходит автоматизировано с использованием общепринятых формул, которые применяют и банки. Просчитать кредит на 5 лет калькулятор позволяет более точно, чем при ведении самостоятельных подсчётов.

Как рассчитать проценты по кредиту

Часто люди при выборе кредита руководствуются только размером процентной ставки: чем она меньше, тем выгоднее, — но не учитывают другие важные факторы. В частности, сам порядок начисления процентов в составе платежа. Зная, по какому принципу ежемесячно рассчитываются ссудные проценты по кредиту, вам будет проще подобрать кредит. Понимание схем начисления платежа, умение оперировать формулами позволит правильно выбрать банк и спланировать свой личный и семейный бюджет.

Способы начисления процентов

Банки применяют 2 основных способа начисления процентов по кредиту: аннуитетный и дифференцированный. Конечная разница между ними для заемщика — в сумме, которую нужно будет выплачивать каждый месяц.

Дифференцированный график

Тело выданного кредита, то есть размер займа, равномерно делится на весь срок, а проценты ежемесячно начисляются на остаточный объем денег. Логично, что самые большие выплаты будут сразу после получения кредита, но каждый месяц они будут уменьшаться. этой особенности ежемесячного платежа по кредиту суммы в графике отражаются неравными значениями.

Аннуитетный график

При аннуитетном способе расчета основной долг по платежу разбивается на неравные части: самая малая сумма приходится на начало срока, наибольшая — на конец. Процентная ставка также начисляется на остаток тела кредита. Значит, доля ссуды (суммы займа) в ежемесячном платеже будет увеличиваться, а доля процентов, соответственно, снижаться. При этом сам размер аннуитетного взноса остается неизменным.

Ежемесячный платеж и долю процентов можно вычислить самостоятельно или с помощью кредитного калькулятора

Как рассчитать проценты по займам с аннуитетным графиком

Подсчет процентов по такому кредиту ведется в 2 этапа.

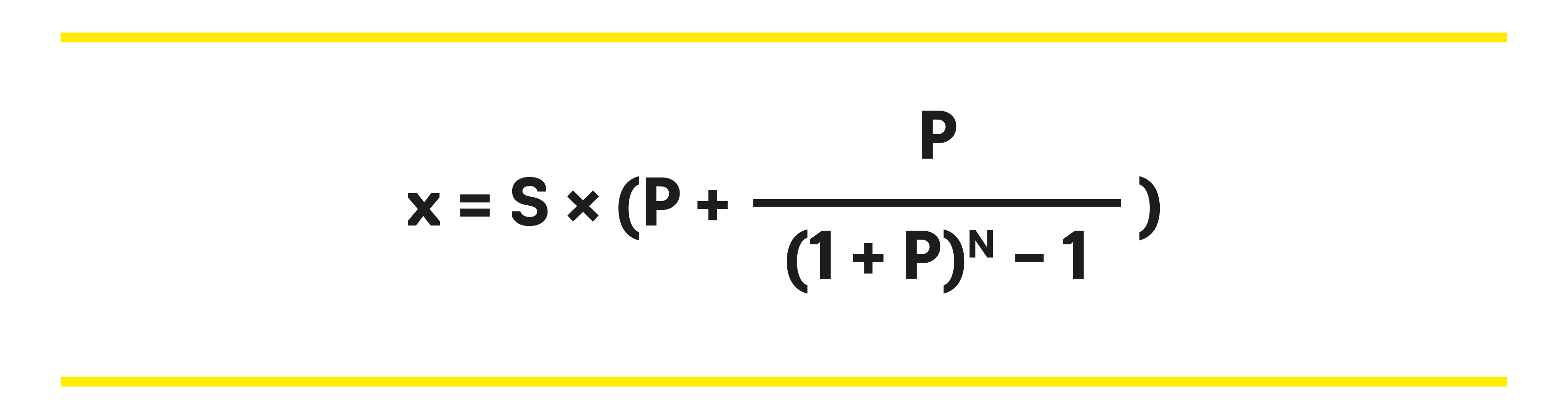

1. Определяется размер ежемесячного платежа (x) по следующей формуле:

Здесь S — сумма займа, P — 1/100 доля процентной ставки (в месяц), N — срок кредитования (в месяцах).

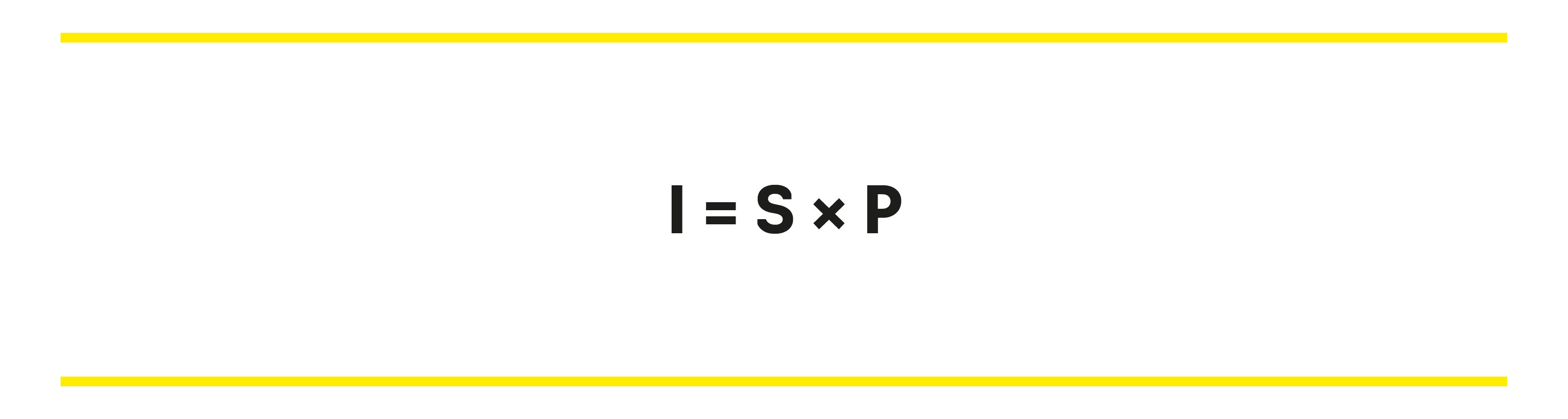

2. Вычисляется доля процентов (I) в ежемесячном взносе по формуле:

Здесь S — остаточный объем средств, P — упомянутая ранее процентная ставка.

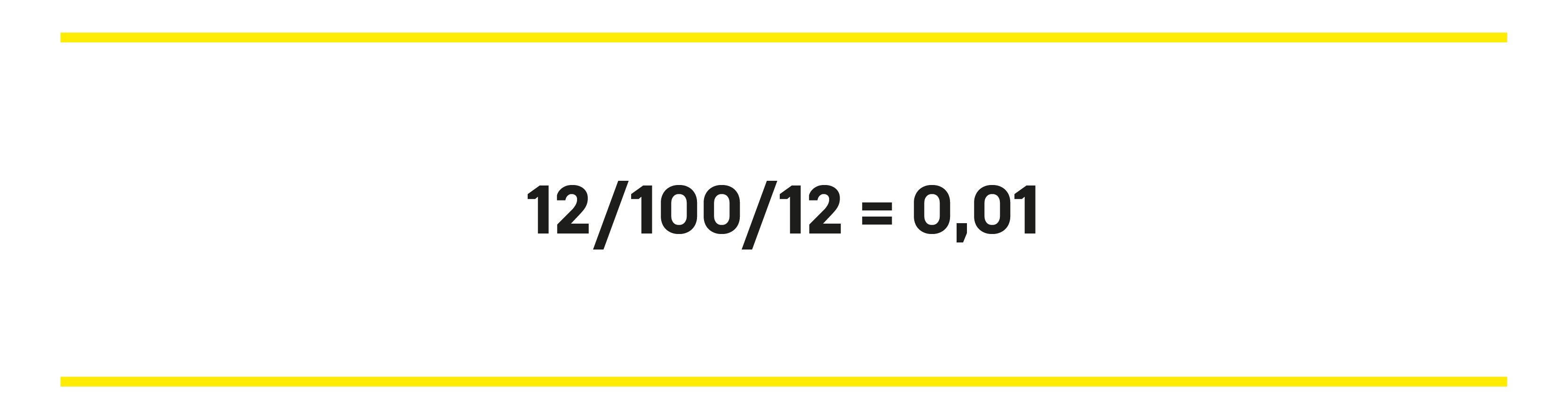

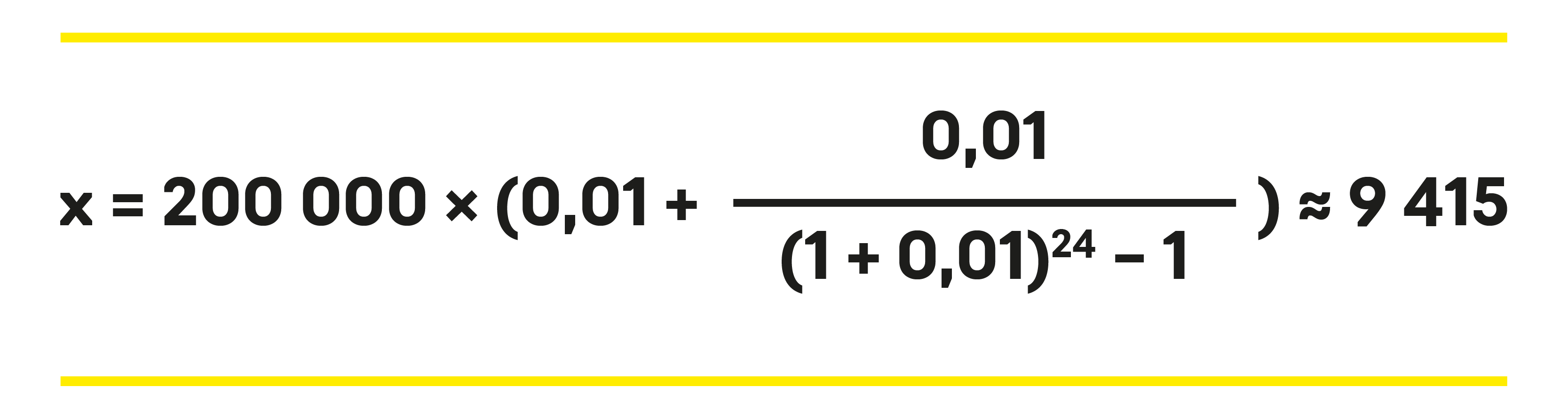

Разберем на примере. Вы планируете взять 200 000 руб. под 12% годовых сроком на 24 месяца. Чтобы вычислить значение P, разделите размер ставки на 100 и затем на 12:

Далее нужно рассчитать размер аннуитетного ежемесячного платежа (по формуле 1). Он получился равным примерно 9 415 руб.

Затем нужно рассчитать ежемесячные процентные и долговые части в составе платежей по аналогии с таблицей:

Как рассчитать проценты по кредиту дифференцированным графиком

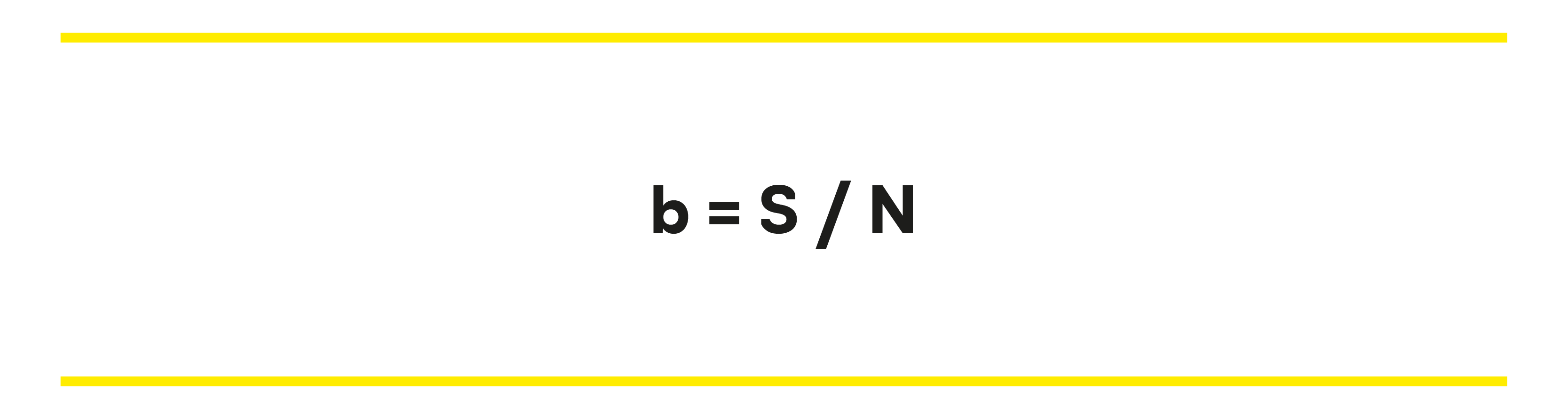

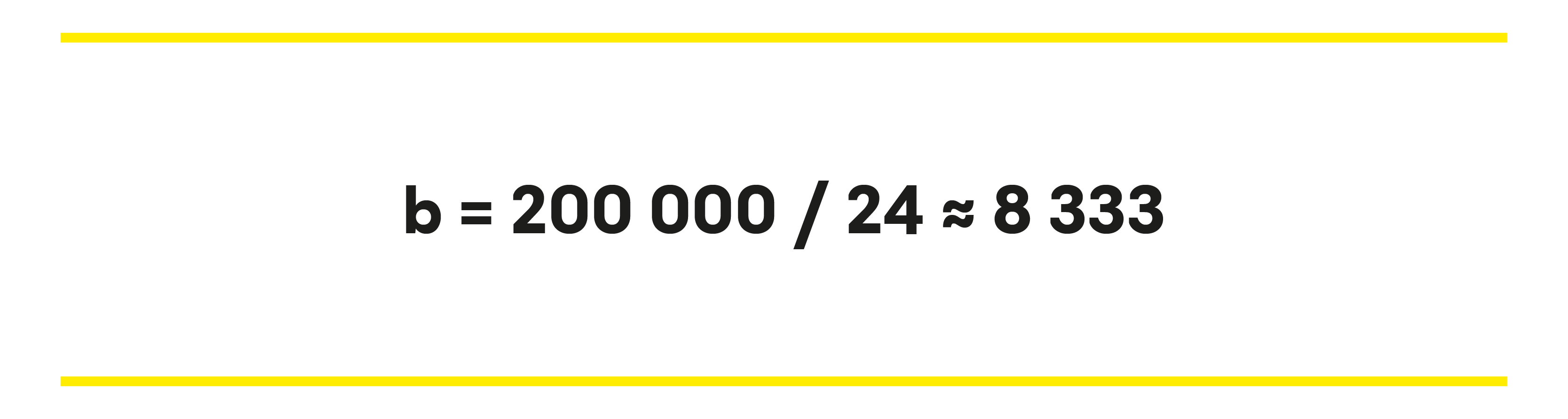

При дифференцированном методе тело кредита делится на равные части — так вычисляется долговая часть ежемесячного платежа (b). Используется следующая формула:

Здесь S — размер займа, N — количество месяцев.

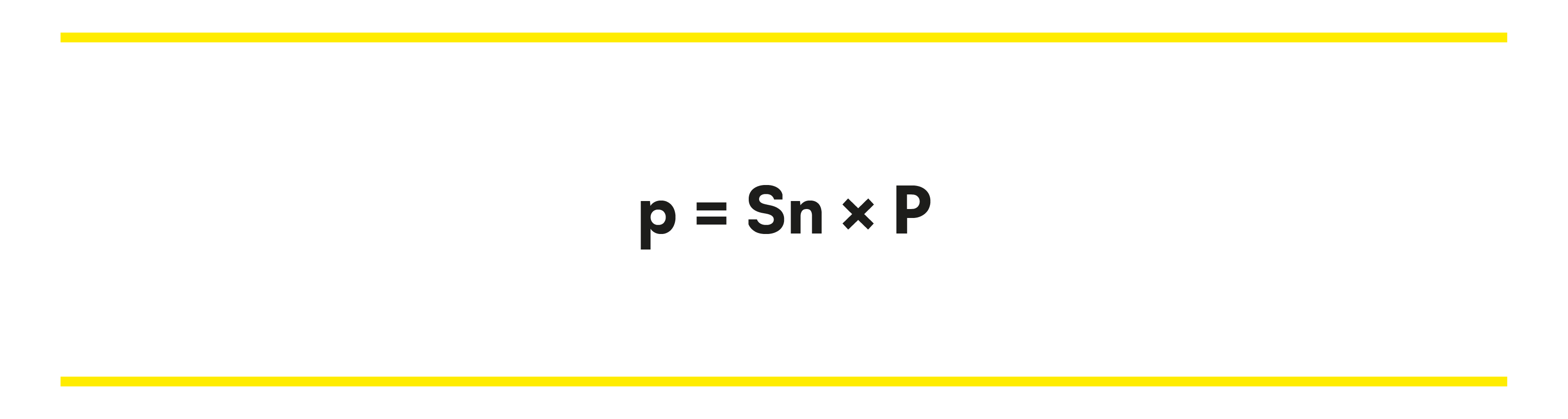

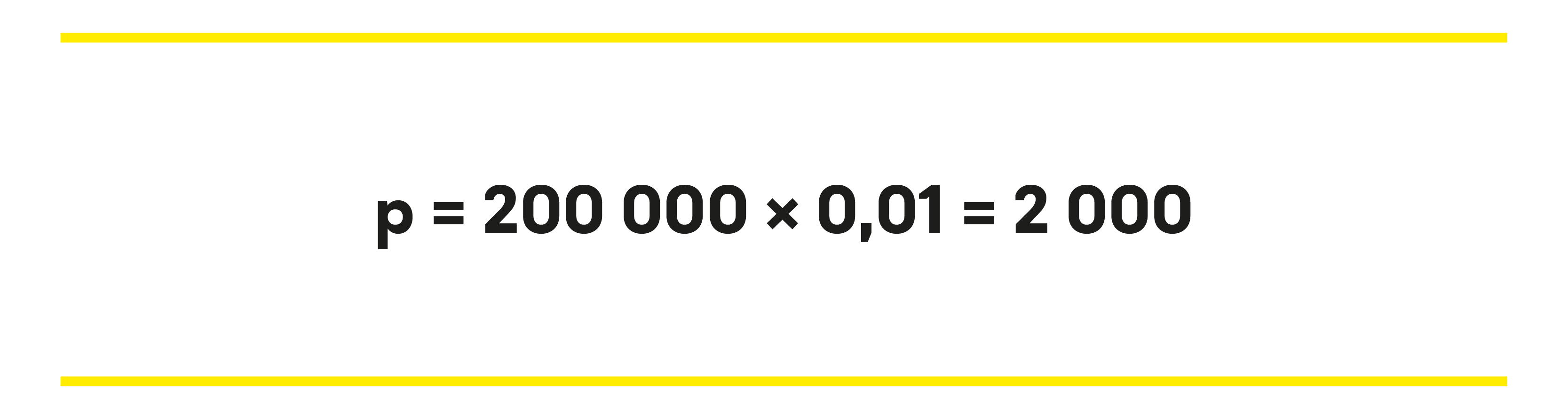

Затем нужно самим определить проценты (p), для чего используется следующая формула расчета:

Здесь Sn — остаток тела кредита, P — процентная ставка, известная по предыдущим формулам.

Если подставить в уравнения условия займа, получим долговую часть, равную 8 333 руб., и вознаграждение банку (проценты) в размере 2 000 руб. — все это включено в сумму первого ежемесячного платежа 10 333 руб. (8 333 + 2 000).

Итоги в табличной форме:

Использование кредитного калькулятора

Заемщики, которые не хотят разбираться в формулах и тратить время на вычисление платежа, могут воспользоваться кредитным калькулятором на банковских сайтах и финансовых порталах. Чтобы вычислить сумму платежа, достаточно указать необходимую сумму и срок: система подберет предложение из базы данных банка.

Обратите внимание, кредитный калькулятор транслирует базовые условия. Ставки, срок, сумма, которую в итоге одобрит банк зависят от анализа благонадежности клиента. Это стандартная процедура, которая используется при выдаче кредитов всеми финансовыми учреждениями и включает проверку платежеспособности, финансовой стабильности и добросовестности потенциального заемщика.

Что влияет на проценты

На переплату влияет много факторов: дата выдачи займа, досрочное погашение, фактическое время пользования. Так как заранее предсказать день выдачи банком денег невозможно, то и окончательная переплата по кредиту будет разниться с рассчитанной самостоятельно. Общие моменты:

Учесть все тонкости и выбрать условия кредита без посещения банка поможет кредитный калькулятор Райффайзенбанка. С этим инструментом легче оценить свои финансовые возможности в случаях, когда срочно понадобились деньги на ремонт, образование, крупные покупки. А без залогов и поручителей позволит вам реализовать любые планы.

Как посчитать ежемесячный платеж по кредиту

В экселе, на сайте и самостоятельно

Обязательный платеж по кредиту — это сумма, которую заемщик должен вносить по договору, чтобы погашать кредит и не попадать в просрочку. Обычно платеж нужно вносить в определенный день месяца или раз в 30 дней — зависит от условий договора.

В этой статье мы говорим именно о потребительском кредите, когда выдается фиксированная сумма или товар по фиксированной стоимости. По кредитке методы расчета другие: договор там чаще бессрочный, кредитный лимит может меняться, а должник может погашать долг в беспроцентный период, не платя проценты.

Если заемщик вносит меньше установленного платежа, он попадает в просрочку. Банк может начислять за это штрафы и пени. Если заемщик платит больше, можно досрочно гасить долг и экономить. Например, можно купить вещь в рассрочку и досрочно погасить весь долг. Важно, что для полного или частичного досрочного погашения по потребительским кредитам нужно заранее уведомить об этом кредитора.

Следите за руками

Из чего состоит ежемесячный платеж

Ежемесячный платеж состоит из платежа по основному долгу и начисленным процентам. Соотношение основного долга и процентов в платеже может быть разным. Поговорим об этом ниже.

Если заемщик допускает просрочку, к платежу могут добавиться штрафы и начисления за пропуск оплаты.

Какими бывают ежемесячные платежи

Есть два способа расчета ежемесячного платежа по кредиту — аннуитетный и дифференцированный.

При аннуитетном платеже задолженность погашается равными платежами на протяжении всего срока кредита. В первую очередь уплачиваются проценты: каждый месяц они считаются от оставшегося долга по кредиту. Оставшаяся после уплаты процентов часть фиксированного платежа направляется на погашение основного долга. Соответственно, в следующем месяце остаток долга становится чуть-чуть меньше, на него начисляется меньше процентов, а на погашение основного платежа идет чуть большая часть фиксированного платежа.

При этом чем дольше срок кредитования, тем меньше будет обязательный платеж, но тем больше в итоге переплата. При длительном сроке кредитования первое время большая часть из поступающего платежа будет идти именно на погашение процентов, а основной долг будет уменьшаться медленно.

При этом именно банк решает, каким будет вид расчета платежа. Объясняют это правом заемщика досрочно погашать кредит. То есть если, например, банк предлагает только аннуитетный способ расчета платежа, а заемщик хотел дифференцированный, он может просто каждый месяц вносить большую сумму и досрочно погашать кредит. Главное — не забывать заранее уведомлять банк о досрочном погашении в установленном договором порядке.

Как рассчитать проценты по кредиту и ежемесячный платеж

Учимся рассчитывать процент по кредиту и ежемесячный платеж, чтобы выбрать из предложений банков самый выгодный вариант с наименьшей переплатой.

При выборе кредита мы чаще всего ориентируемся на ставку и, конечно, ищем самую выгодную. Но это можно сравнить с импульсивными покупками в магазине, когда мы хватаем без разбора товары по акции. В итоге оказывается, что мы здорово переплатили или приобрели совсем не то, что было нужно.

На размер переплаты и ежемесячного платежа влияет множество факторов. Один из них – порядок начисления процентов.

Зная, как рассчитать платеж, вы поймете, где и под какие условия лучше взять кредит, чтобы выплаты вас устраивали.

Состав суммы кредита

Кредит состоит не только из основной суммы, которую вы занимаете у банка. А также:

Имейте в виду, что не все страховки обязательны. Например, можно отказаться от страхования здоровья, но, если речь идет об ипотеке, страхование имущества необходимо.

Кредиторы не имеют права прописывать дополнительные выплаты мелким шрифтом и не рассказывать о них клиенту. Если после подписания договора появилась новая переплата, вы имеете право обратиться в суд и вернуть уже уплаченные деньги.

Сумма, которая отражает все вышеперечисленные затраты, называется полной стоимостью кредита или ПСК.

Раньше некоторые банки умалчивали эту информацию, чтобы не распугать клиентов, но с 2014 года они обязаны крупным шрифтом указывать ПСК в отдельной рамке на первой странице договора, а также в графике выплат.

Чтобы рассчитать ПСК, нужно сложить сумму кредита – СК, проценты – %, сумму всех комиссий – СВК.

Допустим, вы хотите взять кредит на 10 000 рублей.

Переплата по процентам – 1 000 рублей.

Комиссии – 500 рублей.

ПСК: 10 000 + 1 000 + 500 = 11 500 рублей.

Что влияет на размер ставки по кредиту

Когда вы видите заманчивое рекламное предложение «Потребительский кредит наличными без залога от 8,9%» имейте в виду, что цифра 8,9% – минимальное значение ставки, которое на практике может оказаться выше.

Рассмотрим факторы, которые позволят снизить ставку:

Чем больше денег вы берете в долг, тем ниже будет размер переплаты.

Чем он больше – тем ниже ставка.

Кредитные организации более благосклонны к своим клиентам.

Кредитной организации выгоднее иметь больше гарантий. Поэтому тип кредита напрямую влияет на ставку. Например, целевой будет выгоднее, чем нецелевой.

Подтвержденный доход тоже является гарантией вашей платежеспособности. Те, кто предоставляет необходимые справки, могут получить более низкую ставку.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Какими бывают ежемесячные платежи

Рассчитать ежемесячный платеж можно двумя способами. От этого будет зависеть размер и характер выплат.

Можно погашать долг одинаковыми взносами каждый месяц. Основной долг разделят на части, увеличивающиеся к концу срока. А процентные части будут начислять на остаток долга.

Получается, в начале ваша выплата будет состоять из малой доли основного долга и из большой доли процентов, которые начисляются на большой остаток. Со временем остаток будет уменьшаться, а вслед за ним и часть начисленных процентов.

Выходит, что ближе к концу срока выплата будет состоять из большой доли основного долга и из меньшей – процентной. Такой способ называется аннуитетным. Для многих он считается наиболее выгодным, так как размер регулярной выплаты в таком случае фиксированный.

Важно: оформление кредита на долгий срок уменьшает размер регулярных выплат, но это значит, что вы долго будете выплачивать проценты на остаток основного долга и доберетесь до погашения основного долга только в конце.

Еще один способ расчета называется дифференцированным. Основной долг делится на равные части, проценты рассчитываются на остаток долга.

В начале вы будете платить фикс по основному долгу и высокую процентную часть, а ближе к концу – фикс по основному долгу и низкую процентную часть.

Важно: не расстраивайтесь, если банк назначил вам аннуитетный способ, а вы хотите дифференцированный. Вы можете платить больше установленных выплат и уменьшать размер переплаты, досрочно погашая кредит.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

Как можно посчитать ежемесячный платеж

Рассчитать размер выплат можно разными способами. По старинке – вручную или в отделении банка. Либо более современным способом – в Excel или через специальные калькуляторы.

Если вас не пугают звонки по телефону, очереди на горячей линии и прогулки до ближайшего отделения – обратитесь к банковским представителям для расчета. Они расскажут вам, на каких условиях предоставляется кредит и помогут посчитать переплату. Вердикт такой консультации не окончательный и в реальном договоре данные могут отличаться.

Предлагаем рассмотреть каждый способ подробнее и сравнить результаты.

В некоторых сервисах можно ввести размер займа, срок и ставку, рассчитать размер взносов, переплату, итоговую выплату, а также получить график ежемесячных платежей.

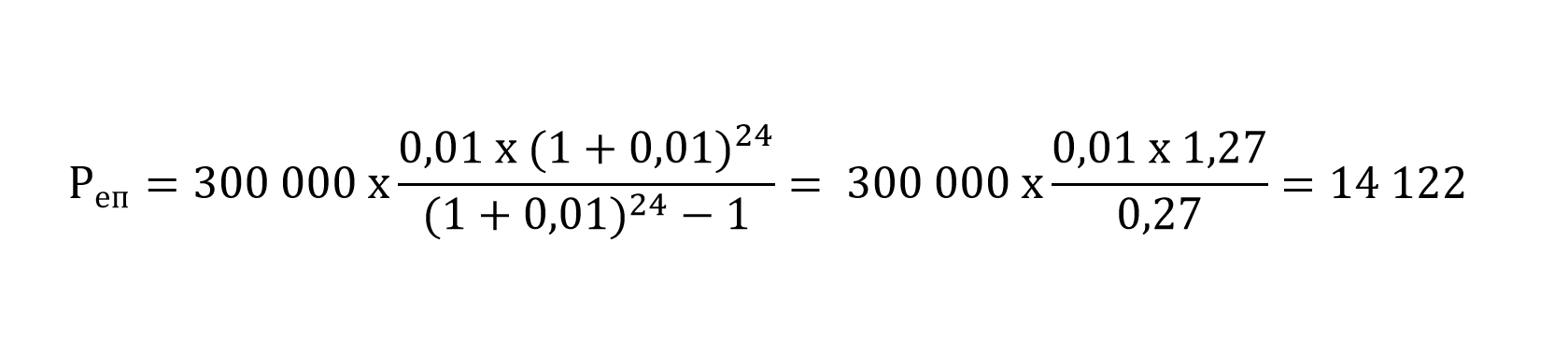

Вы взяли кредит на 300 тысяч руб. сроком на 2 года по ставке 12%.

Ежемесячная выплата составит 14 122 руб.

Переплата – 38 928 руб.

Общая выплата – 338 928 руб.

Удобный калькулятор вы найдете на сайте Совкомбанка. В нем можно задать две величины и узнать третью. Допустим, задав срок кредита и желаемый размер выплат, можно увидеть, какой заем вам готова предоставить финансовая организация.

Чаще всего банки предлагают аннуитетный способ расчета по потребительским кредитам. Чтобы рассчитать его в Excel, в категории «Финансы», есть специальная функция под названием ПЛТ (PMT). Она рассчитывается следующим образом:

=ПЛТ (ставка; кпер; пс; [бс]; [тип]), где

«ставка» – это % ставка по кредиту в месяц.

В нашем случае это 12%/12

«кпер» – срок кредита в месяцах.

В нашем случае это 12*2=24

В нашем случае это 300 000

«бс» – конечный баланс, равный нулю.

«тип» – способ учета ежемесячных выплат.

1 – если выплаты приходятся на начало месяца, 0 – если на конец месяца.

Проведем расчет для нашего примера:

Результат тот же, что и в калькуляторе.

Что касается дифференцированного платежа, специальной функции для расчета нет. Однако в интернете можно найти развернутые формулы для вычисления.

Формулы достаточно объемные и считать придется много, поэтому разберем отдельные примеры.

Как рассчитать аннуитетный платеж

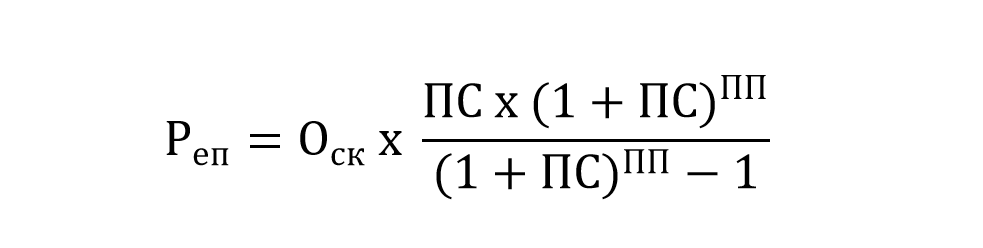

Формула аннуитетного платежа:

– размер ежемесячных выплат

– остаток – 300 000 рублей

ПС – % ставка в месяц = 12% / 12 = 0,01

ПП — % периоды до окончания срока (в месяцах)

Получили размер выплаты, равный нашим предыдущим вычислениям через Excel и калькулятор.

Итак, мы рассчитали фиксированную ежемесячную выплату двумя разными способами. Теперь узнаем, как подсчитать общий размер переплаты по кредиту.

Для этого размер ежемесячного взноса умножаем на срок кредита в месяцах и вычитаем основной заем.

14 122 х 24 – 300 000 = 38 928 руб.

Как рассчитать дифференцированный платеж

Дифференцированный платеж состоит из двух частей.

Она не изменяется и рассчитывается простым делением размера займа на срок займа.

300 000 / 24 = 12 500 руб.

Чтобы узнать размер ежемесячной процентной переплаты, умножаем остаток тела кредита на процентную ставку по кредиту в месяц (ПС).

Проценты по кредиту = остаток тела кредита х ПС

ПС = % ставка в месяц = 12% / 12 = 0,01

300 000 х ПС = 300 000 х 0,01 = 3 000

Это и есть формула расчета процентов по кредиту.

Итак, наш первый взнос составляет 12 500 + 3 000 = 15 500 рублей. Следующие выплаты будут уменьшаться. Давайте рассмотрим их в таблице.

Расчет ежемесячного платежа при дифференцированном методе

Как самостоятельно рассчитать проценты по займу

По статистике, в 2020 году хотя бы один кредит выплачивало почти 13 млн россиян, а это чуть менее 10% населения страны. Многие из них в итоге оказались с просрочками. Та же статистика, даже без учета ситуации прошлого года, говорит, что многие просто не просчитывают заранее сумму, которую им придется заплатить кредитору. И в итоге оказываются в долговой яме. А ведь этого можно избежать, переведя заранее проценты по займу, который кажется таким заманчивым, в «живые» и понятные рубли. Как это сделать самостоятельно – рассказываем в статье ниже.

Зачем самостоятельно рассчитывать проценты по займу

Алевтина, польстившись на рекламу, оформила в МФО заем на 25 000 рублей сроком на 3 месяца. Цифра «всего лишь» в 0,99% показалась ей мизерной, по сравнению со ставками банков на потребительские кредиты. Вот только девушка не учла, что через 90 дней ей придется возвращать уже не 25 000 и даже не 26 000 рублей, а уже 47 275 рублей, из которых 22 275 рублей – это набежавшие проценты.

А вот если бы Алевтина обратилась в банк и оформила потребительский кредит на ту же сумму и срок, но под 8,9% годовых, сумма долга была бы другой – 25 561 рубль.

Заранее рассчитать размер переплаты полезно не только заемщику, но и кредитной организации. Здесь все элементарно: займодавец заранее понимает, какую прибыль он в итоге получит. Второй плюс для него – сопоставив цифру с доходом заемщика, кредитор сможет вовремя отказать в ссуде или предложить измененные условия.

Как начисляются проценты по займу

Схема отличается в зависимости от того, где вы брали заем – в МФО или в банке.

В МФО, которые славятся моментальными сроками выдачи денег и низкими ставками, способ начисления процентов достаточно простой. Действительно, по законам РФ, процентная ставка в микрофинансовых организациях не может превышать 1%. Однако есть одно но.

Другими словами, микрофинансовые организации каждый день прибавляют к изначальной сумме долга определенную цифру. Накопившаяся в течение всего срока дополнительная сумма – это и есть та переплата, которую должнику придется вернуть организации вместе с первоначальным долгом.

Безусловно, есть беспроцентные предложения. Однако надо понимать, что обычно это рекламный ход для новых клиентов и при последующем обращении ставка будет отличной от нуля.

Есть и хорошая новость. В некоторых МФО предусмотрено снижение процентной ставки при досрочном погашении долга. Этот нюанс нужно уточнять в организации перед оформлением документов.

В банках система несколько иная. Переплата зависит от схемы погашения долга – обычно это еженедельные или ежемесячные оплаты. В этом случае проценты насчитываются на ту часть изначальной суммы, которая осталась после очередного платежа. Так происходит до момента полного возврата денег.

Как рассчитать проценты по займу самостоятельно: примеры расчетов

Понять систему расчета в отрыве от конкретных цифр сложно. Чтобы вам было проще, мы разберем две существующие схемы на примере нашей Алевтины с долгом в 25 000 рублей сроком на 90 дней.

Простые проценты

В итоге у нас получится вот такая формула, по которой можно вычислить простые проценты:

N = ((P*r)/100)*n

Напомним, что Алевтина хочет взять 25 000 рублей на 3 месяца по ставке 0,99% в день. Подставим вместо символов эти данные:

((25 000*0,99)/100)*90= 22 275 рублей.

Напомним, это только начисленная сверху переплата. Чтобы вычислить окончательную сумму к возврату, нужно выполнить еще одно действие:

25 000 + 22 275 = 47 275 рублей.

Именно столько придется вернуть Алевтине через 3 месяца после получения займа.

Сложные проценты

Эта схема уже более запутанная, но даже с ней можно справиться, если использовать готовую формулу. В предыдущем случае мы исходили из того, что проценты неизменны и начисляются каждый отчетный период на изначальную сумму займа. На этот раз постулат в том, что сложные проценты постоянно пересчитываются. Для его вычисления нужно знать отчетный период, принятый в организации. Чтобы было проще, исходим из того, что он равен одному месяцу, то есть наступает 12 раз в год.

В результате в первый месяц к первоначальной сумме будут плюсовать установленный договором процент, а на следующий месяц переплату будут высчитывать уже от изначальной суммы, сложенной с доплатой за первый месяц.

Сложно? Конечно. Поэтому снова призовем на помощь нашу Алевтину.

A = P*(1 + r/n) (nt)

Итак, напомним, что наша Алевтина хочет взять те же 25 000 рублей на 3 месяца (это 0, 25 года) по ставке в 8,9% годовых (в долях эта цифра будет выглядеть как 0,089).

Подставим в вышеуказанную формулу наши значения:

25000*(1+0,089/12) (12*0,25) = 25000*(1,00742) (12*0,25) = 25000*(1,00742) 3 = 25000*1,02242 = 25 561 рубль.

Итак, Алевтина, просчитавшая заранее все варианты и предварительно изучившая матчасть, сможет сэкономить неплохую сумму. Но конечно, только при условии, что она соответствует всем требованиям банков, в которые она обратится.

Расчет процентов за просрочку

Формулу и правила таких расчетов регулирует статья 395 ГК РФ. Согласно ей, процент за несвоевременную уплату или отклонение от уплаты долга начисляется только на основную сумму займа. Расчет по формуле сложных процентов (начисление процентов на проценты) запрещен.

При этом есть один нюанс – закон позволяет прописать в договоре конкретную величину процента за неуплату. Если фигурирует эта цифра, то на ключевую ставку внимания уже можно не обращать. Кстати, ставка рефинансирования учитывается только для старых договоров, просрочка по которым длилась до 1 июня 2015 года.

В зависимости от этих нюансов формула имеет два варианта. Распишем их оба, опираясь на наш пример.

Предположим, Алевтина заключила договор, в котором не прописан процент за просрочку. Внести платеж ей нужно было 20 февраля, но она сделала это только 28 февраля, то есть просрочила оплату на 8 дней. Формула, по которой ей насчитают новый долг, будет выглядеть так:

N = (P*n*t).

Подставляем в формулу наши значения:

(25000*8*0,0425) = 8 500 рублей.

Именно столько заплатит Алевтина сверху, если пропустит дату выплаты долга на 8 дней.

Теперь предположим, что в договоре указана переплата за просрочку – 5%. С учетом этого долг вырастет так:

(25000*8*0,05) = 10 000 рублей.

Предположим, что Алевтина, взяв заем на 90 дней, должна ежемесячно вносить по 8 457 рублей. Первую выплату она внесла вовремя, а вот две других просрочила на 5 и 8 дней.

В этом случае все неуплаты будут посчитаны отдельно и суммированы между собой. Для удобства будем в расчетах отталкиваться от ключевой ставки ЦБ РФ:

(25000*5*0,0425) + (25000*8*0,0425) = 5 312,5 + 8 500 = 13 812,5 рубля.

Это процент за неуплату без учета основного долга, который с Алевтины никто, как вы понимаете, не снимал.

Вывод прост и банален: не стоит пропускать дату платежа, если вы не хотите, чтобы ваш кошелек похудел еще больше. Алевтина это уже поняла.

Если предположить, что наша Алевтина просрочила платеж на 8 дней, в течение которых на 5 день изменилась ставка ЦБ, то переплата за просрочку сложилась бы из двух сумм: за первые 4 дня (исходя из размера ставки t1) и за вторые 4 дня (исходя из размера ставки t2).

Заключение

Самостоятельный расчет процентов по займу, в том числе за просрочку – важный навык, который пригодится любому человеку. Это основа финансовой грамотности, которая поможет выбрать наиболее выгодный для вашего бюджета заем.

Если формулы вам не поддаются, воспользуйтесь калькуляторами займов и/или кредитов на портале Выберу.ру. Сервис мгновенно выдаст по заданным вами параметрам размер ежемесячного платежа, переплаты, общую сумму долга и примерный график. По этим результатам вы сможете здесь же подобрать себе подходящий продукт от аккредитованного МФО или