как рассчитать среднемесячный налог на доходы для справки по форме банка

Справка по форме банка в 2021 году

В повседневной жизни современный человек все чаще сталкивается с необходимостью представлять пакет документов, в который входит, в том числе, справка о доходах. В первую очередь это касается тех, кто планирует оформление кредита. Банк заинтересован в максимальном страховании своих рисков, поэтому принимает во внимание документально подтвержденную платежеспособность потенциального клиента. Как правило, в требованиях отмечено, что справка должна иметь определенную форму – 2-НДФЛ. Однако с относительно недавнего времени вместо справки установленного формата действительной является справка по форме банка, что направлено на упрощение процедуры кредитования для ряда граждан. Рассмотрим, в чем заключаются особенности получения и заполнения подобной справки, а также случаи, в которых к ней удобно прибегнуть.

Что такое справка по форме банка?

Как уже было отмечено, назначение справки о доходах, которая разработана банковским учреждением, аналогично тому, которое имеется у справки 2-НДФЛ. Однако использование подобного документа позволяет предоставить заемщикам большую степень свободы. Справка формы 2-НДФЛ направлена главным образом на отображение сведений об удержанных с выплаченной заработной платы налогов. Такая информация интересует, в первую очередь, налоговую инспекцию. В то же время данная форма содержит сведения о полученном доходе в течение года с разбивкой по месяцам.

Что касается того, что представляет собой справка о доходах по форме банка, то ее основным назначением является отображение фактически полученных доходов независимо от их официального оформления и используемого налогообложения.

В каких случаях требуется справка по форме банка?

Справка о доходах требуется в качестве подтверждения платежеспособности при оформлении практически любого кредита или займа, даже пластиковой карточки с овердрафтом. Упрощенный и менее формальный подход, в соответствие с которым к пакету требуемых документов достаточно приложить справку по форме банка, обусловлен стремлением банков не потерять платежеспособных клиентов независимо от того, насколько «белую» заработную плату они получают. Ведь нельзя отрицать, что у некоторых граждан реальный доход значительно отличается от официального, который найдет отражение в справке 2-НДФЛ. Таким образом, оформление справки по форме банка для получения кредита в некоторых случаях является единственной возможностью получить требуемую сумму денежных средств.

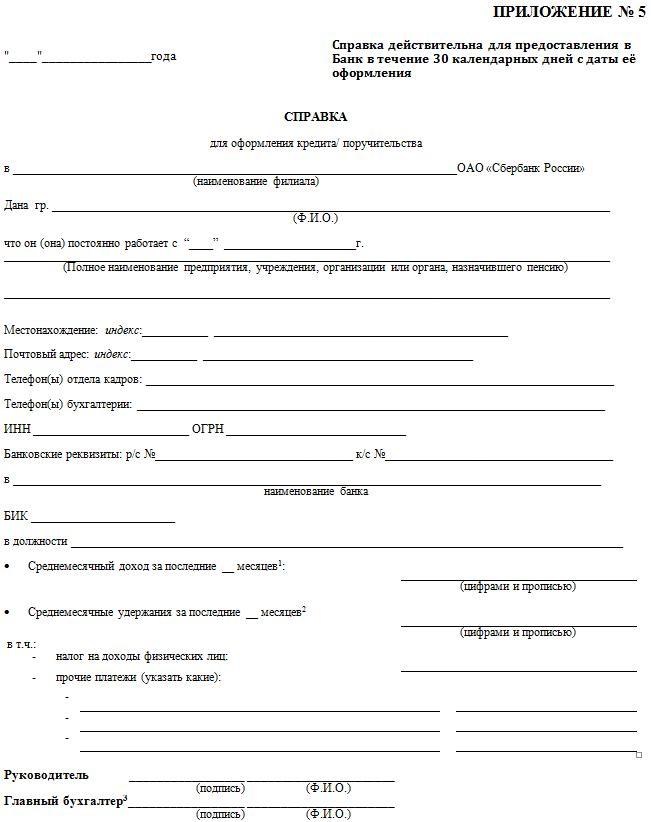

Образец справки по по форме банка

Где взять справку по форме банка?

Практически все банки предлагают заполнить форму на своем официальном сайте, но и заполнение ее от руки после скачивания не запрещается. В разных финансовых учреждениях требуется предоставить информацию о доходах за разный промежуток времени. Обычно это последние 3, 6, 12 месяцев. Справка по форме банка может быть на фирменном бланке или на обычном листе А4.

Попросить бланк можно и в отделении, если вы заполняете заявку на кредит в нем. В этом случае специалист ответит на все вопросы. В некоторых учреждениях просят указать общую сумму дохода, иные выплаты и удержания. В других потребуется сжатая информация только о количестве денег, полученных на руки.

Как заполнить справку по форме банка?

Корректное заполнение справки подразумевает под собой заполнение всех полей, которые в ней имеются. В их числе в подавляющем большинстве случаях значатся такие как:

Что такое справка по форме банка

При подаче заявки на кредит в перечне документов встречается пункт — справка по форме банка. Образец заполнения бланка может быть размещен там же или его понадобится найти, чтобы заполнить и принести кредитору. Какую информацию содержит этот документ, кто его составляет, и что такое справка по форме банка, разобрался Бробанк.

Когда используют справку по форме банка и кто ее оформляет

Получить 2-НДФЛ могут не все работающие граждане. Причины могут быть разные: руководство находится в другом городе или не весь доход работника официально фиксируется. Поэтому банки идут навстречу и предлагают в качестве документа подтверждающего зарплату принести справку по форме банка. Каждая кредитно-финансовая организация утверждает свой вариант бланка. Но общие правила заполнения и обязательные реквизиты одинаковы во всех банках.

Справки по форме кредитора могут служить подтверждением дохода потенциального заемщика при оформлении договора на:

Такой вид подтверждения практически не используют при оформлении ипотеки или кредита на большие суммы и длительный срок.

Альтернативный документ, подтверждающий платежеспособность при получении кредита, выгоден обеим сторонам:

Справку по форме банка заполняет ответственный работник работодателя из отдела кадров или бухгалтерии.

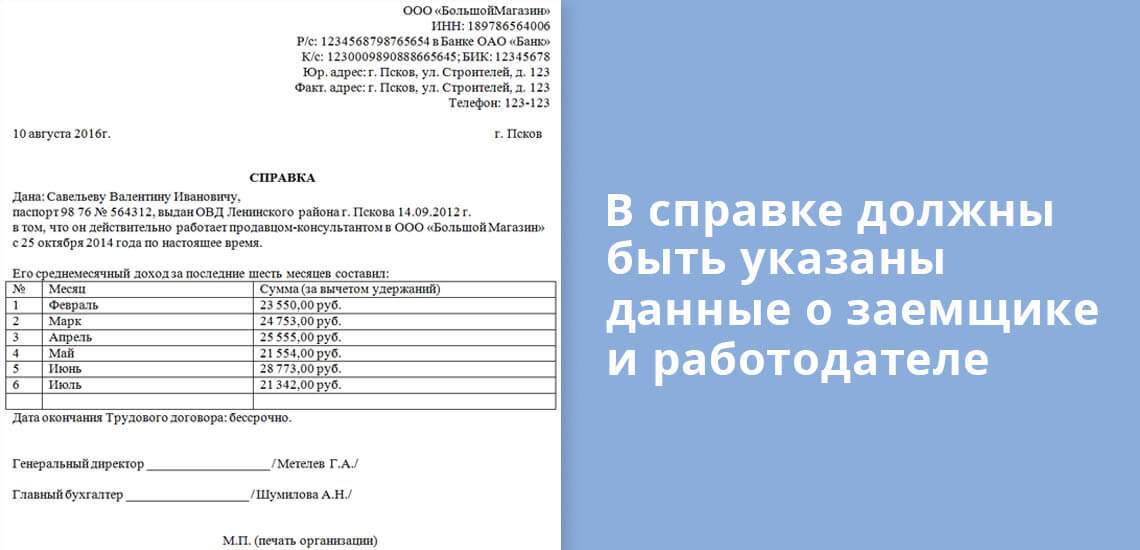

Какие сведения содержит справка

Бланк справки для подтверждения дохода потенциального заемщика можно получить в отделении банка или скачать на официальном сайте.

Второй вариант наиболее удобен клиенту, потому что он сможет лично посетить кредитную организацию только один раз. С готовым пакетом документов. Некоторые кредиторы вообще могут предложить использовать свободную форму справки. Главное, чтобы в ней были отражены обязательные сведения и данные о работодателе и заемщике.

Справки по форме банка должны содержать:

Справку подписывают два уполномоченных лица работодателя — директор и главный бухгалтер. В ситуации, когда в штатном расписании отсутствует должность главного бухгалтера, руководитель делает соответствующую пометку. И обязательно ставит свою подпись и печать.

В чем сложности подготовки справки по форме банка

Не все работодатели с охотой оформляют работникам справки по форме банка. Причины могут быть теми же, что и при отказе в заполнении 2-НДФЛ. Нередко руководители опасаются, что реальный уровень доходов сотрудника может быть передан в налоговую службу. При этом вскроется факт расхождения между реальным и номинальным размером заработной платы.

В некоторых случаях, соглашаясь на альтернативный вариант подтверждения платежеспособности клиента, рискует и банк. Потому что гражданин может вступить в сговор с работодателем и «попросить» завысить ему заработную плату, которая указана в справке по форме кредитной организации. Как следствие таких рисков кредит выдают не по самой привлекательной процентной ставке либо запрашивают дополнительные гарантии. Например, предлагают оформить залог или привести поручителя.

Каждый кредитор устанавливает свой срок действия справки по форме банка. В среднем значения колеблются от 2 недель до 1 месяца. Информация о периоде актуальности данных, как правило, находится на самом бланке, либо ее можно уточнить, позвонив на горячую линию банка.

Как проверяют клиента

Облегченный вариант подтверждения платежеспособности по справке порождает желание заемщиков «приукрасить» действительность и указать доход выше, чем на самом деле. Но и кредиторы понимают это положение вещей. Сведения из справки проверяет не только кредитный инспектор или менеджер по работе с физическими лицами, но и служба безопасности банка. Сотрудники этого отдела оценивают правильности заполнения полей, а также:

Кредиторы не выдадут заем только на основании справки по форме банка. Без проверки кредитной истории заемщика не утвердят ни один кредитный продукт. В том числе рассрочку или кредитную карту. Потенциальный заемщик лично дает банку разрешение на запрос сведений из всех Бюро кредитных историй, которые хранят данные о нем. От того, насколько клиент качественно и своевременно исполнял свои финансовые обязательства перед другими кредиторами, зависит, одобрят ему заем или нет. Эта информация имеет такое же большое значение, как и платежеспособность.

Если кредитная история плохая или кредитный рейтинг низкий, то высокая заработная плата не поможет получить заем на выгодных для клиента условиях. Банк может отказать в выдаче кредита или предложить повышенную процентную ставку.

К тому же затребует дополнительные гарантии возвратности выданных средств.

В ситуации, когда клиент заведомо предоставил ложные сведения банку, и это было раскрыто, возможны два варианта:

При подготовке справки не стоит рассчитывать, что информацию из нее не будут проверять. Все кредиторы выдают займы на время и заботятся о том, чтобы клиенты их возвращали к сроку.

Где выдают кредиты под справку по форме банка

Большинство крупных российских банков предлагают кредитные продукты, которые выдают на основе справки о доходах. Для физических лиц, которые получают заработную плату внутри банка, учреждения предлагают еще более выгодные условия и чаще всего не требуют справку. Поступления на счета зарплатных клиентов видны кредитной организации, поэтому для таких заемщиков предлагают пониженную процентную ставку или другие льготы. А из документов могут запросить только оригинал паспорта в момент подписания кредитного договора.

Под справку о доходах по форме банка предоставляют кредиты в:

Дополнительные способы подтвердить доходы без справки по форме банка или отчета 2-НДФЛ предоставить кредитору:

Перед получением кредита важно сравнить схожие банковские продукты и выбрать наиболее выгодный по процентной ставке и минимальному пакету документов. После это можно подавать заявки, и ждать одобрения. Эксперты не рекомендуют одновременно рассылать заявки в 5-6 банков. Такое поведение может пагубно сказаться на впечатлении о заемщике. В кредитных организациях откажут, потому что сложится впечатление об экстренной нужде в деньгах. Поэтому лучше запрашивать кредит в двух или трех банках и ждать от них решения.

Статья дополнена автором Евгением Никитиным

Справка по форме банка часто фигурирует в списке документов на получение кредита, но далеко не все используют ее, ограничиваясь стандартной 2-НДФЛ. Однако для того, чтобы решить, подходит эта справка конкретному человеку или же нет, следует рассмотреть, что это такое и как она выглядит для разных банков. Только поняв, в каких случаях она используется и чем она может оказаться лучше 2-НДФЛ, клиент может точно решить, насколько она требуется в его случае. Подробности в материале Brobank.

Что такое справка по форме банка

Справка по форме банка – это документ, подтверждающий платежеспособность клиента, образец которого можно найти на сайте той финансовой организации, в которой планируется взять кредит.

Она заменяет собой стандартную справку 2-НДФЛ и составляется более свободно, чем более строгий формат 2-НДФЛ. Также справка по форме банка составляется работодателем и в ней может быть указана сумма в том числе и та, с которой не производилось отчислений в бюджет. Это могут быть как «серые» премии, так и определенные дорогостоящие подарки, которые вполне можно использовать в качестве подтверждения состоятельности, но которые нельзя доказать «официальной» справкой.

Следует понимать, что каждый банк имеет собственный образец справки по форме банка, которую нужно искать непосредственно у него на сайте.

В каких случаях может быть нужна справка по форме банка

Самые часто встречающиеся случаи использования подобного документа – подтверждение платежеспособности клиента при получении кредита, лизинга и прочих заемных средств. Образец заполнения справки по форме банка всегда представлен на официальном сайте кредитной организации и там всегда имеется отметка о сумме полученных денежных средств.

Смысл введения подобной справки для банка прост: ни одна организация не хочет потерять платежеспособного клиента только потому, что он не может предоставить достаточное обоснование своей состоятельности от государства. По этой причине банк принимает также и справки, выданные просто работодателем и не подтвержденные с точки зрения отчислений в бюджет.

Результат устраивает всех: как сам банк, так и человека, который указывает все свои доходы, в том числе и те, которые сильно расходятся с «официальными». Все мы понимаем, что таких людей значительно больше, нежели кажется на первый взгляд.

Где взять справку по форме банка

Перед тем как заполнить справку по форме банка, следует найти ее на его официальном сайте. Для каждой организации справка своя и следует рассмотреть образцы различных банков. Для примера возьмем наиболее известные и крупные финансовые организации: Сбербанк, Альфа-Банк, ВТБ.

Справку можно скачать непосредственно на сайте Сбербанка, перейдя в раздел «Поддержка», а оттуда в раздел «Выписки и справки». Клиент попадает на большой бланк справки по форме банка Сбербанк, которую необходимо сохранить перед тем как заполнить.

На сайте ВТБ существует несколько способов найти бланк данной справки:

Альфа-Банк расположил эту справку в разделе «Тарифы и документы», расположенном в самом низу страницы официального сайта. На странице кредитов Альфа не размещает ссылок на документ, хотя это было бы очень удобно. Также в поисковике присутствует прямая ссылка на скачивание данной справки прямо с сайта.

Также актуальную версию справки вы всегда можете скачать на нашем сайте:

Процесс заполнения

Справку по форме банка заполняет работодатель. В любой из них обязательно должны присутствовать следующие реквизиты:

Все эти данные заполняются строго главным бухгалтером компании, после чего на справке ставится его подпись, а также подпись руководителя фирмы (директора или индивидуального предпринимателя).

Преимущества справки по форме банка

Основное преимущество данной справки – это наличие возможности у клиента отметить там все доходы, а не только официальные. Это касается не только «серой» заработной платы, но и различного рода подарков, донатов и помощи, которые не отображаются государству, но которые могут положительно повлиять на процесс получения кредита.

Здесь следует отметить, что банки все же больше предпочитают форму 2-НДФЛ, поэтому если официальная часть незначительно меньше, нежели неофициальная, то предпочтительнее именно «государственный» образец. Однако если неофициальная часть достаточно велика, то клиенту лучше выбрать именно справку по форме банка. Окончательный выбор в любом случае напрямую зависит от индивидуальной ситуации конкретного заемщика.

Другие способы подтверждения доходов

Подтверждение платежеспособности может происходить не только через справки, но и через выписки по счету, предоставление свидетельства наличия у клиента предметов роскоши, автомобиля, квартиры, заграничных поездок и прочего.

Но финансовое учреждение значительно активнее одобряет кредиты тогда, когда на них есть справки, которые подтверждают доход цифрой. Поэтому рекомендуется взять справку по форме банка, если 2-НДФЛ предоставить возможности нет. Это упростит процесс доказательства благонадежности, так как не потребует сбора множества персональной информации об имуществе.

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Справка о доходах, которая выдается физлицу по его запросу: инструкция по заполнению

Налоговые агенты используют две формы справки. Одна из них имеет неофициальное название «форма 2-НДФЛ». Справки по этой форме нужно представлять в ИФНС (см. «2-НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию»). У второй есть только полное наименование: «Справка о доходах и суммах налога физического лица». Она выдается физическому лицу по его заявлению. В настоящем материале дана пошаговая инструкция по заполнению той формы, которая выдается работнику. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — инструкция будет актуальной всегда.

Справка о доходах и суммах налога: общая информация

Начиная с отчетности за первый квартал 2021 года, нужно применять форму, утвержденную приказом ФНС от 15.10.20 № ЕД-7-11/753@ (см. «Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать»). Прежде использовали бланк, утвержденный приказом ФНС от 02.10.18 № ММВ-7-11/566@. Отметим, что новый вариант полностью идентичен устаревшему.

Обязанность налогового агента выдать физическому лицу справку по указанной форме закреплена пунктом 3 статьи 230 НК РФ. Однако Налоговым кодексом не установлено, в какой форме работник должен подать заявление на получение такой справки, и в какой срок налоговый агент должен ее выдать. Нет и утвержденного порядка заполнения справки о доходах и суммах налога.

При этом для формы 2-НДФЛ (она сдается в ИФНС) предусмотрен порядок заполнения и представления в налоговые органы (утв. приказом ФНС от 15.10.20 № ЕД-7-11/753@). На наш взгляд, составлять справки о доходах и суммах налога по запросам работников нужно по тем же правилам, что и форму 2-НДФЛ. Во-первых, так будет проще для бухгалтера. Во-вторых, физлица нередко берут справки, чтобы представить их в инспекцию для получения налогового вычета. Логично предположить, что налоговикам проще проверить документ, оформленный привычным для них способом.

Что касается заявления физлица на выдачу справки, то каждая компания или ИП может разработать соответствующий бланк самостоятельно, либо принимать такие заявления в свободной форме. Многие работодатели выдают справки по устной просьбе сотрудников, и это не является нарушением.

Добавим, что налоговая ответственность за невыдачу работнику справки о доходах и суммах налога, либо за ее неправильное заполнение, не предусмотрена. В то же время за отказ представить физлицу такую справку существует административная ответственность.. Согласно статье 5.39 КоАП РФ штраф для должностных лиц составляет от 5 000 рублей до 10 000 рублей.

Общие требования к оформлению справки о доходах и суммах налога

Кто, когда и как составляет справку о доходах и суммах налога

Налоговые агенты: организации, предприниматели, нотариусы, адвокаты и представительства иностранных организаций в РФ, которые выплачивают физическим лицам зарплату, дивиденды и прочие виды доходов (ст. 226 НК РФ)

В каких случаях заполняется

По заявлению физического лица (п. 3 ст. 230 НК РФ)

За какой период составляется

За один календарный год. Если требуются сведения о доходах и суммах налога за два, три и т д. года, необходимо заполнить две, три и т д. справки.

Справка о доходах и суммах налога в случае, если физлицо получило доходы, облагаемые по разным ставкам

В отношении доходов, облагаемых по разным ставкам НДФЛ, оформляется одна справка.

Справка о доходах и суммах налога в ситуации, когда обнаружена ошибка в доходах и (или) в налоге или произведен перерасчет за период, по которому уже была выдана справка

Составление корректировочных и аннулирующих справок без заявления физлица не предусмотрено. Если после того, как были исправлены ошибки или сделан перерасчет, физлицо повторно запросит справку за тот же период, следует выдать справку с учетом исправлений и перерасчета.

Справка о доходах и суммах налога в случае, когда в середине года произошла реорганизация, после которой работник продолжил трудиться в данной компании

Работодатель должен выдать 2 справки: одну до момента реорганизации (налоговым агентом будет реорганизованная компания), вторую — после момента реорганизации (налоговым агентом будет компания, выдающая справку)

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент находится в процессе банкротства

Справку должен выдать арбитражный управляющий

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент ликвидирована

Справку можно получить через личный кабинет налогоплательщика на сайте ФНС России

Правила оформления справки о доходах и суммах налога физлица

В какой форме представляется справка о доходах и суммах налога

Налоговый агент оформляет справку на бумажном носителе. В личном кабинете налогоплательщика на сайте ФНС России можно получить справку в электронном виде, подписанную усиленной квалифицированной электронной подписью

Что не допускается при оформлении справки о доходах и суммах налога

Исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать, скрепление листов, приводящее к их порче, указание отрицательных числовых значений

Какими чернилами заполнять

Черного, фиолетового или синего цвета

Как вносить значения текстовых, числовых и кодовых показателей

Слева направо, начиная с первого (левого) знакоместа. В незаполненных знакоместах в правой части поля ставится прочерк

Если справка заполняется при помощи программного обеспечения, значения числовых показателей выравниваются по правому (последнему) знакоместу. При распечатке на принтере допустимо не обрамлять знакоместа и прочерки в незаполненных знакоместах

Какой шрифт использовать

Если справка заполняется на компьютере, то используется шрифт Courier New высотой 16 — 18 пунктов

Какими буквами заполнять текстовые поля

Что ставить, если какой-либо показатель отсутствует

Во всех знакоместах соответствующего поля ставится прочерк

Что указывать, если суммовое значение отсутствует

При отсутствии значения по суммовым показателям ставится ноль («0»)

Как заполнить справку о доходах и суммах налога, если необходимая информация не умещается на одной странице

Заполняется необходимое количество страниц

Нужно ли заверять справку о доходах и суммах налога печатью налогового агента

Заполнение справки о доходах и суммах налога

Заголовок справки о доходах и суммах налога

Год, за который составляется справка.

Дата (число, номер месяца, год) составления справки. Указывается арабскими цифрами через точку. Пример: 02.06.2020.

Раздел 1 «Данные о налоговом агенте»

Код муниципального образования, на территории которого находится организация или ее подразделение (согласно Общероссийскому классификатору территорий муниципальных образований ОК 033-2013, утв. приказом Росстандарта от 14.06.13 № 159-ст).

Поле состоит из 11 знакомест. Если код имеет 8 знаков, справа никакие символы не проставляются. Пример: 12445698.

Предприниматели на ПСН ставят код по месту осуществления деятельности.

ИП на других системах налогообложения, а также нотариусы, адвокаты и прочие «частники» ставят код по месту жительства

Контактный телефон налогового агента

Заполняется как организациями, так и предпринимателями.

Если справку сдает правопреемник налогового агента, ставится ИНН правопреемника

Заполняется только организациями.

Если у организации есть обособленное подразделение, ставится КПП по месту нахождения этого подразделения.

Если справку сдает организация-правопреемник налогового агента, ставится КПП правопреемника

Юридические лица и обособленные подразделения указывают сокращенное наименование (при отсутствии — полное наименование) организации согласно учредительным документам.

Налоговые агенты — физические лица вписывают фамилию, имя, отчество (при наличии) согласно документу, удостоверяющему личность. Сокращения не допускаются. Двойная фамилия пишется через дефис. Пример: Иванов-Юрьев Алексей Михайлович.

Если отчитывается правопреемник, то указывается наименование реорганизованной организации либо ее обособленного подразделения

Форма реорганизации (ликвидация) код

Заполняется правопреемником налогового агента. Указывается код: для ликвидации — 0; для преобразования — 1; для слияния — 2; для разделения — 3; для присоединения — 5; для разделения с одновременным присоединением — 6.

Если организация составляет справку в отношении себя самой, поле не заполняется

ИНН/КПП реорганизованной организации

Заполняется правопреемником налогового агента. Указывается ИНН и КПП реорганизованной компании, либо ее обособленного подразделения.

Если организация составляет справку в отношении себя самой, поле не заполняется

Раздел 2 «Данные о физическом лице-получателе дохода»

Фамилия, имя, отчество физического лица согласно документу, удостоверяющему личность, без сокращений. Для указания ФИО физических лиц-иностранцев можно использовать латинский алфавит. Если отчество отсутствует, его можно не указывать

Код статуса физического лица:

— для резидентов РФ (кроме инос- транцев, трудящихся на основании патента) ставится 1;

— для нерезидентов РФ (в том числе для граждан стран, входящих в ЕАЭС) ставится 2;

— для нерезидентов РФ, признаваемых высококвалифицированными специалистами, ставится 3;

— для участников Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, не являющихся резидентами РФ, ставится 4;

— для беженцев и лиц, получивших временное убежище на территории России, не являющихся резидентами РФ, ставится 5;

— для иностранных граждан, работающих в России по найму на основании патента, ставится 6

Дата рождения физического лица (число, месяц, год) указывается арабскими цифрами через точку. Пример: 24.10.1972.

Гражданство (код страны)

Числовой код страны, гражданином которой является физическое лицо, согласно Общероссийскому классификатору стран мира (ОКСМ), утв. постановлением Госстандарта России от 14.12.01 № 529-ст. Примеры: 643 — код России, 804 — код Украины

При отсутствии у физического лица гражданства, ставится код страны, выдавшей документ, удостоверяющий личность

Код документа, удостоверяющего личность

Код вида документа, удостоверяющего личность, согласно справочнику «Коды видов документов, удостоверяющих личность налогоплательщика».

Пример: для несовершеннолетнего физического лица ставится 03 — код свидетельства о рождении

Серия и номер документа

Серия и номер документа, удостоверяющего личность. Знак «№» не ставится

Раздел 3 «Доходы, облагаемые по ставке ___%»

В заголовке указывается та ставка НДФЛ, в отношении которой заполняется данный раздел. Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

В разделе 3 указываются доходы, начисленные и фактически полученные физическим лицом (в денежной, натуральной форме и в виде материальной выгоды), а также профессиональные вычеты. Другие виды вычетов в данном разделе не указываются.

Код дохода из справочника «Коды видов доходов налогоплательщика» (приложение № 1 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@).

Полная сумма дохода (без налоговых вычетов) по соответствующему коду. Если в отношении дохода предусмотрены профессиональные вычеты, или доход облагается НДФЛ не в полном размере, напротив этого дохода указывается соответствующий код вычета

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Код вычета выбирается из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@).

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Сумма вычета не может превышать сумму дохода.

Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты»

Код соответствующего вычета из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@). Число заполненных строк зависит от количества видов вычета, предоставленных физическому лицу.

Если вычеты не предоставлялись, поле не заполняется.

Сумма вычетов по указанному коду. Число заполненных строк зависит от количества видов вычета, предоставленных физическому лицу.

Если вычеты не предоставлялись, поле не заполняется.

Раздел 5 «Общие суммы дохода и налога»

В разделе 5 отражаются суммы начисленного и фактически полученного дохода, а также суммы начисленного, удержанного и перечисленного НДФЛ по ставке, указанной в разделе 3.

Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

Данные о начисленных суммах налога указываются в полных рублях: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (см. «Минфин: данные о начисленных суммах налога в справках 2-НДФЛ за 2015 год должны быть округлены до полных рублей»).

Общая сумма дохода

Общая сумма начисленного и фактически полученного дохода без учета вычетов, отраженных в разделах 3 и 4

Налоговая база, с которой начислен НДФЛ. Равняется разнице между суммой, указанной в поле «Общая сумма дохода», и общей суммы вычетов, отраженных в разделах 3 и 4 справки. Если сумма вычетов превышает сумму дохода, указывается «0.00».

Сумма налога исчисленная

Общая сумма начисленного НДФЛ

Сумма фиксированных авансовых платежей

Сумма фиксированных авансовых платежей, на которую уменьшается начисленный НДФЛ

Сумма налога удержанная

Общая сумма удержанного НДФЛ

Сумма налога перечисленная

Общая сумма перечисленного НДФЛ

Сумма налога, излишне удержанная налоговым агентом

Не возвращенная налоговым агентом излишне удержанная сумма НДФЛ, а также сумма переплаты по налогу, образовавшаяся из-за того, что налоговый статус физического лица в отчетном году изменился

Сумма налога, не удержанная налоговым агентом

Сумма начисленного НДФЛ, которую налоговый агент не удержал в отчетном году

Заключительная часть справки

Налоговый агент (ФИО)

Указывается полностью фамилия, имя, отчество (при наличии) физического лица, составившего справку

Подпись физического лица, составившего справку