как рассчитать ставку дисконтирования по договору аренды

В тех случаях, когда ставка дисконтирования явно не предусмотрена договором аренды, ее определение может вызывать определенные сложности. Рассмотрим порядок определения ставки дисконтирования в такой ситуации, в соответствии с МСФО (IFRS 16) «Аренда»

Для это бухгалтеру необходимо определить правильную ставку дисконтирования.

Допустим, бухгалтер вычислил внутреннюю норму доходности (IRR) денежных потоков от операционной аренды, и использовал ее как процентную ставку, заложенную в договоре аренды, но аудиторы посчитали, что это не правильный подход.

В качестве альтернативы бухгалтер может использовать процентную ставку по полученным среднесрочным кредитам для всей своей аренды, но и этот подход скорее всего не будет одобрен аудиторами.

Как правильно определить соответствующую ставку дисконтирования по аренды, если ее нельзя легко определить из договора аренды?

Ставки дисконтирования по МСФО (IFRS) 16.

Стандарт IFRS 16 говорит (см. параграф IFRS 16:26) о том, что арендатор должен дисконтировать платежи по аренде с помощью:

Разберемся, что представляют собой эти ставки.

Процентная ставка, заложенная в договоре аренды.

Процентную ставку, заложенную в договор аренды (англ. ‘interest rate implicit in the lease’), как правило, трудно определить всем арендаторам.

Причина заключается в том, что этот показатель является специфичным для арендодателя, а не для арендатора.

МСФО (IFRS) 16 определяет эту ставку (см. определение в IFRS 16:Appendix A) как ставку дисконтирования, при которой:

Поэтому, если вы являетесь арендатором, вы должны выяснить, негарантированную ликвидационную стоимость (см. определение) и первоначальные прямые затраты арендодателя.

Беда в том, что не многие арендодатели готовы предоставить вам эту информацию, так как они скорее всего считают ее конфиденциальной.

Это причина, по которой большинство арендаторов просто используют процентные ставки по кредитам (т.е. ставки привлечения дополнительных заемных средств арендатором).

Аудиторы из приведенного в начале примера были правы, отказавшись принять внутреннюю норму доходности аренды в качестве процентной ставки, заложенной в договоре аренды, потому что это была ставка арендатора, а не арендодателя.

Ставка привлечения дополнительных заемных средств.

Приведем несколько примеров:

Но, если вы хотите арендовать автомобиль, то это обеспечение не будет таким же ценным и надежным, как земля.

Другими словами, обеспечение по кредиту может быть разным, и вам нужно будет применять различные процентные ставки по кредитам при аренде автомобиля и при аренде земли.

Представьте, что вы хотите арендовать офисное помещение в центре столицы и склад в где-нибудь за городом в глубинке. Опять же, это разные категории недвижимости и разная экономическая среда.

Опять же, аудиторы в приведенном в начале примере будут правы, если откажутся принять одинаковую ставку привлечения дополнительных заемных средств для всех договоров аренды, которые есть у компании.

Как определить ставку привлечения дополнительных заемных средств?

Есть 2 основных шага:

1. Выберите известную базовую ставку.

Известной ставкой может быть, например, ставка ваших прошлых аналогичных заимствований, или фактические кредитные предложения от вашего банка по кредитам на аналогичные суммы, обеспечение и сроки.

Или, если вы арендуете недвижимость, то доходность этой недвижимости может быть отличной известной базовой ставкой.

2. Скорректируйте ставку.

Корректировка ставки может потребоваться потому, что ваши ваша базовая ставка может не точно отражать условия аренды.

И, наконец, нужно учитывать существенность.

Может случиться так, что у вас есть всего несколько договоров аренды и, таким образом, влияние этих корректировок базовой ставки не будет существенным.

Но, при этом, вы должны быть абсолютно уверены, что эта аренда ниже вашего уровня существенности.

Новое в нормативном регулировании бухучета договоров долгосрочной аренды у арендодателя

Уже сейчас организация вправе применять ФСБУ 25/2018 «Бухгалтерский учет аренды», а с 2022 года его применение становится обязательным. Но как рассчитать дисконтированную величину чистой инвестиции в аренду, как рассчитать выручку арендодателя (лизингодателя) — это тема, которая на сегодня слабо раскрыта.

Попытаемся внести свою лепту, изложить наше видение. А также предложить вариант автоматизации этих расчетов, используя специализированное программное обеспечение.

Начиная с бухгалтерской (финансовой) отчетности за 2022 год, все организации арендодатели будут применять с ФСБУ 25/2018 «Бухгалтерский учет аренды», утвержденный приказом Минфина России от 16.10.2018 N 208н (далее — ФСБУ 25/2018). Однако данный стандарт можно начинать применять и раньше, утвердив это решение в учетной политике по бухучету и раскрыв этот факт в бухгалтерской (финансовой) отчетности.

Напомним, что ФСБУ 25/2018 разработан в соответствии с Международным стандартом финансовой отчетности (IFRS) 16 «Аренда», который введен в действие на территории России приказом Минфина от 11 июля 2016 г. N 111н.

Кроме того, в настоящее время действуют федеральный стандарт бухгалтерского учета для организаций государственного сектора «Аренда», утвержденный приказом Минфина от 31.12.2016 N 258н, а также Положение Банка России от 22.03.2018 N 635-П «О порядке отражения на счетах бухгалтерского учета договоров аренды некредитными финансовыми организациями» и Положение Банка России от 12.11.2018 N 659-П «О порядке отражения на счетах бухгалтерского учета договоров аренды кредитными организациями».

Особенностью этих стандартов является то, что многие расчеты производятся с использованием метода дисконтирования. В национальных стандартах этот метод кое-где упоминается. Например, в последнем абзаце пункта 42 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02«, утвержденного приказом Минфина России от 10.12.2002 N 126н.

В практике российского бухучета этот метод не пользуется популярностью. Но если мы заглянем в международные стандарты финансовой отчетности, метод дисконтирования применяется почти везде. Собственно, это уже и не бухгалтерский учет, а финансовая математика, ведь в самом названии этих стандартов говорится о финансовой отчетности, а вовсе не о стандартах бухгалтерского учета (сравните, раньше было IAS, а теперь IFRS).

Так что переход российского бухгалтера от простой арифметики к дисконтированию может вызвать затруднения.

На примере операций по договорам долгосрочной аренды или лизинга рассмотрим, как можно сделать расчеты. Сначала вспомним немного теории.

Дисконтирование

Дисконтирование — это определение текущей (сегодняшней) стоимости будущей денежной суммы (будущего денежного потока).

Величина дисконтированной текущей стоимости PV (present value) определяется следующей формулой:

где FVi — денежные потоки за период с 0-го по N-й годы (будущая стоимость — future value);

R — ставка дисконтирования.

Если в течение года имеется несколько денежных потоков, то применяется следующая формула:

где d0 — дата первого денежного потока;

di — дата i-го денежного потока.

В финансовых расчетах с целью определения амортизированной стоимости финансового актива или финансового обязательства в эту формулу в качестве ставки дисконтирования подставляется эффективная ставка процента (ЭСП).

Эффективная ставка процента

Эффективная ставка процента (ЭСП) финансового инструмента определяется следующим уравнением:

где — величина i-го денежного потока,

d0 — дата первоначального денежного потока (дата вложения в финансовый инструмент);

di — дата i-го денежного потока (даты поступлений дохода и возврата суммы первоначальных затрат).

Другими словами, ЭСП — это такая ставка, при которой сумма дисконтированных будущих денежных потоков (поступлений) будет равна первоначальным расходам (в момент времени d0). В финансовом менеджменте эту величину называют внутренней нормой доходности.

Амортизированная стоимость

Обычно под амортизированной стоимостью финансового актива или обязательства понимают величину, рассчитанную с использованием метода эффективной ставки процента (ЭСП).

Амортизированная стоимость финансового актива или обязательства, рассчитанная с использованием метода эффективной ставки процента (ЭСП) — это фактически сумма дисконтированных будущих денежных потоков (притока денежных средств для актива, оттока денежных средств для обязательства), приведенных к дате определения этой амортизированной стоимости. Кроме того, в целях бухгалтерского учета при расчете амортизированной стоимости актива вычитается сумма созданного резерва под обесценение.

В программных продуктах компании «Ортикон» амортизированная стоимость может быть рассчитана одним из двух вариантов.

В первом варианте амортизированная стоимость АС (до вычета суммы обесценения) рассчитывается по следующей формуле:

где t — текущая дата,

— величина i-го будущего денежного потока после даты t,

di — дата i-го денежного потока,

k — количество денежных потоков от текущей даты t до момента прекращения признания (даты погашения) финансового инструмента;

Во втором варианте амортизированная стоимость АС (до вычета суммы обесценения) рассчитывается по следующей формуле:

где АСi — амортизированная стоимость на текущую дату расчета ti,

АСi-1 — амортизированная стоимость на предыдущую дату расчета ti-1,

Используя указанные выше формулы, нужно учитывать, что если на дату расчета t производятся денежные платежи, то величина амортизированной стоимости после выплаты составит:

Расчеты по договору лизинга

Теперь от теоретических рассуждений перейдем к практическому примеру.

В качестве такого примера возьмем договор лизинга и рассмотрим учет у лизингодателя.

Пусть лизингодатель передает лизингополучателю оборудование, приобретенное за 33 900 000 рублей.

Также лизингодатель в сумму лизингового договора включает дополнительные расходы (например, комиссионное вознаграждение посредникам или расходы на монтаж оборудования или что-то еще) в размере 200 000 рублей. Договором предусмотрено, что до передачи оборудования лизингополучатель уплачивает аванс в размере 1 005 950 рублей, а в конце срока лизинга лизингополучатель уплачивает выкупную стоимость в сумме 847 457,63 рублей.

Договор аренды заключается на 36 месяцев, причем оборудование передается в лизинг 10.04.2020, а первый платеж предусмотрен 28.04.2020. Далее лизингополучатель производит ежемесячно 28 числа одинаковые платежи в сумме 1 372 255,32 рублей, последний платеж, включающий также выкупную сумму будет произведен 28.03.2023.

Заметим, что все суммы в нашем примере указаны без НДС. Согласно пункту 7 ФСБУ 25/2018 в состав арендных платежей включаются платежи (за вычетом подлежащих возмещению сумм НДС и иных возмещаемых сумм налогов), обусловленные договором аренды. Из этого пункта следует, что если лизингодатель применяет упрощенную систему налогообложения, т.е. не признается налогоплательщиком налога на добавленную стоимость, то в этом случае все расчеты ему нужно делать с величинами, включающими суммы НДС.

Для простоты предлагается рассмотреть вариант с одинаковыми равномерными платежами, но мы покажем, что, используя описанные ниже подходы к расчетам, вы можете в практических целях вводить произвольный график платежей.

Будем считать, что условия, описанные в примере, соответствуют критериям признания объекта лизинга в качестве объекта учета неоперационной (финансовой) аренды (см. пп. 2, 3, 5, 25 ФСБУ 25/2018).

1. Валовую стоимость инвестиции в аренду (п. 33 ФСБУ 25/2018).

2. Коэффициент дисконтирования (п. 33 ФСБУ 25/2018).

3. Чистую стоимость инвестиции в аренду (п. 33 ФСБУ 25/2018).

4. Проценты, начисляемые по инвестиции в аренду, которые фактически являются выручкой арендодателя (п. 37 ФСБУ 25/2018).

5. Изменение чистой стоимости инвестиции в аренду (п. 36 ФСБУ 25/2018).

Вопросы, связанные с обесценением чистой стоимости инвестиции в аренду и формированием соответствующего резерва сегодня мы не будем рассматривать.

В пункте 33 ФСБУ 25/2018 сказано, что чистая стоимость инвестиции в аренду определяется путем дисконтирования ее валовой стоимости по процентной ставке, при использовании которой приведенная валовая стоимость инвестиции в аренду на дату предоставления предмета аренды равна сумме справедливой стоимости предмета аренды и понесенных арендодателем затрат в связи с договором аренды.

Валовая стоимость инвестиции в аренду определяется как сумма номинальных величин причитающихся арендодателю будущих арендных платежей по договору аренды и негарантированной ликвидационной стоимости предмета аренды.

Также вспомним пункт 34 ФСБУ 25/2018, в соответствии с которым связанные с договором аренды затраты арендодателя включаются в чистую стоимость инвестиции в аренду по мере осуществления этих затрат. Справедливая стоимость предмета аренды включается арендодателем в чистую стоимость инвестиции в аренду на дату предоставления предмета аренды с отнесением указанной стоимости на расчеты с поставщиком (в случае договора лизинга).

В нашем случае это означает следующее. Валовая стоимость инвестиции в аренду на дату предоставления предмета аренды (10.04.2020) составит сумму расходов на приобретение оборудования (33 900 000 рублей), сумму дополнительных расходов (200 000 рублей) за вычетом аванса (1 005 950 рублей), который проведен до даты передачи оборудования лизингополучателю, то есть 33 094 050 рублей.

Чтобы посчитать коэффициент дисконтирования, чистую стоимость инвестиции в аренду и проценты, в помощь призовем таблицы Excel, на калькуляторе такие расчеты не сделать.

В первый столбец поместим даты платежей, во второй — суммы. Причем в первой строке укажем сумму первоначальных затрат со знаком минус. В этой таблице будет 37 строк (36 платежей, полученных от лизингополучателя, и одна строка с первоначальными затратами).

Для расчета ставки дисконтирования воспользуемся функцией ЧИСТВНДОХ (в английской версии — XIRR). Эта функция рассчитывает внутреннюю ставку доходности для графика денежных потоков, которые не обязательно носят периодический характер. То есть применять эту функцию можно к произвольным графикам платежей, с любыми не периодическими датами и с любыми неравными суммами.

В первом аргументе функции указываем диапазон значений денежного потока, во втором — диапазон с датами.

В нашем примере получаем, что ставка дисконтирования будет равна 34,18%. В таблицах Excel округление величины ставки мы не делаем, чтобы дальнейшие расчеты производить с минимальными отклонениями.

Далее, чтобы правильно формировать бухгалтерские проводки, необходимо производить расчеты величины чистой стоимости инвестиции в аренду и процентов на даты лизинговых платежей и на даты окончания отчетных периодов.

Для расчета на определенную дату величины чистой стоимости инвестиции в аренду воспользуемся функцией ЧИСТНЗ (в английской версии — XNPV).

Эта функция рассчитывает чистую приведенную стоимость для денежных потоков, которые не обязательно являются периодическими.

В первом аргументе функции указывается ставка дисконтирования, которую мы вычислили ранее. Во втором аргументе ставим диапазон значений денежного потока от даты расчета до даты последнего платежа, во третьем — соответствующий диапазон дат.

Если на дату расчета осуществляется лизинговый платеж, то чтобы определить величину чистой стоимости инвестиции в аренду, которая должна быть отражена в балансе на конец дня, необходимо от суммы, полученной по формуле ЧИСТНЗ, вычесть сумму этого платежа.

Теперь, чтобы рассчитать величину процентов (дохода, выручки), воспользуемся формулировкой, данной в пункте 36 ФСБУ 25/2018. Общая сумма дохода на определенную дату будет равна сумме полученных лизинговых платежей от даты начала лизинга до даты расчета за вычетом разницы между первоначальным и текущим значениями величины чистой стоимости инвестиции в аренду.

Таким образом, сумма процентов, которую нужно отразить в бухгалтерском учете в виде доначисленной величины дохода (выручки), будет равна разности сумм дохода на текущую и предыдущую даты расчета.

Заметим, что функцию ЧИСТНЗ можно применить на любую произвольную дату, в частности, на дату расторжения договора лизинга, которая может не совпасть ни с датой окончания отчетного периода, ни с датой платежа по графику.

Автоматизация

С 2022 года применение ФСБУ 25/2018 «Бухгалтерский учет аренды» станет обязательным, Но уже сейчас надо задуматься о выборе программного продукта, который позволяет автоматизировать расчеты по договорам аренды и в котором учитываются все изменения в нормативных документах по бухгалтерскому учету.

Программа позволяет вести лизингодателям бухгалтерский учет операций по договорам лизинга, договорам займа и кредита, договорам страхования лизингового имущества. Данная конфигурация является дополнением к типовой конфигурации «1C:Бухгалтерия 8». Другими словами, бухгалтер, имея полную поддержку по ведению типовых операций, по подготовке и сдаче регламентированной отчетности, получает дополнительный функционал, позволяющий комфортно вести учет операций по лизинговым договорам и другим операциям, связанным с деятельностью лизингодателя.

Как рассчитать ставку дисконтирования по договору аренды

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

На дату перехода на новый стандарт ФСБУ 25/2018 у организации числится большое количество договоров аренды.

Как определить стоимость актива права пользования и обязательства по старым договорам, которые были заключены до 01.01.2022?

Рекомендуем также ознакомиться с материалами:

— Рекомендация Р-97/2018-КпР «Первое применение ФСБУ 25» (принята фондом «Национальный негосударственный регулятор бухгалтерского учёта «Бухгалтерский методологический центр» от 17 декабря 2018 г.);

— Энциклопедия решений. Бухгалтерский учет аренды по ФСБУ 25/2018 с 1 января 2022 года;

— Энциклопедия решений. Бухгалтерский учет у арендатора по ФСБУ 25/2018 с 1 января 2022 года;

— Вопрос: Определение ставки дисконтирования при расчете обязательства по аренде. Порядок учета процентов по договору лизинга в соответствии с ФСБУ 25/2018 (ответ службы Правового консалтинга ГАРАНТ, июль 2021 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Как определить ставку дисконтирования, указано в п. 15 ФСБУ 25/2018. Должна применяться ставка, «при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. При этом негарантированной ликвидационной стоимостью предмета аренды считается предполагаемая справедливая стоимость предмета аренды, которую он будет иметь к концу срока аренды, за вычетом сумм, указанных в подпункте «е» пункта 7 настоящего Стандарта, которые учтены в составе арендных платежей».

*(2) Аналогичное правило (об использовании расчетной ставки дисконтирования, только если она может быть легко определена, установлено в п. 26 МСФО (IFRS) 16 «Аренда»: «26 На дату начала аренды арендатор должен оценивать обязательство по аренде по приведенной стоимости арендных платежей, которые еще не осуществлены на эту дату. Арендные платежи необходимо дисконтировать с использованием процентной ставки, заложенной в договоре аренды, если такая ставка может быть легко определена. Если такая ставка не может быть легко определена, арендатор должен использовать ставку привлечения дополнительных заемных средств арендатором».

Как рассчитать ставку дисконтирования по договору аренды

Получатель лизинга или услуг по аренде должен применять в учете те же базовые принципы, что и тот, кто предоставляет объект в лизинг или аренду.

Подробно о том, зачем нужно отражение по дисконтированной стоимости, мы рассказали в первых разделах статьи: “ФСБУ 25/2018: расчеты по приведенной стоимости у арендодателя и лизингодателя с 2022 года и как удобнее считать в Excel“.

Рекомендуем арендаторам тоже ознакомиться.

Здесь же мы только сформулируем кратко, что должен показать пользователю отчетности по ФСБУ арендатор или лизингополучатель.

В отчетности нужно раскрыть, что взять объект в лизинг или аренду для арендатора выгоднее, чем взять кредит и купить такой же объект.

Из этого вытекают и все нюансы расчетов по ФСБУ 25/2018 для арендаторов и лизингополучателей.

Как определить ставку дисконтирования арендатору

Поскольку арендатор (далее будем понимать в широком смысле – как арендатора и по финансовой аренде, он же лизингополучатель) отталкивается от альтернативного варианта – взять кредит и купить аналог вместо аренды или лизинга – то и в качестве ставки дисконтирования ему достаточно взять ставку по банковским кредитам. Только следует помнить, что кредиты надо выбирать сопоставимые по сумме и сроку пользования объектом аренды (лизинга).

Если подобные привлеченные кредиты уже есть на момент заключения договора аренды – ставку надо брать по ним. Если своих кредитов нет – нужно взять те, которые можно было бы взять (например, в банках, в которых размещены счета, или в банках, которые специализируются на выдаче таких кредитов). О таких вариантах написано в п. 15 ФСБУ 25/2018.

Как посчитать первоначальную оценку обязательства по аренде

Обязательство по аренде у арендатора (лизингополучателя) представляет собой кредиторскую задолженность по уплате лизинговых платежей в будущем.

Первоначальная оценка обязательства (ПОО) – это суммарная дисконтированная стоимость платежей по договору на дату получения предмета лизинга (п. 10 и 14 ФСБУ 25/2018, п. 3 информационного сообщения Минфина России от 25.01.2019 № ИС-учет-15).

Для арендатора должно соблюдаться равенство:

ПОО = ПСЛП = СС предмета – Авансы (выплаченные) – НЛС

НЛС в договорах лизинга практически не задействуется, поэтому ее можно принять равной нулю.

Таким образом, первоначальную величину обязательства по лизингу можно рассчитать прямым путем (без дисконтирования будущих платежей) по формуле (п. 3 и 6 Рекомендации Р-65/2015-КпР “Ставка дисконтирования”):

ПОО = Стоимость приобретения предмета лизингодателем – Авансы

Напомним, что все значения фигурируют без НДС.

Если переход права собственности на предмет аренды не предусмотрен или неизвестна негарантированная ликвидационная стоимость, обязательство по аренде вычисляют как приведенную стоимость будущих лизинговых платежей.

| ПОО = Н / (1 + r) + Н / (1 + r) 2 + … + Н / (1 + r) t |

По сути предлагается каждый лизинговый платеж отдельно дисконтировать и сложить результаты.

Пример

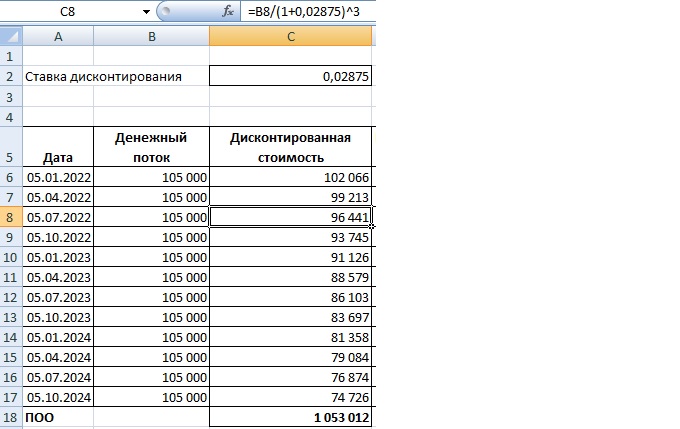

Пусть заключен договор лизинга, по которому 01.01.2022 передан предмет. Лизингополучатель платит ежеквартально, в начале квартала. Для упрощения расчетов примем, что выкупной стоимости отдельно нет. По завершении договора предмет лизинга остается у лизингополучателя.

Лизингодатель купил предмет за 1 млн руб.

Лизингополучатель платит ежеквартально, до 5-го числа первого месяца квартала – 105 000 рублей.

Срок договора – 3 года.

(этот пример – зеркальный приведенному в статье про расчеты для лизингополучателя, на которую дана ссылка выше)

Лизингополучатель может последовать указаниям ФСБУ и действовать «прямым» методом – продисконтировать каждый платеж, взяв ставку дисконтирования по банковским кредитам.

Пусть ставка банков 11,5% годовых. Для дисконтирования ежеквартальных платежей ее нужно сделать ставкой для квартала:

Далее вносим формулы в таблицу платежей в Excel.

Сумма, получившаяся по всем дисконтированным платежам, – это и есть первоначальная оценка обязательства по аренде.

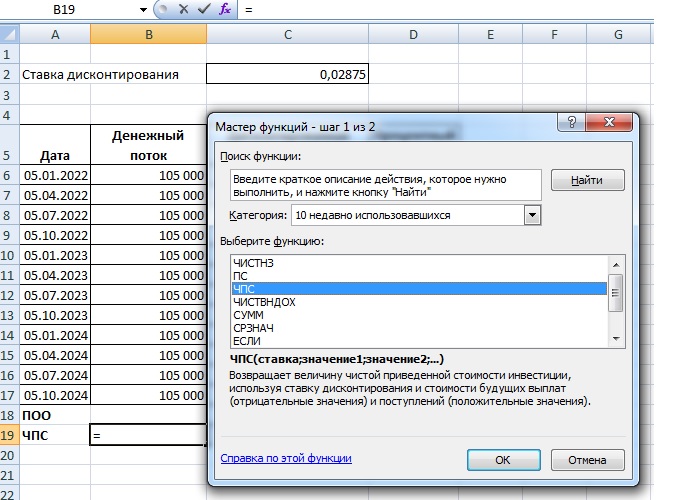

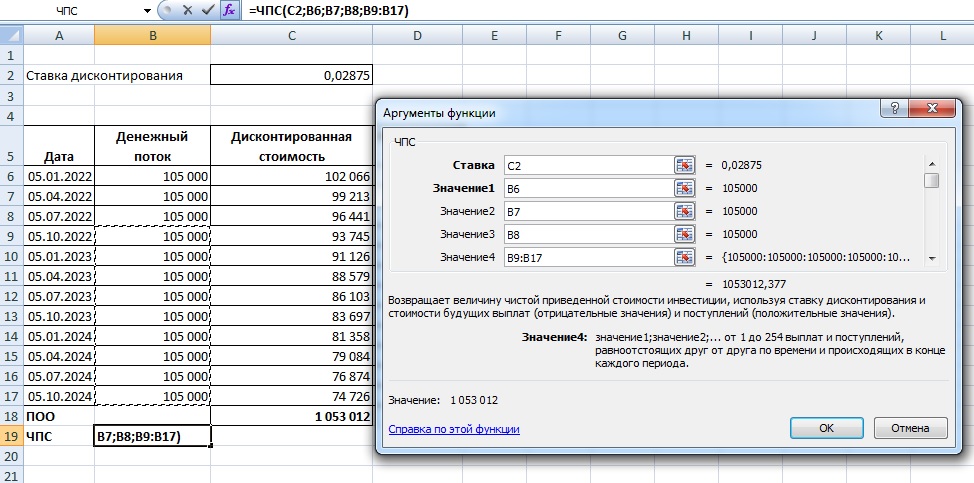

Есть возможность не вычислять ее по каждому платежу, а воспользоваться формулой ЧПС.

Обратите внимание, как вносить значения: первые 3 ячейки – первые 3 значения из списка, а далее можно вносить суммой, выделяя нужный диапазон.

Получившийся по ЧПС результат – тот же, что и при обсчете каждого платежа в отдельности.

Таким же образом можно обсчитать по ЧПС стоимость обязательства на любую конкретную дату, учитывая в формуле платежи, которые еще не уплатили.

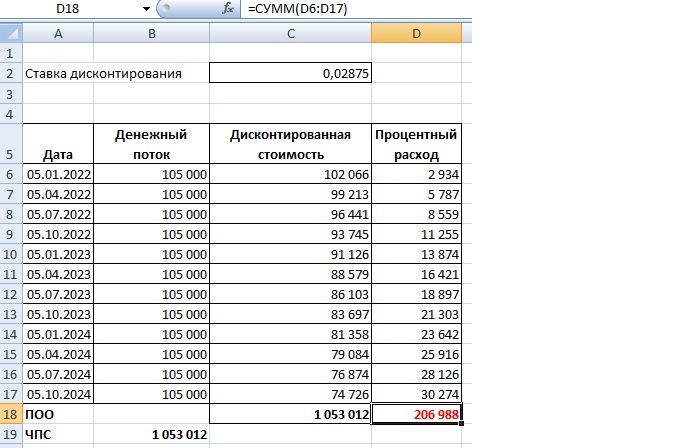

Из расчетов легко вычислить и процентный расход, подлежащий учету у арендатора.

Арендатор дисконтирует по ставке банка. Арендодатель – по своей внутренней норме доходности, заложенной в договор.

У арендодателя сумма процентного дохода по примеру – 260 000 рублей.

У арендатора – 206 988 рублей. Остаток «уходит» в приведенную стоимость предмета аренды.

Именно так получают данные для сравнения. В нашем примере фактическая стоимость предмета у лизингодателя – 1 000 000, а для лизингополучателя после дисконтирования предмет стоит на 1 053 012 (есть переплата 53 012). Что как раз и покажет пользователю, что сделка для лизингополучателя невыгодна. И рациональнее было бы взять кредит у банка и купить аналогичный предмет.

Расчет величины права пользования активом

Получатель арендованного (лизингового) имущества объектом ОС его не признает. Вместо этого, по ФСБУ 25/2018 ему надо в активах в противовес обязательству по аренде признать право пользования активом (ППА).

ППА при этом тоже учитывают на счете 01 (отдельном субсчете) по фактической стоимости, которую формируют на счете 08.

В ППА включают (п. 13 ФСБУ 25/2018):

Проще говоря, берем ПОО, корректируем на величину денег, которые к моменту передачи предмета уже уплачены, добавляем расходы, которые уже понесли или можем понести в будущем в связи с этим предметом. Получаем ППА для признания.

Напомним, что НДС везде исключают и в расчет берут только «чистые» суммы.

Подводим итоги

Арендатору для вычислений по ФСБУ 25/2018 достаточно знать банковскую ставку по кредиту, который он мог бы взять для покупки аналогичного объекта, и видеть условия договора.

Дисконтирует арендатор только поток своих будущих платежей по аренде. Для этого ему наиболее подходит формула ЧПС в Excel.

(1).jpg)