как рассчитать страхование имущества при ипотеке

Правильно считаем страховку по ипотеке с помощью калькулятора

В 2021 году почти невозможно оформить жилье в ипотеку без страховки. Банки могут завышать стоимость и предлагать лишние услуги. Чтобы избежать переплаты, посчитаем страховку по ипотеке с помощью калькулятора и формулы.

Банки заинтересованы в страховании ипотеки. Никто не хочет упустить прибыль. Но страховка нужна в первую очередь клиенту. Срок кредитования очень большой, никто не знает какие события могут случиться. Поэтому использовать выгодное страхование по ипотеке — правильное решение. Лучше всего страховать одновременно жизнь, имущество и здоровье.

Чаще всего банк заранее заключает договор со страховой компанией. Поэтому заемщикам часто не предоставляют выбора по страховке. Менеджер банка сразу предоставляет готовое предложение.

При этом, у заемщика есть право отказаться от предложения и оформить страховку по ипотеке самому.

Объекты страхования

Страховка по ипотеке может распространяться на:

Банки чаще всего рекомендуют оформлять полный пакет услуг. Но обычно это не нужно. Покупателю выгодно отказаться от части дополнительных услуг при почти полном отсутствии новых рисков.

Расчет цены страховки по ипотеке

Общую сумму выплат поможет узнать калькулятор страхования ипотеки. Он считает по простой формуле: D=S*A. Рассмотрим формулу подробнее:

Покажем на примере. Представим, что общая сумма остатка к выплате по ипотеке равняется 2 000 000 рублей, а тариф страховой компании 0,0025. Используем полученную формулу:

2 000 000*0,0025 = 5 000 рублей.

Отметим, что цифра в начале выплат по ипотеке самая большая. Чем меньше у человека долг, тем меньшую он должен отдать по страховке, итоговый результат пропорционально уменьшается.

Правила экономии на страховке по ипотеке

Банки обычно сами предлагают варианты на выбор. Как правило, это завышенные предложения, можно от них отказаться и самостоятельно найти подходящее предложение. Обычно полный пакет страховых услуг стоит от 0.2% до 2% от займа.

Цифра может казаться небольшой, но за кредит 2 500 000 рублей, за 15 лет придется дополнительно заплатить еще 200 000 рублей.

Поэтому можно сэкономить:

В любом случае, не стоит сразу соглашаться на первое предложение. Лучше подумать, взвесить цифры, обратиться за помощью к кредитному калькулятору. В этом случае можно будет принять верное решение.

Страхование ипотеки Сбербанк

Подробнее

В современном мире для покупки жилья необязательно долгие годы откладывать деньги или занимать их у знакомых. Сегодня потребителю достаточно лишь оформить целевой кредит и приобрести недвижимость, выплачивая долг в течение длительного периода. Но несмотря на то что большой срок удобен с точки зрения погашения, он несет в себе множество рисков. Поскольку средства предоставляют на 10, 15, а иногда и 20 лет, никто не сможет предсказать, что произойдет за это время. Поэтому всем клиентам для получения заемной линии необходимо иметь полис, а страхование ипотеки в «Сбербанке» поможет вам приобрести его.

Важные моменты

На сегодняшний день на рынке предлагают три вида договора, которые призваны защитить имущество, права собственности, а также жизнь и здоровье заемщика. Обязательный из них только первый — он предназначен для возмещения ущерба после чрезвычайных ситуаций (аварии, пожары, вандализм, затопление, стихийные бедствия). Более подробный перечень страховых случаев вам предстоит обсудить во время оформления.

Главное — грамотно защитить свои интересы. Для этого нужно заключить контракт на полную стоимость недвижимости. Он обойдется дороже, но вы сможете претендовать на выплаты при наступлении ЧС. Комплексная страховка в «Сбербанке» при ипотеке также заслуживает внимания. Если покупатель потеряет работу или трудоспособность (в том числе на постоянной основе), компания погасит задолженность перед банком. Это относится и к смерти владельца — в таком случае недвижимость перейдет к его родным по закону о наследстве.

Стоимость продукта рассчитывают исходя из следующих сведений:

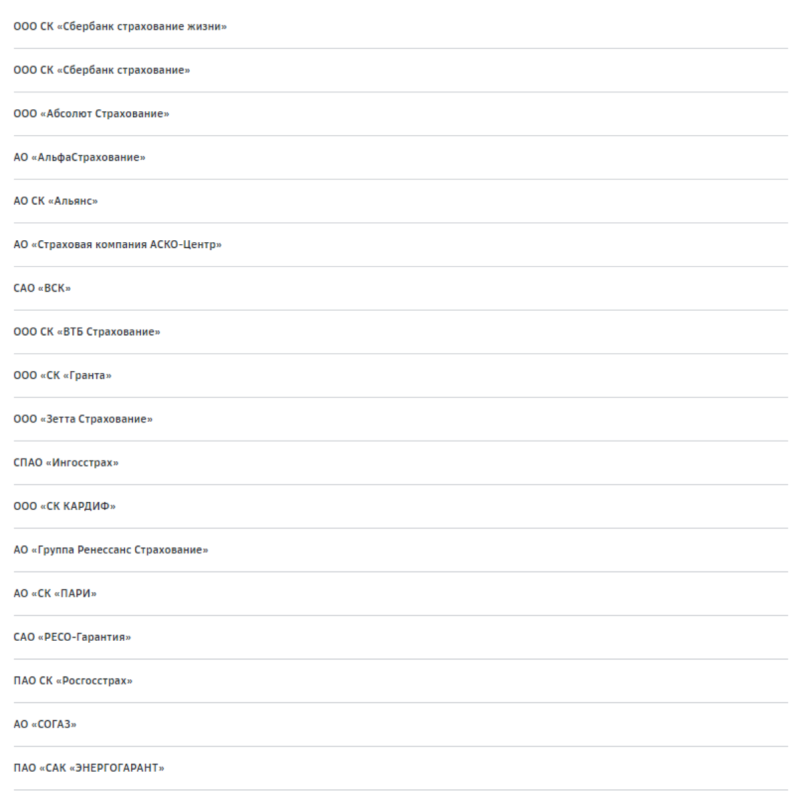

Также сюда стоит включить комиссионные и сборы — нередко они составляют приличную сумму. Более подробно ознакомиться с ценами вы сможете, изучив страховые компании, аккредитованные в «Сбербанке». Их список вы найдете на официальном сайте. Сравните несколько вариантов по основным нюансам и параметрам, а также уточните, какие дополнительные опции предлагает организация — возможно, они вас заинтересуют.

О чём молчат банки. Как сделать ипотечную страховку в 2 раза дешевле и стоит ли вообще её брать?

Школьный хулиган, забирая у младшеклассников конфеты, ставит их перед выбором: «или делишься, или я тебя поколочу». Младшеклассник выбирает то, что ему выгоднее — отдать конфеты. Банк тоже даёт заёмщикам выбор — или оформляешь страховку на ипотеку, или я подниму тебе процентную ставку. Большинство предпочитает купить себе скидку, оформив полис, и не спорить. Но вот вопрос — действительно ли наличие страховки выгоднее, чем высокая процентная ставка и можно ли сэкономить на оформлении полиса, воспользовавшись услугами «своей» страховой компании, а не банковской.

Считаем, что выгоднее

Для начала посчитаем, будет ли выгода от снижения процентной ставки при оформлении полиса.

Расчёт будем делать на примере Сбербанка, потому что он занимает первое место по количеству оформленных ипотек.

Ипотека со страховкой и без

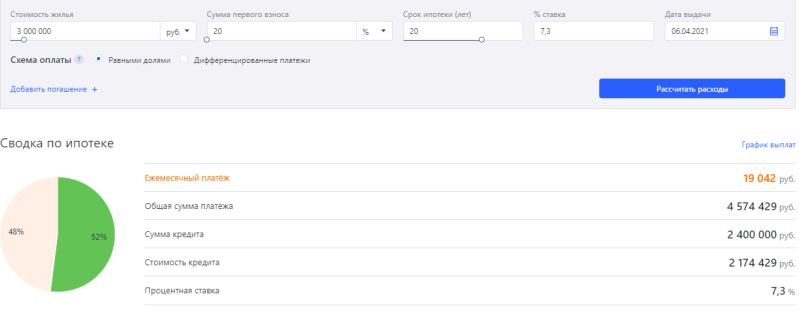

Для примера возьмём вторичное жильё стоимостью 3 000 000 рублей, первый взнос — 20%. При использовании всех возможных скидок (покупка на «Дом клик», страхование жизни и здоровья, молодая семья, электронная регистрация сделки) получаем ставку 7,3%. Считаем ежемесячные платежи и переплату с использованием калькулятора «Выберу.ру», где можно задавать любые параметры.

При оформлении кредита на 20 лет получаем ежемесячный платёж 19 042 рубля. Переплата — 2 174 429 рублей.

Скидка за оформление страховки — 1%.

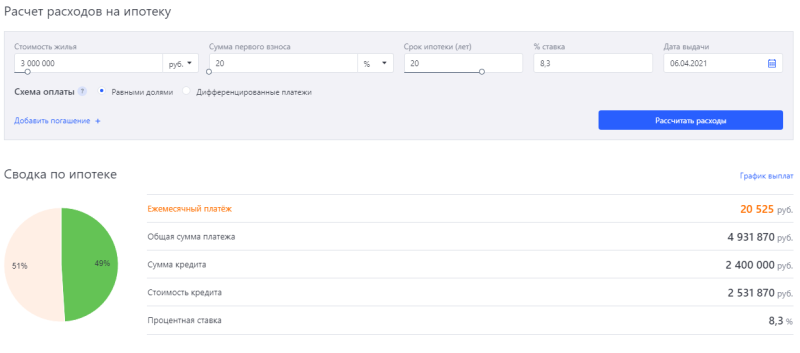

Если её не использовать, то процентная ставка становится 8,3%. Ежемесячный платёж — 20 525 рублей. Переплата — 2 531 870 рублей.

Получается, что используя страхование жизни и здоровья, мы сэкономим 357 441 рубль. Это экономия на процентах, без учёта страховки.

Сколько стоит страховка

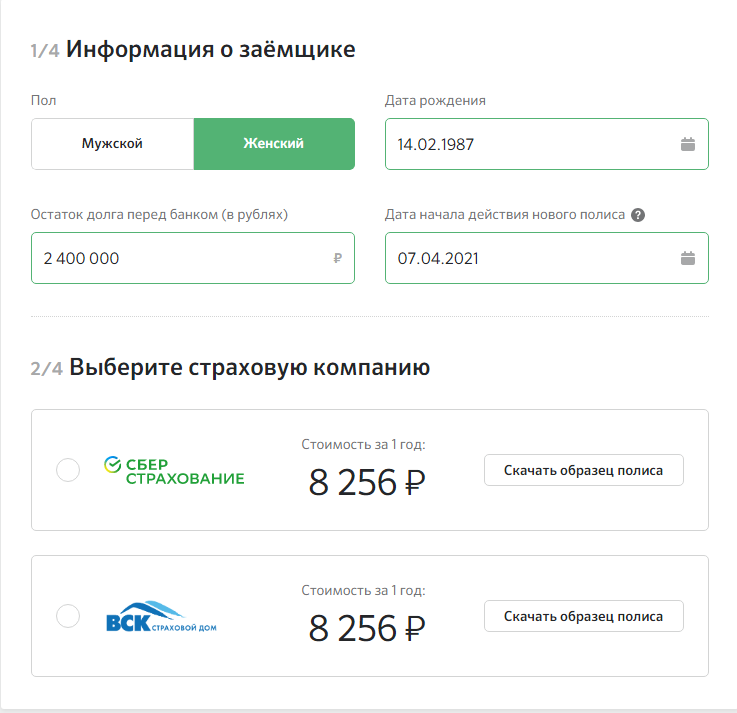

Для расчёта страховки воспользуемся калькулятором на «Дом клик». Стоимость полиса будет зависеть от остатка долга перед банком, пола заёмщика и даты его рождения.

В нашем случае остаток долга — 2 400 000 рублей. Пол заёмщика женский, возраст — 34 года.

Страховка будет стоить 8 256 рублей на один год. За весь срок кредита в 20 лет придётся заплатить около 165 120 рублей. Напомним, что разница в переплате между ипотекой со страховкой и без — 355 920 рублей. Получается, что выгода есть.

Но мы брали большой срок. Для чистоты эксперимента посчитаем выгоду при сроке кредита в 8 лет.

Ежемесячный платёж — 33 080 рублей. Переплата — 775 680 рублей.

Без страховки процентная ставка станет 8,3%. Ежемесячный платёж при этом поднимется до 34 295 рублей. Переплата — 892 320 рублей.

Экономия — 116 640 рублей. Расходы на страховку — 66 048 рублей. Выгода не столь большая как в первом примере, но есть.

Чем старше заёмщик, тем менее выгодной становится страховка. Например, для мужчины возрастом 50 лет полис будет стоить 21 600 рублей. За 8 лет он заплатит 172 800 рублей. В этом случае можно не оформлять полис, если вопрос стоит только в экономии.

Особенность оформления страховки при использовании маткапитала

Минус схемы в том, что продавцу надо месяц ждать поступления средств — на это пойдёт не каждый. Плюс схемы — страховка рассчитывается от окончательного размера ипотеки — 2 400 000 рублей.

Плюс схемы в том, что продавец не ждёт месяц, пока зачислятся деньги. Минус в том, что первоначальный ипотечный договор оформляется на 2 883 000 рублей. Сответственно, страховка будет рассчитываться от этой суммы, что составит 9 917 рублей.

Получается, что через месяц сумма задолженности изменится, а заплатить повышенную страховку придётся за весь год.

Можно ли сэкономить на полисе?

Мы уже выяснили, что оформлять страховку в обмен на скидку выгодно. Но мы делали расчёт по страховой программе, которую предлагает банк. Если вы придёте оформлять кредит в офис банка, то столкнётесь именно с этим предложением и сотрудник даже не заикнётся о том, что у заёмщика есть выбор.

Для сравнения возьмём компанию «Энергогарант». Страхование жизни и здоровья обойдётся заёмщику из нашего примера в 4 104 рубля. Как видим, в два раза дешевле, чем страховка, предложенная Сбербанком.

Цена ценой, но необходимо смотреть не только на стоимость полиса, но и на условия — риски, которые покрывает страховка, и причины отказа в выплатах. Многие рассматривают страхование жизни только как способ снизить переплату по кредиту. На самом деле полис покрывает риски утраты жизни и здоровья, поэтому надо выбирать не только цену, но и условия.

Практически все банки при оформлении ипотеки будут ставить условие — без страхования жизни и здоровья процентная ставка выше. В рассмотренном нами примере скидка составляет 1%. В большинстве других банков — 2%.

В прошлом году ЦБ предлагал расходы на страховку переложить с заёмщика на банки, чтобы избежать навязывания дорогих услуг, которые предлагают компании-партнёры или дочерние страховые компании. Однако пока инициатива ЦБ не нашла поддержки.

Ипотечное страхование

Виды страхования

Online ипотечное страхование от СК Пари для клиентов крупнейших банков РФ

Услуга доступна жителям крупнейших регионов РФ. Полный перечень регионов указан в приложении.

Достаточно оставить заявку, и эксперт свяжется с вами для уточнения деталей.

Online страхование ипотеки для клиентов Сбербанка

Услуга доступна для всех регионов РФ.

Всего за несколько минут вы получите полис на e-mail

Online страхование ипотеки от ВСК для клиентов Сбербанка

Услуга доступна для всех регионов РФ.

Всего за несколько минут вы получите полис на e-mail

Online страхование ипотеки от Совкомбанк Страхование для банка ВТБ

Услуга доступна для всех регионов РФ.

Онлайн расчечт стоимости полиса и оформление

Online страхование ипотеки от Зетта Страхование для клиентов Сбербанка

Услуга доступна для всех регионов РФ.

Всего за несколько минут вы получите полис на e-mail

Страхование ипотеки Сбербанка от Ингосстрах

Приобретение полиса возможно для имущества в любом регионе РФ.

Полис можно оформить за несколько минут, не выходя из дома. Удобный интерфейс позволит быстро и легко оформить и оплатить договор, который сразу же будет направлен на указанный адрес электронной почты.

Комплексное ипотечное страхование от СК Альянс

Москва и Московская область

Страхование ипотеки от АльфаСтрахование

Москва и Московская область, Санкт-Петербург и Ленинградская область

Дополнительно скидка для пользователей Банки.ру до 30%

Ипотечное страхование от СК Ингосстрах

Приобретение полиса возможно в любом регионе РФ, где есть представительство компании Ингосстрах

С помощью удобного калькулятора Вы сможете рассчитать предварительную стоимость полиса, а оставив заявку Вы получите консультацию по продукту, узнаете точную стоимость страховки и при необходимости сможете оформить полис с доставкой.

Нужна страховка, а денег на нее не хватает? Можно воспользоваться услугой «полис в рассрочку». А вот стоит ли разбивать платеж на части, или выгоднее заплатить один раз — давайте разберемся.

Лента новостей

Интервью

В 2017 году началось реформирование ОСАГО, а страхование жизни впервые в истории собрало больше страховых премий, чем моторное. Надолго ли этот новый расклад? Что делать с тормозящей рынок «автогражданкой»? Станет ли страхование имущества новым драйвером рынка?

Каким образом страховщики намерены «переломить хребет движению мошенников»? Действительно ли полиция не хочет расследовать страховые мошенничества? Спасет ли рынок ОСАГО создание единого государственного страховщика?

Пресс-релизы

Роботы могут стать новым объектом страхования для развития страхования имущества и киберрисков, полагают специалисты страховой компании «Согласие».

Последние отзывы о страховании жизни

Коммерческий директор ООО «СК КАРДИФ» Александра Громова рассуждает о влиянии digital-трендов на рынок ипотечного страхования.

Ипотечное страхование выросло вместе с ипотекой в прошлом году. Однако уже скоро его результаты могут оказаться более скромными. Одна из причин — предлагаемый Центробанком новый подход к ипотечному страхованию.

Темпы роста страхового рынка в прошлом году оказались близки к нулевым. Однако отдельные его сегменты продемонстрировали неплохую динамику. В первую очередь, за счет интеграции в страховые продукты дополнительных сервисных составляющих и развития банковских экосистем.

Нужна страховка, а денег на нее не хватает? Можно воспользоваться услугой «полис в рассрочку». А вот стоит ли разбивать платеж на части, или выгоднее заплатить один раз — давайте разберемся.

Подробнее

Ипотечное (комплексное) страхование включает в себя страхование жизни и утраты трудоспособности заемщика, страхование недвижимости от ущерба, а также страхование имущественных прав (титула собственности). При наступлении страхового случая страховая компания обязуется выплатить банку сумму средств в размере непогашенного клиентом остатка по ипотечному кредиту.

В 2008 году Высший арбитражный суд РФ признал незаконным требование банков об обязательном страховании жизни и здоровья заемщика при получении ипотечного кредита. После этого большинство банков начали дифференцировать ставки в зависимости от того, застрахован заемщик или нет. Ставки по ипотеке без личного страхования на 1—5 пунктов выше, чем по программам со страховкой. Стоимость годовой страховки, как правило, составляет около 1% от размера кредита, и зависит от возраста и состояния здоровья заемщика, а также от объекта недвижимости. Если клиент перестает оплачивать страховку, банк может потребовать немедленного погашения займа, либо повысить ставку по кредиту. Это право банка обычно предусмотрено в кредитном договоре.

Также весьма распространенным в практике ряда банков является дифференцирование ставок в зависимости от типа приобретаемой заемщиком страховки жизни и здоровья. Так, при отказе клиента от коллективного страхования ( минусом которого является отсутствие действия периода охлаждения, предусмотренного для индивидуального страхования), ряд банков устанавливают повышенные на 0,5-2 п. п. ставки, что увеличивает расходы заемщика на обслуживание кредита. В настоящее время Банк России занимается рассмотрением вопроса об утверждении периода охлаждения для коллективного страхования, но пока еще данный вопрос законодательно не урегулирован.

Страхование жизни при ипотеке — условия

Многие потенциальные заемщики интересуются вопросом, необходимо ли страхование жизни при ипотеке, почему многие компании так усердно требуют указание данного пункта в соответствующем контракте? Перед тем, как ответить на него, требуется рассмотреть, каким образом осуществляется страхование жизни и здоровья при ипотеке и каким образом это происходит.

Что такое страхование жизни при ипотеке?

Ипотека — это кредит под залог недвижимого имущества. По закону необходимо застраховать приобретаемое имущество от полного уничтожения. Банки добавляют к этому требование застраховать также жизнь и здоровье заемщика. Они хотят обезопасить себя и получить свои потраченные средства обратно любым способом.

Оформлять такую страховку придется ежегодно до момента полного погашения долга перед банком. Страхование бывает:

Ситуации в жизни бывают разными. Всегда остается вероятность неожиданной потери трудоспособности или жизни заемщика. В случае, если он был застрахован, то долг перед банком покроет страховая, а наследники смогут стать полноправными владельцами недвижимости.

В ипотечное страхование может входить 3 основных группы:

Под страховку попадает любой дом или квартира, пригодные для жизни. Застраховать можно любую квартиру, кроме:

В зависимости от года постройки и материалов процент страховки меняется. Например, старую деревянную дачу застраховать будет очень дорого, а страховых случаев будет минимум.

Официально застраховать можно чужой дом (например, квартиру, которую вы снимаете). Но в случае наступления страхового случая выплаты получит владелец недвижимости, а не тот, кто оформлял документы.

Страховка — универсальный инструмент, который поможет клиентам возместить убытки.

Договор страхования может защитить от:

Но помните, что страховые случаи наступают только в случае, если в этом нет вины клиента. Например, если вода попала в дом из-за незакрытого окна, то виноват в этом клиент. Страховым случаем это не будет.

Чтобы оформить страховку, клиенту необходимо:

Обычно банк прописывает в условиях, что без страхования жизни и здоровья процент по ипотеке будет выше на 0,5-5% ежемесячно. То есть клиент может не перезаключать договор страхования. Но в этом случае платить ему придется намного больше.

Обязательно ли ипотечное страхование?

По закону обязательным является только оформление страховки на жилье, которое является предметом ипотеки. Страхование жизни и здоровья пока остается по желанию клиента. Нужно ли страховать ипотеку? Обязательно. Сложно предугадать, как будет развиваться мир через полгода-год, не потеряет ли клиент работу. Оформленная страховка защищает от сложных ситуаций и берет на себя оплату долга.

Вот несколько вариантов, на что способна страховка:

Страховка делает ипотеку более безопасной — в критических случаях клиенту не приходится платить неподъемные суммы. В случае разрушения дома у него появляются средства на приобретение нового.

Сотрудники банков и страховых компаний не рекомендуют экономить на страховке:

Преимущества и недостатки

Как выбрать страховую компанию?

Обычно конкретную организацию рекомендует сам банк. Например, при оформлении ипотеки в «Сбербанке» настойчиво рекомендуют там же и застраховаться. Задача страховой компании состоит в сборе ежегодных взносов, рассмотрении заявок на компенсацию, изучении дел и выплатах пострадавшим клиентам.

По закону клиент может оформить страховку в любой компании, которая имеет лицензию на осуществление этого вида деятельности.

Стоит смотреть на условия, которые выдвигает банк. В отдельных случаях банк рекомендует оформлять страховку только в определенном списке организаций. Если клиент желает по каким-то причинам оформлять ее в другом месте, то процент по ипотеке может оказаться выше. А часть компаний банк вообще не посчитает за страховые, тогда придется страховаться дважды.

Выделить самые экономные программы можно только путем поиска и отбраковки дорогих. Но помните, что часто самые дешевые программы это неполные программы, которые банк может не принять в качестве полноценной страховки.

Страховку от «Сбербанка» можно оформить в любом отделении или онлайн в приложении «Сбербанк Онлайн». Часть компаний все же приглашают клиентов в офис для подписания договора и вручения второго экземпляра клиенту.

Какие документы нужны?

Для оформления полиса ипотечного страхования понадобится:

Страховой полис оформляется с первого дня действия ипотечного кредита и продлевается каждый год до последней выплаты по ипотеке. Он нужен, чтобы банк мог быть спокоен, что ему вернут долг, а клиент — что в случае чрезвычайной ситуации он получит компенсацию.

Оформление договора может происходить:

Весь процесс оформления занимает не более получаса, после чего клиенту выдается чек об оплате полиса и договор страхования, в котором перечислены все условия, на которых он может получить компенсацию.

Срок договора — 1 год, если не указано иное.

Стоимость страховки при ипотеке

Определяется на основании стоимости жилья. Устанавливает стоимость компания страховщика. Обычно она составляет от 0,01 до 1% от стоимости жилья в зависимости от условий страхования и состояния самого жилья.

Чтобы рассчитать стоимость договора страхования жизни, есть специальные калькуляторы в приложении страховщика. Например, при оформлении страхового полиса от «Сбербанк» достаточно знать оставшуюся сумму долга, чтобы программа посчитала цену полиса.

Оплачивается страховка раз в год, можно оформить ее в течение последнего месяца действующего полиса. Если ипотека только оформляется, то у клиента есть 30 дней, чтобы подыскать компанию и заключить договор. Оплачивают сразу за год страхования, но некоторые компании предлагают платить каждый месяц фиксированную сумму.

На стоимость влияет несколько параметров:

Размер страховой премии и расчет ежемесячных выплат

Каждой компанией размер страховой премии устанавливается индивидуально на основании законов РФ. Если клиент имеет право на выплаты, то их размер определяется в виде единовременной или ежемесячной выплаты. Застрахованный или его наследник может заявить право на получение выплат в течение 3 лет с момента возникновения права.

Страховая выплата может определяться как:

Чтобы корректно рассчитать страховой взнос, нужно знать:

Обычно страховой взнос определяет компания. Для удобства клиентов у большинства компаний на сайте есть калькулятор, где можно быстро посчитать примерную стоимость взноса.

Каждый заемщик может отказаться от любых страховых взносов, которые касаются его жизни, здоровья или титула. Нельзя отказаться от страхования имущества, которое является объектом ипотеки.

При наступлении страхового случая производится выплата. Клиент (или его наследник в случае смерти клиента или потери дееспособности) может получить страховую выплату в случае:

Как сэкономить на страховке по ипотеке?

В первую очередь нужно следить за акциями и специальными предложениями. Компании часто привлекают новых клиентов сниженными ставками. Но и продлевать полис на второй и последующие годы может оказаться выгодно.

Как еще сэкономить на страховке:

Что делать при наступлении страхового случая?

Если наступил страховой случай:

И помните, если срок полиса истек, то договор считается не вошедшим в силу. Следовательно, страховая компания ничем не обязана клиенту. То же касается не страховых случаев. Если будет установлено, что виновником наступления случая является сам клиент, то выплат ему тоже может быть не назначено.

Если полис не просрочен, наступил страховой случай и заявитель в этом не виноват, следует обращаться в прокуратуру.

Что не является страховым случаем?

В договоре указаны все страховые случаи, когда страховая компания обязуется выплатить какую-то сумму. Прописаны случаи и объемы выплат. Важно внимательно читать эти правила.

Если страховая компания отказывается платить по страховому случаю, можно обратиться в прокуратуру или Роскомнадзор. Написать заявление и ждать результата.

Досрочное расторжение договора

Если клиент хочет перекредитоваться в другом заведении или отказаться от страховки в принципе, ему нужно внимательно прочитать договор страхования. На каких условиях будет разрываться договор — зависит от того, что в нем указано.

Есть всего пара случаев, когда могут вернуть все потраченные деньги:

Во всех остальных случаях процедура затянется и вернуть удастся около 50% от потраченной суммы.

Специфика страхования здоровья при ипотеке

Можно отметить следующие характерные особенности, которыми отличается страхование здоровья при ипотеке:

Практика страхования жизни при ипотеке

Выбирая страхование жизни при ипотеке, где дешевле, необходимо принимать к вниманию ряд обстоятельств. Первое, в договоре могут быть прописаны далеко не все случаи, при которых пострадавшему клиенту будет выплачена страховка.

К примеру, может отсутствовать настолько актуальный пункт как страховка на случай получения заемщиком травмы во время активного отдыха либо в спортивном зале. В большинстве случаев, именно за дешевым полисом кроются такие небольшие, но очень неприятные сюрпризы.

Важно отметить и такой момент, как обязательность заключения договора страхования жизни в целом. Если данный пункт прописывается в соглашении и ставит в непосредственную зависимость саму выдачу кредита, он строго нарушает установленные действующим законодательством права потребителя. В частности, это относится к регламенту статьи 16 ЗоЗЗП.

Согласно содержимому статьи установлено, что страхование жизни является делом сугубо добровольным, что нельзя сказать относительно страхования именно предмета залога (то есть недвижимого имущества). Такое ничтожное положение договора не создает на практике никаких правовых последствий, даже если он будет признан судом таковым в соответствии со статьей 166 действующего ГК. В свою очередь, статья 14 Гражданского кодекса предусматривает обязательную самозащиту права конкретного лица. Таким образом, отказ исполнения ничтожного положения (в рамках данной статьи) полностью укладывается в рамки действующего законодательства.

Однако если выбрано дешевое страхование жизни при получении ипотеки, никаких проблем с выплатой средств и получением в распоряжение заветного кредита не возникнет. Предварительно данное обстоятельство стоит оговорить с представителем страховой компании.

Банк прибавил цену страховки к моему кредиту и на нее тоже начисляет проценты. Имел ли он право так делать? В отдельных случаях банк может так сделать. Например, если клиент страхует имущество в банке, банк может предложить добавить сумму страховки к стоимости дома и начислять на нее проценты. Если клиент не давал согласия на получение такой услуги, он может написать заявление и оплатить полис отдельно.

Часто задаваемые вопросы

Для большинства разновидностей страхования существует период охлаждения. Так называется срок, в который можно разорвать договор и получить свои деньги обратно в полном объеме. Составляет он в стандартных случаях 14 дней, если страховая компания не сделала его больше.

Но помните о том, что в кредитном договоре может быть пункт о повышении ставки по кредиту в случае отказа от страхования жизни и здоровья заемщика. Например, в ипотечном кредитовании подобный пункт есть всегда и разница в ставке существенная. Вплоть до того, что банк будет вправе требовать досрочного возврата кредита. Мы рекомендуем сначала выяснить, как сильно изменятся условия договора, а потом отказываться от страховки.

Чтобы вернуть деньги за страховку, нужно:

Чаще всего компания сама звонит заранее и предлагает продлить страховой полис. Если этого не произошло, то есть варианты действий зависят от того, хочет ли человек продлевать страховку в данной компании или хочет страховаться в другой организации.

Если планирует продлевать там же:

Если в планах оформляться в другой компании, то не стоит дожидаться последнего дня страховки. Рекомендуем заранее обратиться в компанию, где планируете открывать страховой полис, расспросить об условиях и тарифах.

Чтобы получить продлить страховку в выбранной компании, нужно обратиться в офис и написать заявление. При себе нужно иметь:

По закону это возможно. Основная сложность заключается в переоформлении ипотечного договора — понадобится согласие на процедуру банка. Если квартира покупается с участием средств материнского капитала, то необходимо также письменное согласие органов опеки и попечительства.

Начинать переоформлять ипотеку можно только при получении согласия всех этих лиц.

Давайте разберем по шагам, как действовать:

Итоговый пакет документов стоит спросить в банке, где будет переоформляться ипотека.

Передать ипотеку можно любому лицу — супругу, брату, сестре, родителям, даже третьим лицам. В последнем случае это более хлопотное, но реальное занятие, так как ипотека переоформляется полностью и по веским причинам.

Комплексная или отдельная страховка: что лучше?

Все зависит от конкретной ипотеки и условий страховки. Некоторые страховые компании предлагают существенную скидку, если клиент оформляет сразу весь комплекс услуг — до 40-60%.

Вместе с этим титульная страховка и некоторые другие допуслуги не нужны клиенту, но ему приходится это оформлять, чтобы сэкономить.

Чтобы понять, что лучше в конкретной ситуации, стоит сравнить стоимость двух видов страховки и условий, на которых заключается договор страхования.