как рассчитать транспортный налог в казахстане на 2021 год

Налог на транспорт

| Самоходные машины и механизмы на пневматическом ходу, кроме машин и механизмов на гусеничном ходу | 3 МРП | ||||||||

| Мотоциклы, мотороллеры, мотосани, маломерные суда, мощность двигателя которых не более 55 кВт | 1 МРП | ||||||||

| Мотоциклы, мощность двигателя которых более 55 кВт | 10 МРП | ||||||||

Катера, суда, буксиры, баржи, яхты (мощность двигателя в лошадиных силах):

| |||||||||

Срок уплаты налога: для физических лиц — до 1 апреля, для юридических лиц — до 5 июля текущего года.

При регистрации, перерегистрации автомобиля физические лица производят уплату налога на транспорт до совершения указанных действий.

Согласно пункту 3 статьи 492 Налогового кодекса, для исчисления налога на транспортные средства применяется МРП, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года. Таким образом, для исчисления налога на транспортные средства за 2020 год применяется МРП размером 2 651 тенге.

При уплате платежей за 2021 год, согласно закону «О республиканском бюджете на 2021–2023 годы», налог на транспорт начисляется из расчёта 1 МРП – 2 917 тенге.

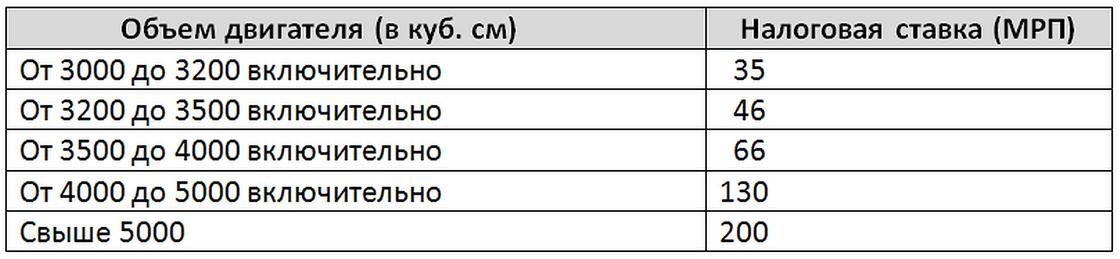

Важно: с 1 января 2014 года, согласно Закону Республики Казахстан «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения», действуют новые ставки для легковых автомобилей с объёмом двигателя свыше 3 000 куб. см, произведённых, изготовленных, собранных в Республике Казахстан или ввезённых на территорию РК после 31 декабря 2013 года.

Кроме того, льготы по уплате налога на транспорт с объёмом двигателя свыше 4 000 куб. см ветераны и инвалиды утратят в случае переоформления ими авто после 31 декабря 2013 года.

Пример расчёта налога за 2020 год (задачка в три действия)

Дано: вам необходимо уплатить налог на легковой автомобиль, с объёмом двигателя 2300 см³.

Ответ: за легковой автомобиль с объёмом двигателя 2300 см³ следует уплатить 18 006 тенге в качестве суммы налога на транспорт.

Именно так считает наш калькулятор. Только гораздо быстрее 🙂

Налог на транспорт в Казахстане (РК): таблица ставок, расчет, когда платить, проверка задолженности.

Налог на транспорт в 2021 году.

В Казахстане каждый владелец транспортного средства обязан уплачивать налог на транспорт. Транспортный налог исчисляется в месячных расчетных показателях (МРП), в 2021 году 1 МРП равен 2917 тенге. Любителям малолитражек нужно платить около 2 — 3 МРП в год.

Если вы не любите читать, а хотите просто получить готовый расчет налога, то рекомендую калькулятор налога на транспорт.

Меньше всего повезло владельцам крупных и дорогих транспортных средств, таких как внедорожники, лимузины и кроссоверы. За автомобили с объемом двигателя больше 4000 см3 нужно выплачивать кругленькую сумму в размере 117 МРП в год, а если автомобиль собран или ввезен после 2013 года, то от 130 МРП в год и более. Это не касается грузовых автомобилей, автобусов и т.д. — у них другая методика расчета, подробности смотрите в содержании ниже.

Сокращения: ИП — индивидуальный предприниматель, НК РК — налоговый кодекс республики Казахстан, КГД — комитет государственных доходов

Краткая выжимка из статьи.

Плательщики налога на транспорт (ст. 490 НК РК)

Кто освобожден от уплаты налога или имеет льготы (ст. 490 НК РК)?

Для тех, кто не читает заголовки или просто запутался, на всякий случай повторю, что лица в списке выше освобождены от уплаты налога на транспорт в определенных пределах. Но из этого правила есть исключение — если кто-то из этих льготников владеет легковым автомобилем с двигателем более 4000 см3 и приобретенным после 2013 года, то налог платить все равно придется — пункт. 4 ст. 490 НК РК

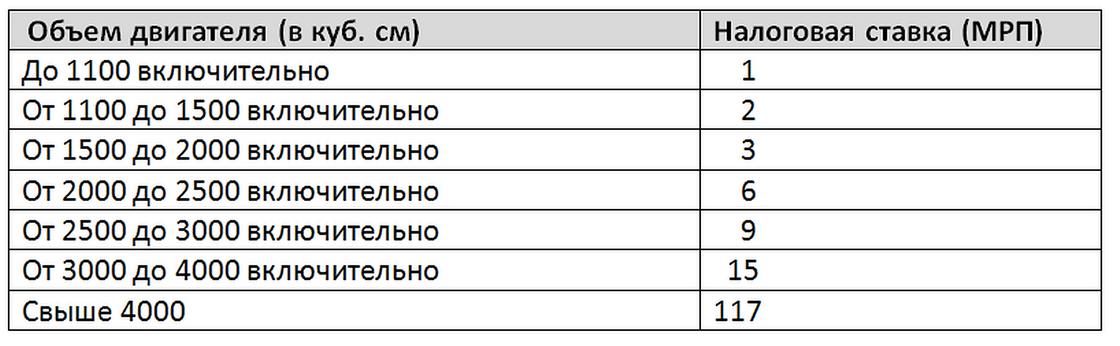

Таблица ставок для налога на транспорт (ст 492 НК РК)

Ставки в таблице — это сумма налога за год. Тем не менее сумма не окончательная, она пересчитывается в зависимости от фактического объема двигателя — относится к легковым автомобилям. Пример расчет для леговушки — ниже Т. е. ставки налога в таблице выше — это сумма к уплате за год. Транспортный налог рассчитывается в МРП (месячных расчетных показателях) в зависимости от категории транспортного средства и его характеристик, например, объема или мощности двигателя, грузоподъемности и т. д., подробнее — в таблице.

Ставки для легковых автомобилей в таблице не окончательные. Налог увеличивается на 7 тенге за каждый см3 превышения нижней границы диапазона для автомобилей объемом двигателя больше 1500 см3.

Формула расчета (для легковых автомобилей) = ставка налога + (объем двигателя — нижняя граница диапазона) * 7

Пример расчета

Как рассчитать налог на транспорт при передаче (продаже) транспортного средства (ст. 493 НК РК)?

Передача прав собственности или прав управления проходит как правило посреди налогового периода, т.е. календарного года. В таком случае рассчитывается сумма налога за год, а потом делится на количество месяцев фактического пользования.

Пример расчета

Уплата налога на транспорт: проверка задолженности, сроки и налоговая отчетность

Проверка задолженности

Сделать эту приятнейшую процедуру можно на сайте электронного правительства в разделе налоги и финансы >>> проверить налоговую задолженность или сразу по ссылке — http://egov.kz/cms/ru/services/taxation/e_078 нажав большую и жирную кнопку заказать услугу онлайн (это бесплатно).

То же самое можно и на сайте КГД просто введя свой ИНН в соответствующее поле — http://kgd.gov.kz/ru/app/culs-taxarrear-search-web

Уплата (ст. 494 НК РК)

Оплатить вы можете:

Если вы уверенный компьютерный пользователь и решили заплатить налог онлайн, то вам потребуется ввести свой ИНН и VIN транспортного средства.

VIN — это уникальный код, благодаря которому можно идентифицировать ваше транспортное средство. Он указан в тех. паспорте автомобиля.

В чрезвычайной ситуации можно посмотреть VIN код на специальном шильдике под капотом автомобиля.

Вводите VIN внимательно, так как в случае ошибки ваши средства будут начислены на другой автомобиль.

Физические лица уплачивают налог по месту жительства, юридические лица и структурные подразделения — по месту регистрации транспортного средства (ст. 494 НК РК)

Сроки уплаты (ст. 494 НК РК)

Физические лица обязаны уплатить налог до 31 декабря текущего налогового периода (календарного года). Например, за 2021 год до 31 декабря 2021 года.

Юридические — до 5 июля текущего налогового периода. Например за 2021 год — до 5 июля 2021 года

Налоговая отчетность (ст. 496 НК РК)

А что будет если не платить налог на транспорт?

Придет злой налоговый инспектор и сделает атата. Ну а если серьезно, то за каждый день просрочки уплаты налога будет начисляться пеня (см. сроки уплаты). Рассчитать пеню можно с помощью калькулятора на сайте КГД — http://kgd.gov.kz/ru/calc/fine

В случае если должник и дальше будет упорствовать, то налоговая вручит ему уведомление о налоговой задолженности (во всяком случае должна).

Если через *1 — 30 дней после вручения уведомления задолженность не будет погашена, то налоговая имеет право:

*Сроки наложения санкций зависят от категории риска, к которой отнесен должник. Существует система управления рисками — с ее помощью налоговая рассчитывает вероятность сокрытия, неуплаты налогов, нарушения налогового законодательства и т.д. Это тема целой отдельной статьи, поэтому пока вот так кратко.

Суть в том, что ничего хорошего неуплата налога не светит. Просрочка даже на один день может обернуться для вас целым ворохом проблем. Я нигде не нашел в законе упоминаний о сумме долга, после которой применяются санкции. Ходят страшные истории даже о случаях санкций при долге в 1 тенге (правда по ИПН, а не по транспортному). Если вы знаете эту тему подробнее — пожалуйста, выскажитесь в комментарии, я дополню статью или напишу еще одну

Транспортный налог. Расчет текущих платежей, форма 701.00 за 2021 год

Коллеги рекомендуют(сортировка по рейтингу):

Коллеги рекомендуют(сортировка по просмотрам):

Форма 701.00 за 2021 год

ФНО 701.00 «Расчёт текущих платежей по налогу на транспортные средства» не изменилась для представления сведений за 2021 год.

На 2021 год ФНО 701.00 также утверждена Приказом «Об утверждении форм налоговой отчетности и правил их составления» от 20 января 2020 года № 39 (приложение 52 и 53).

Особенности расчета и представления сведений по транспортному налогу в ФНО 701.00

Форма 701.00 представляется исключительно юридическими лицами, которые в соответствии со статьей 496 НК РК, обязаны производить расчет текущих платежей по налогу на транспортные средства.

Расчет текущих платежей – это предварительная сумма налога, которая рассчитывается по объектам налогообложения за текущий календарный год в срок до 5 июля.

При расчете учитываются транспортные средства, находящиеся на праве собственности по состоянию на 1 июля, а также:

Таким образом, при расчете учитываются все транспортные средства, которые находятся или находились на праве собственности за период представления расчета (с 01.01.2021 по 01.07.2021 год).

При расчете текущих платежей, по транспортным средствам, которые находятся на праве собственности по состоянию на 1 июля, сумма платежей определяется за период фактического владения и до конца календарного года.

Сумма налога по выбывшим или приобретенным за отчетный период транспортным средствам, определяется за фактический период владения:

Сумма налога = Сумма за год / 12 * Количество месяцев владения

Количество месяцев владения устанавливается по следующим правилам:

Транспортное средство приобретено 14 мая отчетного периода. Расчет текущих платежей производится за период с мая по декабрь (8 месяцев).

Транспортное средство реализовано 28 мая отчетного периода. Текущие платежи рассчитываются за период с января по апрель (4 месяца).

Транспортное средство приобретено 5 февраля и реализовано 18 июня одного отчетного периода. Расчет текущих платежей производится за период с февраля по май (4 месяца).

Расчет текущих платежей по ФНО 701.00 и уплата текущих платежей производится в единый срок до 5 июля текущего года. Транспортные средства, приобретенные после 1 июля текущего года, не отражаются в расчете текущих платежей, по ним расчет и уплата налога производится посредством годовой ФНО 700.00.

Сведения в Декларации (ФНО 700.00) учитывают изменения в составе транспортных средств, произошедшие в период с 1 июля до 31 декабря (покупка, либо реализация транспортного средства).

По обязательствам 2021 года расчет текущих платеже и уплата текущих платежей (ФНО 701.00) производятся до 5 июля 2021 года.

Заполнение ФНО 701.00 за 2021 год

Расчет текущих платежей по налогу на транспортные средства состоит из основной формы 701.00 и Приложения к расчету 701.00.

Форма 701.00 содержит только одну строку 701.00.001, в которой отражается итоговая величина рассчитанных за отчетный период платежей по налогу на транспортные средства.

Строка 701.00.001 является итоговой и рассчитывается как сумма данных в строках Приложения к расчету 701.00:

701.00.001 раздела 2 «Исчисление текущих платежей по налогу на транспортные средства, за исключением лиц, указанных в разделе 3»;

графы С раздела 3 «Исчисление налога на транспортные средства по городам районного значения, селам, поселкам, сельским округам».

Приложение к расчету 701.00 содержит 2 раздела.

В разделе 2 «Исчисление налога на транспортные средства, за исключением лиц, указанных в разделе 3» в строке 701.00.001 отражаются сведения об исчисленной сумме текущих платежей по налогу на транспортные средства.

В разделе 3 «Исчисление налога на транспортные средства по городам районного значения, селам, поселкам, сельским округам» сведения по текущим платежам отражаются только налогоплательщиками, которые производят уплату текущих платежей в города районного значения, села, поселки, сельские округа. Данные отражаются в разрезе БИНов аппаратов акимов.

Рассмотрим расчет текущих платежей по транспортному налогу и составление формы 701.00 за 2021 год.

1 МРП в 2021 году составляет 2 917 тенге.

В организации имеются следующие транспортные средства, являющиеся объектами налогообложения:

3 * 2 917 = 8 751 тенге.

Превышение минимального предела группы увеличивает рассчитанную сумму налога на 7 тенге за каждую единицу превышения.

1 600 – 1 500 = 100 единиц превышения.

100 * 7 = 700 тенге.

Рассчитываем общую сумму налога по автомобилю за 2021 год.

8 751 + 700 = 9 451 тенге.

Так как автомобиль был на праве собственности не весь год, рассчитываем фактическую сумму налога за период владения автомобилем (11 месяцев).

9 451 / 12 * 11 = 8 663 тенге

Таким образом, сумма текущего платежа по транспортному налогу за данный автомобиль составляет 8 663 тенге.

3 * 2 917 = 8 751 тенге.

Рассчитываем сумму налога с учетом периода фактического владения транспортным средством (2 месяца).

8 751/ 12 * 2 = 1 459 тенге.

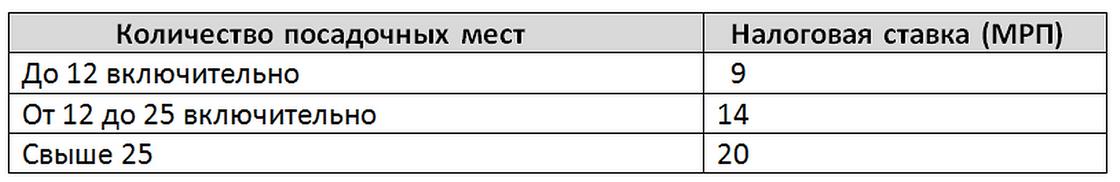

Количество посадочных мест в автобусе – 15. Автобус входит в категорию «свыше 12 до 25 посадочных мест включительно», которая облагается налогом по ставке 14 МРП.

14 * 2 917 = 40 838 тенге.

Рассчитаем сумму налога за период владения микроавтобусом.

40 838 / 12 * 5 = 17 016 тенге.

Таким образом, налог на транспортные средства за микроавтобус, составляет 17 016 тенге.

Так как данные транспортные средства зарегистрированы не на территории городов районного значения, сел, поселков, сельских округах, то начисленная сумма налога на транспорт отражается в строке 701.00.001 второго раздела Приложения к Расчету 701.00.

Заполнение ФНО 701.00 в конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0.

Что проверить перед заполнением ФНО 701.00?

Для того чтобы транспортное средство учитывалось в качестве объекта для исчисления транспортного налога, в документе Принятие к учету ОС (или Ввод начальных остатков для ОС), необходимо установить признак Объект транспортного налога.

Также указать транспортное средство в качестве объекта транспортного налога и сделать запись в регистре сведений, можно при помощи документа Изменение состояния ОС.

В карточке транспортного средства, на закладке Транспортный налог, указывается вид средства, и, в зависимости от этого, заполняются данные по характеристикам, влияющим на расчет налога.

Заполнение и проверка ФНО 701.00

В конфигурации «Бухгалтерия 8 для Казахстана», ред. 3.0 реализован автоматический расчет текущих платежей по транспортному налогу и отражение данных сведений в форме 701.01.

Форма 701.00 доступна в разделе Отчеты – Регламентированные отчеты.

Строка 701.00.001 рассчитывается автоматически на основании данных регистра сведений Параметры расчета транспортного налога.

Для получения детальных сведений исчисленной суммы налога по каждому транспортному средству, необходимо воспользоваться кнопкой Расшифровка.

В Приложении к Расчету данная сумма также отражается в строке 701.00.001 раздела 2. Раздел 3 не заполняется.

Рассчитанную сумму платежа по налогу на транспортные средства можно отразить в учете по кнопке Ввести документ отражения в учете.

Для отправки сведений в уполномоченные органы, форму 701.01 можно выгрузить в файл формата XML для последующей загрузки в Кабинет налогоплательщика или ИС СОНО.

Налог на транспорт (Казахстан): рассчитать и оплатить в 2021 году

Налог на транспорт: Pixabay

Владельцы авто знают, что каждый год должны уплатить налог на транспорт. Казахстан в 2021 году ввел некоторые изменения в этой области. Коснулись они размера платежа и срока его уплаты. Рассмотрим, как сделать расчет транспортного налога, а также способы его оплаты.

Расчет налога на транспорт в РК в 2021 году

Чтобы рассчитать транспортный налог в Казахстане, опирайтесь на такие документы:

Кодексом установлено, что для расчета налоговых платежей, начисления пособий и социальных выплат применяется месячный расчетный показатель (МРП). Его размер может меняться. Так, в указанном законе МРП на 2021 год установлен в размере 2 917 тенге. Это выше действующего в прошлом году (2 651 тенге), следовательно, налог на транспорт тоже увеличится.

Раздел 13 Налогового кодекса устанавливает транспортный налог в зависимости от вида транспортного средства, его регистрации, а также определяет, как он вычисляется и в какие сроки оплачивается.

Для расчета платежей установлены налоговые ставки в количестве МРП для легковых, грузовых автомобилей, автобусов и других ТС (ст. 492 кодекса). При этом размеры ставок для разных видов транспорта определяет ряд характеристик ТС. Так, на размер ставки для легковых авто влияет объем двигателя:

Налог на транспорт: NUR.KZ

Более высокие налоговые ставки установлены для сравнительно новых и мощных авто, произведенных или ввезенных в Казахстан позже 31 декабря 2013 года:

Налог на транспорт: NUR.KZ

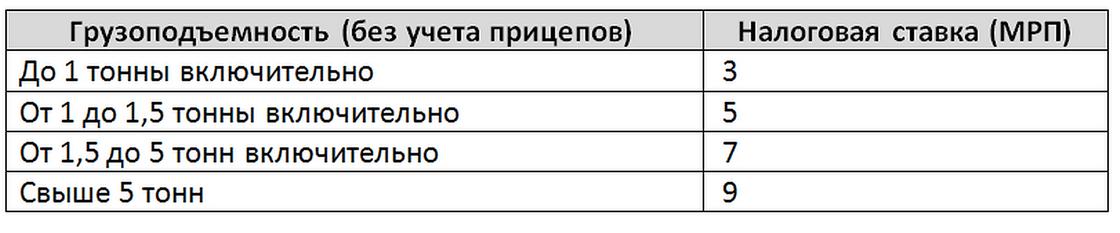

Налоговая ставка для грузовых и специальных машин зависит от их грузоподъемности:

Налог на транспорт: NUR.KZ

Для автобусов налоговая ставка зависит от количества посадочных мест:

Налог на транспорт: NUR.KZ

Часто реальные объемы двигателей автомобилей находятся в промежуточных показателях. Кодексом в п. 5 статьи 492 установлено, как в таком случае вычислить налог на авто:

Налог на транспорт РК исчисляется налоговыми службами. Узнать его размеры можно непосредственно в этом учреждении или на специальных интернет-ресурсах.

Расчет налога на транспорт можно сделать самостоятельно. Ресурс Комитета госдоходов предоставляет для этого налоговый калькулятор. В предложенную форму вносятся:

Налог на транспорт: Twitter/@jazzzi77

Как оплатить налог на транспорт в Казахстане

Налог на авто в Казахстане относится к категории местных и уплачивается в бюджет по месту регистрации ТС. В 2021 году изменен срок уплаты налогов. Физические лица могут оплатить фискальный сбор не позднее 1 апреля года, который наступит за отчетным налоговым периодом (за 2020 должны были рассчитаться до 01.04.2021 года, за текущий год — до 01.04. 2022 года).

Способы оплаты транспортного налога

Процедура оплаты производится разными способами:

Как оплатить налог онлайн

В условиях карантина наиболее приемлема оплата онлайн. Как это сделать, рассмотрим на примере портала egov.kz:

Налог на транспорт: Gettyimages

Ответственность за несвоевременную уплату налога

Налоговый кодекс (глава 13) предусматривает ответственность за неуплату налогов, в том числе на ТС:

Налоговый кодекс освобождает от уплаты налогов некоторые категории граждан. Это участники и инвалиды ВОВ, лица, приравненные к ним, матери-героини и др. Но если в их владении несколько ТС, то льгота распространяется только на одну единицу (ст. 490, п. 3, р. 5).

Оплатить налог на машину — долг каждого автовладельца. Сейчас эта процедура упростилась, легко рассчитать сумму налога самостоятельно. Затем можно выбрать самый удобный способ оплаты, в том числе без необходимости посещать специальные учреждения.

Уникальная подборка новостей от нашего шеф-редактора

Новые правила по транспортному налогу в 2021 году

На основании Закона от 02.07.2021 г. № 305-ФЗ внесены корректировки в Налоговый кодекс, относящиеся к правилам расчета и уплаты транспортного налога.

Запрос сообщения о величине транспортного налога

В соответствии с действующим порядком юрлица сами считают величину транспортного налога и авансов по нему (п. 1 ст. 362 НК РФ). Но чтобы обеспечить правильность расчета и полноту уплаты этого налога, инспекторы в срок не позже 6-ти месяцев со дня окончания срока его уплаты направляют налогоплательщикам сообщение о точной величине рассчитанного транспортного налога.

На данный момент в НК не указана возможность направлять такие сообщения по запросу хозяйствующих субъектов. Они формируются и передаются при совершении самого факта оплаты налога или наступления срока его оплаты, а также при ликвидации компании или при поступлении в ИФНС сведений о перерасчете ранее рассчитанного налога (п. 4 ст. 363 НК РФ).

По ст. 10 Закона от 02.07.2021 г. № 305-ФЗ со 2 августа 2021 года поменяются правила и основания отправки налогоплательщикам таких сообщений. С этой даты сообщения о рассчитанной величине транспортного налога будут выдаваться также и по заявлению самой компании-плательщика.

Компания сможет получать сообщение в любой ИФНС вне зависимости от места нахождения или постановки на учет транспортного средства.

Сообщение будет направляться директору компании в срок не позже 5-ти дней с момента получения налоговиками заявления от налогоплательщика (п. 5 ст. 363 НК РФ). Форма заявления будет разработана и утверждена ФНС позднее.

Новые льготы по транспортному налогу для компаний

Раньше от оплаты транспортного налога освобождались все весельные и моторные лодки мощностью до 5 л.с. включительно, если они поставлены на учет до вступления в силу Закона от 23.04.2012 г. № 36-ФЗ. Теперь же такое послабление в уплате налога распространяется и на правоотношения, которые связаны с расчетом налога за 2020 г. Этот момент введен Законом от 02.07.2021 г. № 305-ФЗ.

С 1 января 2022 года региональные власти могут издавать законы, которые будут устанавливать не только основания, но и определенные правила использования льгот по транспортному налогу (ч. 3 ст. 356 НК РФ).

С 2021 года из-за отмены деклараций по транспортному налогу для компаний был введен заявительный порядок получения льгот по этому налогу (п. 3 ст. 361.1 НК РФ). В связи с этим для применения льгот по транспортным средствам компания должна подать в ИФНС заявление по форме из Приказа ФНС от 25.07.2019 г. № ММВ-7-21/377@.

С 2022 года региональные власти на основании законов своих субъектов РФ будут вправе внедрять механизм беззаявительного получения юрлицами льгот по транспортному налогу.

Кроме того, с 2022 года будут внедрены новые правила расчета налога в ситуациях появления и прекращения у хозяйствующих субъектов права на налоговые льготы в течение налогового периода. В этих случаях налог будут считать с учетом специального коэффициента. Он рассчитывается как отношение количества полных месяцев отсутствия налоговой льготы к общему количеству месяцев в налоговом (отчетном) периоде. В данном случае месяц появления и прекращения права на льготу считают как полный месяц (п. 3.3 ст. 362 НК РФ).

Прекращение уплаты транспортного налога

С 1 января 2022 года для хозяйствующих субъектов вводятся обновленные правила освобождения от уплаты транспортного налога касаемо принудительно изъятых транспортных средств. В данном случае имеются в виду объекты, право собственности на которые прекратилось из-за их принудительного изъятия по основаниям, предусмотренным законодательством, например по решению суда.

На данный момент не установлен порядок прекращения обложения налогом этих транспортных средств, а потому момент такого прекращения считается датой их снятия с учета. С 2022 года момент прекращения расчета транспортного налога за изъятые транспортные средства будет устанавливаться датой изъятия вне зависимости от даты снятия транспорта с учета.

Чтобы прекратить платить транспортный налог, компания должна будет подать в налоговую инспекцию заявление, которое будет разработано и утверждено позже. Дополнительно к заявлению можно будет добавить документы, свидетельствующие о принудительном изъятии транспортного средства. Но если компания не подаст эти документы, она все равно не лишается права прекратить платить налог с даты изъятия транспорта.

В этих случаях налоговики будут сами запрашивать сведения, свидетельствующие о принудительном изъятии транспорта, у госорганов и лиц, их имеющих. Учреждение или ответственное лицо, получившее данный запрос от ИФНС, должны будут представить информацию в срок до 7-ми дней со дня поступления запроса.

Заявление налогоплательщика налоговики рассматривают 30 дней с момента его поступления. Если к нему не приложены подтверждающие документы, срок могут продлить еще на 30 дней.

По результатам рассмотрения заявления налогоплательщик получает из ИФНС уведомление о прекращении расчета транспортного налога. В документе фиксируются основания этого прекращения, а также объекты обложения налогом и период, с которого прекращается расчет налога.

В любом случае расчет налога прекращается с 1-го числа месяца, в котором было принудительное изъятие у владельца его транспортного средства (п. 3.4 ст. 362 НК РФ).