как считается оборот по расчетному счету

Зачем нужны бухгалтерские счета и как они устроены

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает о предназначении и устройстве бухгалтерских счетов. Дебет, кредит, сальдо, обороты и вот это всё в переводе с бухгалтерского на русский.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Минимум базовых бухгалтерских терминов освоили. Пора переходить к методологии учёта. Следующие несколько выпусков ликбеза будут посвящены бухгалтерским счетам. Я не случайно обратился к теме счетов лишь на девятом месяце ведения блога. Распространенная преподавательская ошибка — начинать обучение основам учёта с бухгалтерских счетов и проводок. Это приводит к тому, что многие выпускники колледжей и вузов, которые учились на бухгалтера, совершенно не разбираются в бухучёте. Они сразу не поняли ничего, потому что вместо теории получили методику. А методика без теории плохо усваивается. Это все равно что врачу объяснять как скальпель правильно держать, не объяснив анатомию человека.

Поэтому сначала надо понять что учитывать, и только потом — как учитывать. Для тех, кто читает наш блог недавно или уже подзабыл матчасть, я буду делать ссылки на посты о значении используемых терминов.

Зачем нужны бухгалтерские счета

Счета используются в бухгалтерии для учета отдельных видов активов, пассивов, доходов и расходов. Основные средства учитываются на одном счёте, уставный капитал — на другом, прибыли и убытки на третьем. На счёт записывается денежная оценка имеющегося у компании объекта. Если с объектом что-то происходит — оценка меняется.

Например, если у вас есть офисное здание, первоначальная стоимость которого 50 млн руб., то на счете 01 «Основные средства» будет 50 млн руб. Если вы его продадите, то остаток по счёту будет равен нулю. Есть счета, которые предназначены для формирования оценок объектов, их уточнения, детализации по видам. Со всем этим разберемся.

В Плане счетов бухгалтерского учёта финансово-хозяйственной деятельности организаций — перечне счетов, которые обязательны к применению российскими коммерческими организациями — счета кодируются двузначным номером от 01 до 99. Он разбит на 8 разделов:

I. Внеоборотные активы (01-09);

II. Производственные запасы (10-19);

III. Затраты на производство (20-39);

IV. Готовая продукция и товары (40-49);

V. Денежные средства (50-59);

VIII. Финансовые результаты (90-99);

Внутри разделов находятся счета, необходимые для учёта объектов, которые вынесены в название раздела. В каждом разделе есть свободные номера счетов. Эти «пропущенные» номера предназначены для введения дополнительных счетов, если предустановленных недостаточно для корректного описания вашей деятельности. Но для этого нужно согласование с Минфином. Поэтому у ПАО «РЖД» есть счета 30-39, а у ООО «Рога и копыта» — нет.

Остатки по счетам на конец месяца, квартала или года используются для составления бухгалтерского баланса и отчёта о финансовых результатах. Цепочка такая.

То есть счета — это промежуточное звено между первичкой и бухгалтерской отчётностью. В первом известном учебнике по бухучёту — «Трактате о счетах и записях» Луки Пачоли, который был издан в 1494 году, счета уже активно использовались. Пора и нам с ними разобраться!

Как устроены бухгалтерские счета: дебет, кредит, сальдо, обороты

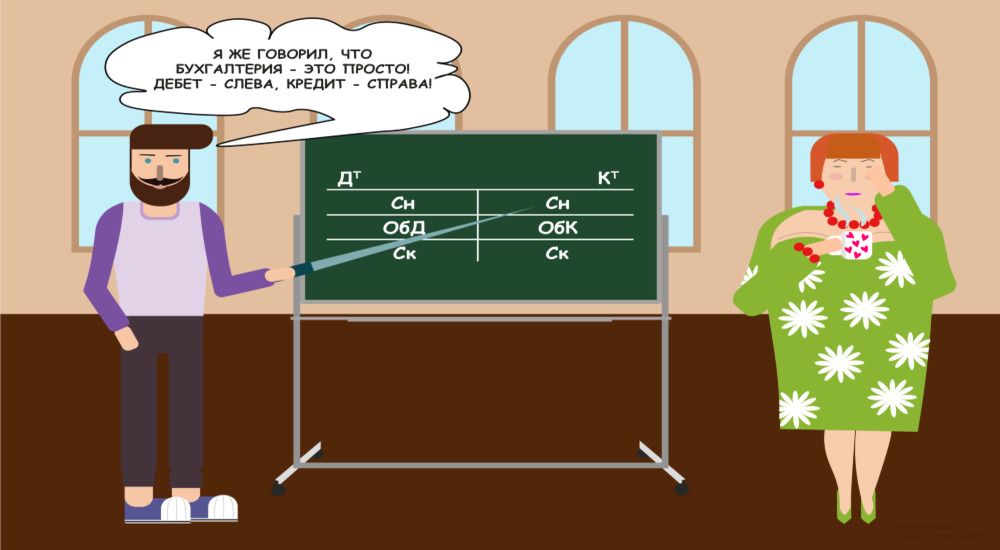

Чтобы понимать механизм работы счёта, нужно представлять его структуру. Она универсальна для всех бухгалтерских счетов, независимо от их предназначения. Счёт выглядит как двухсторонняя таблица, на которую показывает парень на картинке в начале статьи. Такое представление счета называют «Т-счет» или «самолётик» за характерную форму. Суммы, которые отражаются по стороне счёта, увеличивают или уменьшают стоимость учитываемого на нём объекта. Левая сторона счёта называется «Дебет» с ударением на первый слог. В зависимости от вида счёта записи по ней могут означать увеличение или уменьшение стоимости объекта. Правая сторона с зеркальным функционалом называется «Кредит» с ударением на первый слог — не путать с кредИтом. Любая операция в бухучёте отражается по дебету одного и кредиту другого счёта. Это следствие капитального уравнения. Зачем это нужно — напишу отдельно.

Названия сторон счёта, как и многие другие бухгалтерские термины, пришли из роддома современной бухгалтерии — Италии. В итальянский язык, в свою очередь, они попали из латинского. Debet на латыни означает «он должен» (нам денег). Credit — «он верит» (нам в долг). Отсюда и современные бухгалтерские термины «дебиторская задолженность» (должны нам) и «кредиторская задолженность» (должны мы). Соответственно, дебитор — это наш должник, а кредитор — тот, кому должны мы. Но современные термины «дебет» и «кредит» описывают не только долги. Со времен Луки Пачоли они прошли путь до универсальных бухгалтерских категорий, при помощи которых описываются любые факты хозяйственной жизни.

Остаток средств по счёу называется «Сальдо» — с ударением на первый слог. Сальдо начальное (Сн) — остаток средств на начало отчётного периода, сальдо конечное (Ск) — на конец отчётного периода. Например, сальдо счёта 51 «Расчётные счета» показывает сколько денег у компании есть на расчётных счетах в банках. А сальдо счёта 80 «Уставный капитал» — величину уставного капитала компании.

Кстати, отчётным периодом в бухгалтерии называется промежуток времени, за который составляется бухгалтерская отчётность, а не время, когда бухгалтер эту отчётность готовит и к нему лучше не подходить. Почему-то многие считают именно так. Отчётным периодом может быть месяц, квартал, полугодие или год. В бухгалтерии многие операции привязаны к месяцу. Даже если бухгалтерская отчётность составляется только за год, по окончании каждого месяца бухгалтерия производит процедуру его закрытия. В том числе, за месяц определяются финансовые результаты — прибыли или убытки. Сальдо счетов также подсчитывается по состоянию на конец текущего и начало следующего месяца. Сальдо можно определить и на любую дату внутри месяца, но не для всех счетов такая сумма будет иметь экономический смысл.

Оборот — это изменение средств на счёте за отчетный период. Дебетовый оборот (ОбД) — оборот по дебету счёта, кредитовый оборот (ОбК) — оборот по кредиту счёта. Обороты счетов определяются за месяц. До конца месяца их можно определить, но, как и с сальдо, эта информация может не иметь смысла.

В зависимости от вида счёта по отношению к балансу дебетовый оборот означает увеличение или уменьшение стоимости объекта, который учтён на счёте. То же справедливо и для кредитового оборота. Например, дебетовый оборот счёта 51 «Расчётные счета» показывает поступление денежных средств на расчётные счета компании, а кредитовый оборот — их списание. Но для счёта 80 «Уставный капитал» дебетовый оборот показывает уменьшение уставного капитала, а кредитовый — увеличение. Потому что счёт 51 — активный, а счёт 80 — пассивный. О связи счетов с балансом напишу отдельно.

Как рассчитать среднемесячный оборот по расчетному счету – пример

Как правильно рассчитать среднемесячный оборот по расчетному счету

Каждый месяц расчётный счет предпринимателя осуществляет приходные и расходные операции с деньгами. Оборот среднемесячный состоит из совокупности приходных операций (дебет) и расходных операций (кредитовых). Рассмотрим подробней условия происхождения финансового оборота предпринимателя.

Что такое оборот

Оборот денежных средств малого предприятия или ИП ─ основной показатель, который определяет окупаемость вложенных средств за определенный временной интервал. Как рассчитать среднемесячный оборот по расчетному счету, станет понятно, когда предприниматель понимает, какие показатели влияют на него. Любой производственный процесс нуждается в оборотных средствах, которые затем закладываются в стоимость продукции.

Предпринимательская деятельность всегда подразумевает применение оборотных средств, это :

производственные запасы готовой продукции;

количество отправленной продукции;

финансовое состояние расчетного счета.

Каждый день оборотные средства могут проходить через этапы применения их, а именно :

Финансовый этап, когда деньги направляются на приобретение материалов, ГСМ, исходного сырья для продукции, других нужд предпринимательской деятельности.

Этап производственной деятельности, это ранее заготовленное сырье преобразовывается в продукцию для торговли.

Этап товарного применения характеризуется получением из готовой продукции финансовых средств.

Среднемесячный оборот предпринимательской деятельности, предполагает баланс ─ равновесие между активами и пассивами предпринимателя. Необходимо рассматривать обороты по приходным операциям (дебит), и расходным операциям (кредит) за выбранный промежуток времени, а именно:

дебетовый оборот ─ поступление денег от покупателей, клиентов за оказанные услуги на расчетный счет предпринимателя;

кредитовый оборот ─ траты предпринимателя на нужды собственного производства: налоговые отчисления, заработная плата наемных работников, оплата поставщикам за сырье.

Начинающему предпринимателю всегда понятны все определения до тех пор, пока он не столкнётся с банковской выпиской, где налоговые отчисления по какой-то причине указаны в дебет, а инвестиции зачислены в кредит, да еще и минусовый баланс на расчетном счете.

Дебет и кредит, что это

Дебет предпринимательской деятельности ─ это все активы владельца предприятия на конкретную дату, к ним можно отнести:

положительный баланс на р/с предпринимателя;

наличные деньги в торговых точках;

стоимость всего нереализованного товара;

стоимость основных средств (купленного помещения под производство, оборудования, сырья);

Кредит предпринимательской деятельности ─ задолженность бизнесмена, а также источник, из которого формируется актив предприятия, а именно :

невыплаченная заработная плата наемным работникам;

ваши долги поставщикам сырья;

невыплаченный лизинг оборудования;

неуплаченные проценты по инвестициям;

источник для формирования актива, это уставной капитал предприятия.

Как применяется дебетовый и кредитовый оборот

Не знаете, как рассчитать среднемесячный оборот по расчетному счету ─ тогда рассмотрим, для чего применяют дебит и кредит. Записи по оборотам в расчетном счете ведутся раздельно :

в левой стороне расчетного счета указывается дебет предпринимателя;

правая сторона счета отводится для кредитового оборота.

Смотря, какую операцию, проводит предприниматель, это соответственно отражается в той или другой стороне его счета. Сальдо (разницу между приходом и расходом) по счету, также делят по видам, это :

Когда в р/с происходит в дебетовых оборотах увеличение значения, это говорит об имущественном расширении предприятия или увеличении реализации от торговли, соответственно уменьшение этих параметров характеризует кредит предпринимателя.

Баланс по дебиту и кредиту обычно бухгалтерия малого бизнеса проводит раз в год, или же поквартально, когда выводится сальдо по отчетному периоду. Когда сальдо равно нулю ─ колонка дебита равняется колонке кредита, счет обнуляется.

Как сделать расчет среднемесячного оборота

Как рассчитать среднемесячный оборот по расчетному счету, и для каких целей это необходимо, ─ а также когда рекомендуется рассчитывать обороты малого предприятия, это станет понятно, когда предприниматель проводит анализ этапов прохождения денежных средств через собственный бизнес.

Надо просчитать, как оборачиваются ваши активы, а также, какое время занимает один оборот. Для этого надо полученную прибыль разделить на среднемесячную стоимость актива предпринимателя. Это отражается в формуле: К (оборота)= среднемесячная прибыль/стоимость актива. Результат показывает, сколько оборотов окупает вложенные активы, если с каждым расчетом показатель увеличивается, это означает увеличение активности продаж компании.

Продолжительность одного оборота можно определить делением временного интервала выбранного вами на К (оборотов). Здесь хорошим показателем будет уменьшение значения, что говорит о меньшем времени окупаемости средств.

Также надо посчитать коэффициент, который показывает закрепленность активных средств, для этого надо средний параметр участвующих в обороте активов делить на получаемую прибыль за анализируемый интервал времени. Этот коэффициент показывает предпринимателю, сколько оборотных средств понадобилось для получения одного рубля прибыли.

Необходимо также рассчитать операционный цикл, который равен сумме: как долго сырье и материалы находятся в обороте, как долго реализуется продукция, сколько осталось на исследуемый период незаконченной продукции и какая задолженность перед предпринимателем от контрагентов. Регулярно проводя этот расчет, предприниматель может отследить момент, когда увеличение показателя, покажет начало уменьшения деловой активности собственного производства. В этот же период станут медленней оборачиваться средства предприятия.

Определяем длительность финансовой цикличности. Необходимо для получения этого показателя из вычисленного операционного цикла отнять длительность оборота не возвращенных предпринимателю долгов. Чем меньше этот показатель, тем успешней ведет собственное дело бизнесмен.

Может ли кредит быть больше дебита

Каждый день проводится банком операция определения разницы между дебитом и кредитом предпринимателя по его расчетному счету, по результату определяют :

когда разница имеет положительный результат, ─ говорит, что дебит больше кредита;

если результат отрицательный, то это кредит больше дебита.

Обычный банковский договор по обслуживанию расчетного счета человека ведущего предпринимательскую деятельность подразумевает, что :

клиент всегда имеет доступ к собственным средствам;

предприниматель должен пользоваться собственными средствами.

Из условий описанных выше можно заключить, что банк не предполагает работать с отрицательным результатом (сальдо). Получается, что когда нет на счету денег, банк просто может не выполнять никаких обязательств о выплате зарплаты и других поручений предпринимателя, что постепенно формирует цепочку из документов и предписаний в такой последовательности:

Требования судебных представителей к предпринимателю по возмещению нанесенного ущерба в случае своей деятельности гражданам РФ, а также взысканию сборов по обязательству перед несовершеннолетними детьми.

Документация о периодичности выплат заработной платы, а также всех средств уволенным сотрудникам предприятия, а также людям, работающим по договорам.

Чтоб не было такой ситуации предпринимателю рекомендуется с банком заключать два вида договоров ─ договор на обслуживание и кредитный договор. По текущему счету предпринимателя банком устанавливается кредитное ограничение ─ овердрафт. Это когда на счету предпринимателя нет денег, он может кратковременно использовать банковские средства для проведения обязательных расчетов.

Специалисты рекомендуют

Для чего надо предпринимателю знать, как рассчитать среднемесячный оборот по расчетному счету ─ для правильного применения оборотных средств. В этом помогает нормирование на производстве, что обозначает правильное распределение по применению материалов и сырья, это даст стабильную работу предприятию. Для этого используют все данные полученные в процессе проведения среднемесячного расчета оборота.

Среднемесячный расчет как показатель деятельности предприятия важен для налоговой инспекции и потенциальных инвесторов.

Специалисты рекомендуют для проведения анализа движения средств, который необходим для предпринимательской деятельности, использовать показатель «чистый оборот», ─ когда отделяются приходные операции от денег, полученных в качестве благотворительности.

Для определения чистых средств находящихся в обороте предпринимательской деятельности для конкретного предприятия используются такие показатели как: масштабность деятельности, а также, какая потребность предприятия и особенности направления вида деятельности.

Выручка и оборот — это одно и то же? Разбираемся в финансовых показателях компании

Начальник управления по работе с малым бизнесом в «Райффайзенбанке»

Путаетесь в определении таких терминов, как выручка, прибыль, доход и оборот? Денис Скоков, начальник управления по работе с малым бизнесом в «Райффайзенбанке», максимально кратко объясняет, в чем между ними разница.

Недавно мы провели исследование и выяснили, что больше 50% наших клиентов в малом и микробизнесе ведут бухгалтерию самостоятельно. Плюсы очевидны — экономия. Минусов может и не быть, если предприниматель разбирается в финансовом и бухгалтерском учетах. Иногда это критично.

Вот случай из реальной практики, хорошо иллюстрирующий важность финансовой грамотности предпринимателя. Однажды при заполнении бухгалтерского баланса собственник бизнеса указал остаток денежных средств на счете, стоимость товаров, величину дебиторской и кредиторской задолженности, а в основных средствах написал словами: «Ниссан».

Как думаете, сошлись у предпринимателя активы с пассивами, и что на это сказала бы налоговая?

Путаница в терминах может привести к переплатам или недоимкам, которые грозят налоговыми штрафами. Каждый должен хорошо понимать и уметь отличать друг от друга основные показатели финансовой деятельности: выручку, прибыль, доход, оборот и товарооборот.

Выручка, доход и валовая прибыль

Выручка – объем денежных средств, полученных от реализации товаров, работ, услуг. Может определяться методом «по отгрузке», то есть в момент фактической отгрузки товара или оказания услуги, а может «кассовым» методом, то есть в момент получения оплаты. Кроме средств, полученных непосредственно за продажу товаров и услуг, она может также включать доходы от продажи ценных активов и другие поступления.

В соответствии с положением по бухгалтерскому учету «доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)».

Выручка — это показатель финансового благосостояния и отправная точка для расчета прибыли предприятия. Она может быть нулевой или положительной величиной, но никогда – отрицательной.

Понятия «выручка» и «оборот» в общем случае тождественны. При этом зачастую «оборот» может быть использован для обозначения безналичного оборота компании, то есть поступлений денежных средств на расчетный счет за реализованные товары, работы и услуги.

В любом случае и выручка, и доход, и оборот — «валовые» характеристики, не учитывающие издержки (расходы) компании.

Валовая прибыль равна разнице между выручкой и расходами (издержками) по основному виду деятельности (себестоимостью проданных товаров или услуг). Финансовый результат, учитывающий расходы по всем направлениям деятельности компании, называется чистой прибылью (положительный финансовый результат) или чистым убытком (отрицательный).

Оборот компании, оборот торговли и выручка

Часто путаница возникает в понятиях «оборот» и «товарооборот». Мы уже выяснили, что оборот компании – это деньги, которыми располагает предприятие, этот термин относится к экономике. Товарооборот – понятие из области бухучета, им обозначают объем средств, вырученный от продажи товаров или услуг.

Товарооборот следует отличать от выручки – помимо непосредственного дохода от торговли, она может включать другие виды поступлений и доходы от реализации имущества. Таким образом, выручка может быть либо больше товарооборота, либо равна ему.

Кроме того, важно, каким образом вы рассчитываете выручку – по методу начисления или кассовым методом. Как было сказано ранее, в первом случае доход или расход учитываются в том периоде, к которому они относятся, во втором – когда они непосредственно оплачены. Если продажа оформляется в рассрочку или отложенным платежом, то, в случае расчета кассовым методом, выручка и товарооборот также могут различаться.

Отличие прибыли от оборота

Если в том, что вы назовете выручку оборотом, нет ничего страшного, то отличать прибыль от оборота очень важно, например, чтобы не переплачивать налог на прибыль.

Отличие очень простое. Чтобы рассчитать прибыль, нужно из выручки (оборота) отнять все возможные издержки и расходы организации, включая налоги, зарплаты, аренду и так далее.

Таким образом, понятие «оборот» характеризует, каким объемом средств компания располагает в принципе, а прибыль — это то, сколько денег компания может вложить в собственное развитие.

Отличие расхода от убытка

Расходы – это все деньги, которые компания тратит на производство и продажу своего продукта. К ним относятся материальные издержки, зарплаты и прочие выплаты сотрудникам, расходы на ремонт оборудования и помещений, арендная плата, налоги.

Когда расходы превышают доходы компании, образуется убыток.

Как составить и читать оборотно-сальдовую ведомость

Даже начинающему бухгалтеру известен принцип построения баланса. Он составляется на основе двойной записи по счетам бухгалтерского учета, в результате чего сумма дебета в любой промежуток времени равняется сумме кредита. Такое равенство и является, по сути своей, балансом. В бухгалтерских учетных программах баланс обычно составляется автоматически, и промежуточное звено, оборотно-сальдовая ведомость, без которого раньше эта операция была немыслима, как бы «выпадает» из поля зрения. Однако опытные бухгалтеры не торопятся отказываться от этой формы и возможностей, которые дает ее применение.

Существует ли ОСВ?

Необходимость разбираться в структуре ОСВ выходит на первый план в случае неверного баланса, когда актив не равен пассиву. Арифметически верный баланс также может содержать логические, смысловые ошибки, искажающие учет. Найти их помогает хорошее знание структуры ОСВ.

Вопрос из заголовка может показаться странным только на первый взгляд. Официально такая форма не утверждена на сегодняшний день, хотя в прошлом ОСВ упоминалась и в нормативной базе.

ФЗ-402 «О бухгалтерском учете» разрешает применять организациям такие формы документов, которые им удобны, а ФНС регулярно требует предоставления ОСВ, чтобы сверить те или иные расчеты по декларациям. Форма ОСВ остается неизменной уже долгие годы и считается одной из самых удобных, наглядных рабочих форм.

Оборотно-сальдовая ведомость состоит из колонок или их групп:

Сальдо и обороты делятся на две колонки: дебет и кредит. Чаще всего ОСВ составляется за год по синтетическим счетам. ОСВ может использоваться и на уровне аналитических счетов, или два уровня в одной форме комбинируются. Правильно заполненная ведомость дает равенство трех пар итогов, в том числе и сальдо конечного. На этих данных основывается баланс.

Многие бухгалтеры используют еще и ведомость «шахматку», являющуюся, по сути, усеченной разновидностью ОСВ. Вертикальные колонки – это кредит счетов, горизонтальные строки – дебет. Обороты фиксируются на пересечении, в соответствующей клетке, а итоги по дебету и кредиту по итоговой строке и итоговому столбцу («на уголок») должны совпасть.

Обратите внимание! Срок хранения оборотно-сальдовой ведомости 5 лет (ст. 29 ФЗ «О бухучете»).

Как составить

Активы фирмы возникают не сами по себе, а за счет источников (пассивов). На этом двойном изменении данных по учетным объектам основывается ОСВ. Составление ее рассмотрим на упрощенном примере.

За период прошли по учету хозяйственные операции:

Остатки по счетам на начало периода:

Отраженные в учетных регистрах проводки группируются в ОСВ. Можно предварительно использовать шахматную ведомость для отражения оборотов по счетам и сведения данных.

В ОСВ переносится известное из расчетов предыдущего периода начальное сальдо и рассчитывается конечное сальдо текущего периода – активы и пассивы фирмы.

| Счет | Сальдо начальное | Обороты за период | Сальдо конечное | |||

|---|---|---|---|---|---|---|

| ДТ | КТ | ДТ | КТ | ДТ | КТ | |

| 41 | 2000 | 2000 | ||||

| 50 | 500 | 400 | 100 | |||

| 51 | 7500 | 10000 | 17000 | 500 | ||

| 60 | 2000 | 2000 | ||||

| 62 | 7000 | 7000 | ||||

| 66 | 3000 | 3000 | ||||

| 70 | 15000 | 15000 | ||||

| 71 | 400 | 400 | ||||

| Итого | 15000 | 15000 | 29400 | 29400 | 3000 | 3000 |

В малом бизнесе, где учет упрощен, а программные средства используются зачастую только для подготовки и сдачи налоговых форм, составлять ОСВ полезно вручную. Если равенства трех пар итогов (начального сальдо, конечного сальдо, оборотов по дебету и кредиту) нет, в расчетах ошибка. Баланс до ее нахождения, исправления составлять нельзя.

В бухгалтерских учетных программах оборотно-сальдовая ведомость, как и шахматная ведомость – отчеты, которые можно сформировать в любой момент. ОСВ, как правило, дается в комбинированном виде, с объединением синтетических и аналитических данных.

В ОСВ показывается только развернутое сальдо, иначе балансовые данные будут искажены. Развернутое сальдо (зафиксированное отдельно по дебету и кредиту) может быть в активно-пассивных счетах, отражающих расчеты. Пример: счет 62 и аналогичные ему счета.

Конечное дебетовое сальдо рассчитывается так: начальное дебетовое сальдо плюс оборот по дебету минус оборот по кредиту. Конечное кредитовое сальдо рассчитывается так: начальное кредитовое сальдо плюс оборот по кредиту минус оборот по дебету.

Как читать

Предположим, перед нами один из видов ОСВ – сформированная в бухгалтерской программе ведомость по счету 71. Здесь виден процесс формирования остатков синтетического счета в разрезе аналитических данных.

| Счет | Сальдо начальное | Обороты за период | Сальдо конечное | |||

|---|---|---|---|---|---|---|

| ДТ | КТ | ДТ | КТ | ДТ | КТ | |

| 71 | — | — | 2700 | 1700 | 1000 | — |

| 71.01 | — | — | 2700 | 1700 | 1000 | — |

| Васильчиков А.А. | — | — | 1100 | 1000 | 100 | — |

| Кустов О.И. | — | — | 900 | — | 900 | — |

| Морошкин М.С. | — | — | 700 | 700 | — | — |

На начало периода никаких расчетов у подотчетных лиц с фирмой нет, как показывает нулевое сальдо. Васильчикову А.А. выдано из кассы за 1100 руб., на конец периода он отчитался за 1000 руб., за остаток 100 руб. еще не отчитался и в кассу не вернул.

Кустову О.И. выдано 900 руб. для будущих расходов. Морошкин М.С. получил 700 руб., подтвердил расход полностью согласно авансовому отчету. На конец периода дебетовое сальдо по счету 71 в целом 1000 руб.

Аналогично читаются ОСВ по другим счетам, содержащим развернутые аналитические данные, например, уже упомянутый раньше счет 62. Сформированные по каждому покупателю ОСВ служат основой для акта сверки с деловым партнером.

ОСВ наглядно показывает ошибки не только нарушением равенства трех пар итогов, но и внутри отчета, по счетам. К примеру, если у активного счета (20, 51 и пр.) сальдо на конец периода отрицательное, имеют место неверные проводки за период.