как считать налог на дивиденды

НДФЛ с дивидендов. Примеры исчисления и отражение в отчетности

аудитор, налоговый консультант

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Расчет НДФЛ с дивидендов

При расчете НДФЛ с дивидендов не применяются стандартные, социальные и имущественные налоговые вычеты, данный порядок подтвержден в п. 3 ст. 210 НК РФ, Письме ФНС от 23.06.2016 № ОА-3-17/2829@). Даже если дивиденды выплачиваются несколько раз в течение года, налог рассчитывается по каждой выплате отдельно, то есть не нарастающим итогом (п. 3 ст. 214 НК РФ, Письмо Минфина от 12.04.2016 № 03-04-06/20834).

Порядок расчета налога с дивидендов зависит от того, получает ли ваша компания дивиденды от других организаций.

Ситуация 1. Ваша компания не получает дивидендов

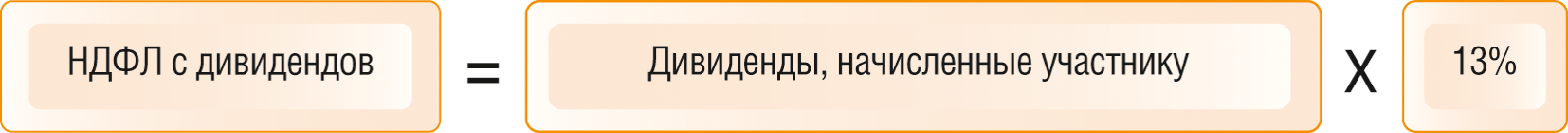

В этом случае налог рассчитывается по формуле (п. 2 ст. 210, п. 5 ст. 275 НК РФ):

Пример. Расчет НДФЛ с дивидендов организацией, которая сама не получает дивидендов

ООО «Альфа» выплатило своему участнику Иванову А.А. дивиденды в сумме 4 000 000 руб.

Ситуация 2. Ваша компания сама получает дивиденды

Если вы получаете только дивиденды, облагаемые налогом на прибыль по ставке 0%, НДФЛ можно рассчитывать так же, как в Ситуации 1.

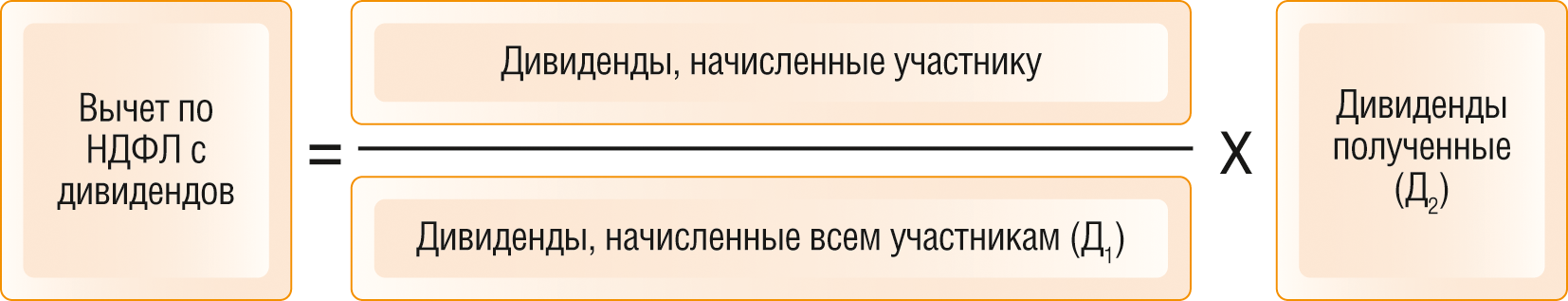

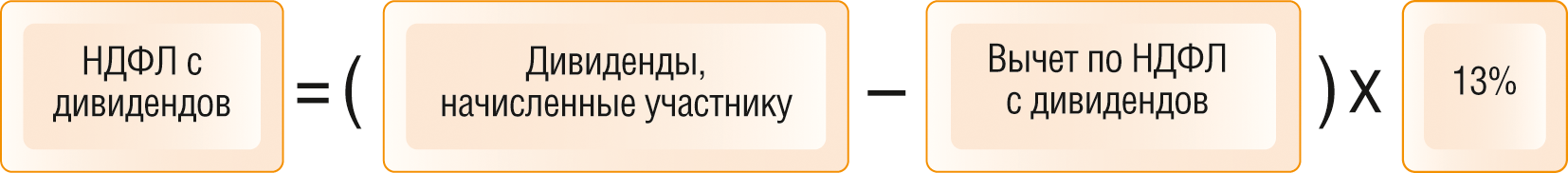

В остальных случаях для расчета налога вам потребуются следующие показатели (п. 2 ст. 210, п. 5 ст. 275 НК РФ, Письмо Минфина от 14.10.2016 № 03-04-06/60108):

Чтобы рассчитать НДФЛ, действуйте так:

Рассчитайте вычет по НДФЛ по формуле:

Рассчитайте налог с дивидендов, начисленных участнику, по формуле:

Пример. Расчет НДФЛ с дивидендов организацией, которая сама получает дивиденды

ООО «Альфа» принадлежат доли в уставных капиталах:

ООО «Альфа» были получены дивиденды от ООО «Гамма» в сумме 1 000 000 руб. и от ООО «Дельта» — в сумме 1 500 000 руб. Эти дивиденды ранее не учитывались при расчете НДФЛ с дивидендов, выплаченных ООО «Альфа» своим участникам.

ООО «Альфа» распределило между участниками прибыль в сумме 4 000 000 руб., в т.ч.:

НДФЛ с дивидендов, выплачиваемых Иванову А.А., рассчитывается так:

НДФЛ с дивидендов уплачивается на обычный КБК для НДФЛ — 182 1 01 02010 01 1000 110.

Уплатить налог, удержанный ООО с выплаченных участникам дивидендов, надо не позднее дня, следующего за днем перечисления дивидендов (п. 6 ст. 226 НК РФ).

Отражение дивидендов в справке 2-НДФЛ

Организации, которые выплачивают дивиденды физлицам, должны представить на них справки 2-НДФЛ (п. 2 ст. 230 НК РФ).

Если при расчете НДФЛ вы учитывали дивиденды, полученные от других организаций, в той же строке разд. 3, где вы указали сумму дивидендов, укажите сумму вычета с кодом «601». Если вычет не предоставлялся, то в графе «Сумма вычета» поставьте «0» (разд. I Порядка заполнения формы 2-НДФЛ).

Указывать вычет по НДФЛ с дивидендов в разд. 4 не надо (разд. VI Порядка заполнения формы 2-НДФЛ).

Если помимо дивидендов вы выплачивали участнику другие доходы, облагаемые по ставке 13%, в т.ч. зарплату, укажите дивиденды вместе с другими доходами. Заполнять по дивидендам отдельные разд. 3 и 5 не надо (разд. I Порядка заполнения формы 2-НДФЛ, Письмо ФНС от 15.03.2016 № БС-4-11/4272@).

Отражение дивидендов в 6-НДФЛ

Дивиденды нужно отразить в 6-НДФЛ за период, в котором они выплачены (пп. 1 п. 1 ст. 223 НК РФ). Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражаются.

В разд. 1 укажите:

В разд. 2 в отдельном блоке строк 100 — 140 покажите все дивиденды, выплаченные в один день, указав:

Особенность. Дивиденды, выплаченные в последний рабочий день отчетного периода, в разд. 2 не показывайте. Отразите их в разд. 2 за следующий квартал (Письма ФНС от 02.11.2016 № БС-4-11/20829@, от 24.10.2016 № БС-4-11/20126@).

Как правильно рассчитать налог на дивиденды?

Чья обязанность — налогообложение дивидендов

Налогоплательщиком по доходам в виде дивидендов выступает их получатель. Это может быть как организация, так и физлицо. В первом случае с дивидендов платится налог на прибыль, во втором — НДФЛ. Однако непосредственная обязанность рассчитать, удержать и уплатить налоги на дивиденды лежит на компании, которая распределяет прибыль и выплачивает дивиденды, поскольку в этой ситуации она выступает налоговым агентом (п. 3 ст. 275 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Обязанности агента по налогам на дивиденды возникают и в том случае, если организация — источник выплаты применяет спецрежимы (УСН, ЕНВД (до конца 2020 года) или ЕСХН). И получателя дивидендов, работающего на спецрежиме, применение этого режима не избавляет от получения дивидендов за вычетом налога с них.

Алгоритм расчета налога с дивидендов

Формула, по которой считают налоги на дивиденды, приведена в п. 5 ст. 275 НК РФ и имеет следующий вид:

Н = К × Сн × (Д1 – Д2),

Н — сумма налога на дивиденды к удержанию;

К — отношение суммы дивидендов, подлежащих распределению в пользу их получателя, к общей сумме распределяемых организацией дивидендов;

Д1 — общая сумма дивидендов, распределяемая в пользу всех получателей;

Д2 — общая сумма дивидендов, полученных самой организацией в текущем и предыдущем отчетных (налоговых) периодах, при условии, что ранее они не учитывались при расчете дохода; в этот показатель не включаются дивиденды, к которым применяется нулевая ставка налога на прибыль.

С 2021 года фирма, которая получает и выплачивает дивиденды, налог рассчитывает по-другому. Из показателя Д2 нужно исключить сумму:

ОБРАТИТЕ ВНИМАНИЕ! По вышеприведенной формуле считается и налог на прибыль с дивидендов, выплачиваемых организациям, и НДФЛ с дивидендов в пользу физлиц (п. 2 ст. 210 НК РФ, письмо Минфина России от 17.06.2015 № 03-04-06/34935).

Однако ее не используют при расчете налогов на дивиденды в пользу иностранных компаний и физлиц — нерезидентов РФ. Для них налоги считают исходя из полной общей суммы распределяемых организацией дивидендов (п. 6 ст. 275 НК РФ). Если же конечными получателями такой выплаты являются физ- или юрлица – резиденты РФ, то запрет на использование вышеприведенной формулы на платежи нерезидентам не распространяется.

Нюансы расчета налогов на дивиденды

При расчете налога на дивиденды важно учитывать следующие особенности:

Это прямо следует из п. 5 ст. 275 НК РФ (а также из писем Минфина России от 08.07.2014 № 03-08-05/33030 и ФНС России от 12.08.2014 № ГД-4-3/15833@).

По каким ставкам считают налоги на дивиденды

Если говорить о налоге на прибыль, то его ставка в отношении дивидендов зависит от того, кто является их получателем — российская или иностранная компания (п. 3 ст. 284 НК РФ).

Если доход выплачивается иностранной компании, налог на дивиденды считают по ставке 15%.

Если получатель — отечественная организация, в большинстве случаев применяют ставку 13%.

Исключением является выплата дивидендов организации, которая на день принятия решения о выплате в течение не менее 365 календарных дней непрерывно владеет на праве собственности:

К таким дивидендам применяется ставка 0%.

Право на нулевую ставку нужно обосновать. Сделать это должен налогоплательщик — получатель дивидендов. Для этого он подает в ИФНС документы, подтверждающие дату возникновения права собственности на долю в УК или депозитарные расписки. Эти же документы он должен представить компании-агенту вместе с подтверждением их сдачи в налоговую. Так считает Минфин России (письма от 24.02.2009 № 03-03-06/1/78, от 09.06.2008 № 03-03-06/2/68).

Какие условия должны соблюдаться, чтобы можно было применить нулевую ставку, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

О существующих ставках по налогу на прибыль читайте здесь.

Размер ставки НДФЛ зависит от статуса физлица — получателя доходов (ст. 224 НК РФ):

Подробнее о расчете подоходного налога на дивиденды читайте в материале «Взимается ли НДФЛ с дивидендов?».

О НДФЛ с нерезидентов читайте здесь.

ОБРАТИТЕ ВНИМАНИЕ! Перечислить НДФЛ, удержанный с дивидендов нескольких участников-«физиков», можно одной платежкой. Об этом см. статью «Как перечислить НДФЛ с дивидендов».

Как отчитаться по налогам на дивиденды

Налоговому агенту важно не только верно посчитать налоги на дивиденды, но и отчитаться по ним в ИФНС.

Налог на прибыль с дивидендов, выплаченных отечественным компаниям, отражается в обычной «прибыльной» декларации:

Нюансы заполнения декларации по налогу на прибыль при выплате дивидентов, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

А в этом материале от экспертов КонсультантПлюс вы найдете образец заполнения декларации по налогу на прибыль за 2020 год при выплате дивидендов физлицу или организации. Пробный доступ к системе К+ можно получить бесплатно:

По налогу на дивиденды иностранных компаний представляется налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов. Его форма утверждена приказом ФНС России от 02.03.2016 № ММВ-7-3/115@.

Сроки представления декларации по прибыли и налогового расчета совпадают (п. 4 ст. 310 НК РФ). Крайняя их дата определяется как 28 календарный день со дня окончания отчетного периода (п. 3 ст. 289, п. 2 ст. 285 НК РФ), а для отчета по году — как 28 марта следующего года (п. 4 ст. 289, п. 4 ст. 310 НК РФ).

Выплаченные физлицам дивиденды отражают в справках 2-НДФЛ, ежегодно сдаваемых в ИФНС и выдаваемых физлицу на руки (пп. 2, 4 ст. 230 НК РФ). Если сведения о выплате дохода подаются налоговым агентом, признаваемым таковым по ст. 226.1 НК РФ (операции с ценными бумагами, производными финансовыми инструментами, выплаты по ценным бумагам российских эмитентов), и этот агент подал в ИФНС данные о произведенных выплатах в составе подаваемой им декларации по прибыли (в приложении 2 к ней), то справки 2-НДФЛ ему в ИФНС сдавать не нужно (п. 4 ст. 230 НК РФ, письмо ФНС России от 02.02.2015 № БС-4-11/1443@).

С отчета за 1 квартал 2021 года справка 2-НДФЛ подается в ИФНС в составе формы 6-НДФЛ.

Подробнее о нововведениях, касающихся объединения 6-НДФЛ и 2-НДФЛ, читайте в обзоре от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

А о том, как дивиденды отразятся в форме 6-НДФЛ, читайте в материале «Как правильно отразить дивиденды в форме 6-НДФЛ?».

Итоги

Налог с дивидендов в бюджет перечисляет юрлицо, выплачивающее их, удерживая сумму налога из начисленных к выплате сумм. Для расчета величины налога по выплатам в адрес резидентов РФ применяется особая формула, позволяющая уменьшать распределяемую сумму дивидендов на величину полученных самим распределяющим лицом в аналогичном качестве сумм. При определении величины налога по выплатам нерезидентам такое уменьшение не делается. Различаются и ставки, применяемые к дивидендам, выплачиваемым резидентам (13%) и нерезидентам (15%). Информация о произведенных выплатах попадает в декларацию по прибыли (по юрлицам всегда, а по физлицам, если налоговый агент признается таковым по ст. 226.1 НК РФ) и в справки 2-НДФЛ (по физлицам, если сведения о выплатах не подаются в декларации).

Расчет и выплата дивидендов в 2021 году

В настоящей статье мы на примерах покажем, как рассчитать и выплатить дивиденды в 2021 году. Также мы перечислим условия, необходимые для выплаты дивидендов, и привели бухгалтерские проводки. Наконец, объясним, в каком размере следует удержать НДФЛ и в какие сроки перечислить его в бюджет.

Что такое дивиденды

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации. Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения. Об этом прямо говорится в пункте 1 статьи 43 НК РФ.

СПРАВКА. Что такое прибыль, оставшаяся после налогообложения (ее часто называют чистой прибылью)? Ответ зависит от налогового режима, который применяет организация. При общей системе прибыль за вычетом налога на прибыль. При ЕСХН — прибыль за вычетом единого сельхозналога. Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

Расчет дивидендов

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

ВНИМАНИЕ. Решение общего собрания акционеров или участников нужно оформить в виде протокола. Без этого документа бухгалтерия не вправе отразить хозяйственную операцию по начислению и выплате дивидендов.

Как посчитать дивиденды учредителям ООО (пример)

У общества с ограниченной ответственностью четыре учредителя: Иванов, Петров, Сидоров и Кузнецов. Их доли в уставном капитале составляют:

Чистая прибыль по итогам периода равна 600 000 руб. Все условия для выплаты дивидендов выполнены, общее собрание участников приняло решение об их выплате. Бухгалтер ООО сделал расчеты:

Периодичность начисления дивидендов

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год (п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

Акционерные общества могут выплачивать деньги учредителям по итогам квартала, полугодия, 9-ти месяцев или года (п. 1 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об закона об акционерных обществах»; далее — Закон об АО).

Сроки выплаты дивидендов

ООО должно делать выплаты не позднее 60 календарных дней с даты принятия решения о распределении прибыли (п. 3 ст. 28 Закона об ООО).

Акционерному обществу сначала нужно определить круг лиц, имеющих право на дивиденды. На это отводится не менее 10 и не более 20 календарных дней с даты принятия решения о распределении прибыли. После чего можно приступать к выплате. Срок перечисления для номинальных акционеров — не более 10 рабочих дней, а для прочих акционеров — не более 25 рабочих дней с даты, когда определен круг лиц, которые вправе получить дивиденды (п. 6 ст. 42 Закона об АО).

Порядок выплаты дивидендов

Налог на дивиденды в 2021 году (НДФЛ)

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. 214 НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст. 224 НК РФ). На руки учредитель получает сумму за минусом налога.

Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб. НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет. На руки учредитель получил 435 000 руб. (500 000 руб. – 65 000 руб.).

Перевести налог в бюджет нужно в сроки:

для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. 226 НК РФ);

для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. 226.1 НК РФ).

Дивиденды и страховые взносы

Страховые взносы начислять не нужно. Это связано с тем, что облагаемым объектом для взносов являются выплаты в рамках трудовых отношений и по гражданско-правовым договорам (п. 1 ст. 420 НК РФ). Раз дивиденды к таким выплатам не относятся, то от взносов они освобождены.

Проводки по выплате дивидендов

На дату протокола о распределении прибыли.

На дату выплаты учредителям:

На дату перечисления налога в бюджет:

Отметим, что указанные проводки отражают расчет и выплату дивидендов в денежной форме. Если же компания в 2021 году производит выплату за счет основных средств или материалов, необходимо использовать счет 91 «Прочие доходы и расходы». Если дивиденды выдаются за счет товара или готовой продукции, следует использовать счет 90 «Продажи». В этих случаях передача ценностей учредителю облагается НДС.

Получил дивиденды, как платить налог?

Если цена на акцию изменилась, я, продав акцию, фиксирую прибыль или убыток. В случае прибыли плачу налог. А какая ситуация с дивидендами? В какой момент уплачивается налог? В момент начисления дивидендов? А если я дивиденды сразу реинвестирую в эти же акции, то налог все равно есть?

Дивиденды — это часть прибыли, которую компания выплачивает своим акционерам. При этом не все компании платят дивиденды, а если платят, то размер может меняться со временем. Как это работает, мы писали в отдельной статье про дивиденды.

Главный плюс дивидендов в том, что для их получения не надо ничего делать — достаточно владеть акциями на дату фиксации реестра акционеров. Выплаты не зависят от того, как меняются цены акций. При этом некоторые компании, например американские дивидендные аристократы, много лет подряд не только платят дивиденды, но и увеличивают их размер.

Главный минус в том, что с дивидендов надо платить налоги. Если налогов с дохода от продажи акций можно избежать с помощью налоговых вычетов, то с дивидендами так не получится.

Я расскажу, по какой ставке берется налог, в каких случаях его удержат за вас, а в каких надо будет уплатить его самостоятельно и что можно сделать, чтобы платить меньше.

Я исхожу из того, что вы налоговый резидент России. В других странах правила могут сильно отличаться.

Как регулируется налогообложение дивидендов от акций

Дивидендом считается любой доход, который вы получили при распределении прибыли организации, оставшейся после налогов. Доходы от иностранных источников тоже считаются дивидендами, если по законодательству других стран такой доход относится к дивидендам.

Сумма, с которой платят налог, называется налоговой базой. Налоговый кодекс в 2021 году различает девять налоговых баз для НДФЛ. Дивиденды, то есть доход от долевого участия, относятся не к основной базе, а значит, к ним не удастся применить налоговые вычеты.

По дивидендам от акций российских компаний налоговым агентом считается эмитент акций — тот, кто их выпустил, либо депозитарий брокера, где учитываются эти акции, либо доверительный управляющий. Из-за этого дивиденды поступают на брокерский счет, ИИС или счет в банке уже после вычета налога.

В случае с дивидендами от акций иностранных компаний с налогами придется разбираться самостоятельно.

Налогообложение дивидендов для резидентов и нерезидентов

Ставка налога с дивидендов — 13% для резидентов России и 15% — для нерезидентов.

Если сумма налоговых баз резидента за год окажется более 5 млн рублей, то с превышающей части налог будет 15%. Но в 2021 и 2022 годах действует правило, по которому размер налоговых баз считается не в сумме, а по отдельности. Значит, 15% с дивидендов резидент заплатит с той их части, которая превысит 5 млн.

В случае с выводом дивидендов за рубеж ставка налога 15%, но это больше актуально для юридических лиц, а не частных инвесторов.

Как победить выгорание

Есть ли налоговые льготы для налога на дивиденды

Для резидентов России ставка налога с доходов в виде дивидендов — такие же 13%, как с заработной платы, но к дивидендам нельзя применить инвестиционные, социальные и другие вычеты.

Например, с дохода, полученного при продаже ценных бумаг, можно не платить налог благодаря вычету за долгосрочное владение бумагами — это называется трехлетняя льгота. С дивидендами так сделать не получится.

Доход, полученный в виде дивидендов, не уменьшается на результат убыточных сделок или на размер брокерских и биржевых комиссий. Реинвестирование полученных дивидендов тоже не поможет: вы будете покупать ценные бумаги на дивиденды, с которых уже удержан налог.

Тем не менее бывает так, что налог с дивидендов платить не надо. Пример — акции компании «Система». Она получает прибыль в виде дивидендов от компаний, долями в которых владеет. Когда сама «Система» платит дивиденды из этих денег, налог не взимается.

Паевые фонды, в том числе биржевые, не платят налог с дивидендов от акций российских компаний. Дело в том, что паевой фонд — это имущественный комплекс, а не физическое или юридическое лицо.

К сожалению, комиссии фондов за управление сводят это преимущество на нет частично или полностью. Это зависит от того, какая дивидендная доходность у акций в составе фонда и какие у фонда расходы.

Получение налогового вычета по ИИС. Вычет типа А, позволяющий возвращать до 52 000 Р НДФЛ в год при пополнении ИИС, не вернет уплаченный с дивидендов налог. Даже до недавних изменений в налоговом кодексе, когда появилось понятие основной налоговой базы, вычет типа А не относился к налогу с дивидендов.

Вычет типа Б касается лишь дохода от операций с ценными бумагами и производными инструментами, которые учитываются на ИИС. Дивиденды — это выплата дохода от долевого участия, а не результат сделки, поэтому вычет типа Б не защищает от налога с дивидендов.

Это сложный путь. Придется регулярно следить за датами отсечек и успевать совершать сделки, при этом с каждой сделки платить комиссию. Никто не гарантирует, что перед отсечкой акции, по которым ожидаются дивиденды, вырастут, а сразу после упадут ровно на размер дивидендов.

Как рассчитать налог с дивидендов

Если дивиденды получены от российской компании, например «Газпрома» или Сбербанка, считать налог самостоятельно не придется: дивиденды поступят на счет уже за вычетом налога.

Например, летом 2020 года акционеры «Газпрома» одобрили выплату дивидендов в размере 15,24 Р на акцию. Это дивиденды без учета налогов.

Если дивиденды получены от акций США, надо будет задекларировать доход в России. Придется ли что-то платить, зависит от того, был ли удержан налог в США и по какой ставке.

Здесь не так важно, инвестируете вы через российского брокера или иностранного. Тот и другой не считаются налоговыми агентами в случае с дивидендами от иностранных акций и не будут общаться за вас с российской налоговой. Также неважно, куплены акции американской компании на Московской бирже, Санкт-Петербургской или на торгах в США.

Еще 3% надо будет самостоятельно уплатить в России, чтобы в итоге налог с дивидендов составил 13%. Вот как считать размер доплаты:

Можно ли избежать двойного налогообложения. Двойное налогообложение — это ситуация, когда приходится платить налог с одного и того же дохода дважды в разных странах, из-за чего в итоге налог становится излишне высоким. Например, если бы инвестору, получающему дивиденды от акций американских компаний, пришлось сначала заплатить налог по ставке 30% в США, а потом еще 13% в России, на налоги ушла бы почти половина дивидендов.

Этого можно избежать. В налоговом кодексе сказано, что сумму налога можно уменьшить на размер налога, исчисленного и уплаченного в стране, где находится источник дохода. Подобная норма действует, если между Россией и этой страной есть договор или соглашение об избежании двойного налогообложения. Таких стран более 80.

Избегать двойного налогообложения благодаря договоренностям России и США позволяет форма W-8BEN, которую я упоминал выше. Она относится только к бумагам американских эмитентов.

Если такого подтверждения нет, придется платить налог со всей суммы, поступившей на счет, даже если в другой стране налог уже был удержан и есть договор об избежании двойного налогообложения.

В случае с дивидендами от фондов недвижимости REIT форма W-8BEN не действует. Ставка налога в США составит 30%, хотя бывает, что все равно берут налог по ставке 10%. В случае с MLP, или ограниченными партнерствами, форма W-8BEN тоже не работает, а ставка налога — 37%. Эти налоги удерживаются в США при выплате.

Доход в виде дивидендов от REIT и MLP надо задекларировать в России, если вы налоговый резидент, а вот доплачивать какие-либо налоги в России не придется.

Если дивиденды выплачены не в денежной форме. Бывают ситуации, когда дивиденды выплачиваются не деньгами. Например, в случае с долевым участием в ООО может быть так, что организация выплатит дивиденды товаром или каким-то другим имуществом.

Тот, кто получил доход, должен будет сам его задекларировать и уплатить налог исходя из стоимости полученного имущества. Организация, выплатившая дивиденды, не будет налоговым агентом.

Обычный инвестор, использующий биржевые ценные бумаги, вряд ли столкнется с такой ситуацией.

Как правильно отчитаться о дивидендах и заплатить налог

Если вы получили дивиденды по акциям российских компаний, то декларировать такой доход и платить налог не нужно. Дивиденды должны поступить на счет уже за вычетом налога.

Если это дивиденды по акциям иностранных компаний, например американских или немецких, то доход декларируют независимо от того, был ли удержан налог за пределами России и по какой ставке. Надо ли будет платить налог, зависит от того, какой налог удержан за рубежом.

Чтобы сообщить налоговой о дивидендах по иностранным бумагам, заполните декларацию 3-НДФЛ. Это та же самая декларация, с помощью которой можно получать налоговые вычеты, например за платное лечение или пополнение ИИС. Данные о дивидендах и налоговых вычетах, которые хотите получить, должны быть в одной и той же 3-НДФЛ.

Подготовить декларацию можно двумя способами:

По каждой выплате в декларации сделайте отдельную запись. Это может быть утомительно, если у вас много разных акций и по каждой из них выплачиваются дивиденды несколько раз в год.

Подать декларацию надо не позднее 30 апреля года, следующего за годом получения дивидендов. Например, если получили дивиденды в мае и октябре 2020 года, подать декларацию с указанием этого дохода надо не позднее 30 апреля 2021 года.

Сумма к уплате будет рассчитана после заполнения декларации на основе введенных вами данных. Уплатить налог надо не позднее 15 июля.

Самое важное

С дивидендов от акций российских компаний налог удержат автоматически. Декларировать такой доход и самостоятельно платить налог не придется.

В случае с акциями иностранных компаний доход в виде дивидендов надо задекларировать самостоятельно в следующем календарном году после получения. В зависимости от того, по какой ставке был удержан налог с таких дивидендов, может потребоваться доплата налога в России.

Налог с дивидендов неизбежен, и его нельзя вернуть через налоговые вычеты. Защититься от налога с дивидендов с помощью вычета типа Б на ИИС или вычета за долгосрочное владение тоже нельзя. Уменьшить размер налога на размер убытков по сделкам не получится. Реинвестирование дивидендов не спасает от налога.

Если не хотите платить налог с дивидендов, можно подумать про акции компаний без подобных выплат или про фонды с реинвестированием дивидендов. Если у вас ИИС и вы хотите применить вычет типа Б при закрытии, можно продавать акции перед дивидендной отсечкой и покупать после, но это может быть утомительно и не всегда полезно.

Если вкладываетесь в американские бумаги, подпишите форму W-8BEN у своего брокера. Так налог с дивидендов составит приемлемые 13%: 10% в США и 3% в России, а не 30%. Форма не действует на дивиденды от REIT и MLP, а также не касается ценных бумаг из других стран.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.