как считать прогрессивный налог

Прогрессивная шкала НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Введение прогрессивного НДФЛ с 2021 года

Федеральным законом от 23.11.2020 № 372-ФЗ были внесены изменения в главу 23 НК РФ «Налог на доходы физических лиц». С 01.01.2021 налоговая ставка на доходы физических лиц для резидентов РФ установлена в следующих размерах (п. 1 ст. 224 НК РФ):

Эти ставки применяются к следующим доходам резидентов, налоговые базы по которым исчисляются отдельно (п. 2.1 ст. 210 НК РФ):

доходы от долевого участия (исчисляются с учетом ст. 275 НК РФ и с учетом вычетов по пп. 2.5 п. 2 ст. 220 НК РФ);

доходы в виде выигрышей, полученных участниками азартных игр и участниками лотерей (с учетом ст. 214.7 НК РФ);

доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами (с учетом ст. 214.1 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

доходы по операциям РЕПО, объектом которых являются ценные бумаги (с учетом ст. 214.3 НК РФ);

доходы по операциям займа ценными бумагами (с учетом ст. 214.4 НК РФ);

доходы, полученные участниками инвестиционного товарищества (с учетом ст. 214.5 НК РФ);

доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемыми на индивидуальном инвестиционном счете (с учетом ст. 214.9 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

доходы в виде сумм прибыли контролируемой иностранной компании;

При этом доходы граждан-резидентов от продажи недвижимого имущества (долей в нем), от получения недвижимости в дар, а также в виде страховых выплат по договорам страхования и пенсионного обеспечения по-прежнему будут облагаться по ставке 13 %, т. е. без увеличения до 15 % (п. 1.1 ст. 224 НК РФ).

Налоговая ставка для некоторых нерезидентов устанавливается также в этих размерах (абз. 2 и 3 п. 3.1 ст. 224 НК РФ).

Речь идет о доходах от трудовой деятельности следующих лиц (абз. 3-7, 9 п. 3 ст. 224 НК РФ):

высококвалифицированных иностранных специалистов;

участников Государственной программы по переселению в РФ;

работающих в Российской Федерации по патенту иностранцев;

членов экипажей судов, плавающих под госфлагом РФ;

иностранных граждан или лиц без гражданства, признанных беженцами или получивших временное убежище на территории РФ.

Исчисление НДФЛ с применением прогрессивной шкалы (по ставкам 13 и 15 %) для резидентов и для нерезидентов производится по единым правилам. Налог должен рассчитываться на дату получения дохода (определяется по правилам ст. 223 НК РФ) нарастающим итогом с начала налогового периода (года) с зачетом ранее удержанных сумм.

Если налогоплательщик получает доход от нескольких налоговых агентов (каждый в пределах 5 млн руб.), то по окончании года налоговая рассчитает налог с совокупной суммы, превышающей 5 млн руб., и направит физлицу налоговое уведомление.

Расчет НДФЛ по ставкам 13 и 15 % в «1С:Зарплате и управлении персоналом 8» (ред. 3)

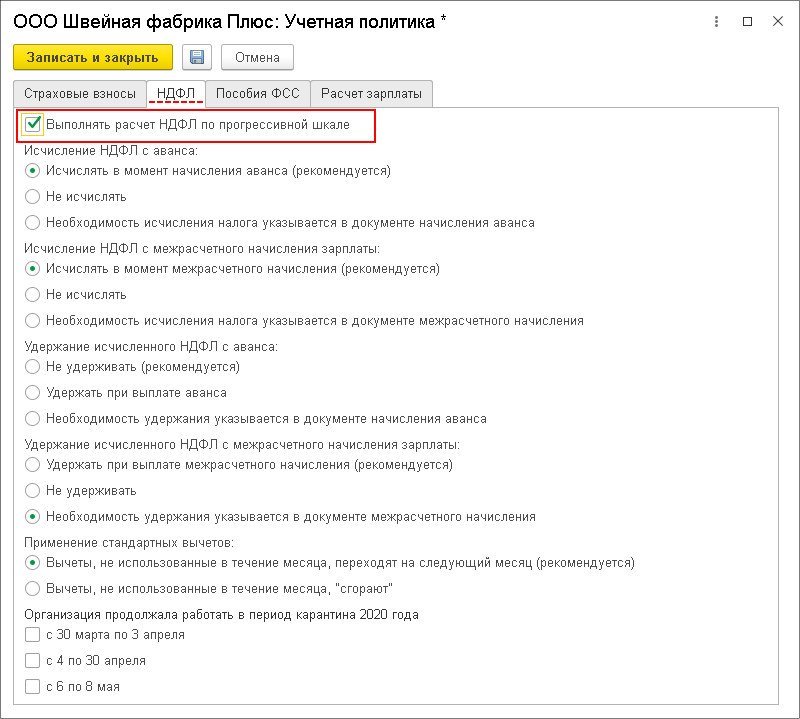

Рассмотрим порядок расчета НДФЛ по прогрессивной шкале (по ставкам 13 и 15 %) в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Пример

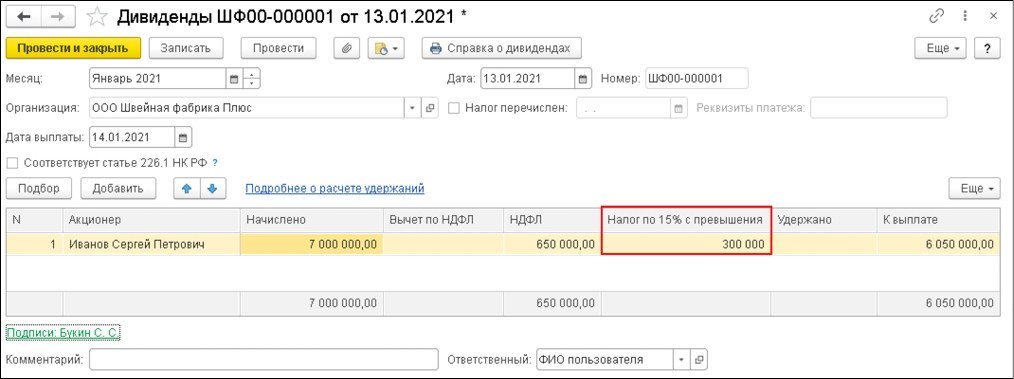

Часть НДФЛ с сумм, превышающих 5 млн руб., указывается в отдельной колонке в документах, с помощью которых начисляются доходы (в т. ч. по дивидендам для резидентов), рис. 2.

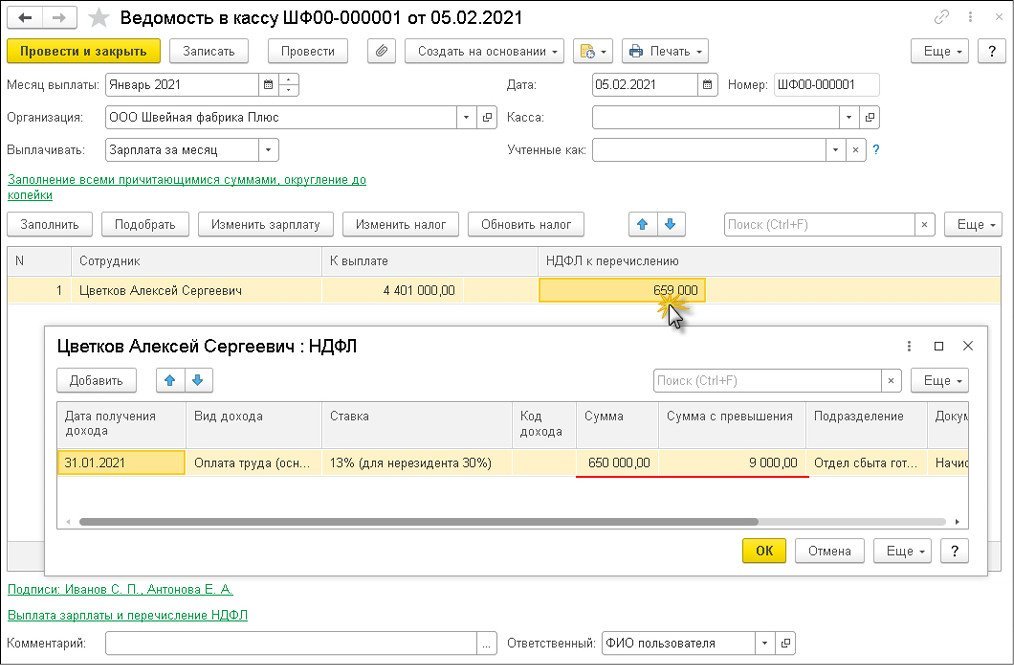

В нашем Примере доход, который облагается по ставке 15 %, составляет 60 000 руб. Значит, налог по ставке 13 % составляет 650 000 руб. (5 млн руб. х 13 %), а налог свыше 5 млн руб. составляет 60 тыс. руб. х 15 % = 9 тыс. руб.

Сумма налога, указанная в ведомости на выплату, регистрируется в учете НДФЛ как сумма удержанного налога. В расшифровке часть налога с сумм, превышающих 5 млн руб., указывается также в отдельной колонке (рис. 3).

Отражение сумм налога с превышения в отчетах и справках будет реализовано в очередных версиях программы.

Независимо от положения настройки расчет НДФЛ с доходов от трудовой деятельности для «льготных» нерезидентов (облагаемых по ставке 13 %, а не 30 %: высококвалифицированные иностранные специалисты и т. д.) теперь ведется нарастающим итогом (раньше велся независимо по каждому факту получения дохода).

В программе «1С:Бухгалтерия 8» редакции 3.0 реализована возможность уплаты с 01.01.2021 НДФЛ по ставке 15 % с доходов свыше 5 млн руб.

НДФЛ по ставке 15 % уплачивается по КБК 182 1 01 02080 01 1000 110 (приказ Минфина России от 12.10.2020 № 236н).

Этот КБК используется и для уплаты НДФЛ, удержанного с зарплаты сотрудников, и для уплаты НДФЛ индивидуальным предпринимателем за себя.

НДФЛ по ставке 13 % (с доходов до 5 млн руб. включительно) уплачивается на тот же КБК, что и ранее (182 1 01 02010 01 0000 110).

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версии 3.1.16.134.

Кто будет платить НДФЛ по ставке 15% с 2021 года. И каких доходов это не коснется

С 2021 года в России появится прогрессивная шкала налогообложения доходов. Это значит, что с ростом дохода будет увеличиваться ставка НДФЛ. При доходах более 5 000 000 Р в год она составит 15% с суммы превышения. Новая ставка коснется не всех доходов, есть исключения. А для 2021 и 2022 годов действуют переходные правила.

Вот кому придется платить больше и куда должны пойти эти деньги.

Для какого налога повышается ставка

Ставка повышается для налога на доходы физических лиц, НДФЛ. Это тот налог, что удерживают из зарплаты, платят при продаже имущества и возвращают с помощью вычетов.

Обычная ставка для НДФЛ — 13%. Это для большинства доходов резидентов. Налог с материальной выгоды или призов может составить 35%, с процентов по облигациям с ипотечным покрытием — 9%. А нерезиденты платят НДФЛ по ставке 15% с дивидендов, 30% — с других доходов и 13% — в некоторых случаях, например если они граждане ЕАЭС или высококвалифицированные специалисты.

Повышение ставки касается того НДФЛ, что начисляется по ставке 13% с обычных доходов, например зарплат или подработок на общей системе.

Каких доходов касается повышение ставки

В налоговом кодексе появилось новое понятие: совокупность налоговых баз. Это те виды доходов, что учитываются при расчете превышения. В общем порядке пороговое значение в 5 000 000 Р применяется именно к совокупности налоговых баз, а не к каждому доходу отдельно. Но в 2021 и 2022 годах применяется особое правило.

Для резидентов в совокупность налоговых баз войдут такие доходы:

Перечень доходов для нерезидентов содержится в п. 2.2 ст. 210 НК РФ в редакции 2021 года. В отличие от резидентов, в их доходах будет учитываться продажа имущества и подарки.

Считать эти базы нужно отдельно.

Как считать НДФЛ по новым правилам

С 2021 года к одним и тем же доходам нужно применять две ставки НДФЛ:

То есть повышение ставки касается не всей суммы дохода, а только превышения.

В 2021 и 2022 годах для расчета превышения налоговыми агентами будет учитываться не совокупность налоговых баз, а каждая отдельно. При соблюдении лимита по каждой из них повышенная ставка не применяется. С этой формулировкой не все понятно. Например, сможет ли налоговая потом сама начислить НДФЛ по повышеной ставке, если совокупность баз окажется больше 5 млн рублей? Эта формулировка может означать, что налоговым агентам немного упростят расчеты, а доплачивать налог все равно придется на основании уведомлений. Но доначислений по ставке 15% в таком случае вполне может и не быть, потому что ничего в законе на это не указывает. Пока разъяснения на этот счет ясности не внесли.

Если зарплата от нескольких работодателей

Потом налоговая получит информацию обо всех выплатах, обобщит ее, посчитает превышение и начислит НДФЛ по повышенной ставке. Сумму к доплате укажут в налоговом уведомлении — заплатить ее нужно будет до 1 декабря следующего года.

Для уплаты НДФЛ по ставке 15% ввели отдельный КБК — 182 1 01 02080 01 1000 110.

Если налоговый агент ошибется в расчетах, то за первый квартал 2021 года его не накажут штрафом и пенями. Но при условии, что до 1 июля недоимка будет погашена.

К этому закону еще немало вопросов, поэтому наверняка будут дополнительные разъяснения. Например, непонятно, будут ли отдельно считаться налоговые базы, которые входят в одну группу «Иные доходы»: зарплата и доходы от предпринимательства. От этого зависит расчет налога за 2021 и 2022 годы.

Какие доходы не учитываются

При расчете совокупной налоговой базы у резидентов не учитываются доходы от крупных сделок:

Куда пойдут деньги

Обычно НДФЛ распределяется между бюджетами и идет на обычные расходы: ЖКХ, больницы, спорт, дороги, культуру.

Но налог по повышенной ставке будет собираться и тратиться отдельно. Эти суммы планируют использовать на конкретную цель: как дополнительное финансирование для лечения детей с редкими и опасными заболеваниями.

Всего за 2021 год таким способом планируется получить около 60 млрд рублей. Этого могло бы хватить примерно на 375 уколов препарата «Золгенсма» — самого дорогого лекарства в мире, которое спасает жизни детям со спинальной мышечной атрофией. Сейчас на это лекарство собирают деньги родители и благотворительные фонды, а медлить с лечением нельзя.

За три года дополнительный доход от НДФЛ может составить 190 млрд рублей. Если повышение налога и правда пойдет на такие благородные цели, получится, что самые богатые люди страны принудительно скинутся на лечение детей — и будут отдавать ничтожную часть своего дохода. При зарплате 1 000 000 Р в месяц дополнительный налог составит около 1% от совокупного годового дохода. То есть из заработанного миллиона нужно отдать около 10 тысяч для спасения чьей-то жизни.

Как будут тратиться эти деньги, дойдут ли они до регионов и конкретных людей, удастся ли детям получить реальную помощь — это другой вопрос. Хочется надеяться, что процесс финансирования из нового источника будет простым и понятным.

Почему прогрессивная шкала НДФЛ невыгодна Правительству

Дискуссии о необходимости возврата к прогрессивной шкале НДФЛ ведутся давно — с момента ее замены на плоскую 1 января 2001 года. Однако сейчас они обострились из-за практически нулевого роста реальных располагаемых доходов населения. Но в Правительстве скептически относятся к таким инициативам, имея для этого серьезные основания.

Запрос общества на социальную справедливость усиливается. Именно поэтому стали циркулировать идеи об отмене НДФЛ для граждан с минимальным уровнем оплаты труда. Соответственно, обсуждается предложение существенно увеличить его ставку для россиян с высокими доходами. Вот только не совсем ясно, какие именно доходы в России можно считать высокими и сверхвысокими.

Признаются излишними даже министром финансов Антоном Силуановым страховые платежи с зарплатных фондов. Однако в Правительстве относятся к такого рода предложениям с изрядной долей скепсиса. Чем тогда наполнять бюджет? Последний, по расчетам ФНС, в значительной степени зависит от налогообложения бедных и средних слоев населения.

Как стали собирать налоги

В Высшей школе экономики на прошлой неделе прошел круглый стол «Роль налоговых доходов в развитии экономики. Бюджет-2020 и налоговые стимулы развития бизнеса». Ключевым спикером был приглашен начальник Аналитического управления ФНС России Валерий Засько. Вначале он остановился на достижениях в обеспечении стабильных налоговых поступлений. В частности, он отметил, что развитие технологий налогового администрирования в значительной мере обеспечило рост собираемости налогов. Причем рост собираемости налогов произошел, по сути, за счет значительного обеления экономики.

Следствием системной работы налоговых органов следует признать и определенную ломку психологии налогоплательщиков. На сегодняшний день, считает Валерий Засько, подавляющее число представителей бизнеса прекрасно осознают риски уклонения от уплаты налогов и формируют свои бизнес-процессы, максимально избегая сомнительных операций.

То, как именно фискалы могут противостоять различным формам искусственного занижения налоговой базы, пояснил на заседании Комитета по совершенствованию механизмов бизнеса в сфере права и налогообложения МРО «Деловой России», которое прошло 27 февраля, руководитель выездного отдела инспекции ФНС № 27 по Москве Виталий Крицкий.

Он прежде всего остановился на бесперспективности незаконного дробления бизнеса с целью перевода его составных частей под специальные льготные налоговые режимы наподобие УСН или ЕНВД. В ФНС в 2010-х были накоплены обширные базы данных о налогоплательщиках. По словам Виталия Крицкого, в его отделе могут составить подробный трудовой путь любого проверяемого руководителя или специалиста за последние 15–20 лет. Соответственно, нетрудно выявить все его возможные аффилированные связи с другими лицами. Отработана методика и допросов свидетелей. Зачастую именно рядовые сотрудники компаний раскрывают по крайней мере части криминальных схем по уходу от налогов. Особенно если речь идет об уволенных сотрудниках. И хотя в некоторых случаях налоговикам приходится допрашивать до 500 человек по одному делу, препятствием это не становится.

В результате, по данным Валерия Засько, за последние 10 лет дополнительные поступления в бюджет за счет качественного развития уровня налогового администрирования составили почти 3 трлн руб. Кроме того, более полный сбор фискальных платежей внес свой вклад в формирование нынешней экономической ситуации, которая характеризуется низким уровнем инфляции, созданием финансовых резервов, погашением значительной части внешнего долга, решением социальных задач, в том числе стабильностью выплаты и индексацией пенсий. И главное — более полное наполнение бюджета и обеление экономики обеспечили качественное улучшение конкурентной среды.

Неизменная шкала НДФЛ

По приведенным Валерием Засько данным, уровень налоговой нагрузки на экономику в России вполне сопоставим с аналогичным показателем развитых стран и составляет (без учета нефтегазовых доходов) порядка 28%. Впрочем, независимые эксперты приводят цифры до 40% с учетом страховых и таможенных платежей, которые, по сути, также являются квазиналогами. Поэтому, положа руку на сердце, трудно признать конкурентоспособность российской экономики по фискальной составляющей в сравнении с рядом стран ЕАЭС, например с Казахстаном, где ставки НДФЛ и НДС равны 10%.

В принципе и в Минфине, и в ФНС признают тот факт, что налоговая нагрузка на труд достаточно высока — суммарно 43% от выплачиваемой зарплаты. Но в этих ведомствах предупреждают, что за призывами снизить налоги должно следовать четкое понимание, за счет чего компенсировать выпадающие доходы. Нельзя в одночасье снизить страховые взносы, не обеспечив соответствующих поступлений в тот же Пенсионный фонд.

Представитель ФНС также призвал с осторожностью относиться к внедрению прогрессивной шкалы НДФЛ. Дело в том, что, по данным ФНС за 2018 год, 98% российских работников получали в год зарплату не более 1 млн руб. в год. Почти 65% зарабатывают от 114 тыс. руб. до 1 млн руб. Официальная зарплата 28,2% работников не превышает 10 тыс. руб. в месяц (или около 114 тыс. руб. в год). И лишь 6,9% получают зарплату свыше 1 млн за год.

В общем, картина получается безрадостная. Большинство работающих граждан получают крайне низкие доходы. По крайней мере официально. Особенно не разгуляешься.

Поэтому Валерий Засько и отметил: «Если рассуждать оторванно от реальности, было бы справедливо, если бы богатые облагались более высокими налогами. Но если мы окунемся в действительность и расчеты, то это не совсем так». И если правительство введет некий необлагаемый минимум, то «автоматом», считает представитель ФНС, мы получим огромные выпадающие доходы, которые будут исчисляться триллионами рублей. Например, если отменить НДФЛ для граждан с зарплатой на уровне МРОТ (в 2020 году он составляет 12 130 руб.), то бюджетная система недополучит 1,2 трлн руб.

А вот с богатых спрос невелик. По подсчетам Засько, дополнительные доходы бюджета за счет внедрения прогрессивной шкалы НДФЛ составят всего несколько десятков миллиардов рублей. Это, по его мнению, «копейки, что не решит никаких вопросов социальной справедливости».

В общем, власти расписываются в неспособности фиксировать по-настоящему крупные доходы и обеспечивать социальную справедливость при налогообложении. Впрочем, к этому вопросу обещано вернуться в 2024 году. И не по причине президентских выборов, а по результатам ускорения экономического роста и, соответственно, увеличения реальных располагаемых доходов населения. То есть все равно за все заплатят не сверхбогатые, а нарождающийся средний класс вместе с по-настоящему бедными. Пока же общество к прогрессивной шкале НДФЛ не созрело.

А как у них

Из стран с прогрессивной шкалой налогообложения самая высокая максимальная ставка подоходного налога установлена в Швеции — 61,85%.

В Дании — 55,8%, в Германии — 47,5%, в Китае, Великобритании, Испании, Франции и ЮАР — 45%, в США — 37%. Из стран ЕАЭС прогрессивную шкалу ввела только Армения (максимальная ставка — 36%). В Белоруссии ставка, как и в России, 13%, в Казахстане и Киргизии — 10%.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Как считать НДФЛ по ставке 15 % и кого это касается

С 1 января 2021 года вступили в силу изменения главы 23 НК. Теперь с доходов, превысивших 5 млн рублей, НДФЛ надо платить по ставке 15 %. Расскажем, кого это касается, как посчитать налог по новым правилам и как платить НДФЛ по повышенной ставке.

Кто применяет прогрессивную ставку по НДФЛ

Изменения в главу 23 НК РФ внёс Федеральный закон от 23.11.2020 № 372-ФЗ. Согласно новой редакции, налоговая ставка устанавливается в следующих размерах (ст. 224 НК РФ):

Новую ставку применяют все налоговые агенты, от которых физлица получают доходы (п. 1 ст. 226 НК РФ): российские организации и ИП, нотариусы, адвокаты, обособленные подразделения иностранных организаций в РФ.

Как считать налоговую базу для прогрессивной ставки НДФЛ

Налоговые базы, к которым применяется прогрессивная налоговая ставка, мы собрали в таблице. Для резидентов и не резидентов РФ перечень доходов отличается (п. 2.1 ст. 210 НК РФ, абз. 3-7, 9 п. 3 ст. 224 НК РФ).

* Не применяется данная ставка к доходам резидентов РФ, облагаемым по ставкам, предусмотренным п. 1.1, 2, 5 и 6 ст. 224 НК РФ.

Каждая из перечисленных баз определяется в отношении доходов физического лица — налогового резидента РФ отдельно. Это общее правило, которое закреплено налоговым кодексом (п.2.статьи 210). К каждому доходу применяются разные вычеты и получается своя база. Совокупность всех баз будут сравнивать с 5 млн рублей с 2023 года. А в 2021 и 2022 гг. с 5 млн будут сравнивать каждую базу самостоятельно.

Таким образом, с 1 января 2021 года введена повышенная ставка НДФЛ в размере 15 % в отношении совокупности всех налогооблагаемых доходов физического лица — налогового резидента РФ, превышающих за налоговый период 5 млн рублей.

Особые правила расчёта в 2021 и 2022 году

В отношении доходов, полученных в 2021 и 2022 году, налоговые ставки, установленные п. 1 и п. 3.1 ст. 224 НК РФ, применяются к каждой налоговой базе отдельно (п. 3 ст. 2 Федерального закона от 23.11.2020 № 372-ФЗ).

Это значит, что если совокупность всех налоговых баз за 2021 год превышает 5 млн рублей, а каждая база в отдельности не достигла этого размера, то ставка 15 % к доходам физлица не применяется.

Пример

Зарплата Михаила 300 000 рублей. За 12 месяцев 2021 года база составляет 3 600 000 рублей. Это основная налоговая база. Дополнительно в марте ему выплачены дивиденды в размере 2 500 000 рублей.

Сумма баз за налоговый период равна 6,1 млн рублей, что превышает 5 млн рублей. Но каждая база в отдельности меньше 5 млн рублей, поэтому ставка 15 % в этом случае не применяется. НДФЛ с доходов Михаила удержат по ставке 13 % и с зарплаты, и с дивидендов.

Как считать НДФЛ, если налоговая база превышает 5 млн рублей

НДФЛ надо исчислять на дату фактического получения дохода. Налог рассчитывается нарастающим итогом с начала года. Это применимо ко всем доходам, начисленным физлицу за налоговый период, если в отношении них действует прогрессивная ставка. При этом зачитывается сумма налога, удержанная в предыдущие месяцы текущего года.

При исчислении суммы налога не нужно учитывать доходы, которые налогоплательщик получил от других налоговых агентов.

Пример

Директору ООО ежемесячно выплачивается зарплата 700 000 рублей. Вычеты не предоставляются.

Для расчёта НДФЛ за каждый месяц надо определить налоговую базу нарастающим итогом с начала налогового периода. В зависимости от размера базы, к ней применяется прогрессивная ставка налога и зачитывается налог, удержанный в предыдущие месяцы.

Расчёт налога с апреля по июль будет аналогичным. Каждый месяц бухгалтер ООО будет удерживать из зарплаты директора 91 000 рублей и перечислять ему 609 000 рублей.

С августа налоговая база превысит 5 млн рублей и составит 5 600 000 рублей (700 000 рублей × 8 месяцев). Теперь к базе, превышающей 5 млн рублей, будет применяться ставка 15 %. Вот как это работает.

За октябрь-декабрь налог нужно будет рассчитывать в таком же порядке. В каждом из месяцев удержанный с зарплаты НДФЛ составит 105 000 рублей, а директор получит на счёт 595 000 рублей.

Общая сумма НДФЛ за год равна 1 160 000 рублей, из которых 510 000 рублей составляет налог, исчисленный по ставке 15% с суммы дохода, превышающей 5 млн рублей. Для сравнения: если бы прогрессивной ставки не было, за год заплатили бы НДФЛ на сумму 1 092 000 рублей.

Как платить НДФЛ с 2021 года

Если на момент уплаты исчисленная и удержанная у физлица сумма НДФЛ превысила 650 000 рублей с начала года, — платите налог в следующем порядке (п. 7 ст. 226 НК РФ):

При уплате налога по ставке 15 % в платежном документе укажите КБК 182 1 01 02080 01 1000 110 (Приказ Минфина РФ от 12.10.2020 № 236Н).

Доходы, превышающие 5 млн рублей, и НДФЛ по ставке 15 % подлежат отражению в отдельных разделах 6-НДФЛ. Подробнее об этом мы рассказали в статье «Новая форма расчёта 6-НДФЛ с 2021 года».

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Самые важные статьи на почту раз в месяц

1) налоговая база по доходам от долевого участия (в том числе по доходам в виде дивидендов, выплаченных иностранной организации по акциям (долям) российской организации, признанных отраженными налогоплательщиком в налоговой декларации в составе доходов); (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

2) налоговая база по доходам в виде выигрышей, полученных участниками азартных игр и участниками лотерей; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

3) налоговая база по доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

4) налоговая база по операциям РЕПО, объектом которых являются ценные бумаги; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

5) налоговая база по операциям займа ценными бумагами; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

6) налоговая база по доходам, полученным участниками инвестиционного товарищества; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

7) налоговая база по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемым на индивидуальном инвестиционном счете; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

8) налоговая база по доходам в виде сумм прибыли контролируемой иностранной компании (в том числе фиксированной прибыли контролируемой иностранной компании); (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)