как сэкономить на ипотеке выплачивая проценты

Как выгодно взять ипотеку?

Актуальные способы сэкономить на ипотеке до 2 млн рублей в нашей инструкции.

Какие меры господдержки позволяют сэкономить до 2 млн рублей на ипотечном кредите?

В России действует целый ряд программ, позволяющих молодым семьям с детьми значительно сэкономить при покупке жилья в ипотеку. Меры государственной поддержки могут покрыть до 40% расходов по кредиту.

Государственная программа «Семейная ипотека»

Данная программа действует с 2018 года и позволяет семьям, в которых до конца 2022 года родится первый ребенок или последующие дети, получить или рефинансировать ипотечный кредит по льготной ставке 6% годовых.

При этом многие российские банки предлагают еще более низкую ставку.

В 2019 году средний размер ипотечного кредита на покупку квартиры в новостройке составлял около 3 млн рублей, а ставка — 9,7% (на 15 лет). Таким образом, с учетом льготных условий в 2020 году экономия может составить почти 1 млн рублей.

Материнский (семейный) капитал

С января 2020 года семьи, в которых рожден или усыновлен первый ребенок, получили право на выплату 483 882 рубля. А в случае рождения (усыновления) второго ребенка размер материнского капитала составит 639 432 рубля. Такая же сумма полагается за третьего или последующего ребенка.

Материнский капитал может быть использован в качестве первоначального взноса при получении ипотечного кредита или для погашения основного долга по кредиту.

Выплата на погашение кредита для многодетных семей

Многодетные семьи, в которых с 1 января 2019 года по 31 декабря 2022 года родился третий или последующий ребенок, могут рассчитывать на выплату до 450 тыс. рублей на погашение ипотечного кредита.

Имущественный вычет при покупке жилья в ипотеку

Все российские граждане, которые платят налоги по ставке 13% (НДФЛ), имеют право на получение налогового вычета при покупке жилья в ипотеку. Это означает, что человек, который приобрел жилье в кредит, может получить от государства часть денежных средств, заплаченных им в качестве налогов.

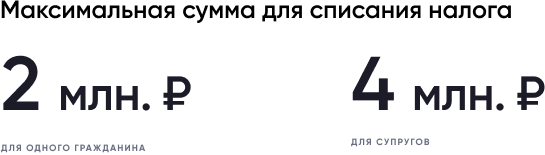

Имущественный вычет рассчитывается исходя из стоимости жилья (но не более 2 млн рублей), умноженной на ставку НДФЛ 13%. Максимальный размер вычета может составить 260 тыс. рублей.

Если жилье покупают супруги, то каждый из них имеет право получить налоговый вычет. Максимально возможная сумма, с которой можно вернуть налог увеличивается до 4 млн рублей. Совокупно супруги могут вернуть до 520 тыс. рублей.

Налоговый вычет с процентов по ипотечному кредиту

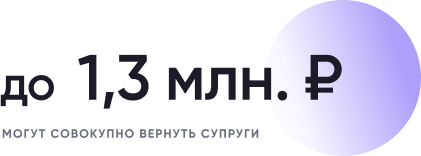

Налоговый вычет с процентов по ипотечному кредиту (займу) зависит от суммы, которая была уплачена покупателем в качестве процентов по ипотеке (но не более 3 млн. рублей). Для определения размера вычета применяется та же формула, что и для имущественного вычета, и составляет 13% от уплаченной суммы процентов. Итоговый вычет по уплаченным процентам не может превысить 390 тыс. рублей.

Другие льготные программы

В России также действуют и другие программы поддержки семей, планирующих улучшить жилищные условия:

Программа «Дальневосточная ипотека», которая позволяет взять ипотечный кредит для покупки жилья по ставке 2% годовых или ниже;

Военная ипотека, в рамках которой государство оплачивает стоимость ипотеки для военнослужащих;

Например, в Московской области действуют две региональные программы, благодаря которым молодые семьи могут оформить ипотеку на льготных условиях.

Программа «Семейная ипотека в Московской области» позволяет семьям, в которых с 1 января 2020 года родился ребенок, дополнительно снизить процентную ставку по кредиту на 3%.

Другая программа «Обеспечение жильем молодых семей» дает возможность оплатить почти 30% стоимости жилья за счет социальной выплаты из регионального бюджета.

Аналогичные меры поддержки воплощаются региональными властями и в других субъектах Российской Федерации.

Получите расширенную консультацию о том, как сэкономить на ипотеке!

Как закрыть ипотеку досрочно: эти 4 приема сократят срок кредита

C января по август 2021 года около 1,2 млн россиян взяли ипотечные кредиты. По данным Банка России, за аналогичный период прошлого года было выдано 901,6 тыс. ипотек, то есть рост составил 33%.

В прошлом году россияне стали брать ипотеку на более длительный срок — 18–19 лет, хотя ранее он составлял в среднем 15 лет. Глава аналитического центра «Дом.РФ» Михаил Гольдберг связал это с более низкими ставками. Но если вы решили расплатиться по ипотеке побыстрее, эксперты рассказали «РБК Инвестициям», как это сделать.

Чтобы успешно выплатить ипотеку, нужно удачно ее взять. Или рефинансировать

«Когда вы берете ипотеку, нужно смотреть, чтобы ваш ежемесячный платеж был таким, про который вы понимаете, что вы эти деньги всегда заработаете, чтобы он был относительно небольшим и не был большой нагрузкой на ваш бюджет», — считает автор телеграм-канала Moneyhack Александра Краснова.

По ее мнению, если не получается взять ипотеку с приемлемым ежемесячным платежом, то нужно менять условия. Например, выбрать квартиру с меньшим количеством комнат или в другом районе. Либо накопить больший первый взнос, так как в этом случае тело кредита будет меньше и, соответственно, вы меньше переплатите процентов. Это можно сделать в том числе с помощью материнского капитала.

«Потому что гасить досрочно ипотеку вы всегда успеете, но если случится какой-то форс-мажор в жизни, то с большим платежом будет сложно», — отметила она.

Краснова поделилась историей о своем знакомом, который взял ипотеку с ежемесячным платежом около ₽60–70 тыс. При этом его зарплата составляла примерно ₽90 тыс., а жена в это время уходила в декрет. «Меня поразила такая безалаберность. Поэтому, условно, если ваша зарплата ₽100 тыс., то ориентируйтесь на то, чтобы платеж был ₽20 тыс. Эту сумму вам будет легко сэкономить», — посоветовала она.

Если вы уже взяли ипотеку и вас не устраивает ваша процентная ставка, то можно ее рефинансировать другим ипотечным кредитом. Но это стоит делать как можно раньше, чтобы не было ситуации, что вы выплатили все проценты, а потом ушли в другой банк и пришлось начинать все заново, отметила Краснова.

Подавать на рефинансирование можно уже через полгода после того, как вы заключили договор об ипотеке. Однако стоит учесть, что эта процедура не бесплатна, так как вам нужно будет заново оценить стоимость квартиры, заплатить госпошлину и купить новую страховку. Тем не менее неиспользованные средства по старой страховке можно вернуть, для этого нужно написать заявление в страховую компанию.

Определитесь, что вам нужнее — сократить срок кредита или снизить ежемесячный платеж

По мнению финансового консультанта Анны Громовой, не в каждом случае нужно стараться выплатить ипотеку побыстрее. «Если ипотека по хорошей ставке, а сейчас инфляция выросла, вклады и ставки растут, по облигациям доходность растет, может быть, не надо», — сказала она.

Если человек много инвестирует в недвижимость с помощью ипотечного кредита, то ему может быть выгоднее снижать ежемесячный платеж. Однако математически выгоднее сокращать срок по кредиту, чем уменьшать платежи, отметила Громова. В том и другом случае принцип один — платить больше установленной банком суммы.

Чем больше платишь по ипотеке, тем больше сэкономишь

Чтобы выплатить ипотеку быстрее, нужно периодически закрывать ее частично досрочно. Дополнительные выплаты будут уменьшать тело кредита, с которого банк начисляет проценты. Кредитная организация будет их пересчитывать — и ежемесячный платеж становиться ниже. Кроме того, общая переплата по кредиту тоже станет меньше.

По словам Громовой, по ипотеке не нужно отказываться от страхования, так как здесь очень высокие риски, большие суммы и долгий срок кредита. По ипотечному страхованию стоимость страховки рассчитывается каждый год в зависимости от того, какой остался долг. Соответственно, если гасить кредит частично-досрочно, то есть уменьшать тело долга, то можно экономить и на страховке.

Частичное досрочное погашение выгоднее делать в начале срока ипотеки, так как в каждом ежемесячном платеже заложена часть тела долга и процентов, говорит Громова. В первую половину срока ипотеки вы платите больше процентов, а во вторую — наоборот, тело долга.

Например, если вы брали ипотеку на 15 лет и выплачивали ее уже десять лет, то нужно внимательно изучить, нужно ли вам частичное досрочное погашение, сказала финансовый консультант. Допустим, что ваш ежемесячный платеж ₽15 тыс., тогда ₽13 тыс. может идти на погашение тела долга и только ₽2 тыс. — на проценты.

Громова посоветовала регулярно смотреть график выплат по ипотеке, а если вы делаете дополнительные выплаты — то в обновленный график. Нужно уточнить в банке, где его можно найти. Некоторые кредитные организации публикуют их в мобильных приложениях, другие — в личном кабинете на сайте банка. В графике нужно обратить внимание на состав ежемесячных выплат — какая в них доля тела долга и сколько занимают проценты.

Где найти деньги, чтобы больше платить по ипотеке?

Подработка

По мнению Красновой, в первую очередь нужно постараться сократить расходы. Кроме того, можно поискать дополнительные источники дохода, например — найти подработку. По ее мнению, в очень многих профессиях есть возможность поискать, как еще дополнительно заработать денег, чтобы поскорее погасить ипотеку.

«Из своего личного опыта могу сказать, что когда я взяла ипотеку, то свои ежемесячные расходы сократила в три раза. Ну и, соблюдая все условия, про которые я сказала выше, ипотеку я выплатила за два года», — рассказала Краснова.

Карты с кешбэком

Громова отметила, что есть и другие способы найти дополнительные средства на досрочную выплату кредита. Например, можно использовать карты с кешбэком, однако подбирать их нужно тщательно.

«В принципе все карты с кешбэком направлены на то, чтобы мы больше тратили. Но, тем не менее, бывают интересные программы. Например, топливный кешбэк. Ведь ты все равно тратишь на бензин. По этой карте что-то возвращаешь каждый месяц и можно закидывать эти деньги на частичное досрочное погашение», — сказала она.

Налоговые вычеты

Однако нужно учитывать, что не все имеют право на налоговый вычет. Он полагается тем, кто получает доход, облагаемый НДФЛ в 13%. Например, работает по найму или официально сдает квартиру и платит этот налог.

Продажа ненужного

Другой способ заработать на выплаты по ипотеке — продать ненужное на площадках объявлений. В любой семье появляются вещи, которые со временем не нужны — детские игрушки, кроватки, пеленальные столики, одежда, полагает Громова.

«Люди покупают просто все, какие-то вещи невероятные, которые просто в голову не придет, что можно купить и продать», — рассказала она.

Выплаты и пособия

На погашение ипотеки также можно направить выплаты и пособия, если они вам жизненно не необходимы. Например, в 2020 году государство выплачивало средства семьям с детьми, а также потерявшим работу из-за пандемии коронавируса.

«Это деньги, которые мы не зарабатывали, мы на них не рассчитывали, просто государство решило нам эти деньги дать. Поэтому, считаю, эти деньги надо либо инвестировать, либо ими погашать долги, кому что актуальнее. Можно поделить сумму пополам: 50% — на инвестиции, 50% — на долги», — считает Громова.

Финансовый консультант также посоветовала узнать, какие региональные льготы и выплаты вам полагаются, если у вас есть дети. Информацию можно узнать в кол-центре местного МФЦ либо в Фонде соцстрахования.

Громова рассказала, что когда у нее родился третий ребенок, она получила региональную выплату в Санкт-Петербурге в размере около ₽100 тыс. Деньги перевели на карту. Эти средства она направила на частичное досрочное погашение ипотеки. Есть и другие выплаты многодетным семьям. «Я, например, как многодетная получаю еще каждый месяц на карту часть денег, которые предназначены на оплату коммунальных услуг за квартиру. То есть в Питере много таких льгот. И это, конечно, нужно знать», — добавила она.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Как снизить ставку по ипотеке уже на старте

12 опций, о которых знают не все

Не всегда менеджеры в банках подсказывают, как можно снизить ставку по ипотеке, когда человек уже подал документы.

В результате уже после подписания документов выясняется, что ставка могла быть иной, а платежи — меньше.

Я сотрудничаю с разными банками и каждый день помогаю людям оформлять ипотеку. Расскажу, что влияет на процентную ставку и с помощью каких опций ее можно снизить. Буду рассматривать только стандартную покупку жилья на первичном и вторичном рынках без субсидий и госпрограмм.

Какие есть варианты снижения ставки

Опции, с помощью которых можно снизить процентную ставку по ипотеке на весь срок кредита, есть только в определенных банках. Поэтому нужно каждый раз узнавать в конкретных банках, какие опции у них есть.

Я перечислю все опции, а дальше расскажу подробно о каждом пункте.

Вот что может влиять на ставку

По закону заемщик обязан застраховать объект, то есть саму недвижимость. На вторичном рынке эту страховку оформляют сразу. С новостройками она не требуется, пока дом не построят. Но на ставку этот вид страхования не влияет.

Основное, что влияет на размер процентной ставки в большинстве банков, — личное страхование, то есть страхование жизни и здоровья заемщика. Это необязательный вид страхования по закону, и заемщик может отказаться его оформлять. В этом случае банки увеличивают размер процентной ставки по ипотеке на 1—3 процентных пункта. Например, вот так изменится процентная ставка по данным на июнь 2021 года, если отказаться застраховать жизнь по программе на покупку готовой квартиры.

Как меняется ставка, если в зависимости от того, есть ли у заемщика страховка

| Банк | Надбавка к стандартной ставке |

|---|---|

| Сбербанк | +1 п. п. |

| ВТБ | +1 п. п. |

| Россельхозбанк | +1 п. п. |

| Открытие | +2 п. п. |

| Инвестторгбанк | +2,5 п. п. |

Но есть категории, для которых нужно все считать отдельно. Например, для заемщиков старше 50 лет личное страхование стоит дорого. Поэтому нужно соотнести риски и стоимость страховки. При этом нужно понимать, что если заемщик получит инвалидность или уйдет из жизни до того, как выплатит ипотеку, страховка покроет его долг перед банком.

Если заемщик все-таки решил отказаться от личного страхования и оформить ипотеку под повышенную ставку, следует искать банк, где надбавка за отсутствие страховки будет минимальной.

Посчитайте на калькуляторе, что выгоднее в вашем случае: оформить дополнительную страховку или взять ипотеку по повышенной ставке.

Застраховаться обычно можно в любой аккредитованной страховой компании, список которых даст банк. Однако иногда ставка может зависеть от того, в какой страховой оформляется полис.

Например, если страховку оформлять в страховой компании, которая входит с банком в одну финансовую группу, то ставка по ипотеке будет минимальной. Если оформить полис в сторонней аккредитованной страховой — ставка увеличится на 0,8 процентного пункта. А если вообще не оформлять личное страхование — на 2 процентных пункта.

Стоимость страховки в аккредитованных банком компаниях иногда завышена, поэтому может быть выгоднее либо оформить полис в другой страховой, либо вообще отказаться от страховки и оформить ипотеку под повышенную ставку.

Чтобы сохранить низкую ставку по ипотеке, страховку нужно оформлять каждый год непрерывно. Если хотя бы один раз пропустить пролонгацию договора страхования, то, по условиям кредитного договора, ставка увеличится до конца срока действия ипотечного кредита. То есть, если оформить ипотеку в 2021 году со страховкой, затем продлить страховку в 2022, а в 2023 году отказаться от страховки, банк увеличит ставку. Если в 2024 году заемщик снова решит застраховать жизнь и здоровье, чтобы понизить ставку, банк может отказать и повышенная процентная ставка останется до конца срока выплаты ипотеки.

Как победить выгорание

Банки часто разделяют заемщиков на категории в зависимости от того, где и как они работают, как подтверждают доход, по семейному положению и по другим параметрам. Такую классификацию можно назвать статусом заемщика. В зависимости от статуса может меняться процентная ставка по ипотеке.

Зарплатник. Это клиент, который получает заработную плату на карту банка. В большинстве банков, чтобы получить статус зарплатного клиента, потенциальный заемщик должен получать зарплату именно в рамках зарплатного проекта организации. Как долго работник получает зарплату на карту этого банка — три или шесть месяцев, — неважно. Важен именно сам факт зарплатного проекта.

Но если человек сам предоставил банковские реквизиты своей карты работодателю, чтобы ему переводили на нее зарплату, это не зарплатный проект и статус зарплатника в банке он не получит. Работодатель должен заключить с банком договор на зарплатный проект и перечислять деньги в рамках этого договора.

Многие кредиторы предлагают своим зарплатным клиентам не только упрощенный пакет документов для заявки на ипотеку, но и более выгодные условия кредитования. Обычно зарплатникам предлагают более низкую ставку — на 0,2—0,5 процентного пункта — на весь срок кредитования.

Размер скидки на процентную ставку для зарплатных клиентов на покупку готовой квартиры в июне 2021 года

| Банк | Размер скидки к ставке |

|---|---|

| Сбербанк | −0,5 п. п. |

| ВТБ | −0,5 п. п. |

| Открытие | −0,5 п. п. |

| Газпромбанк | −0,3 п. п. |

Госслужащий. Банки лояльны к работникам бюджетной сферы и предлагают госслужащим более выгодные условия кредитования по ипотеке. Зачастую это условия как для зарплатников: ставка снижена на 0,2—0,5 процентного пункта.

В большинстве банков статус госслужащего получают заемщики, которые работают в бюджетной сфере или проходят службу по контракту: например, работники судов, прокуратуры, федеральных министерств. Если человек работает на государственном предприятии — МУП или ФГУП, — он не госслужащий и скидку на процентную ставку, скорее всего, не получит.

Корпоративный клиент. Как правило, корпоративным клиентам предлагают процентную ставку, сниженную на 0,2—0,5 процентного пункта, а некоторые банки — еще и более низкий минимальный размер первоначального взноса.

Понятие «корпоративный клиент» нужно разделить на две категории:

Допустим, заемщик работает в организации с численностью сотрудников более 100 человек или в бюджетной организации. Когда такой заемщик обращается в банки за ипотекой, следует обязательно уточнить, есть ли льготные программы кредитования для корпоративных клиентов. Иногда, чтобы получить статус корпоративного клиента, достаточно заполнить карточку организации и подождать пару дней, пока компанию аккредитует головной офис банка. Это не потребует много сил, зато можно получить скидку: даже снижение ставки на 0,1 процентного пункта на весь срок ипотеки будет приятно.

Молодая семья. Это льготная программа ипотечного кредитования. Эта программа может быть двух видов: с государственной поддержкой и в виде специальных условий кредитования от банков. В Т—Ж уже были статьи об условиях этой программы и о том, как оформить документы.

По программе «Молодая семья» с государственной поддержкой государство дает субсидию на частичную оплату приобретаемого жилья. Условия этой программы никак не влияют на размер процентной ставки по ипотеке, потому я не буду про нее рассказывать подробно.

Второй вариант этой программы предполагает, что банки снижают ставку по ипотеке на 0,3—0,5 процентного пункта. Чтобы получить статус «молодая семья», нужно соответствовать требованиям конкретного банка. Обычно эти требования касаются возраста и семейного статуса.

Как правило, чтобы воспользоваться этой программой, нужно, чтобы один из супругов был моложе 35 лет на момент подписания ипотечного договора. Если к моменту подписания договора человеку исполнится 35, то под условия программы он не подойдет.

Еще заемщик должен состоять в зарегистрированном браке либо иметь статус неполной семьи: например, один родитель и хотя бы один ребенок до 18 лет.

В некоторых банках от размера первоначального взноса зависит процентная ставка по ипотеке. Выглядит это примерно так: есть базовая процентная ставка, например 10%, и в зависимости от доли собственных средств заемщика банк дает либо скидку, либо надбавку к базовой ставке.

3 способа максимально выгодно погашать ипотеку

Выплата ипотечного кредита обычно «откусывает» значительную долю бюджета семьи. Рассказываем, как делать это с минимальными потерями.

1. Налоговые льготы

Приобретение жилья в ипотеку — затратный процесс, и для поддержки заёмщиков государство предоставляет им налоговые льготы в виде имущественного налогового вычета (статья 220 НК РФ). Он позволяет вернуть средства, уплаченные как подоходный налог (НДФЛ, ставка 13%).

Сколько можно вернуть

Есть два вычета, которые можно получить при покупке квартиры:

В общей сложности ипотечный заёмщик может получить в виде вычетов сумму до 650 000 ₽. Остаток вычета от стоимости недвижимости можно перенести на другие объекты. Срока давности для возврата налогов нет — подать на вычет можно, даже если вы купили квартиру 10 лет назад.

Кто может получить

Получить имущественный налоговый вычет могут россияне, работающие официально и платящие 13% от полученного дохода. Ежегодно можно вернуть не больше, чем работодатель перечислил в бюджет в виде НДФЛ. Закон позволяет возмещать налог в течение нескольких лет, пока не будет получена вся сумма целиком.

Пример: при зарплате в 75 тысяч ₽ за год вы заплатите 117 тысяч ₽ налога (75 000 * 13% * 12). Выходит, что вы сможете получить вычет в размере не более 117 тысяч ₽. Остальную часть суммы можно будет вернуть только в следующих годах.

Как оформить вычет

Получить вычет можно следующими способами: через Налоговую службу или через работодателя.

Через ФНС. Это можно сделать в упрощённом порядке. Достаточно написать заявление в налоговую в личном кабинете налогоплательщика. После его подачи налоговая проведёт проверку и при положительном решении перечислит деньги не позднее чем через 1,5 месяца.

Правда существует одна особенность: в ФНС должны быть сведения об уплаченном подоходном налоге, которые передаются работодателем. В этом случае налоговая сама определит размер вычета и сумму налога к возврату. Если сведений о заявителе нет, то придётся заполнить налоговую декларацию 3-НДФЛ и собрать документы: справку 2-НДФЛ, договор купли-продажи недвижимости или выписку из ЕГРП, кредитный договор, справку об уплаченных процентах по кредиту. В этом случае проверка документов налоговой инспекцией может занимать до трёх месяцев, а перечисление денег происходит в течение одного месяца (итого 4 месяца).

К тому же упрощённый порядок получения вычетов распространяется только на объекты недвижимости, купленные в 2020 году. Если право на недвижимость зарегистрировано до 1 января 2020 года, то без подачи декларации и документов не обойтись.

Через работодателя. При получении вычета через работодателя не придётся ждать 45 дней, пока деньги вернутся из налоговой. В этом случае работодатель просто не будет удерживать НДФЛ с ваших доходов, пока сумма вычета не будет полностью выбрана.

Чтобы оформить такой вычет, необходимо обратиться в налоговую, получить уведомление о праве 13% налогового вычета и предоставить его в бухгалтерию.

2. Рефинансирование

Сейчас ключевая ставка ЦБ РФ находится на низком уровне (5,5%), что в свою очередь ведёт к снижению ставок по кредитам, в том числе и ипотечным. Тем, кто когда-то брал ипотеку выше 10%, стоит задуматься о рефинансировании своего кредита.

Что такое рефинансирование

Рефинансирование — это получение нового кредита на более выгодных условиях, с помощью которого закрывается действующий кредит.

Рефинансирование ипотечного кредита позволяет:

Максимальный экономический эффект от рефинансирования ипотечного кредита можно получить на раннем сроке ипотеки (от 1 года до 5 лет). Если кредит погашен на 50%, то выгода существенно снижается — хотя, конечно, в каждом случае стоит делать индивидуальные расчёты.

Как рефинансировать ипотеку

Рефинансирование ипотечного кредита можно провести как в своём банке-кредиторе, так и выбрать другой. Но важно понимать, что банки неохотно рефинансируют «свои» кредиты, так что советуем рассмотреть предложения других банков.

Сравнить условия рефинансирования в разных банках

Если описывать процедуру рефинансирования простыми словами, то она выглядит так: заёмщик выбирает банк-кредитор («свой» или другой), собирает необходимый пакет документов и подаёт заявку, получает новый заём, деньгами которого погашает текущий кредит, и начинает платить рефинансированный кредит на новых условиях.

❗️ Всем, кто решил рефинансировать дорогие ипотечные кредиты, необходимо учитывать важный момент: чтобы не потерять право на налоговый вычет по ипотеке, необходимо брать целевой заём на перекредитование ипотеки. Если ипотека будет рефинансирована за счёт нецелевого кредита, то получить налоговый вычет будет невозможно.

Что ещё нужно иметь в виду

В погоне за хорошими заёмщиками банки наперебой предлагают произвести рефинансирование действующих кредитов, в том числе по ипотеке. Но прежде чем решиться на проведение рефинансирования, стоит внимательно изучить все условия предлагаемых программ. Иногда за красивыми рекламными ставками могут скрываться совсем не выгодные персональные предложения.

После того как вы получите персональное предложение от банка с точной ставкой, стоит просчитать экономическую целесообразность рефинансирования. В первую очередь нужно узнать, какую сумму выплаченных процентов удастся сэкономить.

Пример: Вы взяли в кредит 3 миллиона ₽ в апреле 2019 года на 15 лет под 10%. В апреле 2021 года решили рефинансировать кредит на оставшиеся 13 лет под 9%.

Задолженность по ипотеке на начало мая 2021 года составляет 2 808 550 ₽. Чтобы узнать экономию от рефинансирования, необходимо произвести расчёт. При текущей ставке за оставшиеся 13 лет вы выплатите 2 220 542 ₽, а при рефинансировании под ставку 9% — 1 965 600 ₽, что позволит вам сэкономить 254 942 ₽ процентов.

Если кредит будет рефинансирован под 8%, то банк получит 1 717 625 ₽ процентов, а экономия составит 502 917 ₽.

Кроме размера экономии на процентах, также важно учитывать и другие расходы при рефинансировании: страхование, оплату услуг оценщика, госпошлин, регистрации ипотеки в Росреестре. Дополнительно потребуется время на сбор документов, подачу заявки и решение вопросов с банками. Только после тщательного анализа всех расходов — как материальных, так и временных — стоит принимать окончательное решение.

Все эти факторы снижают экономический эффект рефинансирования при небольшой разнице в процентах. Заниматься рефинансированием есть смысл, если разница в процентах не меньше чем 1,5%.

3. Досрочное погашение

Для уменьшения переплаты по ипотеке можно гасить кредит досрочно. По закону это можно делать в любое время, хоть на следующий день после получения, и банки не имеют права этому препятствовать и накладывать штрафные санкции.

Многим хотелось бы побыстрее освободиться от ипотечной зависимости — и кажется, что для этого нужно направлять все свои свободные деньги на досрочное погашение. Но перед тем как погашать кредит досрочно, необходимо задуматься о том, что будет, если наступят «чёрные» времена. Кризисы последних 15 лет наглядно показывают, что доходы не только растут, но и падают, а иногда и значительно.

Поэтому сначала лучше создать финансовый резерв на «чёрный» день («подушку безопасности») в размере не менее шести ежемесячных расходов семьи (лучше 12). И только после того, как такой резерв будет создан, можно переходить к досрочному погашению ипотеки, но никак не раньше.

Как погашать досрочно

Кредит можно отдать сразу полностью (полное досрочное погашение) или вносить дополнительные суммы в счёт погашения долга постепенно (частично досрочное погашение).

При частично досрочном погашении в большинстве банков придётся написать заявление и выбрать, что будете уменьшать: сумму ежемесячного платежа или срок кредитования. После этого банк предоставит новый график выплат.

При сокращении срока кредита переплата по нему уменьшается больше, чем если уменьшать сумму платежа. На первый взгляд лучше уменьшать срок. Но перед принятием окончательного решения необходимо просчитывать все варианты, не забывая, что ипотека — это долгий забег, и никто не может предсказать, какие доходы будут у вас в будущем.

Пример: Представим, что ваш доход составляет 100 тысяч ₽, а размер ежемесячного платежа по ипотеке — 29 543 ₽. Все свободные средства вы направляете на досрочное погашение и сокращаете срок кредита. Если наступит финансовый кризис и доход упадёт на треть, допустим, до 70 тысяч ₽, то ваш платёж будет составлять 42% от зарплаты. Это может привести к трудностям по выплате ипотеки со всеми вытекающими последствиями.

Если бы вы решили сокращать размер платежа по кредиту и довели бы его, например, до 23 тысяч ₽, то при наступлении финансовых трудностей он бы не был таким обременительным и составлял бы всего 33%.