как сэкономить на страховке при ипотеке

Как сэкономить на страховке по ипотеке в 2021 году

Для чего нужно ипотечное страхование

Больше всего в данном виде страхования заинтересованы банки. Дело в том, что если заемщик по каким-либо причинам утрачивает способность вовремя платить по кредиту, то банк терпит убытки. Но в случае наличия страховки потерянные доходы будут возмещены.

По этой причине зачастую банки отказывают в предоставлении ипотечного кредита тем гражданам, которые отказываются страховать свою жизнь.

В чем плюсы страхования для заемщика? Во-первых, вы не потеряете деньги при появлении третьих лиц, претендующих на право владения недвижимостью. Во-вторых, в случае нетрудоспособности или смерти заем не нужно будет выплачивать наследникам.

Но ипотечное страхование требует немалых затрат, поэтому многих интересует вопрос: как сэкономить на страховке по ипотеке? Подробнее об этом расскажем далее.

Видео

Какие документы нужны?

Для оформления полиса ипотечного страхования понадобится:

Страховой полис оформляется с первого дня действия ипотечного кредита и продлевается каждый год до последней выплаты по ипотеке. Он нужен, чтобы банк мог быть спокоен, что ему вернут долг, а клиент — что в случае чрезвычайной ситуации он получит компенсацию.

Оформление договора может происходить:

Весь процесс оформления занимает не более получаса, после чего клиенту выдается чек об оплате полиса и договор страхования, в котором перечислены все условия, на которых он может получить компенсацию.

Срок договора — 1 год, если не указано иное.

Как я оплачивал страховки

По закону банк не вправе требовать, чтобы заемщик оформлял полис в какой-то конкретной страховой компании и страховал риски в одной организации в течение всего срока кредитования. Это нарушает закон «О защите конкуренции»: у вас в любом случае должно быть право самостоятельно выбрать страховщика.

Но обычно ипотечный менеджер еще до заключения договора купли-продажи предлагает купить страховку в дружественной или аффилированной компании.

Вот как ВТБ предлагает услуги « ВТБ-страхования »: можно получить скидку. На деле оказывается, что скидку дают, только если оплатить страховку сразу за несколько лет

В моем кредитном договоре даже есть пункт о том, что я обязан заключить договоры на все эти услуги.

Я был готов оплатить дополнительные услуги и просто следовал указаниям менеджера. Главной моей целью была квартира, а эти расходы я принял как должное, в том числе и итоговые 9193,5 Р за страховки от «Сбербанк-страхования». Сумма страховок получилась чуть больше, чем изначально оговорила менеджер.

Переписка в чате с кредитным менеджером по поводу дополнительных расходов

На следующий год я стал думать, как снова оплатить страхование. Искать другую страховую компанию не планировал — просто знал, что скоро закончится год, за который я заплатил, и мне нужно будет платить страховые премии за новый период.

В личном кабинете «Домклика» — сервиса ипотеки от Сбербанка — мне объяснили, что никуда ходить не надо: страхование можно оплатить в этом же личном кабинете. Нужно ввести остаток долга по кредиту — и система сама все рассчитает.

Примерно за месяц до окончания периода страхования мне позвонила сотрудница банка и напомнила, что нужно уплатить страховой взнос. После звонка от банка дополнительно пришло смс: я мог оплатить страховки, отправив код ответным сообщением.

Мне показалось, что это удобно. Сотрудники банка контролируют процесс, так я не забуду оплатить полисы. В итоге страхование за второй год ипотеки я оплатил через личный кабинет. Получилось примерно 5 тысяч рублей.

На третий год я снова планировал оплатить полисы в «Сбербанк-страховании». По расчетам, страховая премия стала еще меньше, потому что я иногда делаю частичные досрочные погашения — и долг по кредиту уменьшается быстрее.

Знаем все о недвижимостиРазбираем сложные ситуации с покупкой и продажей жилья, рассказываем о законах, которые касаются владельцев недвижимости

Что не является страховым случаем?

В договоре указаны все страховые случаи, когда страховая компания обязуется выплатить какую-то сумму. Прописаны случаи и объемы выплат. Важно внимательно читать эти правила.

Если страховая компания отказывается платить по страховому случаю, можно обратиться в прокуратуру или Роскомнадзор. Написать заявление и ждать результата.

Что такое страхование жизни и здоровья

Страхование жизни и здоровья — добровольный вид страхования при ипотеке.

В случае смерти или потери трудоспособности заемщика все финансовые обязательства по ипотеке переходят на его семью, и в критической жизненной ситуации родственники рискуют остаться без денег и крыши над головой. При страховании жизни и здоровья страховая компания выплатит банку ваш кредит при наступлении несчастного случая.

Также оформление полиса страхования жизни и здоровья позволяет получить сниженную ставку по ипотеке на 1% (если предусмотрено договором по программе «Защищенный заемщик» ).

Где дешевле страховка ипотеки

Выясним в какой страховой компании дешевле застроховать ипотеку. Для этого рассмотрим тарифы ипотечной страховки, предлагаемые крупнейшими отечественными страховщиками по состоянию на август 2020-го. «Условный» заемщик: мужчина, описанный в примере выше, долг перед банком 2 550 000 руб. (без учета 15% первого взноса). Условный объект ипотеки: квартира-вторичка без обременений, средний этаж, многоэтажка 2011 года постройки, один совершеннолетний собственник по ДДУ.

Данные в таблице основаны на расчетах по ипотечным калькуляторам названных страховых компаний.

| № п/п | страховая компания | ВТБ24 полный пакет (жизнь+квартира+титул), руб. | Сбербанк, полный пакет (жизнь+квартира), руб. |

| 1. | Ресо-Гарантия | 19 533 | 14 433 |

| 2. | Сбербанк-страхование | — | 18 232 |

| 3. | Либерти Страхование | 14 530 | нет аккредитации |

| 4. | СОГАЗ | 14 165 | 10 684 |

| 5. | Альфа Страхование | расчет невозможен*** | 9 639 |

| 6. | ВТБ-Страхование | расчет невозможен | 13 541 |

| 7. | ВСК | расчет невозможен | 14 407,5 |

| 8. | Zetta | расчет невозможен | 12 316 |

| 9. | Ингосстрах | 11 378,83 | 10 142,51 |

*** На момент подготовки материала онлайн-расчет страховки (калькулятор) для ВТБ24 у помеченных страховщиков отсутствовал. Причина отсутствие тарифных данных по некоторым известным страховым компаниям (к примеру, Ренессанс Страхование) – недоступность онлайн-калькуляции для них. Обратите внимание: указанные тарифы достаточно общие. Полная детализация расценок в отношении определенного заемщика, объекта залога (ипотечной недвижимости), размера кредита и кредитующего вашу ипотеку банка выполняется страховыми агентами названных компаний. До выбора страховой компании обязательно проверьте, аккредитована ли она вашим ипотечным банком. Иначе банк откажется учесть страховой полис и увеличит кредитную ставку. Выбирая страхование жизни/здоровья важно изучить условия срабатывания страховки (онкология, травмы и т.д.). Исключение: кредитование в Сбербанке. Этот банк диктует аккредитованным страховым компаниям строгие условия по рискам и допустимым отказам в выплатах. Поэтому у страховщиков Сбербанка (аккредитованных) страховые условия будут практически одинаковы, а разница их полисов – лишь в цене. Для заемщиков возрастом более 60 лет единственным вариантом страховой компании будет Ресо-Гарантия. Отметим, что годовая страховка составит свыше 50 тыс. руб.

Отправить новые полисы в банк

Новые страховые полисы вам необходимо направить в банк: автоматически информация от новой страховой ему не поступит. Есть три способа:

Если банк не получит полисы до окончания периода страхования, то повысит процентную ставку с нового периода, а может и насчитать пеню.

Я предпочитаю по возможности все делать онлайн, не выходя из дома. Поэтому я зашел в личный кабинет «Домклика» и загрузил туда купленные полисы и квитанции об их оплате — они нужны обязательно.

Примерно через три дня в моем личном кабинете появилась информация о том, что страховка на следующий год оплачена.

Информация о моих новых страховых полисах в личном кабинете «Домклика»

Что такое страхование от утраты титула и в каких ситуациях стоит его приобретать?

Страховка от утраты титула обезопасит в ряде ситуаций, при которых ваше право собственности может быть оспорено предыдущими владельцами в суде.

Если собственник был незаконно лишен своего статуса, он может подать виндикационный иск в суд. Например: пьющий родственник отказался от своей доли в собственности на квартиру в пользу брата, и последний решил продать квартиру. Но придя в себя, первый заявил, что не отвечал за свои действия, от доли не отказывается и против продажи протестует. Срок давности по таким искам составляет 3 года.

Также случается, что новый владелец недвижимости обвиняется в оформлении купли-продажи жилья с признаками мошенничества, нарушением прав несовершеннолетних или наследников предыдущего владельца (продавца). В таком случае в суд может быть подан иск о признании сделки ничтожной.

Какими правами обладает клиент при страховании ипотеки

Как говорилось выше, страхование жизни клиента и права собственности на жилье не являются обязательными. Тем не менее, в большинстве ситуаций заемщик вынужден застраховать жизнь и титул.

Титул страхуется в первые 3 года после покупки квартиры. Именно в этот период сделка может признаться недействительной. А жизнь нужно будет страховать весь период кредитования. То есть продлять полис необходимо ежегодно, пока будете выплачивать ипотеку (5, 10, 20 лет).

Почему заемщик вынужден будет согласиться на два данных вида страхования? Практически все банки привязывают факт страхования клиента к процентной ставке. Что это значит?

Банк может поднять ставку (на 0,5% — 2%) если заемщик не захочет страховаться.

В данном случае у многих возникает вопрос: «Имеют ли право банки поднимать % по ипотеке, если я не хочу оформлять страховку жизни и титула?». Да, банк правомерен устанавливать свои правила по ставке.

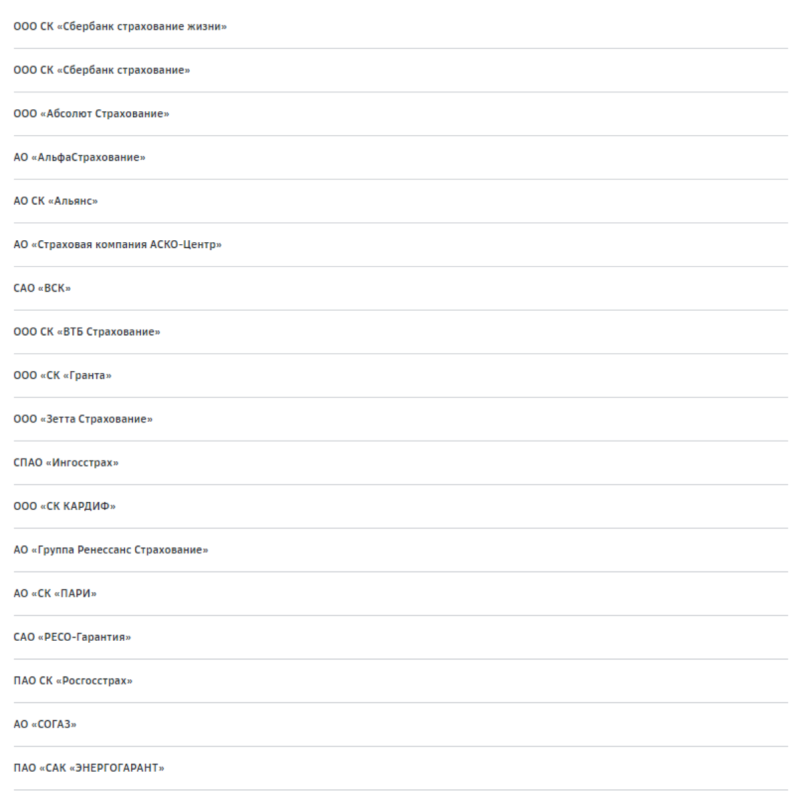

Обратите внимание! Банк не в праве заставлять клиента покупать полис в определенной компании. Клиент может выбрать любого страховщика из тех, которые аккредитованы. Также клиент может страховать жизнь в одной страховой, а имущество – в другой. И искать выгодные для себя варианты.

Фактически организация не навязывает вам страхование (это не законно), а своими условиями подталкивает клиента на это.

Оспорить правила банка никак нельзя. Поэтому, чтобы не платить по повышенной ставке, выгоднее оформить все необходимые страховки.

Поскольку отказаться от страхования нельзя, расскажем, как можно сэкономить.

Как рассчитываются страховые взносы?

Если вы планируете застраховать объект недвижимости, размер платежа может варьироваться в зависимости от различных обстоятельств:

Чем больше сумма кредита, выше ставка по ипотечному кредиту или займу и чем хуже состояние жилья, тем выше будет обязательный страховой взнос.

При расчете страхования жизни и здоровья заемщика компании учитывают следующее:

Если речь идет о страховании титула, этот вид страховки обычно оформляется в случае покупки жилья во вторичном жилом фонде и рассчитывается исходя из истории владения недвижимостью, а именно учитываются следующие параметры:

Если продавец владеет объектом недвижимости менее 3 лет, делит право собственности еще с и имеет наследников, которые теоретически могут претендовать на жилье, риск покупателя утратить титул собственника квартиры в будущем растет — вместе с суммой страховых взносов.

Как сэкономить на покупке страховки для ипотеки?

Если соблюдать некоторые правила, можно существенно сэкономить при покупке страховки. Мы собрали несколько советов для дешевого страхования по ипотеке. Придерживаясь их при получении займа или покупке полиса, Вы сможете сэкономить и приобрести самый выгодный полис.

1 Сделать заемщиком женщину, так как тарифы на страхование женщин значительно ниже

2 Не покупать страховку в самом банке. В страховых компаниях Вам сделают более выгодное предложение

3 Менять страховую компанию. При переходе конкуренты дают существенные скидки

4 Пользоваться услугами страхового брокера, так как мы посчитаем все за Вас и предложим самые выгодные цены, а также сделаем скидку.

5 Получить возврат НДФЛ. Сделать налоговый вычет в виде 13% от стоимости полиса.

Чтобы узнать точную стоимость дешевого полиса по ипотеке во всех страховых компаниях, обращайтесь к нашим менеджерам за бесплатной консультацией. Они сделают Вам расчет по самым выгодным предложениям Оставить заявку

Когда выплачивается страховка

Стандартный список страховых случаев содержит:

Стоит отметить, что полис подразумевает выплату только в случае нанесения значительного ущерба: к примеру, если разбито окно, заемщик может рассчитывать на погашение стоимости его ремонта, а если в итоге протечки отклеились обои и пожелтел потолок – нет.

Если заемщик хочет учесть максимум вероятных рисков, он может приобрести расширенную страховку, однако ее стоимость выше стандартной.

О чём молчат банки. Как сделать ипотечную страховку в 2 раза дешевле и стоит ли вообще её брать?

Школьный хулиган, забирая у младшеклассников конфеты, ставит их перед выбором: «или делишься, или я тебя поколочу». Младшеклассник выбирает то, что ему выгоднее — отдать конфеты. Банк тоже даёт заёмщикам выбор — или оформляешь страховку на ипотеку, или я подниму тебе процентную ставку. Большинство предпочитает купить себе скидку, оформив полис, и не спорить. Но вот вопрос — действительно ли наличие страховки выгоднее, чем высокая процентная ставка и можно ли сэкономить на оформлении полиса, воспользовавшись услугами «своей» страховой компании, а не банковской.

Считаем, что выгоднее

Для начала посчитаем, будет ли выгода от снижения процентной ставки при оформлении полиса.

Расчёт будем делать на примере Сбербанка, потому что он занимает первое место по количеству оформленных ипотек.

Ипотека со страховкой и без

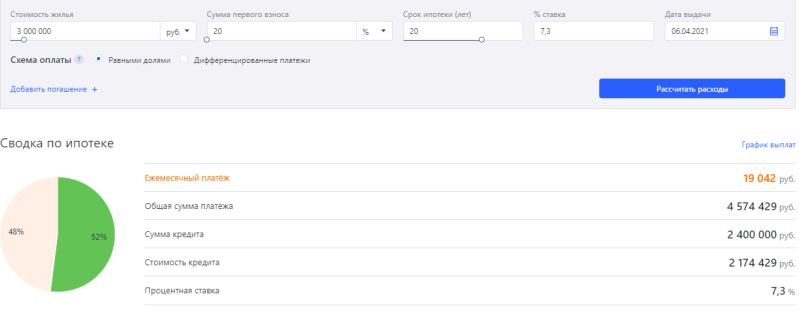

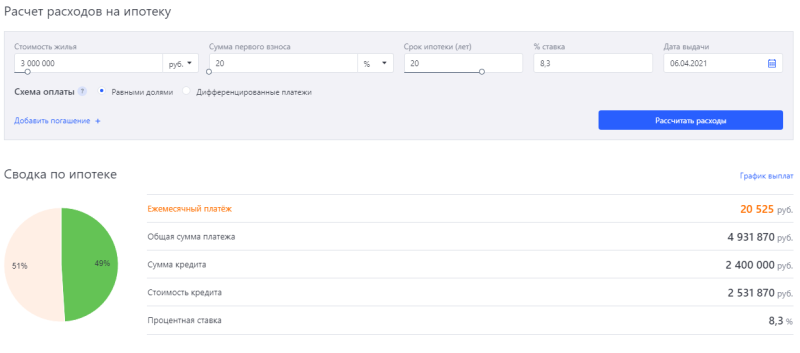

Для примера возьмём вторичное жильё стоимостью 3 000 000 рублей, первый взнос — 20%. При использовании всех возможных скидок (покупка на «Дом клик», страхование жизни и здоровья, молодая семья, электронная регистрация сделки) получаем ставку 7,3%. Считаем ежемесячные платежи и переплату с использованием калькулятора «Выберу.ру», где можно задавать любые параметры.

При оформлении кредита на 20 лет получаем ежемесячный платёж 19 042 рубля. Переплата — 2 174 429 рублей.

Скидка за оформление страховки — 1%.

Если её не использовать, то процентная ставка становится 8,3%. Ежемесячный платёж — 20 525 рублей. Переплата — 2 531 870 рублей.

Получается, что используя страхование жизни и здоровья, мы сэкономим 357 441 рубль. Это экономия на процентах, без учёта страховки.

Сколько стоит страховка

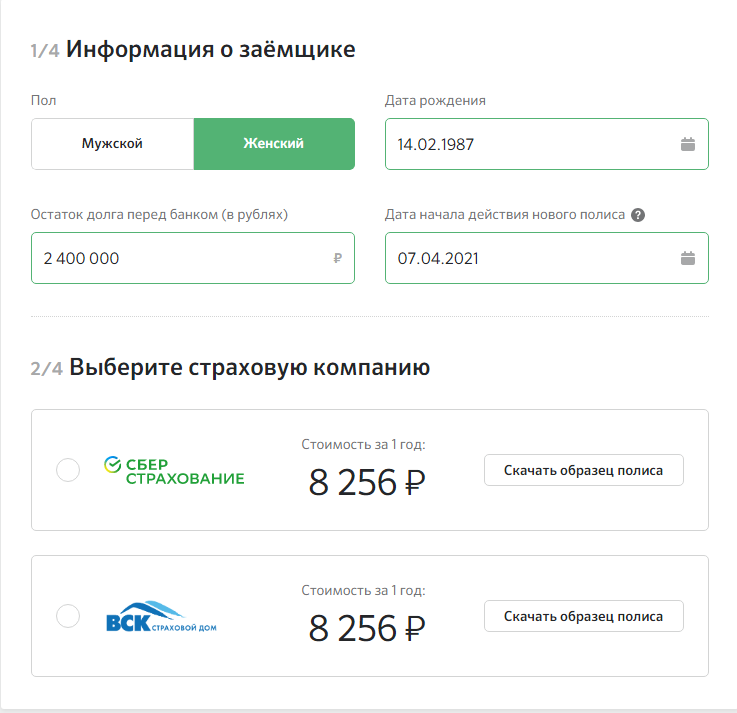

Для расчёта страховки воспользуемся калькулятором на «Дом клик». Стоимость полиса будет зависеть от остатка долга перед банком, пола заёмщика и даты его рождения.

В нашем случае остаток долга — 2 400 000 рублей. Пол заёмщика женский, возраст — 34 года.

Страховка будет стоить 8 256 рублей на один год. За весь срок кредита в 20 лет придётся заплатить около 165 120 рублей. Напомним, что разница в переплате между ипотекой со страховкой и без — 355 920 рублей. Получается, что выгода есть.

Но мы брали большой срок. Для чистоты эксперимента посчитаем выгоду при сроке кредита в 8 лет.

Напоминим исходные данные:

Ежемесячный платёж — 33 080 рублей. Переплата — 775 680 рублей.

Без страховки процентная ставка станет 8,3%. Ежемесячный платёж при этом поднимется до 34 295 рублей. Переплата — 892 320 рублей.

Экономия — 116 640 рублей. Расходы на страховку — 66 048 рублей. Выгода не столь большая как в первом примере, но есть.

Чем старше заёмщик, тем менее выгодной становится страховка. Например, для мужчины возрастом 50 лет полис будет стоить 21 600 рублей. За 8 лет он заплатит 172 800 рублей. В этом случае можно не оформлять полис, если вопрос стоит только в экономии.

Особенность оформления страховки при использовании маткапитала

Материнский капитал для покупки квартиры можно использовать двумя способами.

В первом случае схема выглядит так:

Минус схемы в том, что продавцу надо месяц ждать поступления средств — на это пойдёт не каждый. Плюс схемы — страховка рассчитывается от окончательного размера ипотеки — 2 400 000 рублей.

Вторая схема использования маткапитала:

Плюс схемы в том, что продавец не ждёт месяц, пока зачислятся деньги. Минус в том, что первоначальный ипотечный договор оформляется на 2 883 000 рублей. Сответственно, страховка будет рассчитываться от этой суммы, что составит 9 917 рублей.

Получается, что через месяц сумма задолженности изменится, а заплатить повышенную страховку придётся за весь год.

Можно ли сэкономить на полисе?

Мы уже выяснили, что оформлять страховку в обмен на скидку выгодно. Но мы делали расчёт по страховой программе, которую предлагает банк. Если вы придёте оформлять кредит в офис банка, то столкнётесь именно с этим предложением и сотрудник даже не заикнётся о том, что у заёмщика есть выбор.

Для сравнения возьмём компанию «Энергогарант». Страхование жизни и здоровья обойдётся заёмщику из нашего примера в 4 104 рубля. Как видим, в два раза дешевле, чем страховка, предложенная Сбербанком.

Цена ценой, но необходимо смотреть не только на стоимость полиса, но и на условия — риски, которые покрывает страховка, и причины отказа в выплатах. Многие рассматривают страхование жизни только как способ снизить переплату по кредиту. На самом деле полис покрывает риски утраты жизни и здоровья, поэтому надо выбирать не только цену, но и условия.

Практически все банки при оформлении ипотеки будут ставить условие — без страхования жизни и здоровья процентная ставка выше. В рассмотренном нами примере скидка составляет 1%. В большинстве других банков — 2%.

В прошлом году ЦБ предлагал расходы на страховку переложить с заёмщика на банки, чтобы избежать навязывания дорогих услуг, которые предлагают компании-партнёры или дочерние страховые компании. Однако пока инициатива ЦБ не нашла поддержки.

О финансах просто: как сэкономить на ипотечном страховании

При ипотечном кредите обязательная страховка является дополнительным обременением, которое, конечно же, хочется минимизировать. Банки.ру рассказывает, как заемщику снизить финансовую нагрузку и сэкономить на страховом полисе.

В большинстве случаев через пару лет после оформления кредита имеет смысл перейти к другому страховщику, подыскав более выгодные условия. Ипотечный заемщик — очень выгодный долгосрочный клиент, за которого борются страховщики, так что есть шанс выторговать более выгодные условия. Чего можно добиться при смене страховой или перезаключении договора?

1. Уменьшить страховой тариф

Базовый тариф по страхованию имущества, купленного с применением кредитных средств (обязательно при залоговом страховании), меняется год от года, за последние несколько лет он снизился: с 0,15% от страховой суммы в 2013 году до 0,10—0,12%. Соответственно, перезаключив договор сейчас, можно уменьшить сумму ежегодного взноса по страховке. Например, при страховой сумме в 3 млн рублей ежемесячный платеж по этому виду страхования составил бы 4,5 тыс. рублей при ставке 0,15% и 3 тыс. рублей при ставке 0,1%. Если учесть, что это лишь один вид страховки для ипотечника из трех возможных, то экономия выходит неплохая.

В борьбе за клиента — ипотечного заемщика страховые компании регулярно проводят различные маркетинговые акции, попав на которые можно получить дополнительную выгоду. Многие готовы предоставить скидку в размере 5—20% в зависимости от объекта страхования, здоровья клиента, размера страхового взноса и срока действия полиса. Скидки для каждого клиента рассматриваются в индивидуальном порядке.

2. Уменьшить страховую сумму

Базово страховая сумма равна размеру тела ипотечного кредита, иногда с некоторыми «добавками», например в размере процента по кредиту. Договор со страховой компанией может быть заключен на год с последующей пролонгацией или на весь срок кредита, в последнем случае он, скорее всего, будет разбит на периоды страхования по одному году. В рамках этого многолетнего договора клиент должен оплачивать страховой взнос ежегодно, согласно приложенному графику страховых платежей.

Если договор оформляется на весь срок кредитования, страховая сумма на каждый годовой период устанавливается в соответствии с графиком платежей по кредиту, в котором указывается остаток задолженности. Премия рассчитывается, исходя из полученной страховой суммы. При частичном досрочном погашении кредита обязательно нужно обратиться в страховую для пересчета страховой суммы. Если вы меняете страховщика, страховая сумма поменяется обязательно, так как расчет будет производиться, исходя из обновленного графика с оставшейся задолженностью.

3. Отказаться от титульного страхования

Несколько лет назад банки поголовно требовали страхования титула (права собственности) на весь срок кредитования вторичного жилья, хотя обычно это имеет смысл в первые три года после покупки. Как показывает практика, если за этот срок никто не оспорил сделку купли-продажи квартиры или передачу ее по наследству, вероятность этого стремительно уменьшается. У заемщика, купившего квартиру на вторичном рынке, есть шанс уговорить банк отказаться от дальнейшего страхования титула через три года, что даст вам возможность сэкономить еще 0,15% от суммы кредита в год.

4. Исключить страхование жизни и здоровья

Этот вид страхования является добровольным, поэтому теоретически можно отказаться от него как до подписания кредитного договора, так и позже. Отказ от страхования жизни и титула может снизить страховой взнос на 60—80%, однако в этом случае банк может поднять ставку, так что необходимо просчитать все платежи и обсудить с банком возможные последствия. Если кредитным договором предусмотрено увеличение процентной ставки, можно попросить банк подготовить график ежемесячных платежей по кредиту с учетом увеличенной ставки и оценить размер годовой переплаты с учетом роста процентной ставки. Не исключено, что переплата по кредиту будет превышать стоимость страхового взноса, при этом вы не получите ни желаемой экономии, ни страховой защиты.

Если по условиям банка отказ от добровольных видов страхования никак не влияет на условия предоставления кредита, то вы можете написать запрос в страховую компанию об исключении рисков из страхового покрытия и пересчете страхового взноса на новый период. Но стоит помнить, что при этом все риски, связанные с утратой трудоспособности, ложатся на плечи самого заемщика. В случае смерти заемщика его долги принимает на себя наследник.

5. Исключить «лишние» риски при страховании жизни

Смену страховой компании лучше приурочить к истечению очередного годового срока страхования, так как нет гарантии, что ваш бывший страховщик вернет часть незаработанной из-за досрочного расторжения договора премии.