как снизить ежемесячный платеж по кредиту втб

Как снизить проценты по кредиту после его оформления

Многие кредитные программы предполагают снижение ставки при выполнении определенных условий. Однако об этом знают далеко не все заемщики. Чтобы вы могли снизить свою кредитную нагрузку, Bankiros.ru подготовил для вас несколько вариантов снижения процента по ссуде. В этом материале расскажем:

Почему кредит предполагает разные ставки

Часто кредиторы указывают процентную ставку по ссуде в диапазоне: от минимальной до максимальной. Банки делают это, во-первых, в рекламных целях: многие клиенты обращают внимание только на минимальную ставку при выборе банка. Во-вторых, таким образом финансовые учреждения разграничивают заемщиков по категориям.

Если клиент полностью отвечает требованиям банка, он может рассчитывать на кредит по минимальной ставке. Когда с показателями у клиента не так гладко, ставку по ссуде для него увеличат.

Клиентам, которые получили кредит с более высокой ставкой, дается возможность снизить процент через определенное время. Для этого необходимо добросовестно вносить платежи и выполнять некоторые условия банка.

Как банк устанавливает процентную ставку

Сначала заявку клиента оценивает скоринговая программа. Система принимает только предварительное решение. Последнее слово остается за специалистами банка. Они изучают документы заявителя, запрашивают его кредитную историю, иногда изучают операции по карте. Главная задача таких действий – оценить благонадежность потенциального клиента. Чем больше рисков сотрудничества с ним, тем выше для него ставка по кредиту. Иногда клиенту могут отказать в кредите в принципе, если риски перевесят всю выгоду от сотрудничества.

Если заявка заемщика одобрена, с ним подпишут кредитный договор и перечислят необходимую сумму. Важно, что при этом процентная ставка по договору не является конечной, клиент и банк могут пересмотреть ее со временем. Однако кредит не всегда предупреждает заемщика о такой возможности.

Как банк принимает решение о смене процентной ставки

Возможность снизить процентную ставку в кредитном договоре не прописывают. У банка нет формальных правил по снижению ставки. Нет пока и специального закона об этом. Поэтому решение о снижении ставки банк принимает сам и оказать внешнее влияние на него не получится.

Как снизить ставку по кредиту

Банк не будет снижать ставку по собственной инициативе. Такое действие носит заявительный характер и требует активного участия заемщика. Если вы планируете уменьшить процент по кредиту, проверьте себя на соответствие следующим требованиям:

Каждая кредитная программа имеет свой диапазон ставок. Например, если вы оформили кредит по минимально возможной ставке в 9%, понизить ее вам не смогут. Даже если вы очень ответственный заемщик.

Как подать заявление на снижение ставки по кредиту

Утвержденной единой формы для такого заявления нет. Более того, она в принципе есть ни у каждого банка. Составить ее вы можете в свободной форме, но обязательно укажите несколько моментов:

Общие рекомендации: постарайтесь сохранить деловой стиль заявления и не допустить формальных ошибок. Иначе ваше заявление не рассмотрят.

Как рассматривается заявление на снижение ставки по кредиту

Если банк изначально не предполагает снижение ставки, то подавать повторное заявление при отказе не стоит. Если же такие прецеденты есть, вы можете подать повторную заявку со временем. В том случае, когда банк не идет вам навстречу, а вы хотите снизить кредитную нагрузку, вы можете рефинансировать или реструктурировать долг.

Как реструктурировать кредит

Это дополнительная услуга банка для клиентов с временными финансовыми трудностями. Реструктуризация является пересмотром кредитного договора для снижения долговой нагрузки заемщика. Реструктурировать долг можно только в том банке, в котором вы оформили кредит.

Ситуации, при которых возможна реструктуризация:

Чтобы реструктурировать долг, клиент должен предоставить банку заявление по установленной форме и прикрепить к нему документы:

Заявление подают в то же отделение банка, где выдан кредит. Подобные заявки банк рассматривает в индивидуальном порядке. После кредитор выбирает возможную меру поддержки клиента, например:

Как рефинансировать кредит

Почти все банки предлагают программы рефинансирования кредита. По сути, это выдача нового кредита для погашения уже имеющегося. При этом не имеет значения, где вы планируете рефинансировать кредит: в «родном» или чужом банке.

Цель рефинансирования – изменить условия по текущему кредиту, в том числе снизить ставку по нему. Если первый кредит вам выдали, например, по ставке 17,3%, то новый кредит могут выдать по ставке 11%. Разница в итоговых суммах, как говорится, на лицо.

Рефинансирование позволяет перекрыть одновременно до пяти различных кредитов. Срок кредитования банк и клиент выбирают совместно.

Часто «родные» банки не очень заинтересованы в рефинансировании собственных же кредитов. Целью такой программы для банка является скорее привлечение новых клиентов из других учреждений. Именно поэтому рефинансирование имеет более лояльные условия: банк привлекает новую клиентуру и в перспективе может продать ей дополнительные услуги.

Прежде чем рефинансировать кредит, определите выгодность от операции. Если прошло больше трети срока кредитного договора с вашим банком, смысла в рефинансировании может и не быть.

Если вы планируете рефинансировать кредит, то вы можете выбрать оптимальный вариант в нашем специальном разделе. Система предлагает только актуальные и выгодные предложения банков. Выберете в параметрах необходимую сумму и сайт выберет для вас оптимальные варианты.

Чтобы облегчить вам жизнь еще больше, мы предлагаем вам собственную подборку программ для рефинансирования:

1. Кредит на рефинансирование от Альфа-Банка

Кредит для рефинансирования от Альфа-Банка предлагает объединить до пяти кредитов из разных банков. При необходимости вы можете оформить рефинансирование с запасом. Так, вы дополнительно получить средства на другие нужды в кредит.

2. Кредит на рефинансирование от УБРиРа

При оформлении дохода учитывается также «серый» доход. Для удобства банк предоставляет возможность самостоятельно выбирать дату ежемесячных платежей.

3. Кредит на рефинансирование от Банка «Открытие»

Банк предлагает клиентам программу рефинансирования до десяти кредитов. Для зарплатных клиентов предусмотрены особые условия кредитования.

4. Кредит на рефинансирование от Промсвязьбанка

При добросовестных платежах банк обещает понижение ставки по кредиту на один процент.

Еще больше кредитных предложений в можете найти в нашем специальном рейтинге.

Как рефинансировать кредит в другом банке

Что делать, если вы хотите снизить ставку по ипотечному кредиту

По отзывам клиентов, банки пересматривают ставку по жилищным кредитам более охотно. Поэтому вероятность одобрения вашей заявки выше. Если банк отказывает в одобрении вашей заявки, вы также можете обратиться за ипотечным рефинансированием в любой банк. Процедура перекредитования похожа с оформлением ипотечного договора.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Как уменьшить платеж в ВТБ

Перед оформлением кредита в ВТБ не каждый заемщик может быть уверен в своих доходах, и не всегда удается рассчитать, сможет ли он, спустя какое- то время, платить по той же сумме платежа, которая была озвучена при оформлении.

Нередко заемщикам приходится сталкиваться с таким вопросом: «Как же уменьшить ежемесячный платеж в ВТБ?», так как же его уменьшить? Читайте в статье!

Можно ли снизить ежемесячный платеж в ВТБ

Оказавшись в трудном финансовом положении, первом делом, заемщик думает о том, как ему снизить ежемесячный платеж в ВТБ. Как правило, если у клиента ВТБ хорошая кредитная история, то ВТБ идет навстречу и предлагает несколько вариантов для снижения ежемесячного платежа. Чтобы снизить ежемесячный платеж в ВТБ, нужно обратиться в отделение и объяснить свою ситуацию, только обязательно до даты внесения платежа, чтобы не допустить просрочку.

Как уменьшить платеж по кредиту в ВТБ

Для того чтобы разобраться в том, как можно уменьшить платеж, необходимо понимать, что такое ежемесячный платеж и что в него входит. Ежемесячный платеж – это сумма, которую заемщик обязуется вносить на протяжении всего действия договора, в определенную дату, которую устанавливает ВТБ, согласовав с заемщиком на этапе оформления и подписания договора.

В ежемесячный платеж входит:

Реструктуризация

Реструктуризация в ВТБ – это изменение первоначальных условий кредитного договора для удобства совершения ежемесячных платежей.

Реструктуризация подходит таким заемщикам, которые попали в сложную финансовую ситуацию и не могут выплачивать ссуду назначенными им ранее платежами. Банки могут либо снизить платеж, либо совсем приостановить выплату, но только на определенное время, далее платежи возобновляются.

Реструктуризация направлена на сохранение положительной кредитной истории заемщиков. Реструктуризацию могут оформить заемщики, которые имеют потребительские ссуды, ипотечные либо автокредитование. Когда делается реструктуризация, то происходят следующие изменения, как правило, не сразу все:

Рефинансирование

Рефинансирование – это способ изменения условий кредитования, которые были изначально предложены заемщику. Рефинансировать можно как один кредит, так и сразу несколько, объединив все в один платеж. При рефинансировании, как правило, меньше процентная ставка, имеется возможность увеличить срок кредитования как раз для снижения ежемесячного платежа либо, если заемщик хочет меньше переплатить, срок сокращается.

Суть рефинансирования заключается в том, что заемщик оформляет новый кредит с условием автоматического погашения старого. При заявке на рефинансирование в платежеспособности клиента не учитываются ссуды, которые рефинансируются, поэтому получить положительное решение гораздо проще. При положительном решении банк автоматом переводит денежные средства на погашение.

Рефинансировать ссуды можно не только в том банке, где был взят заем, но и в сторонних банках. При этом одно из условий, что должны пройти платежи, как минимум 6 (у каждого банка свои условия на рефинансирование).

От чего зависит ежемесячный платеж

Ежемесячный платеж зависит от суммы, срока и процентной ставки. Каждый из этих показателей влияет на размер платежа.

Срок устанавливается банком на этапе оформления. Срок подбирает себе клиент, исходя из своего финансового положения. Но не всегда ВТБ может предложить клиенту минимальный срок, обуславливая это тем, что официально подтвержденный доход не позволяет платить по платежам, которые рассчитываются на данный отрезок времени. Чем больше срок – тем меньше платеж, и наоборот.

Сумма

Сумма ссуды – это та сумма, которую заемщик берет в заем под процент у ВТБ. Сумму разбивают на срок кредитования, накладывая на нее процент. Чтобы клиент получил на руки ту сумму, которая ему необходима, сотрудник ВТБ делает запрос на сумму выше. Клиенту одобряется сумма больше, разница идет на погашение дополнительных услуг (если они предусмотрены), и клиент получает деньги в полном объеме. Одобренная сумма рассчитывается из платежеспособности заемщика. ВТБ может одобрить сумму ниже, а также предложить сумму больше, чем запрашивалась изначально.

Процентная ставка

Каждый банк предлагает свои условия по процентной ставке. Процентная ставка озвучивается после принятия банком положительного решения. Процентная ставка может зависеть от срока кредитования, а также от суммы. Нередко на размер процентной ставки влияет благонадежность клиента и его кредитная история.

Как снизить платеж по кредитной карте ВТБ

В ВТБ определенной программы для снижения платежа по кредитной карте не предусмотрено, но есть несколько способов снизить ежемесячный платеж:

Как уменьшить платеж по кредиту

Заключив кредитный договор с банком, заемщик берет на себя обязательства по своевременному погашению задолженности. Большая кредитная нагрузка, нестабильное финансовое положение, и прочие факторы вынуждают клиента на поиск вариантов уменьшения ежемесячных платежей по графику. Как уменьшить платеж по кредиту, и насколько это возможно, подробно расскажет сервис Brobank.ru.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 3 мин. |

Когда следует задумываться об уменьшении суммы платежей

Проблема закредитованности населения в последние несколько лет стала особенно актуальной. В 2017 году общая сумма просроченной задолженности россиян перед банками составляла 2,7 трлн рублей. В 2019 году эта сумма выросла до 3 трлн рублей. Тенденция показывает, что ситуация в последующие годы не будет улучшаться.

Причины этого кроются в том, что определенная часть российских граждан оформляет кредиты, не задумываясь о том, как они их будут выплачивать. Специалисты отмечают, что вопрос о снижении ежемесячного платежа по кредиту следует поднимать, если на погашение долга уходит более 40% дохода заемщика.

Отдавая практически половину от своего заработка, заемщик ухудшает уровень своей жизни. В этом отношении вопрос необходимо решать только совместно с кредитором. Мнение о том, что банк в любом случае откажет — изначально ошибочное.

Позиция действующего законодательства

Несмотря на доступность информационно-правовых ресурсов, определенная категория граждан уверена, что снижение платежей по кредиту предусмотрено законом. Подобное утверждение не

совсем верное.

В ч. 16 ст. 5 ФЗ «О потребительском кредите (займе)» указано, что изменение условий кредитного договора в сторону улучшения положения заемщика возможно по одностороннему решению банка. Под улучшением понимается изменение следующих условий:

Эти и другие меры — право кредитной организации, а не ее обязанность. Отношения по кредитному договору признаются двусторонними, поэтому ущемление прав одной стороны в пользу другой — невозможно.

При этом за банком сохраняется обязанность вовремя и надлежащим образом уведомить клиента об изменении условий кредитного договора. Соответственно, если договор заключен без нарушений, законодательных оснований обязать банк снизить платеж по кредиту — нет.

Варианты снижения ежемесячного платежа по кредиту

В российской практике подобные случаи встречаются достаточно часто. Несмотря на то, что позиция судов на стороне кредитных организаций, заемщикам удается добиться снижения ежемесячных платежей.

Отдельно следует пояснить о способе снижения платежей через суд. В Российской Федерации действует принцип добровольности и свободы договора. Это означает, что ничего не вынуждало заемщика подписываться под условиями договора, которые в определенный момент становятся для него невыгодными.

Вместе с этим, кредитор и заемщик на суде нередко приходят к мировому соглашению, результатом которого становится пересмотр первоначальных условий кредитного договора. Из более доступных вариантов снижения платежа целесообразно выделять следующие:

Если реструктуризация и рефинансирование — отдельные механизмы, то снижение процентной ставки может быть составной частью каждого из них. Прямое назначение этих изменений заключается в улучшении текущего положения заемщика. Частичное погашение общей суммы долга гарантирует уменьшение ежемесячного платежа, но такой вариант доступен лишь отдельной части заемщиков, не имеющих финансовых затруднений.

Как снизить процентную ставку по кредиту

Снижение процентной ставки напрямую определяет уменьшение ежемесячного платежа по договору. С практической точки зрения это наиболее простой и быстрый способ снижения кредитной нагрузки.

Положительное решение банка в подавляющем большинстве случаев выносится при изменении условий кредитной программы, за оформление которой ранее взялся заемщик. К примеру, в 2019 году заемщик оформил кредит по ставке 12,5%. Через год по этому же продукту банк снижает ставку до 9,5%. В этом случае клиент имеет достаточные основания для подачи на имя кредитора заявления о снижении процентной ставки.

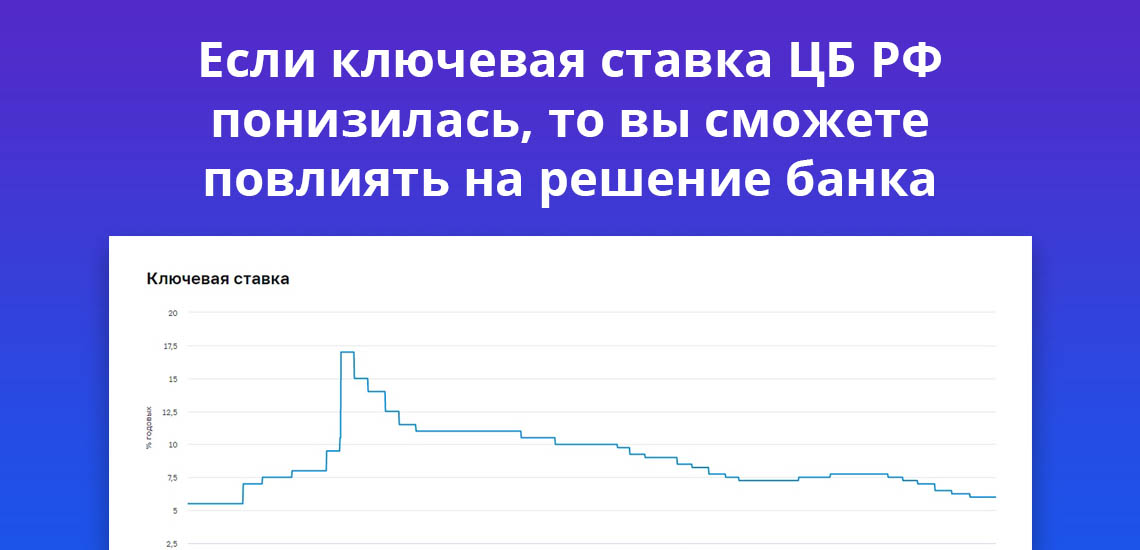

Еще одним поводом для обращения в банк на предмет снижения процентной ставки признается понижение ключевой ставки Банка России. На уже заключенные договоры понижение ключевой ставки не распространяется. Но это обстоятельство может помочь клиенту в решении вопроса в свою пользу.

Как обратиться в банк с просьбой об уменьшении процентной ставки

Внимание следует акцентировать на том, что банк не обязан идти навстречу заемщику, и менять первоначальные условия кредитного договора. Поэтому обращение в кредитную организацию должно выражаться в форме просьбы, а не требования.

В адрес банка подается заявление. Оно не имеет унифицированной формы. На официальных сайтах некоторых кредитных организаций для свободного скачивания размещаются бланки подобных заявлений. При обращении в кредитную организацию необходимо руководствоваться тремя основными правилами:

Гарантии того, что кредитная организация примет положительное решение, — нет. Сроки рассмотрения заявления могут варьироваться: от 30 дней до полутора месяцев. Ответ на заявление поступает независимо от решения банка — положительного или отрицательного.

Кто может рассчитывать на положительное решение

Какого-либо алгоритма, следуя которому получится снизить ставку по кредиту, не существует. Ни одна схема не гарантирует заемщику положительный исход. Больше шансов на положительный исход при следующих обстоятельствах:

Эти моменты не являются безусловными. В случае их наличия, за банком закрепляется право на отказ в снижении процентной ставки без озвучивания причины подобного решения. На подачу повторного заявления может быть введен временный мораторий. Срок действия моратория — от одного месяца.

Уменьшение ежемесячного платежа путем реструктуризации кредитной задолженности

Реструктуризация — изменение условий договора в сторону их улучшения для заемщика. Эта мера не закреплена в законодательных актах, поэтому стороны обращаются к ней на основе добровольного и свободного решения.

Просроченная задолженность вредит не только заемщику, но и кредитору. Заключая кредитный договор, банк рассчитывает на своевременный возврат суммы с процентами. Просрочки по оплате тормозят процесс «работы» денег банка. По этим и некоторым другим причинам кредитная организация идет навстречу клиенту.

Что меняется после реструктуризации задолженности

Реструктуризация подразумевает заключение дополнительного соглашения между банком и клиентом. Единой программы, по которой меняются условия кредитного договора, — не существует. К этой мере банки прибегают индивидуально по отношению к каждому конкретному случаю.

Речь идет о праве банка, которое он использует по личному усмотрению. До реализации механизма кредитная организация тщательно анализирует потребности заемщика. В результате реструктуризации клиенту предлагается:

Эти инструменты используются банками как по отдельности, так и все одновременно. Реструктуризация проводится для того, чтобы заемщик смог нормально исполнять свои обязательства перед банком.

Если ожидаемый результат не достигается, и заемщик вновь выходит на просрочку, банк имеет основания требовать возврат полной суммы задолженности. Подобное условие должно быть предусмотрено дополнительным соглашением между сторонами.

Рефинансирование кредита

Рефинансирование — один из вариантов изменения условий кредитного договора в сторону их улучшения. Если сравнивать сложность реализации всех перечисленных вариантов, то рефинансировать кредит намного проще, чем, к примеру, добиться от банка права на реструктуризацию.

По основным условиям рефинансирование следует рассматривать в одной плоскости с реструктуризацией. Разница заключается в том, что первый способ — соглашение заключается с нынешним кредитором, а второй — со сторонней кредитной организацией.

Плюс, по рефинансированию банки предлагают конкретные условия — суммы, сроки, процентные ставки. В случае с реструктуризацией все решается на сугубо индивидуальном уровне.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 6,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 20 лет |

| Решение | От 1 мин. |

Как рефинансировать кредит в банке

Если банк отказывает в снижении процентной ставки и реструктуризации, кредит можно рефинансировать. Практически у каждой крупной кредитной организации в линейке имеется соответствующий продукт. Для реализации механизма необходимо придерживаться следующей последовательности действий:

Решение в большинстве случаев принимается в течение 1-3 дней. Если оно будет положительным, новый кредитор полностью погасит задолженность заемщика по текущему договору. Временная вторым банком сумма станет предметом кредитного договора.

К рефинансированию целесообразно обращаться, если предложенные вторым банком условия в лучшую сторону отличаются от первоначальных. В идеале: уменьшенная ставка, комфортный ежемесячный платеж, подходящие сроки кредитования. По структуре подобные соглашения практически ничем не отличаются от стандартных кредитных договоров.

Официальные источники информации:

Комментарии: 14

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как выплачивать кредит

Способы погашения кредитов

С помощью сервисов ВТБ

Перевод с карты на карту

Перевод с карты на карту (необходимо учесть 3 дня на перевод)

Другие способы погашения (с комиссией и зачислением за несколько дней)

Досрочное погашение кредита

Вы можете погасить кредит досрочно (частично или полностью) без комиссии.

Как узнать текущую информацию о ежемесячном платеже и остатке задолженности

При необходимости снизить или перенести платёж

Подключите услугу «Льготный платёж» при оформлении кредита наличными. Это позволит снизить размер первых платежей (до 3 шт.), которые будут состоять только из процентов по кредиту без основного долга.

Услуга предоставляется бесплатно при оформлении кредита.

Воспользуйтесь услугой «Кредитные каникулы» по кредиту наличными. Это услуга, позволяющая пропустить один любой плановый платёж каждые полгода (не ранее 6 месяцев с даты выдачи кредита и не позднее 3 месяцев до окончания кредита) в течение действия кредитного договора. Пропущенный платёж сдвигается на следующий период с одновременным увеличением срока кредита.

Условия активации услуги:

Для погашения кредита, выданного в рублях, можно воспользоваться одним из более чем 10 тыс. пунктов обслуживания сервиса «Золотая Корона — Погашение кредитов», в число которых входят ведущие федеральные и региональные торговые сети такие как сети салонов ООО «Сеть Связной», «МТС» (ЗАО «Русская Телефонная Компания»), «Билайн» (ОАО «Вымпелком»), «Кари» и другие.

При совершении перевода в счет пополнения счета или банковской карты ВТБ (ПАО) необходимо:

Процедура погашения кредита займет у вас около 5 минут, а денежные средства поступят на счет или банковскую карту не позднее 3 рабочих дней (в большинстве случае перевод зачисляется уже на следующий рабочий день).

Внимание! За оказание услуги взимается комиссия.

Получить более подробную информацию о пунктах обслуживания, уточнить ограничения максимальной суммы погашения, размеры взимаемой комиссии, другие условия оказания услуги, а также статус проведенного, но еще не зачисленного на счет/карту перевода можно: на сайте www.credit-korona.ru и по тел. (круглосуточно).

Услуга «Золотая Корона — Погашение кредитов» предоставляется РНКО «Платежный Центр» (ООО), лицензия

В отделении «Почты России» вы можете погасить потребительский кредит, который был выдан в рублях. Оформляйте переводы денежных средств для погашения задолженности дней до момента завершения платежного периода.

Для погашения кредита оформите бланк почтового перевода. Его можно взять в любом отделении банка ВТБ. Укажите ваши реквизиты и сумму платежа. После внесения суммы платежа и комиссии за перевод, возьмите у оператора квитанцию об оплате.

Размер комиссии за перевод денежных средств уточняйте в отделениях «Почты России».