как собрать себестоимость по счетам

Отражение затрат на производство в бухгалтерском учете

Бухучет затрат на производство

Учетом затрат конкретного предприятия на выпуск товара, предоставление услуг или производство работ считают отражение издержек, компоновку их по элементам.

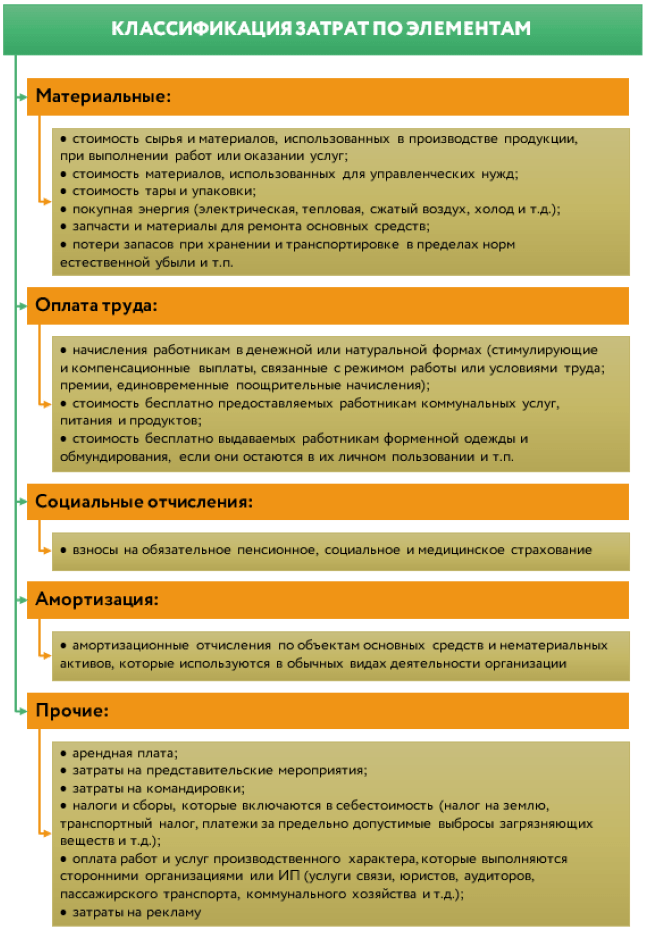

Затраты компонуются по экономическому содержанию по следующим элементам:

К прочим расходам относятся в том числе:

Расходы, понесенные предприятием в связи с выпуском товара, предоставлением услуги или производством работы, отражаются в учете и включаются в себестоимость товара, услуг или работ того отчетного периода, к которому они относятся, независимо от времени их оплаты.

Выделяют следующие виды затрат:

1. По отношению к себестоимости:

2. По отношению к технологическому процессу:

3. По отношению к производственному объему:

4. Согласно экономическому элементу:

Какие затраты формируют полную себестоимость готовой продукции? Ответ на этот вопрос есть в КонсультантПлюс. Изучите материал и расчетный пример, получив пробный доступ к системе К+ бесплатно.

Методы учета затрат:

Детально ознакомиться с информацией касательно каждого метода учета затрат вы сможете в статье «Понятие себестоимости в бухгалтерском учете (нюансы)».

Счета затрат в бухгалтерском учете

Для сбора издержек на выпуск товара, предоставление услуг или производство работ используют раздел III «Затраты на производство» плана счетов.

Группировка затрат внутри этого раздела производится чаще всего с использованием следующих калькуляционных и собирательно-распределительных счетов: 20, 23, 25, 26, 28.

Счет 20 «Основное производство» служит для подытоживания сведений о расходах на производство товаров, услуг или работ, которые, в свою очередь, были целью учреждения фирмы.

На этом счете регистрируют и прямые расходы, определенные технологическим процессом производства и включаемые в себестоимость, и косвенные расходы, связанные с управлением и обслуживанием производства.

Аналитический учет на данном счете ведут по конкретным видам товаров, работ, услуг.

Косвенные затраты, касающиеся нескольких видов товаров, распределяются пропорционально утвержденному показателю. Расходы списываются на себестоимость по нормативной (плановой) либо по производственной фактической себестоимости.

Рассмотреть пример учета на указанном счете вы можете в статье «Счет 20 в бухгалтерском учете (нюансы)».

На счете 23 «Вспомогательные производства» компонуются издержки производств, являющихся подсобными по отношению к основному (сервис ОС, обеспечение теплом, электроэнергией и пр.).

Аналитический учет на данном счете ведут по видам производств. Списываются расходы на счет 20 либо на себестоимость конкретного товара как прямые расходы либо распределяются между отдельными видами товара соразмерно выбранному показателю.

Об особенностях подсобных производств вы можете узнать в материале «Проводки Дт 20 и Кт 23, 10 (нюансы)»

На счете 25 «Общепроизводственные расходы» группируются издержки по обслуживанию основных и вспомогательных производств предприятия. Среди издержек, которые учитываются на данном счете, могут быть такие, как платежи за страхование производственных машин, затраты на сервисный ремонт этих машин, расходы на эксплуатационное обслуживание, затраты на аренду производственных площадей и оборудования и прочие аналогичные.

Аналитический учет на счете ведут по отдельным подразделениям предприятия и статьям расходов. На тех предприятиях, где осуществляется выпуск однородных товаров, расходы, не распределяя, списывают в дебет счета 20. На предприятиях, выпускающих разные товары, расходы подлежат распределению между видами выпущенных товаров и оставшихся в незавершенном производстве, а также включаются в себестоимость брака и расходы по исправлению брака. Списываются расходы в дебет счетов 20, 23, 29. Сальдо счет 25 на конец отчетного периода не имеет.

На счете 26 «Общехозяйственные расходы» группируются издержки, которые не связаны непосредственно с производственными процессами и относятся к нуждам управления. Например, зарплата управленцев, бухгалтерии, амортизация по имуществу, которое использует в своей деятельности администрация, арендные платежи по помещениям для администрации и пр.

Аналитический учет ведется по статьям смет, месту возникновения затрат. Списание собранных за месяц расходов производится в зависимости от выбранного способа формирования себестоимости продукции. При выборе бухгалтером способа учета по полной производственной себестоимости расходы списываются бухгалтерскими записями Дт 20 Кт 26, Дт 23 Кт 26, Дт 20 Кт 26. Если выбран способ учета продукции по сокращенной себестоимости, содержимое со счета 26 списывается непосредственно на счет 90-2.

Полезно будет ознакомиться с основными составляющими общехозяйственных расходов, рассмотреть пример их учета и списания в статье «Счет 26 в бухгалтерском учете (нюансы)».

Что входит в состав постоянных затрат и как они относятся на себестоимость готовой продукции, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Методические рекомендации по бухгалтерскому учету затрат

Поскольку бухучет затрат в разных отраслях производства характеризуется своими особенностями из-за условий и специфики той или иной отрасли, отраслевыми министерствами разработаны отраслевые методические рекомендации по бухгалтерскому учету затрат. Эти рекомендации детализируют и уточняют положения федеральных и отраслевых нормативных актов по бухучету применительно к производству продукции той или иной отрасли.

В рекомендациях по учету затрат в определенной производственной отрасли хозяйствующий субъект найдет классификацию способов и приемов учета затрат, формы первичных документов по их учету, схемы распределения затрат, номенклатуру статей затрат и принципы калькулирования себестоимости различных видов продукции.

Методические рекомендации по учету затрат разработаны, например, для сельскохозяйственных организаций, организаций растениеводства, предприятий, занимающихся разведением и выращиванием рыбы, молочным и мясным скотоводством.

Бухгалтерский учет затрат на предприятии

Выбранные предприятием методы компоновки затрат на производство должны быть обоснованы, обязательно определяться нормативными документами, отраслевыми инструкциями и методическими рекомендациями и быть закреплены бухгалтером в учетной политике предприятия.

Обязательному отражению в учетной политике также подлежат способы распределения издержек между конкретными позициями товаров, оказанных услуг или произведенных работ.

Бухучет издержек бухгалтером предприятия должен производиться в строгом соответствии с нормативными документами, быть своевременным, полным и достоверным.

Итоги

Одной из наиболее значимых задач бухгалтерского учета является учет затрат на производство, т. к. информация об издержках производства нужна непосредственно директору предприятия для формирования финансовой политики предприятия, направленной на увеличение прибыльности и снижение издержек. Поэтому так важно бухгалтеру определить подходящие для своего предприятия методы компоновки затрат на производство и способы их распределения между продуктами.

90 счет бухгалтерского учета

Зачем нужен счет 90

Счет 90 “Продажи” нужен для сбора информации по продаже товаров или услуг. Здесь фиксируют выручку и расходы от таких операций:

Счет 90 — это активно-пассивный счет. По его дебету идет учет доходов, а по кредиту — расходов. Разница между дебетом и кредитом — это прибыль или убыток компании.

Какой порядок признания доходов

Доходы и расходы — это не тоже самое, что и поступления или списания денег с расчетного счета. Доход может быть признан, даже если деньги еще не поступили на счет. Порядок признания доходов и расходов зафиксирован в ПБУ 9/99 и ПБУ 10/99 соответственно.

Признание доходов

Порядок признания доходов по основному виду деятельности установлен в ПБУ 9/99. Признать выручку можно только при соблюдении следующих условий:

На счете 90 фиксируют только выручку от основной деятельности. Например, если фирма занимается реализацией пряников, то доход от продажи сладостей будет отнесен на счет 90. Но если эта же фирма продала часть муки и сахара, то есть сырья, то доход упадет на кредит счета 91 “прочие доходы и расходы”.

Признание расходов

Условия признания расходов утверждены в ПБУ 10/99 и очень близки к условиям признания доходов:

По кредиту счета 90 фиксируют только расходы по основной деятельности. Это могут быть затраты сырья, оплата аренды, услуг и так далее. Расходы по основной деятельности обычно делят на пять групп:

Иные расходы, не связанные с основной деятельностью компании, фиксируют по дебету 91 счета.

Какие субсчета открывают к счету 90

Для детального учета затрат и доходов к счету 90 можно открыть разные субсчета, вот несколько примеров.

| Субсчет | Наименование |

| 90.1 | Выручка — учитываем доход фирмы от основной деятельности |

| 90.2 | Себестоимость — все расходы, понесенные для создания продукта |

| 90.3 | НДС — сумма исходящего налога |

| 90.4 | Акцизы — суммы начисленных акцизов |

| 90.7 | Расходы на продажу — затраты на продажу продукции или услуг (собираются на счете 44) |

| 90.8 | Управленческие расходы — затраты на управление компанией (собираются на счете 26) |

| 90.9 | Прибыль / убыток от продаж |

Записи по счету 90 ведут по нарастающей в течение года. Ежемесячно считают разницу между дебетовым оборотом 90.1 и кредитовым оборотом по счетам 90.2, 90.3, 90.4, 90.6 и 90.7. Если число положительное — это прибыль, отрицательное — убыток.

Финансовый результат со счета 90.9 каждый месяц списывают на счет 99 “Прибыль и убытки”. Поэтому 90 счет не имеет остатков на начало или конец периода.

По итогам года все субсчета закрываются на субсчет 90.9. И учет на счете 90 начинают вести нарастающим итогом снова.

Как ведут аналитический учет на счете 90

У счета 90 очень много вариантов для ведения аналитики. Распределение доходов и расходов зависит от особенностей бизнеса и желаний руководства. Вот несколько идей ведения аналитики на счете 90:

С какими счетами корреспондирует счет 90

Перечень счетов, с которыми может корреспондировать счет 90, огромен. Это связано с тем, что большая часть операций так или иначе направлена на получение прибыли. В таблице мы собрали все возможные варианты корреспонденции.

| По дебету | По кредиту |

| 11 “Животные на выращивании и откорме” 20 “Основное производство” 21 “Полуфабрикаты собственного производства” 23 “Вспомогательные производства” 26 “Общехозяйственные расходы” 29 “Обслуживающие производства и хозяйства” 40 “Выпуск продукции” 41 “Товары” 42 “Торговая наценка” 43 “Готовая продукция” 44 “Расходы на продажу” 45 “Товары отгруженные” 58 “Финансовые вложения” 68 “Расчеты по налогам и сборам” 79 “Внутрихозяйственные операции” 99 “Прибыль и убытки” | 46 “Выполненные этапы по незавершенным работам” 50 “Касса” 51 “Расчетный счет” 52 “Валютные счета” 57 “Переводы в пути” 62 “Расчеты с покупателями и заказчиками” 76 “Расчеты с разными дебиторами и кредиторами” 79 “Внутрихозяйственные расчеты” 98 “Доходы будущих периодов” 99 “Прибыль и убытки” |

Основные операции со счетом 90

Операции, где участвует 90 счет, связаны с продажей товаров или услуг. Здесь очень важно использовать субсчета, которые мы расписывали выше.

| Дебет | Кредит | Суть операции |

| 62 | 90.1 | Выручка от реализации |

| 90.2 | 43, 41 | Определена себестоимость произведенной продукции или товаров для перепродажи |

| 90.3 | 68 | Начислен НДС с цены продажи |

| 90.8 | 26 | Списаны управленческие расходы |

| 90.7 | 44 | Списаны коммерческие расходы |

| 99 | 90.9 | Отражен убыток от продажи (если оборот по дебету 90, меньше, чем по кредиту) |

| 90.9 | 99 | Отражена прибыль от продажи (если оборот по дебету 90 больше, чем по кредиту) |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе можно вести учет доходов и расходов в разрезе субсчетов, направлений деятельности, номенклатурных групп и так далее. Пользователям-новичкам мы даем бесплатный пробный период на 14 дней.

Расчет себестоимости

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Себестоимость: что это и зачем ее считать?

Себестоимость – это затраты на единицу произведенной продукции, выполненной работы или оказанной услуги. Иначе – это цена ресурсов вашего предприятия, израсходованных на то, чтобы продукт появился.

Цена ошибки в расчете – велика. Это так, потому что себестоимость производства – основа для вычисления расходов по обычным видам деятельности. А они, в свою очередь, – компонент формулы финансового результата. Выходит, если неверно определить себестоимость, то и прибыль окажется искаженной.

Кроме того, зачастую именно себестоимость – отправная точка при формировании продажной цены изделий, работ или услуг предприятия. Значит, она лежит в основе ценовой политики и через это влияет на выручку.

Мы не пошутили, заявив в анонсе к статье, что расчет себестоимости – сложный процесс. Чтобы упростить дальнейший рассказ и не обременять его массой подробностей, договоримся о следующем:

Расчет себестоимости продукции: с чего начать?

С понимания того, что такое затраты и какая их классификация используется для корректного вычисления. Можно определить себестоимость, не понимая сути релевантных или приростных затрат. Но без знания об этих пяти группировках не сформировать ее величину правильно:

1. По элементам

В этой классификации затраты делятся на пять составляющих. Они – на схеме. Все, что приведено на ней, формирует себестоимость единицы продукта.

Рисунок 1. Затраты по элементам

Здесь же обсудим важный вопрос: не любые траты предприятия формируют себестоимость. На это есть две причины:

Важно также отличать затраты от расходов. Вот несколько моментов:

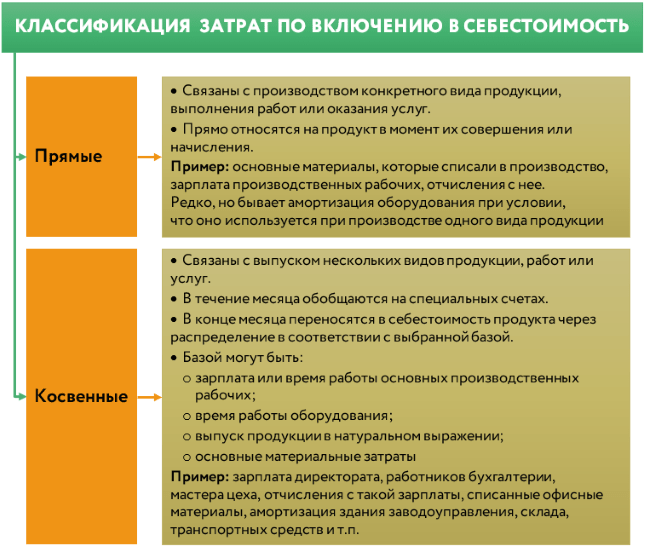

2. Прямые и косвенные

На рисунке 2 мы показали, в чем суть второй классификации. Заметьте: в каждой организации самостоятельно решают, что относить к прямым затратам, а что к косвенным. Этот момент фиксируется в учетной политике.

Рисунок 2. Прямые и косвенные затраты

Если организация производит только один вид продукции, то эта классификация для нее неважна. Когда таких видов много, то без нее – никуда.

Почему? Потому что если выпускают только табуреты одного фасона, то все затраты формируют их себестоимость. Суммируйте их и поделите на количество готовых изделий. Получится себестоимость одной штуки.

Теперь представим, что кроме табуреток изготавливаются еще стулья. Вопрос: на себестоимость чего в таком случае отнести зарплату директора, главбуха, начальника производства, траты на офисные материалы или на веники, которыми подметают в цехе? Логично, что они должны осесть в себестоимости обоих изделий. Для такой цели и требуется деление затрат на прямые и косвенные.

В итоге из суммы прямых и части косвенных затрат складывается полная себестоимость продукта.

3. Нормативные и фактические

Норма – это идеальное значение себестоимости. В нее не закладываются оплата первых дней нетрудоспособности работников, их простоев по вине предприятия, брак или резкий скачок цен на материалы у поставщиков.

Факт – то, как вышло на самом деле. Очевидно: редка ситуация, когда он полностью соответствует норме. Отклонения – обычная практика. Тогда зачем нужны нормативные затраты, если они все равно не выдерживаются?

Давайте на примере. В организации табуреты производятся каждый день. А зарплата, отчисления с нее и амортизация рассчитываются лишь один раз в конце месяца. Именно тогда и определяется сумма фактических затрат на выпуск. Если выбрать их в качестве основы, то по какой тогда себестоимости принимать готовые табуретки в течение месяца, ведь еще не известны ни общая сумма трат, ни объем производства в штуках?

Убрать подобную сложность помогает использование нормативной величины. Схема применения такова:

Организации сами решают, какую себестоимость брать за основу – фактическую или нормативную. Свой выбор прописывают в бухгалтерской учетной политике. Но очевидно: вариант с фактической суммой сложно реализуется на практике, хотя изначально кажется более простым.

4. Текущие и прошлого периода

Название классификационных элементов подсказывает суть. Текущие затраты осуществлялись в этом месяце, а прошлого периода – в предыдущем. Как последние влияют на себестоимость? Их воздействие проявится у тех организаций, где есть незавершенное производство (НЗП).

Что это? НЗП – уже не материалы, но еще и не полностью законченный продукт, так как весь цикл обработки пока не пройден.

Почему НЗП появляется? Потому что продукция предприятия имеет долгий производственный цикл. На конец месяца, когда бухгалтерия подводит итоги, часть затрат нельзя перевести в себестоимость готового изделия. Они остаются висеть на остатке счета 20. В следующем месяце добавляются к новым тратам предприятия. Если продукт завершат, то затраты прошлого сформируют себестоимость в текущем периоде.

Процесс подчиняется такой формуле:

Себестоимость продукции = НЗП на начало месяца + Затраты текущего месяца – НЗП на конец месяца

Вот важные моменты про НЗП.

Момент 1. Его появление зависит от специфики производимой продукции и технологического процесса.

Например, в одной организации производят табуреты, для которых закупаются готовые комплектующие. Сложно представить, что на конец месяца рабочие не смогут «дособирать» несколько табуреток. Значит, НЗП отсутствует.

На другом предприятии изготавливают резную мебель на заказ. На создание одного шкафа у мастера уходит в среднем два месяца. Выходит, «незавершенка» обязательно появится.

Момент 2. Чтобы корректно посчитать себестоимость, начинают с оценки НЗП на конец месяца. Единственно верный способ понять, какова она, – пойти в цех и провести инвентаризацию. Смысл в том, чтобы определить процент готовности продукта.

Упрощенно это выглядит так. Допустим, инвентаризационная комиссия во главе с техническим специалистом определила завершенность конкретного изделия как 50%. Значит, половина от его нормативной или фактической стоимости (зависит от метода оценки, выбранного предприятием) останется в НЗП. На эту сумму уменьшится себестоимость готовой продукции.

Момент 3. В серийном и массовом производстве НЗП оценивается любым из трех способов:

Для единичного производства применяется только последний вариант.

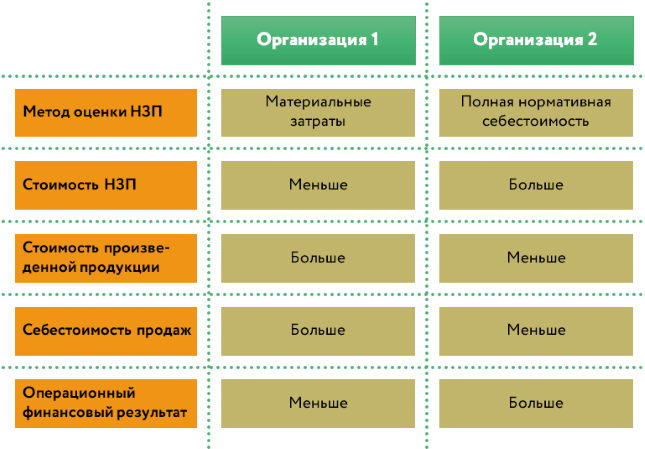

Выбранный метод оценки влияет на финансовый результат. Рассмотрим далекий от реальности, но хорошо иллюстрирующий данное утверждение пример.

У двух организаций, которые изготавливают одинаковый вид продукции, сложились идентичные значения затрат. На конец месяца у них остается равный объем НЗП. В первом предприятии его оценивают только по материальным затратам, во втором – по полной нормативной величине. Причем все, что произвели, в этом же месяце продали. Смотрите на схеме, как это скажется на себестоимости производства и финансовом результате.

Рисунок 3. Как метод оценки НЗП влияет на финансовый результат

5. Переменные и постоянные

Этот подход к классификации затрат основывается на их связи с объемом производства или продаж.

Когда такая связь есть, то говорят о переменных затратах. Например, чтобы изготовить одну табуретку потребуются одна заготовка сиденья и четыре ножки. Чтобы сделать десять штук, соответственно, десять сидений и сорок ножек. Это очевидный момент и очень простая иллюстрация зависимости между тратами и количеством продукта. Еще из подобного:

Когда связь между затратами и натуральными значениями того, что изготовили, не прослеживается, то говорят о постоянной компоненте. Например, даже если производство по каким-то причинам остановится, то:

Не со всеми затратами все так однозначно. Поэтому выделяются условно-постоянные или условно-переменные группы. Пример: зарплата менеджера по продажам. Она складывается из постоянной части – оклада, и переменной – процента от реализации.

В отличие от предыдущих классификаций без этой получится обойтись, когда считаете полную себестоимость. Она пригодится, только если в основе вычислений – метод директ-костинг. О нем читайте дальше.

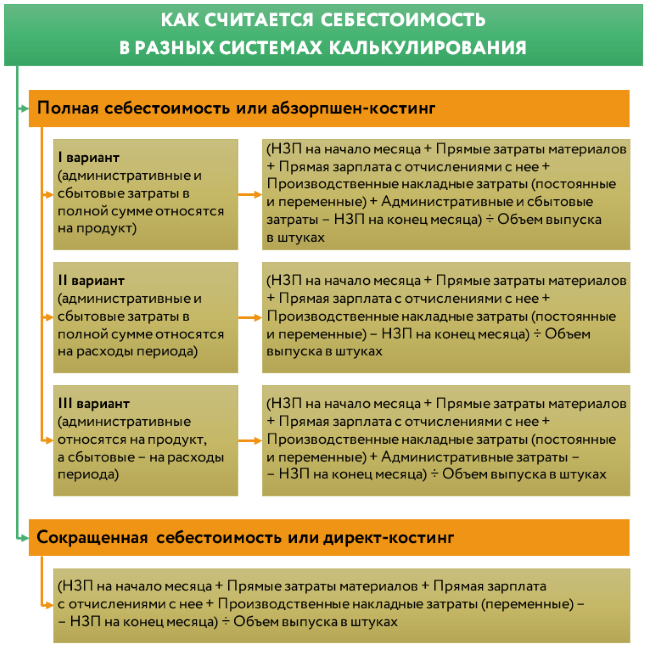

Калькуляция себестоимости: методы расчета

После того, как разобрались с видами затрат, посмотрим, как они формируют себестоимость единицы продукта. Для этого познакомимся с двумя традиционными системами калькулирования:

Отметим: традиционным для РФ является первый вариант. И бухгалтерский план счетов, и отчет о финансовых результатах построены именно под него.

Например, системой счетов задаются те, на которых учитываются прямые (20, 23, 29) и косвенные затраты (25, 26, 44). Но нет обособленных для отдельного сбора информации о постоянной и переменной составляющих, которые лежат в основе директ-костинга.

Однако это не значит, что маржинальное калькулирование не внедрить в российской практике. Просто потребуется перестройка аналитики. К примеру, помимо деления затрат на субсчетах по элементам организовывается их группировка на постоянные и переменные.

В таблице 1 мы привели основные характеристики систем.

Таблица 1. Системы калькулирования: расчет фактической себестоимости

Как затраты включаются в стоимость продукта

Переменные производственные (счета 20, 23, 25, 29)

относятся на продукт

относятся на продукт

Постоянные производственные (счета 20, 23, 25, 29)

включаются в расходы периода

Переменные административные (счет 26)

относятся на продукт

Постоянные административные (счет 26)

включаются в расходы периода

Переменные сбытовые (счет 44)

относятся на продукт

Постоянные сбытовые (счет 44)

включаются в расходы периода

Смотрите на схеме, как считается себестоимость единицы продукта при каждом из вариантов.

Рисунок 4. Себестоимость единицы продукции: формула

В отношении систем калькулирования важно понимать следующие моменты.

Момент 1. В разных системах между видами продукции распределяется одна и та же сумма затрат, просто делается это по своей методике. Поэтому не воспринимайте данные подходы как методы оптимизации расходов.

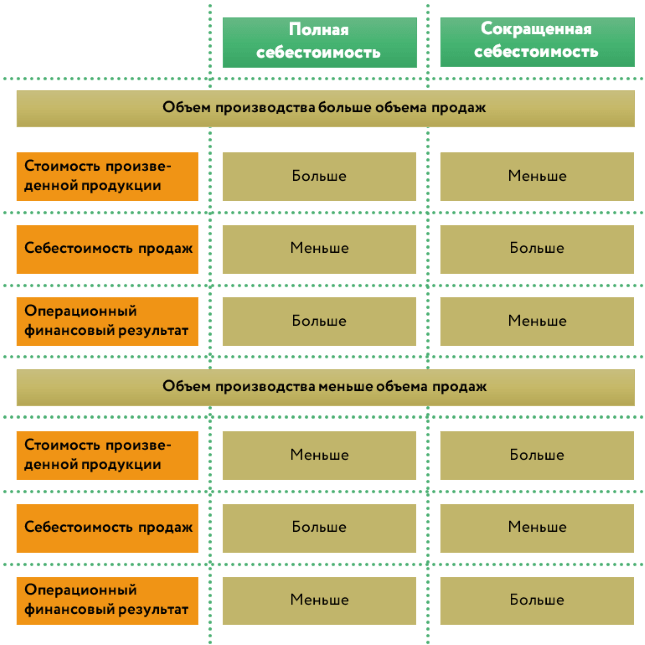

Момент 2. В то же время операционный финансовый результат при подсчете полной и усеченной себестоимости может оказаться различным даже при одних и тех же исходных данных. Так будет, когда объемы производства и продаж численно разойдутся.

Например, организация произвела 10 шкафов, а продала только 8. При использовании абзорпшен-костинг в себестоимости двух непроданных шкафов на балансе осядут, в том числе постоянные производственные расходы. Значит, балансовая оценка запасов окажется выше на эту величину, а операционные расходы – меньше. Итог: прибыль от продаж (операционная) сформируется в большей величине, чем в ситуации с директ-костингом. Ведь метод «затянет» в расходы все постоянные траты компании без их распределения на остаток продукции.

Справедлива и обратная ситуация. Допустим, произвели 10 шкафов, а продали 12. Два были изготовлены еще в прошлом месяце. Тогда при абзорпшен-костинг в расходы кроме производственных накладных расходов текущего месяца попадет их постоянная часть с предыдущего периода. Она «сидит» с себестоимости двух шкафов с остатка. Бóльшая сумма расходов сформирует меньшую прибыль, чем в случае с директ-костинг. Там все постоянные затраты месяца в полной сумме уменьшают финансовый результат этого же временного промежутка.

Смотрите логику данных рассуждений в виде схемы правил.

Рисунок 5. Как метод калькулирования себестоимости влияет на финансовый результат

Момент 3. Обе системы калькулирования сочетаются с использованием нормативных затрат. Это методика стандарт-костс. Она реализуется не сама по себе, а внутри способов полной или сокращенной себестоимости.

Момент 4. Организации сами решают, какую систему калькулирования применять. У каждой из них есть свои плюсы и минусы. Основные мы привели в таблице 2.

Таблица 2. Полная и сокращенная себестоимость: преимущества и недостатки

Требуется дополнительная настройка в части:

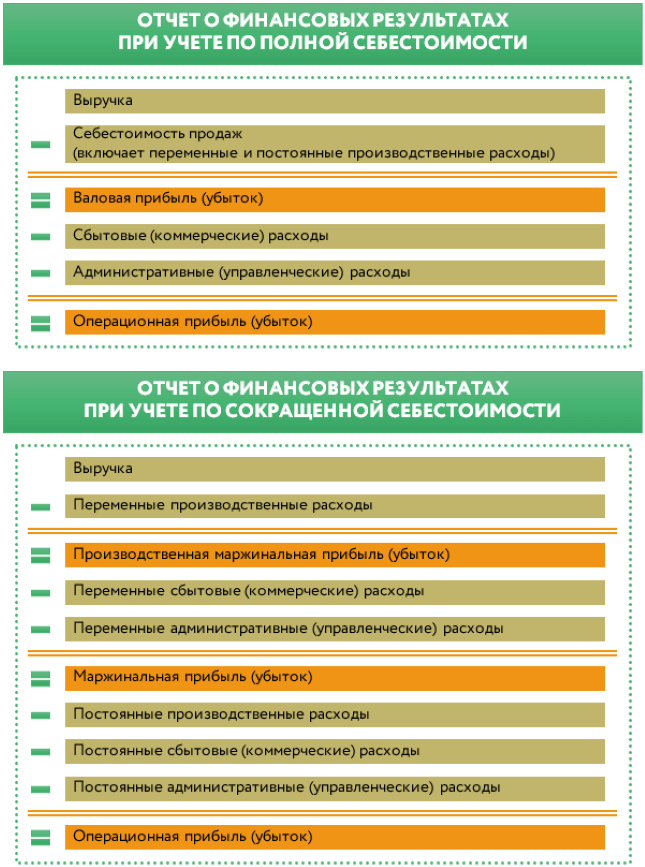

На схеме привели варианты отчета о финансовых результатах для каждой из систем калькулирования.

Рисунок 6. Формат отчета о финансовых результатах для систем абзорпшен-костинг и директ-костинг

Расчет себестоимости продукции на предприятии: пример

Закрепим теоретический блок практикой. Начнем с простого примера, который постепенно усложним. Ко всем ситуациям примéним метод абзорпшен-костинг. Каждый раз будем искать ответ на вопрос: «Как рассчитать полную себестоимость единицы продукта?».

Пример 1. Однономенклатурное производство, фактические затраты

ООО «Альфа» изготавливает стулья одного вида. НЗП не возникает. Готовая продукция учитывается по фактической себестоимости. Затраты в марте на производство 1 000 шт. изделий смотрите в таблице.

Так как это однономенклатурное производство, то нет смысла выделять косвенные затраты. Причина: их не требуется разносить между видами продукции. Значит, решение сведется к суммированию всех трат и делению на 1 000 штук.

Отчисления с зарплаты (включают страховые взносы и платежи от несчастных случаев на производстве и профессиональных заболеваний)