как составить ходатайство в налоговую о снижении штрафа образец

Как попытаться снизить штраф налоговой

Читатель Алексей В. спрашивает:

Реально ли уменьшить сумму штрафа, который выписала налоговая? Мой партнер говорит, что это бесполезно, но есть же скидки на штрафы за нарушения правил дорожного движения — может, что-то такое есть и у налоговой?

Штраф налоговой можно оспорить

Алексей, любой штраф, который выписала налоговая, можно попытаться оспорить, но нет гарантий, что это получится. Здесь есть два пути:

То, как поступит налоговая, во многом зависит от региона. Например, в Свердловской области штрафы за небольшие провинности, если подать ходатайство, часто уменьшают. В других регионах может быть иначе, но попытаться в любом случае стоит.

Штраф сократят, если есть смягчающее обстоятельство

Чтобы уменьшить штраф, в налоговую пишут ходатайство — это как написать объяснительную на работе.

Смягчающие обстоятельства перечислены в Налоговом кодексе, но там также написано, что могут быть иные обстоятельства, которые признает налоговая или суд. То есть если вашего случая нет в Налоговом кодексе, это еще не значит, что нельзя попытаться.

По закону, если есть хоть одно смягчающее обстоятельство, налоговая должна уменьшить штраф минимум в два раза.

Список смягчающих обстоятельств в Налоговом кодексе расплывчатый, поэтому налоговая опубликовала свой список ситуаций, которые в практике признавала смягчающими. Вот некоторые из них:

Это не все случаи, которые могут быть основанием для уменьшения штрафа. Это могут сделать также, например, если нарушение первое, а компания добросовестная. В общем, если считаете, что ваше обстоятельство могут признать смягчающим, пишите ходатайство.

Важно, что смягчающее обстоятельство уменьшает штраф, но не отменяет его совсем. Так решил Верховный суд. Это значит, что совсем освободить от штрафа нельзя, но можно его уменьшить.

Ходатайство об уменьшении штрафа

Как составить ходатайство об уменьшении штрафа в налоговую инспекцию

Форма ходатайства не утверждена. Поэтому можете составить его произвольно.

Обязательно укажите обстоятельства, которые смягчают ответственность за нарушение. На их основании инспекция может снизить штраф (пп. 4 п. 5 ст. 101, пп. 4 п. 7 ст. 101.4, п. п. 1, 4 ст. 112, п. 3 ст. 114 НК РФ).

К ходатайству приложите документы (копии), которые подтверждают смягчающие обстоятельства.

Что указать в ходатайстве об уменьшении налогового штрафа

В ходатайстве рекомендуем указать:

Узнать адрес и другие реквизиты налоговой можно на сайте ФНС России: https://service.nalog.ru/addrno.do;

Рекомендуем заявить как можно больше таких обстоятельств. Так у вас будет больше шансов снизить штраф;

Ходатайство можете подать лично, через представителя или отправить почтой.

Рекомендуем лично (через представителя) сдать ходатайство в инспекцию. Оформите два экземпляра, чтобы на одном из них сотрудник инспекции поставил отметку о приеме.

Не рекомендуем почтой отправлять ходатайство, так как к моменту рассмотрения акта ходатайство может еще не дойти. Тогда налоговая инспекция не учет его.

Если вы все же решили направить ходатайство почтой, отправляйте с запасом (6 — 10 рабочих дней до даты рассмотрения акта).

Отправляйте ценным письмом с описью вложения. Так вы сможете отследить доставку письма, и у вас будет доказательство, что отправили именно ходатайство, а не какой-то другой документ.

Конкретного срока для подачи ходатайства нет. Но важно подать его заранее до того дня, когда инспекция начнет рассматривать акт, в котором зафиксировала нарушение. Об этой дате вас должны известить (п. 2 ст. 101, п. 7 ст. 101.4 НК РФ).

В крайнем случае можно подать ходатайство прямо во время рассмотрения акта или озвучить устно, но не позже, иначе инспекция не сможет его учесть (п. 4 ст. 101, п. 7 ст. 101.4 НК РФ).

Устное ходатайство попросите внести в протокол, который ведет инспекция при рассмотрении акта (п. 4 ст. 101, п. 7 ст. 101.4 НК РФ).

Лучше подавать ходатайство в те же сроки, что и возражения на акт:

Если руководитель налоговой инспекции (его заместитель) назначил дополнительные мероприятия налогового контроля, то ходатайство также можно подать в течение 15 рабочих дней со дня получения дополнения к акту (п. 6 ст. 6.1, п. 6.2 ст. 101 НК РФ);

Более подробно с данным материалом Вы можете ознакомиться в СПС КонсультантПлюс

Как уменьшить размер налогового штрафа

Смягчающие обстоятельства помогут организации уменьшить размер штрафа. Если фирма считает, что у нее есть уважительные причины, то ей надо заявить о них налоговикам и приложить подтверждающие документы. В этом случае налоговики рассмотрят заявление организации и при обоснованности ее требований снизят начисленный штраф.

Как уменьшить штраф в налоговой

ИФНС должна снизить штраф, если есть хотя бы одно смягчающее ответственность обстоятельство. К числу уважительных причин налоговики могут отнести, например:

Полный перечень смягчающих обстоятельств приведен в пункте 1 статьи 112 Налогового кодекса. При этом перечень не является исчерпывающим. Во внимание могут принять и иные заслуживающие внимание обстоятельства.

Например, налоговики рекомендуют учитывать признание вины и устранение ошибок, тяжелое финансовое положение, несоразмерность деяния тяжести наказания и т.д.

Размер штрафа должны снизить минимум в 2 раза. Однако, до нуля его размер не уменьшат.

Причем проверять наличие обстоятельств, которые могут способствовать снижению штрафа, должен руководитель ИФНС либо его заместитель. Такая обязанность возложена на этих лиц независимо от заявления организации. Проверить, есть ли такие обстоятельства, они должны при рассмотрении акта проверки, в котором зафиксировано нарушение.

Однако, ходатайство о наличии смягчающих обстоятельств, рекомендуем вам все-таки подать. Например, чтобы сообщить о тяжелом финансовом положении фирмы. Поскольку такое обстоятельство, скорее всего, самостоятельно налоговики установить не смогут.

В случае, если ИФНС не учтет ваше ходатайство, можете пожаловаться на это в вышестоящую налоговую.

Налоговики придерживаются такой же точки зрения. Чтобы снизить количество жалоб, они рекомендуют при рассмотрении материалов налоговой проверки обращаться в инспекцию с ходатайством о снижении штрафных санкций и подтверждающими документами.

Как уменьшить штраф в суде

Размер налогового штрафа можно уменьшить и в суде.

Причем заявить в суде о снижении санкции вы можете даже в случае, если при досудебном рассмотрении спора налоговики уже учли ваши обстоятельства и уменьшили штраф (письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Заявить о снижении штрафа вы сможете даже в случае, если у вас есть и отягчающие обстоятельства. Суды не считают, что при наличии такого факта вы не вправе просить об уменьшении штрафов (постановление Арбитражного суда Поволжского округа от 21.02.2019 № Ф06-43969/2019).

В суде наличие или отсутствие уважительных причин должны установить без каких-либо ваших дополнительных просьб. Это обязанность суда.

Однако, также рекомендуем подготовить отдельное ходатайство для суда с просьбой учесть смягчающие обстоятельства для уменьшения суммы штрафа.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Налоговые штрафные санкции можно отменить или смягчить

Налоговое правонарушение, согласно ст. 106 НК РФ — это противоправное действие (либо бездействие), приведшее к нарушению налогового законодательства. К видам налоговых правонарушений можно отнести:

Несут ответственность за налоговые правонарушения организации и физические лица, начиная с 16 лет. За небольшие правонарушения может быть назначен штраф, либо начислена пеня. За более тяжкие преступления, например, сокрытие доходов на протяжении большого периода времени, использование мошеннических схем по отмыванию денег и др., помимо расследования ФНС, открываются другие дела, в зависимости от состава преступления — уголовные, административные и иные. Бывают также обстоятельства, исключающие либо смягчающие вину налогоплательщика. В этих случаях физическое лицо или организация может направить ходатайство в налоговую о снижении штрафа или полном освобождении от него. Рассмотрим при каких обстоятельствах подобное возможно.

При каких условиях можно подать ходатайство в налоговую

Подать ходатайство в налоговую можно при неправомерном привлечении к ответственности физических лиц и организаций, либо при наличии обстоятельств, смягчающих или исключающих вину.

Неправомерное привлечение к ответственности

Привлечь к ответственности налогоплательщика можно только на основаниях, предусмотренных кодексом и при установленном факте правонарушения. Нельзя при этом привлечь кого-то дважды за одно и то же налоговое правонарушение (п. 2 ст. 108 НК РФ).

Таким образом основанием для подачи ходатайства или жалобы на действия работников налоговых органов может быть неправомерное привлечение лица к ответственности:

Признание вины

Виновным признается лицо, совершившее правонарушение:

Организация признаётся виновной, в зависимости от формы вины должностных лиц (представителей), допустивших преступное деяние или бездействие (ст. 110 НК РФ).

Обстоятельства, исключающие вину при налоговом правонарушении

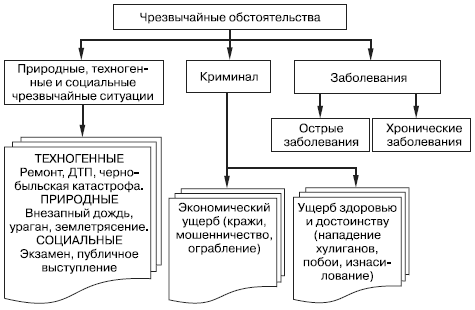

К обстоятельствам, исключающим вину, на основании ст. 111 НК, относятся:

Смягчающие обстоятельства

Смягчающие обстоятельства, хоть и не освободят правонарушителя от ответственности, но помогут уменьшить вину и вдвое снизить штраф, если они обусловлены законом, либо если их сочтут убедительными и примут во внимание ФНС или суд.

Вину за налоговые правонарушения могут смягчить, согласно ст. 112 НК РФ, следующие смягчающие обстоятельства:

Смягчающим обстоятельством может быть также признано добровольное исправление налогоплательщиком ранее предъявленных им в налоговые органы неверных сведений до привлечения его к ответственности.

Наличие аналогичного правонарушения в прошлом признаётся отягчающим обстоятельством, а значит наказание, устанавливаемое законодательством, может быть ужесточено.

Налоговые санкции применяются ИНФС или судом, в зависимости от смягчающих или отягчающих обстоятельств. Лицо, подвергшееся налоговому взысканию, находится под санкцией в течении года с момента вступления в силу судебного решения.

Налоговые санкции

Срок давности налоговых правонарушений

Налоговый правонарушитель не может быть привлечён по закону к ответственности, если с момента правонарушения прошло три года (ст. 113 НК РФ).

Срок давности применяется ко всем правонарушениям, кроме:

При этом неуплата или недоплата налога не признается правонарушением для ответственного участника консолидированной организации, если ему были предоставлены неверные сведения для составления налогового отчёта.

Течение срока давности налогового нарушения может быть приостановлено, если привлекаемое к ответственности лицо препятствовало проведению проверок со стороны налоговых органов. Возобновление течения срока давности происходит с момента исчезновения обстоятельств, препятствующих проведению проверок.

Срок давности взыскания штрафа

Заявление в суд с просьбой взыскать неуплату может быть подано в течение 6 месяцев, после того как истёк срок исполнения обязательств погасить штраф (ст. 115 НК).

Как составить ходатайство об уменьшении штрафа

После получения уведомления из налоговой инспекции о наложении санкций в течение 10 дней физлицо или организация могут попросить (при наличии смягчающих обстоятельств) снизить штраф. Для снижения штрафа в ИФНС на имя начальника подаётся ходатайство о снижении штрафа в произвольной форме, в котором указывают:

Заявление должно быть подписано, а если подаётся юридическим лицом, то и заверено печатью ИП (организации).

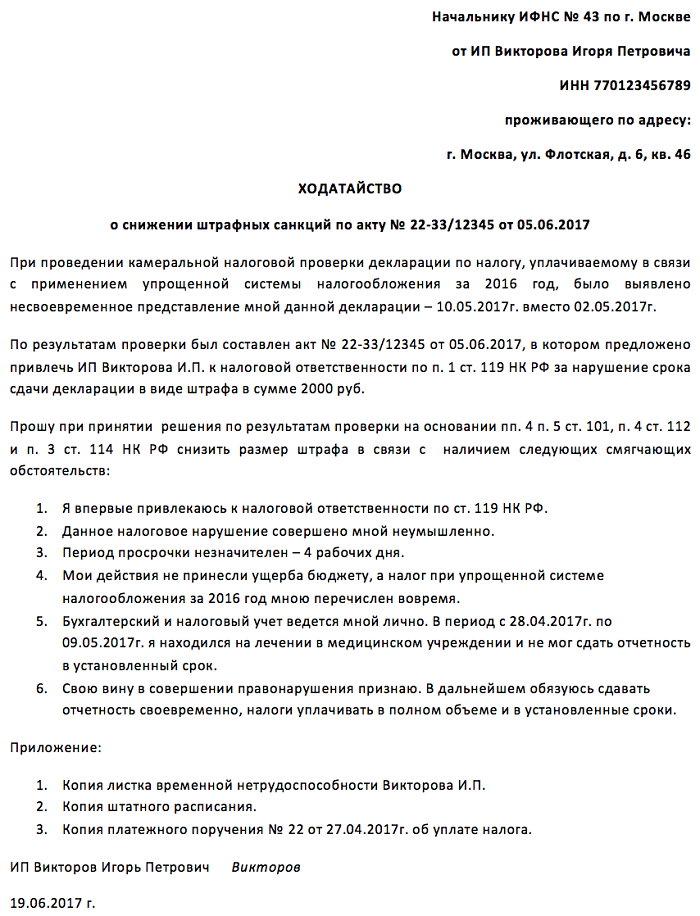

Образец ходатайства об уменьшении штрафа в налоговую

В ниже приведённом образце ИП просит уменьшить штраф за просрочку на несколько дней подачи отчета.

В качестве смягчающих обстоятельств указываются:

Если первые два фактора не входят в список смягчающих обстоятельствах, перечисленных в ст. 112, то третий фактор может быть отнесен к чрезвычайным обстоятельствам, исключающим вину. Следовательно, предпринимателю нужно подавать ходатайство не на уменьшение, а на полную отмену штрафа.

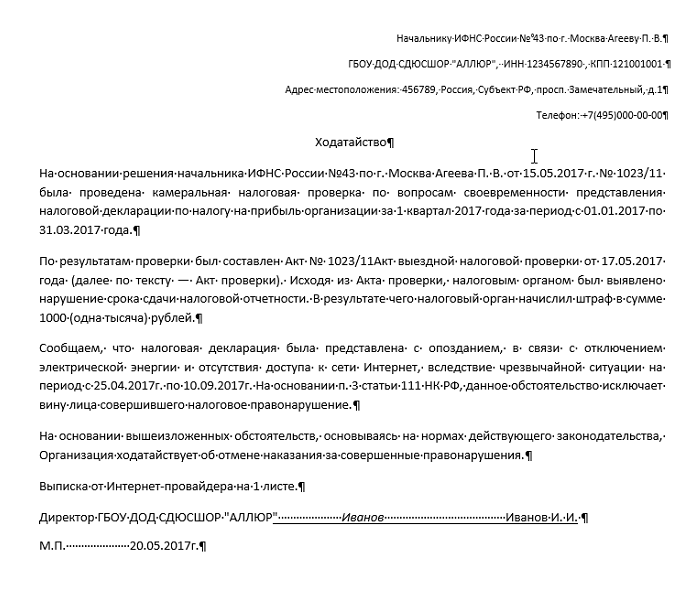

Ходатайство в налоговую об отмене штрафа

Следующий пример: образец ходатайства об отмене штрафа

Как видно из заявления, организации затянула с подачей налоговой декларации, в результате чего была оштрафована на 1000 руб. Однако причиной просрочки названо отключение электроэнергии и отсутствие интернета по причине чрезвычайно ситуации. Если организации предоставит документ, подтверждающий этот факт, например, информацию в СМИ, справку от поставщика электроэнергии или иные доказательства, то данное обстоятельство может быть признано исключающим ответственность, в соответствии с п. 1 ст. 111 НК РФ. Тогда штрафные санкции будут отменены.

Заключение

Налогоплательщик может быть освобожден от ответственности, если привлечение к ней произошло на незаконных основаниях или при рассмотрении дела выяснились обстоятельства, исключающие ответственность лица.

При наличии хотя бы одного смягчающего обстоятельства, штраф может быть уменьшен в два раза. Поэтому если налогоплательщик может указать и подтвердить смягчающие обстоятельства, ему следует написать ходатайство в налоговую о снижении штрафа.

Ходатайство о снижении налогового штрафа: составление, образец и порядок подачи в 2019 году

Дата публикации материала: 20.03.2019

Последнее обновление: 07.06.2019

Не удалось оспорить штраф? Добиваемся снижения его размера

Основания для снижения налогового штрафа в 2019 году

Размеры штрафов за различные налоговые правонарушения прописаны в гл. 16 Налогового кодекса Российской Федерации. Например, осуществление предпринимательской деятельности без постановки на учет в налоговом органе влечет взыскание штрафа в размере 10% от доходов, полученных в результате такой деятельности, а неуплата или неполная уплата сумм налога — в размере 20% от неуплаченной суммы налога.

Однако в некоторых случаях нарушитель может рассчитывать на уменьшение штрафа — если будет доказано наличие факторов, смягчающих ответственность за совершение налогового правонарушения.

Ст. 112 НК РФ относит к таким ситуациям следующее:

О каких именно «иных обстоятельствах идет речь в последнем пункте? Как показывает практика, смягчающими могут быть признаны следующие факторы:

Обратите внимание! Если будет установлено хотя бы одно смягчающее обстоятельство, сумма штрафа может быть снижена в пределах от 50 до 100% размера налоговой санкции.

Как составить ходатайство о снижении налогового штрафа в 2019 году? Советы юриста

Грамотно составленное ходатайство о снижении налогового штрафа должно содержать:

Обратите внимание! Вы имеете право приложить к ходатайству любые документы, которые способны подтвердить ваши слова. Например, тяжелое финансовое положение физического лица может подтверждаться сведениями о полученных доходах, наличии иждивенцев или же копиями непогашенных кредитных договоров.

Где найти образец ходатайства о снижении налогового штрафа в 2019 году?

На нашем сайте вы можете скачать актуальный шаблон ходатайства о снижении налогового штрафа и использовать его в качестве основы для собственного обращения:

Скачать образец ходатайства о снижении налогового штрафа (версия, актуальная на 2019 год)

Обратите внимание! Если у вас появятся вопросы или возникнут какие-либо трудности при подготовке этого документа, вы всегда можете обратиться за бесплатной правовой консультацией к специалистам портала «ЦентрСовета». Среднее время ожидания ответа от юриста — 15 минут.

Как правильно подать ходатайство о снижении налогового штрафа в налоговый орган? Порядок действий в 2019 году

Вам необходимо обратиться с ходатайством в налоговую инспекцию, которая приняла решение о взыскании штрафа. В 2019 году ходатайство о снижении налогового штрафа и прилагаемые к нему документы могут быть переданы в ИФНС любым удобным для вас способом:

Обратите внимание! Если налоговое правонарушение было выявлено в ходе камеральной или выездной проверки, ходатайство должно быть подано в инспекцию ФНС в течение 15 рабочих дней со дня получения вами акта проверки. Во всех остальных случаях такое ходатайство подается в течение 10 рабочих дней со дня получения соответствующего акта.