как составить справку 2 ндфл для работника

Справка 2-НДФЛ — образец заполнения

Существуют документы, с которыми нам регулярно приходится иметь дело в жизни. К ним относится и справка 2-НДФЛ — именно ее мы приносим в банковское отделение, желая оформить кредит, или запрашиваем при расчете денежных пособий. В данной статье попробуем разобраться, что собой представляет данный документ и каков его стандарт заполнения.

Что значит справка 2-НДФЛ и зачем она нужна

Аббревиатура в названии справки означает налог на доходы физлиц. Данный документ отражает сведения об источнике дохода человека, заработке и налоговых выплатах. Ежегодно работодатели его подают в Федеральную налоговую службу (далее — ФНС). Что касается частных лиц, то чаще всего предоставить справку 2-НДФЛ от них требуют финучреждения при оформлении кредита: так они удостоверятся в платежеспособности клиента, желающего взять в заем крупную сумму денег. В частности, она обязательно входит в пакет документов, подаваемых при оформлении ипотеки или кредита на автомобиль.

Иногда при смене работодателя сотрудник приносит в кадровый отдел справку 2-НДФЛ, оформленную на старом месте работы. При увольнении ее могут выдать как автоматически, так и по запросу человека. Для физических лиц справка может пригодится при оформлении налоговых вычетов. Они полагаются, к примеру, родителям студентов высших учебных заведений в случае, если их дети поступили на платное отделение.

Другие ситуации, когда необходимо предоставить бланк справки 2-НДФЛ:

Где получить справку 2-НДФЛ

Данный документ запрашивается в бухгалтерии той организации, где вы числитесь сотрудником. В соответствии с трудовым законодательством России, срок оформления справки не может превышать трех дней с момента заявки. При этом налогоплательщик не обязан сообщать, с какой целью он запрашивает 2-НДФЛ: организация в любом случае обязана будет предоставить ему справку. Обычно за ней обращаются в устной форме к бухгалтеру, изредка — пишется полноценное заявление. В зависимости от размеров компании и объема бюрократических проволочек будет разниться и скорость получения справки. В небольшой организации бывает достаточно получаса, чтобы бухгалтер заполнил установленную форму и отдал ее на подпись руководству. Обращаем внимание, что данный документ также должен быть заверен печатью – это исключает возможность подделки.

Как заполнить справку 2-НДФЛ

2-НДФЛ является документом с установленной формой. Она включает в себя следующие разделы:

Обращаем внимание, что форма справки 2-НДФЛ в 2018 году претерпела изменения. В отличие от предыдущего стандарта документа, принятого в 2015 году, обновления коснулись разделов 1, 2 и 4: некоторые поля добавили, часть — упразднили. Образец бланка представлен ниже:

Как такового срока истечения у 2-НДФЛ нет. В справке фиксируется объем доходов за прошедший период — это свершившийся факт, который нельзя изменить. Однако финучреждение, в которое клиент обращается за кредитом, может вместо устаревших данных потребовать новые. Порой, месяца с момента оформления последней 2-НДФЛ достаточно, чтобы банк остался ею не удовлетворен.

Справка о доходах, которая выдается физлицу по его запросу: инструкция по заполнению

Налоговые агенты используют две формы справки. Одна из них имеет неофициальное название «форма 2-НДФЛ». Справки по этой форме нужно представлять в ИФНС (см. «2-НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию»). У второй есть только полное наименование: «Справка о доходах и суммах налога физического лица». Она выдается физическому лицу по его заявлению. В настоящем материале дана пошаговая инструкция по заполнению той формы, которая выдается работнику. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — инструкция будет актуальной всегда.

Справка о доходах и суммах налога: общая информация

Начиная с отчетности за первый квартал 2021 года, нужно применять форму, утвержденную приказом ФНС от 15.10.20 № ЕД-7-11/753@ (см. «Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать»). Прежде использовали бланк, утвержденный приказом ФНС от 02.10.18 № ММВ-7-11/566@. Отметим, что новый вариант полностью идентичен устаревшему.

Обязанность налогового агента выдать физическому лицу справку по указанной форме закреплена пунктом 3 статьи 230 НК РФ. Однако Налоговым кодексом не установлено, в какой форме работник должен подать заявление на получение такой справки, и в какой срок налоговый агент должен ее выдать. Нет и утвержденного порядка заполнения справки о доходах и суммах налога.

При этом для формы 2-НДФЛ (она сдается в ИФНС) предусмотрен порядок заполнения и представления в налоговые органы (утв. приказом ФНС от 15.10.20 № ЕД-7-11/753@). На наш взгляд, составлять справки о доходах и суммах налога по запросам работников нужно по тем же правилам, что и форму 2-НДФЛ. Во-первых, так будет проще для бухгалтера. Во-вторых, физлица нередко берут справки, чтобы представить их в инспекцию для получения налогового вычета. Логично предположить, что налоговикам проще проверить документ, оформленный привычным для них способом.

Что касается заявления физлица на выдачу справки, то каждая компания или ИП может разработать соответствующий бланк самостоятельно, либо принимать такие заявления в свободной форме. Многие работодатели выдают справки по устной просьбе сотрудников, и это не является нарушением.

Добавим, что налоговая ответственность за невыдачу работнику справки о доходах и суммах налога, либо за ее неправильное заполнение, не предусмотрена. В то же время за отказ представить физлицу такую справку существует административная ответственность.. Согласно статье 5.39 КоАП РФ штраф для должностных лиц составляет от 5 000 рублей до 10 000 рублей.

Общие требования к оформлению справки о доходах и суммах налога

Кто, когда и как составляет справку о доходах и суммах налога

Налоговые агенты: организации, предприниматели, нотариусы, адвокаты и представительства иностранных организаций в РФ, которые выплачивают физическим лицам зарплату, дивиденды и прочие виды доходов (ст. 226 НК РФ)

В каких случаях заполняется

По заявлению физического лица (п. 3 ст. 230 НК РФ)

За какой период составляется

За один календарный год. Если требуются сведения о доходах и суммах налога за два, три и т д. года, необходимо заполнить две, три и т д. справки.

Справка о доходах и суммах налога в случае, если физлицо получило доходы, облагаемые по разным ставкам

В отношении доходов, облагаемых по разным ставкам НДФЛ, оформляется одна справка.

Справка о доходах и суммах налога в ситуации, когда обнаружена ошибка в доходах и (или) в налоге или произведен перерасчет за период, по которому уже была выдана справка

Составление корректировочных и аннулирующих справок без заявления физлица не предусмотрено. Если после того, как были исправлены ошибки или сделан перерасчет, физлицо повторно запросит справку за тот же период, следует выдать справку с учетом исправлений и перерасчета.

Справка о доходах и суммах налога в случае, когда в середине года произошла реорганизация, после которой работник продолжил трудиться в данной компании

Работодатель должен выдать 2 справки: одну до момента реорганизации (налоговым агентом будет реорганизованная компания), вторую — после момента реорганизации (налоговым агентом будет компания, выдающая справку)

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент находится в процессе банкротства

Справку должен выдать арбитражный управляющий

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент ликвидирована

Справку можно получить через личный кабинет налогоплательщика на сайте ФНС России

Правила оформления справки о доходах и суммах налога физлица

В какой форме представляется справка о доходах и суммах налога

Налоговый агент оформляет справку на бумажном носителе. В личном кабинете налогоплательщика на сайте ФНС России можно получить справку в электронном виде, подписанную усиленной квалифицированной электронной подписью

Что не допускается при оформлении справки о доходах и суммах налога

Исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать, скрепление листов, приводящее к их порче, указание отрицательных числовых значений

Какими чернилами заполнять

Черного, фиолетового или синего цвета

Как вносить значения текстовых, числовых и кодовых показателей

Слева направо, начиная с первого (левого) знакоместа. В незаполненных знакоместах в правой части поля ставится прочерк

Если справка заполняется при помощи программного обеспечения, значения числовых показателей выравниваются по правому (последнему) знакоместу. При распечатке на принтере допустимо не обрамлять знакоместа и прочерки в незаполненных знакоместах

Какой шрифт использовать

Если справка заполняется на компьютере, то используется шрифт Courier New высотой 16 — 18 пунктов

Какими буквами заполнять текстовые поля

Что ставить, если какой-либо показатель отсутствует

Во всех знакоместах соответствующего поля ставится прочерк

Что указывать, если суммовое значение отсутствует

При отсутствии значения по суммовым показателям ставится ноль («0»)

Как заполнить справку о доходах и суммах налога, если необходимая информация не умещается на одной странице

Заполняется необходимое количество страниц

Нужно ли заверять справку о доходах и суммах налога печатью налогового агента

Заполнение справки о доходах и суммах налога

Заголовок справки о доходах и суммах налога

Год, за который составляется справка.

Дата (число, номер месяца, год) составления справки. Указывается арабскими цифрами через точку. Пример: 02.06.2020.

Раздел 1 «Данные о налоговом агенте»

Код муниципального образования, на территории которого находится организация или ее подразделение (согласно Общероссийскому классификатору территорий муниципальных образований ОК 033-2013, утв. приказом Росстандарта от 14.06.13 № 159-ст).

Поле состоит из 11 знакомест. Если код имеет 8 знаков, справа никакие символы не проставляются. Пример: 12445698.

Предприниматели на ПСН ставят код по месту осуществления деятельности.

ИП на других системах налогообложения, а также нотариусы, адвокаты и прочие «частники» ставят код по месту жительства

Контактный телефон налогового агента

Заполняется как организациями, так и предпринимателями.

Если справку сдает правопреемник налогового агента, ставится ИНН правопреемника

Заполняется только организациями.

Если у организации есть обособленное подразделение, ставится КПП по месту нахождения этого подразделения.

Если справку сдает организация-правопреемник налогового агента, ставится КПП правопреемника

Юридические лица и обособленные подразделения указывают сокращенное наименование (при отсутствии — полное наименование) организации согласно учредительным документам.

Налоговые агенты — физические лица вписывают фамилию, имя, отчество (при наличии) согласно документу, удостоверяющему личность. Сокращения не допускаются. Двойная фамилия пишется через дефис. Пример: Иванов-Юрьев Алексей Михайлович.

Если отчитывается правопреемник, то указывается наименование реорганизованной организации либо ее обособленного подразделения

Форма реорганизации (ликвидация) код

Заполняется правопреемником налогового агента. Указывается код: для ликвидации — 0; для преобразования — 1; для слияния — 2; для разделения — 3; для присоединения — 5; для разделения с одновременным присоединением — 6.

Если организация составляет справку в отношении себя самой, поле не заполняется

ИНН/КПП реорганизованной организации

Заполняется правопреемником налогового агента. Указывается ИНН и КПП реорганизованной компании, либо ее обособленного подразделения.

Если организация составляет справку в отношении себя самой, поле не заполняется

Раздел 2 «Данные о физическом лице-получателе дохода»

Фамилия, имя, отчество физического лица согласно документу, удостоверяющему личность, без сокращений. Для указания ФИО физических лиц-иностранцев можно использовать латинский алфавит. Если отчество отсутствует, его можно не указывать

Код статуса физического лица:

— для резидентов РФ (кроме инос- транцев, трудящихся на основании патента) ставится 1;

— для нерезидентов РФ (в том числе для граждан стран, входящих в ЕАЭС) ставится 2;

— для нерезидентов РФ, признаваемых высококвалифицированными специалистами, ставится 3;

— для участников Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, не являющихся резидентами РФ, ставится 4;

— для беженцев и лиц, получивших временное убежище на территории России, не являющихся резидентами РФ, ставится 5;

— для иностранных граждан, работающих в России по найму на основании патента, ставится 6

Дата рождения физического лица (число, месяц, год) указывается арабскими цифрами через точку. Пример: 24.10.1972.

Гражданство (код страны)

Числовой код страны, гражданином которой является физическое лицо, согласно Общероссийскому классификатору стран мира (ОКСМ), утв. постановлением Госстандарта России от 14.12.01 № 529-ст. Примеры: 643 — код России, 804 — код Украины

При отсутствии у физического лица гражданства, ставится код страны, выдавшей документ, удостоверяющий личность

Код документа, удостоверяющего личность

Код вида документа, удостоверяющего личность, согласно справочнику «Коды видов документов, удостоверяющих личность налогоплательщика».

Пример: для несовершеннолетнего физического лица ставится 03 — код свидетельства о рождении

Серия и номер документа

Серия и номер документа, удостоверяющего личность. Знак «№» не ставится

Раздел 3 «Доходы, облагаемые по ставке ___%»

В заголовке указывается та ставка НДФЛ, в отношении которой заполняется данный раздел. Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

В разделе 3 указываются доходы, начисленные и фактически полученные физическим лицом (в денежной, натуральной форме и в виде материальной выгоды), а также профессиональные вычеты. Другие виды вычетов в данном разделе не указываются.

Код дохода из справочника «Коды видов доходов налогоплательщика» (приложение № 1 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@).

Полная сумма дохода (без налоговых вычетов) по соответствующему коду. Если в отношении дохода предусмотрены профессиональные вычеты, или доход облагается НДФЛ не в полном размере, напротив этого дохода указывается соответствующий код вычета

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Код вычета выбирается из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@).

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Сумма вычета не может превышать сумму дохода.

Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты»

Код соответствующего вычета из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/387@). Число заполненных строк зависит от количества видов вычета, предоставленных физическому лицу.

Если вычеты не предоставлялись, поле не заполняется.

Сумма вычетов по указанному коду. Число заполненных строк зависит от количества видов вычета, предоставленных физическому лицу.

Если вычеты не предоставлялись, поле не заполняется.

Раздел 5 «Общие суммы дохода и налога»

В разделе 5 отражаются суммы начисленного и фактически полученного дохода, а также суммы начисленного, удержанного и перечисленного НДФЛ по ставке, указанной в разделе 3.

Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

Данные о начисленных суммах налога указываются в полных рублях: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (см. «Минфин: данные о начисленных суммах налога в справках 2-НДФЛ за 2015 год должны быть округлены до полных рублей»).

Общая сумма дохода

Общая сумма начисленного и фактически полученного дохода без учета вычетов, отраженных в разделах 3 и 4

Налоговая база, с которой начислен НДФЛ. Равняется разнице между суммой, указанной в поле «Общая сумма дохода», и общей суммы вычетов, отраженных в разделах 3 и 4 справки. Если сумма вычетов превышает сумму дохода, указывается «0.00».

Сумма налога исчисленная

Общая сумма начисленного НДФЛ

Сумма фиксированных авансовых платежей

Сумма фиксированных авансовых платежей, на которую уменьшается начисленный НДФЛ

Сумма налога удержанная

Общая сумма удержанного НДФЛ

Сумма налога перечисленная

Общая сумма перечисленного НДФЛ

Сумма налога, излишне удержанная налоговым агентом

Не возвращенная налоговым агентом излишне удержанная сумма НДФЛ, а также сумма переплаты по налогу, образовавшаяся из-за того, что налоговый статус физического лица в отчетном году изменился

Сумма налога, не удержанная налоговым агентом

Сумма начисленного НДФЛ, которую налоговый агент не удержал в отчетном году

Заключительная часть справки

Налоговый агент (ФИО)

Указывается полностью фамилия, имя, отчество (при наличии) физического лица, составившего справку

Подпись физического лица, составившего справку

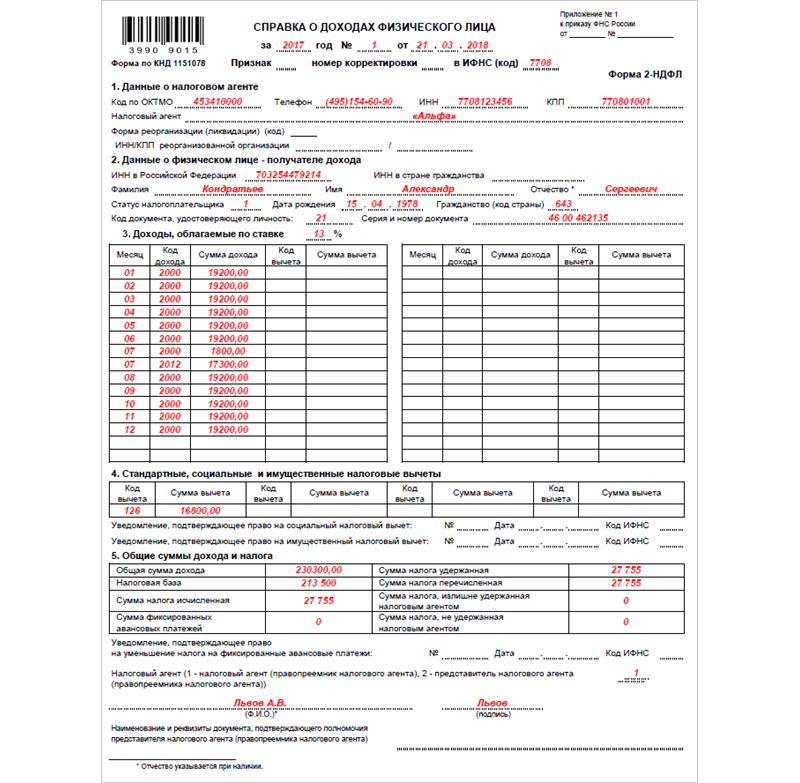

Образец заполнения справки 2-НДФЛ за 2020 год

Как заполнять 2-НДФЛ за 2020 год?

Образец заполнения 2-НДФЛ представляет собой документ, заполненный в соответствии с Рекомендациями по заполнению формы 2-НДФЛ, утвержденными приказом ФНС России от 02.10.2018 № ММВ-7-11/566@ (далее — Рекомендации по форме 2-НДФЛ). При этом для ИФНС предусмотрен свой бланк, а для выдачи работнику свой.

ВАЖНО! С 2020 года срок сдачи справок 2-НДФЛ перенесен с 1 апреля на 1 марта (п. 2 ст. 230 НК РФ в ред закона от 29.09.2019 № 325-ФЗ). 01.03.2021 — рабочий понедельник. А значит переносов не будет.

С 2021 года справка 2-НДФЛ, как самостоятельный отчет, отменена. С отчетности за 1 квартал 2021 года сведения из справки подаются как приложение к форме 6-НДФЛ (приказ ФНС от 15.10.2020 № ЕД-7-11/753@).

Данное приложение будет сдаваться и как сведения о доходах физлиц и удержанном с них НДФЛ, и как сообщение о невозможности удержать налог (то есть вместо 2-НДФЛ с признаком 2).

Важно! Впервые сдать 2-НДФЛ в составе расчета 6-НДФЛ нужно будет по итогам 2021 года. За 2020 год справки 2-НДФЛ сдаем еще по-старому — отдельно от 6-НДФЛ на бланке из приказа ФНС от 02.10.2018 № ММВ-7-11/566@. Заполнить и сдать справки 2-НДФЛ за 2020 год вам поможет Готовое решение от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Образец справки 2-НДФЛ можно скачать, чтобы наглядно рассмотреть порядок ее заполнения. Налоговые агенты обязаны заполнять все разделы справки, сведения по которым у них имеются. Может оставаться незаполненным раздел 3 при отсутствии налоговых вычетов. Пример справки 2-НДФЛ для ИФНС содержит следующие сведения, составляющие структуру документа:

В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

ВАЖНО! В приложении не нужно приводить стандартные, имущественные и социальные вычеты (п. 6.4 Рекомендаций по форме 2-НДФЛ).

Подробнее о вычетах см. в этом материале.

Как отразить различные выплаты в справке 2-НДФЛ, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Справка 2-НДФЛ за 2020 год (образец)

Итак, в каком НПА искать новые бланки мы вам сообщили, о структуре новой справки рассказали. Но, как говорится, лучше один раз увидеть. Поэтому, используя новую форму и руководствуясь новыми правилами, мы заполнили справку 2-НДФЛ за 2020 год для представления в налоговую. И предлагаем вам ее образец, который вы можете скачать по ссылке ниже:

Итоги

Справка 2-НДФЛ в обязательном порядке представляется в ФНС налоговыми агентами на специальном бланке. В 2021 году это нужно сделать в более краткий, чем ранее, срок — не позднее 1 марта года, идущего за отчетным.

Справка 2-НДФЛ в 2021 году: бланк, коды и порядок выдачи работникам

Справка 2-НДФЛ — это документ с информацией о доходах физических лиц и уплаченном ими налоге, который выдают работодатели по требованию или при увольнении работников. С 2021 года действуют новая форма и правила оформления.

Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

До 2021 года этот документ назывался 2-НДФЛ, и, кроме выдачи на руки работникам, налоговые агенты ежегодно оформляли его и сдавали в ИФНС на всех сотрудников организации. Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует, для отчетности ее включили в состав расчета 6-НДФЛ, приказом ФНС № ЕД-7-11/753@ от 15.10.2020 утверждена для выдачи на руки налогоплательщикам новая форма справки 2-НДФЛ в 2021 году, она носит название «Справка о доходах и суммах налога физического лица». Но функционал документа, его назначение и требования к его выдаче не изменились.

Как получить справку о доходах в 2021 году

Никаких других оснований для изготовления справки 2-НДФЛ для сотрудника в 2021 году у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

Бланк расчета и приложения к нему для сдачи за 2021 год утверждены приказом ФНС России № ЕД-7-11/753@ от 15.10.2020. Отдельная отчетность 2-НДФЛ в 2021 году для налоговых агентов не предусмотрена.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление о выдаче 2-НДФЛ при увольнении в 2021 году разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

Генеральному директору ООО «PPT.RU»

от экспедитора Савельева М.Л.

Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2021 г.

Коды доходов и вычетов

ФНС приказом № ММВ-7-11/820 от 24.10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Некоторые коды доходов приведены в таблице ниже. Разберемся, какие изменения в 2-НДФЛ в 2021 году произошли в этой сфере. Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

Сумма компенсации за неиспользованный отпуск

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает т рехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом № 2300-1 от 07.02.1992

Сумма списанного безнадежного долга

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Как выглядит форма 2-НДФЛ в 2021 году

Для выдачи работникам действует отдельная справка 2-НДФЛ за 2021 год для работника о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения по новой форме:

Алгоритм заполнения документа:

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Исправление ошибок

Если справка 2-НДФЛ в 2021 году содержит ошибку, налоговый агент оформляет уточненную форму. В ее поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка). Если необходимо сдать полностью аннулирующую справку, используется код 99. Аналогичный порядок действует при указании ошибочных данных налогоплательщика (например, ИНН), об этом сказано в письме УФНС по г. Москве от 18.03.2011 № 20-14/3/025669@.