как списывается дмс в бухгалтерском и налоговом учете

Учет расходов на ДМС в «1С:Бухгалтерии 8»

Добровольное медицинское страхование является разновидностью личного страхования (ст. 934 ГК РФ), по условиям которого:

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

4. Страховые взносы по ДМС признаются в расходах при определенных условиях, указанных в подпункте 16 статьи 255 НК РФ.

5. Работодатель может оформлять работникам один или несколько страховых полисов от разных компаний со страховым покрытием разного вида услуг.

6. Чтобы иметь возможность уменьшить базу по налогу на прибыль на стоимость полисов, компания должна учитывать предельный порог от расходов на оплату труда. Норматив рассчитывается исходя из суммы расходов на оплату труда всех работников организации, а не только застрахованных лиц.

7. Расходы по ДМС признаются в налоговом учете не ранее того отчетного периода, в котором перечислена страховая премия. Расходы признаются равномерно в течение срока действия договора.

8. Суммы, перечисленные по договорам ДМС, не облагаются НДФЛ и не подлежат обложению страховыми взносами при сроке договора не менее года.

9. В бухучете расходы на ДМС включаются в состав расходов в течение периода, к которому они относятся.

10. Платежи по ДМС отражаются по дебету счетов затрат (например, счет 20 «Основное производство», счет 26 «Общехозяйственные расходы», 44 «Расходы на продажу»).

11. В отличие от налогового учета, в котором расходы на ДМС нормируются, в бухучете такие расходы признаются без ограничений.

Признание расходов на ДМС в бухгалтерском и налоговом учете

Добровольное медицинское страхование работников является не только частью так называемого «социального пакета», косвенно свидетельствующего о благополучии работодатели, но и одной из составных частей расходов на оплату труда.

Подпункт 16 статьи 255 НК РФ предусматривает определенные условия, при наличии которых страховые взносы по ДМС признаются в расходах:

Не имеет значения, будет ли у работника один или несколько страховых полисов от разных компаний со страховым покрытием разного вида услуг. Главное, учитывать предельный порог от расходов на оплату труда (письмо Минфина России от 29.07.2013 № 03-03-06/1/30023).

В расчет норматива включаются также расходы работодателей по договорам на оказание медицинских услуг, заключенным в пользу работников на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности.

Норматив следует рассчитывать исходя из суммы расходов на оплату труда всех работников организации, а не только застрахованных лиц. В расчет включаются также вознаграждения физическим лицам, работающим по договорам гражданско-правового характера (п. 21 ст. 255 НК РФ, письма Минфина России от 04.06.2008 № 03-03-06/2-65, УФНС по г. Москве от 28.02.2007 № 28-11/018463.2). База для исчисления предельной суммы расходов на ДМС определяется нарастающим итогом с начала налогового периода (п. 3 ст. 318 НК РФ). Если договор страхования распространяется на несколько налоговых периодов, то база определяется (письма УФНС по г. Москве от 06.05.2010 № 16-15-/047749@ и от 22.08.2008 № 21-11/079061@):

Расходы по ДМС признаются в налоговом учете не ранее того отчетного (налогового) периода, в котором по условиям договора перечислена страховая премия. Расходы признаются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в соответствующем отчетном (налоговом) периоде (п. 6 ст. 272 НК РФ, письма Минфина России от 14.05.2012 № 03-03-06/1/244 и № 03-03-06/1/245).

Суммы, перечисленные по договорам ДМС, не облагаются НДФЛ (п. 3 ст. 213 НК РФ), а также не подлежат обложению страховыми взносами при сроке договора не менее года (п. 5 ч. 1 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ, пп. 5 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ).

Платежи по ДМС отражаются по дебету счетов затрат (например, счет 20 «Основное производство», счет 26 «Общехозяйственные расходы», 44 «Расходы на продажу»). Если организация перечисляла страховые взносы за лиц, которые не состоят с ней в трудовых отношениях, то в этом случае расходы признаются для организации прочими и отражаются по дебету субсчета 91.02 «Прочие расходы» (п. 11 ПБУ 10/99).

В «1С:Бухгалтерии 8» редакции 3.0 для отражения расчетов по страхованию имущества и персонала (кроме расчетов по социальному страхованию и обязательному медицинскому страхованию), по отношению к которому организация выступает страхователем, предназначен счет 76.01 «Расчеты по имущественному, личному и добровольному страхованию». К счету открыты субсчета второго уровня:

Единовременная выплата страховой премии

Рассмотрим пример, в котором организация единовременно перечисляет страховщику страховую премию в пользу работников, после чего страховые взносы по ДМС учитываются автоматически в соответствии с требованиями ПБУ 10/99 и статьи 272 НК РФ.

Пример 1

Таблица 1 Расходы на оплату труда за 2015 год

№ п/п

Месяц 2015 года

Расходы на оплату труда за период, тыс. руб.

Расходы на оплату труда нарастающим итогом с начала налогового периода, тыс. руб.

Как распределять взносы на ДМС для учета в расходах на оплату труда

Работодателю, который обеспечивает своих работников полисами добровольного медицинского страхования, важно правильно организовать учет расходов на ДМС. Взносы по таким договорам относятся к расходам на оплату труда. В пункте 16 статьи 255 НК РФ относительно учета этих расходов установлены условия, при выполнении которых на практике нередко возникают сложности с расчетами. Кроме того, как и все расходы, которые разрешено учитывать при налогообложении прибыли, расходы на ДМС должны отвечать критериям статьи 252 НК РФ.

ДМС дает возможность гражданам получать дополнительные медицинские услуги сверх тех, что установлены в системе ОМС. По договору ДМС застрахованный получает те виды медицинских услуг и в тех размерах, которые оговорены в программе медицинского страхования страховой компании. За это страхователь платит страховщику страховые взносы. Непосредственно медицинские услуги оказывают медицинские организации, работающие по договорам со страховыми компаниями.

Как обосновать расходы на ДМС

Затраты, которые могут быть учтены в качестве расходов, уменьшающих налогооблагаемую прибыль, должны быть произведены для осуществления деятельности, направленной на получение дохода. Также они должны быть документально подтверждены и экономически обоснованы.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ. Обо всем этом гласит статья 252 НК РФ. Как эти требования применить к расходам на добровольное медицинское страхование работников?

Главным документом, подтверждающим расходы, является договор ДМС, который должен быть обязательно заключен в письменной форме. Каждый страховщик имеет свою собственную стандартную форму договора. Но есть элементы, которые там должны быть обязательно. Существенные условия договора добровольного личного страхования установлены статьей 942 ГК РФ:

Действующее законодательство напрямую не ограничивает ни количество работников, которых можно застраховать, ни их состав, ни условия страхования.

Но следует учитывать общие требования статьи 255 НК РФ о том, что в расходы на оплату труда включаются расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами. Так, согласно статье 41 ТК РФ в коллективный договор могут включаться обязательства работодателя, среди которых названы оздоровление работников и членов их семей. Поэтому для подтверждения обоснованности расходов условие о ДМС работников фирмы рекомендуется указывать в трудовых и (или) коллективных договорах.

Расходы на оплату труда

НК РФ позволяет относить затраты на ДМС в расходы на оплату труда (п. 16 ст. 255 НК РФ). Но только при соблюдении следующих условий.

Во-первых, как вы помните, обязанность работодателя по обеспечению работников ДМС должна быть зафиксирована в трудовом или коллективном договоре.

Во-вторых, договор ДМС заключен в отношении работников (то есть расходы по ДМС в отношении родственников работников в целях налогообложения прибыли не учитываются, хотя страховать их можно).

В-третьих, договор ДМС должен быть заключен на срок не менее одного года. Заключение договора на более короткий срок лишает работодателя права на признание расходов в налоговых целях.

В-четвертых, расходы на уплату страховых взносов по договору ДМС не должны превышать 6% суммы расходов на оплату труда. В расчет берется общая сумма расходов на оплату труда.

Для определения предельной суммы расходов учитывается срок действия договора в налоговом периоде начиная с даты его вступления в силу. Для удобства учета в договоре ДМС предпочтительнее указать, что он вступает в силу с 1-го числа месяца, следующего за месяцем уплаты страхового взноса, – чтобы не высчитывать зарплату по фирме за неполный месяц.

Если договор заключен в одном календарном году, а заканчивается в другом, сумму расходов на оплату труда для определения лимита расходов, принимаемых для целей налогообложения, рассчитывают нарастающим итогом начиная с даты вступления договора в силу в пределах данного налогового периода. А расчет лимита в последнем налоговом периоде производят до даты окончания действия договора страхования (см. письмо Минфина России от 16.09.2016 № 03-03-06:1:54205).

Порядок распределения суммы взноса

Условия договора ДМС могут предусматривать уплату страховых взносов единовременным платежом или в рассрочку. В этих случаях компании, использующие для расчета налога на прибыль метод начисления, должны выполнять правила, установленные пунктом 6 статьи 272 НК РФ.

Он гласит, что расходы на ДМС признаются в качестве расходов в том отчетном (налоговом) периоде, в котором в соответствии с условиями договора были перечислены средства на уплату страховых взносов. А по договорам, заключенным на срок более одного отчетного периода, расходы признаются:

Таким образом, страховой взнос учитывается в расходах для целей налогообложения прибыли организаций равномерно в течение срока действия договора страхования. Помимо этого, крайне важно при распределении суммы взноса для учета в расходах учитывать условия договора страхования о том, к какому периоду страхования относятся перечисленные деньги. Разберем на примере.

Эксперт по налогообложению Б.Л. Сваин

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Учет расходов на ДМС в «1С:Бухгалтерии 8»

Как регистрировать страховую премию, выплаченную страховщику? Как выполняется расчет норматива в программе «1С: Бухгалтерия 8» редакции 3.0? Как учитывается премия, уплаченная за уволенных сотрудников? Ответы на эти вопросы вы найдете в статье экспертов 1С.

Признание расходов на ДМС в бухгалтерском и налоговом учете

Подпункт 16 статьи 255 НК РФ предусматривает определенные условия, при наличии которых страховые взносы по ДМС признаются в расходах:

В расчет норматива включаются также расходы работодателей по договорам на оказание медицинских услуг, заключенным в пользу работников на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности.

Норматив следует рассчитывать исходя из суммы расходов на оплату труда всех работников организации, а не только застрахованных лиц. В расчет включаются также вознаграждения физическим лицам, работающим по договорам характера (п. 21 ст. 255 НК РФ, письма Минфина России от № /2–65, УФНС по г. Москве от № 28–11/018463.2). База для исчисления предельной суммы расходов на ДМС определяется нарастающим итогом с начала налогового периода (п. 3 ст. 318 НК РФ). Если договор страхования распространяется на несколько налоговых периодов, то база определяется (письма УФНС по г. Москве от № и от № ):

В бухгалтерском учете расходы на добровольное медицинское страхование работников включаются в состав расходов в течение периода, к которому они относятся (п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина России от № 34н; п. 18 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. приказом Минфина России от № 33н, далее — ПБУ 10/99; п. 5 Положения по бухгалтерскому учету «Учетная политика» ПБУ 1/2008, утв. приказом Минфина России от № 106н, далее — ПБУ 1/2008).

Платежи по ДМС отражаются по дебету счетов затрат (например, счет 20 «Основное производство», счет 26 «Общехозяйственные расходы», 44 «Расходы на продажу»). Если организация перечисляла страховые взносы за лиц, которые не состоят с ней в трудовых отношениях, то в этом случае расходы признаются для организации прочими и отражаются по дебету субсчета 91.02 «Прочие расходы» (п. 11 ПБУ 10/99).

В отличие от налогового учета, в котором расходы на ДМС нормируются, в бухгалтерском учете такие расходы признаются без ограничений. При возникновении разниц их следует отразить в учете в соответствии с Положением по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утв. приказом Минфина России от № 114н (далее — ПБУ 18/02).

В «1С: Бухгалтерии 8» редакции 3.0 для отражения расчетов по страхованию имущества и персонала (кроме расчетов по социальному страхованию и обязательному медицинскому страхованию), по отношению к которому организация выступает страхователем, предназначен счет 76.01 «Расчеты по имущественному, личному и добровольному страхованию». К счету открыты субсчета второго уровня:

Единовременная выплата страховой премии

Таблица 1 Расходы на оплату труда за 2015 год

| № п/п | Месяц 2015 года | Расходы на оплату труда за период, тыс. руб. | Расходы на оплату труда нарастающим итогом с начала налогового периода, тыс. руб. |

| 1 | Январь | 300 | 300 |

| 2 | Февраль | 297 | 597 |

| 3 | Март | 300 | 897 |

| 4 | Апрель | 686 | 1 583 |

| 5 | Май | 555 | 2 138 |

| 6 | Июнь | 670 | 2 808 |

| 7 | Июль | 710 | 3 518 |

| 8 | Август | 710 | 4 228 |

| 9 | Сентябрь | 790 | 5 018 |

| 10 | Октябрь | 790 | 5 808 |

| 11 | Ноябрь | 730 | 6 538 |

| 12 | Декабрь | 730 | 7 268 |

Примечание:

В программе «1С: Бухгалтерия 8» редакции 3.0 можно подключить сервис 1С: ДиректБанк с использованием электронной подписи(ЭП); без использования ЭП, по логину и паролю; по внешней компоненте, а также отправить в банк платежное поручение и получить электронную выписку в каждом из случаев. Вся информация доступна по тегу ДиректБанк. В ответах экспертов 1С на вопросы есть видеоролики с пошаговым описанием последовательности действий.

Чтобы уплаченные суммы признавались равномерно в соответствии с пунктом 6 статьи 272 НК РФ, в программе следует использовать механизм расходов будущих периодов. Данный механизм поддерживается, как на счете 97 «Расходы будущих периодов», так и на субсчетах 76.01.2 и 76.01.9 с помощью субконто Расходы будущих периодов.

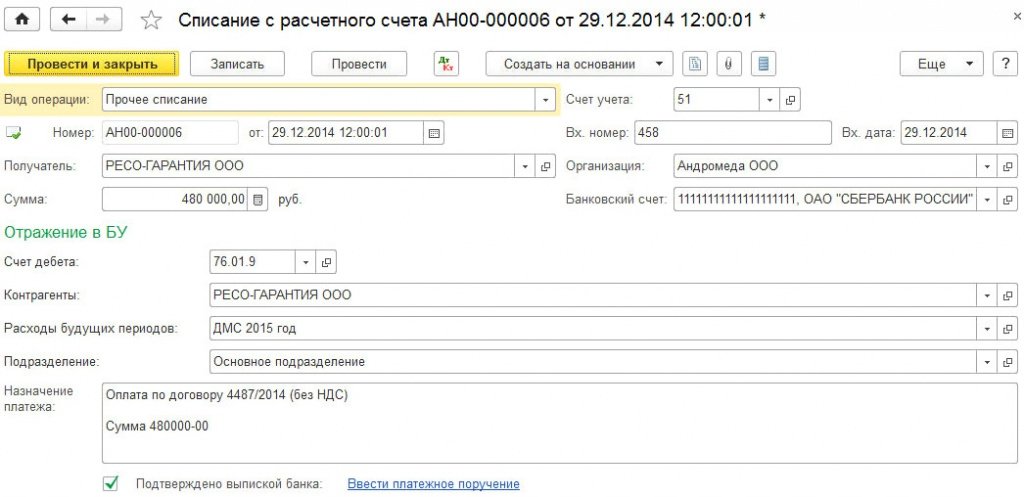

Если пользователь хочет вести дополнительный аналитический учет по застрахованным работникам, то можно использовать счет 76.01.2. В этом случае сумма страховой премии должна быть указана по каждому работнику в соответствии со списком, приложенным к договору ДМС, а количество документов Списание с расчетного счета должно соответствовать количеству застрахованных работников — по одному документу на каждого работника. Укажем в документе Списание с расчетного счета следующие реквизиты (рис. 1):

Рис. 1. Оплата страховой премии

| Поле | Данные |

| «Вид операции» | Прочее списание |

| «Счет дебета» | Счет 76.01.9 |

| «Получатель» и «Контрагенты» | Наименование страховой компании из справочника Контрагенты |

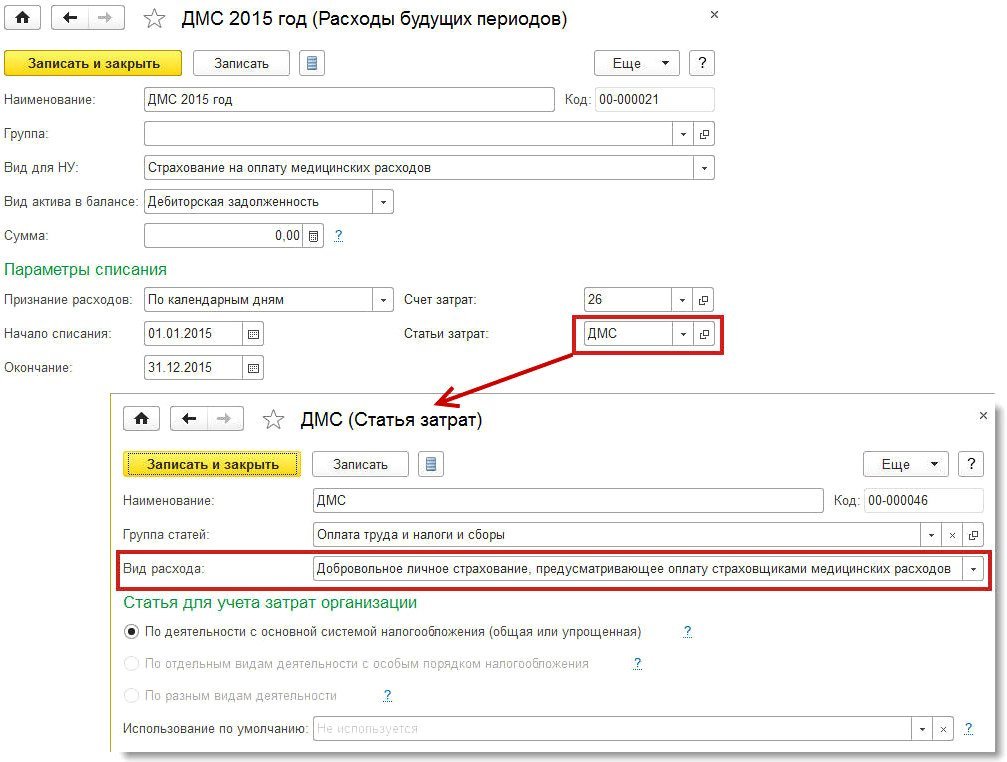

| «Расходы будущих периодов» | Необходимо перейти в одноименный справочник и ввести информацию по соответствующему виду расходов (рис. 2). Поле Сумма можно не заполнять, так как для списания расходов будущих периодов используется сумма остатков по данным бухгалтерского и налогового учета. В поле Статьи затрат нужно указать соответствующую статью из справочника. В форме элемента справочника Статьи затрат реквизит Вид расхода должен принимать значение Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов |

| «Подразделение» | Соответствующее подразделение из одноименного справочника. Если учет расходов на ДМС ведется в разрезе подразделений, то нужно создавать несколько документов Списание с расчетного счета с указанием соответствующих подразделений |

Рис. 2. Форма элемента справочника «Расходы будущих периодов»После проведения документа Списание с расчетного счета сформируется следующая проводка:

Дебет 76.01.9 Кредит 51

— на сумму единовременно выплаченной страховщику страховой премии.

Для целей налогового учета по налогу на прибыль соответствующая сумма фиксируются также в ресурсе Сумма НУ Дт 76.01.9.

В «1С: Бухгалтерии 8» автоматический расчет расходов на ДМС осуществляется в три этапа в процессе ежемесячной обработки Закрытие месяца:

480 000,00 руб. / 365 дней x 31 день = 40 767,12 руб.

Именно эта сумма вводится в запись регистра бухгалтерии проводкой:

Дебет 26 Кредит 76.01.9.

Также для целей налога на прибыль вводится запись в ресурсах Сумма НУ Дт и Сумма НУ Кт.

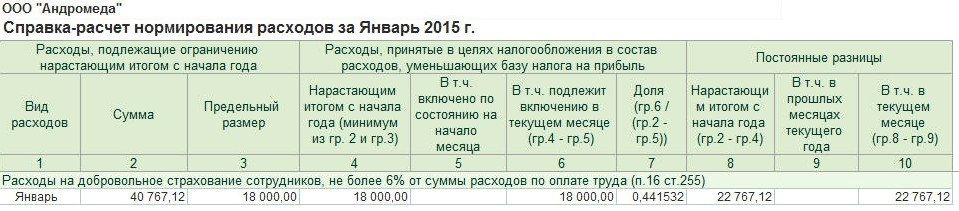

На рисунке 3 представлена списания расходов будущих периодов за январь 2015 года.

Рис. 3. списания расходов будущих периодов

Регламентной операцией Расчет долей списания косвенных расходов рассчитывается норматив по расходам на ДМС:

300 000,00 руб. x 6% = 18 000,00 руб.

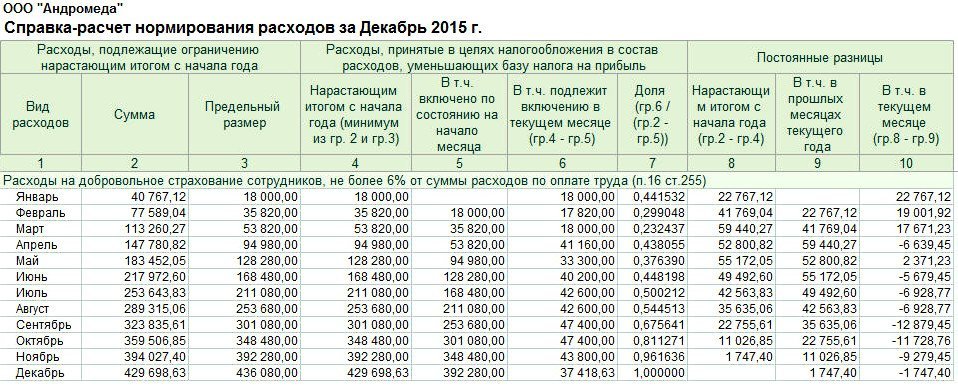

Документ не формирует бухгалтерских проводок, но в регистры сведений Доли списания косвенных расходов и Расчет нормирования расходов вводятся соответствующие записи. На рисунке 4 представлена нормирования расходов за январь 2015 года.

Рис. 4. нормирования расходов на ДМС за январь 2015 года

Регламентной операцией Закрытие счетов 20, 23, 25, 26 расходы на ДМС списываются проводкой:

Дебет 90.08.1 Кредит 26

— на сумму 40 767,12 руб.

Вводятся суммы и в специальные ресурсы регистра бухгалтерии, предназначенные для учета по налогу на прибыль:

Сумма НУ Дт 90.08.1 и Сумма НУ Кт 26

— на сумму расходов в пределах норматива (18 000 руб.);

Сумма ПР Дт 90.08.1 и Сумма ПР Кт 26

— на постоянную разницу (22 767,12 руб.).

После выполнения регламентной операции Расчет налога на прибыль, будет признано постоянное налоговое обязательство (ПНО) на сумму 4 553,42 руб. Также ежемесячно будут рассчитываться расходы на ДМС до окончания срока действия договора. Так, в феврале 2015 года:

ИС 1С: ИТС Подробнее об учете расходов на ДМС в программе «1С: Бухгалтерия 8» (ред. 3.0) см. в «Справочнике хозяйственных операций. 1С: Бухгалтерия 8» в разделе «Бухгалтерский и налоговый учет» — без превышения норматива и с превышением нормы расходов.

Изменение списка застрахованных лиц в течение срока действия договора

В течение года часть застрахованных сотрудников может уволиться, а вновь принятые на работу сотрудники могут быть включены в список застрахованных лиц путем заключения дополнительного соглашения к договору страхования. Если при этом общее количество застрахованных лиц не меняется, срок договора остается прежним (более года), а также не меняются другие существенные условия договора, то страховые взносы по таким договорам принимаются в уменьшение налогооблагаемой базы по налогу на прибыль (письмо Минфина России от № /4/118). Налоговый кодекс устанавливает ограничение только по общему сроку, на который заключен договор, а не на период страхования конкретного сотрудника (постановление ФАС Уральского округа от № /).

Если количество застрахованных лиц увеличивается за счет вновь принятых на работу сотрудников, о чем указано в дополнительном соглашении к договору ДМС, то страховую премию также можно учитывать при налогообложении (п. 2 ст. 942 ГК РФ, письмо Минфина России от № /1/731).

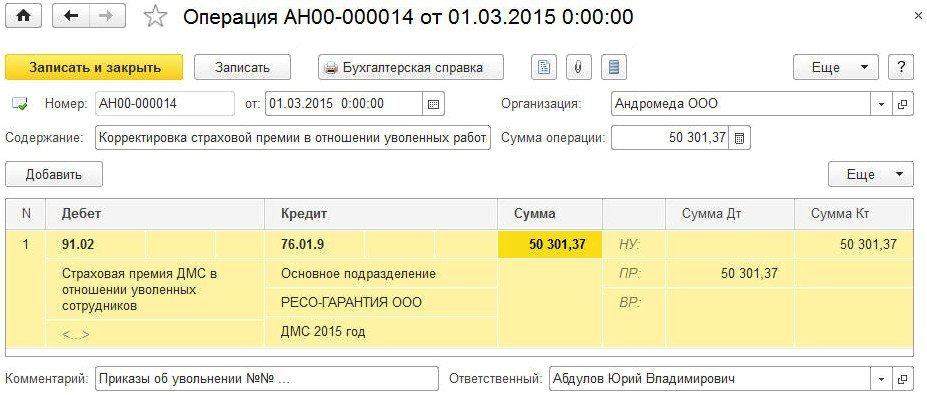

Но если сотрудник увольняется, а работодатель продолжает оплачивать за него страховку, не расторгая договора со страховщиком, то часть страховой премии, которая приходится на уволенных работников, из состава учитываемых для целей налогообложения расходов необходимо исключить (письмо Минфина России от № /1/20922).

Изменим условия Примера 1 и посмотрим, как можно учитывать страховые взносы по ДМС, в том числе и оплаченные за уволенных сотрудников.

Последним числом февраля 2015 года увольняется 5 застрахованных лиц, указанных в договоре ДМС, при этом продолжает оплачивать за них медицинскую страховку. Годовая стоимость страховой премии, уплаченной в отношении каждого работника, составляет 12 000 руб. Расходы на оплату труда для исчисления норматива, указанные в Примере 1, не меняются.

Количество календарных дней в январе и феврале 2015 года составляет 59 (31 день + 28 дней). Соответственно, оставшееся по договору ДМС количество календарных дней, приходящихся на уволенных сотрудников, составляет 306 (365 дней — 59 дней).

Рассчитаем долю премии, приходящуюся на уволенных сотрудников, которая исключается из расходов:

(12 000 руб. x 5 чел.) / 365 дней x 306 дней = 50 301,37 руб.

— на постоянную разницу в оценке расходов;

— на сумму страховой премии по уволенным сотрудникам.

Рис. 5. Исключение расходов по ДМС по уволенным сотрудникам

Начиная с марта 2015 года при выполнении регламентной операции Списание расходов будущих периодов уже будет использоваться скорректированная в сторону уменьшения сумма остатка страховой премии по данным бухгалтерского и налогового учета, которая потенциально может быть признана в расходах. Дальнейшие этапы расчета расходов по ДМС ничем не будут отличаться от этапов, описанных в Примере 1. В декабре 2015 года единовременно уплаченная сумма страховой премии полностью списывается со счета 76.01.9. С учетом выполненных корректировок сумма страховой премии, которая может быть потенциально включена в состав расходов, составляет 429 698,63 руб. (480 000,00 руб. — 50 301,37 руб.), а предельная сумма расходов на ДМС за 2015 год, определена как 436 080,00 руб.

Очевидно, что в состав расходов включается сумма 429 698,63 руб. как минимальная из двух сумм. На рисунке 6 представлена нормирования расходов за декабрь 2015 года. В состав косвенных расходов, отраженных в строке 040 Приложения № 2 к Листу 02 декларации по налогу на прибыль включается сумма расходов на ДМС, равная 429 698,63 руб. В части расходов по ДМС на конец года не образуется разниц между данными бухгалтерского и налогового учета.

Рис. 6. нормирования расходов на ДМС за январь 2015 года

В заключение отметим, что единовременная выплата страховой премии не всегда удобна. Более рационален вариант, когда в договоре предусмотрена выплата страховой премии по частям, например, ежеквартально. При этом сумма квартального платежа может корректироваться с учетом вновь прибывших и уволенных сотрудников, обновленный список которых указывается в допсоглашениях к договору. Учет расходов на ДМС в программе при таком варианте не поменяется: сумма платежа будет списываться в течение квартала через механизм расходов будущих периодов, а норматив в любом случае рассчитывается нарастающим итогом за год.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее