как в 1с перенести убыток текущего года по счету 09

Как в 1с перенести убыток текущего года по счету 09

Дата публикации 07.04.2021

Использован релиз 3.0.91

Для организаций, которые применяют ПБУ 18/02 балансовым методом.

В отчетном (налоговом) периоде, в котором получен убыток (отрицательная разница между доходами и расходами, учитываемыми в целях налогообложения), налоговая база признается равной нулю (п. 8 ст. 274 НК РФ). На полученные в предыдущих налоговых периодах убытки можно уменьшить налоговую базу по налогу на прибыль текущего налогового периода, но не более чем на 50 % (ограничение действует в отношении налоговых периодов с 01.01.2017 по 31.12.2021) (ст. 283 НК РФ).

Если по итогам налогового периода получен убыток и в программе не выполнен его перенос на будущее, то при выполнении регламентной операции «Расчет налога на прибыль» в составе обработки «Закрытие месяца» за январь следующего года на экран будет выведено сообщение об ошибке с рекомендацией по переносу убытка прошлого года на будущее (рис. 1).

Перенос убытка текущего года на будущее в программе отражается документом «Операция» (рис. 2).

После ввода операции по переносу убытков на будущее необходимо повторно выполнить закрытие месяца за декабрь года, в котором получен убыток. При повторном закрытии месяца в регламентной операции «Расчет отложенного налога по ПБУ 18» в проводке Дт 09 Кт 99.02.О субконто счета 09 «Отложенные налоговые активы» будет автоматически изменено с «Убыток текущего периода» на «Расходы будущих периодов» (рис. 3).

Как в 1С исправить ошибку «Не перенесен убыток прошлого года»?

В «1С:Бухгалтерии 8», редакция 3.0 иногда возникает следующая проблема при закрытии месяца в начале нового года: невозможно выполнить расчет налога на прибыль, поскольку не перенесен убыток прошлого года на расходы будущих периодов. Точный текст сообщения об ошибке следующий:

Список ошибок операции

Расчет налога на прибыль за Январь 2018

Устраните указанные ошибки и повторите выполнение операции

1. «Не перенесен убыток прошлого года.

Обнаружен остаток на начало года на счете 09 по виду «»Убыток текущего периода»».

Рекомендуется перед реформацией баланса прошлого года ввести проводки с датой конца прошлого года:

С кредита счета 09 по виду «»Убыток текущего периода»» в дебет счета 09 по виду «»Расходы будущих периодов»» с датой конца прошлого года на сумму остатка по виду «»Убыток текущего периода»».

С кредита счета 99 в дебет счета 97 по статье РБП с видом «»Убытки прошлых лет»» на положительную сумму налогового учета и отрицательную сумму временных разниц, равную сумме убытка»

Закрытие месяца не проходит и программа предлагает перейти в список операций, введенных вручную, для устранения данной ошибки:

В первую очередь нужно отменить операцию реформации баланса за предыдущий год, а лучше отменить закрытие декабря, а потом провести закрытие месяца снова, указав для реформации баланса — «Отменить операцию».

Списание убытков прошлых лет в 1С 8.3 проводки

Далее посмотрим сумму убытка, которую необходимо перенести на расходы будущих периодов, сформируем отчет «Оборотно-сальдовая ведомость» по счету 09:

В настройках отчета укажем группировку по видам активов и обязательств и сформируем отчет за предыдущий год:

Перенос убытков на будущее с 2017 года в 1С

Федеральным законом от 30.11.2016 № 401-ФЗ внесены поправки в статью 283 НК РФ, которая регулирует порядок переноса убытков на будущее. Обращаем внимание, что понятие «перенос убытков на будущее» применяется только для целей налогообложения прибыли, так как в бухгалтерском учете порядок учета убытков отличается.

Порядок учета убытков.

. в бухгалтерском учете

Прежде всего, в бухгалтерском учете следует различать понятия «чистая прибыль (убыток)» и «нераспределенная прибыль (непокрытый убыток)», поскольку данные показатели формируются на различных счетах бухгалтерского учета и имеют различное значение. Еще в 2002 году на это обращал внимание Минфин России в письме от 23.08.2002 № 04-02-06/3/60, и с тех пор ничего не поменялось.

Таким образом, балансовый счет 84 обобщает информацию о наличии и движении сумм нераспределенной прибыли (непокрытого убытка).

Нераспределенная прибыль расходуется по решению собственников компании. Например, они могут направить ее на дивиденды, на увеличение уставного капитала, а также на покрытие убытков прошлых лет. Убыток прошлых лет можно списать не только за счет нераспределенной прибыли, но и за счет резервного капитала, если он создавался.

. в налоговом учете

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде. Налоговая база признается равной нулю в том отчетном (налоговом) периоде, когда получен убыток (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то согласно положениям статьи 283 НК РФ (в ред. Федерального закона от 30.11.2016 № 401-ФЗ), налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов можно уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее).

При этом необходимо учитывать следующие особенности:

. с учетом положений ПБУ 18/02

ОНА отражается по дебету счета 09 «Отложенные налоговые активы» в корреспонденции с кредитом счета 68.04.2. По мере переноса убытка и отражения его суммы в декларации по налогу на прибыль, вычитаемая временная разница уменьшается (до полного погашения), и соответствующая сумма ОНА списывается записью по дебету счета 68.04.2 в корреспонденции с кредитом счета 09 (п. 17 ПБУ 18/02, Инструкция по применению Плана счетов).

Учет убытков прошлых лет в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок учета убытков прошлых лет в программе «1С:Бухгалтерия 8» редакции 3.0 осуществляется в два этапа:

1. Перенос убытка текущего периода на расходы будущих периодов.

2. Списание убытков прошлых лет.

Данная ручная операция регистрируется последним днем года до реформации баланса. Если в учетной системе не будет отражен перенос убытков на РБП, то программа обнаружит данную ситуацию и напомнит об этом пользователю. В январе следующего года при выполнении регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца, на экран будет выведено сообщение, что убыток прошлого года не перенесен. Обработка прерывается, и пока пользователь не сформирует операцию по переносу убытка, двинуться дальше он не сможет.

Между тем, перенос убытков на будущее является правом налогоплательщика, а не обязанностью (п. 1 ст. 283 НК РФ). Как же быть, если по какой-либо причине налогоплательщик не хочет воспользоваться указанным правом?

Убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль при выполнении регламентной операции Списание убытков прошлых лет. Сумма списания убытков рассчитывается только в том случае, если на момент выполнения регламентной операции по данным налогового учета на счете 97.21 «Расходы будущих периодов» с видом расхода Убытки прошлых лет числится дебетовое сальдо. Списание производится в дебет счета 99.01.1 в соответствии с данными, указанными в справочнике Расходы будущих периодов.

Начиная с 2017 года убытки, полученные в 2007 году и позже, можно переносить на неограниченное число последующих налоговых периодов, а прибыль за отчетные (налоговые) периоды 2017-2020 гг. можно уменьшить на сумму убытков предыдущих налоговых периодов не более чем на 50 %. Данное изменение поддержано в программе «1С:Бухгалтерия 8» начиная с версии 3.0.45.20.

Чтобы снять десятилетнее ограничение, установленное в программе для «старых» убытков (полученных с 2007 по 2015 годы), достаточно открыть соответствующие записи справочника Расходы будущих периодов и очистить поле Период списания по:.

Что касается участников региональных инвестиционных проектов, участников ОЭЗ и др., то для таких организаций, применяющих пониженные налоговые ставки, автоматическое списание убытков по правилам статьи 283 НК РФ в «1С:Бухгалтерии 8» не поддерживается.

Рассмотрим, как в программе «1С:Бухгалтерия 8» (ред. 3.0) осуществляется перенос убытков на будущее с учетом последних изменений налогового законодательства.

Пример 1

ЗАО «ТФ Мега» применяет ОСНО, положения ПБУ 18/02, исчисляет и уплачивает ежемесячные авансовые платежи в течение отчетного периода. По итогам 2016 года организация получила убыток, который по данным налогового учета составил 5 млн руб. В 2017 году организация работала с прибылью, которая нарастающим итогом с начала года составила:

При расчете налоговой базы в каждом отчетном и налоговом периоде организация воспользовалась своим правом и перенесла часть убытка на будущее.

Отражение суммы убытка в учете и отчетности

Для выявления суммы налогового убытка 2016 года, который налогоплательщик вправе перенести на будущее, необходимо сначала выполнить все регламентные операции за декабрь 2016 года, входящие в обработку Закрытие месяца.

Сумма убытка будет отражена, например, в Справке-расчете налога на прибыль, если в настройках отчета в качестве показателей установить данные налогового учета.

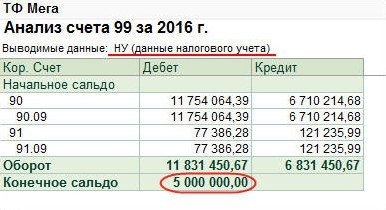

Можно проанализировать данные налогового учета по счету 99 за 2016 год, воспользовавшись одним из стандартных отчетов из раздела Отчеты, например Анализом счета. Если отменить регламентную операцию Реформация баланса, то отчет Анализ счета по счету 99 будет более наглядным: дебетовое сальдо в сумме 5 млн руб. свидетельствует об убытке (рис. 1).

Поскольку организация применяет положения ПБУ 18/02, то при выполнении регламентной операции Расчет налога на прибыль за декабрь 2016 года признается отложенный налоговый актив (ОНА) и формируется бухгалтерская проводка:

В отчете о финансовых результатах в строке 2300 отражается сумма убытка по данным бухгалтерского учета: 5 000 тыс. руб. со знаком «минус» (отрицательное значение указывается в скобках). Обращаем внимание, что эта сумма может не совпадать с налоговым убытком. Сумма признанного отложенного налогового актива в размере 1 000 тыс. руб. отражается по строке 2450 «Изменение отложенных налоговых активов» и уменьшает сумму убытка. Таким образом, в показателе 2400 «Чистая прибыль (убыток)» отражается сумма скорректированного убытка в размере 4 000 тыс. руб. со знаком «минус». Учтенный отложенный налоговый актив в дальнейшем уменьшит базу налога на прибыль.

В первом разделе актива баланса «Внеоборотные активы» сумма отложенного налогового актива в размере 1 000 тыс. руб. отражена по строке 1180 «Отложенные налоговые активы».

В третьем разделе пассива «Капитал и резервы» сумма непокрытого убытка 2016 года отражается в общей сумме по строке 1370 «Нераспределенная прибыль (непокрытый убыток)». Если у организации на начало года отсутствовала нераспределенная прибыль (непокрытый убыток) прошлых лет, и в течение года не распределялись дивиденды, то значение строки 1370 должно быть равно значению строки 2400 отчета о финансовых результатах (см. Инструкцию по применению Плана счетов).

Перенос убытка текущего периода на будущее

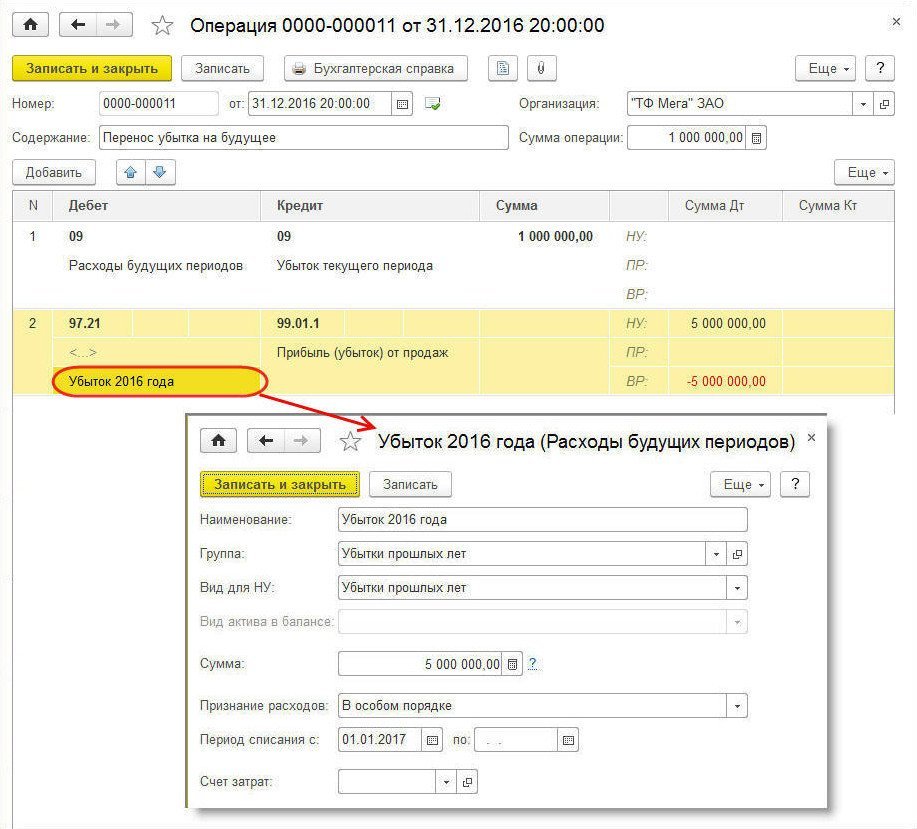

Чтобы убыток, полученный в 2016 году, в дальнейшем учитывался в программе «1С:Бухгалтерия 8» (ред. 3.0) автоматически, необходимо его перенести на расходы будущих периодов. Создадим документ Операция 31.12.2016 (рис. 2).

В форме документа для создания новой проводки нужно нажать кнопку Добавить и ввести корреспонденцию по дебету счета 97.21 «Расходы будущих периодов» и кредиту счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения». Поскольку в бухгалтерском учете убыток на будущее не переносится, то поле Сумма оставляем пустым, при этом заполняем специальные ресурсы для целей налогового учета:

В форме элемента справочника Расходы будущих периодов нужно указать следующую информацию:

Перенос убытка на будущее означает, что в будущем планируется уменьшение налоговой базы. В бухгалтерском учете такое уменьшение налоговой базы произойдет за счет списания отложенного налогового актива. Поскольку в момент переноса убытка в ручной операции отражены временные разницы в оценке актива Расходы будущих периодов, то по этому виду актива в бухгалтерском учете необходимо отразить возникновение ОНА с помощью проводки:

Обращаем внимание, что операцию по переносу убытков на РБП следует вводить уже после окончательного выполнения обработки Закрытие месяца за декабрь.

После сохранения ручной операции следует повторно зайти в форму Закрытие месяца и проделать следующую последовательность действий для операций:

Если возникнет необходимость повторно закрыть месяц, то ручную операцию по переносу убытка следует отменить (пометить на удаление). После окончательного закрытия месяца нужно снять пометку на удаление ручной операции (вновь отразить ее в учете) и заново выполнить реформацию баланса без перепроведения документов.

Списание убытков прошлых лет

С января 2017 года в обработку Закрытие месяца включается регламентная операция Списание убытков прошлых лет, при проведении которой программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов по обновленным нормам статьи 283 НК РФ, то есть не более чем на 50 %.

Результат уменьшения прибыли отражается в специальных ресурсах регистра бухгалтерии:

Если прибыль в текущем месяце отсутствует, то документ все равно будет создан, но не будет иметь движений по регистрам. Если в текущем месяце получен убыток, то сумма списания восстанавливается, а в указанных ресурсах сумма списания убытка сторнируется.

Согласно условиям Примера 1, организация «ТФ Мега» в I квартале 2017 года получила прибыль в размере 1 000 000,00 руб.

Половину этой суммы можно уменьшить на сумму убытков предыдущих налоговых периодов.

Выполним закрытие месяца за март 2017 года и сформируем Справку-расчет списания убытков прошлых лет (справка формируется нарастающим итогом с начала года). В графе 4 Справки-расчета списания убытков прошлых лет за март 2017 года в качестве суммы убытка, учтенной в уменьшение прибыли, будет указана сумма 500 000 руб. (рис. 3).

При проведении регламентной операции Расчет налога на прибыль сумма налога на прибыль будет уменьшена за счет списания отложенного налогового актива, что отражается проводкой:

Дебет 68.04.2 Кредит 09 по виду актива «Расходы будущих периодов»

Всего по данному виду актива за первый квартал списано ОНА на сумму 100 000,00 руб. (500 000,00 х 20 %).

Рассмотрим, как заполняется декларация по налогу на прибыль за I квартал 2017 года. В Приложении № 4 к Листу 02 автоматически отражаются следующие показатели (рис. 4):

Строка Приложения № 4 к Листу 02 декларации по налогу на прибыль за I квартал 2017 года

Данные

Неперенесенный убыток 2016 года (5 000 000 руб.), эта же сумма отражается по строке 010 в общей сумме остатка неперенесенного убытка на начало налогового периода

Налоговая база за отчетный период (1 000 000 руб.)

Сумма части убытка, уменьшающего налоговую базу. Сюда попадает кредитовый оборот счета 97.21 с видом «Убытки прошлых лет» (500 000 руб.)

Остаток неперенесенного убытка на конец налогового периода (4 500 000 руб.)

Заполнение декларации по прибыли за промежуточные отчетные периоды

Несмотря на то, что налогоплательщик имеет право переносить убыток на будущее в любом отчетном периоде (п. 1 ст. 283 НК РФ), Приложение № 4 к Листу 02 включается в состав декларации только за I квартал и налоговый период (п. 1.1 Приказа ФНС). Соответственно, Приложение № 4 к Листу 02, а также строка 110 Листа 02 декларации за полугодие и за 9 месяцев в программе не заполняется. При этом алгоритм списания убытков не меняется. Как в таком случае заполнять декларацию по условиям Примера 1?

Ответ на этот вопрос дает пункт 5.5 Приказа ФНС, согласно которому в декларациях по налогу на прибыль за промежуточные отчетные периоды строка 110 Листа 02 определяется исходя из данных:

На практике это означает следующее: строку 110 нужно заполнять вручную на основании данных налогового учета, при этом остальные показатели Листа 02 заполняются автоматически.

За 9 месяцев 2017 года кредитовый оборот счета 97.21 с видом Убытки прошлых лет по данным налогового учета составляет 1 500 000 руб. Эта же сумма отражается в графе 4 Справки-расчета списания убытков прошлых лет за сентябрь 2017 года. В строку 110 Листа 02 декларации за 9 месяцев вручную вводится значение: 1 500 000.

Отражение убытков в годовой отчетности организации

Выполним закрытие месяца за декабрь 2017 года. По данным налогового учета сумма убытка, учтенная в уменьшение прибыли за 2017 год, составляет 2 000 000 руб., а остаток неперенесенного убытка на конец 2017 года составляет 3 000 000,00 руб.

По данным бухгалтерского учета за 2017 год списано ОНА с видом актива Убыток текущего периода на сумму 400 000,00 руб. (2 000 000,00 х 20 %).

Теперь сформируем и заполним декларацию по налогу на прибыль за 2017 год. В Приложении № 4 к Листу 02 автоматически отражаются следующие показатели:

Строка Приложения № 4 к Листу 02 декларации по налогу на прибыль за 2017 год

Данные

Неперенесенный убыток 2016 года (5 000 000 руб.), эта же сумма отражается по строке 010 в общей сумме остатка неперенесенного убытка на начало налогового периода

Налоговая база за отчетный период (4 000 000 руб.)

Сумма части убытка, уменьшающего налоговую базу (2 000 000 руб.)

Остаток неперенесенного убытка на конец налогового периода (3 000 000 руб.)

Сформируем и заполним бухгалтерскую отчетность за 2017 год. В отчете о финансовых результатах автоматически отражаются показатели:

Строка Отчета о финансовых результатах за 2017 год

Данные

Сумма прибыли по данным бухгалтерского учета в размере 4 000 тыс. руб. Обращаем внимание, что эта сумма может не совпадать с налоговой прибылью

Текущий налог на прибыль в размере 400 тыс. руб. со знаком «минус» (отрицательное значение указывается в скобках)

Сумма списанного отложенного налогового актива в размере 400 тыс. руб. со знаком «минус», которая уменьшает сумму прибыли

Сумма чистой прибыли в размере 3 200 тыс. руб.

В первом разделе актива баланса «Внеоборотные активы» сумма отложенного налогового актива в размере 600 тыс. руб. отражена по строке 1180 «Отложенные налоговые активы». В третьем разделе пассива «Капитал и резервы» сумма нераспределенной прибыли 2017 года отражается в общей сумме по строке 1370 «Нераспределенная прибыль (непокрытый убыток)».

1С:ИТС

В 1С:ИТС в справочнике «Налог на прибыль организаций» в разделе «Налоги и взносы» см. актуальную информацию о переносе убытков на будущее.

Как уменьшить убыток прошлых лет в бухгалтерском учете

Как в 1С в текущем периоде внести исправление на 09 счёте «Отложенные налоговые активы» и уменьшить налоговый убыток за 2018 год на счёте 97 «Убытки прошлых лет»?

Сумма убытка, перенесённого на будущие периоды (не использованного для уменьшения налога на прибыль в отчётном периоде, но который будет принят в целях налогообложения в последующих отчётных периодах), признается вычитаемой временной разницей, которая приводит к образованию отложенного налогового актива (п. 11, 14 ПБУ 18/02).

На счетах бухгалтерского учёта признание и погашение отложенного налогового актива отражается соответственно по дебету и кредиту счета 09 «Отложенные налоговые активы» (п. 17 ПБУ 18/02, Инструкция по применению плана счетов бухгалтерского учёта, утв. приказом Минфина РФ от 31.10.2000 № 94н).

Давайте рассмотрим пример ситуации.

В фирме «Династия ООО» за 2018 год выявили ошибку в 2021 году: были излишне начислены проценты по займу в налоговом учёте. В 2018 году был убыток, после выявления ошибки, убыток уменьшился на 400 000 рублей. Уточнённую декларацию сделали вручную.

В настройках учётной политики ПБУ 18/02 ведётся балансовым методом с отражением в учёте ПР и ВР. Исходя из этого сделаем ручную операцию на 97.21 «Прочие расходы будущих периодов», создадим новую запись в справочнике «Расходы будущих периодов», где в «Вид для НУ» выберем Убытки прошлых лет. Сумма будет равна выявленному уменьшению убытка, т.е. 400 000 рублей, признание расходов будет «В особом порядке».

Период списания будет указан в удобное для бухгалтера время, в нашем случае дата 01.06.2021 года.

В результате ручной операции отложенный налоговый актив перенесён с убытков текущего периода на расходы будущих периодов только по НУ дебета 97 счёта, с минусом и той же суммой 400 000 рублей на временных разницах. Рис.1.

Это и есть основная операция по нашей теме, далее бухгалтер закроет месяц в «Расчётах налогового учёта по ПБУ/18» увидит проводки по дебету 68.04.2 – кредиту 09 «Расходы будущих периодов» на сумму 80 000 рублей и 99.09 дебет – 68.04.2 кредит, на ту же сумму.

Последние изменения придётся внести уже в декабре 2021 года, в декларации по налогу на прибыль в приложении 4 к разделу 2 «Расчёт суммы убытка или части убытка, уменьшающего налоговую базу». И в бухгалтерском годовом балансе, «Отчёте о финансовых результатах», по строкам 2412 «Отложенный налог на прибыль» и 2460 «Прочее».

Реформация баланса с убытком в 1С: Бухгалтерии предприятия 8

В одной из прошлых статей мы разбирали процедуру реформации баланса на примере организации, получившей по итогам года прибыль (Реформация баланса с прибылью в 1С: Бухгалтерии предприятия 8). Но в деловой практике бывают обстоятельства, когда вложения оказываются больше, чем доходы. Зачастую такие ситуации встречаются при старте бизнеса, на подготовительном этапе строительства или производства. За вычетом исключений, установленных статьей 283 НК РФ, организация вправе перенести убыток на будущее на неограниченное количество последующих налоговых периодов. Такое правило установлено с 1 января 2017 г.

Перенос убытков на будущее можно начинать в первом же отчетном периоде, не дожидаясь окончания года. Если убытки понесены более, чем в одном налоговом периоде, то их погашение производится в порядке той очередности, в которой они понесены.

Важное ограничение №1:

Такое действие можно совершить только в пределах суммы налогооблагаемой прибыли т.к. отрицательная разница между доходами и расходами не допускается. Иными словами, перенести можно часть убытка, которая меньше или равна налогооблагаемой прибыли.

На период 2017-2020 гг. уменьшение налогооблагаемой базы по налогу на прибыль на сумму ранее полученных убытков возможно только на 50%. Иными словами, до нуля в этот период уменьшить налог на прибыль не получится.

Организации, применяющие УСН с объектом «Доходы минус расходы», могут уменьшить налогооблагаемую базу только по итогам налогового периода в течение последующих 10 лет. При этом убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на любой год из последующих девяти лет. Учитывается только убыток, понесенный в период применения УСН с объектом «Доходы минус расходы» (п.7 статьи 346.18 НК РФ).

Как это работает в 1С: Бухгалтерии предприятия 8 редакции 3.0

Формируем ручную операцию: перенос убытка текущего года в расходы будущих периодов.

Вторая проводка – это формирование суммы отложенного налогового актива. Если организация не применяет ПБУ 18/02 – она не нужна. Приводим ее здесь для понимания сути ПБУ 18/02 (подробнее о применении данного ПБУ в статье Основы ведения учета с применением ПБУ 18/02 в 1С: Бухгалтерии предприятия 8 ).

На счете 09 «Отложенные налоговые активы» вид активов «Убыток текущего года» закроется и будет перенесен в вид активов «Расходы будущих периодов» этого же счета.

Проводим реформацию баланса на примере организации, применяющей ПБУ 18/02.

Как видно из проводок реформации, сумма убытка в бухгалтерском учете перенесена за вычетом суммы отложенного налогового актива (20% от суммы убытка текущего года).

Далее отражено формирование чистой прибыли компании с учетом убытка текущего года.

Расчет налога на прибыль после реформации баланса с переносом убытка на будущее выглядит так:

Теперь проведем реформацию баланса на примере организации, не применяющей ПБУ 18/02.

Вся сумма непокрытого убытка переносится на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Завершающая операция текущего года проведена. Уже в новом году происходит распределение прибыли собственниками бизнеса или принимаются иные управленческие решения.

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов