как в 1с перевыставить счет фактуру принципалу в 1с

«1С:Бухгалтерия 8» (ред. 3.0). Отражение в учете у посредника корректировки закупленных для принципала услуг (+ видео)

Видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.40.33.

В момент закупки услуг у поставщика по агентскому договору регистрируется документ Поступление с видом операции Товары, услуги комиссия. В шапке документа указывается договор вида С поставщиком.

На закладке Агентские услуги в табличной части в поле Комитент указывается принципал (принципалы), в интересах которого совершается сделка. Для каждого из них должен быть указан договор вида С комитентом (принципалом) на закупку.

При регистрации поступления регистрируется счет-фактура, полученный от поставщика.

По результатам выполнения агентского поручения оформляется документ Отчет комитенту. Отчет может быть заполнен автоматически по товарам (услугам), приобретенным по данному агентскому договору.

При проведении документа автоматически сформируются счета-фактуры, выставляемые агентом на приобретенные услуги от имени поставщика.

Если с поставщиком услуг достигается соглашение об изменении условий сделки, то при получении корректировочных документов от поставщика в учетную систему необходимо ввести документ Корректировка поступления с видом операции Корректировка по согласованию сторон и зарегистрировать соответствующий ему полученный корректировочный счет-фактуру.

Для перевыставления корректировочных документов принципалу создается документ Корректировка реализации с видом операции Корректировка по согласованию сторон, а в качестве документа-основания указывается счет-фактура, выставленная принципалу от имени поставщика.

На основании Корректировки реализации принципалу выставляется корректировочный счет-фактура от имени поставщика.

Этот корректировочный счет-фактура отражается в декларации по НДС в разделе 10 «Сведения из журнала учета выставленных счетов-фактур».

Реализация услуг по агентскому договору у принципала в «1С:Бухгалтерии 8» (ред. 3.0)

По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные (фактические) действия от своего имени, но за счет принципала или от имени и за счет принципала.

К отношениям по договору агентирования применяются правила, установленные главой 52 Гражданского кодекса РФ «Агентирование». Кроме этого:

Эти нормы могут быть применены, только если они не противоречат нормам, установленным в главе 52 ГК РФ.

Агент обязан отчитываться перед принципалом в порядке и сроки, которые предусмотрены договором (п. 1 ст. 1008 ГК РФ). В отчете отражаются все выполненные агентом действия, в том числе реализованные или приобретенные товары, работы, услуги.

К отчету прилагаются подтверждающие документы, а также счет на агентское вознаграждение (акт о выполненных услугах, счет-фактура).

Согласно статье 1006 ГК РФ принципал обязан уплатить агенту вознаграждение в размере и в порядке, установленных в агентском договоре. По условиям договора агентское вознаграждение может быть удержано агентом из выручки, полученной от реализации товаров или услуг. Выручкой принципала будет сумма, полученная от реализации услуг.

Вознаграждение, выплаченное агенту, включается в расходы принципала.

Отражение операций принципала в программе «1С:Бухгалтерия 8» (ред. 3.0) при реализации услуг по агентскому договору рассмотрим на следующем примере.

Пример

В обязанности агента также входит поиск и регистрация клиентов в информационной базе принципала. И агент и принципал применяют общую систему налогообложения (ОСНО) и являются плательщиками НДС.

31 января 2014 года агент ЗАО «Платинум» представил принципалу отчет и комплект подтверждающих документов (акт, счет-фактуру и счет на агентское вознаграждение, копии платежных документов, подтверждающих получение денежных средств от покупателей, а также копии выставленных покупателям счетов-фактур).

Согласно отчету агента в январе 2014 года ЗАО «Платинум» были получены денежные средства и реализован комплекс информационных услуг принципала в следующей хронологии:

В соответствии с заключенным договором, агентское вознаграждение удерживается агентом в размере 10 % от суммы реализации услуг. После удержания агентского вознаграждения денежные средства перечисляются принципалу на расчетный счет.

Настройки параметров учета

Если организация ведет деятельность в рамках комиссионной торговли или агентских услуг, то в программе «1С:Бухгалтерия 8» (ред. 3.0) необходимо выполнить соответствующие настройки.

Настроить параметры учета можно из раздела Справочники и настройки учета по гиперссылке Настройка параметров учета на панели навигации.

Для организации ЗАО «ТФ Мега» в Настройках параметров учета на закладке Комиссионная торговля устанавливаем флаг Ведется деятельность по договорам комиссии на продажу (рис. 1).

Рис. 1. Настройка параметров учета для комиссионной торговли (агентских услуг).

Отчет комиссионера (агента) о продажах

Для отражения операций реализации услуг принципала, начисления НДС с реализации, а также начисления агентского вознаграждения и удержания его из выручки принципала предназначен документ Отчет комиссионера (агента) о продажах, который доступен из раздела Покупки и продажи по гиперссылке на панели навигации Отчеты комиссионеров о продажах.

Форма документа состоит из нескольких закладок (см. рис. 2). Рассмотрим заполнение реквизитов документа на закладке Главное:

Рис. 2. Заполнение титульных реквизитов отчета агента

На закладке Товары и услуги размещены две связанные друг с другом табличные части (рис. 3):

Рис. 3. Реализованные услуги третьим лицам через агента

В соответствии с требованиями законодательства РФ реализованные агентом услуги указываются в разрезе конечных покупателей и даты совершения операции, то есть даты, указанной в счете-фактуре, выставленном агентом конечному покупателю. После записи документа на эти же даты в программе будут автоматически созданы счета-фактуры, выставляемые принципалом агенту.

Аналогичным образом добавляем в верхней таблице покупателя Пользователь 2 и заполняем реализованные ему услуги в нижней части таблицы.

На закладке Денежные средства указывается информация о средствах, полученных от покупателей за услуги принципала на основании отчета агента. При утверждении отчета о полученных денежных средствах к принципалу переходит обязанность уплаты НДС в случае предоплаты. Информация о полученных денежных средствах заносится в документ Отчет комиссионера (агента) о продажах вручную. Возможен один из трех вариантов платежей, которые необходимо выбрать в поле Вид отчета по платежам: Аванс, Оплата, Зачет аванса.

Согласно отчету агента, денежные средства, поступившие от заказчиков, были зачтены в течение пяти дней, обязанность начисления НДС с предоплаты у принципала отсутствует, поэтому табличная часть заполняется следующим образом (см. рис. 4):

Рис. 4 Регистрация поступивших денежных средств от третьих лиц

Заполнение закладки Денежные средства важно в случае получения предоплаты от заказчика, а также в случае зачета этой предоплаты. В нашей ситуации информация, отраженная на закладке Денежные средства, носит лишь справочный характер.

На закладке Расчеты указываются счета расчетов с агентом за реализованные услуги принципала, а также счета расчетов за посреднические услуги агента (см. рис. 5).

Рис. 5. Счета расчетов с агентом

Счета расчетов устанавливаются по умолчанию в соответствии со счетами, указанными в настройке Счета расчетов с контрагентами на панели навигации (раздел Покупки и продажи).

При проведении документа Отчет комиссионера (агента) о продажах в программе формируются следующие проводки:

Для того чтобы определить задолженность агента после удержания агентского вознаграждения, можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами» (рис. 6).

Рис. 6. ОСВ по счету 76.09

Как видно из оборотно-сальдовой ведомости, по дебету счета 76.09 «Прочие расчеты с разными дебиторами и кредиторами» отражена дебиторская задолженность ЗАО «ТФ Мега» в размере 54 000,00 рублей.

Задолженность будет погашена при отражении полученной оплаты от агента за реализованные услуги. Оплату можно зарегистрировать документом Поступление на расчетный счет на основании документа Отчет комиссионера (агента) о продажах.

Учет НДС и регистрация счетов-фактур

При проведении документа Отчет комиссионера (агента) о продажах автоматически создаются документы Счета-фактуры выданные в том количестве, в котором агент выставлял счета-фактуры третьим лицам.

Рис. 7. Счет-фактура на реализацию, перевыставляемый в адрес агента

Перевыставленные агенту счета-фактуры отражаются в части 1 журнала учета полученных и выставленных счетов-фактур и в книге продаж в соответствии с правилами, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

Что касается полученного счета-фактуры на вознаграждение агента, то документ создается автоматически при регистрации на закладке Главное в документе Отчет комиссионера (агента) о продажах.

Поле Документы-основания заполняется автоматически на основании документа Отчет комиссионера (агента) о продажах.

Для ввода в информационную базу счета-фактуры на основании нескольких документов можно по гиперссылке Изменить перейти в окно Список документов-оснований и, используя кнопку Добавить, выбрать соответствующие документы из открывшегося списка документов-оснований.

Если установлен флаг Отразить вычет НДС в книге покупок, то при проведении документа Отчет комиссионера (агента) о продажах отражается вычет налога на добавленную стоимость по счету-фактуре в Книге покупок проводкой:

Если флаг не установлен, то вычет НДС отражается регламентным документом Формирование записей книги покупок.

Обратите внимание, что поле Код вида операции заполняется автоматически значением «01» согласно приказу ФНС России от 14.02.2012 № ММВ-7-3/83@ и соответствует приобретенным товарам, работам, услугам (включая посреднические услуги).

Полученный счет-фактура на вознаграждение агента отражается в части 2 журнала учета полученных и выставленных счетов-фактур и в книге покупок в соответствии с правилами, утвержденными Постановлением Правительства РФ от 26.12.2011 № 1137.

От редакции

Сталкиваясь с ситуацией, когда одной стороне нужно совершить действия в интересах другой стороны, не всегда можно сразу определить, какой именно договор следует заключить.

В отношении каждого из перечисленных договоров вы узнаете, кто приобретает права и обязанности по заключенным сделкам, каков порядок выплаты вознаграждения, есть ли какие-либо ограничения, всегда ли исполнитель должен представлять отчеты и каким образом происходит передача исполнения.

Подробная информация, касающаяся договора агентирования, и примерные формы договора и отчета агента также см. на сайте 1С:ИТС.

Как перевыставить принципалу счет-фактуру налогового агента в «1С:Бухгалтерия 8» (ред. 3.0)

Иногда организации, являющейся посредником, приходится приобретать услуги у иностранной фирмы для принципала из России. И тогда ей, соответственно, приходится платить НДС. А перед бухгалтерской службой возникает вопрос: «Как перевыставить счет-фактуру налогового агента принципалу, используя программное обеспечение «1С:Бухгалтерия 8» (ред. 3.0)?

Постараемся объяснить это как можно подробнее.

Ситуация

Компания, бухгалтеру которой предстоит решить описанную выше задачу, производит заключение агентского договора с фирмой из Российской Федерации, в данном случае становящейся принципалом. По этому договору первая компания может действовать от своего имени, однако оплачивает все вторая. По ее поручению организация-посредник приобретает услуги у зарубежного поставщика, при этом платя налог на добавленную стоимость налогового агента.

Далее предстоит решить перечисленные ниже вопросы:

Решаем поставленные вопросы

Согласно ст. 148 и пп.1-2 ст.161 НК РФ, если агент (посредник) приобретает в иностранной организации для принципала услуги, которые должны быть предоставлены на территории России, он становится налоговым агентом по налогу на добавленную стоимость. Чтобы уплатить НДС, компания должна создать счет-фактуру и зафиксировать его в книге продаж. Так как сделка была осуществлена для другой фирмы с использованием посреднического договора, этот же счет-фактура должен быть перевыставлен принципалу предоставившей услуги организацией и занесен в журнал учета полученных и выставленных счетов-фактур, используемых при производстве расчетов по НДС.

Рассмотрим последовательный алгоритм необходимых в этом случае действий.

Учет финансовых средств

Выплату агентского налога на добавленную стоимость фиксируем с помощью «Списания с расчетного счета» (операция «Уплата налога»). Учет НДС для налогового агента производится с использованием счета 68.32. Так как агентский НДС при посреднической схеме автоматически не начисляется, будет удобнее воспользоваться счетом 68.02.

Регистрируем поступившие услуги

Предоставленные зарубежным поставщиком услуги в «1С:Бухгалтерии» отражаются в документе «Поступление (акт, накладная)» (тип операции выбираем «Товары, услуги, комиссия»). Как контрагента вверху документа указываем иностранную компанию. В его таблице выбираем закладку, называющуюся «Агентские услуги», где выставляем название и цену предоставленных услуг, значение ставки НДС, реквизиты комитента (т.е. принципала), заключенный с ним договор закупки.

Фиксируем в системе счет-фактуру налогового агента

Этот счет-фактуру требуется зафиксировать именно в файле поступления услуг в качестве полученного от поставщика счета-фактуры. Его номером будет служить заранее зарезервированный в нумерации выданных фактур посредника номер. Его и необходимо указывать, перевыставляя впоследствии счет-фактуру принципалу.

Отражение начисления НДС

Осуществляется вручную: на основании зарегистрированного «Счета-фактуры полученного» вводим соответствующий документ с названием «Отражение начисления НДС».

Отчетность принципалу о закупке

Создается с использованием «Поступления (акт, накладная)». Таблица закладки «Товары и услуги» будет заполнена автоматически. На закладке «Главное» указываем значение комиссионного вознаграждения и регистрируем соответствующий счет-фактуру.

Декларация по НДС

Начисляемый НДС отражается в ее 2-м и 9-м разделах. Также счет-фактуру налогового агента фиксирует «Журнал учета полученных и выставленных счетов-фактур» (10-11 разделы декларации по НДС).

Производим корректировку взаиморасчетов

В размере агентского НДС задолженность поставщику услуг переносим во взаиморасчеты по НДС при выполнении роли налогового агента (счет 76.НА), используя документ, называющийся «Корректировка долга».

Выставление комитентом «сводных» счетов-фактур в 1С

Нормативное регулирование реализации товаров комитентом

Реализация товаров на территории РФ признается объектом обложения налогом на добавленную стоимость (пп. 1 п. 1 ст. 146 НК РФ).

Налоговая база по НДС у комитента определяется исходя из фактической цены реализации товаров (п. 1 ст. 154 НК РФ) без уменьшения на причитающиеся комиссионеру вознаграждение и часть дополнительной выгоды.

Моментом определения налоговой базы у комитента является наиболее ранняя из дат:

При этом у комитента датой отгрузки товаров признается дата первого по времени составления первичного документа, оформленного комиссионером на их покупателя, перевозчика (организацию связи) (письмо ФНС России от 17.01.2007 № 03-1-03/58). А предоплату по договору комиссии, поступающую от покупателя, комитент включает в налоговую базу независимо от того, на чей счет она перечислена,- самого комитента или комиссионера (письмо ФНС России от 28.02.2006 № ММ-6-03/202@).

Согласно пункту 3 статьи 169 НК РФ налогоплательщики НДС обязаны составлять счета-фактуры, вести книги покупок и книги продаж.

При этом обязанность ведения журнала учета полученных и выставленных счетов-фактур с 01.01.2015 установлена только для плательщиков НДС, в том числе освобожденных от исполнения обязанностей налогоплательщика, и лиц, не являющихся налогоплательщиками, которые выставляют и (или) получают счета-фактуры при осуществлении деятельности на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг, имущественных прав) от имени комиссионера (агента), договоров транспортной экспедиции и при выполнении функций застройщика (п. 3.1 ст. 169 НК РФ).

Комитенты (принципалы) выдают комиссионеру (агенту) счета-фактуры, в которых отражены показатели счетов-фактур, выставленных комиссионером (агентом) покупателю. При этом обязанность по предоставлению комиссионером комитенту заверенных копий счетов-фактур, выставленных комиссионером в адрес покупателя, законодательством не установлена (письмо Минфина России от 15.05.2012 № 03-07-09/51).

В соответствии с Постановлением № 1137, в случае если комиссионер при реализации товаров (работ, услуг), имущественных прав выставил двум и более покупателям счета-фактуры от одной даты, комитент вправе перевыставить комиссионеру один «сводный» счет-фактуру.

В таком «сводном» счете-фактуре комитент указывает:

Обратите внимание, что указание наименования комиссионера (агента) в строке 6 Правилами заполнения счета-фактуры не предусмотрено. В то же время отражение дополнительной информации в счете-фактуре не противоречит законодательству РФ о налогах и сборах (письма ФНС России от 05.08.2013 № ЕД-4-3/14103@, Минфина России от 23.11.2012 № 03-07-09/153).

Комитенты регистрируют в книге продаж выданные комиссионеру (агенту) счета-фактуры, в том числе «сводные», в которых отражены показатели счетов-фактур, выставленных комиссионером (агентом) покупателю, а также счета-фактуры, выданные комиссионеру (агенту) при получении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, в которых отражены показатели счетов-фактур, выставленных комиссионером (агентом) покупателю.

При регистрации в книге продаж «сводных» счетов-фактур комитент не заполняет графу 7 «Наименование покупателя» и графу 8 «ИНН/КПП покупателя» (пп. пп. «к» и «л» п. 7 Правил ведения книги продаж).

НДС по вознаграждению комиссионера и его части дополнительной выгоды комитент вправе принять к вычету после утверждения отчета комиссионера и получения от него счета-фактуры на эти суммы (п. 1 ст. 156, п. 1 ст. 172 НК РФ).

1С:ИТС

Порядок выставления комитентом «сводных» счетов-фактур в «1С:Бухгалтерии 8»

Порядок выставления комитентом «сводных» счетов-фактур при реализации комиссионных товаров в программе «1С:Бухгалтерия 8» редакции 3.0 рассмотрим на следующем примере.

Пример

Организация ООО «Торговый дом» (комитент) заключила с ООО «Дельта» (комиссионер) договор комиссии, по которому комиссионер за вознаграждение реализует покупателям товары комитента. По условиям договора комиссионер реализует товары по ценам не ниже цен, указанных в накладной на передачу товаров, и участвует в расчетах. Вознаграждение комиссионера составляет 10 % от выручки за реализованные товары и удерживается из денежных средств, полученных от покупателей. Дополнительная выгода принадлежит комитенту. Последовательность операций:

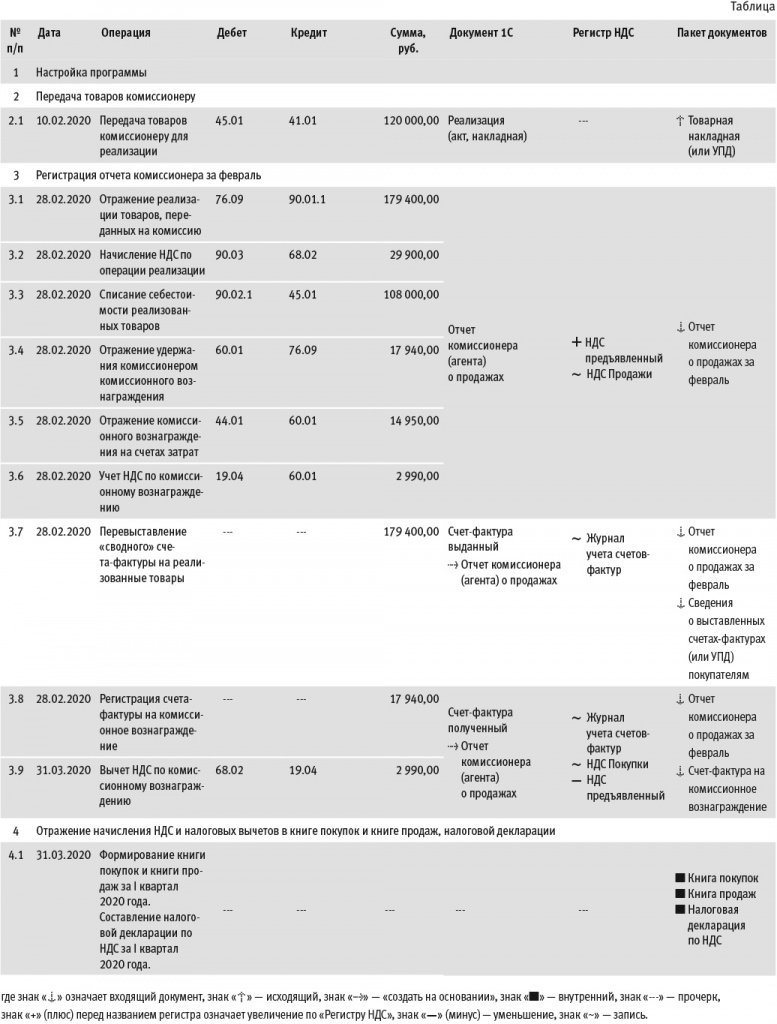

Последовательность операций приведена в таблице.

Настройка программы

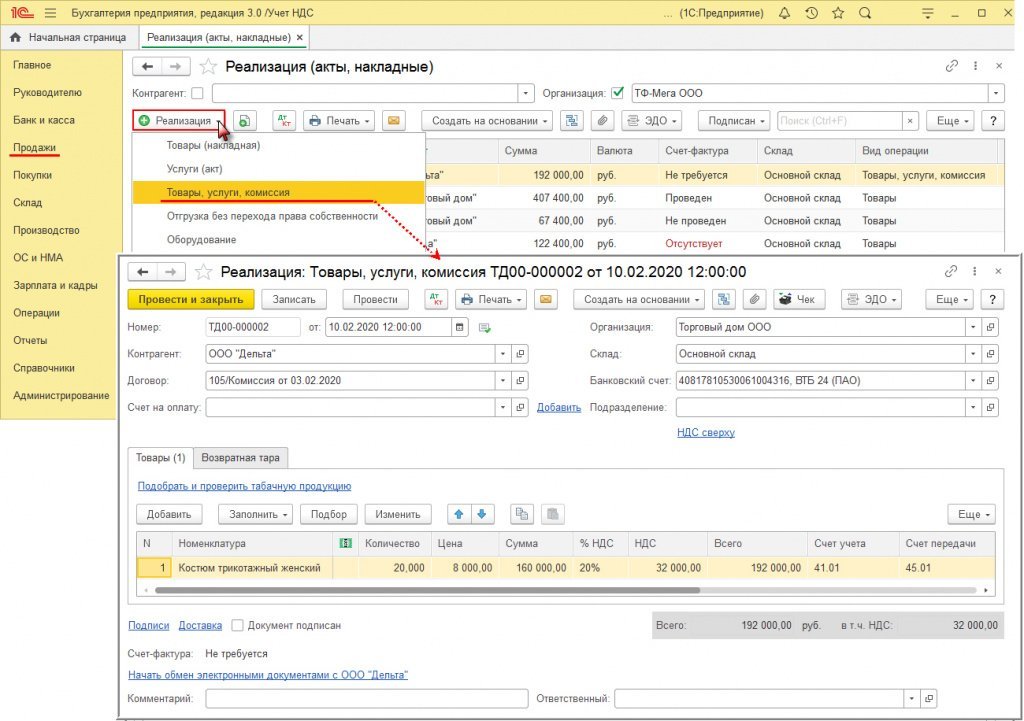

Передача товаров комиссионеру

Рис. 1. Передача товаров комиссионеру на реализацию

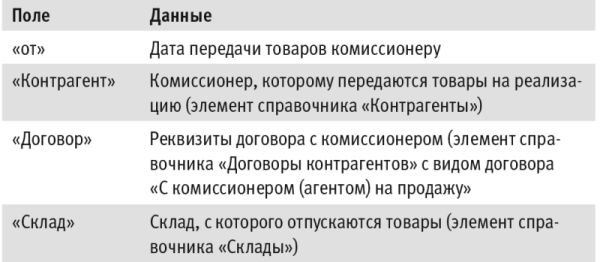

В шапке документа указываются:

Информация о переданных на реализацию товарах (наименование, количество, цена, ставка НДС) и данные для отражения операции в учете вводятся в табличной части на закладке Товары.

Поскольку счет-фактура при передаче товаров комитентом комиссионеру не составляется, в строке Счет-фактура документа Реализация (акт, накладная) отражается информация Не требуется.

При необходимости, пройдя по гиперссылкам Подписи и (или) Доставка (рис. 1), можно указать информацию об операции передачи для оформления расходной накладной (или УПД). После проведения документа в регистр бухгалтерии вводится запись:

Дебет 45.01 Кредит 41.01

— на стоимость переданных на реализацию товаров.

Регистрация отчета комиссионера за февраль

Создать документ Отчет комиссионера (агента) о продажах можно на основании документа Реализация (акт, накладная) по кнопке Создать на основании (рис. 1).

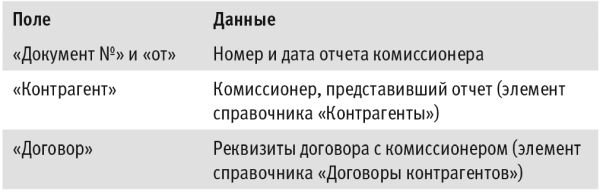

На закладке Главное в шапке документа указываются:

Сведения для определения размера вознаграждения комиссионера заполняются автоматически данными, указанными в договоре из справочника Договоры контрагентов.

Если комитент перевыставляет комиссионеру «сводный» счет-фактуру на основании счетов-фактур, составленных комиссионером на одну дату при реализации товаров двум и более покупателям, то в документе Отчет комиссионера (агента) о продажах необходимо проверить наличие флага для значения Выписывать счета-фактуры сводно (не поддерживается ЭДО), который проставляется по умолчанию.

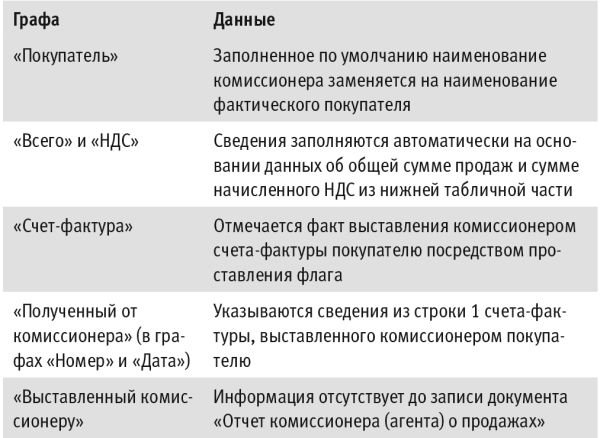

Фактические покупатели и количество реализованных товаров проставляются вручную на закладке Реализация в соответствии с отчетом комиссионера.

Если регистрируется отчет на реализацию товаров, передача которой комиссионеру отражена документом Реализация (акт, накладная), то документ Отчет комиссионера (агента) о продажах рекомендуется вводить на основании документа отгрузки (рис. 1) или с помощью кнопки Заполнить. В этом случае реквизиты шапки и табличная часть на закладке Реализация будут заполнены данными из документа-основания.

Для заполнения информации о реальных покупателях и о фактической реализации товаров на основании отчета комиссионера необходимо внести изменения в верхнюю и нижнюю части таблицы.

В верхней части таблицы указываются следующие сведения (рис. 2):

Рис. 2. Отчет комиссионера о продажах

Для каждой строки верхней табличной части в нижней части указываются сведения (рис. 2):

Таким образом, каждой строке в верхней таблице соответствует отдельная нижняя таблица. Переход между нижними таблицами осуществляется посредством перехода по строкам верхней таблицы. Для рассматриваемого примера в верхней таблице создано три строки, для каждой их которых заполнена отдельная нижняя таблица (рис. 2).

После проведения документа Отчет комиссионера (агента) о продажах в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 90.02.1 Кредит 45.01

— на себестоимость реализованных товаров, по каждой строке нижней табличной части;

Дебет 60.01 Кредит 76.09

— на общую сумму удержанного комиссионного вознаграждения;

Дебет 76.09 Кредит 90.01.1

— на продажную стоимость товаров с НДС, по каждой строке нижней табличной части;

Дебет 44.01 Кредит 60.01

— на стоимость посреднических услуг без НДС;

Дебет 90.03 Кредит 68.02

— на общую сумму начисленного НДС по операции реализации;

Дебет 19.04 Кредит 60.01

— на общую сумму НДС, предъявленную посредником по комиссионному вознаграждению.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма Дт и Сумма Кт для счетов с признаком НУ.

В регистр НДС Продажи вводятся записи для книги продаж по каждому покупателю, отражающие начисление НДС к уплате в бюджет.

В регистр НДС предъявленный вводится запись с видом движения Приход и с событием Предъявлен НДС Поставщиком на сумму НДС, предъявленную комиссионером по комиссионному вознаграждению.

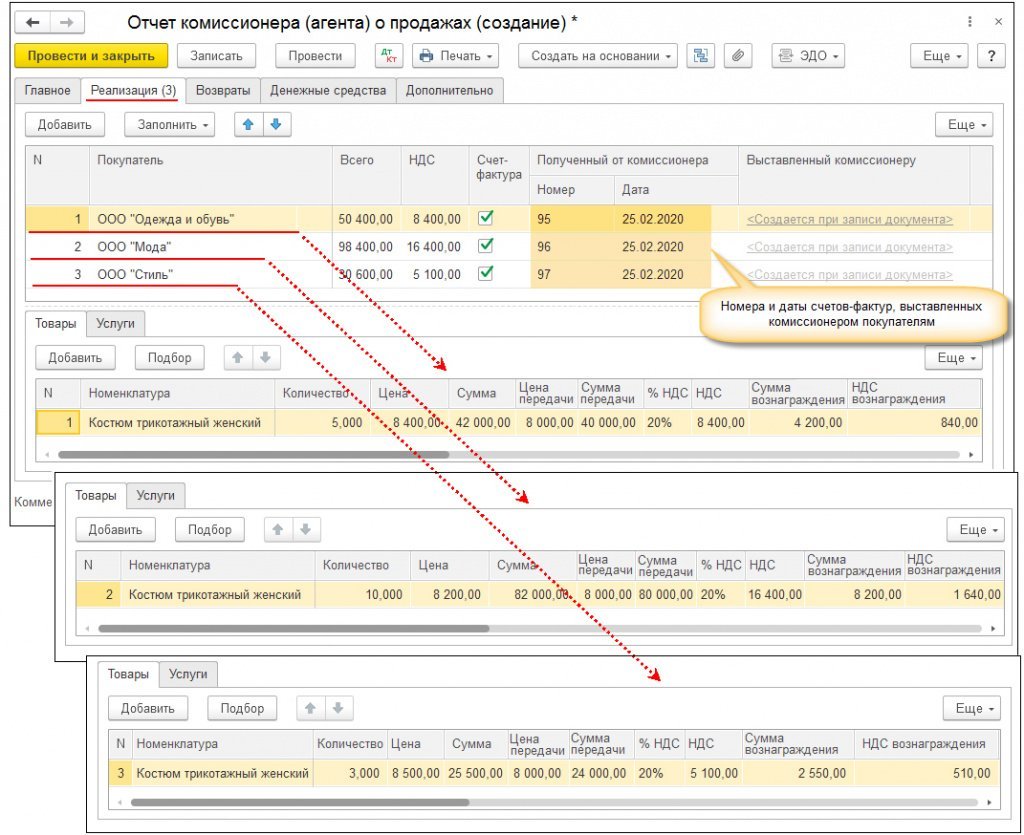

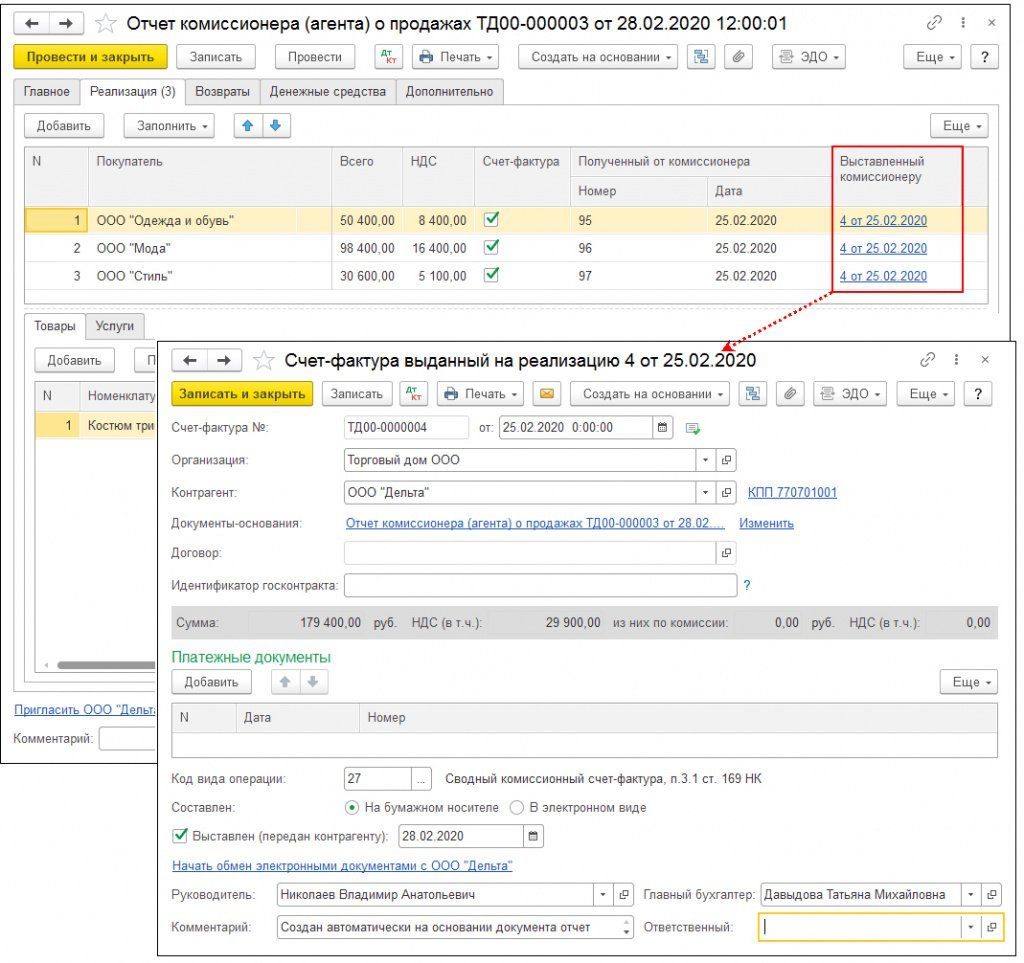

Также при проведении документа Отчет комиссионера (агента) о продажах, как уже было сказано выше, автоматически формируется документ Счет-фактура выданный (операция 3.7 «Перевыставление сводного счета-фактуры на реализованные товары»). Поскольку формируется «сводный» счет-фактура, то в каждой строке верхней части таблицы в графе Выставленный комиссионеру появляется ссылка на один и тот же счет-фактуру (рис. 3). Созданный проведенный документ Счет-фактура выданный представляет собой перевыставленный комитентом в адрес комиссионера «сводный» счет-фактуру с показателями, аналогичными показателям счетов-фактур, выставленных комиссионером покупателю при отгрузке товаров на эту дату (п. 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

Рис. 3. Формирование сводного счета-фактуры

Из любой строки верхней части таблицы документа Отчет комиссионера (агента) о продажах можно перейти в этот перевыставленный «сводный» счет-фактуру.

В новом проведенном документе Счет-фактура выданный все поля будут заполнены автоматически на основании данных документа Отчет комиссионера (агента) о продажах. При этом в поле Код вида операции будет указано значение 27, которое соответствует cоставлению счета-фактуры на основании двух и более счетов-фактур при реализации товаров (работ, услуг), имущественных прав в случае, предусмотренном пунктом 3.1 статьи 169 НК РФ (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

По кнопке Печать в документе Счет-фактура выданный (рис. 3) можно просмотреть форму счета-фактуры и выполнить его печать в двух экземплярах (п. 6 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

В перевыставленном в адрес комиссионера «сводном» счете-фактуре в соответствии с Правилами заполнения счета-фактуры, утв. Постановлением № 1137, будут указаны:

После проведения документа Счет-фактура выданный вносятся записи в регистр Журнал учета счетов-фактур в отношении каждого покупателя товаров.

Несмотря на то, что с 01.01.2015 комитенты (принципалы) не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выданном счете-фактуре.

Для регистрации полученного от комиссионера счета-фактуры на вознаграждение (операция 3.8 «Регистрация счета-фактуры на комиссионное вознаграждение») необходимо в полях Счет-фактура на вознаграждение номер и от на закладке Главное документа Отчет комиссионера (агента) о продажах ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на счет-фактуру.

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Отчет комиссионера (агента) о продажах.

Кроме того, в документе Счет-фактура полученный:

Регистрация в книге покупок полученного от комиссионера счета-фактуры на комиссионные услуги (операция 3.9 «Заявление к вычету входного НДС по комиссионному вознаграждению») может быть произведена посредством проставления флага в строке Отразить вычет НДС в книге покупок датой получения документа Счет-фактура полученный, если комитент:

После проведения документа формируется бухгалтерская проводка:

Дебет 68.02 Кредит 19.04

— на сумму НДС, предъявленную к налоговому вычету по комиссионному вознаграждению за февраль 2020 года.

В регистр сведений Журнал учета счетов-фактур вносится запись для хранения необходимой информации о полученном счете-фактуре. В регистр накопления НДС Покупки вносится запись о сумме налога, предъявленной комиссионером по посреднической услуге, для формирования записи книги покупок за I квартал 2020 года.

В регистр НДС предъявленный на сумму НДС, принятую к вычету, вводится запись с видом движения Расход.

Отражение НДС и налоговых вычетов в книгах покупок и продаж, налоговой декларации

Операция 4.1 «Формирование книги покупок и книги продаж за I квартал 2020 года. Составление налоговой декларации по НДС за I квартал 2020 года» в программе производится с помощью соответствующих команд панели навигации (раздел Отчеты).

Согласно Правилам ведения книги продаж при регистрации «сводного» счета-фактуры указываются:

Рис. 4. Отражение реализации товаров в книге продаж комитента

Кроме того, поскольку реализация товаров производилась в рамках договора комиссии, в книге продаж дополнительно указываются:

Согласно Порядку заполнения декларации по НДС (Приложение № 2 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@) налоговая декларация комитента, составляемая в электронной форме, будет включать: Титульный лист, Раздел 1, Раздел 3, Раздел 8 и Раздел 9.

Поскольку порядок визуализации Разделов 8 и 9 электронной декларации приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ не регламентирован, их воспроизведение на экране осуществляется в привычном, удобном для восприятия виде, аналогичном форме книги покупок и книги продаж, утв. Постановлением № 1137.

1С:ИТС

Еще больше полезных статей о НДС по операциям с участием посредников можно найти в справочнике «Учет по налогу на добавленную стоимость» раздела «Инструкции по учету в программах 1С».