как в 1с сформировать платежи по налогам

Как в 1с сформировать платежи по налогам

Дата публикации 14.08.2018

Использован релиз 3.0.64

Платежное поручение на перечисление налога в бюджетную систему РФ на соответствующий счет Федерального казначейства заполняется в соответствии с правилами, установленными Министерством финансов РФ (приказ Минфина от 12.11.2013 № 107н) по согласованию с Центральным банком РФ (указание Банка России от 06.11.2015 № 3844-У, Положение Банка России от 19.06.2012 № 383-П) (п. 7 ст. 45 НК РФ).

В программе «1С:Бухгалтерия 8» (ред. 3.0) платежные поручения на перечисление налогов и взносов можно создать автоматически из списка задач, расположенного на начальной странице, для этого необходимо перейти по ссылке «Все задачи». А можно создать вручную в разделе «Банк и касса».

Создание платежных поручений на уплату налогов и взносов автоматически из списка задач:

Для вывода печатной формы платежного поручения нажмите одноименную кнопку. В платежном поручении на уплату налогов и взносов реквизиты выводятся в следующих полях (рис. 3):

Оплата налогов в 1 С с помощью создания платежного поручения

Оплата налогов в 1 С, осуществляется безналичным способом расчётов, используются при этом платежные поручения. Оформляются платежи в программе «1С: Бухгалтерия 8» версия 3, с помощью следующих документов: платёжное поручение; списание с расчётного счёта. Денежный документ — платежное поручение в программе «1С: Бухгалтерия 8» версия 3 нужно, для осуществления платежей, в безналичной денежной форме, собственник расчётного счёта сам даёт поручение банку на осуществление списания денежных средств со счёта.

Платежное поручение в 1С не формируют бухгалтерских и налоговых проводок, они необходимы только для создания форм документов и их распечатки на бумаге.

Фирмы, осуществляющие через систему «Клиент-Банк» перечисление денег, могут не формировать в программе «1С: Бухгалтерия 8» платежные поручения, так как данная форма передаётся в электронном виде с электронно-цифровой подписью (ЭЦП) в банк. Также можно распечатать через банковскую программу платёжное поручение, для создания архива на бумажном носителе.

Какие уровни бюджетов у налогов?

Если следовать НК РФ, то они подразделяются на следующие уровни:

К Федеральным налогам относятся:

Региональными налогами являются:

У городских и районных управ, есть полномочия, разрабатывать и вводить в действие местные налоги или изменять действующие федеральные налоги, с разрешения федеральных органов. При разработке местных налогов учитывается то обстоятельство, что они не должны противоречить действующему законодательству.

Перечень местных налогов:

Одна часть проплачивается в бюджет Федерации, от рассчитанной суммы местного налога, а вторая – в бюджет города или района. С федеральными властями согласовывается процентное соотношение этих частей.

Какие фонды для уплаты существуют?

Налоги подразделяются, на перечисляемые плательщиками в фонды:

Налоги, уплачивающие в бюджетные фонды:

Налоги, уплачивающие во внебюджетные фонды:

Какие способы создания платежного поручения в 1С существуют?

Способы создания платежного поручения в программе «1С: Бухгалтерия»:

Его форма приведена в Положении Банка России. Говорится в нём, как правильно осуществить заполнение полей расчётно-платежного документа и реквизитов в нём.

Для формирования документа «Платежное поручение», в меню найти раздел «Банк», потом журнал «Платежное поручение», далее создать в нём новый документ.

Можно формировать платежное поручение на основании приходных операций:

Установлены особые правила при перечислении денежных средств, в государственный бюджет. Эти правила также относятся и к уплате налогов. Приказ № 107н Минфина России.

Для верного заполнения реквизитов платежного поручения в программе «1С:Бухгалтерия», требуется тщательное изучение всех полей в документе. После этого можно приступать к работе.

Заполнение платежных поручений в программе 1С, не вызывает особого труда и времени.

Заходим в журнал платежных поручений и создаём новый документ, в котором указывается «вид операции» — уплата налога.

Далее поэтапно заполняются в 1С необходимые поля при оплате налогов:

Реквизиты организации, её КПП (код причины постановки на учет) и ИНН (идентификационный номер налогоплательщика) проставляются из карточки организации.

Наименование плательщика, ИНН и КПП должны соответствовать значению, которое указано в свидетельстве о постановке на учёт, выданное налоговым органом.

Счёт получателя, ИНН и КПП проставляются автоматически из карточки получателя, справочника «Контрагенты»;

В платежных поручениях, представляемых в учреждения Банка России для осуществления платежа почтовым или телеграфным способом, проставляется соответственно «почтой» или «телеграфом». В платежных поручениях, представляемых для осуществления электронных расчетов, в этом поле проставляется «электронно» согласно нормативным актам Банка России, регламентирующим электронные расчеты. В других случаях поле не заполняется.Указания ЦБ РФ от 03.03.2003 № 1256-У.

В январе 2014 года, в своём письме, Минфин России сообщил, что очередность платежа, по налогам и сборам, должна соответствовать значению 5.

Соответственно в пятую очередь будет оплата налогов в 1С, через систему «Клиент-Банк» по документу «Платежное поручение».

Коды бюджетной классификации были утверждены приказом № 65н Минфина России от 1 июля 2013 г. Самые последние изменения в КБК на 2016 год были внесены приказом № 90н Минфина России от 8 июня 2015 г.

Проверяйте актуально ли, КБК бюджетных платежей в настоящее время, поскольку они часто меняться.

КБК указывается в карточке «Виды налогов или иных платежей в бюджет», занести его можно вручную или использовать помощника «Ввода КБК».

Также в этой карточке указывается бухгалтерский счёт, на котором будет учитываться налог. Для этого есть окно, при нажатии на которое выходит план счетов БУ (бухгалтерского учёта), дальше выбираем счёт учёта.

Предыдущие три позиции в сумме составляют десять знаков, эти значения могут принимать такой вид, к примеру: «МС.02.2016»; «КВ.01.2016»;

Нажимаем на клавишу «Провести», если обязательные поля для заполнения остались пустыми, то выходит сообщение, в котором указывается незаполненное поле. После этого исправляем замечания. Если замечания не исправить и провести документ, то внизу документа указаны ошибки.

Платежное поручение можно распечатать, нажав на кнопку, которая находится в верхнем поле документа, называется оно «Платёжное поручение» со значком принтера.

После оплаты платежного поручения, банк предоставляет выписку по расчётному счёту. Только после этого в программе мы создаём на основании платежного поручения операцию, которая называется «Списание с расчётного счёта».

Что такое банковские выписки?

Фирма ежедневно получает банковскую выписку по движению денежных средств (сокращенно ДДС). К ней, прикладываются все оправдательные документы, на основании которых, произведен приход или расход средств на расчётном счёте. Данный документ находится в разделе «Банк и касса».

Журнал «Банковские выписки» состоит из двух видов документов:

Список документов в этом журнале можно отобрать по организации, банковскому счёту, получателю и другим позициям, указанным в платежном поручении.

Благодаря журналу можно проверить в 1С, все ли документы по движению денежных средств отражены по расчётному счёту, в том числе и по оплате налогов.

Суммы по приходу и расходу отражаются в выписке автоматически, данные берутся из платежных документов. Если платежные документы в 1С сформированы до отражения выписки банка, то они отразятся в ней. Если они не были созданы в «1С: Бухгалтерия», то их можно создать, нажав на пиктограмму «Вести на основании» — «Списание с расчётного счёта».

Бухгалтерские проводки в 1С по оплаченным налогам формируются в выписке банка, такие как:

Д-т 68.04.1, субконто – федеральный бюджет К-т 51;

Д-т 68.04.1, субконто – территориальный бюджет К-т 51;

Как происходит выгрузка в Клиент-Банк?

Платежные поручение, на оплату налогов, сформированные в базе 1С необходимо выгрузить в программу банка. Выгрузка осуществляется через специальный файл. В журнале платежных поручений есть кнопка «Выгрузить». При нажатии на неё, появляется в окне специальная обработка. Указывается фирма плательщик и её расчётный счет для оплаты налогов. Далее указывается период (это может быть не один рабочий день), за который выгружаются платежные поручения оплаченных налогов, и прописывается путь, куда сохраняется полученный файл.

Сверка с ФНС: автоматизация в «1С:Бухгалтерии 8»

Акт сверки расчетов с ФНС

Сверка расчетов с ФНС необходима для сопоставления данных по налоговым платежам (пеням, штрафам), которыми располагает налоговая инспекция, с данными налогоплательщика. Такая сверка с налоговым органом позволяет выявить переплату или задолженность по платежам в бюджет.

Запросить сверку расчетов у своей инспекции ФНС можно следующими способами (пп. 11 п. 1 ст. 32 НК РФ):

Порядок запроса Акта сверки и ответа от налогового органа регламентируется Методическими рекомендациями по организации электронного документооборота между налоговыми органами и налогоплательщиками при информационном обслуживании и информировании налогоплательщиков в электронной форме по телекоммуникационным каналам связи (утв. приказом ФНС России от 13.06.2013 № ММВ-7-6/196@).

В «1С:Бухгалтерии 8» информационное взаимодействие с контролирующими органами поддерживается в рамках сервиса 1С-Отчетность. Подключенный электронный документооборот с ФНС позволяет налогоплательщику в том числе получать и Акты сверки.

Акт сверки расчетов с ФНС из 1С

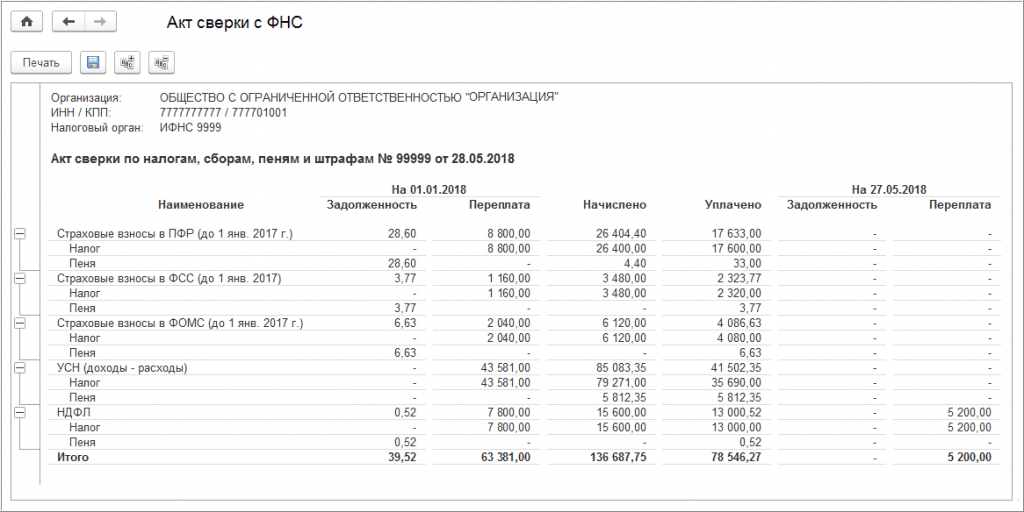

Каждый, кто хоть раз сверялся с ФНС, знает, что Акт сверки представляет собой многостраничный и тяжело читаемый документ. Но у пользователей сервиса 1С-Отчетность есть возможность получать Акт сверки расчетов с ФНС в компактной и наглядной форме.

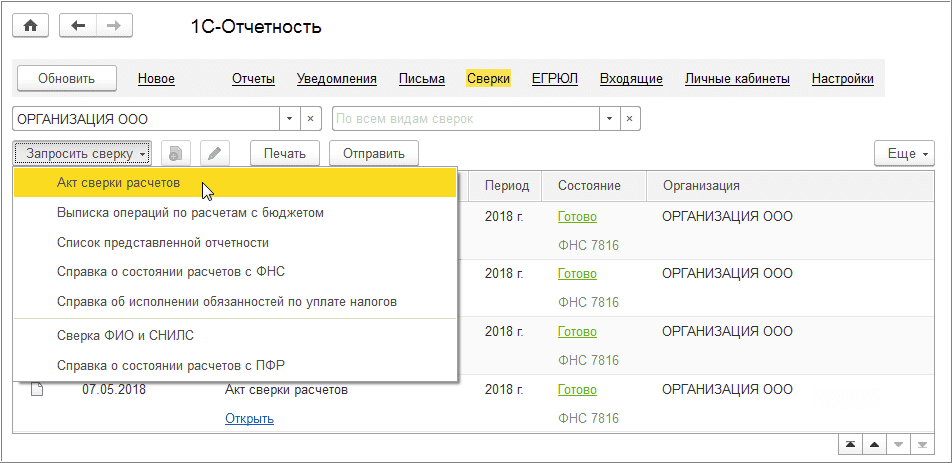

Чтобы получить Акт сверки по ТКС из программы «1С:Бухгалтерия 8» (ред. 3.0), необходимо отправить в налоговый орган запрос через сервис 1С-Отчетность. В разделе Сверки следует нажать на кнопку Запросить сверку и выбрать команду Акт сверки расчетов (рис. 1).

Рис. 1. Запрос акта сверки расчетов с ФНС

При этом открывается форма Запрос на сверку: Акт сверки расчетов, которая заполняется следующим образом:

Рис. 2. Наглядная форма акта сверки в «1С:Бухгалтерии 8»

Для отправки запроса Акта сверки требуется нажать кнопку Отправить. Статус запроса установится в значение Отправлено. Отслеживать состояние отправки можно из списка Сверки. Когда от налогового органа поступит ответ, статус отправленного запроса в столбце Состояние изменится на значение Готово (см. рис. 1). По гиперссылке Открыть можно открыть Акт сверки с ФНС, который будет представлен в наглядной форме и может разместиться на одной странице (см. рис. 2).

При этом наглядный Акт сверки с ФНС позволяет получить подробную расшифровку по каждому виду налога. Для этого следует 2 раза кликнуть мышкой по соответствующим цифрам.

Если в запросе на сверку были указаны КБК (налоги), по которым у налогоплательщика нет движений, ответ от налогового органа придет в виде Уведомления об отказе.

1С:ИТС

О формировании акта сверки расчетов с ИФНС из «1С:Бухгалтерии 8» см. в руководстве по использованию сервиса «1С-Отчетность» раздела «Отчетность».

Помощник «Сверка налогов с ФНС»

Не всегда своевременная оплата налогов гарантирует отсутствие у организации (ИП) задолженностей и прочих неприятностей в виде пеней и штрафов, которые Акт сверки как раз и выявляет. Например, бывают ситуации, когда оплата налога или взноса попадает в невыясненные поступления или вообще не доходит до ФНС. По недополученным налогам начисляются пени или штрафы. В любом случае надо выяснять, почему так произошло, причем как можно скорее.

Теперь пользователям облачного сервиса 1С:Fresh «1С:Бухгалтерии 8» не обязательно ехать в налоговую, чтобы разбираться с проблемами. Проверить, дошли ли платежи до ФНС, можно напрямую из программы в онлайн-режиме начиная с версии 3.0.68.

Встроенный в программу помощник Сверка налогов с ФНС сравнивает данные по взаиморасчетам из учетной системы ФНС с аналогичной информацией из «1С:Бухгалтерии 8» и автоматически отражает результат сверки по каждому платежу. Для сверки налогов с ФНС требуется подключить сервис 1С-Отчетность.

Помощник Сверка налогов с ФНС доступен в сервисе 1C:Fresh:

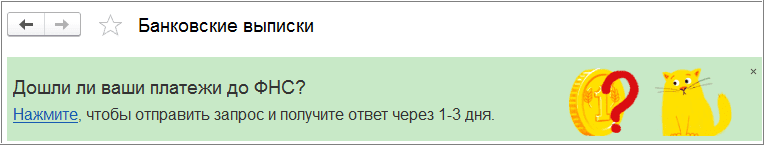

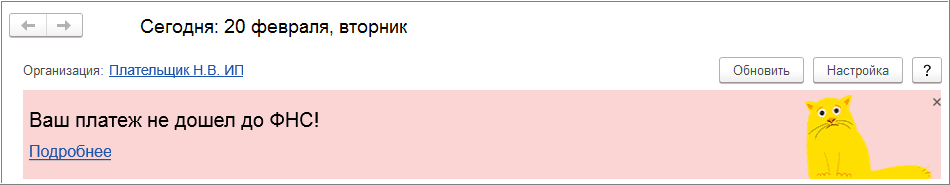

Через 10 рабочих дней после оплаты налога в программе появится баннер с предложением проверить, дошел ли платеж до ФНС. Такой баннер отображается:

Рис. 3. Предложение «Помощника» о сверке налогов

Рис. 4. Информация о проблеме с платежом

Обработанные запросы отображаются в форме обмена с контролирующими органами, а также в разделах Входящие и Новое.

По гиперссылке Сверка налогов с ФНС осуществляется переход в одноименную форму (рис. 5). В форму Сверка налогов с ФНС можно перейти и напрямую через интерфейс.

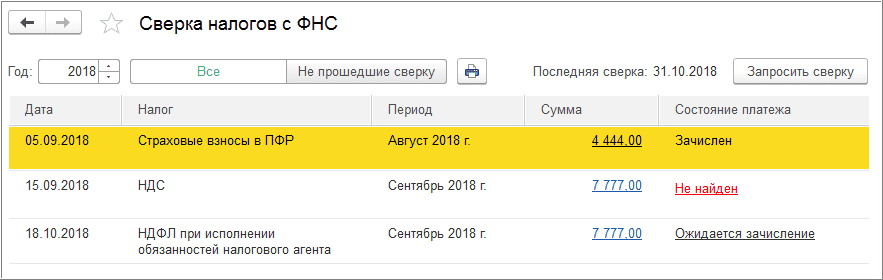

Рис. 5. Форма сверки налогов с ФНС

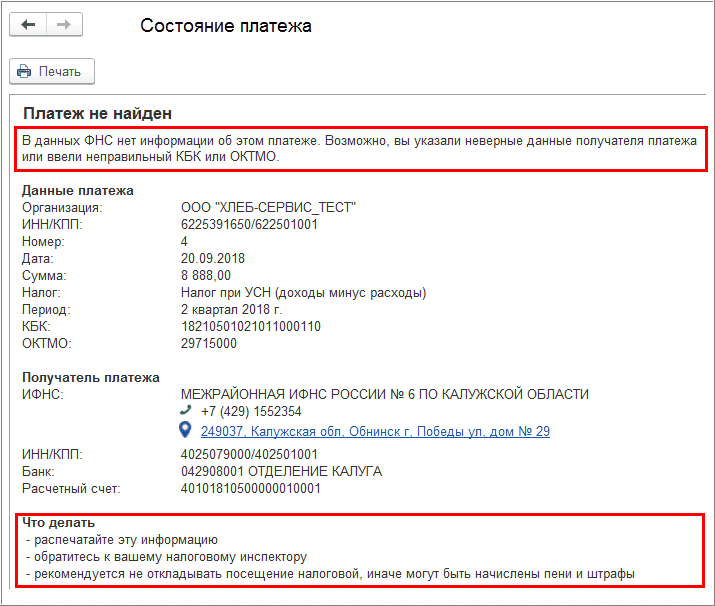

Форма Сверка налогов с ФНС представлена в виде списка, где отражается детализированная информация по всем налогам за год: дата уплаты, наименование налога, период, сумма и состояние платежа по данным ФНС. Состояние платежа может принимать значения:

Рис. 6. Форма состояния платежа

Помощник Сверка налогов с ФНС позволяет своевременно выявить ошибки в платежных документах, избежать блокировки расчетного счета, начисления пеней и штрафов из-за невыясненных налоговых платежей.

Платежные поручения в адрес налогового органа на уплату налоговых санкций в «1С:Бухгалтерии»

Как ввести информацию о получателях платежа, их реквизитах?

Информация о получателях платежей в бюджет хранится в справочнике «Контрагенты», информация о банковских реквизитах получателей хранится в справочнике «Банковские счета».

Ввод информации о получателях платежей в бюджет

1. Раздел: Справочники – Контрагенты.

3. Заполните поля «Наименование», «Полное наименование», указав краткое и полное наименование получателя платежа. В поле «Государственный орган» выберите вид государственного органа и укажите код органа.

4. Заполните ИНН, КПП, ОГРН получателя платежа. В блоке «Основной банковский счет» укажите основной банковский счет и банк получателя платежа.

5. Кнопка «Записать». Перейдите по ссылке «Банковские счета» и при необходимости создайте дополнительный счет для перечисления платежей.

Если помимо полного наименования получателя платежа в платежном поручении необходимо указать иные сведения, настройте заполнение платежных поручений для данного банковского счета. Для этого откройте банковский счет и перейдите по ссылке «Настройка платежных поручений и требований». В поле «Наименование контрагента» установите переключатель в положение «Другое», поле станет доступным для редактирования, заполните в нем реквизиты получателя платежа.

1. Раздел: Главное – Организации.

2. Откройте карточку организации и перейдите по ссылке «Регистрации в налоговых органах».

Если организация признается плательщиком налога не по месту своего нахождения, то в справочник «Регистрации в налоговом органе» необходимо ввести отдельные элементы с информацией о постановке на такой учет.

Для автозаполнения в платежном поручении реквизитов получателя платежа ФСС РФ и ПФ РФ

1. Раздел: Главное – Организации.

2. Откройте карточку организации и раскройте блоки «Пенсионный фонд», «Фонд социального страхования». Заполните регистрационный номер организации в фондах, код территориального органа в ПФ РФ и код подчиненности в ФСС РФ.

Если подключена интернет поддержка, то по кнопке «Заполнить реквизиты по коду» название фонда, а также его платежные реквизиты заполнятся автоматически. В противном случае, заполните платежные реквизиты вручную.

Как ввести новый вид налога?

1. Создать новый вид налога и настроить его можно в справочнике «Налоги и сборы» или непосредственно из документа «Платежное поручение».

2. Создайте новое платежное поручение. Создайте новый вид налога по кнопке «Создать» в справочнике «Налоги и взносы» или по кнопке в поле «Налог» документа «Платежное поручение».

3. В открывшейся форме укажите наименование налога, подберите счет учета для созданного налога, укажите назначение платежа, которое будет подставляться при выборе налога в платежном поручении и нажмите на ссылку «Конструктор КБК» рядом с полем «КБК» для вызова конструктора.

Для ввода кода бюджетной классификации в форме конструктора предусмотрено четыре поля.

В первом поле указывается код главного администратора доходов бюджета. Код состоит из трех знаков и соответствует номеру, присвоенному главному администратору доходов бюджета согласно законодательству РФ, законодательству субъектов РФ и правовым актам, принятым органами местного самоуправления. Код можно ввести вручную или выбрать из классификатора.

Во втором поле указывается код вида доходов бюджета. Код состоит из 10 знаков и включает:

группу (4 разряд кода классификации доходов бюджетов);

Код вида доходов бюджета можно ввести вручную или выбрать из классификатора.

В третьем поле указывается группа подвида доходов. Группы подвида доходов бюджетов кодируются четырьмя знаками. При составлении платежных поручений по налогам и сборам могут указываться следующие коды подвида доходов бюджетов:

В четвертом поле указывается аналитическая группа подвида доходов:

110 «Налоговые доходы и таможенные платежи»;

120 «Доходы от собственности»;

130 «Доходы от оказания платных услуг (работ), компенсаций затрат»;

140 «Штрафы, пени, неустойки, возмещения ущерба»;

150 «Безвозмездные денежные поступления»;

160 «Страховые взносы на обязательное социальное страхование»;

При выборе второго поля КБК из классификатора кодов видов доходов третье и четвертое поле КБК проставляются автоматически.

Составление платежных поручений в адрес налогового органа на уплату налоговых санкций

Формирование платежного поручения на уплату налоговых санкций

Раздел: Банк и касса – Платежные поручения.

Создайте платежное поручение по кнопке «Создать» и заполните его. Вид операции – «Уплата налога». Проверьте реквизиты плательщика штрафа / пеней. Выберите вид налога / штрафа / пеней, подлежащего уплате в поле «Налог». В поле «Вид обязательства» выберите «Штраф» («Пени»). Проверьте реквизиты получателя платежа. Укажите очередность платежа при перечислении налоговых платежей, в том числе штрафов, пеней указывается – 5. Укажите сумму платежа, поле «Ставка НДС» оставьте незаполненным.

Перейдите по ссылке «Реквизиты для перечисления налогов и иных платежей в бюджет». В поле «УИН» укажите уникальный идентификационный номер платежа, если он известен. В поле «Основание платежа» выберите основание платежа. Заполните дату и номер документа, согласно которому погашается задолженность по налоговым санкциям, если он известен. Проверьте заполнение остальных реквизитов. Заполните назначение платежа: укажите наименование налоговой санкции, иные реквизиты, позволяющие идентифицировать платеж. В поле «Статья расходов» выберите / создайте новую статью движения денежных средств с видом расхода – «Прочие платежи по текущим операциям». Вполе «Состояние» выберите одно из состояний платежного поручения – «Подготовлено», «Отправлено», «Оплачено», «Отклонено».

Для формирования печатной формы документа нажмите кнопку «Платежное поручение».

Кнопка «Сохранить и закрыть». После получения банковской выписки создайте документ списания с расчетного счета по ссылке «Ввести документ списания с расчетного счета».

«1С:Бухгалтерия 8» (ред. 3.0): Как выполняется проверка реквизитов по уплате налогов (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.50.12.

При заполнении или изменении сведений об организации или индивидуально предпринимателе (ИП) через сервис «1С:Контрагент» автоматически определяются государственные органы, в которых организация или ИП состоит на учете (ИФНС, отделение ПФР, ФСС).

Данные о регистрации в государственных органах, включая их платежные реквизиты, записываются в карточку организации или ИП.

Помимо этого, можно вручную указать код налогового органа, код подчиненности ФСС или код территориального органа ПФР, нажать на кнопку Заполнить реквизиты по коду, и актуальные сведения о государственном органе и его платежных реквизитах заполнятся автоматически.

С течением времени платежные реквизиты могут меняться. Напоминаем, если в платежке указан неверный номер счета Федерального казначейства и неверное наименование банка получателя, то обязанность по уплате налога не считается исполненной (п. 4 ст. 45 НК РФ).

Чтобы исключить уплату в бюджет по неверным реквизитам, начиная с версии 3.0.49.28 в «1С:Бухгалтерии 8» поддерживается дополнительная проверка правильности заполнения реквизитов платежа при формировании платежного поручения на уплату налогов и взносов, а также при его выгрузке в форме Обмен с банком.

При обнаружении неправильно заполненных реквизитов программа выделяет ошибочный документ красным цветом, при этом флаг в поле Выгружать не устанавливается (при необходимости этот флаг можно установить вручную). Пользователю рекомендуется изменить реквизиты платежа на актуальные, которые предлагает программа, в сообщении об ошибке по ссылке Исправить.