как в 1с учесть кредит под 2 для бизнеса если условия для списания кредита выполнены

Как в 1с учесть кредит под 2 для бизнеса если условия для списания кредита выполнены

Дата публикации 29.07.2020

Организация по ОКВЭД входит в список наиболее пострадавших от коронавируса отраслей. В июне 2020 года мы получили льготный кредит под 2 процента годовых (по постановлению Правительства от 16.05.2020 № 696). При выполнении условий по численности персонала и средней заработной плате (не менее МРОТ) сумма кредита и проценты по нему будут списаны банком (за счет предоставляемой банку государственной субсидии). Как отразить в бухгалтерском и налоговом учете получение такого кредита, доходы и расходы по нему, если пока неизвестно, будем ли мы его погашать.

Для поддержки бизнеса в условиях коронавируса Правительство РФ запустило программу льготного кредитования (постановление Правительства РФ от 16.05.2020 № 696). Кредиты со ставкой не более 2 % будут выдаваться в 2020 году организациям и ИП, имеющим наемных работников, на возобновление деятельности. При выполнении определенных условий долг и проценты по нему могут быть списаны банком, выдавшим кредит. Минэкономразвития за счет субсидии из федерального бюджета компенсирует кредитным организациям недополученные доходы и понесенные расходы, связанные с выдачей и списанием заемщикам льготных кредитов.

Долг по кредиту вместе с процентами списывается с заемщика полностью при одновременном выполнении следующих условий:

Период кредитования разделили на три этапа:

На дату окончания базового периода и на дату окончания периода наблюдения начисляемые проценты переносятся в основной долг.

В бухгалтерском учете, если нет стопроцентной уверенности, что льготный кредит будет списан, по нашему мнению, его следует учитывать так же, как обычный кредит.

Денежные средства, полученные по кредитному договору, доходом не признаются, т.к. не соответствуют критериям признания доходов, установленным п. 2 ПБУ 9/99, и отражаются в составе кредиторской задолженности (п. 2 ПБУ 15/2008).

Перечисление денежных средств в счет погашения основной суммы долга по полученным кредитным средствам не является расходом и отражается как погашение кредиторской задолженности (п. 3 ПБУ 10/99, п. 5 ПБУ 15/2008).

Проценты к уплате, начисленные по полученному кредиту, являются расходами, связанными с исполнением обязательств по кредитному договору (п. 3, п. 4 ПБУ 15/2008).

Сумма списания банком кредита и процентов по нему признается прочим доходом организации (п. 2, п. 7, п. 16 ПБУ 9/99).

В налоговом учете (как при исчислении налога на прибыль, так и при применении УСН) средства, полученные и возвращенные по кредитному договору, в состав доходов и расходов не включаются (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ, пп. 1 п. 1.1 ст. 346.15, п. 1 ст. 346.16 НК РФ).

В целях исчисления налога на прибыль проценты, начисленные по льготному кредиту на возобновление деятельности или на неотложные нужды для поддержки и сохранения занятости, признаются в составе внереализационных расходов только на дату их уплаты (пп. 12 п. 7 ст. 272 НК РФ). Поскольку в базовый период и в период наблюдения начисленные проценты не уплачиваются, то и в расходы они могут быть включены, только если не будут выполнены условия для списания кредита и кредит придется возвращать вместе с уплатой процентов по нему. Если же кредит и проценты при выполнении соответствующих условий будут списаны банком, то расходов по процентам не будет. Признавать сумму списанного кредита и процентов по нему в доходах также не нужно (пп. 21.4 п. 1 ст. 251 НК РФ).

При применении УСН, поскольку начисленные проценты в базовый период и в период наблюдения не уплачиваются, то и в расходах они не отражаются. Если кредит придется возвращать, то проценты следует признать в расходах на дату списания средств с расчетного счета (пп. 1 п. 2 ст. 346.17 НК РФ). Если кредит и проценты по нему при выполнении соответствующих условий будут списаны банком, то признавать их в доходах не нужно (пп. 21.4 п. 1 ст. 251, пп. 1 п. 1.1 ст. 346.15 НК РФ).

Как в 1с учесть кредит под 2 для бизнеса если условия для списания кредита выполнены

Дата публикации 13.05.2021

В 2020 году организация получила льготный кредит под 2 процента годовых на возобновление деятельности пострадавшему от коронавируса бизнесу (по постановлению Правительства от 16.05.2020 № 696). Все условия для списания кредита выполнены, кредит и проценты банк списал. Как отразить списание в бухгалтерском и налоговом учете?

Сумма списанного банком льготного кредита, полученного на возобновление деятельности по постановлению Правительства РФ от 16.05.2020 № 696, а также процентов по нему в бухгалтерском учете признается в прочих доходах организации, в налоговом учете (в целях налога на прибыль и в целях единого налога при УСН) в доходы не включается.

Льготный кредит под 2 процента годовых могли получить с 1 июня по 1 ноября 2020 года социально ориентированные НКО, а также НКО и другие организации и ИП, ведущие деятельность в наиболее пострадавших от коронавируса отраслях или в отраслях, требующих поддержки для возобновления деятельности. Требования к заемщикам, правила предоставления и списания банком таких кредитов утверждены постановлением Правительства РФ от 16.05.2020 № 696.

Период кредитования разделен на три этапа:

При выполнении условий по численности работников и заработной плате банк должен списать заемщику кредит и начисленные по нему проценты по истечении периода наблюдения не позднее 1 апреля 2021 года.

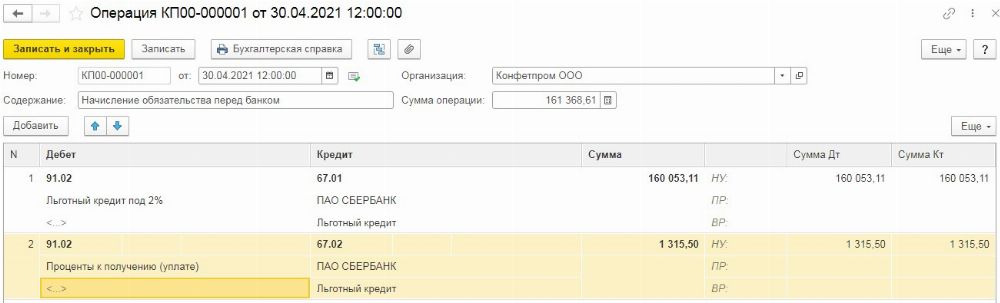

В бухгалтерском учете сумма списанного банком кредита и процентов по нему признается прочим доходом организации (п. 2, п. 7, п. 16 ПБУ 9/99):

Напомним, что проценты к уплате, начисленные по полученному кредиту, являются расходами, связанными с исполнением обязательств по кредитному договору (п. 3, п. 4 ПБУ 15/2008).

В целях исчисления налога на прибыль признавать сумму списанного кредита и процентов по нему в доходах не нужно (пп. 21.4 п. 1 ст. 251 НК РФ).

Аналогичная норма действует в отношении единого налога при применении УСН. В доходы при применении УСН сумма списанного льготного кредита и процентов по нему не включается (пп. 21.4 п. 1 ст. 251, пп. 1 п. 1.1 ст. 346.15 НК РФ).

Напомним, что проценты, начисленные по льготному кредиту на возобновление деятельности, в базовый период и в период наблюдения не уплачиваются. Таким образом, при списании кредита и процентов по нему банком проценты не включаются в расходы в целях налога на прибыль на основании пп. 12 п. 7 ст. 272 НК РФ, в целях единого налога при УСН на основании пп. 1 п. 2 ст. 346.17 НК РФ.

Смотрите также

Как в 1С учесть кредит под 2% для бизнеса, если условия для списания кредита не выполнены

Минэкономразвития за счет субсидии из федерального бюджета компенсирует кредитным организациям недополученные доходы и понесенные расходы, связанные с выдачей и списанием заемщикам льготных кредитов. Долг по кредиту вместе с процентами списывается с заемщика полностью при одновременном выполнении следующих условий:

Период кредитования разделили на три этапа:

На дату окончания базового периода и на дату окончания периода наблюдения начисляемые проценты переносятся в основной долг.

Бухгалтерский учет льготного кредита под 2% для бизнеса, пострадавшего от коронавируса

Если нет стопроцентной уверенности, что льготный кредит будет списан, по нашему мнению, его следует учитывать так же, как обычный кредит.

Денежные средства, полученные по кредитному договору, доходом не признаются, т.к. не соответствуют критериям признания доходов, установленным п. 2 ПБУ 9/99, и отражаются в составе кредиторской задолженности (п. 2 ПБУ 15/2008).

Перечисление денежных средств в счет погашения основной суммы долга по полученным кредитным средствам не является расходом и отражается как погашение кредиторской задолженности (п. 3 ПБУ 10/99, п. 5 ПБУ 15/2008).

Проценты к уплате, начисленные по полученному кредиту, являются расходами, связанными с исполнением обязательств по кредитному договору (п. 3, п. 4 ПБУ 15/2008).

Сумма списания банком кредита и процентов по нему признается прочим доходом организации (п. 2, п. 7, п. 16 ПБУ 9/99).

На счетах бухгалтерского учета операции по получению кредита, начислению процентов (включаемых в состав прочих расходов) отражаются записями в соответствии с Инструкцией по применению плана счетов бухгалтерского учета (утв. приказом Минфина РФ от 31.10.2000 № 94н):

Налоговый учет льготного кредита под 2% для МСБ

При исчислении налога на прибыль, средства, полученные и возвращенные по кредитному договору, в состав доходов и расходов не включаются (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ).

В целях исчисления налога на прибыль проценты, начисленные по льготному кредиту на возобновление деятельности или на неотложные нужды для поддержки и сохранения занятости, признаются в составе внереализационных расходов только на дату их уплаты (пп. 12 п. 7 ст. 272 НК РФ). Поскольку в базовый период и в период наблюдения начисленные проценты не уплачиваются, то и в расходы они могут быть включены, только если не будут выполнены условия для списания кредита и кредит придется возвращать вместе с уплатой процентов по нему. Если же кредит и проценты при выполнении соответствующих условий будут списаны банком, то расходов по процентам не будет. Признавать сумму списанного кредита и процентов по нему в доходах также не нужно (пп. 21.4 п. 1 ст. 251 НК РФ).

Операции займа в денежной форме (включая проценты по ним) НДС не облагаются (пп. 15 п. 3 ст. 149 НК РФ). Соответственно, банки при выдаче кредитов не исчисляют НДС, для заемщика каких-либо последствий в отношении НДС также не возникает.

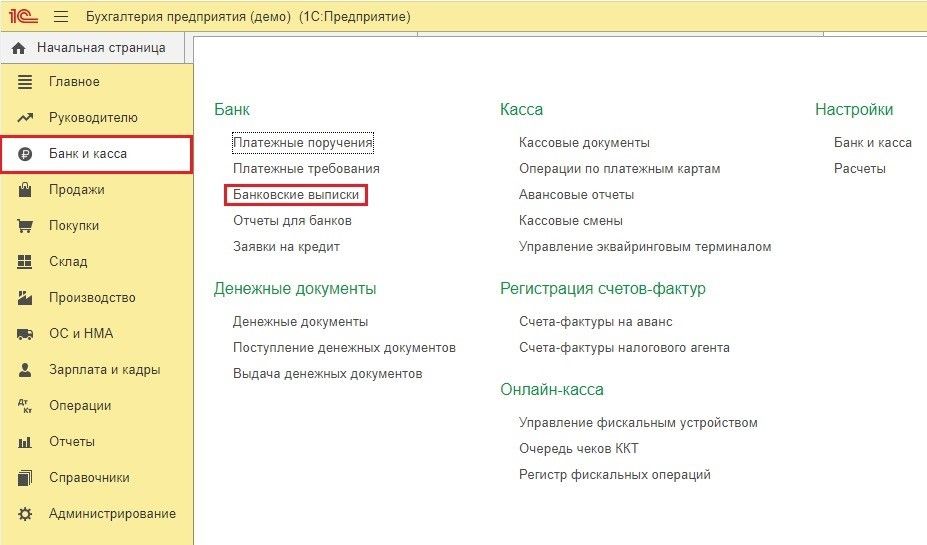

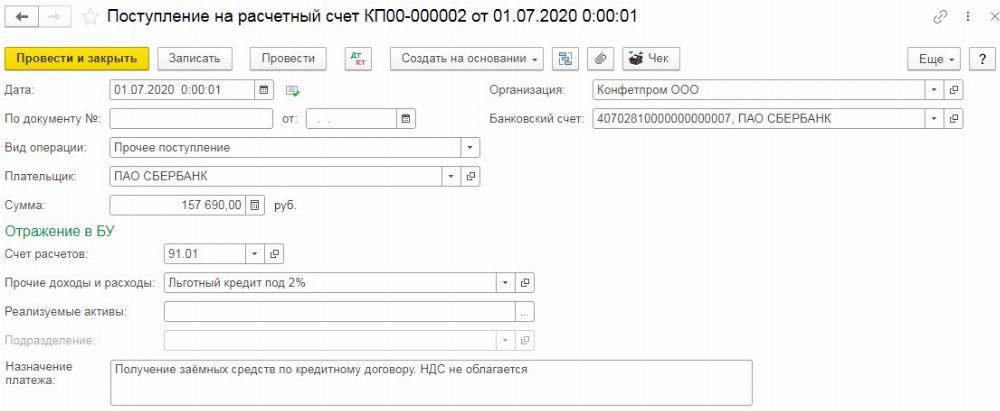

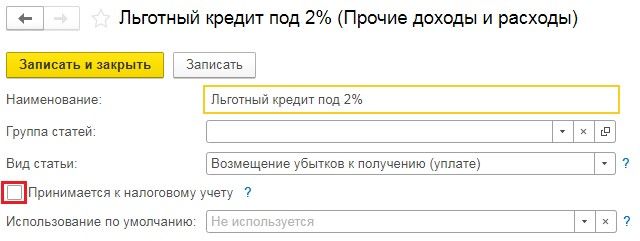

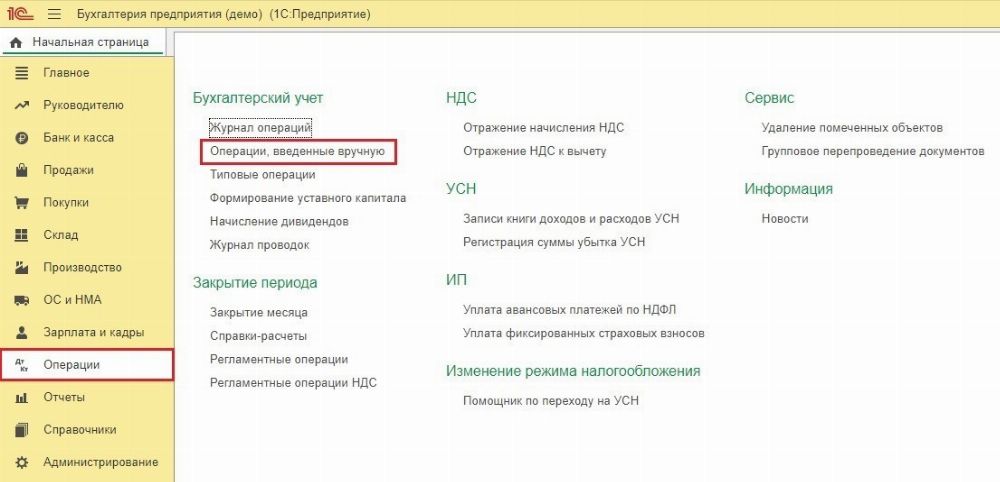

В программе «1С:Бухгалтерия 8»

Условия для списания льготного кредита под 2% не выполнены

Пример

Кредитный договор заключен на следующие периоды:

По условиям договора проценты начисляются в течение базового периода и периода наблюдения по ставке 2% годовых и в течение периода погашения по ставке 11% годовых исходя из количества дней в текущем месяце (начиная с дня, следующего за днем получения кредита, по день возврата кредита).

По окончании базового период организация не выполнила условия для списания долга по кредиту. С 01.12.2020 наступил период погашения по кредиту. В течение 3-х месяцев организация погашает кредит равными долями 28 декабря, 28 января, 1 марта.

ООО «Орион-М» использует общую систему налогообложения (ОСН), применяет метод начисления и ПБУ 18/02 (балансовый метод).

Создать на основании

Создать на основании Входящий

Входящий  Исходящий

Исходящий  Внутренний

Внутренний