как в 1с удалить счет фактуры на аванс

Как убрать лишнее восстановление НДС с авансов выданных по 76.ВА

Вопрос задал Наталья Ч. (Томская обл, Бакчарский р-н, с. Парбиг)

Ответственный за ответ: Мария Демашева (★9.72/10)

Добрый день! Подскажите, пожалуйста, как быть в следующей ситуации: при формировании налоговой декларации по НДС, пришлось по авансовой счет-фактуре не принимать НДС к вычету. В ОСВ 76 ВА получилось сальдо красным. Я была уверена, что в отчетности за 1 квартал 2020 года, данная сумма автоматически попадет в книгу покупок, но этого не произошло. Кроме того в 1 квартале 2020 была получена счет-фактура на поступление товара, по которому в 4 квартале 2019 года была внесена авансовая счет-фактура. Помогите, пожалуйста, разобраться.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (15)

Приложите, пожалуйста, карточку счета 76.ВА с ноября 2019 по март 2020 по этому контрагенту. Сделайте группировку в ОСВ по Контрагенту и по Счета-фактуры полученные и «провалитесь» в нужную строку, где минус.

Если сняли флаг Отразить вычет НДС в книге покупок в СФ на аванс полученный, то проводки у вас не должно быть по 76.ВА.

И перенести вычет НДС с авансов выданных нельзя т.е. если его не было в 4 кв 2019, то уже его не будет и в дальнейшем.

Поэтому начнем с того, что разберемся с минусом по счету 76.ВА.

Добрый день! Ситуация сложная, я пробовала разобраться сама и пришла к выводу, что в счет-фактуре на аванс флажок Отразить вычет НДС в книге покупок убирать нельзя. Не знаю, как сейчас исправить ошибку. Сумма НДС по этой счет-фактуре попала в книгу продаж за 4 квартал 2019 (скрин прилагаю) а при перечислении суммы аванса программа сформировала красное сальдо.

ОСВ за счету 76 ВА

И если я провожу счет-фактуру на поступление по материалам, по которым была предоплата, красное сальдо по счету 76 ВА остается.

Карточку счета 76.ВА с отбором просила — пришлите, пожалуйста. По ней все проверим.

Похоже, что СФ попал в Книгу продаж и не попал в Книгу покупок за 4 кв 2019.

Нужна карточка по проблеме т.е. как выше писала «Приложите, пожалуйста, карточку счета 76.ВА с ноября 2019 по март 2020 по этому контрагенту. Сделайте группировку в ОСВ по Контрагенту и по Счета-фактуры полученные и «провалитесь» в нужную строку, где минус». Чтобы были обороты только по ошибке.

На сколько понимаю, Вы сделали так. Зарегистрировали в ноябре СФ на аванс выданный в Книге покупок. Потом отразили поступление от этого контрагента и зачли аванс. Восстановили НДС с авансов в 4 квартале в Книге продаж. Потом зашли в СФ на аванс выданный и сняли там флаг о включении НДС с аванса выданного в Книгу покупок. При этом не перезаполнили документ Формирование записей книги продаж. И не выполнили обязательную перед составлением любой отчетности проверку ОСВ по всем счетам. Поэтому минус на 76.ВА не был устранен.

Значит надо убрать восстановление НДС с аванса выданного из Книги продаж в 4 квартале 2019 и сдать уточненку по НДС за этот период.

Операции — Операции, введенные вручную — Создать — Сторно документа — выбираете документ Формирование записей Книги продаж. Удаляете все лишнее и оставляете только те строки, которых не должно быть по восстановлению НДС с аванса выданного.

Проводки будут текущим периодом т.е. 10.04.2020, а чтобы заполнилась уточненка по НДС автоматом, надо перейти на вкладку НДС продажи.

В колонке Запись дополнительного листа выбираете Да.

В колонке Корректируемый период ставите 31.12.2019.

В колонке Сторнирующая запись доп. листа выбираете Да.

Потом создаете корректировочную декларацию по НДС за 4 квартал. На титульном листе ставите номер корректировки. Отчет заполнится автоматически. Проверяете, что все корректно.

По теме

Как избежать штрафа 20% при подаче уточненки

Порядок представления уточненной декларации по НДС

Что обязательно наладить в своем учете, чтобы подобных проблем не было в будущем

Алгоритм Закрытия месяца для НДС

Алгоритм Закрытия месяца – в Избранное

.

Спасибо! Все поняла, я уже делала красным сторон формирование записей Книги продаж, буду пробовать дальше.

Как в 1С аннулировать ошибочную регистрацию авансового счета-фактуры в книге продаж

Обнаружив в текущем периоде ошибку прошлого периода, в результате которой был излишне уплачен НДС (например, из-за ошибочного признания авансом поступившей от покупателя постоплаты), налогоплательщик может исправить ее: аннулировать лишнюю регистрационную запись по ошибочному счету-фактуре в книге продаж, пересчитать налоговую базу по НДС в периоде выявления ошибки и представить уточненную декларацию по НДС. Механизм исправления указанных ошибок Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен, но в соответствии с разъяснениями ФНС России можно аннулировать ошибочные регистрационные записи с помощью дополнительных листов книги продаж.

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Аннулирование ошибочного счета-фактуры на аванс в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок исправления данных бухгалтерского и налогового учета в программе «1С:Бухгалтерия 8» редакции 3.0, начиная от уточнения назначения поступивших денежных средств, и до формирования уточненной декларации по НДС, рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, 03.05.2017, после представления налоговой декларации по НДС за I квартал 2017 года, обнаружила факт ошибочного признания поступивших от ООО «Одежда и обувь» денежных средств авансом и, соответственно, ошибочной регистрации выставленного авансового счета-фактуры в книге продаж за I квартал 2017 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за I квартал 2017 года.

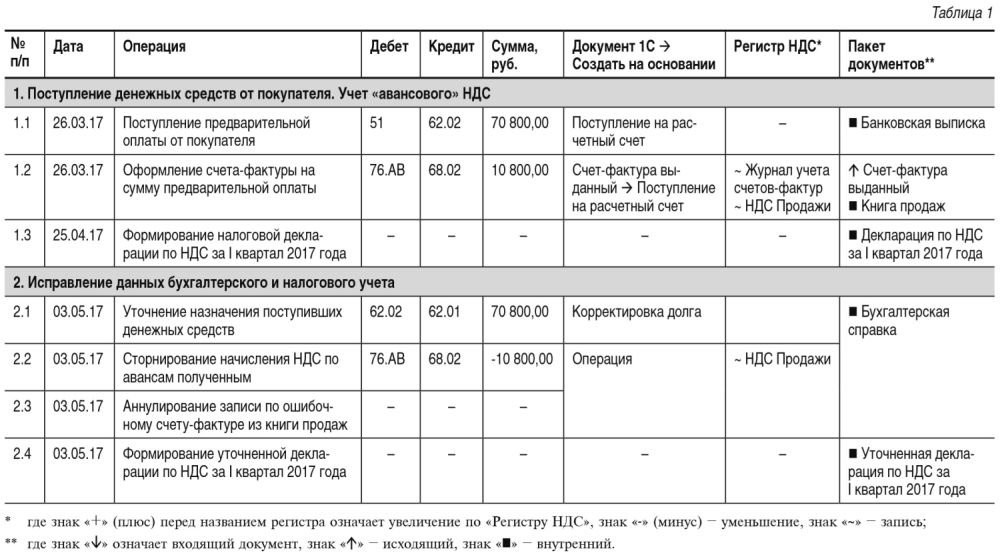

Последовательность операций приведена в таблице 1.

Поступление денежных средств от покупателя. Учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму предварительной оплаты, поступившую продавцу от покупателя.

В соответствии с пунктами 1 и 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, продавец должен выставить счет-фактуру не позднее пяти календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

Кроме того автоматически будут проставлены:

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

Счет-фактура

Данные

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения)

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения)

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения)

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения)

Прочерки (п. 4 Правил заполнения)

В результате проведения документа Счет-фактура выданный будет сформирована бухгалтерская проводка:

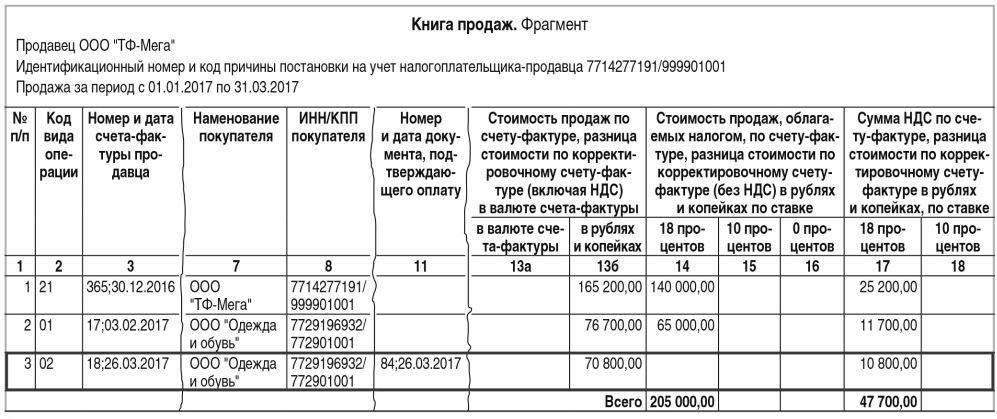

Рис. 1. Книга продаж за I квартал 2017 года

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Выставленный при получении предварительной оплаты счет-фактура регистрируется в книге продаж за I квартал 2017 года (рис. 1).

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2017 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 20.12.2016 № ММВ-7-3/696@) (операция 1.4 «Формирование декларации по НДС за I квартал 2017 года).

Сведения из книги продаж отражаются в Разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Поступившие от покупателя 26.03.2017 денежные средства были ошибочно признаны предварительной оплатой по договору № 25 от 01.03.2017, а не оплатой товаров, отгруженных покупателю 03.02.2017 по договору № 15 от 01.02.2017.

Согласно пункту 5 Положения по бухгалтерскому чету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

В документе Корректировка долга указываются следующие значения:

Разбираемся со счетами-фактурами на аванс в «1С:Бухгалтерия» 8.3

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, – наша сегодняшняя статья.

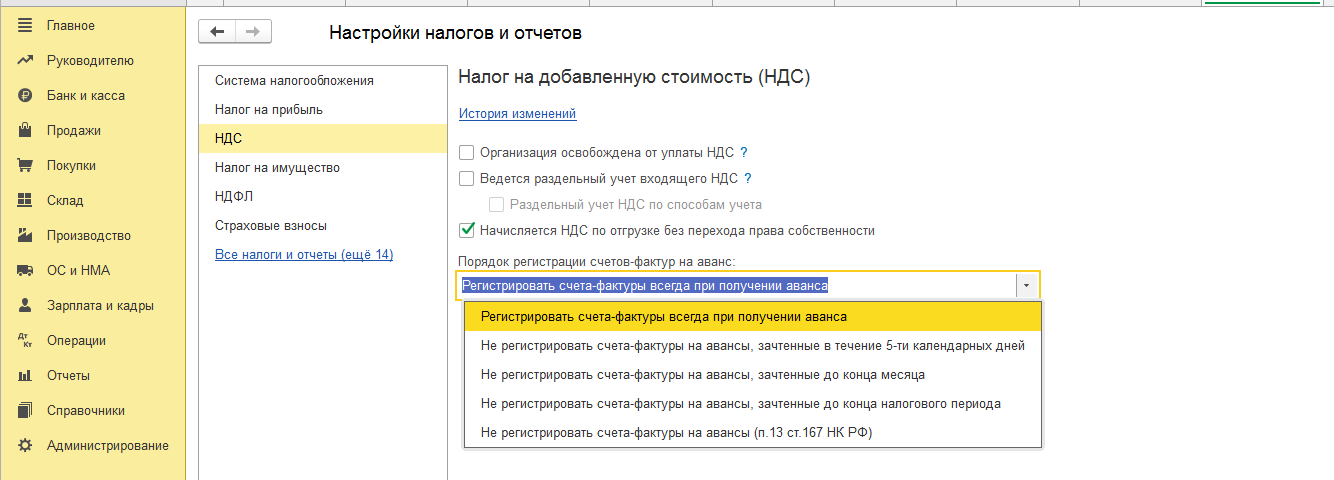

Делаем первоначальные настройки программы 1С 8.3

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

Наше право – выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

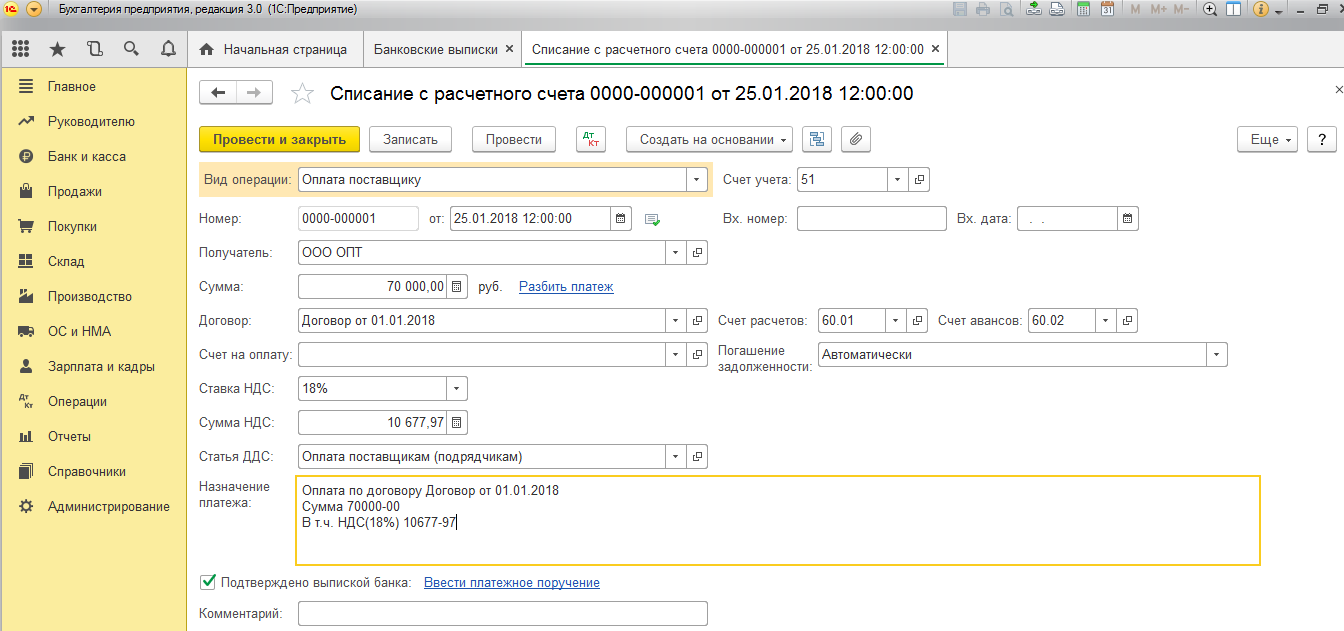

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

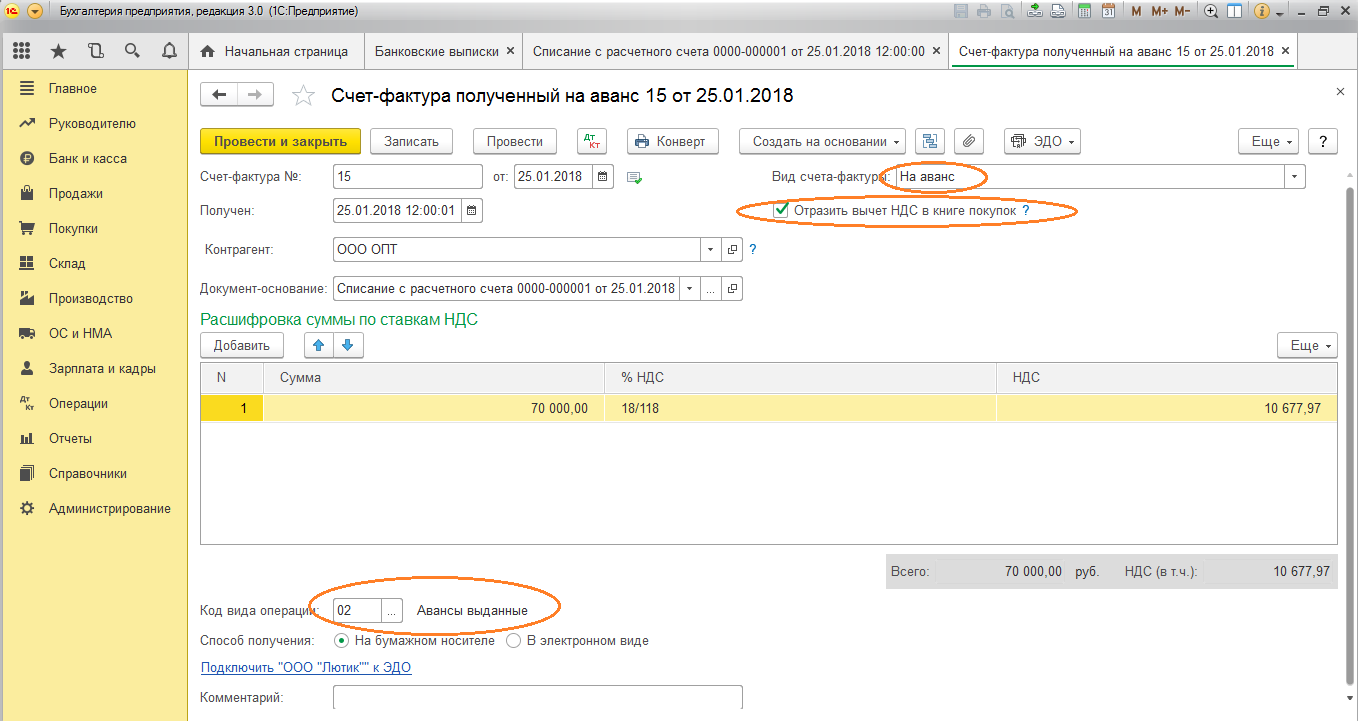

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

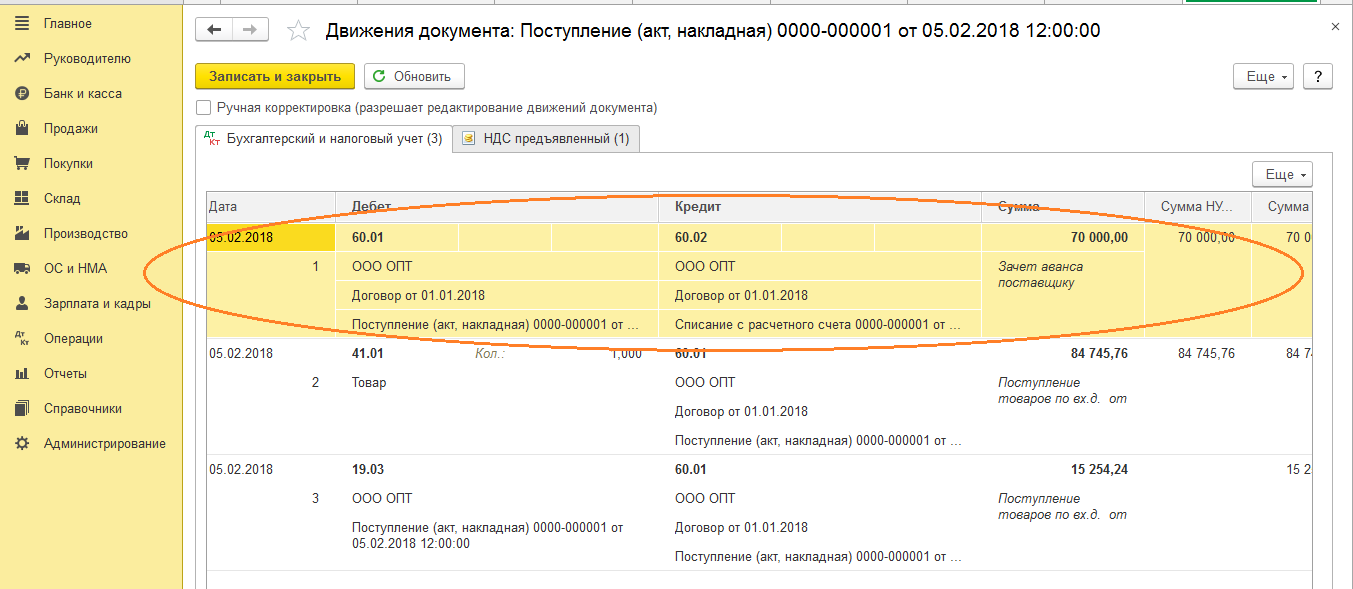

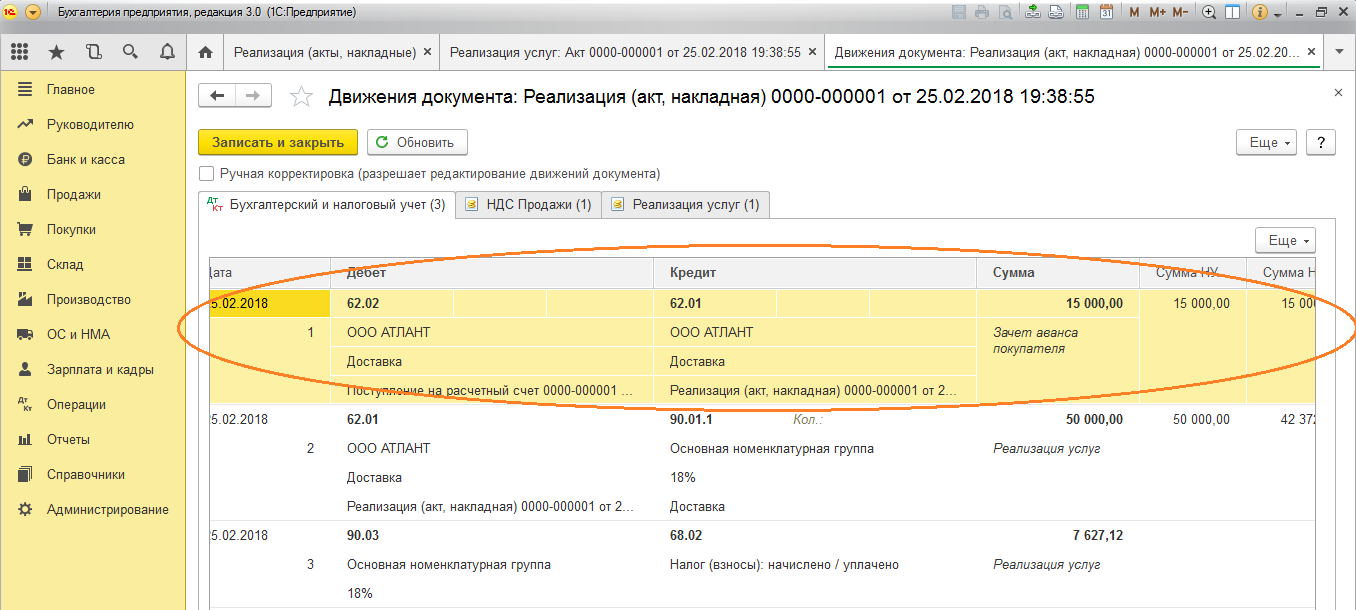

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

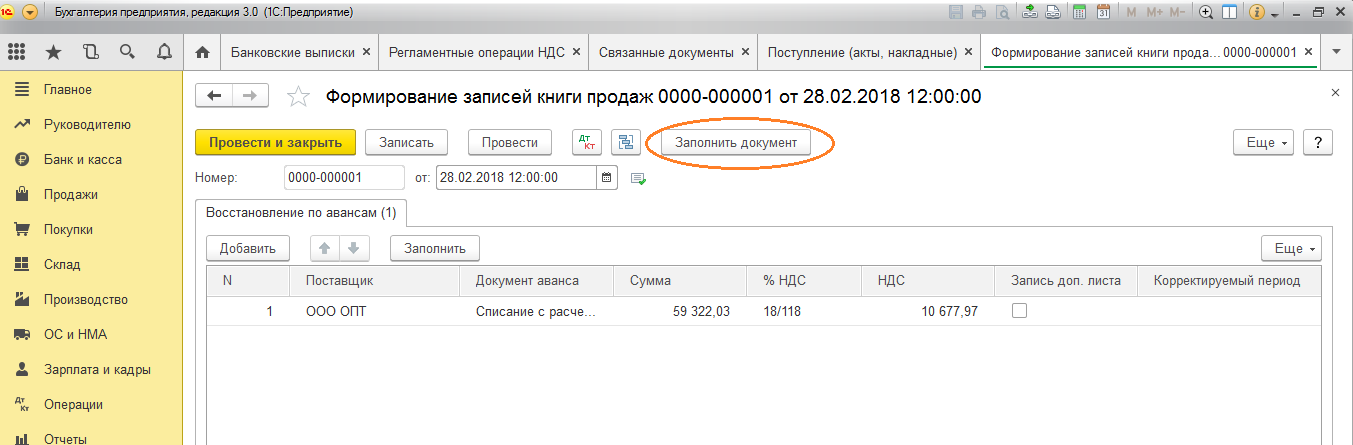

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

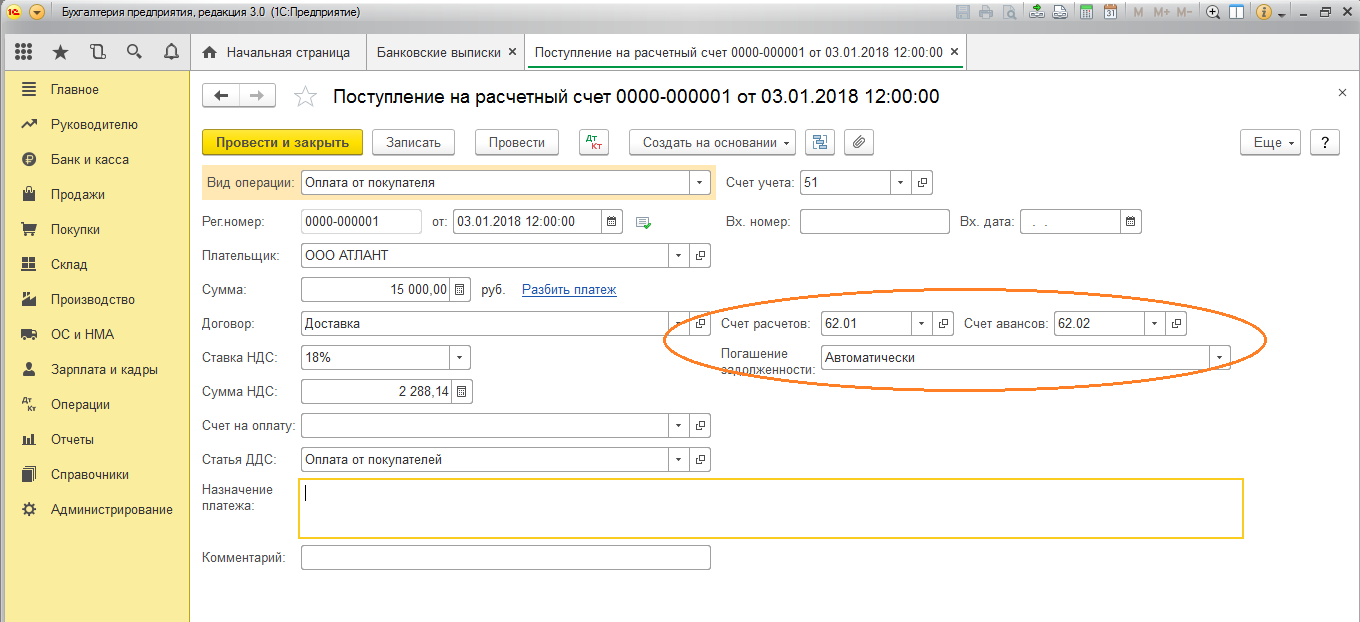

Методика работы в программе та же самая, как и в предыдущем варианте.

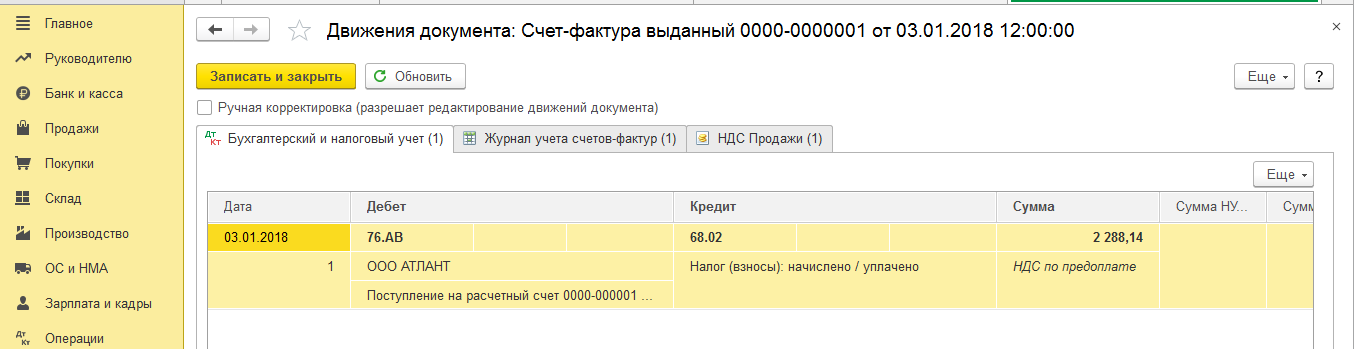

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

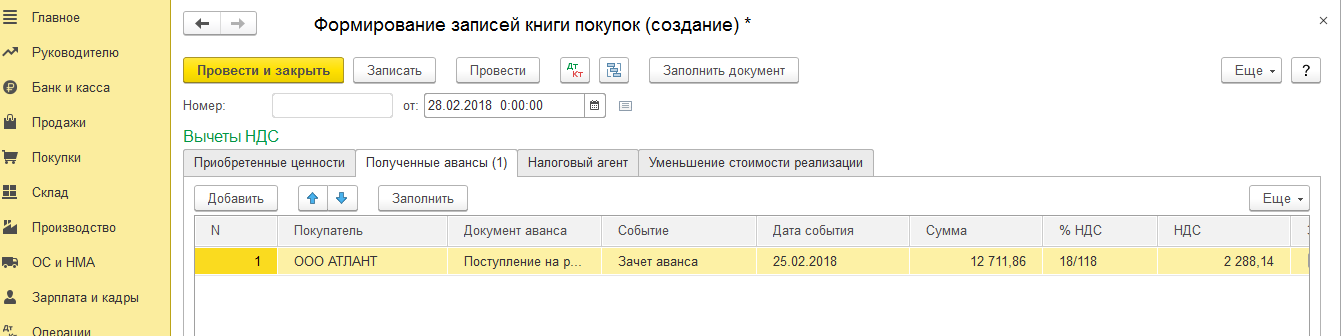

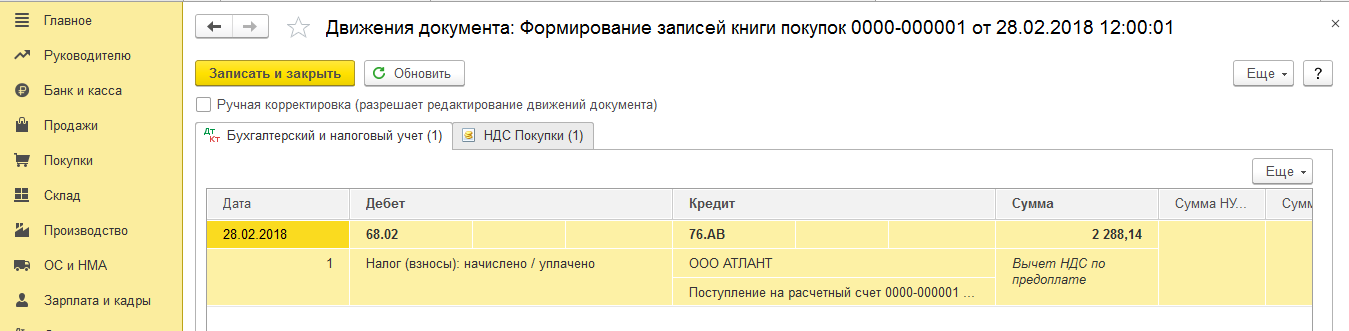

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Посмотреть, как убрать из «Формирования записей книги покупок» суммы, принятые к учёту в прошлых периодах, можно здесь.

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 – смело задавайте их нам на выделенную Линию консультаций 1С. Эксперты работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

Понравилась статья – жмите лайк внизу и делитесь с друзьями!

Как в 1с удалить счет фактуры на аванс

С 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и книг продаж, журнала учета счетов-фактур, утв. постановлением Правительства РФ от 26.12.2011 № 1137. Подробный комментарий см. здесь.

Согласно п. 1 ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем к вычету сумм НДС, предъявленных ему продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени).

Кроме того, для счетов-фактур, выставленных как на бумажном носителе, так и в электронной форме, нормативно закреплены две процедуры:

При этом законодательство не содержит положений, определяющих порядок аннулирования ранее выставленных счетов-фактур. Хотя такая ситуация может возникнуть, например, в случае, когда счет-фактура ошибочно выставлен в адрес контрагента при отсутствии реальной операции (выставлен не тому контрагенту, повторно по одной операции и т.д.).

Для бумажных счетов-фактур, как и для иных бумажных документов, сложилась определенная практика, когда стороны при необходимости просто физически уничтожают ошибочный документ.

Однако для аннулирования электронных счетов-фактур такой подход неприемлем:

На практике для двусторонних электронных документов (например, для первичных учетных документов) применяется надежная и обоснованная процедура, при которой составляется отдельный документ, фиксирующий согласие сторон на аннулирование подписанного электронного документа.

Очевидно, что под аннулированием электронного документа понимается не его физическое уничтожение, а лишение документа юридической силы.

Но все налоговые последствия от составления и (или) выставления счетов-фактур, в том числе и в электронной форме, возникают не по их фактическому наличию у продавца или покупателя, а по действиям, направленным налогоплательщиками на применение этих налоговых документов для исчисления НДС или для заявления налоговых вычетов. Следовательно, для того, чтобы исключить счет-фактуру из налогообложения, достаточно или вообще не производить его регистрацию в книге продаж, книге покупок (дополнительных листах книги покупок и книги продаж), журнале учета полученных и выставленных счетов-фактур, или произвести аннулирование ранее внесенных регистрационных записей. При этом очевидно, что никакой необходимости в аннулировании (уничтожении) самого счета-фактуры нет.

Следует отметить, что очень часто под «аннулированием счетов-фактур» понимается как раз не аннулирование самих счетов-фактур как налоговых документов, а аннулирование регистрационных записей по таким счетам-фактурам.

Такой подход полностью соответствует требования налогового законодательства и правилам регистрации, установленным Постановлением № 1137.

Подтверждение такого отношения к вопросу аннулирования содержит и письмо ФНС России от 30.04.2015 № БС-18-6/499@, в котором указано на нецелесообразность нормативного закрепления механизма аннулирования счетов-фактур при установленных правилах аннулирования регистрационных записей.

Можно встретить рекомендации продавцам при выявлении факта ошибочного выставления счета-фактуры после проведения у себя «аннулирования» сразу сообщать об этом покупателю путем направления соответствующего уведомления, чтобы у покупателя появились все основания для внесения изменений в книгу покупок.

С учетом всего вышеизложенного в программе «1С:Бухгалтерия 8» механизм аннулирования счетов-фактур не поддерживается.

Начисление НДС с полученных авансов в «1С:Бухгалтерия 8 ред. 3.0». Исправляем ошибки, уменьшаем налог

Одной из главных задач поставщика является не только выполнение условий договора и последующий отгрузки товара в срок, но и начисление НДС с аванса. Чаще всего большое количество ошибок возникает именно в этом разделе учета.

Каким же образом мы выписываем счета-фактуры на полученные авансы? Возможны два варианта:

1. Предоплата по договору обусловлена договором, и покупатель хочет (а также имеет право) принять к вычету НДС с перечисленной предоплаты

2. Счет-фактура выписывается в единственном экземпляре «для себя»

Самое важное ограничение этого способа – перед регистрацией счетов-фактур на аванс мы должны быть уверены, что:

Вкратце рассмотрим каждое из вышеперечисленных ограничений в отдельности:

1. Восстановление последовательности расчетов с покупателями

В Бухгалтерии предприятия есть два способа перепроведения документов:

Его основной задачей является корректного выполнение всех регламентны операций по расчету НДС.

Перед формированием декларации необходимо выполнить Регламентные операции. Данные операции позволяют избежать ошибок. Позволяют восстановить последовательность документов, осуществить записи в книгу покупок, а также такой инструмент, как Экспресс-проверка ведения учета позволяет не только увидеть ошибки, но и получить рекомендации по устранению их.

В каждой организации должен быть разработан регламент по перепроведению документов и установке даты запрета редактирования, но это уже тема отдельной самостоятельной статьи.

2. Проверка наличия дублирующихся контрагентов и договоров

Эта тема тоже достаточно обширна и выверкой задвоенных контрагентов, конечно, лучше заниматься не во время составления отчетности, а постоянно, в соответствии с разработанными регламентами. Некоторые моменты можно почерпнуть из статьи Эффективная работа со справочником контрагентов, а поиска задвоенных элементов справочников использовать специальные универсальные обработки.

3. Проверка правильности остатков взаиморасчетов на счетах 62.01 и 62.02

Для проверки остатков счета 62 можно воспользоваться отчетом Оборотно-сальдовая ведомость с настройкой Развернутое сальдо и По субсчетам.

Обращу внимание, что очень многие бухгалтера при анализе остатков счета 62 не включают настройку Развернутое сальдо и отключают группировку по Документам расчетов с контрагентами и видят примерно следующую картину (Рисунок 1)

Посмотрим на тот же самый отчет с включенной настройкой развернутого сальдо (Рисунок 2)

Рисунок 2 – Проверка счета 62 с настройкой развернутого сальдо

Мы видим, что на самом деле сумму 207606,73 по контрагенту «Покупатель 6» на счете 62.01 программа считает незакрытым авансом. На счете 62.02 по контрагенту «Покупатель 6» программа, наоборот, считает непогашенной задолженностью. Рассмотрим эту ситуацию подробнее, развернув обороты по контрагенту «Покупатель 6» по документам расчетов (Рисунок 3).

Рисунок 3 – Оборот 62.02 по контрагенту «Покупатель 8» по документам расчетов

Мы видим, что дебетовый оборот по документу Поступление на расчетный счет 16 от 27.02.2019 ошибочен, так как по этому документу не было остатка аванса (не было кредита). Для исправления данной ошибки достаточно расшифровать оборот карточкой счета, найти сделавший неправильный оборот документ и перепровести его.

В итоге, после всех исправлений должна получиться следующая картина: остатки 62.01 – только в дебете 62 счета, остатки 62.02 – только в кредите (рисунок 4).

Рисунок 4 – ОСВ по счету 62 с развернутым сальдо по субсчетам

4. Проверка незакрытых (незачтенных) авансов

Общая суть проверки незакрытых авансов в том, что при условии выполнения предыдущего пункта нам достаточно убрать настройку «По субсчетам» и проверить, нет ли одновременных остатков по дебету и кредиту у одного контрагента/договора в целом на счете 62. Группировку по документам расчетов можно отключить (Рисунок 5).

Рисунок 5 – ОСВ по счету 62 с развернутым сальдо

Анализируя данный отчет, мы видим, что у «Покупатель 2» по договору «№2» одновременно «висит» и задолженность 3 399 275,50 и аванс 3 559 642,50. Данная ситуация говорит о том, что авансы по этому договору зачтены некорректно. Если не исправить данную ошибку, то при автоматической регистрации счетов-фактур на аванс на кредитовый остаток в размере 3 559 642,50 будет выписан счет-фактура на аванс и начислен НДС.

Отдельно рассмотрим контрагента «Покупатель 8». В целом, по контрагенту мы видим, что есть и кредитовый, и дебетовый остаток на счете 62, но при детализации по договорам понятно, что дебетовый остаток – на «договоре 8», а кредитовый – на «договоре 8.2». Такая ситуация действительно может быть. Мы должны обратить на нее внимание, но исправлять в данном случае ничего не будем.

После исправления всех незачтенных авансов картина в отчете изменится следующим образом (Рисунок 6).

Рисунок 6 – ОСВ по счету 62 с развернутым сальдо после исправлений

5. Регистрация счетов-фактур на аванс

Наконец, когда мы уверены, что:

Только теперь мы можем воспользоваться автоматической выпиской счетов-фактур на авансы (Продажа – Ведение книги продаж – Регистрация счетов фактур на аванс).

Документ Счет-фактура выданный с признаком На аванс регистрирует следующие движения в системе:

Повторюсь, в случае изменений взаиморасчетов в том периоде, за который уже была выполнена обработка Регистрация счетов-фактур на аванс, необходимо перевыполнить обработку, причем, в программе реализована возможность не перенумеровывать ранее сформированные документы (это важно, если мы уже распечатали ранее выписанные счета-фактуры).

6. Вычет НДС с авансов полученных

Ранее начисленные суммы НДС с авансов подлежат вычету в том периоде, в котором произошел зачет аванса (дебетовый оборот по счету 62.02). Для регистрации вычета НДС с авансов полученных необходимо создать документ Формирование записей книги покупок (Операции – Регламентные операции по НДС – Формирование записей книги покупок) и заполнить закладку Вычет НДС с полученных авансов.

Документ Формирование записей книги покупок регистрирует следующие движения по НДС с полученных авансов в системе:

7. Сопоставление остатков 62.02 и 76.АВ

Если НДС с полученных авансов был исчислен верно, а также был верно принят к вычету НДС с зачтенных авансов, то кредитовый остаток 62.02 * ставку НДС должен быть равен дебетовому остатку 76.АВ.

Для сопоставления остатков 62.02 и 76.АВ можно воспользоваться отчетом Оборотно-сальдовая ведомость по каждому из счетов и сравнить суммы остатков 76.АВ с теми, которые получаются при ручном расчете НДС на основании счета 62.02. Более подробную информацию о том, как проверить правильность начисления НДС с авансов поможет наша статья Проверка НДС с авансов по счетам 62.02 и 76.АВ по продажам для НДС 18% с помощью Excel.

Не стесняйтесь, обратитесь к нам за помощью и мы поможем вам наладить учет НДС с авансов, поправить все ошибки, пересдать НДС за прошлые периоды, мы действительно имеем огромный опыт в исправлении ошибок НДС.

Доверить процесс обслуживания следует специалистам, давно работающим на рынке автоматизации, которые несут гарантию за проданный товар, оказанные услуги. Например, нам 🙂

Окажем услуги с оплатой по факту, если результат вас устроит.

Без предоплаты.