как в 1с восстановить ндс ранее принятый к вычету по гтд

Восстановление НДС в 1С 8.3: пошаговая инструкция

В программе 1С 8.3 Бухгалтерия 3.0 имеется два варианта восстановления НДС.

Разница будет видна при анализе НДС с авансов: он либо поступает, либо перечисляется. Если аванс от контрагента поступает, то с этой суммы требуется выплатить налог. Выплатить его нужно будет и при продаже товара. С полученного авансового платежа предусмотрен возврат НДС по предъявлению к возмещению. Если перечисляется авансовый платёж поставщику, тоже можно возместить НДС с указанной суммы, в результате будет уменьшена общая сумма налога. После получения товара потребуется перечислить НДС в бюджет.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

Разберём в деталях как должно проводиться восстановление НДС с авансового платежа, перечисленного контрагентом-покупателем.

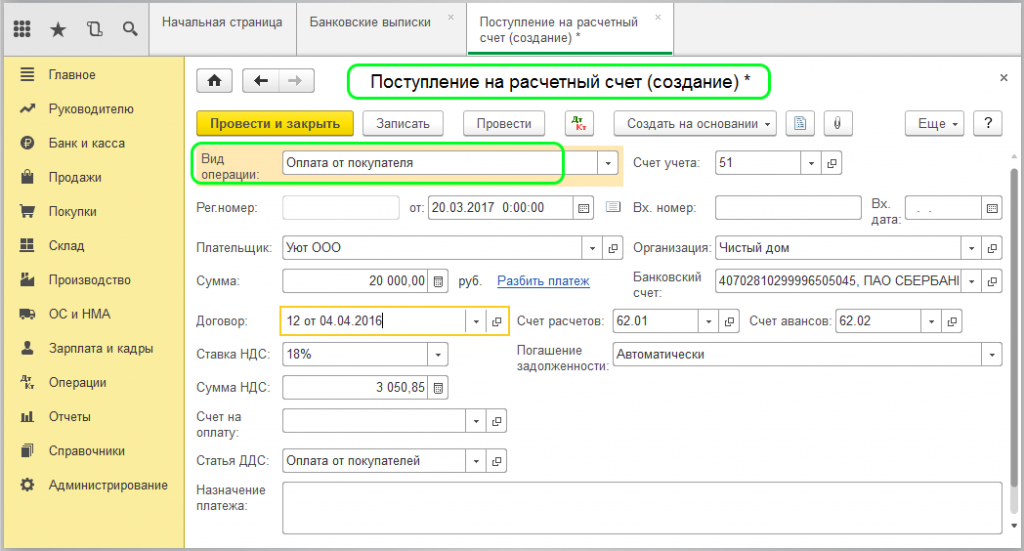

Платёж будет определён программой как авансовый и сформированы соответствующие проводки

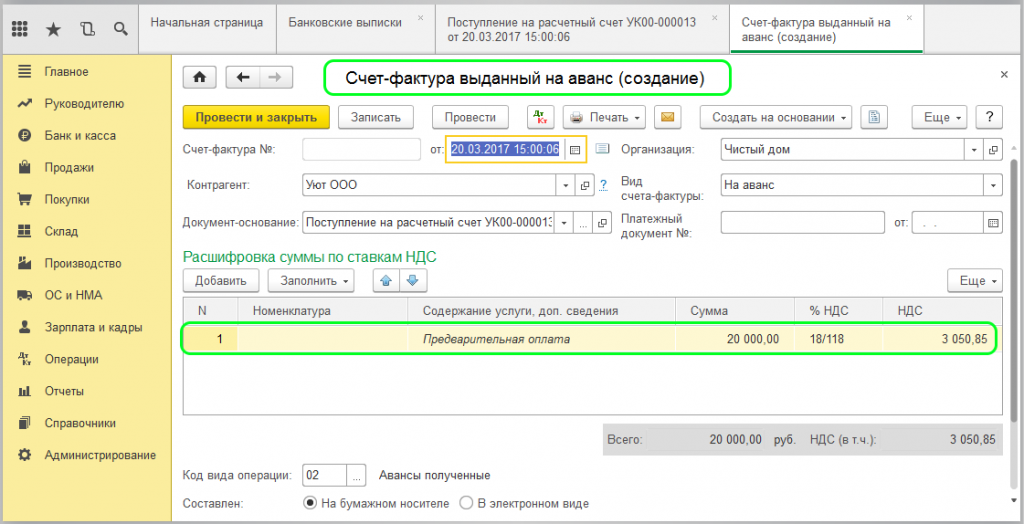

Документ, который формирует проводки по учёту НДС – «Счёт-фактура». Он может быть сформирован: когда на расчётный счёт поступает аванс; при завершении учётного периода (месяца).

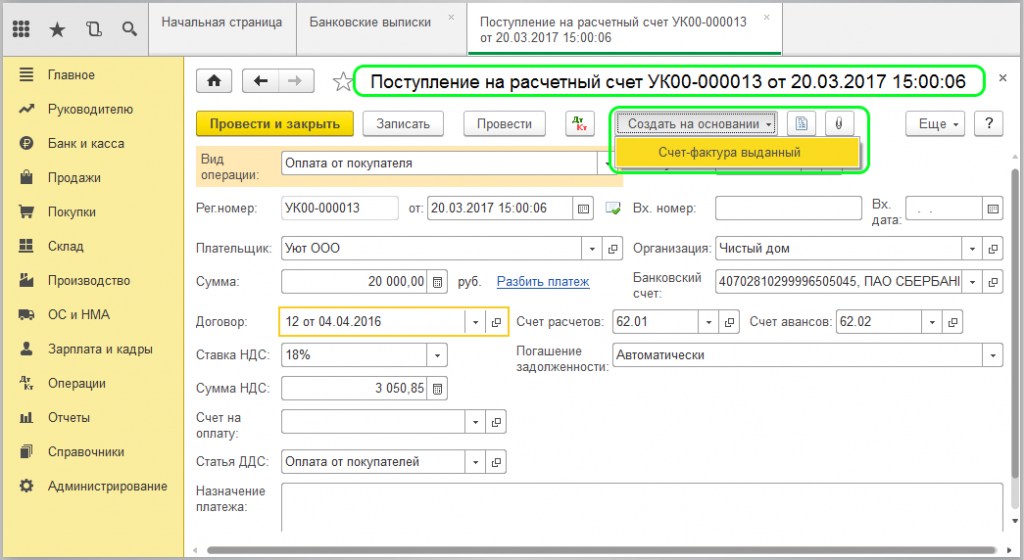

Рассмотрим его создание при поступлении средств на расчётный счёт:

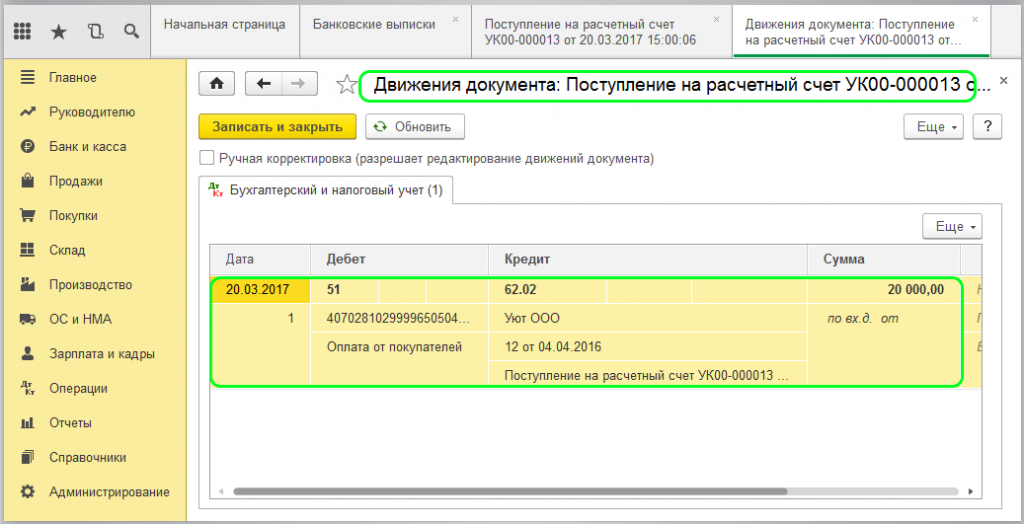

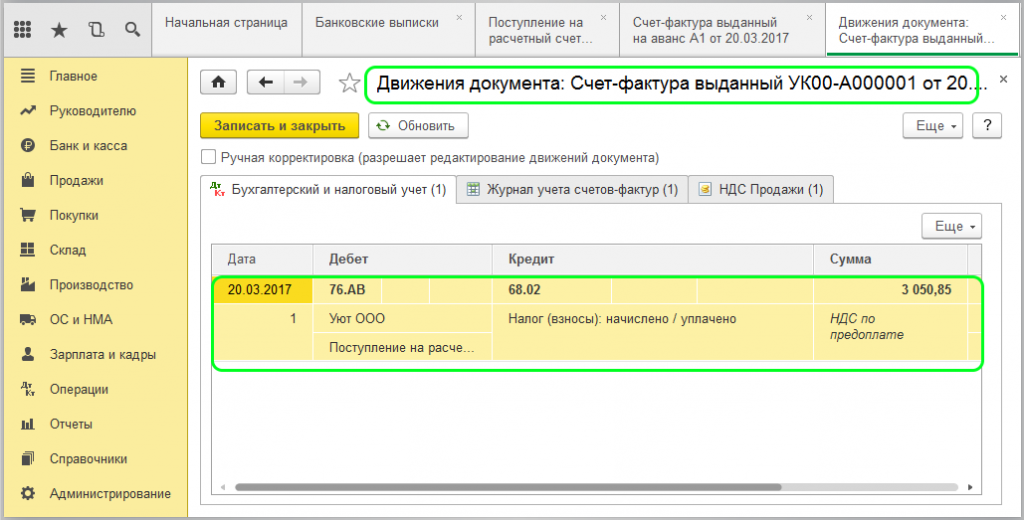

Проведите проверку проводок:

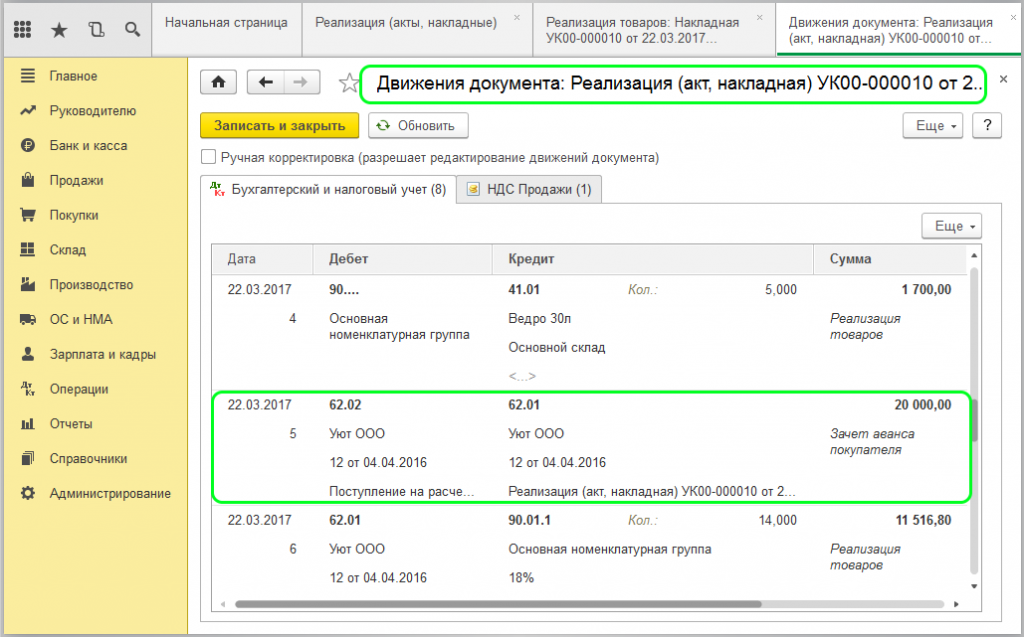

Когда создаётся документ «Реализация» аванс формируется автоматически. По проводкам реализации это можно проверить:

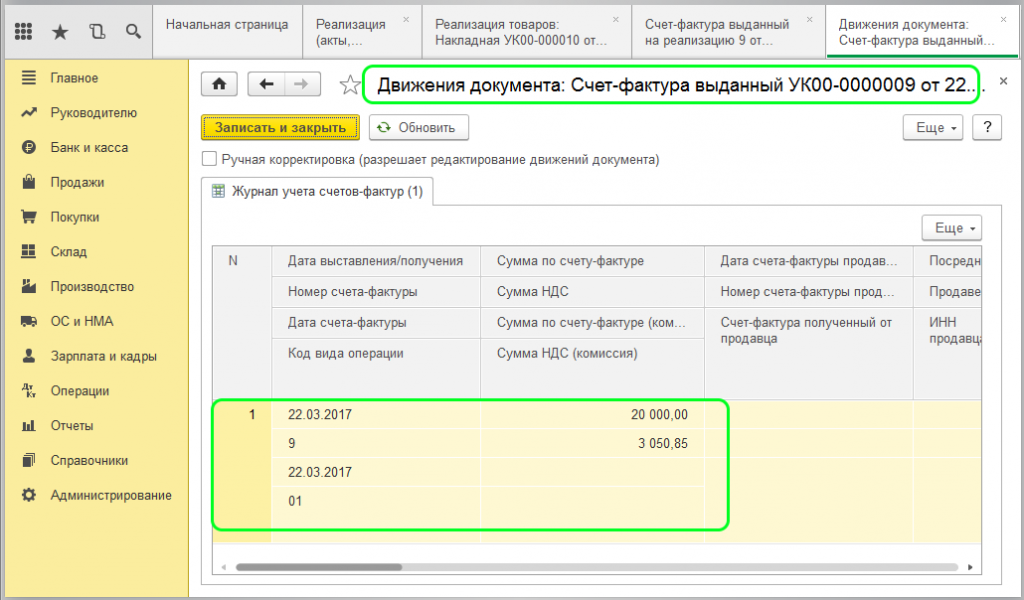

Созданный документ формировать проводки не будет, он предназначен для других целей.

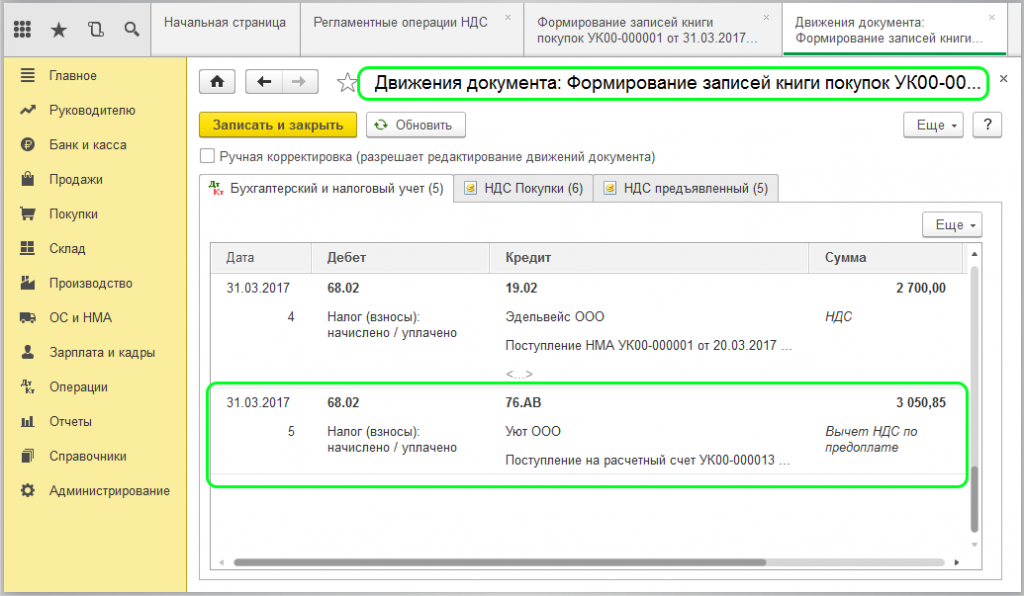

Посредством документа со следующего скриншота будет отражено восстановление налога:

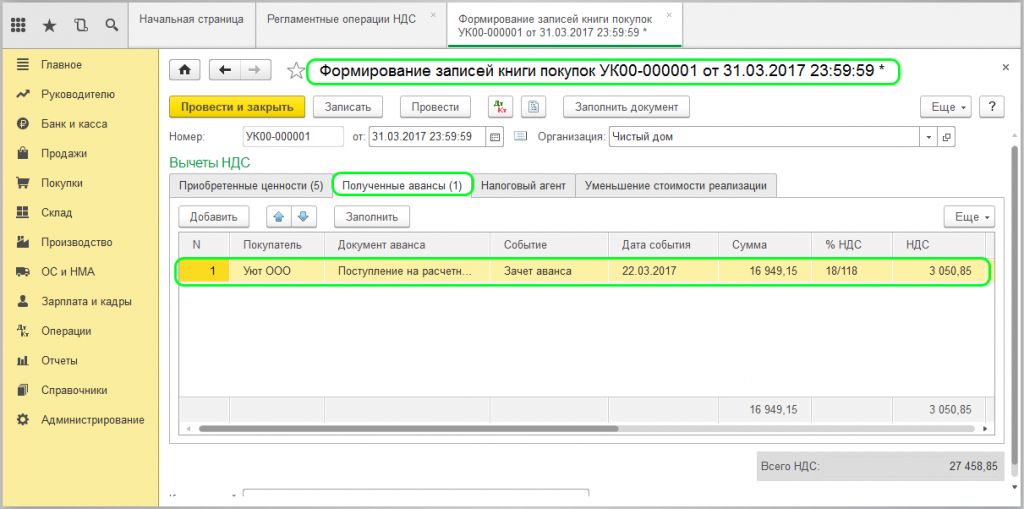

Закладка «Полученные авансы» при этом должна заполниться программой. В ней будут отражены все суммы по авансовым платежам, которые могут быть предъявлены при восстановлении НДС:

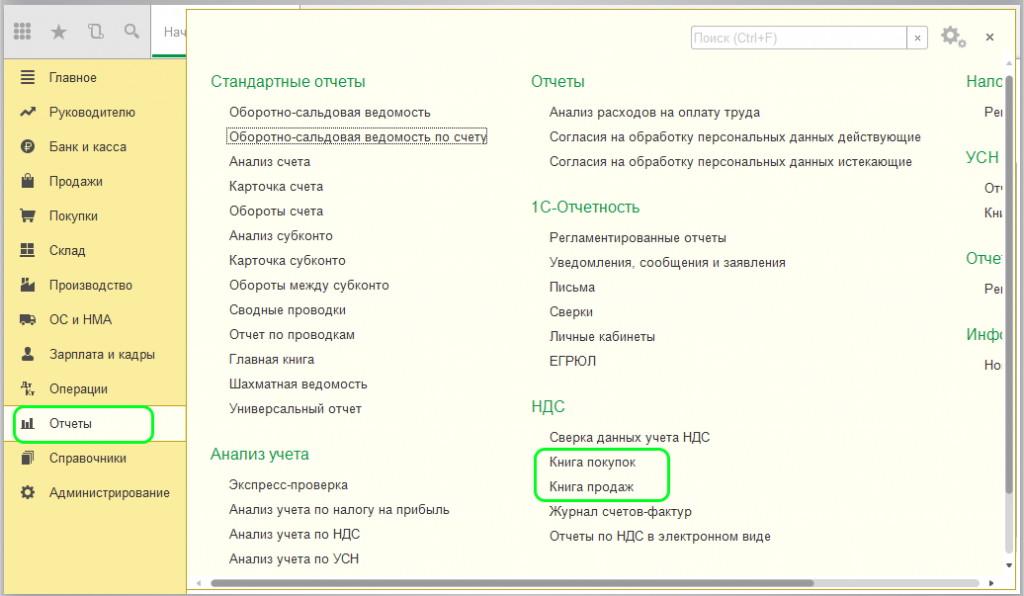

Итоги по регламентным операциям учёта НДС можно посмотреть в выделенных на картинке отчётах:

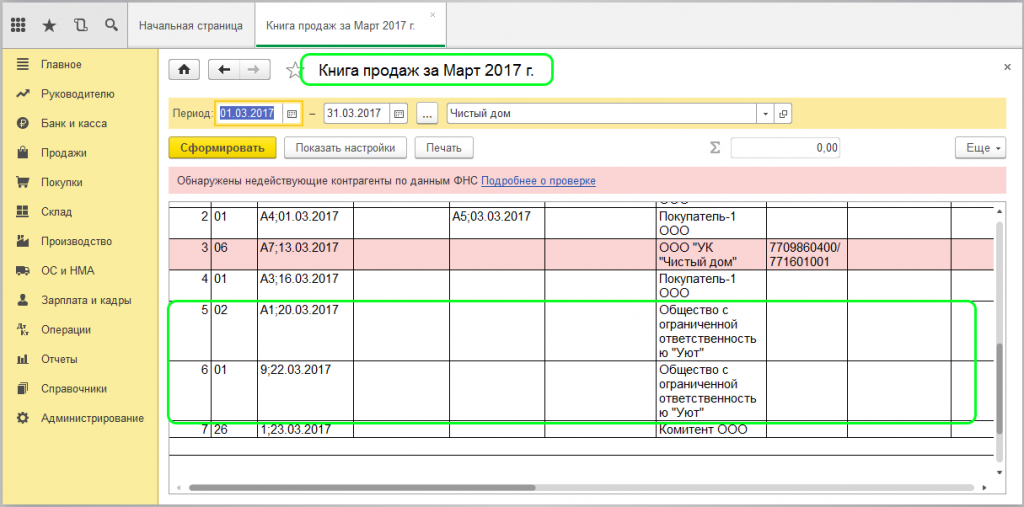

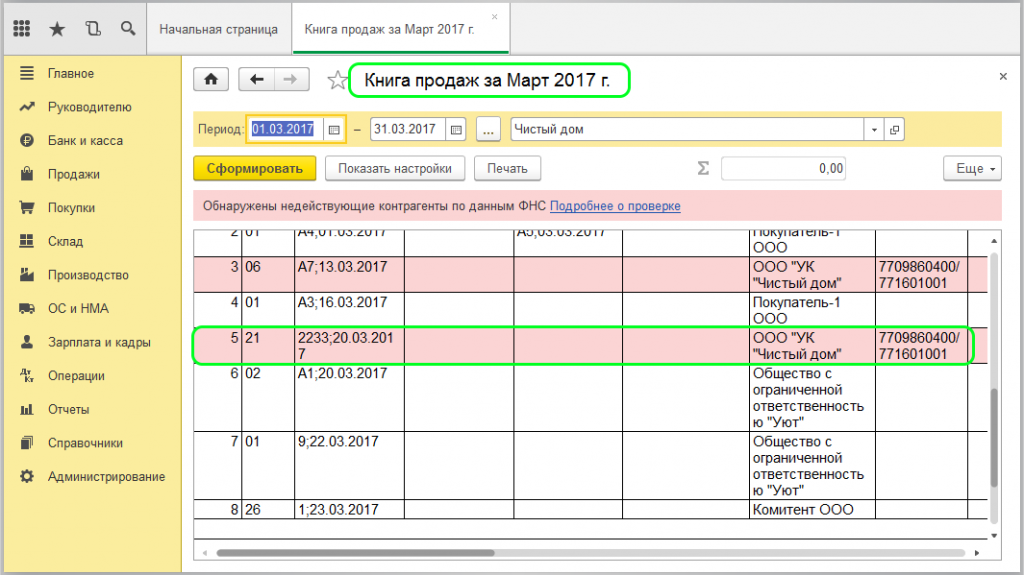

Во втором будут записи по авансу и реализации на учётный период по контрагенту-покупателю.

В первом тот же контрагент, запись по нему же формирует авансовый платёж в «Книге продаж».

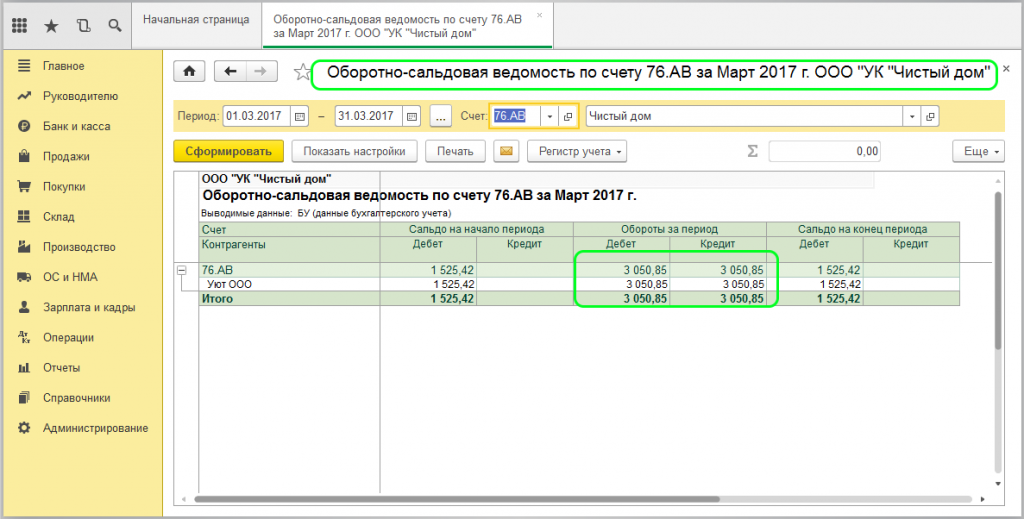

В записях должна фигурировать одинаковая сумма, то есть оплата НДС в бюджет одноразовая. Проверить закрытие счёта 76.АВ можно, создав отчёт «Оборотно-сальдовая ведомость»:

Восстановление НДС с авансовых платежей поставщиков проводится похожим образом, документы при этом формируются в следующем порядке: сначала списание с расчётного счёта, затем счёт-фактура на аванс от поставщика, третьей должна стать приходная накладная, а последний документ – счёт-фактура по накладной.

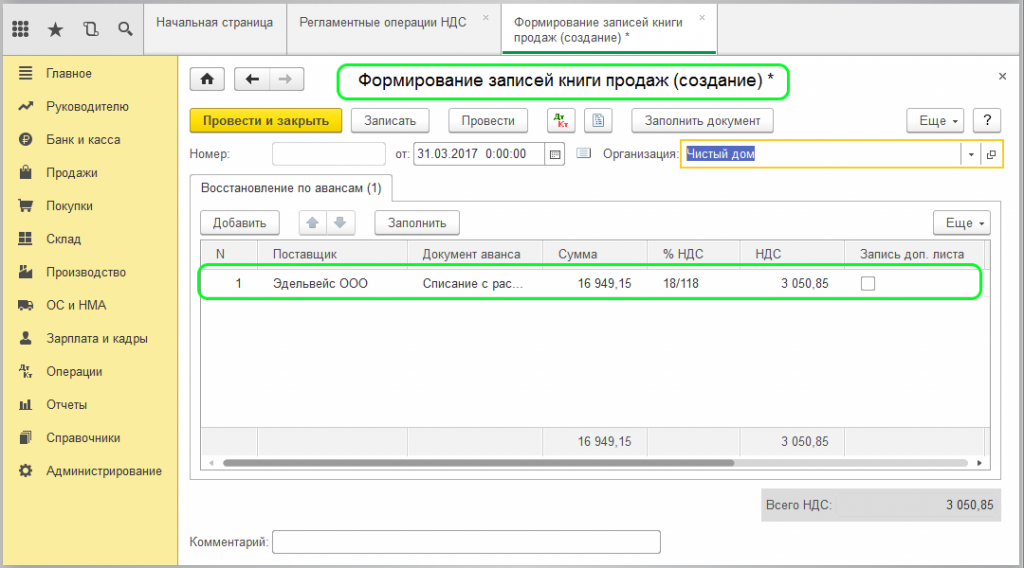

Восстановление НДС при этом будет проводиться по документу с рисунка ниже:

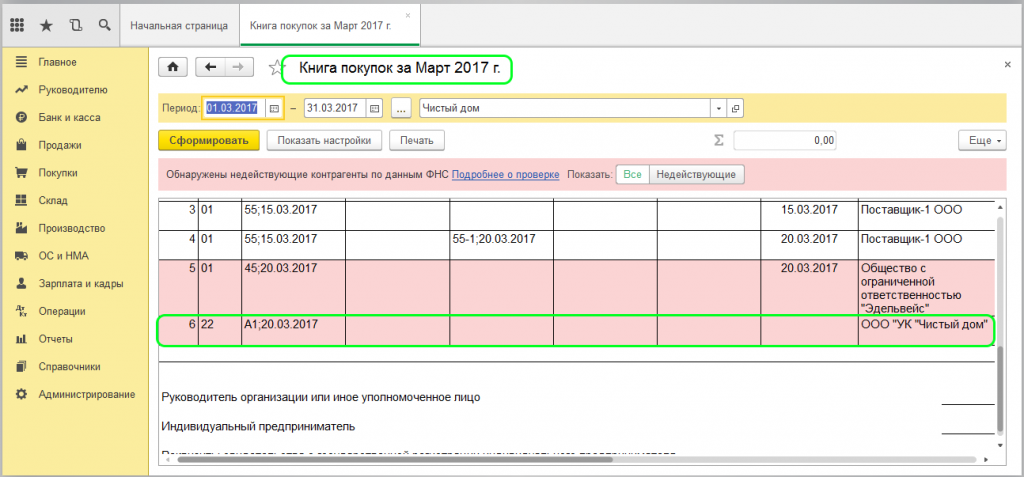

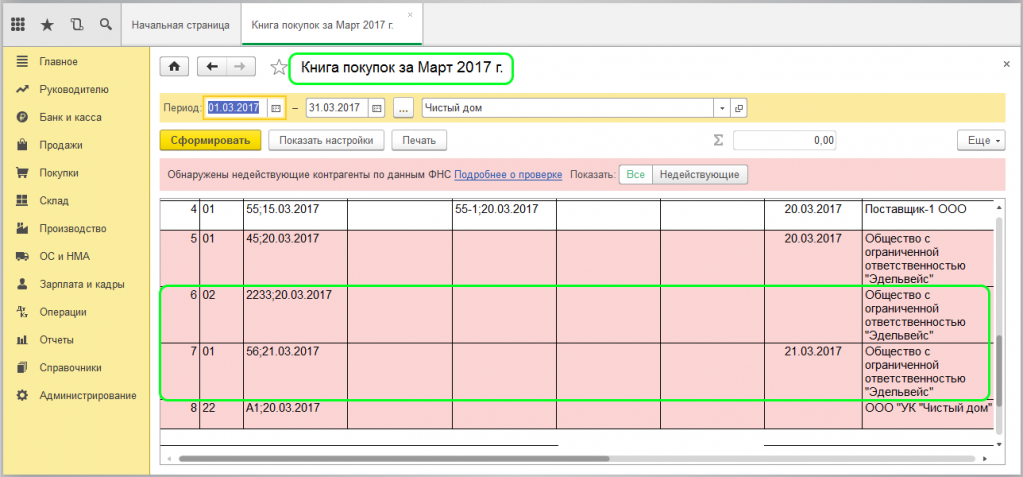

Записи об авансовом платеже и поступлении можно будет увидеть в «Книге покупок»:

Запись о восстановлении НДС появится в «Книге продаж»:

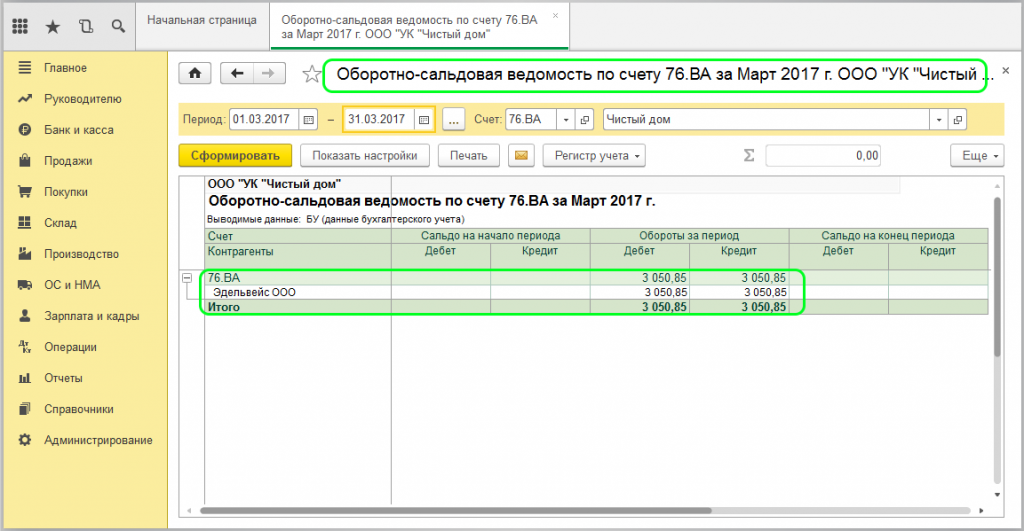

НДС с авансовых платежей поставщикам должен учитываться по счёту 76.ВА, движение по нему отражается в оборотно-сальдовой ведомости:

НДС может быть восстановлен:

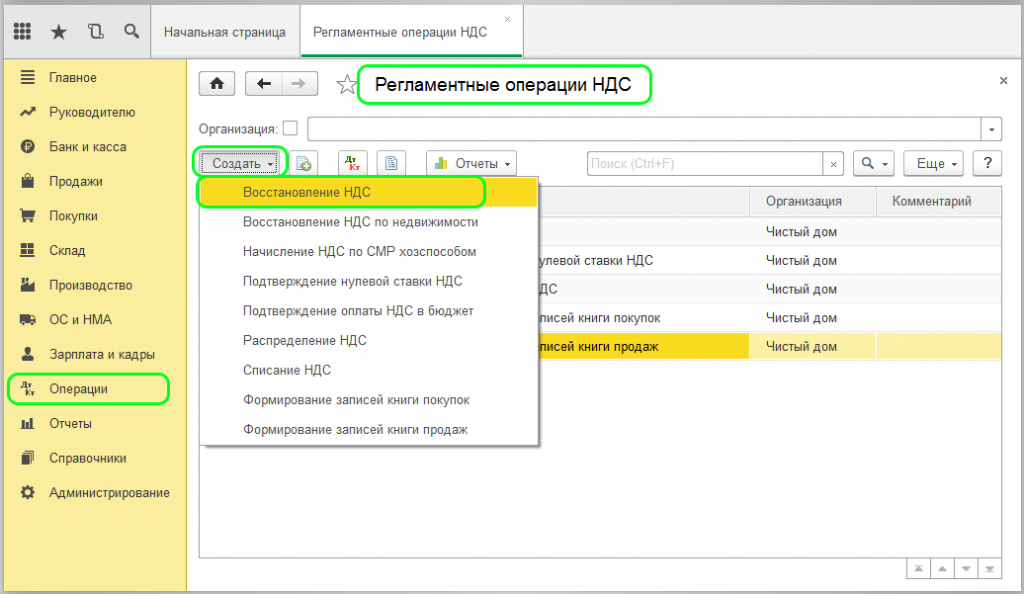

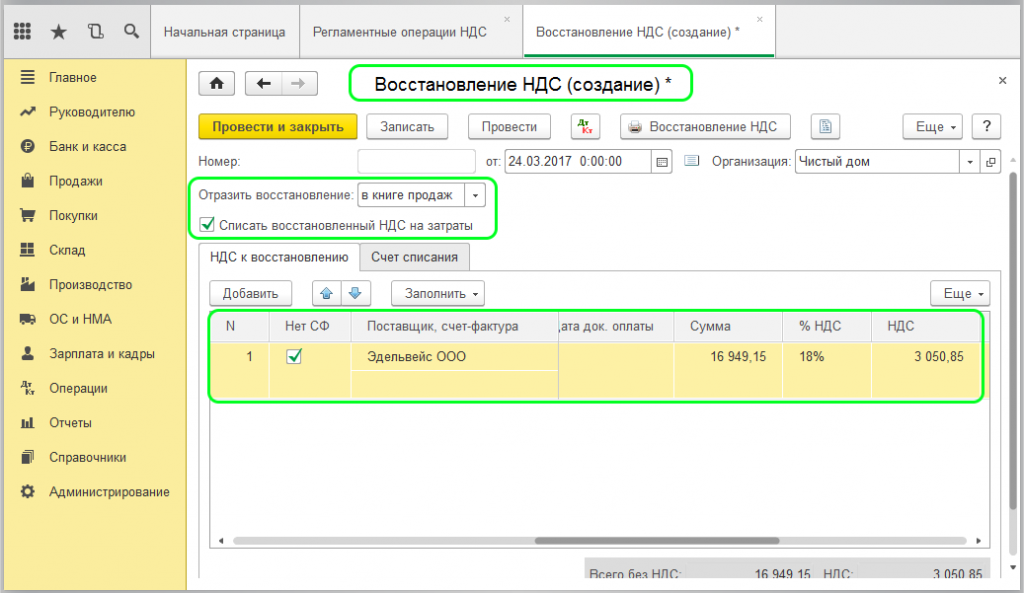

Если же требуется наоборот вернуть организации выплаченный ею ранее налог, для этого в 1С предусмотрен документ «Восстановление НДС»:

Его можно называть корректирующим для книги покупок или продаж, смотря по тому, какое назначение у восстановления НДС. В итоге сумма может быть списана на счёт затрат:

Тогда восстановленный НДС отражается в «Книге продаж», для этого делается запись на дополнительном листе.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Отражение НДС при корректировке стоимости по ГТД в 1С

Вопрос задал Наталия С.

Ответственный за ответ: Босых Татьяна (★9.51/10)

Добрый день. При поступлении импортного товара создаем документ ГТД, указываем таможенную стоимость, от неё заполняется сумма НДС и приходуется на счет 19.05, в привязке к этой ГТД. Регламентной операцией предъявляем в бюджет. По одной из ГТД был произведен условный выпуск, с последующей проверкой таможенной стоимости и уплатой обеспечения НДС (отразили на 76 счете). По итогам проверки, спустя несколько месяцев, Таможня не приняла заявленную стоимость и установила бОльшую стоимость с дополнительной уплатой НДС. Как отразить увеличение НДС, в привязке к определенной ГТД, по которой ранее уже был предъявлен НДС.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (6)

Татьяна, добрый день. Спасибо, попробую.

Татьяна, ссылка, которую Вы дали, касается излишне возмещенного НДС. У нас ситуация обратная. У нас было создано ГТД по импорту, оприходован НДС на 19.05 и сформирована Книга покупок, НДС предъявлен. В другом квартале Таможня доначислила НДС к уплате, новая ГТД не оформлялась. Есть документ таможни «Решение о внесении изменений в ГТД №… в графу таможенная стоимость товара». На основании этого решения с единого лицевого счета доплачивается НДС. Если я сделаю операцию Сторно и введу ГТД новой датой и новой суммой НДС — у меня вся эта сумма предъявится к вычету. А у меня первоначальная сумма НДС уже была предъявлена к вычету, и на тот момент предъявлена обосновано. Мне НЕ нужно подавать уточненку за прошлый период. У меня получается доплата НДС в таможню, и, соответственно, предъявление к вычету этой дополнительной суммы НДС по одной и той же ГТД.

Здравствуйте, Наталия.

Корректировку таможенной стоимости (документ ГТД) можно сделать только документом Операция, введенная вручную Вид операции — Сторно документа.

В документе Операция, введенная вручную Вид операции Сторно документа удалите сторнирующие записи таможенного сбора и пошлины, если платили. В проводках:

Дт 19.05 Кт 60.01

Дт 68.02 Кт 19.05 укажите сумму НДС, которую надо доплатить.

На вкладках: НДС Покупки и НДС предъявленный также укажите сумму НДС к доплате. Остальные данные оставьте без изменения.

НДС к доплате отразится в книге Покупок в квартале, в котором вносили изменения.

Татьяна, спасибо, попробую. А если я на основании Поступления, создам снова ГТД по импорту с тем же номером и вручную поставлю сумму НДС, которая пойдет к доплате. У меня Формирование книги покупок некорректно заполнится?

Если на основании документа Поступления, создам новый ГТД по импорту, то в книге покупок Дата принятия на учет товаров (работ, услуг) имущественных прав будет указана даты нового ГТД.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Здравствуйте! Очень довольна рассматриваемой темой и подачей материала лектором. Благодарю за нужную и квалифицированную работу.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Некоторые вопросы по учету в «1С:Бухгалтерии 8.3»

На вопросы отвечает Дарья Волохова, бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ».

– Как в программе «1С:Бухгалтерия 8», ред. 3.0, в момент поступления товаров предъявить к налоговому вычету только часть НДС, а остальную – перенести на следующий квартал?

– Так как предприятие решило предъявить к налоговому вычету лишь часть входного НДС, то в счет-фактуре, созданной на основании документа поступления, следует снять флаг «Отразить вычет НДС в книге покупок датой получения».

Обратите внимание, если в базе включен раздельный учет – стоит галка «Ведется раздельный учет входящего НДС по способам учета» в настройках налогов и отчетов (раздел «Главное») на закладке «НДС», то никаких дополнительный действий, кроме создания счет-фактуры, на данном этапе делать не нужно.

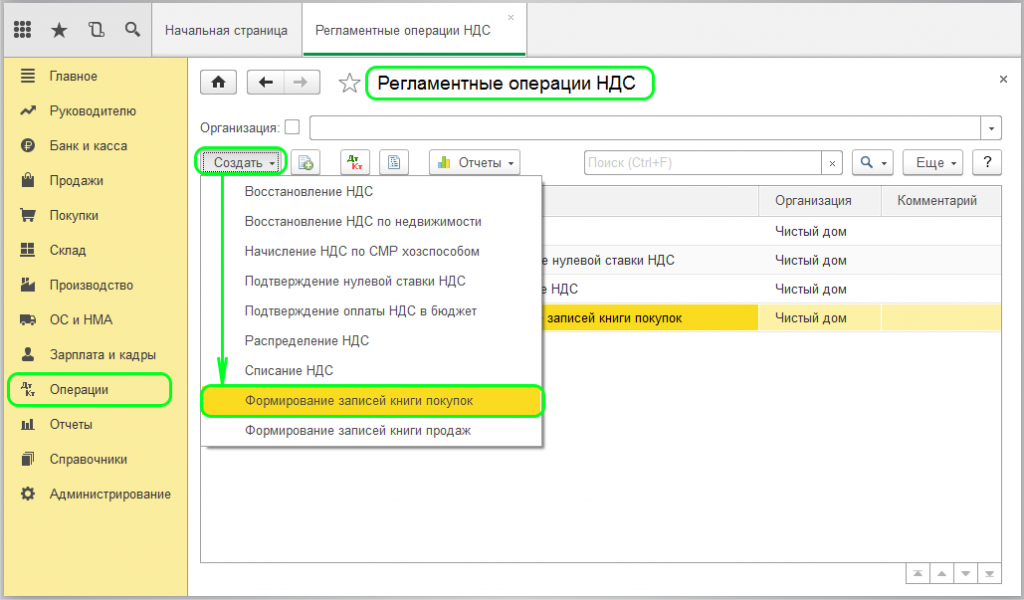

Следующим шагом является создание документа «Формирование записей книги покупок» (раздел «Операции» – «Регламентные операции НДС»), в котором необходимо нажать кнопку «Заполнить», чтобы включить поступления текущего периода, а также поступления прошлых периодов, по которым входной НДС не был принят к вычету, либо был принят частично.

Далее, для того чтобы принять к вычету лишь часть входного НДС, в табличной части документа в колонке «НДС» следует вручную откорректировать сумму, указав ту, которая будет принята к вычету в текущем квартале.

После сохранения документа «Формирование записей книги покупок», в отчетность по НДС будет включена только та сумма НДС, которая предъявлена к налоговому вычету в данном налоговом периоде.

– Как в программе «1С:Бухгалтерия 8» (ред. 3.0) начислить компенсацию за неиспользованный отпуск?

– Автоматический расчет дней и суммы компенсаций за неиспользованный отпуск реализован только в программах с расширенными возможностями расчета зарплаты, например, «1С:Зарплата и управление персоналом 8», ред.3.1. Для того, чтобы в «1С: Бухгалтерия 8», ред. 3.0, начислить и выплатить компенсацию в первую очередь следует создать новое начисление (Раздел «Зарплата и кадры» – «Настройки зарплаты» – «Расчет зарплаты» – «Начисления»).

При создании начисления необходимо выбрать следующие настройки:

Код дохода НДФЛ – 2013 «Сумма компенсации за неиспользованный отпуск»;

Категория дохода – «Прочие доходы от трудовой деятельности»;

Вид дохода для страховых взносов – «Доходы, целиком облагаемые страховыми взносами» (рис. 1).

После выбора настроек, сохраните начисление, воспользовавшись командой «Записать и закрыть».

Для того чтобы начислить сотруднику компенсацию, создайте документ «Начисление зарплаты», в котором с помощью команды «Подобрать» отразите нужного сотрудника. Далее, нажав кнопку «Начислить», которая находится над табличной частью, выберите «Компенсация неиспользованного отпуска» и вручную укажите сумму компенсации. НДФЛ и суммы страховых взносов будут рассчитаны программой автоматически.

После сохранения документа «Начисление зарплаты» следует выплатить компенсацию, аналогично выплате заработной платы, например, сформировав «Ведомость в кассу» и «Расходный кассовый ордер».

Чтобы рассчитать сумму компенсаций, можно воспользоваться специальным калькулятором на сайте 1С:ИТС. Для этого:

На главной странице выберите раздел «Справочная информация» – «Калькуляторы – «Расчеты по отпускам».

На открывшейся странице, перейдите по ссылке «Компенсация за неиспользованный отпуск», после чего, введя все необходимые данные, например, дата приема и увольнения сотрудника, сумма начисленной заработной платы за расчетный период и другие, система самостоятельно рассчитает сумму компенсации, которую после можно будет указать в документе «Начисление зарплаты».

– Как в программе «1С:Бухгалтерия 8» (ред. 3.0) создать обособленное подразделение?

Следует отметить, что в «1С:Бухгалтерия 8», ред. 3.0, поддерживается учет по обособленным подразделениям, но только в целях формирования отчетности по НДФЛ (с соблюдением условия, что численность сотрудников предприятия не должна превышать 60 человек).

Для того чтобы создать обособленное подразделение, зайдите в раздел «Зарплата и кадры» – «Настройки зарплаты». Далее раскройте блок «Расчет заплаты» и установите галку «Расчет зарплаты по обособленным подразделениям».

После этого в карточке организации (раздел «Главное» – «Организации» или «Реквизиты организации») перейдите по ссылке «Подразделения» и воспользуйтесь командой «Создать» или откройте уже созданное подразделение, которое является обособленным. В открывшейся форме следует установит галку «Обособленное подразделения», после чего появятся такие дополнительные поля, как «КПП» и «Налоговая инспекция».

Восстановление НДС при изменении назначения приобретенных ТМЦ в «1С:Бухгалтерии 8» ред. 3.0

Мы продолжаем рассматривать технологию раздельного учета НДС в различных хозяйственных ситуациях. Порядок учета сумм НДС при переводе товаров и материалов из необлагаемой НДС деятельности в облагаемую рассматривался в статье «Учет входного НДС при изменении назначения использования ТМЦ в «1С:Бухгалтерии 8». О том, как в программе «1С:Бухгалтерия» работает механизм распределения НДС при покупке материалов и услуг, читайте в статьях «Распределение входного НДС по приобретенным материалам: учет в «1С:Бухгалтерии 8» ред. 3.0» и «Раздельный учет в «1С:Бухгалтерии 8» ред. 3.0: распределение НДС по услугам». В этой статье на примере представлен порядок восстановления входного НДС в «1С:Бухгалтерии 8» редакция 3.0 при изменении назначения использования приобретенных товаров и материалов (перевод ТМЦ из облагаемой НДС деятельности в необлагаемую). При подготовке статьи использовалась информация из справочника «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет», размещенного в информационной системе 1С:ИТС.

Перевод ТМЦ из облагаемой НДС деятельности в необлагаемую

Организация может приобретать товарно-материальные ценности (ТМЦ) для использования в производстве и/или продаже продукции, товаров, работ, услуг, реализация которых облагается и не облагается НДС.

При этом не исключены ситуации, когда до момента реализации товаров или списания материалов могут произойти изменения в хозяйственной деятельности организации и, как следствие, в планах дальнейшего использования ТМЦ.

Если товары (работы, услуги), имущественные права были приобретены для осуществления облагаемых НДС операций, приняты к учету на основании соответствующих первичных документов, и имелся в наличии счет-фактура, то покупатель мог реализовать свое право на заявление налогового вычета по НДС.

Если в дальнейшем происходит изменение назначения приобретенных товаров (работ, услуг), имущественных прав, то принятые к вычету суммы НДС должны быть восстановлены.

Пункт 3 статьи 170 НК РФ обязывает производить восстановление в случаях:

Кроме этого, на практике налоговые органы нередко настаивают на восстановлении НДС и в других, прямо не поименованных в НК РФ случаях, например, при списании (выбытии) ОС и ТМЦ в результате хищения, порчи, недостачи, потери и т. д.

Размер и порядок учета восстановленных сумм налога зависит от оснований восстановления:

При этом восстановленные суммы НДС учитываются в составе прочих расходов в соответствии со статьей 264 НК РФ, а сама операция по восстановлению производится в том налоговом периоде, в котором приобретения были переданы или начинают использоваться для осуществления необлагаемых операций. Исключение составляет переход на специальные налоговые режимы (УСН и ЕНВД), когда налог восстанавливается в налоговом периоде, предшествующем переходу.

3. При использовании приобретений для операций, по которым применяется ставка 0 процентов, налог восстанавливается в налоговом периоде, в котором осуществляется отгрузка товаров (выполнение работ, оказание услуг) и в размере, ранее принятом к вычету. А восстановленные суммы НДС подлежат вычету в налоговом периоде, на который приходится момент определения налоговой базы по реализации с учетом особенностей, установленных для таких операций статьей 167 НК РФ.

4. При предоставлении субсидий из федерального бюджета восстановление производится в налоговом периоде получения субсидий и в размере, ранее принятом к вычету. При этом восстановленный налог учитывается в составе прочих расходов в соответствии со статьей 264 НК РФ.

Специальный порядок восстановления предусмотрен в отношении объектов недвижимости (п. 6 ст. 171 НК РФ).

Раздельному учету НДС по приобретенным основным средствам и нематериальным активам будет посвящена следующая статья.

Важно отметить, что при изменении назначения приобретенных товаров (работ, услуг), имущественных прав, требование о восстановлении, регламентированное пунктом 3 статьи 170 НК РФ, относится к тем суммам налога, которые уже были приняты к налоговому вычету, т. е. отражены в представленной в налоговый орган налоговой декларации по НДС.

Поэтому если приобретение товаров (работ, услуг), имущественных прав и изменение их назначения происходят в рамках одного налогового периода, т. е. еще до реализации налогоплательщиком своего права на вычет, то покупатель вправе просто скорректировать порядок учета входного НДС.

Отражение изменения назначения использования ТМЦ при котором товары, изначально приобретенные для осуществления облагаемых НДС операций, начинают использоваться в необлагаемой деятельности, в программе «1С:Бухгалтерия 8» рассмотрим на следующем примере (вся последовательность действий и все рисунки выполнены в новом интерфейсе «Такси»).

Пример

Организация ЗАО «ТФ-Мега» осуществляет торговлю бытовой техникой и запасными частями к ней в рамках общей системы налогообложения (ОСНО).

20 февраля 2014 года ЗАО «ТФ-Мега» приобрело у ООО «Дельта» для дальнейшей реализации 50 шт. нагревательных элементов для стиральных машин (ТЭНов).

В нашем примере приобретенные товары предназначены для торговли в рамках ОСНО, поэтому в поле Способ учета НДС указывается значение Принимается к вычету (рис. 1).

Рис. 1. Поступление ТМЦ для облагаемой НДС деятельности

После проведения документа будут сформированы бухгалтерские проводки:

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком НУ.

В регистр накопления НДС предъявленный вводится запись (рис. 2) с видом движения Приход и событием Предъявлен НДС Поставщиком на сумму входного НДС по приобретенным 50 шт. ТЭНов.

Рис. 2. Регистр накопления «НДС предъявленный»

Одновременно вводится запись с видом движения Приход в регистр накопления Раздельный учет НДС (рис. 3). Запись производится для возможности использования данных о приобретенных товарах в случае изменения их целевого назначения.

Рис. 3. Регистр накопления «Раздельный учет НДС»

Для регистрации полученного счета-фактуры в программе необходимо ввести номер и дату входящего счета-фактуры в соответствующие поля и нажать кнопку Зарегистрировать.

Регистрация изменения назначения ТМЦ в текущем налоговом периоде

Если ТЭНы, приобретенные изначально для оптовой торговли, передаются для проведения гарантийного ремонта, т. е. для осуществления операции, освобождаемой от налогообложения в соответствии с подпунктом 13 пункта 2 статьи 149 НК РФ, то изменяется порядок учета и входного НДС.

Согласно подпункту 2 пункта 3 статьи 170 НК РФ в случае дальнейшего использования товаров для осуществления освобождаемых от налогообложения операций суммы входного НДС, ранее принятые к вычету, должны быть восстановлены.

При этом, как мы уже говорили выше, согласно нормам налогового законодательства:

Применяя данные положения, следует обратить внимание, что требование о восстановлении относится к той сумме входного НДС, которая была принята к налоговому вычету. Пока соответствующая сумма предъявленного НДС не отражена в Книге покупок и в соответствующем разделе Налоговой декларации по НДС, она не является принятой к вычету.

Поэтому при изменении назначения приобретенных товаров с облагаемой НДС деятельности на необлагаемую в рамках одного налогового периода, т. е. до фактического заявления налогового вычета на основании соответствующей Налоговой декларации по НДС, возможно проведение корректировки способа учета НДС с Принимается к вычету на Учитывается в стоимости.

Изменение способа учета НДС можно произвести при передаче ТЭНов для гарантийного ремонта.

Передача приобретенных для реализации ТЭНов для осуществления гарантийного ремонта в программе «1С:Бухгалтерия 8» редакции 3.0 может быть отражена с помощью документа Перемещение товаров, доступного из раздела Склад по гиперссылке на панели навигации Перемещение товаров.

Рис. 4. Перемещение товаров с изменением назначения

После проведения документа Перемещение товаров будут сформированы бухгалтерские проводки:

В регистр НДС предъявленный вводится запись с видом движения Расход и событием НДС включен в стоимость на сумму НДС, относящуюся к 2 штукам ТЭНов, передаваемым для гарантийного ремонта.

Одновременно в регистр Раздельный учет НДС вводятся две записи:

Регистрация полученного счета-фактуры в Книге покупок для заявления налогового вычета по приобретенным для реализации ТЭНам производится документом Формирование записей книги покупок, который доступен из раздела Операции через журнал документов панели навигации Регламентные операции НДС.

После проведения документа формируется бухгалтерская проводка:

В регистр накопления НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход и событием Предъявлен НДС к вычету, а в регистр накопления НДС Покупки вводится запись для Книги покупок, отражающая принятие НДС к вычету (рис. 5).

Рис. 5. Запись регистра «НДС покупки»

Регистрация изменения назначения ТМЦ в следующем квартале

Если входной НДС по приобретенным товарам был принят к налоговому вычету в одном налоговом периоде (отражен в Книге покупок и в разделе 3 Налоговой декларации по НДС), а изменение назначения способа учета НДС приобретенных товаров произошло в последующих налоговых периодах, то, как уже отмечалось ранее, необходимо произвести восстановление НДС.

После проведения документа Перемещение товаров будут сформированы бухгалтерские проводки:

В регистр НДС предъявленный вводятся две записи:

В регистр Раздельный учет НДС одновременно вводятся две записи:

В регистр НДС Продажи вводится запись с событием Восстановление НДС (рис.6).

Рис. 6. Запись регистра «НДС продажи»

На основании записи регистра НДС Продажи заполняется Книга продаж, доступ к которой осуществляется из раздела Отчеты по кнопке на панели действий Книга продаж.

Восстановленная сумма налога отражается в строке 090 раздела 3 Налоговой декларации по НДС за II квартал 2014 года.

Зарегистрировать изменение назначения деталей, которые начинают использоваться в деятельности, освобожденной от налогообложения НДС, можно и с помощью документа Требование-накладная, который оформляется в момент передачи ТЭНов для выполнения работ по гарантийному ремонту стиральных машин.

В прошлом номере журнала «БУХ.1С» (см. № 6 (июнь), стр. 16) мы подробно рассматривали все возможные варианты изменения способа учета НДС для товаров и материалов.

Однако, в отличие от ситуации, когда заявляется налоговый вычет входного НДС при прекращении деятельности в рамках ЕНВД, для восстановления НДС нет предпочтения для применения какого-то из вариантов изменения способа учета НДС.