как в 1с зуп принять сотрудника по договору гпх

Договор ГПХ в 1С ЗУП 8.3 — пошаговая инструкция

Кроме трудовых договоров организации могут заключать с физическими лицами договоры гражданско-правового характера. В 1С ЗУП 8.3 есть возможность учитывать договоры ГПХ. Рассмотрим подробнее.

Настройка программы

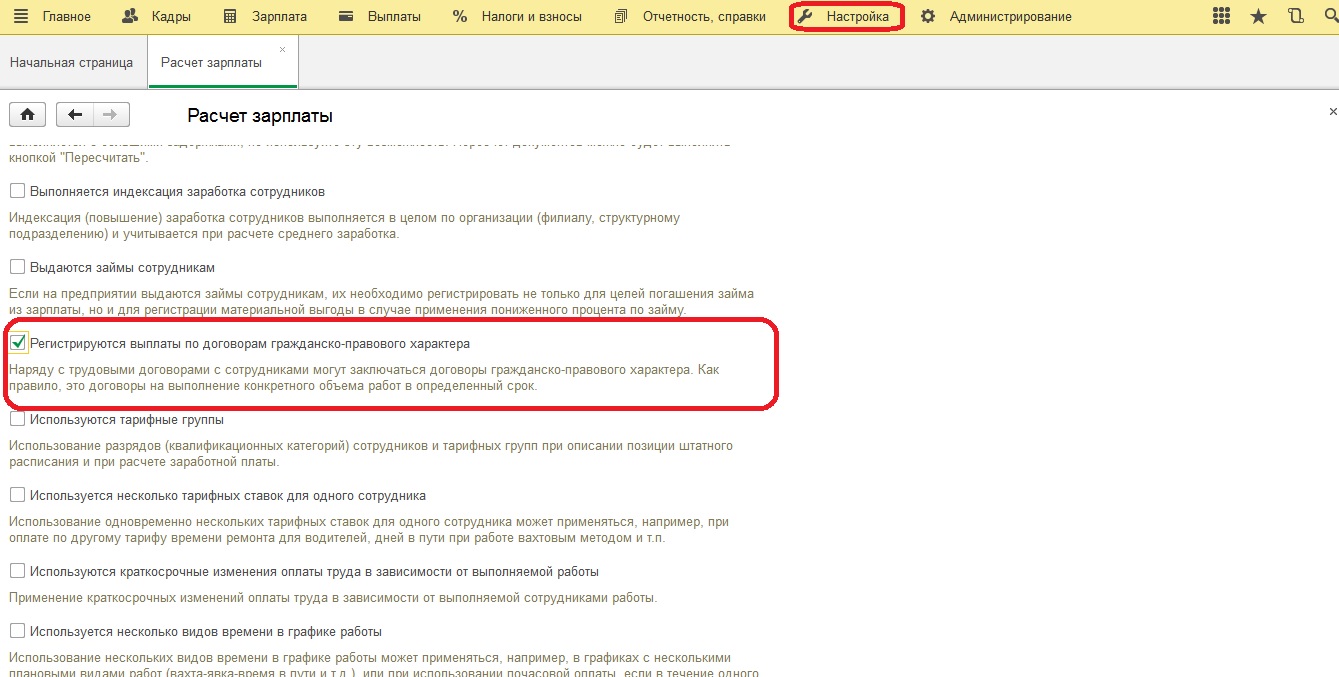

Откроем в меню «Настройка — Расчет зарплаты».

Установим флажок «Регистрируются выплаты по договорам гражданско-правового характера».

Также выбираем способ отражения в бухучете при обмене с 1С:Бухгалтерией, а именно проводку по Кт счета:

Общая схема учета

Общая схема учета выглядит так:

Далее разберем пример.

Получите понятные самоучители по 1С бесплатно:

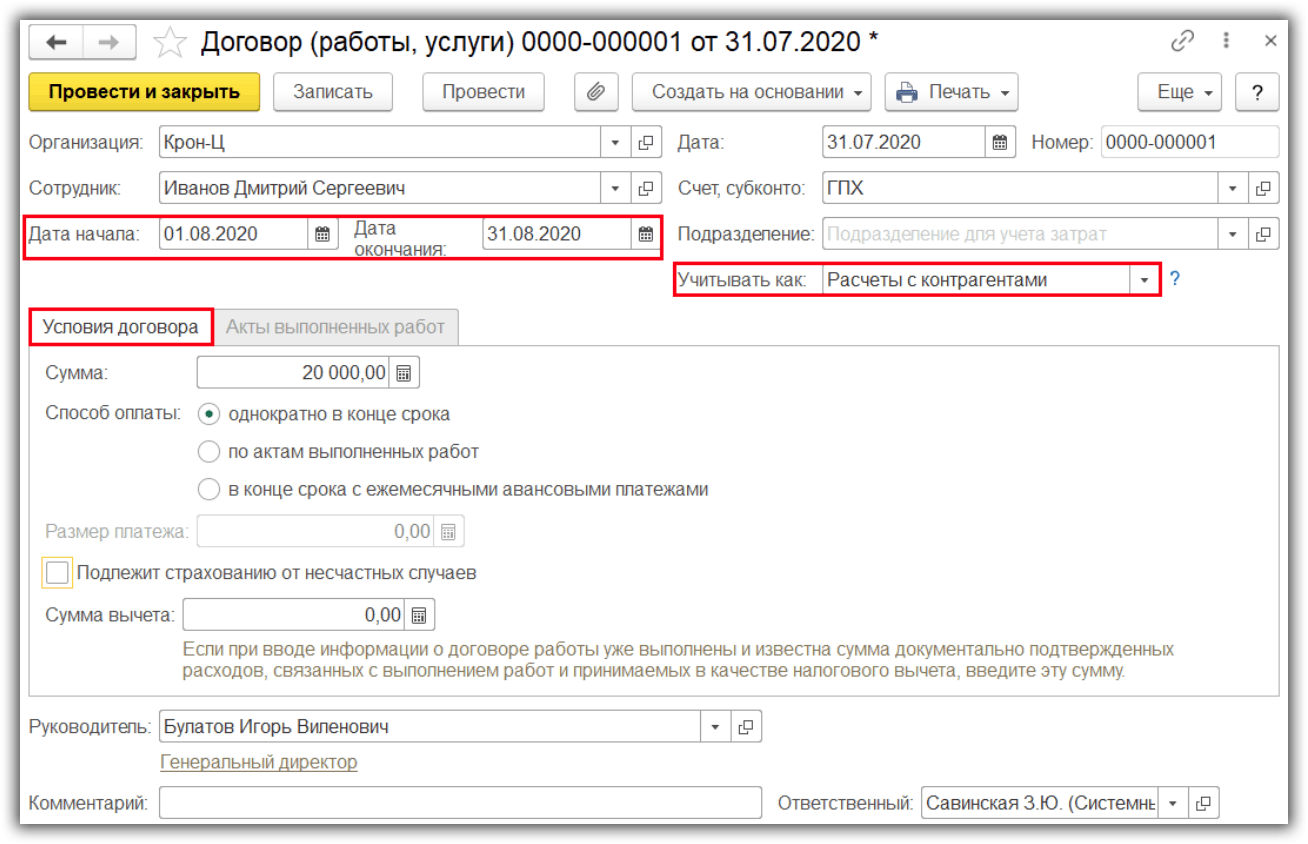

Организация заключила договор на выполнение работ с Ивановым Дмитрием Сергеевичем (не работает в нашей организации). Срок работ с 1 по 31 августа 2020 г. Сумма по договору 20 000 р. с оплатой после завершения работ.

Создание сотрудника и договора подряда

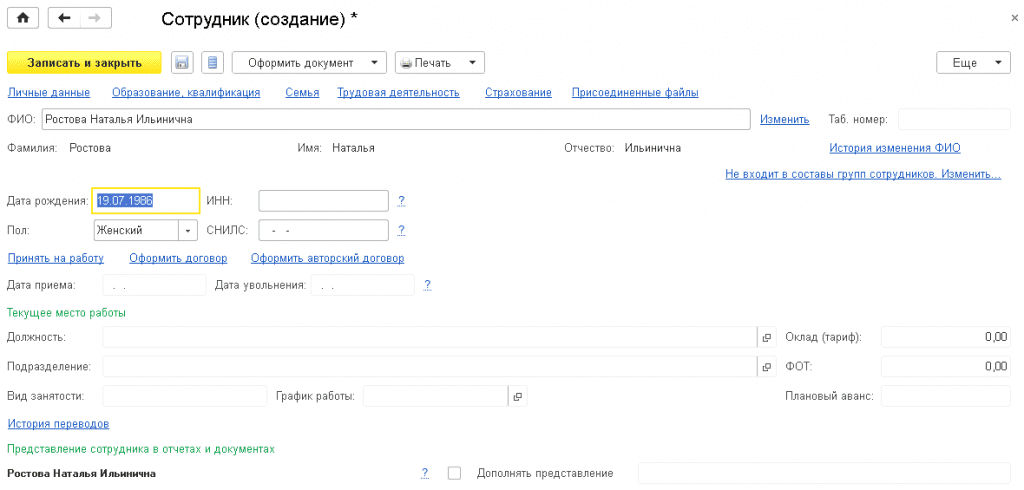

Добавим нового сотрудника.

В примере сотрудник не работает в нашей организации, поэтому прием на работу не оформляем. Нажимаем кнопку «Оформить договор».

Откроется документ, заполняем его:

Сохраняем информацию и выводим печатные формы.

Начисление вознаграждения по договору ГПХ

Создадим документ «Начисление зарплаты и взносов».

Заполняется закладка «Договоры», также рассчитываются НДФЛ и взносы.

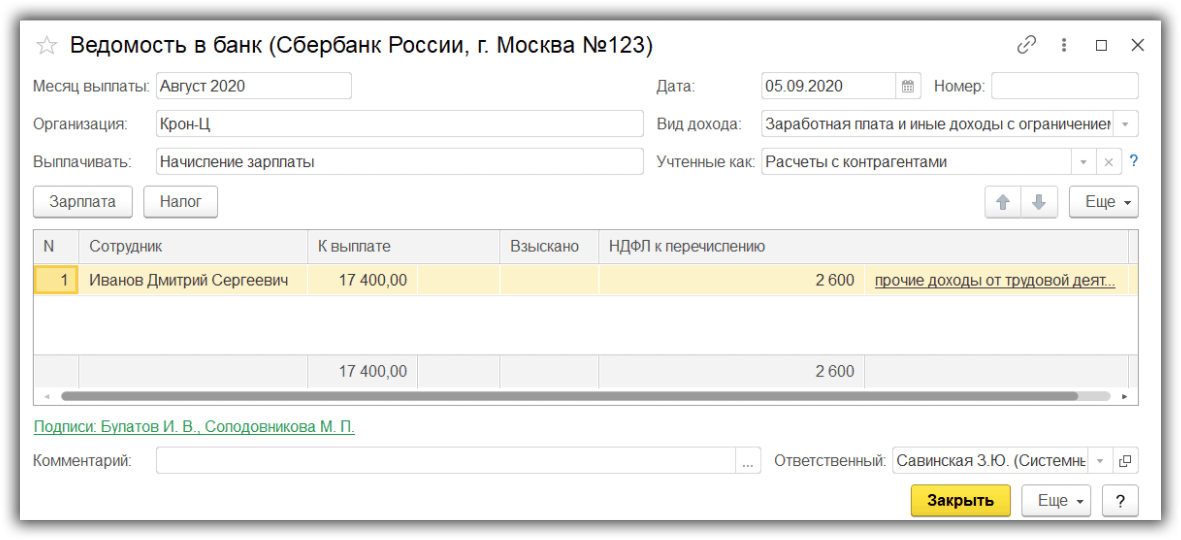

Оплата работ по договору ГПХ

После расчетов нажмем кнопку «Выплатить».

Проверяем и сохраняем ведомость.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Как в 1с зуп принять сотрудника по договору гпх

В последние годы у наших клиентов все чаще возникают вопросы с правильным оформлением в программах 1С договоров гражданско-правового характера и поэтому мы решили написать на эту тему небольшую статью.

Сразу же хочу обратить ваше внимание, что автоматическое начисление и выплата вознаграждения по договорам ГПХ в программе 1С:Бухгалтерия 8 НЕ предусмотрены.

Не надо требовать от этой программы всего. Это прекрасный инструмент для ведения бухгалтерского и налогового учета, а для полноценного учета заработной платы с различными графиками работы, ставками, премиями, договорами и т.д. необходимо приобрести программу 1С:Зарплата и управление персоналом 8.

Итак, в статье мы будем рассматривать выплаты по договору ГПХ в программе 1С:Зарплата и управление персоналом 8, редакция 3.1.

Прежде всего проверим, настроена ли у нас в программе возможность регистрации договоров ГПХ. Для этого в разделе Настройка перейдем к настройкам расчета зарплаты:

В открывшемся окне устанавливаем соответствующий флажок:

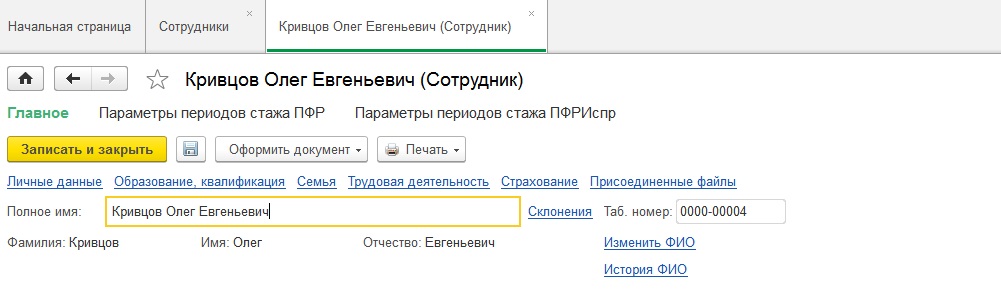

Исполнитель работ по договору ГПХ обязательно должен быть внесен в справочник Сотрудники. Если исполнитель не работает в нашей организации, то тогда сотрудника надо создать: в разделе Кадры открываем список Сотрудники и нажимаем на кнопку Создать:

Создаем нового сотрудника, заполняем все необходимые данные.

Теперь нам надо зарегистрировать договор ГПХ в программе. Сделать это можно двумя способами. Первый, прямо из карточки сотрудника по кнопке Оформить документы:

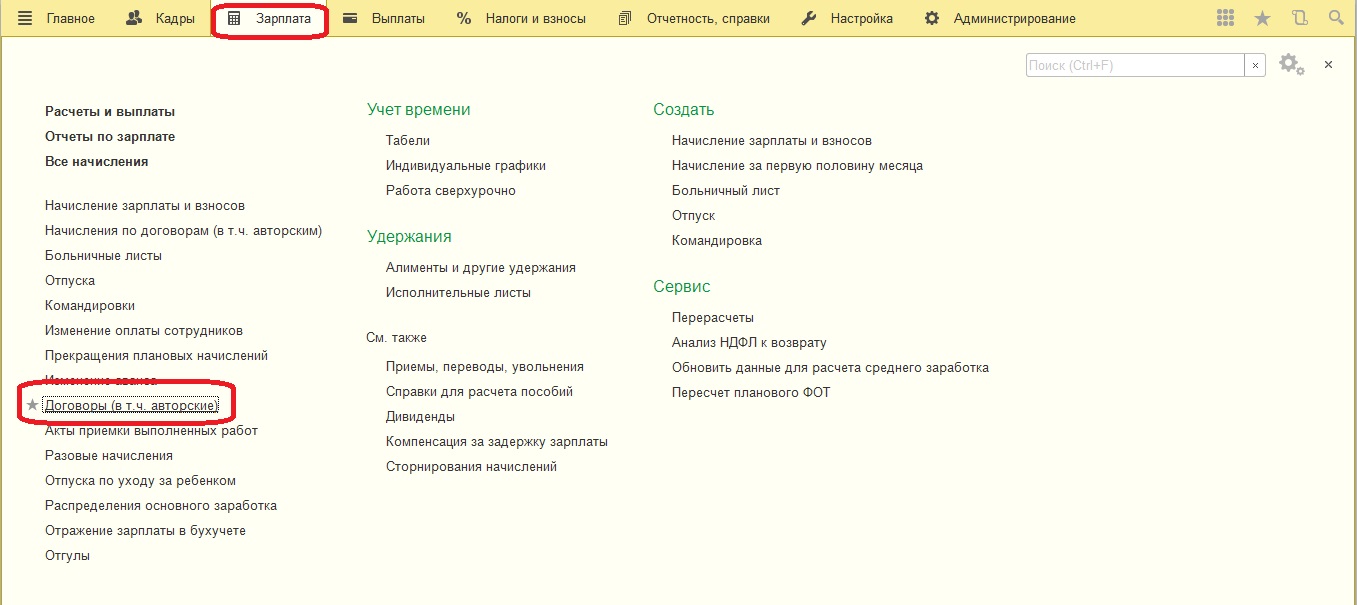

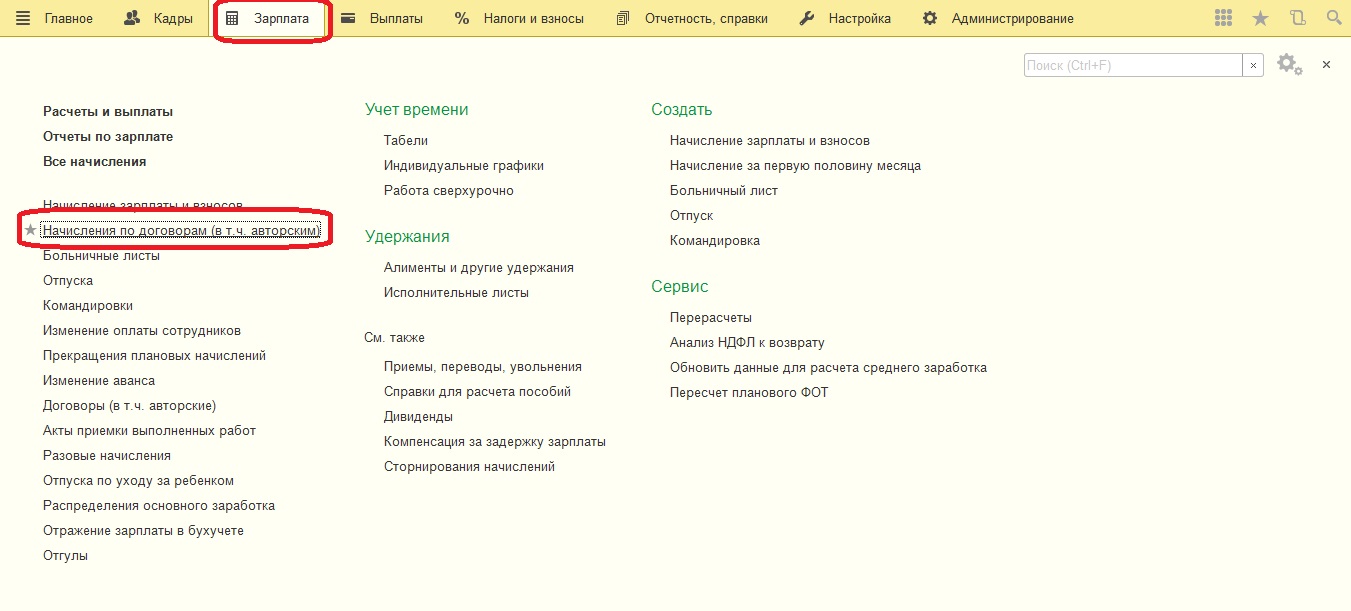

Второй способ – в разделе Зарплата открываем список договоров:

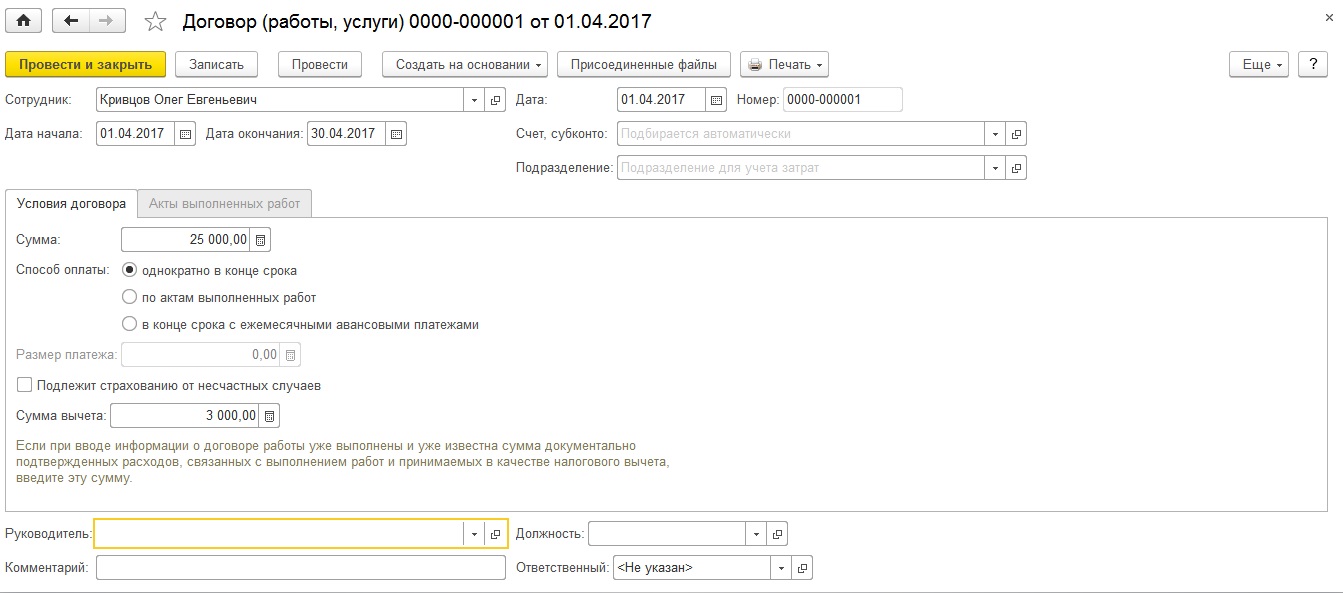

И создаем новый договор ГПХ:

Преимущество первого способа перед вторым только в том, что при создании договора из карточки сотрудника в форму договора автоматически будет подставлена организация и сотрудник. Сначала заполняем шапку документа: организацию, сотрудника, даты начала и окончания договора, дату документа, счет, на который в бухгалтерском учете будут отражаться расходы по данному договору и подразделение, на которое будут отражаться эти расходы:

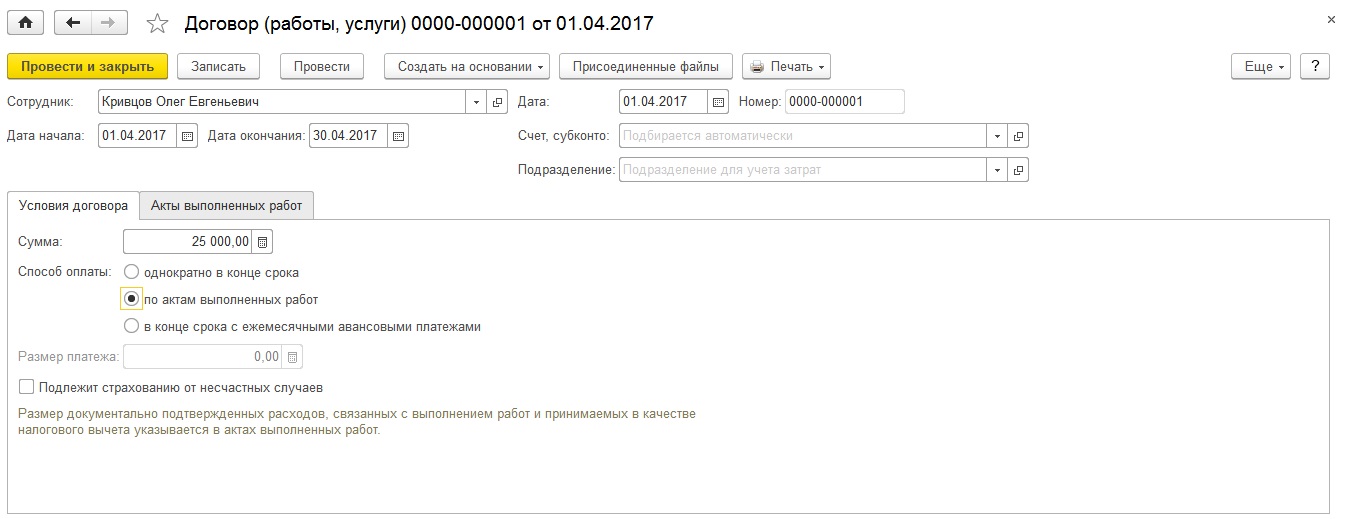

А теперь переходим к заполнению условий договора. Как видим, в программе предусмотрена возможность установить три разных способа оплаты по договору ГПХ. Давайте подробно рассмотрим работу документа для каждого из этих вариантов.

После того, как документ заполнен и записан, можно сформировать печатные формы договора и акта приема-передачи выполненных работ (услуг), которые доступна по кнопке Печать:

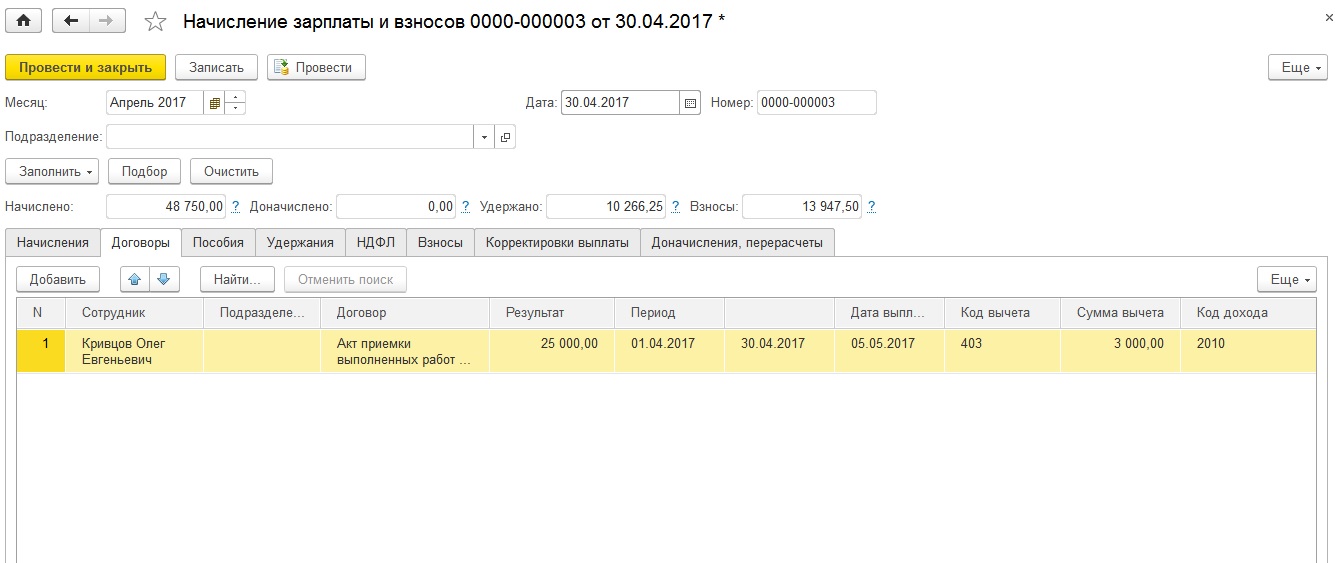

Начисление по договору ГПХ можно сделать двумя способами. С помощью документа Начисление зарплаты и взносов. В нашем примере расчет будет автоматически произведен при начислении зарплаты за Декабрь 2017, так как дата окончания договора 31.12.17:

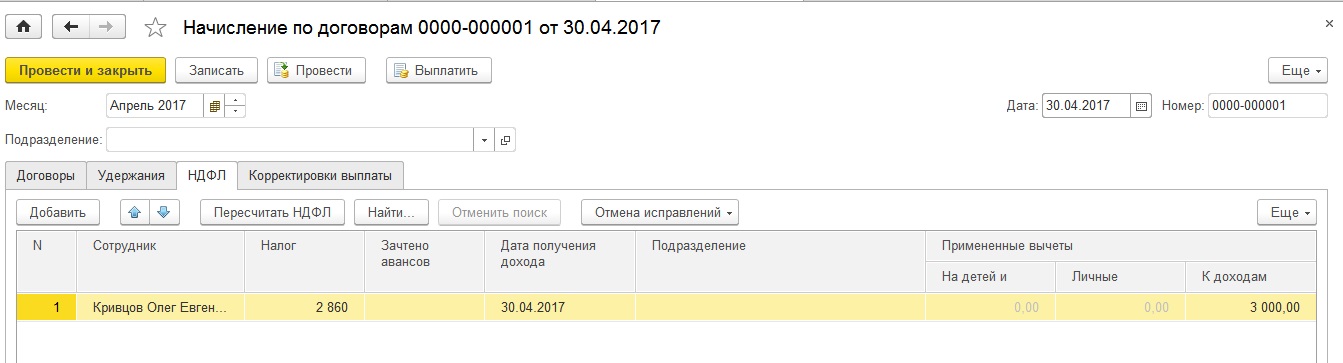

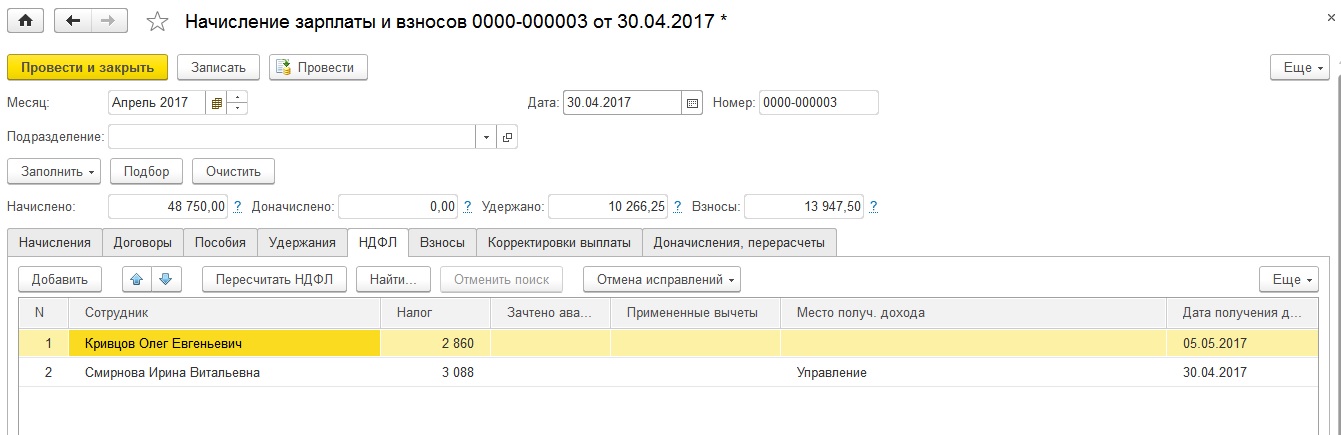

Этим же документов автоматически будет исчислен НДФЛ:

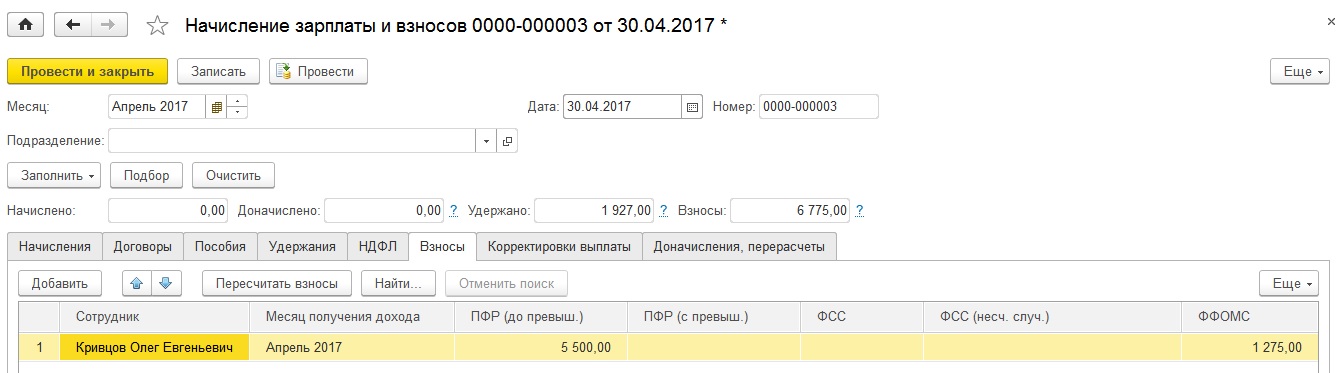

и начислены страховые взносы:

Если же начислить вознаграждение по договору ГПХ нужно в межрасчетный период, то можно воспользоваться специальным документом Начисление по договорам (в т.ч. авторским) в разделе Зарплата

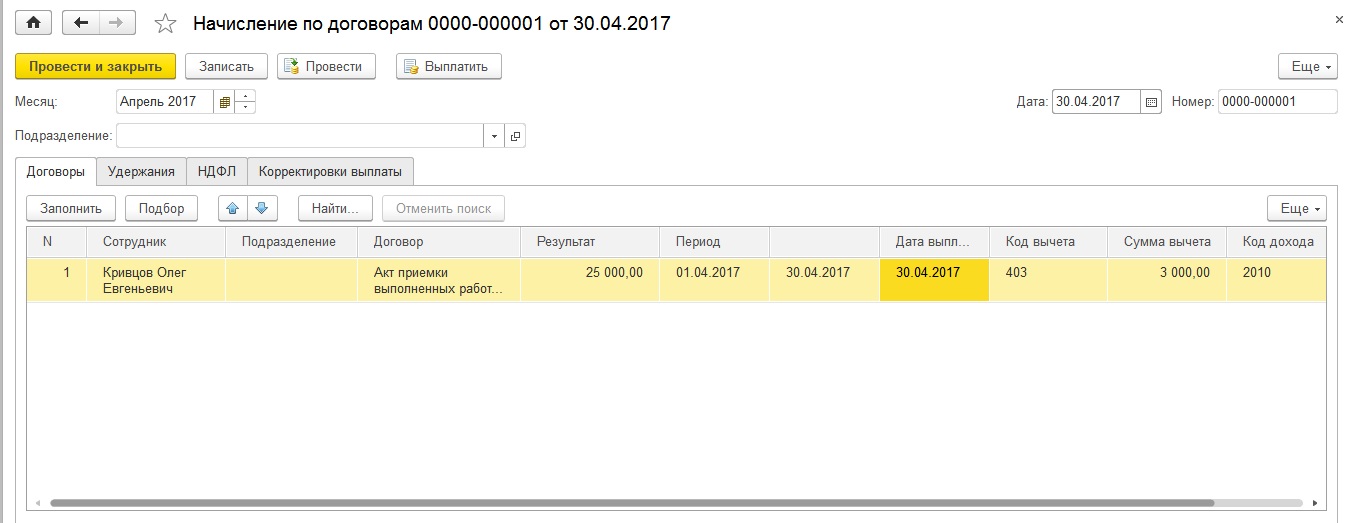

Создаем новый документ, заполняем месяц, организацию и дату документа и нажимаем на кнопку Заполнить. Программа автоматически рассчитает начисления по договорам и НДФЛ. Обратите внимание, этим документом страховые взносы не начисляются. При этом способе начисления взносы будут начислены отдельно от начисления по договору документом Начисление зарплаты и взносов за декабрь.

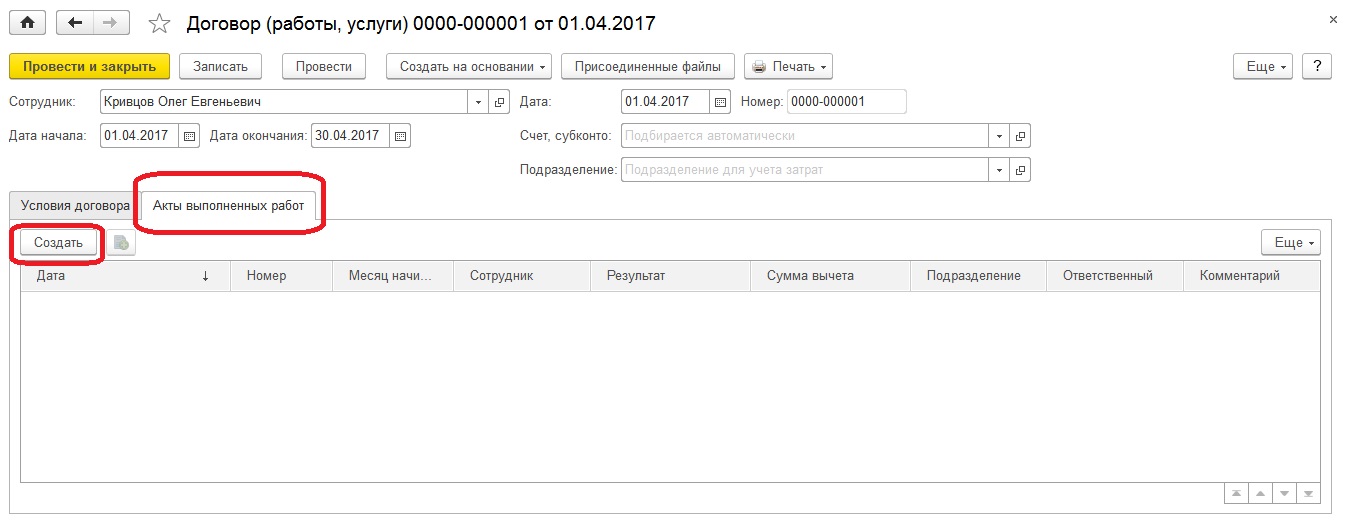

2) Рассмотрим теперь второй способ начисления По актам выполненных работ:

В этом случае нам становится доступна вторая закладка этого документа, на которой необходимо регистрировать акты выполненных работ. Обратите внимание, при таком способе оплаты мы не указываем здесь сумму подтвержденных расходов. Эти сведения будут заполняться ежемесячно при оформлении акта выполненных работ.

Автоматически акт можно создать на основании договора, воспользовавшись кнопкой Создать на основании или на закладке Акты выполненных работ по кнопке Заполнить:

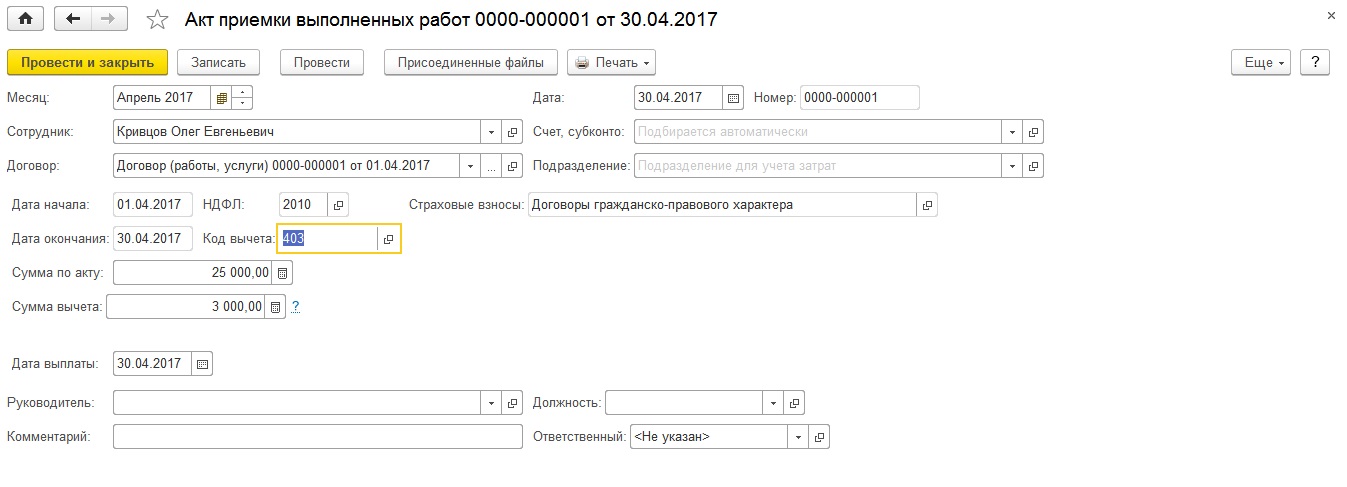

При оформлении акта выполненных работ внимательно заполняем все реквизиты этого документа. Например, в нашем случае работа не была выполнена даже на половину. Указываем сумму по акту и подтвержденный документально вычет:

Далее, начисление по договору возможно теми же двумя способами, что и в первом случае. Давайте рассчитаем зарплату за ноябрь. Согласно созданному акту программа автоматически рассчитала вознаграждение за ноябрь, а также рассчитала НДФЛ и страховые взносы:

Список всех актов выполненных работ можно увидеть в документе Договор:

А также в списке документов Договоры, в разделе Зарплата:

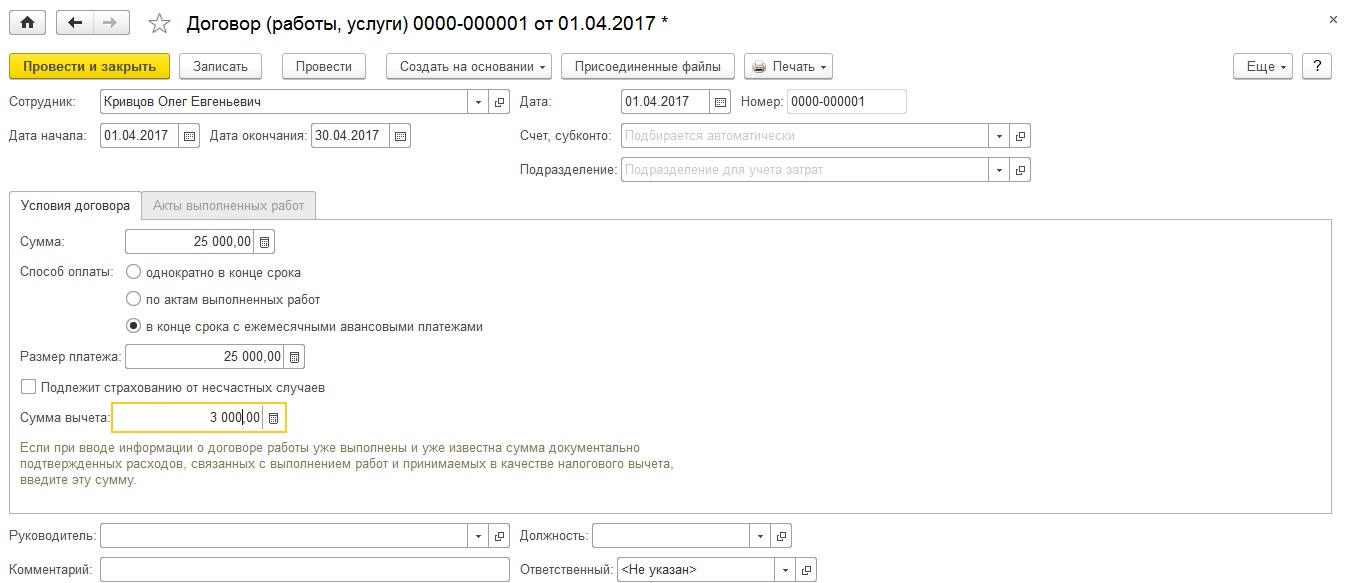

3) Ну и еще одна возможность оплаты по договору ГПХ, это оплата В конце месяца с ежемесячными авансовыми платежами:

Как же в этом случае работает программа? Так вот, при таком способе оплаты программа будет ежемесячно без актов выполненных работ начислять авансовые платежи любым из двух документов: Начисление по договорам или Начисление зарплаты и взносов, в размере, указанном в договоре:

Обратите внимание, что если вы в условиях договора сразу проставили сумму вычета, то программа автоматически подставит его при начислении авансового платежа. И будет применять этот вычет ежемесячно! Поэтому, либо убирайте в начислении авансовых платежей сумму вычета «ручками», либо не заполняйте ее в условиях договора.

Программа также рассчитает и удержит ежемесячно НДФЛ:

И начислит страховые взносы:

А в месяце, в котором договор ГПХ заканчивается, автоматически будет начислена оставшаяся по договору сумма (за вычетом всех авансовых платежей):

Буданова Виктория

Трудовой или гражданский договор? Как оформить в «1С:Зарплате и управлении персоналом 8»

Признаки трудового и гражданского договоров

Признаки договоров

Трудовой договор

Гражданский договор

Предмет договора

Регулярная деятельность работника.

Работник должен работать по конкретной должности в соответствии со штатным расписанием, по определенной профессии, специальности и выполнять задания работодателя по мере их поступления (часть вторая ст. 57 ТК РФ)

Работа представляет собой конкретное задание, к примеру, выполнение определенной работы, поручения, оказание. Результат работы подразумевается, но может быть не всегда

Срок

Как правило, договор носит бессрочный характер. Срочные договоры могут быть заключены в исключительных случаях, они перечислены в статьях 58 и 59 Трудового кодекса РФ

Гражданско-правовой договор может быть заключен на любой срок

Исполнитель

Выполнять работу сотрудник обязан лично

Исполнитель вправе привлечь к к выполнению работ, услуг третьих лиц (ст. 313, п. 1 ст. 706, ст. 780 ГК РФ)

Оплата

Исполнители получают вознаграждение в размере и в срок согласно договору

Трудовой распорядок

Исполнители, как правило, сами определяют порядок исполнения взятых на себя обязательств обязанностей

Материальное обеспечение труда

Работодатель обязан обеспечить работника всем необходимым для выполнения трудовых обязанностей (часть вторая ст. 22 ТК РФ), выплачивать компенсацию за использование сотрудником в работе своего имущества (ст. 188 ТК РФ) и возмещать иные расходы, понесенные в интересах работодателя (ст. 164 ТК РФ)

Исполнители выполняют задание по договору за свой счет, если иное не предусмотрено договором (п. 1 ст. 704, ст. 783 ГК РФ)

Материальная ответственность сторон

Работник несет полную материальную ответственность лишь в случаях, указанных в статье 243 ТК РФ

Подрядчик несет ответственность за несохранность материала, оборудования, переданной для переработки (обработки) вещи, или иного имущества, предоставленных заказчиком (ст. 714 ГК РФ). По общему правилу, одна сторона обязаны в полном объеме возместить причиненные убытки другой стороне (ст. 393 ГК РФ)

Дисциплинарная ответственность

Виды дисциплинарных взысканий, которые работодатель вправе применить к работку, перечислены в статье 192 ТК РФ

Исполнитель и заказчик по гражданскому договору вправе закрепить в договоре взаимные санкции (штрафы, пени) за неисполнение или ненадлежащее исполнение конкретных условий договора (ст. 330 ГК РФ)

Уплата взносов

Работодатель ежемесячно отчисляет страховые взносы за сотрудника в ПФР, ФОМС и ФСС, в том числе на «травзатизм»

Заказчик обязан начислить взносы в ПФР и ФОМС, по соглашению с сотрудником заказчик может платить взносы в ФСС на «травматизм»

Оформление

Прием, увольнение, другие кадровые события отражаются, как правило, в трудовой книжке

Заказчик не оформляет подрядчику трудовые книжки

Время отдыха и другие социальные гарантии

Работник имеет право на ежегодный отпуск, выходные и т.д.

Глава VII предоставляет работникам право на разного рода гарантии и компенсации

Гарантии, установленные ТК РФ, на исполнителя не распространяются

Служебные командировки

Работодатель может направить сотрудника на обучение, в командировку, перевести на другую работу или в другую местность

В договор может быть внесена запись о поездке исполнителя в другой город и порядке ее оплаты. Такая поездка не является командировкой

Кстати, если у суда при рассмотрении подобного спора возникнут сомнения, то они будут толковаться в пользу наличия трудовых отношений. Причем гражданско-правовой договор, заключенный изначально, но впоследствии признанный трудовым, будет считаться таковым с первого дня работы по гражданско-правовому договору.

Оформление договоров в программе «1С:Зарплата и управление персоналом»

В карточке сотрудника можно на выбор:

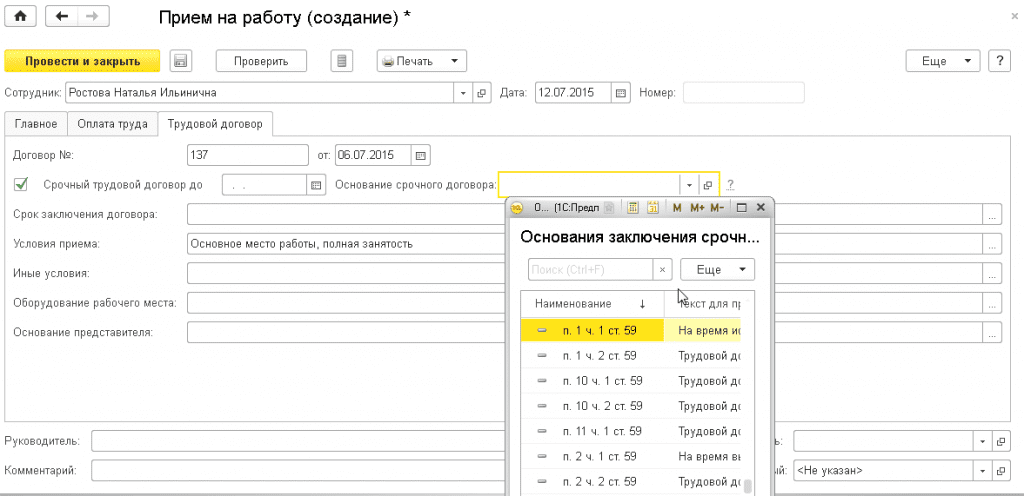

Оформление трудового договора. Выбрав пункт Принять на работу, пользователь переходит к созданию документа Прием на работу (рис.2).

Рис. 2. Оформление трудового договора

Дата окончания указывается только в случае, если договор срочный. По общему правилу работодатель должен предложить сотруднику бессрочный договор. Заключить договор с определенным сроком согласно статье 58 ТК РФ можно, имея для этого достаточные основания. Так, оформить срочный договор можно, если характер работы не позволяет заключить бессрочный договор. Кроме того, ситуации, когда стороны могут установить срок окончания договора, перечислены в статье 59 ТК РФ. К примеру, ограничить срок договора можно с сотрудником, если он замещает отсутствующего человека.

Имейте в виду, если срочный трудовой договор заключен без достаточных на то оснований, суд может признать его бессрочным!

При заключении срочного трудового договора следует выбрать из списка Основание трудового договора.

Прекращается срочный договор с истечением срока его действия. Руководство обязано предупредить сотрудника об этом факте в письменной форме не менее чем за три календарных дня до увольнения. Если это требование не выполнено и сотрудник фактически продолжает работать, условие о сроке утрачивает силу и договор считается заключенным на неопределенный срок.

Поэтому дата, по которую с сотрудником заключен договор, в отличие от даты приема, не используется в расчетах, а применяется в печатных формах и при учете права сотрудника на отпуск. Факт прекращения трудового договора необходимо зарегистрировать документом Увольнение.

Используя внесенные в программу реквизиты, можно получить стандартные печатные формы: Трудовой договор и Трудовой договор при дистанционной работе. Используя настройки, пользователь может создавать печатные формы, учитывающие особенности предприятия. К примеру, можно ввести поля для согласования договора или отметки о прохождении инструктажа по охране труда.

Перейти к Приему на работу и заполнению Трудового договора можно не только из карточки сотрудника, но и создав документ Прием на работу в меню Кадры-Приемы, увольнения переводы.

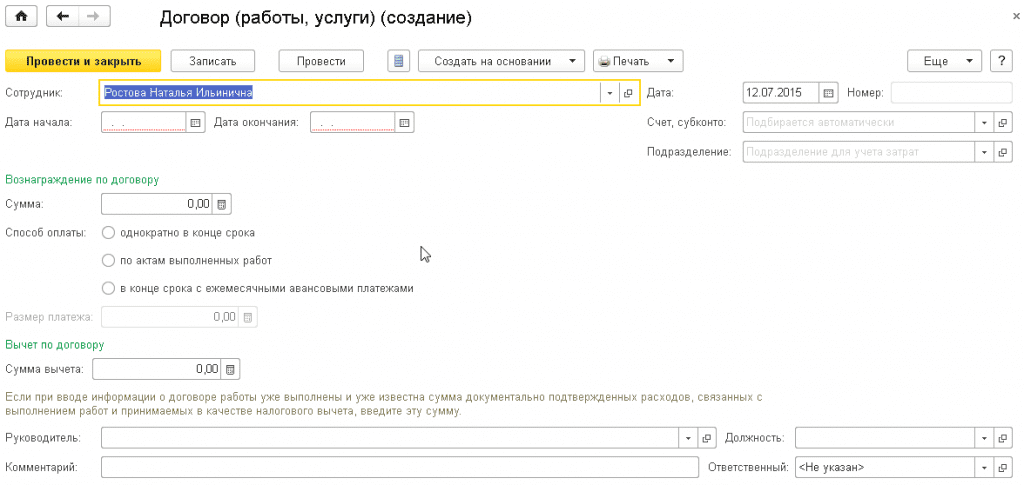

Рис. 3. Оформление договора на выполнение работ, предоставление услуг

Суммы вознаграждений по гражданским договорам облагаются страховыми взносами в фонды ПФР, ФОМС и не облагаются взносами в ФСС, за исключением взносов от несчастных случаев и профзаболеваний. Последние уплачиваются, если это прямо указано в договоре с работником.

При заключении гражданского договора в программе указывается общая сумма вознаграждения и выбирается способ оплаты:

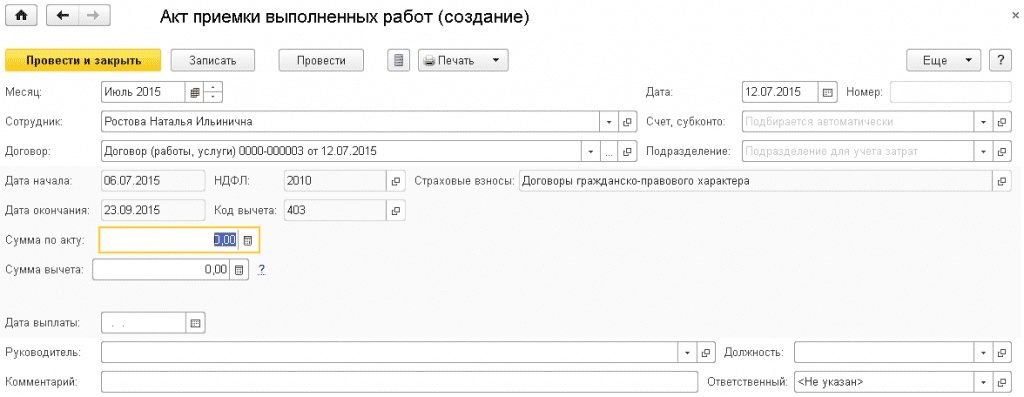

Если выбран пункт По актам выполненных работ, то на основании договора пользователь создает Акт приемки выполненных работ. Всякий раз, когда нужно оплатить очередной этап работы по договору в программе нужно зарегистрировать Акт приемки выполненных работ (рис. 4).

Рис. 4. Акт выполненных работ

В этом документе указывается Сумма по акту, Сумма вычета по коду 403 и Дата выплаты. Акт приемки выполненных работ имеет две печатные формы: Акт приема-передачи выполненных работ (услуг) в полном объеме и при поэтапном закрытии.

При расчете зарплаты оплата по договорам, НДФЛ и взносы будут начисляться в тех месяцах, когда введены Акты приемки.

Если выбран пункт В конце срока с ежемесячными авансовыми платежами, то в договоре становится доступен реквизит Размер платежа.

Если при вводе информации о договоре уже известны суммы документально подтверждаемых расходов, применяемых в качестве налоговых вычетов (к примеру, стоимость проезда к месту выполнения работ), то их можно сразу указать в договоре.

Но можно и ежемесячно при формировании документа Начисление заработной платы вносить сумму вычета в одноименное поле.

НДФЛ и страховые взносы рассчитывается ежемесячно в этом же документе.

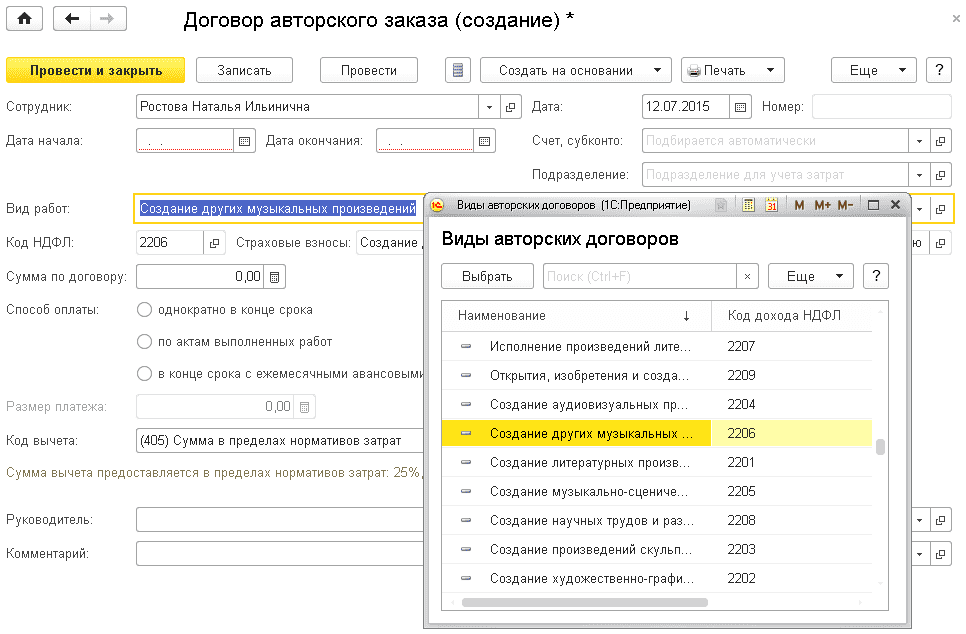

Оформление договора авторского заказа. Выбрав пункт Оформить авторский договор, пользователь переходит к созданию документа Договор авторского заказа (рис. 5).

Рис. 5. Договор авторского заказа

Поведение этого документа в программе аналогично документу Договор подряда. Отличие состоит в кодах дохода для НДФЛ, кодах вычетов, и видах дохода для учета страховых взносов.

Договоры ГПХ в 1С: Зарплата и управление персоналом 8 редакции 3.1

Договор гражданско-правового характера – одна из разновидностей оформления трудовых отношений. Как правило, такой договор заключается для выполнения разовой работы, когда нецелесообразно нанимать работника по трудовому договору. Данные отношения регулируются Гражданским кодексом. В статье предлагаю рассмотреть пример по начислению в 1С: ЗУП 8 редакции 3.1 дохода работнику, который вступил с организацией в отношения по договору гражданско-правового характера.

Чтобы отразить условия договора ГПХ, необходимо создать документ «Договор (работы, услуги)», который находится в разделе «Зарплата». Щелкаем по кнопке «Создать» и выбираем «Договор (работы, услуги)».

В шапке документа нужно указать сотрудника – исполнителя работ, данные о котором мы ранее ввели в справочник «Сотрудники». В полях «Дата начала» и «Дата окончания» следует указать срок действия договора.

В поле «Сумма» необходимо отразить сумму дохода за выполненные работы. В поле «Способ оплаты» указываем условия оплаты по договору:

— если установить переключатель на поле «Однократно в конце месяца», то оплата работы будет производиться один раз после окончания договора;

— переключатель на поле «По актам выполненных работ» означает, что оплачиваться работа будет по факту регистрации документа «Акт приемки выполненных работ»;

— если установлен переключатель на поле «В конце срока с ежемесячными авансовыми платежами», то оплата по договору будет начисляться ежемесячно без актов о выполненных работах.

Сначала выберем первый вариант с выплатой в конце срока.

Страховые взносы по договору начисляются на обязательное пенсионное и медицинское страхование. Не осуществляется страхование на случай материнства и нетрудоспособности, а также не начисляются взносы в ФСС от НС. Если же такая обязанность предусмотрена договором, то их необходимо уплатить, для этого нужно поставить галочку «Подлежит страхованию от несчастных случаев».

Далее укажем «Сумму вычета», если таковая имеется. Этот реквизитпредполагает, что работник может получить налоговый вычет, подтвердив свои расходы, связанные с выполнением работ.

После ввода основных данных нам остается только по факту окончания договора начислить работнику оплату за выполнение работ подряда документом «Начисление зарплаты и взносов» или «Начисление по договорам».

Теперь рассмотрим ситуацию, когдаоплата будет производиться по актам приемки выполненных работ. Для этого установим переключатель на поле «по актам выполненных работ».

Видим, что пропал реквизит «Сумма вычета». Данную сумму можно будет указать уже непосредственно в документе «Акт выполненных работ».

Для регистрации выполненных работ и начисления суммы вознаграждения нужно оформить документ «Акт приемки выполненных работ». Его можно сформировать на основании договора по кнопке «Создать на основании» или перейти на вкладку «Акты выполненных работ» и создать там новый документ.

Поля «Сотрудник», «Договор», «Дата начала» и «Дата окончания» заполняются автоматически на основании договора. «Сумма по акту» устанавливается такая же, как в договоре. Вручную указываем «Сумму вычета». Проводим и закрываем.

По кнопке «Печать» имеется возможность формирования печатной формы «Акт приема-передачи выполненных работ (услуг)».

И последнее, если работы подоговору ГПХоплачиваются ежемесячно и без актов выполненных работ, то устанавливаем переключатель «в конце срока с ежемесячными авансовыми платежами». Становится активным поле «Размер платежа», в нем указываем сумму ежемесячных платежей. Эта сумма будет автоматически попадать в документы «Начисление зарплаты и взносов» или «Начисление по договорам» до даты окончания договора.

Раньше в программе оплата по договорам подряда начислялась только при окончательном расчете зарплаты, то есть только в документе «Начисление зарплаты и взносов», а выплата попадала в ведомость зарплаты за месяц. Но в новой версии «1С:Зарплата и управление персоналом» 3.1.2 стало доступно начисление и выплата дохода отдельно от итогового расчета зарплаты.

Добавлен новый документ «Начисление по договорам (в т.ч. авторским)» (радел «Зарплата»).

С помощью этого документа произвести начисление по договору подрядастало возможным ив середине месяца. В данном документе также реализован расчет сумм удержаний и НДФЛ. При этом начисление страховых взносов выполняется только при итоговом расчете зарплаты, то есть в документе «Начисление зарплаты и взносов».

Данный документ будет заполнен автоматически при нажатии на кнопку «Заполнить».

Расчет НДФЛ производится на соответствующей вкладке.

Если же начисление по договору подряда будет производиться при итоговом расчете зарплаты, тогда следует воспользоваться документом «Начисление зарплаты и взносов». Расчет данного дохода будет отражен на вкладке «Договоры».

Результат расчета НДФЛ показан на вкладке «НДФЛ».

А результаты расчета страховых взносов отражены на вкладке «Взносы».

Автор статьи: Татьяна Лукина

Понравилась статья? Подпишитесь на рассылку новых материалов