как в бухгалтерском учете проводить услуги самозанятых

Расчеты с самозанятыми физлицами в «1С»

Автор: Валентина Петрова, специалист-консультант отдела сопровождения и поддержки компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», декабрь 2020

В 2019 г. появилась новая категория физических лиц – самозанятые. Данная категория лиц применяет спецрежим «Налог на профессиональный доход» (плательщики НПД). НПД все больше распространяется по России, а организации все чаще сталкиваются с контрагентами-самозанятыми. Но как оформить и принять в расходы услуги самозанятых?

Кто может быть самозанятым

Любое физлицо, являющееся гражданином РФ или гражданином государства, входящего в состав ЕАЭС (ч. 2, 3 ст. 5 Закона № 422-ФЗ). Важно отметить, что наличие/отсутствие статуса ИП значения не имеет согласно ч. 1 ст. 2 Закона № 422-ФЗ. Но при этом право применять специальный режим НПД есть только у тех физлиц, у которых нет работников, нанятых по трудовому договору (пп. 4 ч. 2 ст. 4 Закона № 422-ФЗ).

Федеральным законом от 27.11.2018 № 422-ФЗ регулируется порядок осуществления сделок с самозанятыми и особенности налогообложения, в т.ч. страховыми взносами. С1 июля 2020 г. субъектам РФ разрешено самостоятельно вводить специальный налоговый режим «Налог на профессиональный доход» (НПД) (Федеральный закон от 01.04.2020 № 101-ФЗ).

Как убедиться в статусе самозанятого

Запросить у физического лица электронную справку о постановке на учет в качестве плательщика НПД из мобильного приложения «Мой налог». Она приравнивается к справке, выданной на бумажном носителе в налоговом органе. Или самостоятельно проверить статус самозанятого на сайте ФНС с помощью специального сервиса – https://npd.nalog.ru/check-status/. После того как мы убедились в том, что перед нами самозанятый, необходимо понять есть ли у нас право заключить с ним договор.

Кто может заключать договор с самозанятым

Любое физлицо (в т.ч. ИП) или организация. В Законе № 422-ФЗ предусмотрены налоговые ограничения для таких договоров:

Если работодатель в течение двух лет после увольнения сотрудника заключил с ним договор ГПХ в качестве самозанятого (без статуса ИП), то с вознаграждения по договору платится НДФЛ и страховые взносы в общем порядке (п. 8 ч. 2 ст. 6 Закона № 422-ФЗ).

Если самозанятый зарегистрирован в качестве ИП, то он самостоятельно уплачивает НДФЛ и страховые взносы со своего вознаграждения.

При этом с самозанятыми можно заключить:

гражданско-правовой договор (ГПХ);

договор на выполнение работ (оказание услуг).

Получая вознаграждение за оказание услуги по любому из вышеперечисленных договоров, самозанятый обязан зарегистрировать его в личном кабинете (с помощью приложения «Мой налог») и сформировать онлайн-чек для заказчика (ч. 1 ст. 14 Закона № 422-ФЗ, ч. 3 ст. 14 Закона № 422-ФЗ). Именно данный чек организации и ИП принимают в целях признания расходов. Законом № 422-ФЗ установлено, что

для ООО и ИП наличие чека, сформированного плательщиком НПД, является обязательным для учета расходов при определении налоговой базы по налогу на прибыль, единому налогу при УСН, ЕСХН, НДФЛ (ч. 8-10 ст. 15 Закона № 422-ФЗ, п. 4 письма ФНС России от 20.02.2019 № СД-4-3/2899@).

Кто платит налоги

Самозанятые перечисляют налог с полученного вознаграждения самостоятельно на основании уведомления от налогового органа (ч. 2 ст. 11 Закона № 422-ФЗ). Контрагенту удерживать и перечислять в бюджет НДФЛ и страховые взносы самозанятого не нужно. Данная норма действует только при условиях:

самозанятый выдал покупателю (заказчику) чек (ч. 8 ст. 2, ч. 1 ст. 15 Закона № 422-ФЗ).

самозанятый не утратил статус плательщика НПД. В частности, когда его доход в текущем году превысил 2,4 млн руб. (ч. 2 ст. 4 Закона № 422-ФЗ), и он не зарегистрировался как ИП.

Следовательно, если самозанятый не проследит за своей доходностью и нарушит данные границы, то его обязанность по уплате НДФЛ и страховых взносов перейдет на покупателя (заказчика).

Кстати, подробно про изменения в НДФЛ, страховых взносах и прямых выплатах ФСС будет рассказано на Едином семинаре «1С» (зарегистрироваться бесплатно можно через ростовского партнера – «ГЭНДАЛЬФ»).

Оформление бухгалтерских проводок при работе с самозанятыми

Формируются проводки по расчетам с самозанятыми с использованием счетов учета с поставщиками 60 или 76.

Расчеты с самозанятыми физлицами в 1С в 2020 году

Специальный налоговый режим для самозанятых с 1 июля 2020 года может быть введен в любом субъекте РФ, где ранее он не применялся. При приобретении у самозанятых физлиц товаров, работ, услуг, имущественных прав организации и ИП вправе учесть расходы по налогу на прибыль на них при наличии чека. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 отражать расчеты с самозанятыми физическими лицами.

Спецрежим для самозанятых с 1 июля 2020 года

С 01.07.2020 в соответствии с Федеральным законом от 01.04.2020 № 101-ФЗ субъекты РФ могут самостоятельно вводить на своих территориях (ранее не участвовавших в эксперименте) специальный налоговый режим «Налог на профессиональный доход». Указанные регионы получили право вводить НПД своими законами. Применение спецрежима регулируется Федеральным законом от 27.11.2018 № 422-ФЗ. Организация или ИП, которые производят выплаты самозанятому физлицу без статуса ИП, облагаемые налогом на профессиональный доход (ч. 8 ст. 2, ч. 1 ст. 15 Закона № 422-ФЗ):

не удерживают с выплачиваемых сумм НДФЛ;

не начисляют на выплаты страховые взносы.

Организации и ИП, которые приобретают товары (работы, услуги, имущественные права) у самозанятых физлиц (в т. ч. ИП), вправе учесть расходы по налогу на прибыль на них при наличии чека (ч.ч. 8–10 ст. 15 Закона № 422-ФЗ).

Чек следует сформировать самозанятому и передать его покупателю (заказчику) (ч. 3 ст. 14 Закона № 422-ФЗ) (чек формируется в мобильном приложении «Мой налог»):

в момент расчета наличными денежными средствами и (или) с использованием электронных средств платежа (например, платежная карта);

при иных безналичных денежных расчетах — не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

1С:ИТС

Расчеты с самозанятыми в «1С:Бухгалтерии 8»

Порядок отражения расчетов с самозанятыми физлицами в программе «1С:Бухгалтерия 8» редакции 3.0 рассмотрим на следующем примере.

Пример

Для отражения в учете выплаты арендной платы самозанятому за июль 2020 года необходимо создать новый элемент в справочнике Контрагенты (раздел Справочники — Контрагенты).

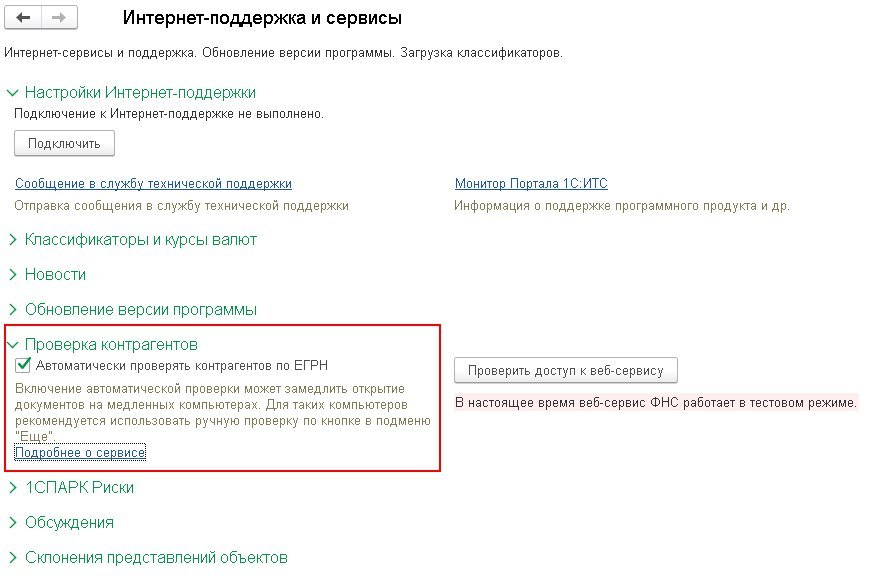

При указании ИНН производится проверка контрагента через интернет посредством специализированного веб-сервиса ФНС. Проверка контрагентов осуществляется по ЕГРН (Единому государственному реестру налогоплательщиков). Для включения автоматического режима проверки контрагентов следует установить флаг Автоматически проверять контрагентов по ЕГРН в разделе Проверка контрагентов (раздел Администрирование — Интернет-поддержка и сервисы) (см. рисунок). Подробнее о сервисе можно узнать по одноименной ссылке. В результате проверки указывается соответствующий статус, например, «Контрагент есть в базе ФНС» и др.

Проводки по начислению дохода для выплаты физлицу (в нашем Примере — арендная плата) оформляются ручной операцией при помощи документа Операция (раздел Операции — Операции, введенные вручную — кнопка Создать — Операция). Проводка, формируемая в программе:

Дебет 26 Кредит 76.09

— на сумму арендной платы за июль 2020 года в размере 50 000 руб.

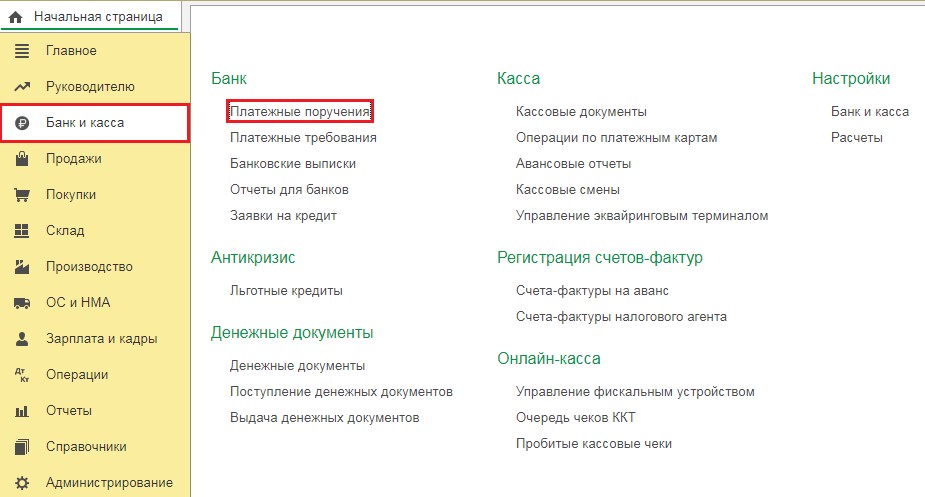

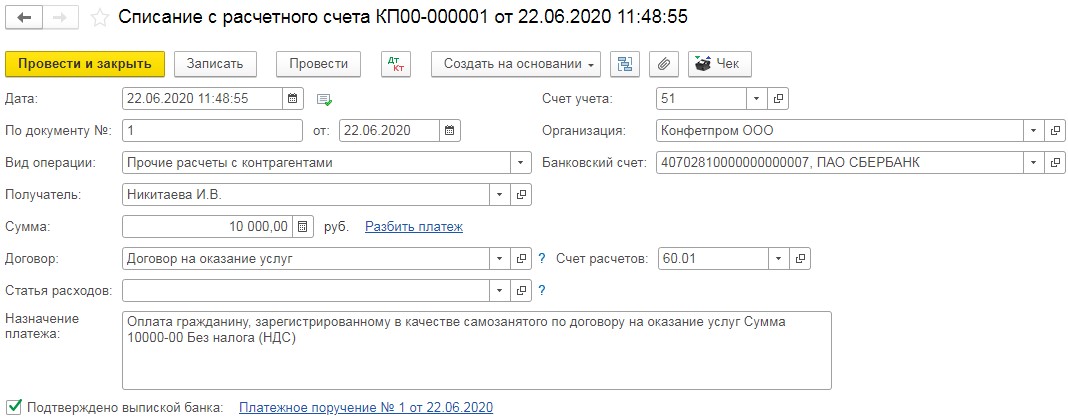

Если выплата дохода осуществляется через банк, то выплата отражается документом Платежное поручение (раздел Банк и касса — Платежные поручения) и Списание с расчетного счета. Если выплата осуществляется через кассу организации, то выплата отражается документом Выдача наличных (раздел Банк и касса — Кассовые документы — кнопка Выдача).

Как отразить услуги самозанятого лица в 1С: Бухгалтерии ред. 3.0

В прошлом году в России была введена новая система налогообложения, которая называется налогом на профессиональный доход. Она необходима для самозанятых граждан. В соответствии с российским законодательством самозанятое население имеет право взаимодействовать как и с гражданами, так и с юридическими лицами. С физлицами все предельно просто, а вот у предпринимателей есть много вопросов. К примеру, многих бизнесменов интересует, можно ли считать тратами услуги, которые им оказали самозанятые. Если да, то как это правильно оформить в программе? Требуется ли начислять и уплачивать за самозанятого страховые взносы? Ответы на все вопросы можно узнать, прочитав эту статью.

Выгода от работы с самозанятыми для предпринимателей

До того, как в нашей стране появился режим НПД, предприятия могли сотрудничать с физическими лицами только двумя методами: заключением трудового договора или договора гражданско-правового характера. Оба решения обязывали предприятие осуществлять обязанности налогового агента, а именно: удерживать и перечислять подоходный налог из дохода гражданина, выполнять роль страхователя по начислению и оплате страховых взносов.

Сейчас предприятия имеют право использовать услуги физических лиц, при этом не внося дополнительные деньги в Пенсионный фонд.

Если физлицо является самозанятым, то работа с ним будет такой же, как и с организацией. Вам не нужно платить взносы за своих поставщиков при получении от них чего-либо. Тут работает тот же принцип.

Самозанятый сам должен оплачивать налог на доход, ориентируясь на полученные им средства. А значит, организации выгоднее сотрудничать с самозанятыми, чем с физическими лицами.

Документальное оформление совместной работы

Однако лучше все-таки составлять договор. Как минимум для того чтобы зафиксировать факт работы не с обычным физическим лицом, а с самозанятым. Это будет выступать гарантом того, что в последующем вам не понадобится доплачивать налоги и взносы за взаимодействие с физлицом.

Также необходимо проверить регистрацию самозанятого на официальном портале ФНС. Можно также попросить его дать вам выписку, подтверждающую регистрацию, находящуюся в личном кабинете программы «Мой налог».

Принятие к затратам

Получая вознаграждение за предоставление услуги, самозанятому требуется зафиксировать его в личном кабинете и создать для заказчика чек. А предприятия для принятия расходов, как правило, требуют акты выполненных работ. Каким образом поступить в этом случае?

Печатать чек не нужно, потому что он электронный. Предприятие вполне может его хранить в цифровом варианте.

А когда необходимо создавать чек? Согласно Закону №422-ФЗ чек обязательно должен быть оформлен во время получения наличных денег от заказчика. Однако при этом заказчик может рассчитаться и другими методами. Тогда создание чека возможно до 9 числа месяца, последующего за налоговым периодом, в котором осуществлены подсчёты.

Исполнитель превратился из ИП в самозанятого

Существует ещё один нюанс, касающийся договоров, ранее заключённых с ИП, которые стали самозанятыми. Требуется ли составлять новый договор при его перерегистрации?

ФНС утверждает, что такая необходимость отсутствует, если это не несёт изменений значительных условий договора. Какие условия договора для вас существенные решить нужно самостоятельно.

Лучшим решением будет перезаключить договор, на крайний случай составить дополнительное соглашение. Так как ваш партнёр меняет систему налогообложения, возможны некоторые последствия. К примеру, до этого вы получали от него услуги с НДС. Сейчас его не будет. До этого вы получали акт выполненных работ, а сейчас цифровой чек.

Если самозанятый лишился права на использование НПД

Частью 2 статьи 4 Закона №422-ФЗ определено ограничение доходов самозанятого населения в 2,4 миллиона рублей за один год. Если лимит будет превышен, самозанятый не сможет пользоваться режимом НПД. Он лишается права на использование НПД с даты превышения.

А значит, если самозанятый не будет контролировать свои доходы и выйдет за рамки, его налогообложение будет распространяется на вас. Нужно будет уплатить подоходный налог и различные страховые взносы.

Чтобы не попадать в такие ситуации, нужно указать в договоре обязанность лица, применяющего НПД, в случае окончания деятельности и снятия с учёта сообщить вам об этом. В договор можно включить санкции, используемые при нарушении условия. К примеру, самозанятый должен будет компенсировать налог, взносы, пени и штрафы, уплаченные за него организацией.

Отображение операций с лицами, применяющими НПД в 1С: Бухгалтерия 8 ред. 3.0

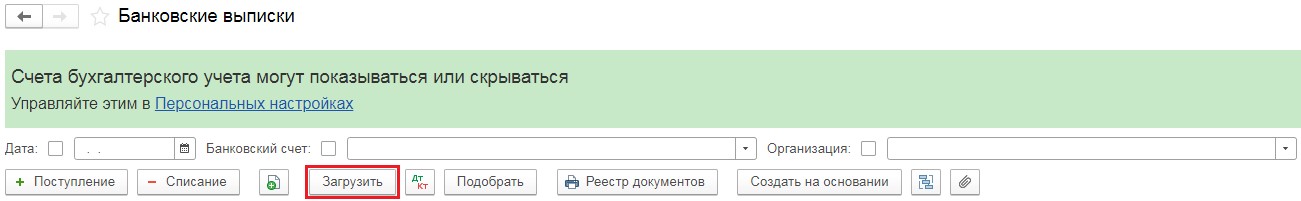

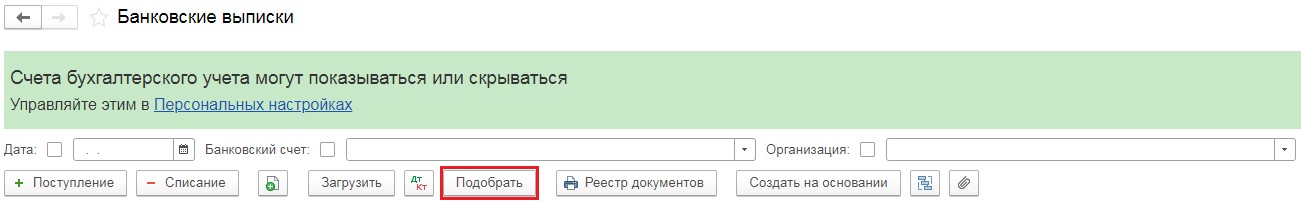

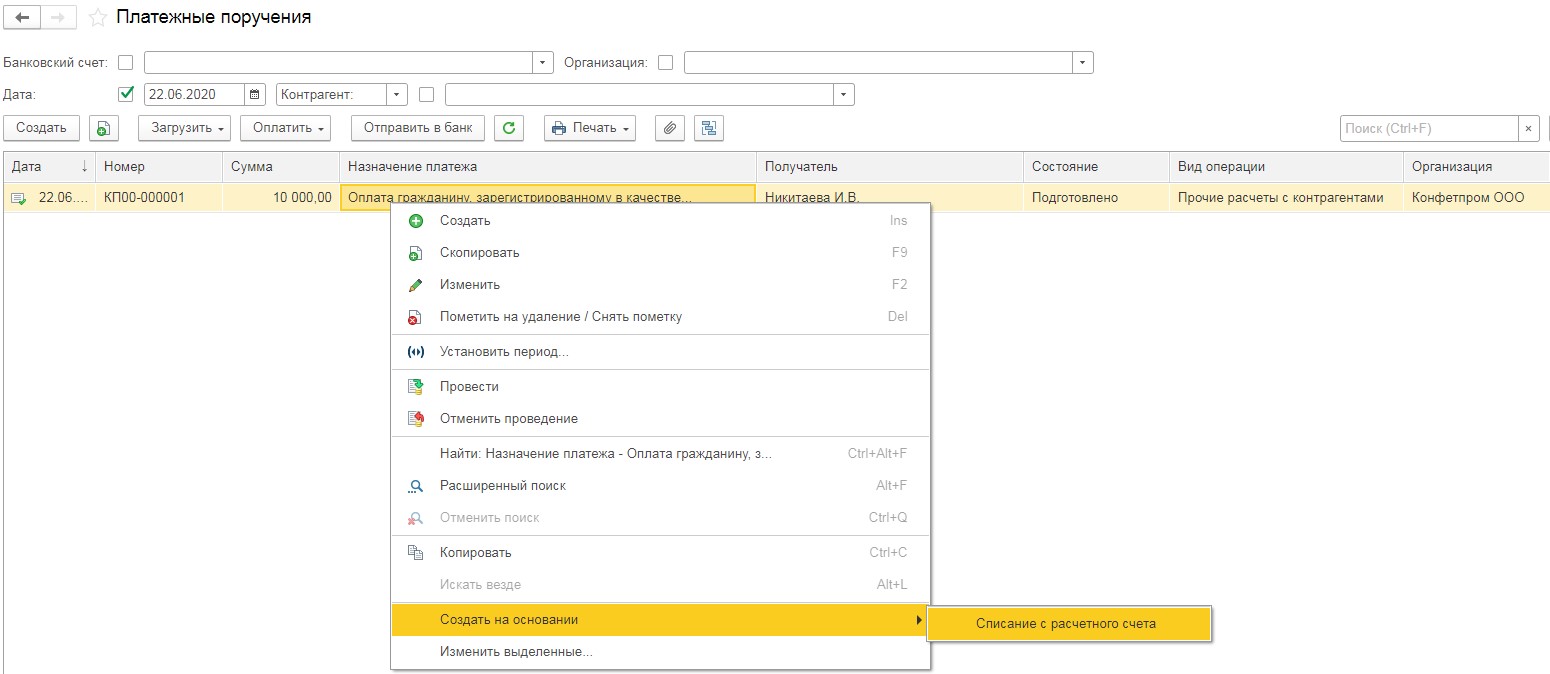

Чтобы самозанятый мог осуществить оплату, нужно создать «Платёжное поручение». Его можно сформировать в онлайн-банке или в 1С для последующей загрузки в приложение банка.

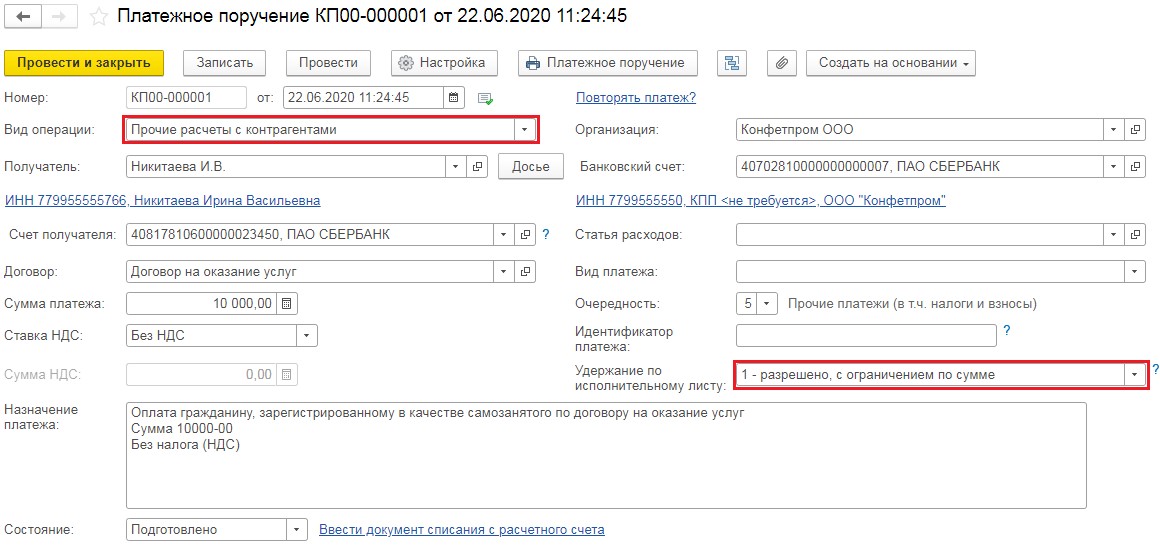

В строке «Вид операции» нужно указать «Прочие расчёты с контрагентами», чтобы приложение позволило ввести информацию о коде типа дохода, который следует указывать при перечислениях физлицам с июня текущего года.

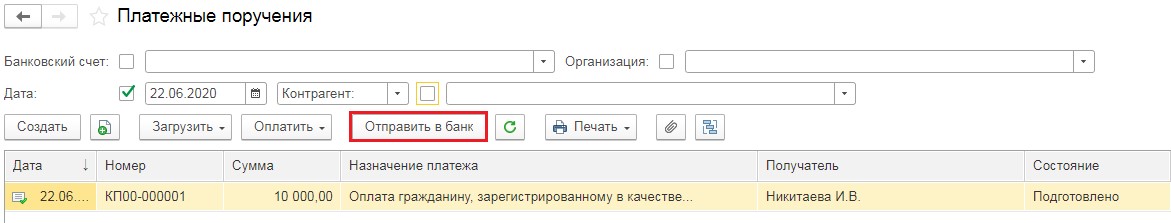

Чтобы выгрузить из приложения подготовленный платёж, находясь в журнале «Платёжные поручения», требуется кликнуть «Отправить в банк». Затем в открывшемся окне указать нужные документы и кликнуть на клавишу «Выгрузить».

В списании с расчётного счёта требуется проверить счёт расчётов с контрагентом. Можно применять как счет 60.01, так и счет 76.09.

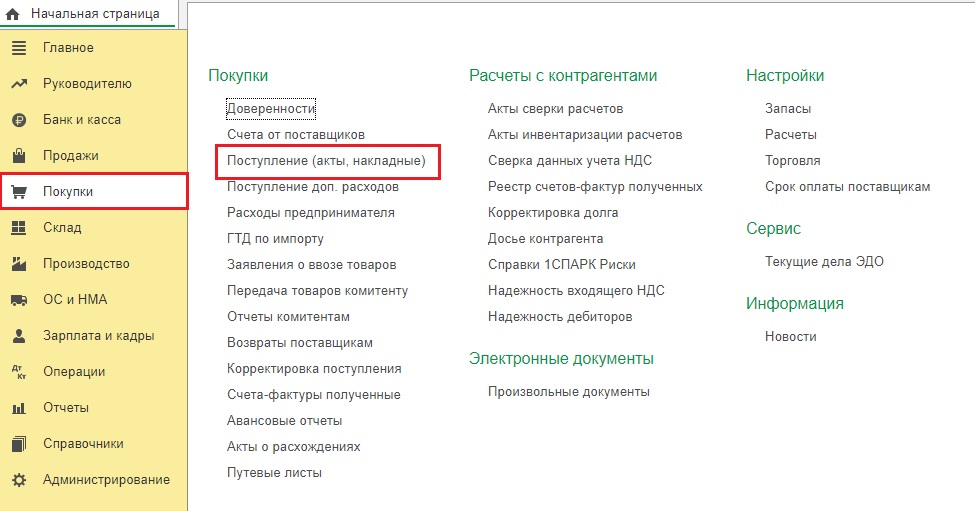

Затем укажем затраты организации. Для этого зайдем во вкладку «Покупки» и кликнем «Поступление (акты, накладные)».

Нажмем на клавишу «Поступление». Затем выберем из выпадающего меню действие «Услуги (акт)».

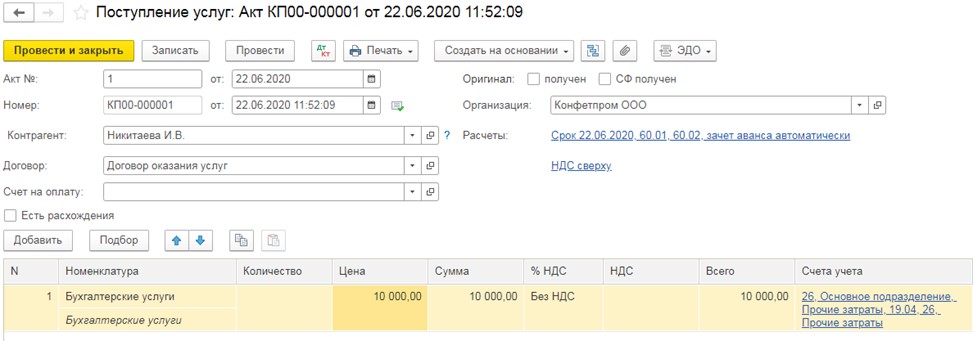

В строку «Акт №» можно внести номер акта (если он был создан) или номер цифрового чека. В табличной части нужно указать перечень оказанных услуг и к какому расходному счету их можно причислить.

При проведении документа программа сформирует проводки по дебету расходного счёта и в нашем примере кредит 60.01 (или кредит 76.09).

Расчеты с самозанятыми физлицами в 1С

В 2019 г. появилась новая категория физических лиц — самозанятые. Данная категория лиц применяет спецрежим «Налог на профессиональный доход» (плательщики НПД). НПД все больше распространяется по России, а организации все чаще сталкиваются с контрагентами-самозанятыми. Но как оформить и принять в расходы услуги самозанятых?

Кто может быть самозанятым

Любое физлицо, являющееся гражданином РФ или гражданином государства, входящего в состав ЕАЭС (ч. 2, 3 ст. 5 Закона № 422-ФЗ). Важно отметить, что наличие/отсутствие статуса ИП значения не имеет согласно ч. 1 ст. 2 Закона № 422-ФЗ. Но при этом право применять специальный режим НПД есть только у тех физлиц, у которых нет работников, нанятых по трудовому договору (пп. 4 ч. 2 ст. 4 Закона № 422-ФЗ).

Федеральным законом от 27.11.2018 № 422-ФЗ регулируется порядок осуществления сделок с самозанятыми и особенности налогообложения, в т.ч. страховыми взносами. С 1 июля 2020 г. субъектам РФ разрешено самостоятельно вводить специальный налоговый режим «Налог на профессиональный доход» (НПД) (Федеральный закон от 01.04.2020 № 101-ФЗ).

Как убедиться в статусе самозанятого

Запросить у физического лица электронную справку о постановке на учет в качестве плательщика НПД из мобильного приложения «Мой налог». Она приравнивается к справке, выданной на бумажном носителе в налоговом органе. Или самостоятельно проверить статус самозанятого на сайте ФНС с помощью специального сервиса — https://npd.nalog.ru/check-status/. После того как мы убедились в том, что перед нами самозанятый, необходимо понять есть ли у нас право заключить с ним договор.

Кто может заключать договор с самозанятым

Любое физлицо (в т.ч. ИП) или организация. В Законе № 422-ФЗ предусмотрены налоговые ограничения для таких договоров:

При этом с самозанятыми можно заключить:

Получая вознаграждение за оказание услуги по любому из вышеперечисленных договоров, самозанятый обязан зарегистрировать его в личном кабинете (с помощью приложения «Мой налог») и сформировать онлайн-чек для заказчика (ч. 1 ст. 14 Закона № 422-ФЗ, ч. 3 ст. 14 Закона № 422-ФЗ). Именно данный чек организации и ИП принимают в целях признания расходов.

Законом № 422-ФЗ установлено, что для ООО и ИП наличие чека, сформированного плательщиком НПД, является обязательным для учета расходов при определении налоговой базы по налогу на прибыль, единому налогу при УСН, ЕСХН, НДФЛ (ч. 8-10 ст. 15 Закона № 422-ФЗ, п. 4 письма ФНС России от 20.02.2019 № СД-4-3/2899@).

Кто платит налоги

Самозанятые перечисляют налог с полученного вознаграждения самостоятельно на основании уведомления от налогового органа (ч. 2 ст. 11 Закона № 422-ФЗ). Контрагенту удерживать и перечислять в бюджет НДФЛ и страховые взносы самозанятого не нужно. Данная норма действует только при условиях:

Следовательно, если самозанятый не проследит за своей доходностью и нарушит данные границы, то его обязанность по уплате НДФЛ и страховых взносов перейдет на покупателя (заказчика).

Оформление бухгалтерских проводок при работе с самозанятыми

Формируются проводки по расчетам с самозанятыми с использованием счетов учета с поставщиками 60 или 76.

1С для самозанятых: учет налоговых обязательств и текущей деятельности

Законом термин «самозанятые» не определен. Применять НПД могут физические лица, в том числе индивидуальные предприниматели, которые ведут деятельность в любом из пилотных регионов (ч. 1 ст. 2 Закона № 422-ФЗ). Кроме того, должны соблюдаться условия, установленные в статьях 4 и 6 Закона № 422-ФЗ.

Ставки НПД установлены в статье 10 Закона № 422-ФЗ:

Чтобы стать самозанятым, следует встать на учет в ИФНС. Для этого идти в инспекцию не нужно, регистрацию можно пройти онлайн в Личном кабинете налогоплательщика либо в мобильном приложении «Мой налог».

Предприниматель обязан в течение одного месяца с начала применения НПД направить в ФНС уведомление о прекращении применения УСН, ЕНВД или ЕСХН (ч. 4 ст. 15 Закона № 422-ФЗ). В отношении ИП на ПСН такой возможности Законом № 422-ФЗ не предусмотрено. В связи с этим, пока не истечет срок действия патента, предприниматель не вправе начать применение спецрежима для самозанятых.

Не применяется НПД, если:

Платить налог на профессиональный доход нужно ежемесячно не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (месяцем) (ч. 3 ст. 11 Закона № 422-ФЗ). Но первым налоговым периодом будет считаться период со дня постановки на учет до конца следующего месяца. То есть, если плательщик НПД зарегистрировался в июне 2019 года, уплатить впервые налог нужно не позднее 25-го августа.

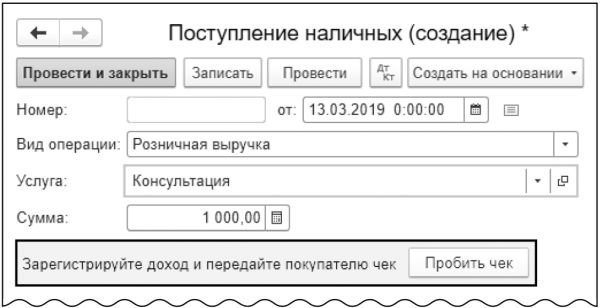

У налогоплательщика НПД нет обязанности применять контрольно-кассовую технику (ст. 4 Закона № 425-ФЗ). Но выдавать чек покупателю (организации или физлицу) необходимо при каждом расчете. Чек формируется сервисом «Мой налог» при регистрации дохода.

На основании поступивших данных ИФНС рассчитывает сумму НПД и направляет уведомление на уплату налога (ч.ч. 1, 2 ст. 11 Закона № 422-ФЗ).

Интеграция 1С с сервисом «Мой налог»

Индивидуальные предприниматели, применяющие спережим для самозанятых и уплачивающие налог на профессиональный доход, теперь могут учитывать доходы и формировать чеки в приложениях «1С:БизнесСтарт», «1С:Бухгалтерия 8» и «1С:Предприниматель 8». При этом данные о доходах ИП будут передаваться в ИФНС прямо из программы.

Для этого необходимо подключиться к официальному сервису ФНС «Мой налог». Подключение доступно в облачном сервисе «1С:Предприятие через Интернет» и «1С:БизнесСтарт» :

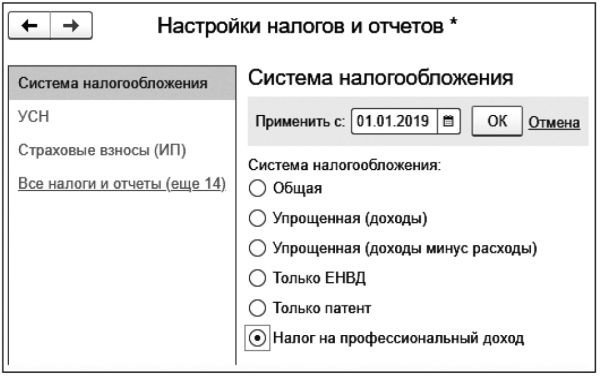

Для интеграции с сервисом ФНС «Мой налог» пользователям приложений «1С» достаточно выбрать систему налогообложения Налог на профессиональный доход и дату, начиная с которой применяется НПД (см. рис. 1).

После этого программа предложит подтвердить подключение к сервису «Мой налог» (рис. 2).

Сразу после подключения появится возможность передавать сведения о доходах ФНС и печатать чеки. У пользователей, подтвердивших подключение к сервису «Мой налог», в списке приложений личного кабинета отобразится новое приложение «Чеки самозанятых», отвечающее за интеграцию с сервисом.

Учет доходов самозанятых и формирование чеков

Доходы, облагаемые НПД, отражаются документами:

Для ошибочных чеков предусмотрена возможность аннулирования (по кнопке Аннулировать).

В случае возврата товаров или отказа от оказания услуг необходимо вернуть покупателю деньги и передать аннулированный чек. Для оформления возврата используются документы:

Чек аннулируется при оформлении возврата. При аннулировании чека производится пересчет суммы налога к уплате. Полная налоговая база по НПД отражается в отчете Доходы НПД. Указанный отчет содержит информацию по всем доходам плательщика НПД, даже тем, которые были отражены не в программе. Сведения для отчета программа получает из сервиса «Мой налог».

Отчет Доходы НПД доступен:

Помощник по уплате НПД

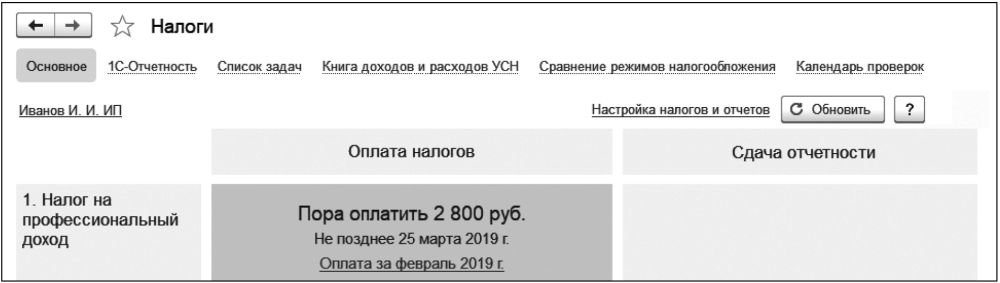

Сумма налога к уплате рассчитывается налоговой инспекцией и отражается в программе в Помощнике по уплате НПД (рис. 5).

Поддержка самозанятых в 1С

Пользователи, которые уже работают или планируют начать работу в облачных приложениях «1С:Бухгалтерия 8», «1С:БизнесСтарт», «1С:Предприниматель 8», могут применять возможности интеграции бесплатно в рамках выбранного тарифного плана.

Методическую поддержку пользователей в сервисе выполняют партнеры 1С, которые являются обслуживающей организацией пользователя. Линия консультаций сервиса фирмы «1С» принимает обращения, связанные с доступностью сервиса, в режиме 24 х 7.

Приложения «1С» помогут ИП, перешедшим на спецрежим для самозанятых, рассчитать и оплатить налог на профессиональный доход, сохраняя при этом полноценный учет расчетов с покупателями и поставщиками, запасов, структуры расходов и т. д.

Для самозанятых, которые не зарегистрированы в качестве ИП, но уплачивают налог на профессиональный доход, фирма «1С» планирует выпустить специальное мобильное приложение.