как в бюджетном учете отражается отрицательная переоценка активов в ювелирных изделиях

Переоценка предметов декоративно-прикладного искусства

Павлова С., эксперт информационно-справочной системы «Аюдар Инфо»

Вопрос:

В феврале 2021 года бюджетному учреждению необходимо провести переоценку предметов декоративно-прикладного искусства. Переоценка ранее не проводилась. Часть предметов (вазы, подсвечник – код по ОКОФ 740.00.10.07) не учтены ни на балансовых, ни на забалансовых счетах. С использованием каких коэффициентов можно провести переоценку предметов декоративно-прикладного искусства, если предметы были приобретены в 1994 году и стоимость их приобретения следующая:

подсвечник – 30 000 руб.;

Какими бухгалтерскими проводками оформить постановку на баланс неучтенных объектов и как начислять на них амортизацию?

Ответ:

Объект учета.

Предполагаем, что предметы, о которых идет речь, отвечают признакам объектов основных средств, установленным СГС «Основные средства». То есть вазы и подсвечник – это основные средства. Далее в вопросе идет речь о предметах декоративно-прикладного искусства, которые согласно нормам п. 7 СГС «Основные средства» являются активами культурного наследия.

Напомним, что активы культурного наследия – являющиеся активами материальные ценности, возникшие в результате исторических событий и обладающие ценностью с точки зрения истории, археологии, архитектуры, градостроительства, искусства, науки и техники, эстетики, этнологии или антропологии, социальной культуры и являющиеся свидетельством эпох и цивилизаций, подлинными источниками информации о зарождении и развитии культуры (далее – культурная, историческая, экологическая (связанная с окружающей средой) ценность). Активы культурного наследия включают в себя объекты недвижимого имущества (объекты археологического наследия) и иные объекты с исторически связанными с ними территориями, произведения живописи, скульптуры, декоративно-прикладного искусства, объекты науки и техники и иные предметы материальной культуры, обладающие культурной, исторической, экологической (связанной с окружающей средой) ценностью.

Активы культурного наследия имеют следующие признаки (п. 7 СГС «Основные средства»):

а) культурная, историческая, экологическая (связанная с окружающей средой) ценность актива не всегда может быть полностью отражена в денежной оценке, основанной на рыночной цене;

б) в отношении активов культурного наследия законодательством РФ устанавливаются ограничения (запреты) на их пользование, хранение, продажу (отчуждение);

в) материальные ценности являются незаменимыми (не подлежат замещению), при этом их ценность со временем даже при ухудшении физического состояния, как правило, возрастает;

г) срок полезного использования материальных ценностей, являющихся активами культурного наследия, не поддается точной оценке и в некоторых случаях составляет период, превышающий сотню лет.

Обратите внимание: актив культурного наследия признается в составе основных средств в соответствии с требованиями СГС «Основные средства» в случае, если субъект учета имеет возможность получить будущие экономические выгоды или полезный потенциал, связанный с указанным активом, либо если его полезный потенциал не ограничивается его культурной ценностью. В иных случаях актив культурного наследия отражается на забалансовом учете в условной оценке, равной одному рублю (п. 12 СГС «Основные средства»).

Таким образом, исходя из характеристики объекта, определяем, следует ли вести учет данного объекта на счете 0 101 00 000 либо на забалансовом счете в условной оценке. Забалансовый счет для учета таких объектов устанавливается учреждением самостоятельно, согласовывается с учредителем и закрепляется в учетной политике (п. 3 Инструкции № 157н).

Принятие к учету не учтенных ранее объектов.

В вопросе указывается, что объекты (отдельные объекты) не были учтены в учреждении на счетах балансового и забалансового учета. Для принятия к учету таких объектов проводится инвентаризация имущества, в ходе которой комиссией:

а) устанавливается наличие данных объектов в учреждении;

б) определяется, отвечают ли данные объекты признакам объектов основных средств;

в) устанавливается, будет ли учет объектов организован на балансовых счетах либо же объекты принимаются к учету на забалансовый счет (см. п. 12 СГС «Основные средства»).

В случае если, комиссией учреждения по поступлению и выбытию активов в учреждении принимается решение об учете данных объектов на балансовых счетах, то согласно нормам п. 22 СГС «Основные средства», п. 25, 31 Инструкции № 157н неучтенные объекты основных средств, выявленные при инвентаризации, принимаются к учету по их справедливой стоимости на дату принятия к бухгалтерскому учету. Справедливая стоимость определяется методом рыночных цен на основании данных о сделках с аналогичным или схожим активом, совершенных без отсрочки платежа. Она выражается в сумме денежных средств, необходимых при продаже (приобретении) указанных активов, на дату принятия к учету.

Напомним, что положениями п. 57 – 60 СГС «Концептуальные основы» установлено, что для целей бухгалтерского учета, формирования и раскрытия показателей бухгалтерской (финансовой) отчетности рыночной ценой является цена, которая может быть получена (уплачена) при продаже актива (обязательства) между независимыми сторонами сделки, осведомленными о предмете сделки и желающими ее совершить. Рыночной не является расчетная цена, завышенная или заниженная в результате особых условий или обстоятельств, специальных условий или скидок (вычетов, премий, льгот), предоставляемых любой стороной, связанной с фактом хозяйственной жизни.

При определении справедливой стоимости предусматривается, что:

а) стороны (продавец (передающая сторона) и покупатель (правообладатель)), желающие совершить сделку, проинформированы об основных свойствах и характеристиках объекта сделки (актива, обязательства), его фактическом и потенциальном использовании, а положение покупателя (правообладателя) на рынке не является причиной для заключения сделки на вынужденных условиях;

б) продавец (передающая сторона) заинтересован в продаже (передаче) предмета (объекта) сделки на рыночных условиях по наилучшей цене, которую можно получить (уплатить), но не является продавцом, готовым удерживать объект сделки до получения ценового предложения, не являющегося обоснованным в текущих рыночных условиях;

в) факт хозяйственной жизни (операция, событие, сделка) совершается между несвязанными сторонами, каждая из которых действует независимо, то есть стороны сделки (продавец (передающая сторона) и покупатель (правообладатель)) не связаны отношениями, в результате которых устанавливаются нетипичные для рыночных условий цены.

При определении справедливой стоимости используются документально подтвержденные данные о рыночных ценах, полученные субъектом учета от независимых экспертов (оценщиков) либо сформированные субъектом учета самостоятельно путем изучения рыночных цен в открытом доступе.

При определении справедливой стоимости не учитываются возможные (предполагаемые) издержки по сделке, связанные с продажей или иной формой выбытия актива или с передачей обязательства.

Согласно нормам п. 9 Инструкции № 174н оприходование неучтенных объектов основных средств, выявленных при инвентаризации, отражается по дебету соответствующих счетов аналитического учета счета 0 101 00 000 «Основные средства» и кредиту счета 0 401 10 199 «Прочие неденежные безвозмездные поступления».

Переоценка стоимости активов.

На наш взгляд, о переоценке объектов следует говорить в том случае, если данный объект учитывается как объект нефинансовых активов на счете 0 101 00 000. Переоценка объектов, учет которых ведется на забалансовом счете, по нашему мнению, не производится. Это следует из того, что п. 28 Инструкции № 157н, устанавливающий общие требования к проведению переоценки активов, включен в раздел «Нефинансовые активы». В случае если объекты, о которых идет речь в вопросе, не были учтены, в отношении них переоценка также не проводится. Они принимаются к учету по справедливой стоимости.

Поскольку в вопросе говорится о порядке проведения переоценки имущества, рассмотрим ее.

Итак, согласно нормам п. 28 Инструкции № 157н учреждения проводят переоценку стоимости объектов имущества и капитальных вложений в нефинансовые активы, за исключением активов в ценностях Госфонда России, а также имущества, составляющего государственную (муниципальную) казну, по состоянию на начало текущего года путем пересчета их балансовой стоимости и начисленной суммы амортизации. В соответствии с законодательством РФ сроки и порядок переоценки устанавливаются Правительством РФ. Результат переоценки до справедливой стоимости, определяемой методом рыночных цен, отражается в бухгалтерском учете и раскрывается в бухгалтерской (финансовой) отчетности обособленно в составе финансового результата текущего периода.

Согласно нормам п. 7 СГС «Основные средства» переоцененная стоимость основных средств – стоимость актива на дату переоценки за вычетом накопленной амортизации и накопленных убытков от обесценения актива.

На сегодняшний день законодательно не разъяснен порядок проведения переоценки. Исходя из норм законодательства РФ и, в частности, Инструкции № 174н переоценка проводится в том числе:

а) в соответствии с решением собственника государственного (муниципального) имущества (в этом случае могут быть установлены коэффициенты переоценки);

б) исходя из требований п. 28 Инструкции № 157н.

В вопросе указано, что объекты декоративно-прикладного искусства приобретены в 1994 году и в отношении них переоценка стоимости не проводилась. Если учет этих объектов ведется на счете 0 101 00 000, то, считаем, в отношении них следует провести переоценку в порядке, утвержденном Приказом Минэкономразвития РФ № 25, Минфина РФ № 6н, Минимущества РФ № 14, Госкомстата РФ № 7 от 25.01.2003, и посредством применения коэффициентов, утвержденных Росстатом 27.10.2006.

В то же время, опираясь на нормы п. 28 Инструкции № 157н, СГС «Основные средства», СГС «Концептуальные основы», можно утверждать, что если собственником имущества не установлены коэффициенты, которые следует применять учреждению для проведения переоценки, то нужно стоимость актива «довести» до его справедливой стоимости. При определении справедливой стоимости объектов применяется метод рыночных цен, в том числе привлекаются эксперты.

Таким образом, считаем, что в отношении объектов, подлежащих переоценке, надо определить справедливую стоимость. Далее стоимость, полученная в результате применения коэффициентов, утвержденных Росстатом 27.10.2006, сравнивается со справедливой стоимостью, и в случае, если она будет меньше, чем справедливая стоимость, в учете стоимость объекта увеличивается до справедливой стоимости объекта.

В учете суммы уценки (дооценки) стоимости объекта основных средств, полученные в результате переоценки, проводимой в соответствии с решением собственника государственного (муниципального) имущества, отражаются по дебету (кредиту) счета 0 401 30 000 «Финансовый результат прошлых отчетных периодов» и кредиту (дебету) соответствующих счетов аналитического учета счета 0 101 00 000 «Основные средства» (п. 13 Инструкции № 174н).

Отражение финансового результата от оценки основных средств до справедливой стоимости осуществляется по дебету (кредиту) счета 0 401 10 176 «Доходы текущего года от оценки активов и обязательств» и кредиту (дебету) соответствующих счетов аналитического учета счета 0 101 00 000 «Основные средства».

Таким образом, на счетах бухгалтерского учета операции по переоценке стоимости имущества оформляются так:

Содержание операции

Дебет

Кредит

Отражена сумма положительной переоценки основных средств до справедливой стоимости

Отражение результатов переоценки НМА в отчетности бюджетного и автономного учреждения

В ходе переоценки пересчету подлежит как балансовая стоимость нематериального актива, так и сумма начисленной по нему амортизации. Как и стоимость НМА, она может быть увеличена (при дооценке ОС) или уменьшена (при уценке ОС).

Увеличение стоимости НМА (дооценка)

Пример

Учреждение проводит переоценку нематериального актива, ранее приобретенного за счет субсидии на иные цели. Он относится к особо ценному имуществу. Первоначальная стоимость нематериального актива 190 000 руб. На момент проведения переоценки по нему начислена амортизация в сумме 39 000 руб.

Переоценка проводится индексным методом. Согласно данным Росстата по данному нематериальному активу установлен коэффициент пересчета стоимости в размере 1,23.

Стоимость нематериального актива должна быть увеличена на:

190 000 руб. × 1,23 – 190 000 руб. = 43 700 руб.

Сумма амортизации по нему увеличивается на:

39 000 руб. × 1,23 – 39 000 руб. = 8970 руб.

Операции по дооценке нематериального актива отражают записями:

Дебет 5 102 20 320 Кредит 5 401 30 000

– 43 700 руб. — увеличена стоимость нематериального актива на сумму его дооценки;

Дебет 5 401 30 000 Кредит 5 104 29 420

– 8970 руб. — увеличена сумма амортизации по дооцененному нематериальному активу.

В балансе за текущий финансовый год по строке 040 (графы «На начало года») будет отражена новая балансовая стоимость нематериального актива в размере:

190 000 + 43 700 = 233 700 руб.

Сумма амортизации по нему будет указана по строке 050 (графы «На начало года») в размере:

39 000 руб. + 8970 руб. = 47 970 руб.

Остаточная стоимость нематериального актива, отражаемая по строке 060 баланса (графы «На начало года»), составит:

233 700 – 47 970 = 185 730 руб.

Уменьшение стоимости НМА (уценка)

Пример

Учреждение проводит переоценку нематериального актива, ранее полученного от учре дителя. Он является особо ценным имуществом. Первоначальная стоимость нематериального актива 210 000 руб. На момент проведения переоценки по нему начислена амортизация в сумме 41 500 руб.

Переоценка проводится индексным методом. Согласно данным Росстата по нематериальным активам установлен коэффициент пересчета стоимости в размере 0,74.

Стоимость нематериального актива должна быть уменьшена на:

210 000 руб. – 210 000 руб. × 0,74 = 54 600 руб.

Сумма амортизации по нему уменьшается на:

41 500 руб. – 41 500 руб. × 0,74 = 10 790 руб.

Операции по уценке нематериального актива отражают записями:

Дебет 4 401 30 000 Кредит 4 102 29 420

– 54 600 руб. — уменьшена стоимость нематериального актива на сумму его уценки;

Дебет 4 104 29 420 Кредит 4 401 30 000

– 21 580 руб. — уменьшена сумма амортизации по уцененному нематериальному активу.

В балансе за текущий финансовый год по строке 040 (графы «На начало года») будет отражена новая балансовая стоимость нематериального актива в размере:

210 000 – 54 600 = 155 400 руб.

Сумма амортизации по нему будет указана по строке 050 (графы «На начало года») в размере:

41 500 руб. – 10 790 руб. = 30 710 руб.

Остаточная стоимость нематериального актива, отражаемая по строке 060 баланса (графы «На начало года»), составит:

155 400 – 30 710 = 124 690 руб.

под общ. редакицией В.Верещаки

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Выявление и отражение в учете обесценения активов

Признание и восстановление убытка от обесценения актива в бухгалтерском учете

Согласно пунктам 151.5-151.7 Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н, для снижения стоимости активов в связи с их обесценением предназначен счет 114 00 «Обесценение нефинансовых активов». Учет операций по обесценению активов ведется в Журнале операций по выбытию и перемещению нефинансовых активов (НФА).

Какие активы подлежат обесценению

Согласно пункту 3 Стандарта «Обесценение активов» указанный стандарт не применяется в отношении запасов, финансовых и иных активов, если порядок их обесценения регулируют другие федеральные стандарты или нормативные правовые акты, регулирующие ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности.

Согласно пунктам 41.2, 41.3 Инструкции по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н, пунктам 67.4-67.8 Инструкции по применению Плана счетов бухгалтерского учета автономных учреждений, утв. приказом Минфина России от 23.12.2010 № 183н, пунктам 67.4-67.8 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н, к счету 114 00 «Обесценение нефинансовых активов» открыты аналитические счета первого порядка:

Обесценение нематериальных активов (НМА) регулируется стандартом «Нематериальные активы» (проект опубликован на официальном сайте Минфина России). Обесценение непроизведенных активов (НПА) регулируется стандартом «Непроизведенные активы» (приказ Минфина России от 28.02.2018 № 34н), которые вступают в действие с 2021 и 2020 года соответственно. О необходимости отражения убытков от обесценения НМА и НПА в 2018 году Минфин России планирует выпустить методические указания.

Признание убытка от обесценения

Пунктом 6 Стандарта «Обесценение активов» установлено, что выявление признаков обесценения актива осуществляется субъектом учета в рамках инвентаризации активов и обязательств, проводимой им в целях обеспечения достоверности данных годовой бухгалтерской (финансовой) отчетности, путем анализа наличия любых признаков, указывающих на возможное обесценение актива.

Таким образом, в рамках проведения годовой инвентаризации учреждение должно установить в локальном акте членов комиссии, которые должны анализировать нефинансовые активы на обесценение или же закрепить, что этим будет заниматься комиссия по поступлению и выбытию активов или инвентаризационная комиссия.

Выявление признаков обесценения актива

Признаки обесценения делятся на внешние и внутренние, их перечень установлен пунктами 7-9 Стандарта «Обесценение активов».

Наличие или отсутствие признаков обесценения для каждого объекта нефинансовых активов можно указать в графе 19 «Примечание» Инвентаризационной описи (сличительной ведомости) по объектам нефинансовых активов (ф. 0504087).

Актив, который более не пригоден к использованию, то есть больше не является активом, подлежит отражению на забалансовом счете 02, поэтому его не следует обесценивать (п. 14 Стандарта «Обесценение активов»).

Определение справедливой стоимости актива, подлежащего обесценению

В случае выявления любого из признаков обесценения актива субъектом учета принимается решение о необходимости определения справедливой стоимости актива с учетом существенности влияния на нее выявленных признаков обесценения (п. 10 Стандарта «Обесценение активов»).

Согласно пункту 11 стандарта «Обесценение активов» справедливая стоимость актива определяется субъектом учета одним из методов, которые позволяют наиболее достоверно оценить справедливую стоимость актива:

Порядок применения указанных методов для определения справедливой стоимости актива приведен в пунктах 53-60 Федерального стандарта бухгалтерского учета для организаций государственного сектора «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора» (утв. приказом Минфина России от 31.12.2016 № 256н).

Одновременно при принятии решения об определении справедливой стоимости субъектом учета оценивается необходимость корректировки в отношении актива оставшегося срока его полезного использования (п. 13 Стандарта «Обесценение активов»).

Если субъектом учета принято решение о корректировке в отношении актива срока его полезного использования, то после признания убытка от обесценения по данному активу корректируется норма амортизационных отчислений таким образом, чтобы равномерно распределить пересмотренную остаточную стоимость актива на протяжении оставшегося срока его полезного использования с учетом его корректировки (п. 16.2 Стандарта «Обесценение активов»).

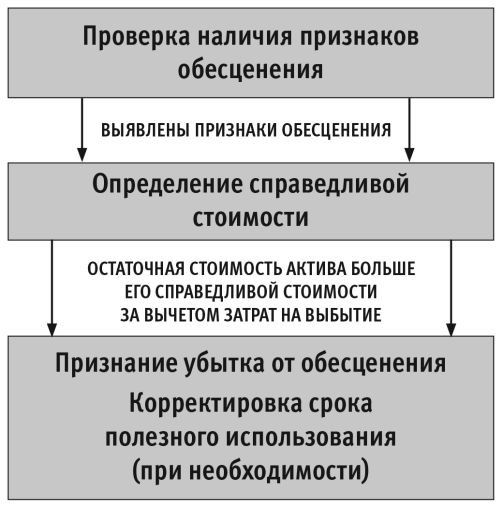

Этапы признания убытка от обесценения приведены на рисунке 1.

Из рисунка 1 видно, что если признаков обесценения не выявлено, справедливую стоимость определять не нужно.

Обратите внимание: решение о признании убытка от обесценения актива, являющегося государственным (муниципальным) имуществом, принимается в порядке, аналогичном для принятия решения о списании такого имущества, установленного в соответствии с законодательством Российской Федерации (п. 14 Стандарта «Обесценение активов»).

Особенности списания движимого и недвижимого имущества, находящегося в федеральной собственности и закрепленного на праве оперативного управления за федеральными государственными учреждениями, определены Положением об особенностях списания федерального имущества, утв. Постановлением Правительства РФ от 14.10.2010 № 834.

Согласно Положению, прежде чем отражать убыток от обесценения недвижимого и особо ценного движимого имущества в учете, сумму убытка от обесценения и необходимость ее отражения в учете следует согласовать с федеральным органом государственной власти (федеральным государственным органом), в ведении которого находится организация, в устанавливаемом им порядке.

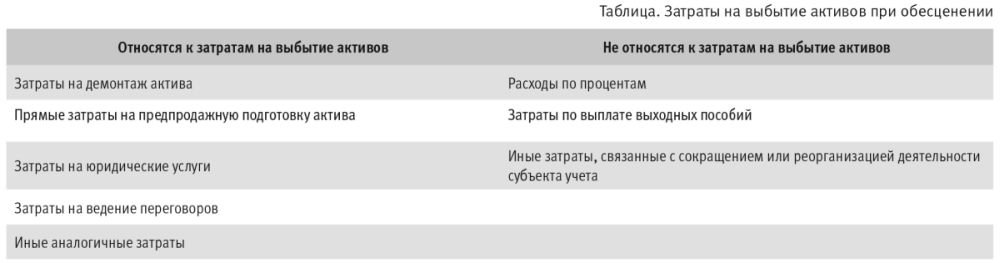

Отражение в учете убытка от обесценения

Пунктом 15 Стандарта «Обесценение активов» установлено, что убыток от обесценения актива признается в бухгалтерском учете, когда остаточная стоимость актива на годовую отчетную дату превышает его справедливую стоимость за вычетом затрат на выбытие такого актива, рассчитанную согласно принятому субъектом учета решению об определении справедливой стоимости актива (рис. 2).

Убыток от обесценения актива признается как уменьшение остаточной стоимости актива на годовую отчетную дату до его справедливой стоимости, определенной согласно принятому субъектом учета решению об определении справедливой стоимости актива за вычетом затрат на выбытие такого актива, но не более остаточной стоимости актива на годовую отчетную дату.

Убыток от обесценения актива единовременно признается в составе расходов отчетного периода.

Сумма ранее начисленной амортизации актива не корректируется.

Если расчетная сумма убытка от обесценения актива больше его остаточной стоимости на годовую отчетную дату, то остаточная стоимость такого актива уменьшается до нуля, с признанием соответствующей суммы в расходах отчетного периода. Обязательство на сумму такого превышения признается в бухгалтерском учете в случаях, установленных нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности (п. 16.1 Стандарта «Обесценение активов»).

Согласно пунктам 67.6 Инструкции № 174н, Инструкции № 183н, операции по начислению убытков от обесценения основных средств, нематериальных и непроизведенных активов отражаются в учете:

Дебет 0 401 20 274 «Убытки от обесценения активов» Кредит 0 114 00 400 «Обесценение нефинансовых активов».

Согласно части 3 раздела V Указаний о порядке применения бюджетной классификации РФ, утв. приказом Минфина России от 01.07.2013 № 65н, суммы снижения экономических выгод и полезного потенциала, заключенных в объекте НФА, возникающего в результате их обесценения, отражаются по подстатьям:

Начисление убытков от обесценения в «1С:Бухгалтерии государственного учреждения 8»

Для учета убытков от обесценения в редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» в Плане счетов (ЕПСБУ) предназначены счета группы 114.00 «Обесценение нефинансовых активов».

К данному счету открыты аналитические счета первого порядка:

К счетам 114.10, 114.20, 114.30, 114 60 открыты аналитические счета второго порядка в соответствии с Инструкцией № 157н.

Аналитический учет на счетах 114.00 ведется по субконто Основные средства.

В документе Обесценение ОС, НПА, НПА (рис. 3) на закладке Основные средства указывается объект (объекты), подлежащий обесценению (выбором из справочника Основные средства).

Для каждого объекта следует указать его справедливую стоимость, также можно указать затраты на выбытие объекта и изменить срок его полезного использования (подстрока после изменения). При этом убыток от обесценения (подстрока признать убыток) будет рассчитан автоматически.

На закладке Финансовый результат можно установить КПС корреспондирующего счета 401.20 по документу в целом или по каждому объекту отдельно, нажав на соответствующий переключатель.

При проведении документа Обесценение ОС, НПА, НПА будет сформирована бухгалтерская запись по начислению убытка от обесценения. Измененный срок полезного использования, оставшийся срок использования объекта и остаточная стоимость с учетом проведенного обесценения отразятся в регистре сведений Расчет амортизации ОС.

Информация из регистра сведений Расчет амортизации ОС служит для расчета нормы амортизации. Дальнейшее начисление амортизации по объекту будет производиться документом Начисление амортизации ОС и НМА исходя из остаточной стоимости и оставшегося срока его полезного использования, начиная с месяца, в котором был изменен срок полезного использования (п. 85 Инструкции № 157н).

Восстановление убытка от обесценения

Согласно пункту 18 Стандарта «Обесценение активов» восстановление убытка от обесценения актива осуществляется субъектом учета в случае выявления по результатам теста на обесценение признаков, указывающих на то, что убыток от обесценения актива, признанный в предыдущих периодах, больше не существует или снизился.

По всем активам, по которым когда-либо был признан убыток от обесценения, ежегодно должна производиться проверка на предмет снижения признанного убытка (п. 18 Стандарта).

Выявление признаков снижения убытка от обесценения актива

Перечень признаков снижения убытка от обесценения актива (в том числе до нуля) установлен пунктами 19-21 Стандарта «Обесценение активов», они делятся на внешние и внутренние.

В случае выявления любого из признаков восстановления убытка от обесценения актива субъектом учета принимается решение об определении справедливой стоимости актива (п. 22 Стандарта «Обесценение активов»).

Отражение в учете восстановления убытка от обесценения

Пунктом 24 Стандарта «Обесценение активов» установлено:

Выдержка из документа

«Восстановление убытка от обесценения актива, признанного в предыдущие периоды, производится в случае изменения метода определения справедливой стоимости актива с момента последнего признания убытка от обесценения. В этом случае остаточная стоимость актива увеличивается до его справедливой стоимости, но в пределах суммы, по которой актив учитывался бы в случае отсутствия обесценения актива за вычетом амортизации. Любое увеличение остаточной стоимости актива сверх первоначальной стоимости актива за вычетом амортизации является переоценкой. Отражение в учете такой переоценки активов возможно только при наличии в нормативных правовых актах, регулирующих ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности, положений, регулирующих порядок переоценки таких активов.»

Согласно пункту 23 Стандарта «Обесценение активов»:

Выдержка из документа

«Если имеются признаки того, что признанный в предыдущие периоды убыток от обесценения актива больше не существует или что он снизился, но сумма убытка от обесценения актива не подлежит восстановлению, субъектом учета принимается решение о корректировке оставшегося срока полезного использования такого актива.»

Таким образом, если справедливая стоимость актива с момента последнего признания убытка от обесценения больше балансовой стоимости за вычетом амортизации, убыток от обесценения восстанавливается до величины не выше, чем балансовая стоимость за вычетом амортизации.

В Инструкциях № 162н, № 174н, № 183н бухгалтерские записи по восстановлению убытка от обесценения не приведены. Но пунктом 25 Стандарта «Обесценение активов» установлено, что восстановление убытка от обесценения актива отражается в составе доходов текущего финансового года.

Таким образом, восстановление убытков от обесценения актива основных средств, нематериальных активов и непроизведенных активов, признанного в предыдущие периоды, отражается записью:

Дебет 0 114 00 400 «Обесценение нефинансовых активов» Кредит 0 401 10 172 «Доходы от операций с активами».

Восстановление убытков от обесценения в «1С:Бухгалтерии государственного учреждения 8»

В документе Обесценение ОС, НПА, НПА на закладке Основные средства следует указать объект (объекты), для которого требуется восстановить убыток от обесценения.

Для каждого объекта следует указать его справедливую стоимость и измененный срок полезного использования (если меняется). При этом сумма восстановления убытка от обесценения (подстрока восстановить убыток) будет рассчитана автоматически (рис. 4).

На закладке Финансовый результат можно установить КПС корреспондирующего счета 401.10 по документу в целом или по каждому объекту отдельно, нажав на соответствующий переключатель.

При проведении документа формируется бухгалтерская запись по восстановлению убытка от обесценения объекта. Измененный срок полезного использования, оставшийся срок использования объекта и остаточная стоимость с учетом восстановления убытка от обесценения отразятся в регистре сведений Расчет амортизации ОС.

Отражение накопленного обесценения ОС, НМА, НПА

Согласно пунктам 25, 43 Федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства», утв. приказом Минфина России от 31.12.2016 № 257н, накопленный убыток от обесценения объекта основных средств отражается в учете обособленно от стоимости объекта ОС по аналогии с суммой накопленной амортизации по данному объекту.

Таким образом, при получении объектов НФА следует принять к учету как суммы накопленной амортизации, так и суммы накопленного обесценения, а одновременно со списанием или передачей объектов НФА списать накопленную амортизацию и обесценение.

Бухгалтерские записи по отражению накопленного убытка от обесценения ОС и НПА при их принятии к учету, передаче и списании установлены:

В редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» принятие к учету суммы убытков от обесценения нефинансовых активов при получении объектов основных средств, нематериальных активов и непроизведенных активов отражается документами:

Раскрытие информации об обесценении

Согласно пункту 31 Стандарта «Обесценение активов» по каждой группе активов субъект учета раскрывает в бухгалтерской (финансовой) отчетности информацию о суммах:

В редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» для анализа и контроля обесценения активов можно применять отчеты раздела ОС, НМА, НПА:

Убытки от обесценения актива отражаются в стандартных отчетах, таких как Карточка счета, Обороты счета и др., сформированных по счету 114 00.

Для раскрытия информации об обесценении ОС, НМА, НПА сведения об обесценении выводятся в дополнительной таблице раздела 2 и в графе 16 «Сумма начисленного обесценения» Инвентарной карточки индивидуального учета (ред. 52н в ред. 194н).