как в отчете фсс отразить 3 дня за счет работодателя

РСВ и 4‑ФСС за I квартал 2021 года. Как заполнять на прямых выплатах

В 2021 году ФСС выплачивает пособия работникам напрямую. Проект прямые выплаты заработал по всей России с 1 января. Заполнять отчетность по взносам теперь будет проще. Расскажем, что учесть новеньким в проекте.

Как сдать РСВ на прямых выплатах

Расчёт по страховым взносам сдавайте по той же форме, по которой отчитались за 2020 год. Она утверждена приказом ФНС от 18.09.2019 N ММВ-7-11/470@.

Всем, кто присоединился к прямым выплатам с 1 января 2021 года, надо учесть несколько важных изменений в расчёте за I квартал. Они повлияют на порядок заполнения приложений 2, 3 и 4.

Как заполнить РСВ по новым правилам

Приложения 3 и 4 заполнять больше не нужно никому, так как в них расшифровываются расходы организаций на выплату сотрудникам пособий, которые теперь сразу выплачивает ФСС.

С приложением 2 к разделу 1 всё немного сложнее. В нём указывается сумма взносов на ВНиМ. На прямых выплатах особенности следующие:

Пример заполнения. В компании 5 сотрудников. В I квартале 2021 года начисленные взносы на ВНиМ составили 10 875 рублей. В том числе за январь, февраль и март по 3 625 рублей.

В январе ФСС возместил расходы на декабрьские больничные в сумме 1 200 рублей.

Приложение 2 будет заполнено следующим образом:

Какие пособия отражать в РСВ

С 2021 года в РСВ учитываются только те пособия, которые сотрудникам выплатил сам работодатель. Раньше в сумме выплат мы указывали все больничные, декретные, пособия по уходу за ребёнком и пр. Теперь остались только больничные за первые три дня болезни работника и дополнительные выходные по уходу за ребёнком-инвалидом.

Они включаются в сумму выплат и иных вознаграждений, начисленных в пользу работника. В РСВ это строки 030 подразделов 1.1 и 1.2, строка 020 приложения 2 и строки 140 подразделов 3.2.

Больничные за первые три дня болезни не облагаются взносами, поэтому их включают в суммы, не подлежащие обложению по ст. 422 НК РФ. Это строки 040 подразделов 1.1 и 1.2 и строка 030 приложения 2. Оплата дополнительных выходных взносами облагается, поэтому отражается в строках 050 подразделов 1.1 и 1.2 и приложения 2, а также в строках 150 подразделов 3.2.

Пособия на погребение тоже выплачивает работодатель, а ФСС их компенсирует позже. Показывать их в расчёте не нужно.

Как сдать 4-ФСС на прямых выплатах

Форму 4-ФСС планировали обновить в 2021 году, даже подготовили новый бланк отчёта. Но в I квартале его не приняли и скорее всего не примут до конца 2021 года. Поэтому отчитываемся по старой форме, утверждённой приказом ФСС от 26.09.2016 № 381.

Как заполнить 4-ФСС по новым правилам

Раньше в таблице 3 мы расписывали расходы по страхованию от несчастных случаев на производстве и профессиональных заболеваний. Теперь она не актуальна, можно не заполнять.

Ещё одно место для отражения расходов — строка 15 таблицы 2. Её теперь тоже заполнять не надо, достаточно проставить нули или прочерки.

Компенсации пособий по травматизму и прочих расходов, полученные от ФСС за периоды до 1 января 2021 года, отражаются в строке 6 таблицы 2.

Так как зачётная система не действует, в 4-ФСС мы сразу показываем взносы к уплате. В таблице 2 начисленные взносы указываются в строке 2, уплаченные — в строке 16. Задолженность по взносам на конец первого квартала указывайте в строке 19. Задолженность за ФСС на конец периода теперь может появиться, только если вы переплатили взносы.

Пример заполнения. Организация платит взносы на травматизм по минимальному тарифу — 0,2 %. За январь, февраль и март за сотрудников начислили по 400 рублей. На 1 января 2021 года у страхователя был долг — 264,30 рубля.

Таблица 2 расчёта 4-ФСС будет заполнена так:

Какие пособия отражать в 4-ФСС

Как и в РСВ, включать в 4-ФСС нужно будет только больничные за первые три дня болезни сотрудников и дополнительные выходные по уходу за детьми инвалидами. Больничные с четвёртого дня, декретные и детские пособия платит ФСС — показывать их в отчёте не нужно.

Больничные за первые три дня болезни отразите в общей сумме выплат по строке 1 таблицы 1. Так как они не облагаются взносами, то попадут и в строку 2 таблицы 1.

Оплата дополнительных выходных родителям детей инвалидов попадает в строки 1 и 3 таблицы 1, так как формирует базу для начисления взносов. Пособия на погребение в 4-ФСС не попадают.

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как отразить больничные в отчете 4-ФСС

Больничный в 4-ФСС: разбираемся с нормативными требованиями

Чтобы разобраться с нюансами отражения больничного листа в 4-ФСС в 2021 году, нам понадобится бланк расчета и два нормативных документа:

ВНИМАНИЕ! ФСС анонсировал новый бланк расчета по форме 4-ФСС. Но к отчетности за 1 квартал его принять не успеют. Таким образом отчитываться за 1 квартал 2021 года нужно на привычном нам бланке. Подробности см. здесь.

ВАЖНО! В связи с переходом всех регионов РФ на пилотный проект ФСС, отражать пособия в таблице 3 формы 4-ФСС не нужно. В таблице 2 также не отображаются показатели строки 15 «Расходы по обязательному социальному страхованию».

Из подп. 1 п. 1 ст. 20.2 закона № 125-ФЗ следует, что пособие по временной нетрудоспособности (больничный) взносами на травматизм не облагается. Однако это не означает, что в 4-ФСС больничный лист отражать не нужно — порядок заполнения расчета предусматривает, что не облагаемые взносами суммы должны найти в нем свое отражение.

Разобраться в нюансах нормативных требований в различных ситуациях помогут статьи:

Что такое пилотный проект и что нужно сделать работодателю, чтобы ФСС выплатил пособие, подробно рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

От чего зависит порядок отражения больничных в отчете 4-ФСС, расскажем в следующем разделе.

Как причина нетрудоспособности влияет на порядок отражения больничного в расчете

Больничный лист работнику может выдаваться по разным причинам: в связи с заболеванием или полученной травмой, по уходу за больным ребенком и т. д.

Для получателя пособия причина, по которой ему оформлен лист нетрудоспособности, особой роли не играет — ему надо получить правильно оформленный больничный лист или номер электронного листка нетрудоспособности в медицинском учреждении и обратиться за пособием.

Для работодателя причина выдачи листа нетрудоспособности имеет значение при отражении больничного в 4-ФСС. От нее зависит, в каких разделах и строках будут отражаться начисленная сумма пособия по нетрудоспособности и другие необходимые сведения.

На рисунке ниже вы найдете подсказки по отражению больничного в 4-ФСС в зависимости от причины нетрудоспособности:

ВАЖНО! С 2017 года величину пособия по временной нетрудоспособности и в связи с материнством, а также сами взносы, отражайте в едином расчете по страховым взносам, и сдавайте отчет в ФНС.

Образец отражения больничного в 4-ФСС на примере

Расскажем, как отразить больничный в 4-ФСС, на примере.

В ООО «Пирамида» работают двое сотрудников. За январь и февраль 2021 года им ежемесячно начислялась заработная плата в общей сумме 76 440 руб. А в марте один из сотрудников болел несколько дней и принес в бухгалтерию лист нетрудоспособности. В результате в марте начисленные выплаты составили 68 600 руб., в том числе пособие по нетрудоспособности за первые 3 дня болезни — 8 324 руб.

По окончании первого квартала бухгалтер ООО «Пирамида» при заполнении 4-ФСС больничный отразил в графе 6 таблицы 1 (за третий месяц отчетного периода):

На рисунке ниже представлен образец 4-ФСС с больничным (таблица 1):

Заполнение формы 4-ФСС с больничным и без него производится по единым правилам.

Как правильно заполнить и сдать отчетность по форме 4-ФСС, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Как выглядит образец 4-ФСС без больничного, смотрите в этом материале.

Итоги

Пособие по временной нетрудоспособности не облагается взносами на травматизм. Но в отчетной форме 4-ФСС сумму пособия отразить необходимо. В каких строках и таблицах будет отражаться пособие, зависит от причины нетрудоспособности.

Нужно ли отражать в учете выплату работнику пособия по больничному листу напрямую из ФСС?

Рассмотрев вопрос, мы пришли к следующему выводу:

В бухгалтерском учете работодателя подлежит отражению только информация о пособиях за первые три дня нетрудоспособности, начисленных им за счет собственных средств. На часть пособия по временной нетрудоспособности, выплачиваемую ФСС РФ (начиная с четвертого дня болезни), организации-работодателю никакие проводки в учете оформлять не нужно.

С части пособия по временной нетрудоспособности, подлежащего выплате начиная с четветрого дня болезни, НДФЛ исчисляют, удерживают и перечисляют в бюджет территориальные органы ФСС. Начиная с отчетности за 2021 год работодатели в форме 6-НДФЛ (бывшая форма 2-НДФЛ, теперь также входит в состав формы 6-НДФЛ) показывают только сведения о пособиях по временной нетрудоспособности, выплаченных ими за первые три дня болезни. Информация о пособиях, выплату которых осуществлял ФСС, в расчете 6-НДФЛ работодателями не отражается.

Обоснование вывода:

При временной нетрудоспособности работодатель выплачивает работнику пособие по временной нетрудоспособности в соответствии с федеральными законами (ст. 183 ТК РФ).

До 2021 года в общем случае назначение и выплата пособий по временной нетрудоспособности осуществлялись работодателем по месту работы (службы, иной деятельности) застрахованного лица (сотрудника) (ч. 1 ст. 13 Закона N 255-ФЗ). При этом страховое обеспечение по временной нетрудоспособности, подлежащее выплате за счет ФСС РФ, выплачивалось работодателем в счет уплаты страховых взносов в ФСС РФ (ч. 1 ст. 4.6 Закона N 255-ФЗ) (зачетный механизм). Однако зачетный механизм уплаты страховых взносов не использовали участники так называемого пилотного проекта, который действовал в некоторых регионах РФ (смотрите Положение об особенностях назначения и выплаты в 2012-2020 годах застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и иных выплат в субъектах РФ, участвующих в реализации пилотного проекта, утвержденное постановлением Правительства РФ от 21.04.2011 N 294).

Бухгалтерский учет

Бухгалтерский учет представляет собой формирование документированной систематизированной информации об объектах, предусмотренных Законом N 402-ФЗ, в соответствии с требованиями, установленными Законом N 402-ФЗ, и составление на ее основе бухгалтерской (финансовой) отчетности (ч. 2 ст. 1 Закона N 402-ФЗ). Объектами бухгалтерского учета экономического субъекта являются в том числе факты хозяйственной жизни (ст. 5 Закона N 402-ФЗ). Под фактом хозяйственной жизни понимается сделка, событие, операция, которые оказывают или способны оказать влияние на финансовое положение организации, финансовый результат ее деятельности и (или) движение денежных средств (п. 8 ст. 3 Закона N 402-ФЗ).

Назначение и выплата пособия по временной нетрудоспособности за период начиная с четвертого дня болезни с 2021 года не является фактом хозяйственной жизни организации-работодателя (это событие не оказывает никакого влияния на ее финансовое положение, финансовый результат ее деятельности и (или) движение денежных средств). Как следствие, пособие, выплачиваемое территориальным органом ФСС, у организации-работодателя не образует объекта бухгалтерского учета, соответственно, в бухгалтерском учете никак отражаться не должно. Иными словами, на часть пособия по временной нетрудоспособности, выплачиваемую ФСС РФ, организации-работодателю никакие проводки в учете оформлять не нужно.

В бухгалтерском учете работодателя подлежит отражению только информация о пособиях за первые три дня нетрудоспособности, начисленных им за счет собственных средств. В расчетную ведомость для начисления заработной платы включается, соответственно, только сумма пособия по временной нетрудоспособности, начисленная за счет средств работодателя.

Начисление пособия по временной нетрудоспособности за первые три дня (за счет средств работодателя) в 2021 году, как и раньше, отражается по кредиту счетов учета затрат 20 (23, 25, 26, 44. ) в корреспонденции с дебетом счета 70. Выплата этого пособия отражается по дебету счета 70 в корреспонденции со счетами учета денежных средств. Удержание НДФЛ с исчисленных сумм отражается записью по дебету счета 70 в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДФЛ»:

Дебет 20 (23, 25, 26, 44. ) Кредит 70

— начислено пособие по временной нетрудоспособности за первые три дня болезни;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

— с суммы пособия по временной нетрудоспособности за первые три дня болезни удержан НДФЛ;

Дебет 70 Кредит 51

— выплачено пособие по временной нетрудоспособности за первые три дня болезни.

Пособие по временной нетрудоспособности подлежит обложению НДФЛ в общеустановленном порядке (ст. 208, ст. 209, п. 1 ст. 217 НК РФ, письмо Минфина России от 27.06.2012 N 03-04-05/3-780).

Обязанность по исчислению, удержанию у налогоплательщика и уплате в бюджет суммы НДФЛ в общем случае возложена на налоговых агентов. При этом налоговыми агентами в целях исчисления НДФЛ признаются лица, от которых или в результате отношения с которыми физическое лицо получило доход (смотрите п.п. 1, 2 ст. 226 НК РФ).

Начиная с 2021 года выплату пособия по временной нетрудоспособности:

за первые три дня нетрудоспособности осуществляет работодатель;

Соответственно, в отношении пособия, исчисленного:

за первые три дня болезни, налоговым агентом по НДФЛ признается работодатель;

начиная с четвертого дня болезни, налоговым агентом признается ФСС РФ.

Таким образом, с части пособия по временной нетрудоспособности, подлежащего уплате начиная с четвертого дня болезни, НДФЛ исчисляют, удерживают и перечисляют в бюджет территориальные органы ФСС.

Помимо обязанностей по исчислению, удержанию и перечислению НДФЛ в бюджет, налоговые агенты должны представлять в налоговый орган два вида отчетности по НДФЛ (п. 2 ст. 230 НК РФ):

расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ);

документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период по каждому физическому лицу (бывшая форма 2-НДФЛ).

При этом документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему РФ, за 2021 год и последующие налоговые периоды, представляется в составе расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (последний абзац п. 2 ст. 230 НК РФ).

Соответственно, начиная с отчетности за 2021 год работодатели в форме 6-НДФЛ (бывшая форма 2-НДФЛ, как было сказано выше, теперь также входит в состав формы 6-НДФЛ) показывают только сведения о пособиях по временной нетрудоспособности, выплаченных ими за первые три дня болезни. Информация о пособиях, выплату которых осуществлял ФСС, в расчете 6-НДФЛ работодателями не отражается.

Территориальные органы ФСС, равно как и любые другие организации, признаваемые налоговыми агентами по НДФЛ, обязаны выдавать лицам, получившим от Фонда доходы, по их требованию справки о доходах (п. 3 ст. 230 НК РФ). Для получения такой справки застрахованному лицу (сотруднику) необходимо написать в Фонд соответствующее заявление в произвольной форме.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Прямые выплаты: учет больничных, что делать, если ФСС «аннулировал» больничный лист?

Больничный лист — официально «листок нетрудоспособности» — документ, который подтверждает, что сотрудник болеет, не можете работать, и ему положена компенсация (пособие по временной нетрудоспособности). Больничный лист может быть бумажным или электронным. В 2021 году по всей стране действует система прямых выплат, казалось проблем с расчетами будет меньше. Но в некоторых случаях ФСС может отказать в выплате пособия и работодателю придется внести ряд изменений в отчетность и учет.

Обязанность начислять и своевременно перечислять страховые взносы в полном объёме, рассчитывать и выплачивать пособие по временной утрате трудоспособности, возложена на страхователей — юридических и физических лиц, имеющих наемных работников, согласно статье 4.1 Федерального закона РФ № 255-ФЗ. Через механизм выплат (ст. 6 Федерального закона от 29.12.2020 № 478-ФЗ) можно осуществлять выплату следующих пособий:

У работников нет выбора, они в любом случае теперь смогут получать эти пособия только напрямую из ФСС России путем перечисления на свой банковский счет, указанный в заявлении либо в реестре сведений или через организацию федеральной почтовой связи или иную организацию по заявлению сотрудника (его представителя).

Что касается работодателей, то согласно ч. 3 ст. 5 Федерального закона от 03.07.2016 № 243-ФЗ с 1 января 2021 года они лишаются права уменьшать исчисленные страховые взносы на соответствующие суммы пособий. Нормы, дающие право это сделать (п. 2 и 9 ст. 431 НК РФ), утратили силу с 1 января 2021 года.

Порядок выплаты пособия

ФСС оплачивает в полном размере листки нетрудоспособности, выданные по следующим основаниям:

Страхователь же из собственного кармана оплачивает только 3 первых дня пособия по временной нетрудоспособности в случае болезни самого работника, не связанной с травматизмом, за остальные дни Фонд социального страхования рассчитывается с застрахованным лицом напрямую, как выяснили чуть выше.

Обязанности работодателей в части оплаты больничных листов теперь будут сводиться к выполнению следующих действий:

Инструкция для работника при получении пособия по временной нетрудоспособности:

Учет пособий по временной нетрудоспособности у работодателя

По большому счету зона ответственности Работодателя по учету и расчету пособий сведена лишь к суммам за первые 3 дня болезни, которые должны быть соответствующим образом отражены в учете и отчетности в госорганы по выплатам сотрудникам. Давайте разбираться.

Налоги и взносы с выплат по больничному

Пособия по временной нетрудоспособности не облагаются страховыми взносами на обязательное пенсионное, медицинское и социальное страхование, в т.ч. взносами на травматизм (пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ).

Однако НДФЛ должен быть исчислен и удержан со всей суммы пособия. То есть перед перечислением пособия работнику из оплаты больничного вычитается подоходный налог. И работнику выплачивается пособие за минусом НДФЛ.

Как отразить в учете выплаты по больничным листам

В бухгалтерском учете работодателя подлежит отражению только информация о пособиях за первые три дня нетрудоспособности, начисленных им за счет собственных средств.

В расчетную ведомость для начисления заработной платы включается, соответственно, только сумма пособия по временной нетрудоспособности, начисленная за счет средств работодателя.

Начисление пособия по временной нетрудоспособности за первые три дня в 2021 году, как и раньше, отражается по кредиту счетов учета затрат 20 (23, 25, 26, 44. ) в корреспонденции с дебетом счета 70. Выплата этого пособия отражается по дебету счета 70 в корреспонденции со счетами учета денежных средств. Удержание НДФЛ с исчисленных сумм отражается записью по дебету счета 70 в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДФЛ»:

Дебет 20 (23, 25, 26, 44. ) Кредит 70

начислено пособие по временной нетрудоспособности за первые три дня болезни

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

с суммы пособия по временной нетрудоспособности за первые три дня болезни удержан НДФЛ

Дебет 70 Кредит 51 (50)

выплачено пособие по временной нетрудоспособности за первые три дня болезни

Как и в каких отчетах отражаются суммы по больничному

Отчет по форме 6-НДФЛ

Так как данное пособие облагается НДФЛ, то работодатель начиная с отчетности за 2021 год отражают данные суммы в форме 6-НДФЛ.

Законодательство рекомендует работодателям выплачивать больничные пособия одновременно с зарплатой, но в справке 6-НДФЛ данные платежи и налоговые отчисления по ним должны учитываться раздельно.

НДФЛ на зарплату, по закону, должен быть перечислен уже на следующий рабочий день после выплаты. А вот налог с больничных выплат перечисляется не позже последнего дня месяца, в который больничный был оплачен.

Выплатить пособие можно и раньше, чем наступит ближайший день выплаты зарплаты, это не запрещено.

Заполнение Раздела 1

В поле 020 будет указана сумма налога, удержанная за налоговый период с дохода всех физических лиц. То есть, в данной строке будет отражена сумма НДФЛ не только с зарплаты, но и с других доходов, облагаемых налогом, в том числе с больничного.

В поле 021 указывается дата, когда должен быть уплачен налог с больничного в ФНС. Напомним, уплатить налог с больничного нужно не позже последнего дня месяца, когда сотрудник получил выплату. А в поле 022 — сумма налога.

Заполнение раздела 2

В разделе 2 новой формы отчёта включаются данные, действовавшие в разделе 1 прошлой формы 6-НДФЛ. То есть, тут указываются общие суммы дохода физических лиц, включая больничные выплаты.

Так, больничный будет отражён в строках 110 и 112 в виде суммы дохода, начисленного всем физическим лицам. В строке 140 — сумма исчисленного налога со всех доходов.

Также в разделе 2 больничный отражается в строке 160 в виде суммы удержанного налога с доходов физлиц, количество которых указывается в 120 строке.

РСВ

При заполнении РСВ выплаты, не облагаемые страховыми взносами в соответствии со статьей 422, коими и являются пособия по временной нетрудоспособности сотрудников, подлежат отражению в соответствующих строках подразделов 1.1, 1.2, приложения 2, и др.

Заполнению подлежит строка 030 в приложении 2 раздела 1 — по ней отражается сумма выплаченных пособий за первые три дня болезни за счет работодателя, которые не облагаются страховыми взносами, соответственно, в строке 050 облагаемая база будет уменьшена на эту сумму.

Поэтому в РСВ отражаем пособие за счет работодателя сначала в общей сумме доходов, а потом среди необлагаемых.

Аналогично в 4-ФСС

Отражаете эти суммы за первые три дня болезни в строке «Суммы, не подлежащие обложению страховыми взносами в соответствии со статьей 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ».

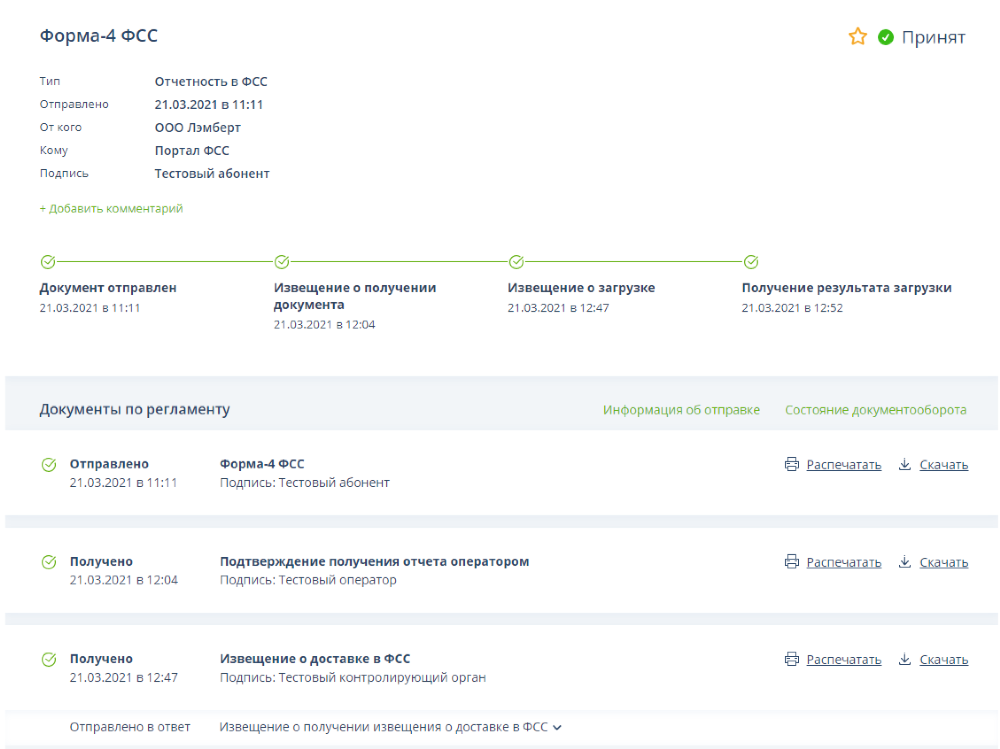

Чтобы проверить контрольные соотношения и убедиться в отсутствии ошибок в отчетах, лучше использовать специальную программу. Сервис «Онлайн-Спринтер» успешно справляется с этой задачей. Вы сможете контролировать отправку, доставку и принятие каждого отчета. При необходимости сформируете корректировку на основании ранее сданной отчетности или ответите на требование о предоставлении подтверждающих документов.

Больничный проверяет ФСС

Больничный лист оформляется в соответствии с приказом Минздравсоцразвития РФ от 26.04.2011 № 347н Об утверждении формы бланка листка нетрудоспособности. Порядок выдачи больничного регулируется приказом Минздравсоцразвития России от 29.06.2011 № 624н (ред. от 24.01.2012, с изм. от 25.04.2014) Об утверждении Порядка выдачи листков нетрудоспособности.

Поскольку расходы на выплату вышеуказанных пособий осуществляются за счет средств ФСС, именно этот контрольный орган проводит проверку соблюдения правил выдачи листков нетрудоспособности, регламентированных Порядком № 624н.

При проверке специалистом ФСС документации на выплату пособия по временной нетрудоспособности может случиться так, что в выплате пособия Фонд откажет.

Например причиной «аннулирования» больничного могут стать следующие:

1. Несвоевременное обращение работника. Согласно статье 12 закона № 255-ФЗ неоплачиваемый больничный — листок, предъявленный комиссии по социальному страхованию спустя 6 месяцев после даты закрытия. Уволенный и нетрудоустроенный сотрудник имеет право обратиться к бывшему работодателю в течение месяца.

2. Совершение преступления. Факт предусматривает наступление болезни вследствие признанного судом умышленного причинения вреда здоровью или попытки суицида не в результате психического расстройства.

3. Неправильное оформление документа. Приказ Минздравсоцразвития РФ от 29.06.2011 № 624 определил единые правила для заполнения листков нетрудоспособности. Несоблюдение норм выполнения медицинскими учреждениями не освобождает юридических и физических лиц от начисления финансовых санкций страховщиком.

4. Нарушение порядка выдачи. Норма касается продления более, чем на 30 дней без заключения врачебно-квалификационной комиссии, выдачи «задним числом» или выписке документов частными клиниками, не имеющими соответствующих лицензий.

5. Сотрудничество по договору подряда. Отношения между сторонами носят гражданско-правовой характер, отчисления в соцстрах предприятие не производит (работник не является застрахованным лицом) и некоторые иные причины.

Что делать работодателю с отчетами, налогами и взносами в случае отказа?

Согласно официальной позиции Минфина (которая доведена до сведения территориальных органов ФНС Письмом от 22.09.2017 № ЕД-4-15/19093) суммы начисленных работнику выплат, которые не являются страховым обеспечением по обязательному социальному страхованию (по причине непринятия территориальным органом ФСС по результатам проверки), подлежат обложению страховыми взносами в соответствии с гл. 34 НК РФ в общеустановленном порядке (Письмо от 01.09.2017 № 03‑15‑07/56382).

Попросту это значит, что выплаченные пособия не имеют статуса пособий по временной нетрудоспособности и возникает обязанность обложения таких сумм страховыми взносами на общих основаниях.

И в данной ситуация целесообразно поступить следующим образом:

Проводки в учете будут такие:

СТОРНО Д 20 (23, 25, 26, 44) — К 70

Сторнировано пособие за первые три дня болезни работника

Пособие по «аннулированному» ФСС больничному отражено как прочая выплата

Д 91 — К 69 субсчета отдельных взносов

Начислены страховые взносы

Д 91 — К 69 субсчет «Пени, штрафы по взносам»

Начислены пени по опоздавшим в бюджет взносам

Д 69 субсчета по взносам и пени в ФСС и ФНС К 51

Перечислены взносы, пени по взносам в бюджет

Итоги

Бывает ФСС «аннулирует» больничный. В этом случае работодателю предстоит корректировать учет и отчетность в бюджет на суммы выплаченных пособий. Однако в связи с введением механизма прямых выплат оперативно решаются вопросы получения средств работником и проверки документов, дающих право на исчисление и выплату пособия по временной нетрудоспособности, что несомненно сглаживает такие моменты, которые достаточно часто встречались при зачетной системе и негативно отражались на работодателе.

Раньше ФСС мог проверить больничные листки по прошествию достаточно большого промежутка времени и при отказе в признании больничного работодатель попадал сразу на крупную сумму взносов (ведь многие проводили зачет), плюс выплаченные суммы становились объектом обложения взносами. Следовательно работодатели «попадали» на существенные пени и штрафы.

Изменения 2021 года сделали систему взаимодействия между государством, работодателем и работником по поводу оплаты пособий мобильной, удобной и наиболее эффективной.