как в зуп сформировать 6 ндфл по обособленному подразделению

Как составить 6-НДФЛ в 1С:ЗУП 8

Тем, кто впервые готовит отчет по форме 6-НДФЛ, пригодится подробная инструкция, как сделать это в программе «1С:Зарплата и управление персоналом 8», ред. 3.

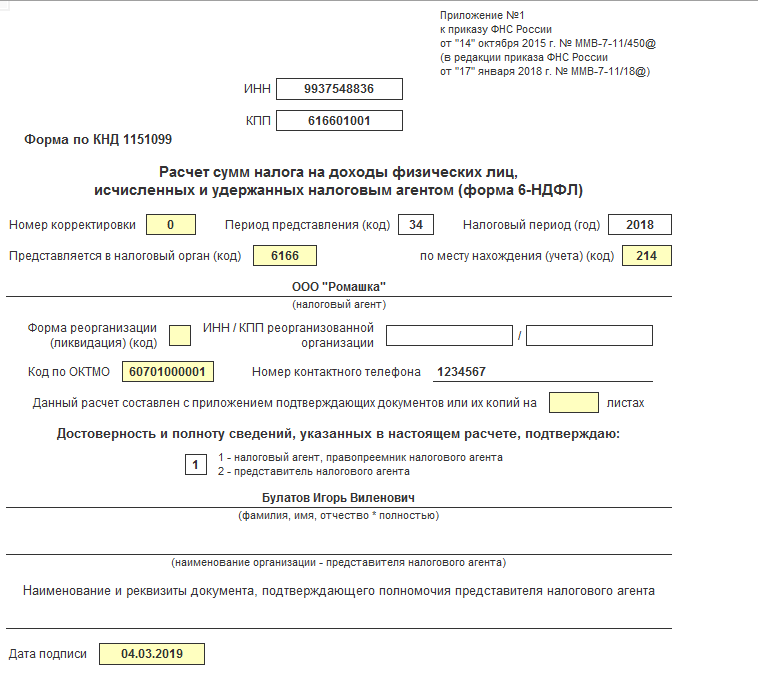

Заполнение титульного листа 6-НДФЛ

Начнем с титульного раздела этого отчета. Здесь заполняются поля с запретом на редактирование, такие как: «ИНН»,«КПП», «Периодпредставления (код)»,»Налоговый период (год)», иполей с возможностью редактирования, они подсвечены желтым цветом: «Номер корректировки»,«Предоставляется в налоговый орган (код)»,«по месту нахождения (учета) (код)«, «Код по ОКТМО».

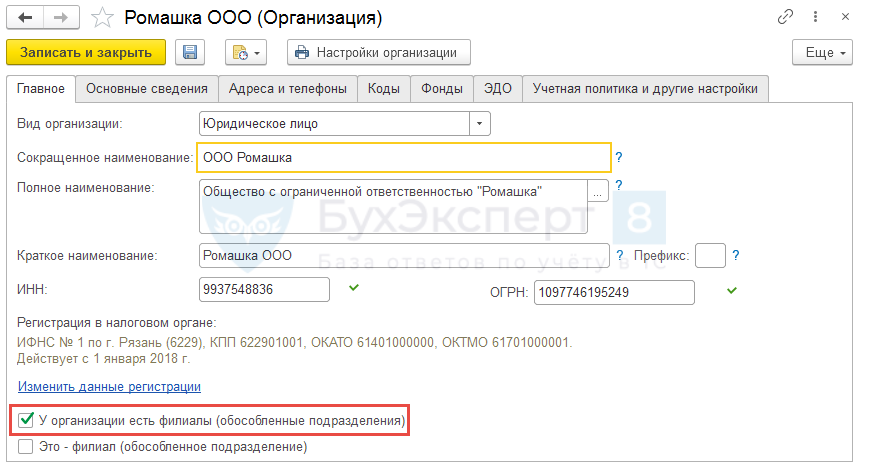

Данные для этого раздела берутся программой из справочника«Организации«(раздел «Настройка» — «Предприятие» — «Организации»).

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (ячейки, невыделенные желтым цветом), это означает, что в базе не введены соответствующие данные. Тогда следует добавить нужные сведения в справочники, а в отчете в правом верхнем углу нажать на кнопку«Еще« — «Обновить».

Отдельно стоит выделить поле «Дата подписи», в котором указываетсядата подписи отчета (по умолчанию это текущая дата компьютера).

Если на дату заполнение отчета остался неудержанный налог, то программа подтянет эту сумму в строку 080 раздела 1 6-НДФЛ.

Заполнение раздела 1 формы 6-НДФЛ

Если у нас есть выплаты физическим лицам в налоговом периоде, облагаемые по разным ставкам, то раздел 1 программа заполнит для каждой из ставок налога.

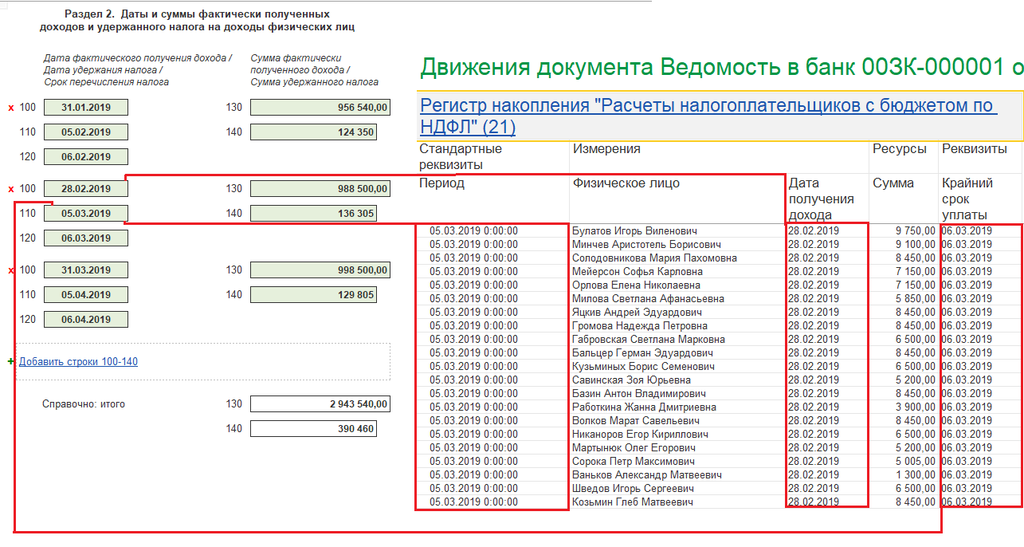

В разделе 1 указывается:

Проанализировать суммы по НДФЛ помогут регистры записей. Что это такое? По сути, ведение учета в «1С» — это запись документов. Каждый документ имеет результат, например, записывает суммы по начислениям. Эти результаты можно посмотреть с помощью отчетов, которые могут суммировать результаты по документам и показывать пользователю итог. Однако документов обычно много, поэтому документы записывают свои результаты («движения») в специальные таблицы — регистры «1С», которые сами суммируют результаты, чтобы отчет просто отобразил заранее посчитанные итоги.

Регистр «1С» — это таблица, такая же, как в Excel, каждый документ пишет в регистр «1С» одну или несколько строк своих движений (результатов) с каким-либо знаком — плюс или минус. Это значит, что итого регистра «1С» изменилось на соответствующее число.

Чтобы открыть регистры записей, отвечающих за отражение сумм НДФЛ, нам потребуется:

Первый вариант: зайти в «Начисления зарплаты и взносов» — «Еще» — «Движение документа». В поле «Выводить только»выбираем два регистра «Расчеты налогоплательщиков с бюджетом по НДФЛ«и «Учет доходов для исчисления НДФЛ».

Второй вариант: «Все функции — «Регистры накопления» — выбираем поочередно «Расчеты налогоплательщиков с бюджетом по НДФЛ«и «Учет доходов для исчисления НДФЛ».

Кроме строк 020 — 050 в первом разделе еще есть строки 070 — 090.Они заполняются не по дате получения дохода.

Заполнение раздела 2

Соответственно, здесь работает общая норма ст. 6.1 НК РФ: если выплаты, специально не отмеченные в абз. 2 п. 6. ст. 226 НК, произведены в последний рабочий день перед нерабочими, то крайний срок перечисления НДФЛ в бюджет должен наступить не позднее первого буднего дня после нерабочих. Что и следует отразить в строке 120 в 6-НДФЛ. Если же этот день перейдет на следующий отчетный период, то и вся группа относящихся к нему строк попадет уже в следующий отчет.

Предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется предельный срок перечисления налога.

Согласно контрольным соотношениям (письмо ФНС от 10.03.2016 № БС-4-11/3852@) для показателей формы расчета строка 120 будет сверяться с реальной датой уплаты суммы НДФЛ из строки 140 по данным карточки расчетов с бюджетом налогового агента, которая ведется в налоговом органе на основании данных о поступивших платежах по НДФЛ. Причем сверяться будет не сумма, а дата.

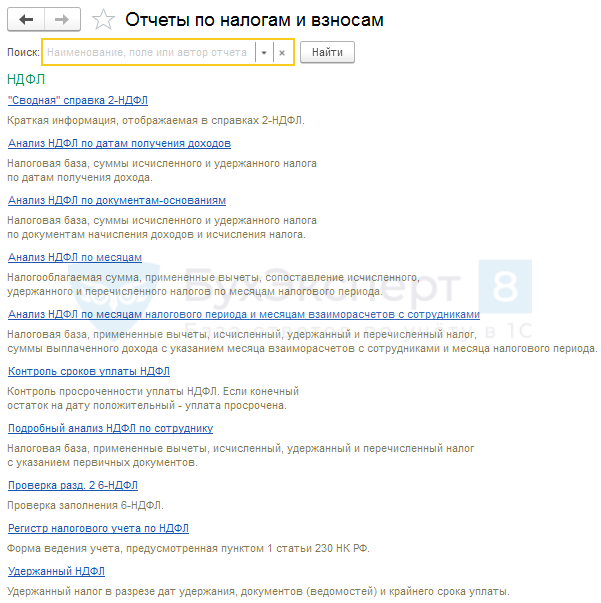

Если дата по строке 120 будет меньше даты уплаты суммы НДФЛ по строке 140, то это может указывать на нарушение срока перечисления удержанной суммы НДФЛ. В «1С» для анализа нарушения срока уплаты налога можно воспользоваться отчетом «Контроль сроков уплаты НДФЛ» (раздел «Налоги и взносы» — «Отчеты по налогам и взносам»). Отчет показывает суммы удержанного налога не на дату удержания, а на дату крайнего срока перечисления. Это позволяет сформировать отчет так, чтобы он был похож на оборотно-сальдовую ведомость, и при этом положительное сальдо означало бы просроченный платеж.

В программе с помощью отчета «Проверка разд. 2 6-НДФЛ«(раздел «Налоги и взносы» — «Отчеты по налогам и взносам») можно проверить правильность заполнения раздела 2, сформированного расчета. Отчет проводит проверку по данным учета с разделом 2 и контролирует сроки уплаты налога.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Обособленное подразделение в 1С 8.3 ЗУП

В очередной публикации мы рассмотрим, как в 1С 8.3 ЗУП настраивается учет по обособленным подразделениям. Также поговорим о том, как исправить ситуацию, если регистрационные данные обособки не были внесены вовремя. Кроме того, посмотрим:

Как в 1С ЗУП 3.1 настраивается учет по обособленным подразделениям

Получите понятные самоучители 2021 по 1С бесплатно:

Все начисления и исчисленный НДФЛ сотрудников, которые приняты или переведены в это подразделение, будут учитываться (с даты приема или перевода) по выбранной ИФНС.

Также очень важно указать сведения об ИФНС в справочнике Подразделения до того, как будут произведены начисления и выплаты по сотрудникам, работающим в этом подразделении, поскольку доход и НДФЛ учитывается в разрезе ИФНС при проведении документов начисления и при заполнении документов выплаты.

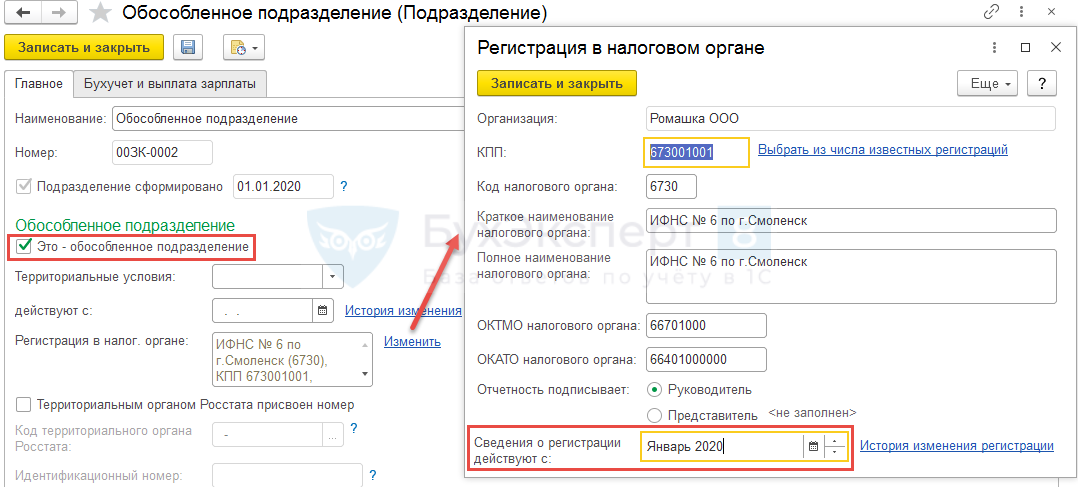

Что делать, если начисления и/или выплаты по «обособке» выполнены, но флажок в подразделении не установлен (ИФНС не указана)

Очень часто при создании в программе нового подразделения, которое является обособленным, сразу не устанавливается соответствующий флажок и не указывается к какой ИФНС относится это подразделение. Выполняются начисления и выплаты по сотрудникам, работающим в этом подразделении, и только при формировании квартальной отчетности 6-НДФЛ обнаруживается, что отчетность не заполняется в разрезе необходимых ИФНС.

Рассмотрим на примере, как исправить подобную ситуацию.

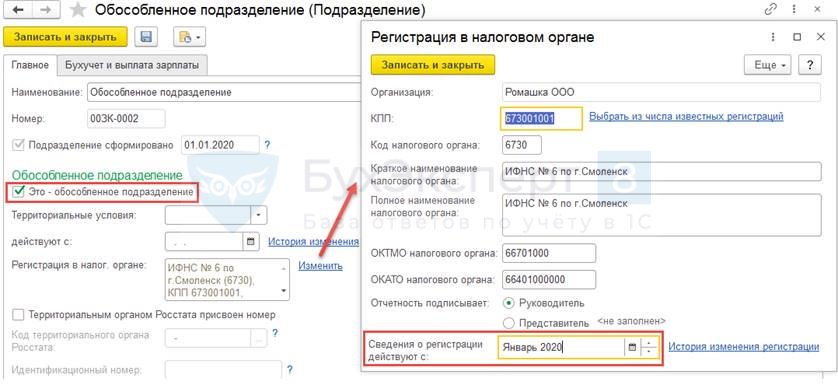

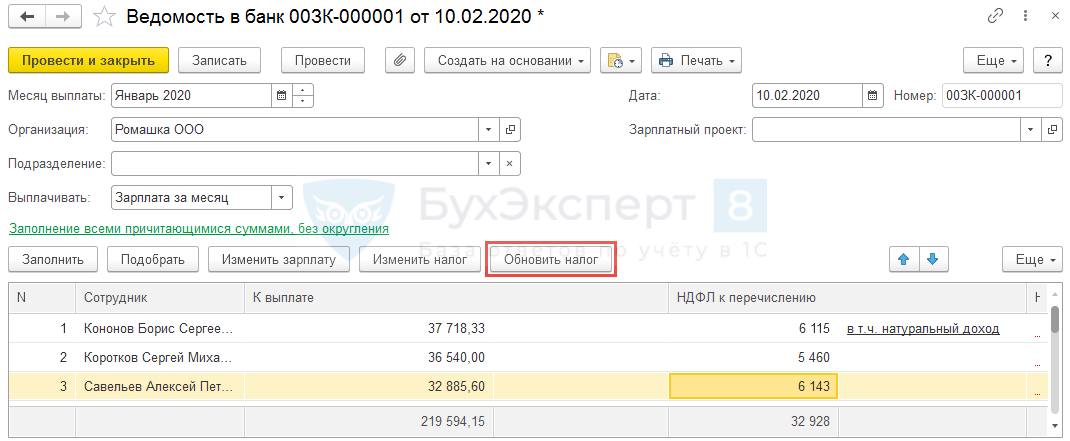

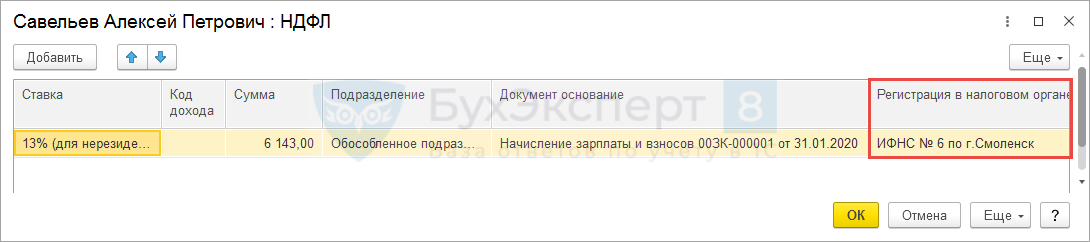

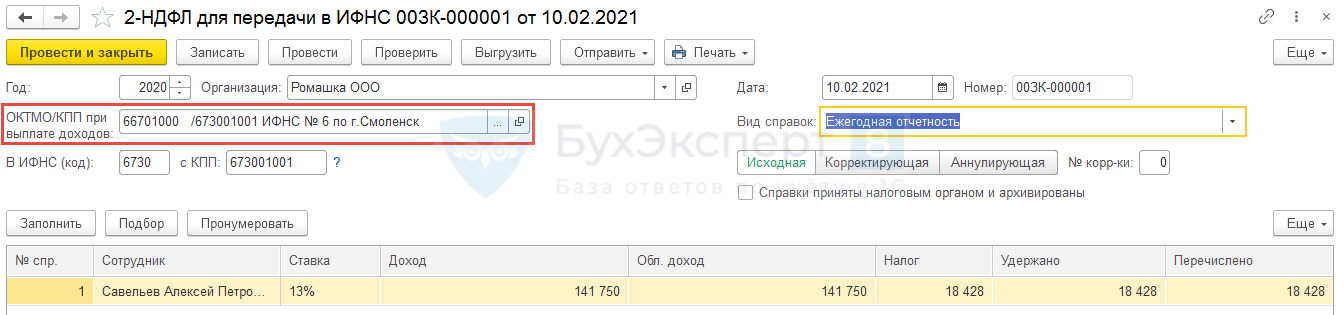

С 01.01.2020 было создано обособленное подразделение, в которое с этой же даты переведен сотрудник Савельев А.П. Однако, в настройках подразделения сразу не указали, что оно обособленное и не заполнили ИФНС.

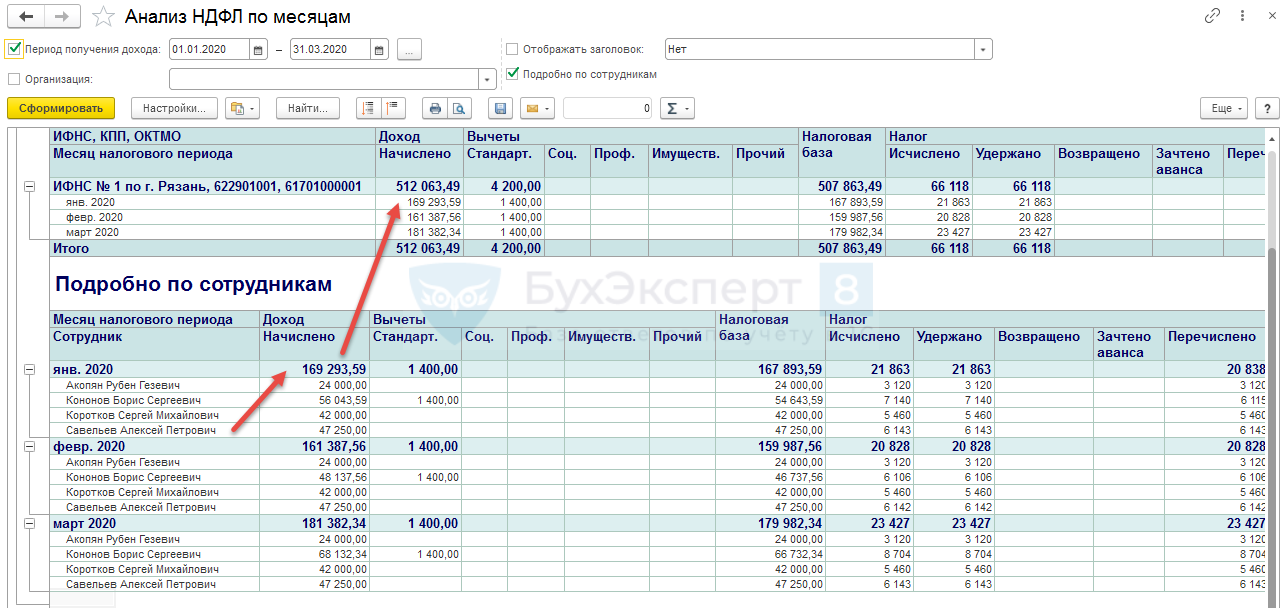

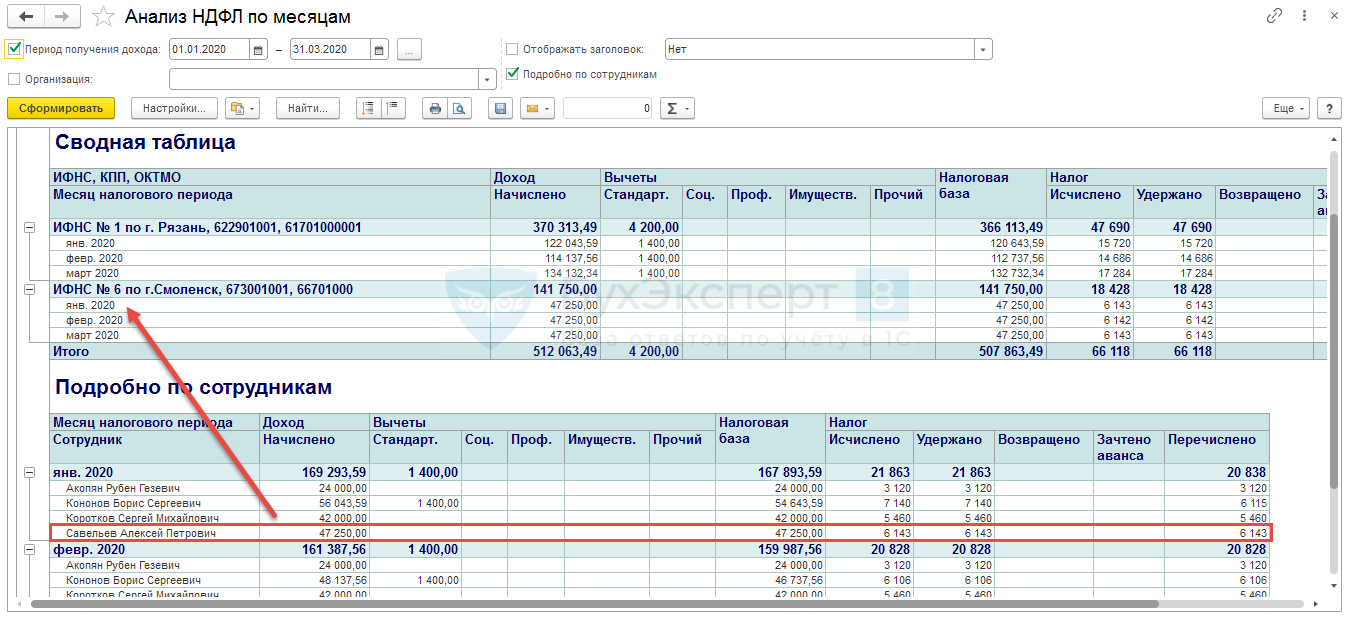

В результате начисления сотрудника за 1 квартал 2020 года были отнесены к ИФНС головной организации. Это можно увидеть, например, сформировав отчет Анализ НДФЛ по месяцам ( Налоги и взносы – Отчеты по налогам и взносам — Анализ НДФЛ по месяцам ):

Чтобы исправить ситуацию, в сведениях о подразделении укажем, что оно обособленное и укажем сведения об ИФНС (сведения о регистрации должны действовать с Января 2020 года).

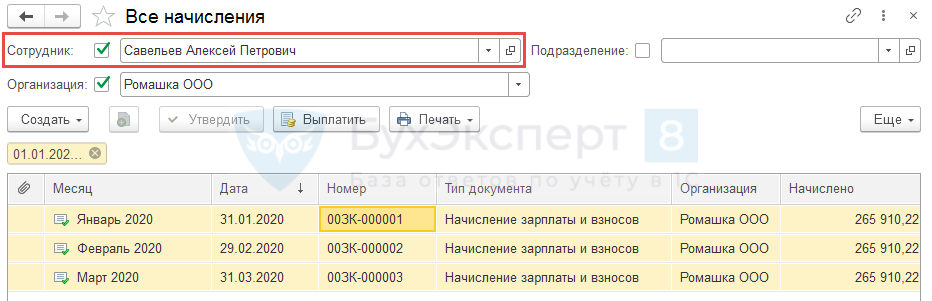

Кроме этого перепроведем все документы, в которых этому сотруднику что-либо начислялось (облагаемое НДФЛ), а также исчислялся НДФЛ за период с 01.01.2020. В результате в регистрах Учет доходов для исчисления НДФЛ ( Главное меню – Все функции – Регистры накопления ) и Расчеты налогоплательщиков с бюджетом по НДФЛ ( Главное меню – Все функции – Регистры накопления ) заполнится ИФНС обособленного подразделения. Отобрать такие документы можно в журнале Все начисления ( Зарплата – Все начисления ):

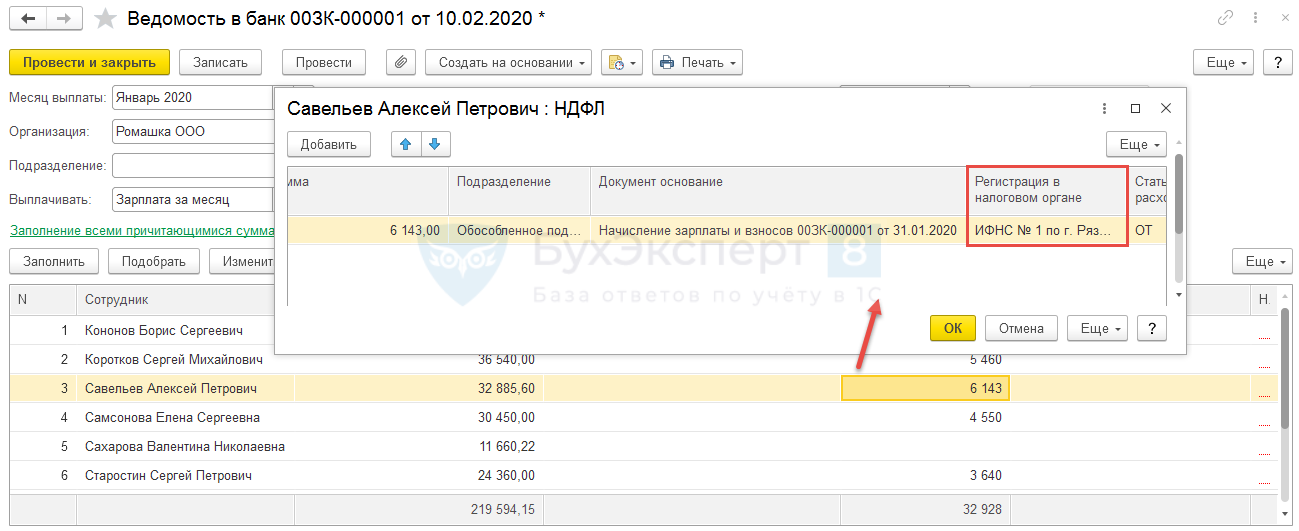

Далее поправим ИФНС, по которому в документах Ведомость… был отражен удержанный и перечисленный НДФЛ. Для этого недостаточно перепровести документ Ведомость…, поскольку сведения об ИФНС попадают в документ в момент заполнения.

Далее переформируем отчет Анализ НДФЛ по месяцам и убедимся, что все доходы, а также исчисленный, удержанный и перечисленный НДФЛ «сели» на ИФНС обособленного подразделения.

Формирование отчетов в разрезе ИФНС

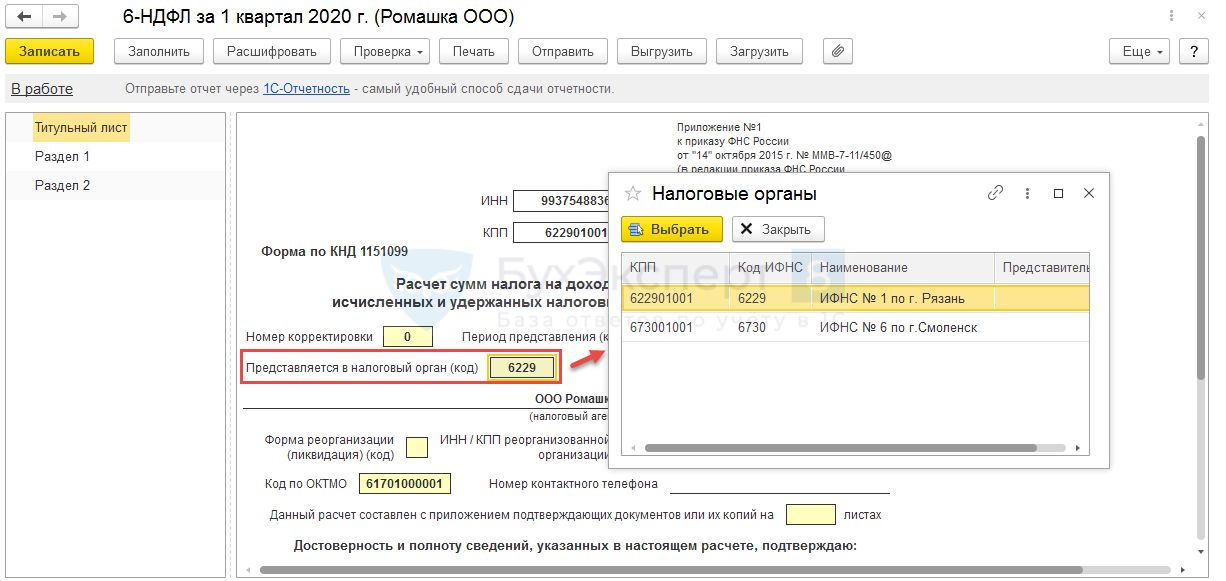

Также ИФНС можно выбрать вручную в самом отчете 6-НДФЛ на титульном листе. После выбора отчет необходимо перезаполнить, чтобы в него попали доходы и НДФЛ, проведенные в программе только по выбранной ИФНС.

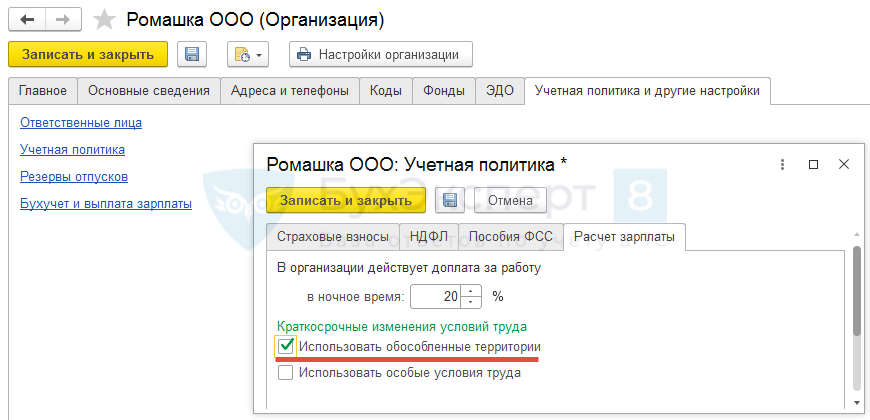

Ввод ИФНС на уровне справочника «Территории»

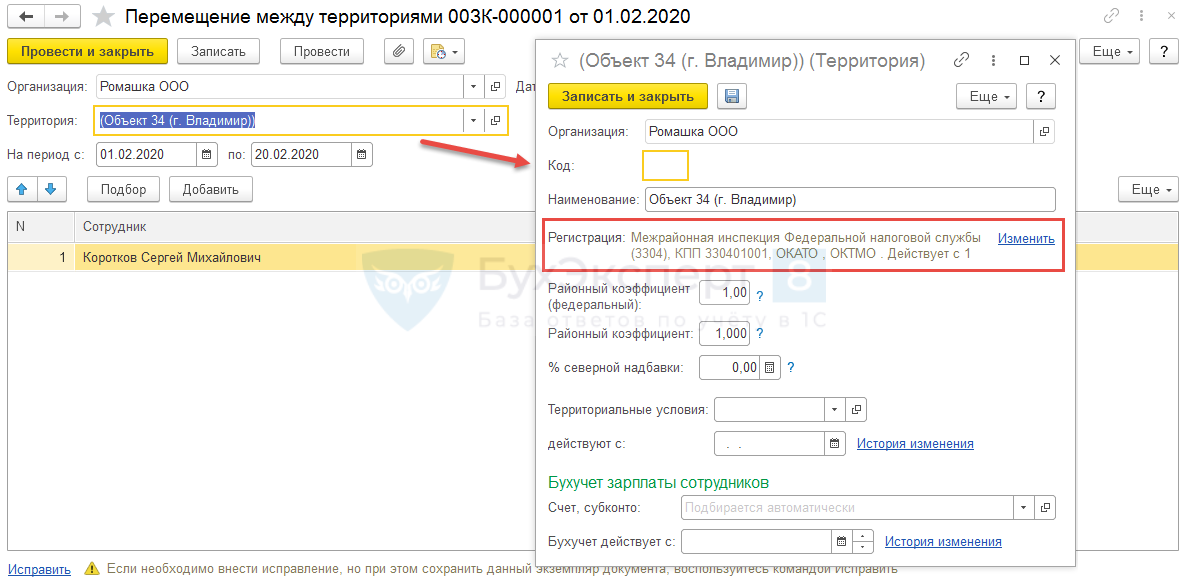

В учетной политики организации в 1С ЗУП 3.1 ( Организации – вкладка Учетная политика и другие настройки – Учетная политика ) можно подключить возможность учета по территориям.

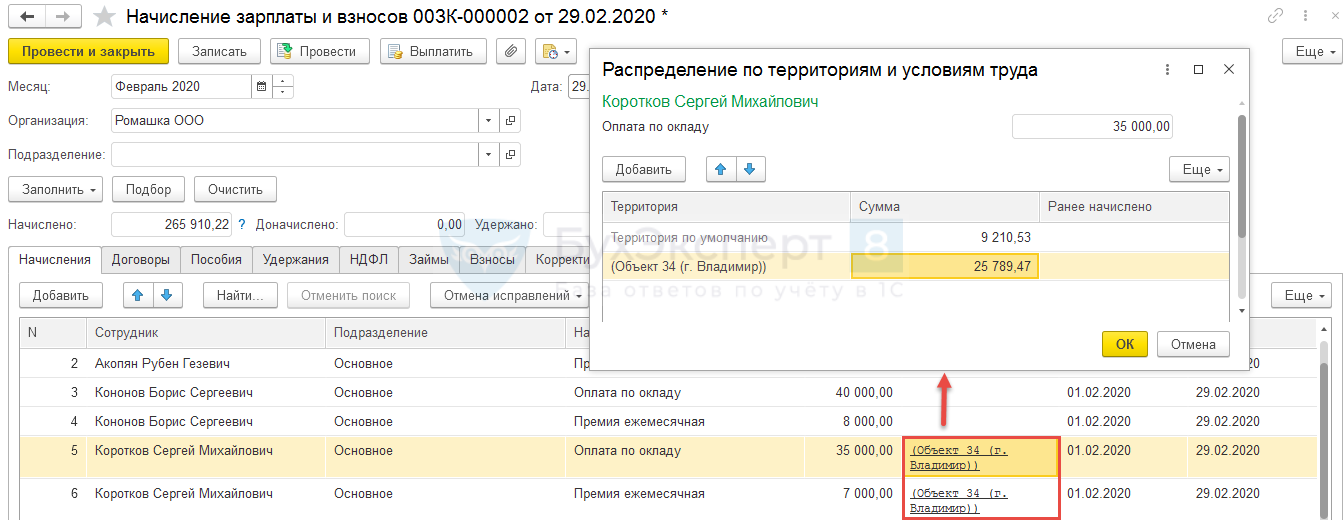

После этого становится доступен справочник Территории ( Настройка – Территории ), в котором можно описать территорию и перевести на нее сотрудника документом Перемещение между территориями ( Кадры – Приемы на работу, переводы, увольнения — Перемещение между территориями ). Программа позволяет к каждой такой территории привязать свою регистрацию в налоговом органе (ИФНС).

Определение ИФНС при перерасчетах

Рассмотрим ситуацию на примере.

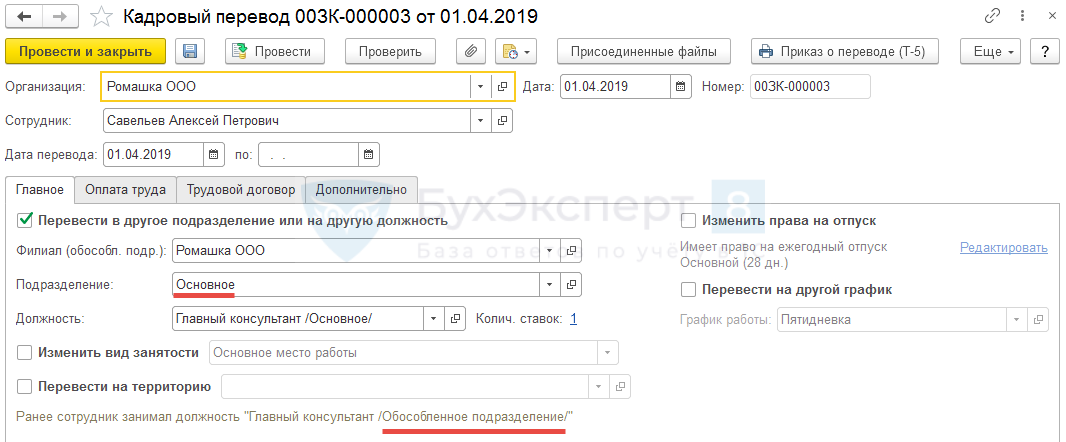

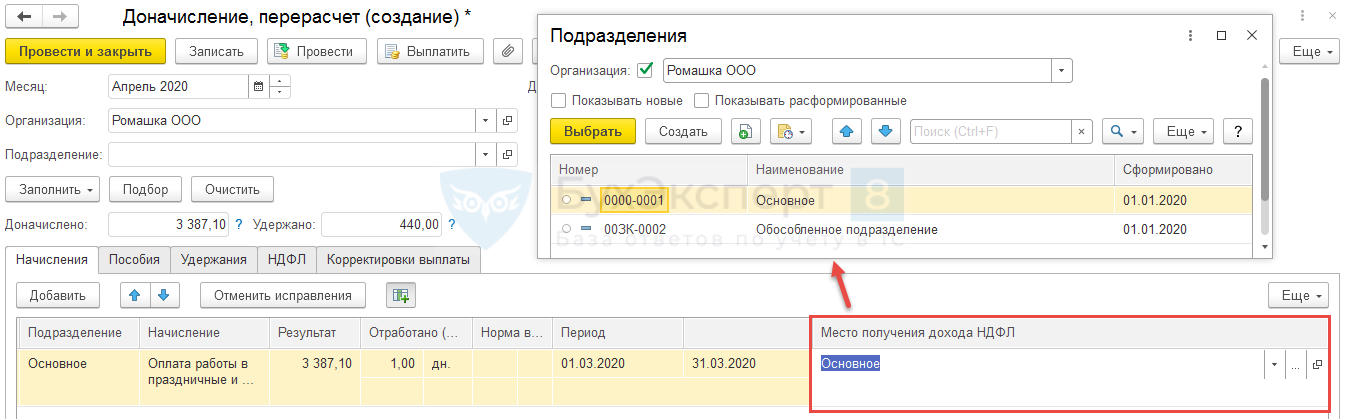

Сотрудник Савельев А.П. весь 1-ый квартал 2020 года отработал в обособленном подразделении. С 01.04.2020 г. он был переведен в головную организацию.

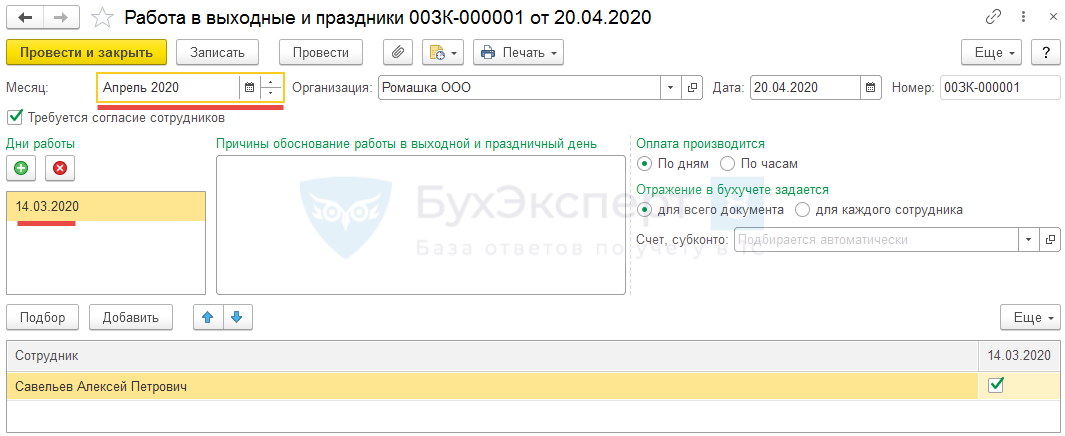

Однако, в апреле выяснилось, что сотруднику не была начислена доплата за работу в его выходной день в марте (за 14.03.2020). Документ Работа в выходные и праздники ( Зарплата – Работа в выходные и праздники ) зарегистрирован в апреле за март.

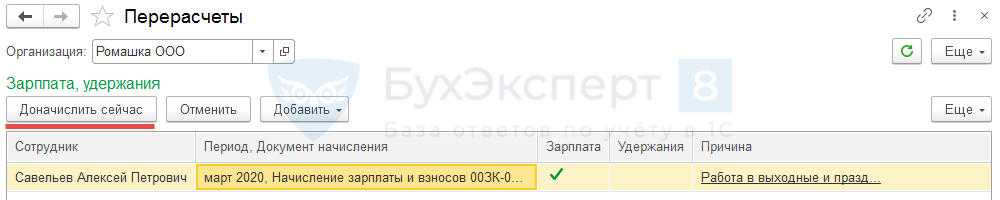

В результате в сервисе перерасчетов появилась необходимость перерасчета этого сотрудника за март.

Эта возможность появилась в 1С ЗУП 3.1, начиная с релиза 3.1.10. Подробно рассмотрено в публикации — Место получения дохода для НДФЛ по дате выплаты (ЗУП 3.1.10)

См. также:

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Все комментарии (4)

Подскажите, пожалуйста, почему не активно поле, где поставить галочку «подразделение сформировано» и проставить дату?

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Добрый день! А если сотрудник уволен, то каким способом можно изменить подразделение, ведь документ «увольнение» не активен?

Формирование 6-НДФЛ в 1С:ЗУП ред.3 в 2021 году

Расскажем, как сформировать расчет 6-НДФЛ в программе 1С:ЗУП 8 ред. 3.

Создание расчета 6-НДФЛ

При формировании расчета по форме 6-НДФЛ информация вносится в титульный лист, раздел 1, раздел 2 и приложение № 1.

Расчет 6-НДФЛ формируется на основании информации по учету доходов, начисленных и выплаченных налоговым агентом физлицам, а также учету рассчитанного и удержанного НДФЛ, которая имеется в регистрах налогового учета.

Когда налоговым агентом выплачиваются доходы физлицам в течение налогового (отчетного) периода, которые облагаются НДФЛ по разным тарифам, разделы 1 и 2 нужно заполнять отдельно для каждой ставки.

Приложение № 1 к расчету нужно заполнять лишь при формировании расчета за календарный год. В нем указывается информация о доходах физлиц в прошедшем году, а также о рассчитанном, удержанном и перечисленном налоге или о невозможности удержать налог.

Данное приложение заполняется также, как раньше заполнялась справка по форме 2-НДФЛ. Оно автоматически формируется для кодов отчетного периода — 34, 51, 52, 53, 90.

Как сформировать расчет 6-НДФЛ в 1С:ЗУП ред. 3

Заполнение 6-НДФЛ в 1С:ЗУП осуществляется автоматически. Для верного отражения информации нужно, чтобы в программе была корректно отражена информация о:

Перед тем, как составлять 6-НДФЛ, требуется проверять актуальность релиза 1С — необходимо устанавливать последнее обновление.

При формировании расчета пользователь может анализировать информацию через отчеты «Сводная справка 2-НДФЛ», «Регистр налогового учета по НДФЛ», «Контроль сроков уплаты НДФЛ», «Удержанный НДФЛ». Для этого нужно зайти в меню «Налоги и взносы» и перейти в «Отчеты по налогам и взносам».

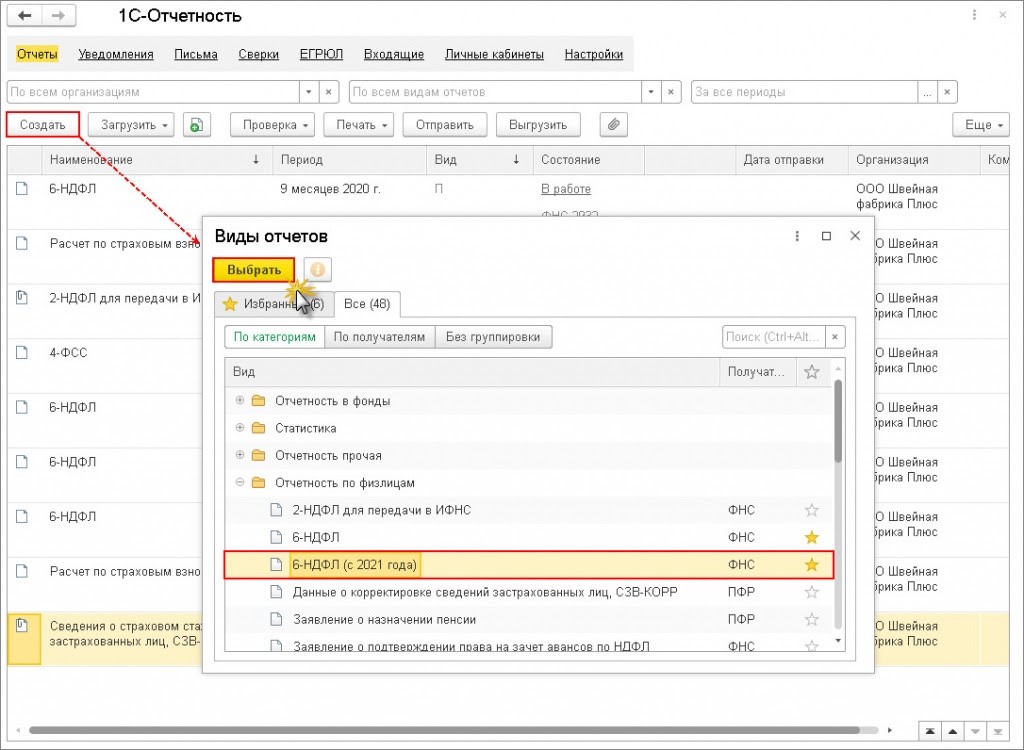

В 1С для формирования расчета используется регламентированный отчет «6-НДФЛ (с 2021 года)». Для этого нужно зайти в меню «Отчетность, справки» и перейти в раздел «1С-Отчетность».

Чтобы составить расчет в рабочем месте «1С-Отчетность», нужно:

В стартовой форме нужно указать:

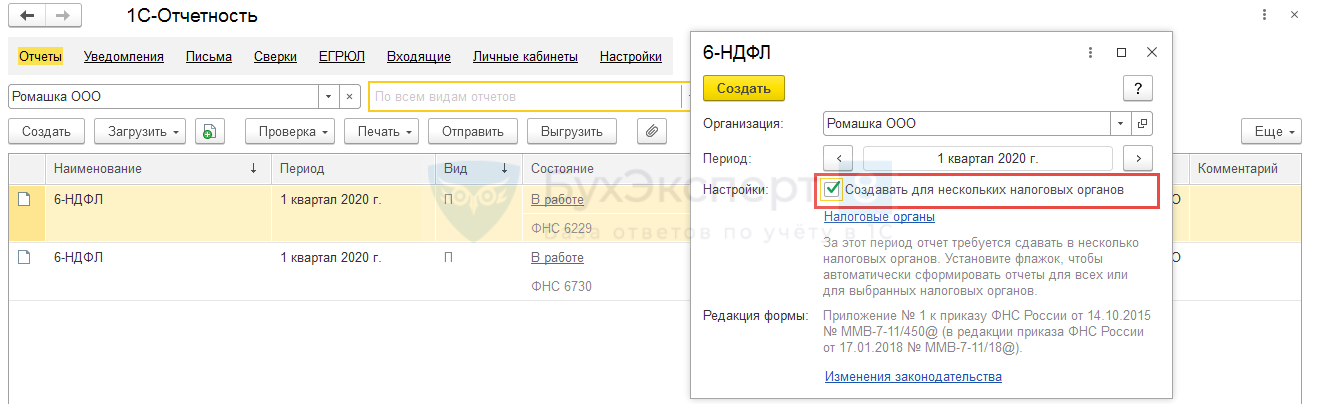

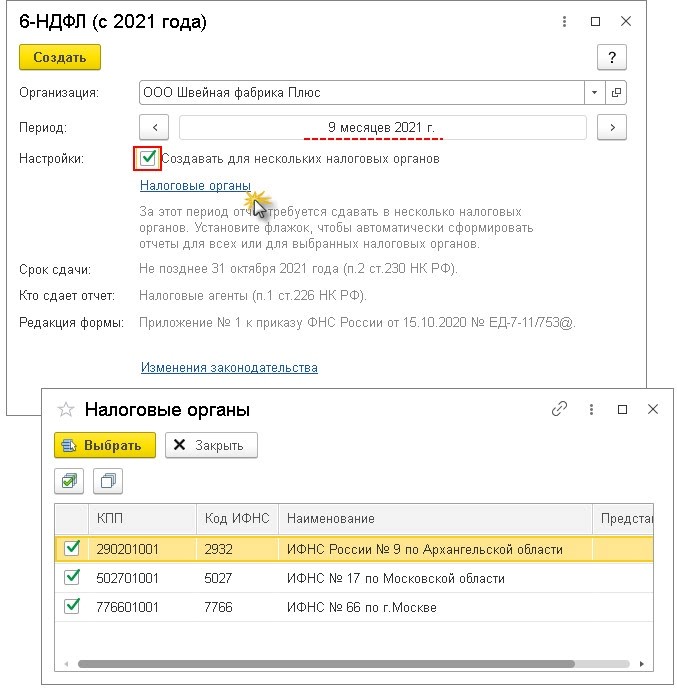

Если у компании есть обособленные подразделения, которые не выделены на отдельный баланс, нужно заполнить 6-НДФЛ отдельно по каждому подразделению. Отчеты нужно сдать в ИФНС отдельно по месту нахождения каждого из подразделений. Это нужно делать, если организация не перешла на централизованную уплату налогов и представление отчетных форм.

Чтобы заполнить 6-НДФЛ по всем регистрациям в ИФНС сразу, нужно поставит галочку «Создать для нескольких налоговых агентов». Затем нужно пройти по гиперссылке «Налоговые агенты» и поставить галочку напротив тех ИФНС, в которых головная компания и ее обособленные подразделения зарегистрированы и куда требуется подать отчетные формы.

После этого нужно нажать кнопку «Выбрать», а затем — «Создать». При таком порядке действий 6-НДФЛ формируется и заполняется по отдельности для каждой ИФНС. Сформированные документы нужно открыть и проанализировать на корректность отражения информации.

Когда не применяется автоматическое формирование 6-НДФЛ, нужно каждый отчет для головной компании и ее подразделений заполнять отдельно. При этом в графе «Представляется в налоговый орган (код)» выбирается та ИФНС, в которой была регистрация. Для заполнения расчета нужно нажать кнопку «Заполнить».

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы:

Заполнение формы 6-НДФЛ с 2021 в 1С ЗУП 3.1

Что изменилось?

С 2021 года форма 2-НДФЛ интегрируется в состав формы 6-НДФЛ на основании нового федерального закона, принятого 19 сентября 2019 года, который утверждает правки в НК. Закон № 325-ФЗ «О внесении изменений в части I и II НК РФ».

Приказом ФНС от 15.10.2020 № ЕД-7-11/753@ утверждена новая форма 6-НДФЛ и уже за 1 квартал 2021 года отчитываться нужно будет по ней.

Состав новой формы 6-НДФЛ

Обзор и заполнение 6-НДФЛ в 1С

Новая форма в конфигурации 1С Зарплата и Управление персоналом появилась в релизе номер 3.1.16.133, для сдачи отчета по новой форме проверьте, чтобы Ваш релиз соответствовал этому или был новее.

Для того, чтобы посмотреть и заполнить новую форму откроем ее в разделе Отчетность, справки – 1С-Отчетность

В открывшемся окне, кликаем по кнопке Создать, в открывшемся списке раскрываем папку Отчетность по физлицам и выбираем 6-НДФЛ (с 2021 года), кликаем дважды по строке.

Перед нами откроется окно выбора периода отчетности, попробуем заполнить отчет 6-НДФЛ за 1 квартал 2021 года.

Кликаем по кнопке Создать, перед нами откроется форма отчета.

По кнопке Заполнить, попробуем сформировать отчет.

Заполнение первого раздела 6-НДФЛ

Раздел 1 аналогичен Разделу 2 предыдущей версии отчета, главное отличие это появление кода КБК, по которому заполняется перечисленный НДФЛ, при перечислении НДФЛ по 15 % ставке отчет формируется по двум КБК, КБК 18210102010011000110 для ставки 13% и КБК 18210102080011000110 для ставки 15%

В поле 020 приводится обобщенная по всем физлицам сумма НДФЛ, удержанная за три последних месяца отчетного периода:

В поле 021 заполняется дата, не позднее которой необходимо уплатить удержанный НДФЛ. Указывается планируемая дата перечисления НДФЛ.

В поле 022 указана сумма подлежащая перечислению в указанную дату.

В поле 030 указывается сумма возвращенная организацией физическим лицам сумма НДФЛ согласно ст. 231 НК РФ. Возврат НДФЛ теперь отражается только в Разделе 1 новой формы 6-НДФЛ.

В поле 031 указывается дата возврата налога согласно ст. 231 НК РФ

В поле 032 указывается сумма налога возвращенная физлицам.

Заполнение второго раздела 6-НДФЛ

Приложение №1 подлежит заполнению при составлении 6-НДФЛ за календарный год и полностью копирует применяющуюся сейчас 2-НДФЛ.

Новая форма применяется с представления расчета 6-НДФЛ за первый квартал 2021 года.

Категории сайта

Последние коментарии

Приложение 1 в 6-НДФЛ за 2021 год будет автоматически заполняться физ лицами или нужно вручную это делать?

Индивидуальные карточки в Приложении 1 новой формы 6-НДФЛ будут заполняться автоматически, но в следующих обновлениях. Ожидаем ближе к окончанию отчетного периода.

При формировании новой формы 6-НДФЛ по организации имеющей обособленные подразделения с другим ОКТМО, автоматически появится флажок Создавать для нескольких налоговых органов.

Одновременно с отчетом по головной организации автоматически формируются отчеты по обособленным подразделениям с невыделенным балансам. По организации – филиалу отчет следует сформировать, указав организацию.

В подразделении поставьте флажок, что оно обособленное и укажите для него КПП и ОКТМО.

Здраствуйте! Попробовала сформировать 6-НДФЛ (с 2021). Почему-то не заполняется ни одна строка и нет флажка “Создавать для нескольких налоговых органов”, т. к. имеются подразделения с другими ОКТМО (в 2020 году проблем не было). Текущая версия конфигурации 3.1.16.134, платформы 8.3.16.1814.

В чем может быть причина?

Ольга, Добрый день. Есть ли начисления в 2021 по этому подразделению? за какой период формируете отчет?

Добрый день! У меня такая же проблема. Начесления были, в другие отчеты суммы попадают без косяков а 6-ндфл остаеться пусты

Добрый день! Такая незадача, отчет автоматически вообще не заполняется, а что делать тем, кто закрывается в 1 квартале? ручками все заполнить?

Марина, Добрый день. У Вас последняя версия конфигурации? Отчет должен автоматически заполняться. Напишите нам в поддержку на email office@voblachke.ru

Здравствуйте! Скажите пожалуйста, а если НДФЛ по 15% у нас нет, но есть 13% и мат выгода 35%, то сколько разделов 1 надо заполнять? Ведь КБК для 13% и 35% одинаковый

Вообще в отчете 6-ндфл 2 раздела и оба их необходимо заполнять. Так как у Вас один КБК, то необходимо заполнять оба раздела, но в разрезе оного КБК. Если у Вас будут сотрудники с начисленным НДФЛ по ставке 15%, то программа автоматически выделит их на отдельный КБК при автоматическом заполнении отчета.

Спасибо, я понимаю, что в форме 2 раздела и заполнять нужно оба. Но вопрос только о заполнении раздела 1 (с разделом2 мне все ясно).

Если у меня есть работники с НДФЛ 15% и 13%, то будет два раздела 1, по одному для каждого КБК.

Если же у меня есть НДФЛ по ставке 13% и 35%, то сколько у меня будет разделов 1? Два (для ставки 13 и ставки 35 с одним и тем же КБК), или один?

Здравствуйте! Помогите, пожалуйста, разобраться по какой причине в расчете 6 ндфл по строке 110 сумма больше чем по 112 на сумму больничных и отпускных? Я так понимаю,что разница должна быть на сумму договоров подряда? Спасибо!

Возможно не верно заполняется ОКТМО налогового органа. Попробуйте проверить регистрационные данные с данными в отчете (если в отчете ОКТМО не хватает 3 знаков – можно вбить вручную и перезаполнить). Мне помогло.

Мне помог ваш комментарий. Огромное спасибо.

Да и мне помогло! Только я поменяла в реквизитах организации, убрала последние 3 цифры. И при перегрузке в Сбис не надо потом исправлять…

Тоже помогло. Спасибо!!

В новой редакции ошибку исправили.

Добрый день! Подскажите пож-та в разделе 2 отчета 6 НДФЛ сумма налога по строке 140 и 160 будет разная? так как НДФЛ з зарплаты за март удержан 02.04.2021г?

Добрый день! Такая незадача, отчет автоматически вообще не заполняется, а что делать тем, кто закрывается в 1 квартале? ручками все заполнить?

Елена, у Вас последний релиз конфигурации? Проверьте ОКТМО правильный на титульном листе?

Возможно не верно заполняется ОКТМО налогового органа. Попробуйте проверить регистрационные данные с данными в отчете (если в отчете ОКТМО не хватает 3 знаков – можно вбить вручную и перезаполнить).

Наталья, кнопка расшифровать появилась в последних релизах, необходимо обновить 1с.

Ответ компании 1с от 02.04.2021г:

В новую форму 6-НДФЛ во второй раздел в строку 112 не попадают доходы по кодам 2300, 2012. А в строку 110 попадают. Чем это обосновано? Или это ошибка в программе?

Согласно п. 4.2 приказа ФНС России от 15.10.2020 № ЕД-7-11/753@, в строке 112 отражается обобщенная по всем физическим лицам сумма начисленного дохода по трудовым договорам (контрактам). Каких-либо официальных разъяснений по поводу того, какие именно коды доходов признаются доходами по трудовым договорам, на сегодняшний день не существует.

Заполнение строки 112 можно обосновать следующим образом. По кодам доходов 2300 и 2012 отражаются гарантии, предусмотренные законодательством РФ, а не выплаты по трудовым договорам. Обязанность осуществления выплат по этим кодам не зависит от положений трудового договора.

Однако следует иметь в виду, что в дальнейшем ожидаются официальные разъяснения в отношении порядка формирования показателей отчета 6-НДФЛ. Если точка зрения законодателя по этому вопросу будет отличаться от существующего на сегодняшний день алгоритма заполнения, предусмотренного в «зарплатных» продуктах фирмы «1С», алгоритм будет оперативно скорректирован. Рекомендуем своевременно обновлять конфигурацию.

На мой взгляд по законодательству сумму отпускных, больничных – должны попадать в строки 112.