как вернуть страховку по кредиту в левобережном банке

Возврат страховки по кредиту в Левобережном Банке

Страховка – это финансовая защита заемщика в Левобережном Банке. При наступлении несчастного случая страховая компания выплачивает долг Левобережному Банку. Она выгодна как финансовому учреждению, так и заемщику. Расскажем, как происходит возврат страхования жизни в Левобережном Банке, как скачать образец формы с официального сайта онлайн или получить бланк в отделении.

Случаи, которые относятся к страховым в Левобережном Банке:

Когда можно вернуть страховку в Левобережном Банке

Каждый заемщик вправе вернуть страховку жизни в Левобережном Банке:

Закон о возврате страховки

По законам РФ возврат страховки жизни в Левобережном Банке возможен, когда:

Возврат страховки после получения кредита

При оформлении кредита Левобережный Банк предлагает оплатить одну или несколько страховок. Обязательная страховка нужна при получении ипотеки и автокредита, а добровольная страховка – потребительского кредита. Добровольный страховой полис чаще всего ориентирован на страхование здоровья и жизни заемщика.

Поддавшись влиянию сотрудника Левобережного Банка и оформив добровольный страховой полис жизни, вернуть деньги можно:

Возврат страховки при досрочном погашении

Заемщик имеет право на досрочное погашение кредита Левобережного Банка в любой период действия договора. В этом случае желание вернуть страховку обоснованное, ведь финансовые риски отсутствуют – как для Левобережного Банка, так и для заемщика.

Для возврата страховки при досрочном погашении кредита заемщику нужно подать заявление на бланке. Если страховая компания откажет в возмещении уплаченных средств и это противоречит условиям подписанного договора, то можно подавать иск в суд.

Не спешите при полном досрочном погашении кредита расторгать договор страхования. Ведь получить компенсацию можно по действующему договору.

Возврат страховки после выплаты кредита

При погашении кредита Левобережного Банка в срок возврат страховки невозможен, даже если страховой случай не наступил.

Как вернуть страховку в Левобережном Банке

Чтобы вернуть страховку в Левобережном Банке, действуйте последовательно:

Заявление на возврат страховки

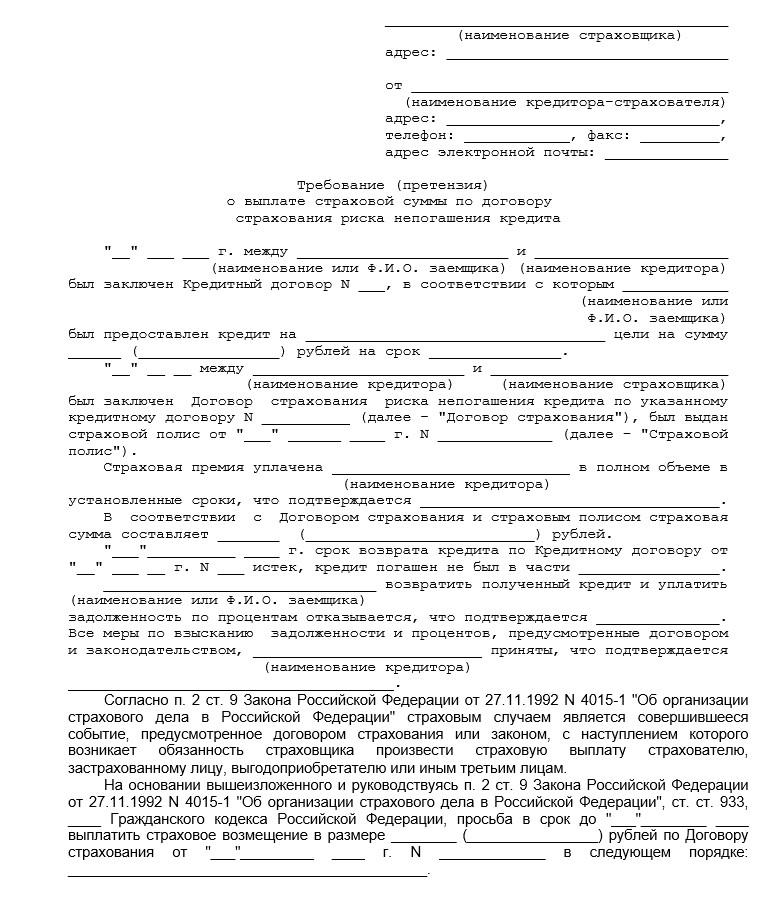

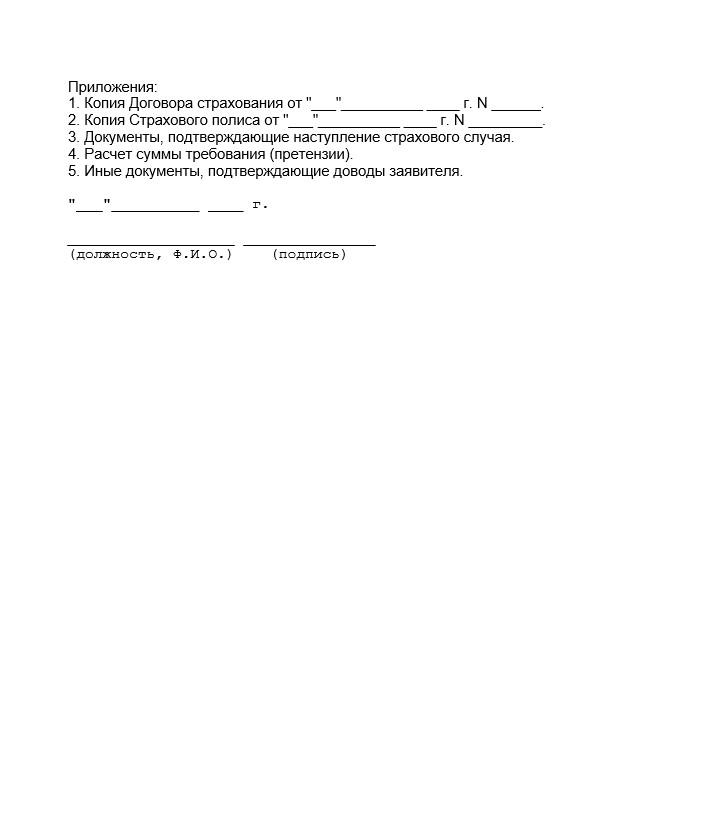

В заявлении требуется указать следующую информацию:

1. Шапка заявления: название финансового учреждения или страховой компании, адрес и Ф. И. О. управляющего, а также данные застрахованного лица – Ф. И. О., адрес и номер мобильного телефона.

2. Основное заявление на бланке:

Как подать заявление

Подать заявление можно одним из способов:

Условия возврата

Компенсация возврата может быть разной:

Сроки возврата

По закону на рассмотрение заявления на возврат у финансового учреждения есть максимум 10 дней. Аналогичный период отводится на возврат суммы, уплаченной за страховой полис.

Как получить деньги

Компенсацию возврата выплачивают на расчетный счет, указанный застрахованным лицом в заявлении. Очень важно перепроверить реквизиты. Так как если деньги будут перечислены постороннему лицу, то вернуть их обратно будет проблематично.

С 1 сентября 2020 года при досрочном погашении кредита можно вернуть деньги за страховку

С 1 сентября заработал новый закон. Он поможет заемщикам вернуть часть страховой премии — той суммы, что уплачена за полис, который был нужен для кредита. Раньше деньги тоже возвращали, но не по умолчанию, а зачастую вообще через суд. Многое зависело от условий договора и позиции кредитора.

Теперь у всех заемщиков одинаковые условия. Погасили кредит раньше срока — заберите свои деньги. Но, как обычно, есть нюансы — разбираемся.

Кого это касается

Это касается тех, кто взял кредит, оформил при этом страхование жизни, здоровья или объекта, а потом досрочно вернул всю сумму банку. Получается, что страховка такому заемщику может быть уже не нужна и логично было бы забрать часть денег. Раньше с этим были проблемы, теперь процесс возврата должен стать понятнее, а шансов получить назад свои деньги — больше.

Новый закон коснется только тех договоров страхования, что заключены с 1 сентября 2020 года. Если договор заключен раньше, то независимо от срока погашения кредита действует прежний порядок.

Когда можно вернуть часть страховой премии

Вот при каких одновременных условиях страховая компания должна вернуть заемщику деньги по новому закону:

Например, заемщик взял потребительский кредит на пять лет. И одновременно заплатил 10 000 Р за страхование жизни и здоровья на весь срок. Но кредит полностью погашен за два года. Значит, можно вернуть часть страховой премии за оставшиеся три года — пропорционально оставшемуся сроку. До нового закона банк или страховщик могли запросто отказать в возврате денег в таком случае — и это было законно.

Как вернуть деньги за страховку при погашении кредита

Чтобы забрать часть страховой премии, нужно написать заявление — в страховую компанию или в банк, если полис покупали через него.

Деньги должны вернуть в течение 7 рабочих дней со дня получения заявления. Страховую премию отдадут не за весь срок действия полиса, а только за оставшийся период. Это условие, которое теперь предусмотрено законом и касается всех.

Если страховку купили до 1 сентября

Для таких полисов новый закон не работает. По общему правилу страховая компания не обязана в любое время возвращать деньги за страховку только на том основании, что страхователь передумал или полис ему больше не нужен.

То есть сам факт досрочного погашения кредита не означает, что заемщик имеет право на возврат денег. Здесь все зависит от условий договора:

Если основания для возврата части страховой премии есть, но ее не отдают, отказ можно обжаловать. При требованиях меньше 500 тысяч рублей сначала нужно обратиться к финансовому уполномоченному и только потом — в суд.

Как вернуть страховку по кредиту

Банковские кредиты уже давно и уверенно вошли в нашу жизнь, но вот оформлять при этом страховку на имущество, жизнь и здоровье раньше необходимости не было. Сейчас же все российские банки обязуют это делать, дабы свести к минимуму все возможные риски для себя. По закону, заставить заёмщика страховать себя и свое имущество банки не могут, однако они часто идут на уловки, повышая процентную ставку в случае отказа, либо указывая страхование в качестве обязательного условия кредитного договора. Однако есть случаи, в которых можно вернуть страховку по кредиту.

Прежде чем более детально останавливаться на них, остановимся на необходимости оформлять страховку при разных займах. Есть три вида кредитов, которые зависят от того, для каких целей вы берете деньги у банка. В каждом случае необходима разная страховка.

Что делать, чтобы вернуть страховку после кредита на потребительские нужды?

В случае, если вы оформили договор на получение потребительского кредита, например, в Хоум Кредит банке, не зная, что страховка, согласно закону, не обязательна и с дальнейшими условиями не согласны, необходимо расторгнуть договор кредитования с банком и потребовать возврата денег. В случае если после обращения в банке или страховой вам откажут, можно обратиться в суд, чтобы отстоять свое право по закону прав потребителей. При таком развитии событий все издержки лежат на истце, поэтому стоит посчитать выгодно ли вам с финансовой точки зрения затевать тяжбу с банком.

Стоит учитывать, что, если вы обратитесь в суд с заявлением, что с вас незаконно взыскали деньги (например, за присоединение к программе страхования и возмещение понесенных банком расходов), банку сложно будет доказать, что вы были в курсе, что можно получить кредит и без этого.

Деньги вернуть будет невозможно, если в договоре со страховой фирмой был указан пункт о невозможности возврата средств.

В качестве альтернативного варианта в таком случае можно переоформить документы таким образом, что получателем страховых средств, после выплаты кредита, станете вы сами или ваши близкие.

Возврат страховки по кредиту на жилье или автомобиль

Часто при покупке машины или квартиры в кредит, данное имущество и становится залогом, под которые банк выдает вам деньги. В таком случае требование оформить страховку обосновано, поскольку банк может понести значительные потери в случае, если с данным имуществом что-то произойдет. Банк-займодавец же и становится получателем выплаты по страховке, оформляет которую заемщик за свои средства. В такой ситуации вернуть деньги можно только если соблюдены два условия:

Сумма, которую вернет страховая компания должна быть равна общей сумме выплат за вычетом суммы, относящейся ко времени выплат. Для получения денег нужно написать заявление на возврат остатка. При возникновении разногласий можно апеллировать к статье 958 ГК РФ, в которой указано, что страховая компания имеет право на часть страховой премии пропорциональной времени действия страховки.

Возврат страховки по кредиту.

Почему нужно возвращать страховку

Возврат страховки по кредиту — популярная сегодня услуга, которой пользуются многие заемщики. Чтобы вернуть страховой взнос клиент должен написать заявление и направить его в офис страхователя. На это заемщику отводится 14 дней с даты подписания договора. Страховка по кредиту в некоторых случаях составляет 30% от суммы кредита.

См. также: Тест: можно ли вернуть страховку по кредиту?

При этом очень сильно вырастает переплата по кредиту. При получении денег их часть идет на оплату страховки. Т.е на руки при получении кредита 130 тыс. рублей, к примеру, вы получите 100 тыс. рублей. Поэтому вернуть эти 30 тыс. рублей однозначно стоит — это уменьшит переплату по кредиту

В этом случае организация не сможет отказать и будет вынуждена вернуть деньги в 14-ти дневный срок с момента получения такого заявления. Если клиент не успевает подать заявление в период охлаждения, деньги ему могут и не вернуть. Тут все зависит от страховой организации и действий заемщика.

Если вам нужна юридическая помощь с возвратом страховки, вы подписали договор и вам не рассказали о страховке, то лучше обратиться к квалифицированным юристам за возвратом.

Быстрый возврат денег за страховку

Что такое страховка и зачем она нужна?

Добровольное страхование при получении кредита — самая распространенная дополнительная услуга, которую навязывают банки и другие кредитные организации. Именно страховка приводит к бОльшей финансовой нагрузке на заемщика и как следствие, к увеличившейся переплате по займу.

Страховка гарантирует банку возврат кредитных средств за счет страховой организации при наступлении страхового случая. С помощью страховки банк минимизирует риски по возврату денег, особенно в случае с ипотечным кредитованием и автозаймами.

Страховка удобна и заемщикам, которым при наступления страхового случая не нужно будет выплачивать ежемесячные взносы по займу в течение определенного времени, закрепленного договором. Вместо них это будет делать страховая организация. В России очень негативно относятся к такой услуге, но и для клиентов она может быть полезной.

Как отказаться от полиса и чем это чревато?

Отказаться от страхового полиса на стадии подачи заявки очень просто. Достаточно сообщить о своем отказе сотруднику организации и не подписывать дополнительное соглашение на присоединение к страхованию. Однако для клиента это может выйти «боком». Среди самых распространенных последствий отказа можно выделить:

Возврат страховки: основные нюансы

Если вы присоединились к договору страхования, получили одобрение по займу и хотите отказаться от полиса, сделать это можно в течение 5 дней с момента заключения такого договора. Главное условие — отсутствие страхового случая в течение этого периода. В некоторых банках клиенту дается 14-30 дней для возврата страховки (Сбербанк, ВТБ), что закреплено договором, поэтому перед его подписанием нужно тщательно читать все документы.

14-дневный период «охлаждения» ввели согласно указу ЦБ РФ от 20.11.2015 N 3854-У. По усмотрению страховая организация или банк может ввести более длительный период охлаждения.

Деньги страхователь должен вернуть заемщику в 10-тидневный период с момента получения соответствующего заявления на возврат страховки по кредиту. Часто страхователи задерживают выплаты, поэтому по истечению 10 дневного срока клиенту лучше обратиться в Роспотребнадзор с соответствующей жалобой.

Если вы подаете заявление на страхование в тот же день, что и получили кредит, то скорее всего, договор страхования ее не начал действовать, поэтому клиент получит 100% от страхового взноса.

Если прошло 1-3-5 дней, то заемщик получит не 100% от уплаченной страховой премии, а лишь ее часть за вычетом суммы пропорциональной периоду, который прошел с даты получения полиса до даты получения страхователем заявления от клиента.

То есть, если клиент направил заявление на возврат страховки через 4 дня после после получения полиса, то страхователь удержит ее часть за эти 4 дня, в течение которых клиент был официально застрахован. Сумма за столь короткий срок будет небольшой.

Закон об охлаждении и возврате страховки в 14-тиднейвный срок не относится к КАСКО (автострахованию) и ипотечным кредитам, где обязательное страхование объекта недвижимости обусловлено законом. Указ об охлаждении затрагивает потребительские и товарные кредиты, нецелевые займы и любые другие виды кредитов, по которым не предусмотрено обеспечение.

Возврат страховки по шагам — что делать заемщику?

В 14-тидневный срок после заключения договора страхования клиенту нужно написать заявление на отказ от страхования. Идеальным вариантом будет позвонить или обратиться лично в свою страховую организацию и попросить предоставить образец такого заявления.

Если этого сделать не удастся, писать бумагу нужно по стандартной схеме с обязательным указанием ФИО и паспортных данных, данных договора страхования (номер, дата заключения и другие важные условиях), причины расторжения договора страхования (отсутствие необходимости в страховке, законодательно закрепленное право на отказ от страховки в течение 14 дней и т.д.)

Также в заявлении нужно указать номер счета и банковские реквизиты для возврата страховки. Их можно найти в банке, где у вас открыт счет. В заявлении нужно проставить дату и подпись.

Также заемщику нужно сделать копию своего кредитного договора и паспорта, а также документ об уплате страховой премии. Весь пакет документов следует подать в офис своей страховой компании. Многие заемщики несут бумаги в банк, что совершенно не верно. При индивидуальном страховании заявление на отказ от страховки подается в страховую организацию, а не в банк.

Доставить бумаги до адресата можно несколькими способами:

В течение 10 дней после получения такого заявления страховая компания должна вернуть деньги. Однако практика показывает, что организации всячески затягивают эту процедуру и фактически возвращают деньги только через месяцы.

Почему могут отказать в возврате страховки?

Если заемщик направил заявление на отказ от страхования в течение 14-ти дней с момента заключения договора, отказать страховая компания не сможет по закону. Однако есть ряд случаев, когда страховой агент может вынести отказ.

Во-первых, это законно, когда наступает страховой случай и организация исполняет свои обязанности. Например, заемщик взял кредит, а через день его уволили с работы (полис по случаю потери работы), либо он попал в больницу с серьезным заболеванием и не сможет в ближайшее время работать (полис по страхованию жизни и здоровья). В этой ситуации страхователь будет выплачивать ежемесячные платежи по кредиту вместо клиента согласное условиям заключенного договора.

Во-вторых, отказать в выплате страховки организация может в случае, если клиент подаст соответствующее заявление по прошествии 14-тидневного срока охлаждения. В этом случае страховая компания не обязана возвращать деньги. Клиенту можно будет попытаться вернуть деньги через суд, доказав, что страховка была навязана.

В-третьих, отказ придет в случае, если заключался договор коллективного страхования. Ее вернуть в 14-ти дневынй срок не удастся. Клиенту останется лишь подать иск в суд и пытаться признать пункты договора о присоединении к коллективной страховке ничтожными, в соответствии с п.2 ст. 15 Закона о защите прав потребителей в РФ. Согласно этому пункту, продавцам услуг запрещено обуславливать приобретение одних услуг безоговорочным приобретением других услуг.

В-четвертых, страховая компания может отказать в выплате страховки по истечению 3-х лет. В этом случае наступит срок исковой давности и клиенту откажут в рассмотрении иска в суде.

В-пятых, отказ может прийти в том случае, если заявление заполнено неверно или отсутствуют какие-то обязательно документы в пакете. Поэтому так важно обратиться в свою страховую компанию и получить полный перечень необходимых документов для подачи заявления и его образец.

Особенности возврата страховки при досрочном погашении

Если у клиент есть займ на 3 года + страховка на весь срок, а он через год исправного погашения решил закрывать займ досрочно, то может вернуть страховую премию, но не всегда. Все зависит от конкретной ситуации: договора кредита и страхования.

Читайте также: Можно ли вернуть страховку при досрочном погашении: судебная практика

В каждом конкретном случае это отдельный вопрос.

Какие бывают страховки?

В первую очередь все страховки делятся на коллективные и индивидуальные. По договорам индивидуального страхования клиент заключает договор непосредственно со страховой компанией. Итог — взаимоотношения: страховая компания — физическое лицо.

По договорам присоединения к коллективному страхованию клиент заключает договор о присоединении к страховке с банком, который является страховым агентом. Итог: взаимоотношения: страховая компания — банк (юридическое лицо).

После такого разделения страховки делятся по видам. Одни из них являются необязательными и их можно вернуть, другие же нельзя. Рассмотрим виды страховок, возврат по которым сделать не удастся:

К необязательным видам страховки можно отнести:

Почему нельзя отказаться от страховки при автокредите и ипотеке?

Дело в том, что обязательность страхования по этим кредитам закреплена законодательно. То есть, в этих случаях страховка не является навязанной дополнительной услугой, она закреплена законодательством и включена в условия получения кредита. Это значит, что от нее нельзя отказаться, как от дополнительно навязанной услуги, как в случае с потребительскими займами и прочим.

Обязательность наличия страховки для приобретаемого имущества от утраты обуславливается ст. 935 ГК РФ и ст. 31 ФЗ «Об ипотеке». Согласно этим документам банк вправе требовать от клиента обязательное страхование приобретаемого имущества на случай порчи, утри и т.д. При этом титульное страхование, страховка жизни и здоровья, потери работы и т.д при ипотеке и автокредитах являются необязательными.

Такая страховка будет полезна и для заемщиков, если наступит страховой случай. Например, автомобиль могут угнать, тогда клиенту придется продолжать выплачивать кредит за машину, которой нет и неизвестно, вернется ли она к хозяину, а в случае со страхованием это будет делать страховая компания.

Коллективная страховка и возврат денег по ней

После выступления в силу указа Центробанка о периоде охлаждения банки начали искать различные ухищрения, чтобы этого избежать. Кредиторы начали подключать клиентов к коллективной страховке.

Выход найдется и в этом случае, если страховая организация предусматривает в своих документах возможность отказа от присоединения к коллективному страхованию при предоставлении соответствующего заявления. Тогда заемщику нужно написать заявление на отказ от присоединения к коллективному страхованию и возврат денег по страховому взносу. Такие пункты редки в условиях страховых компаний, но имеют место быть.

Сейчас коллективную страховку можно также вернуть, на это есть решение суда, поддержанное Роспотребнадзором — см. http://72.rospotrebnadzor.ru/content/465/79981/

Прежде чем писать заявление на отказ от страхования клиента, клиентам нужно убедиться, что процентная ставка по кредиту существенно не изменится. Иногда выгоднее оставить страховку, чем отказаться от нее, получив обратно страховой взнос и увеличенный процент по кредиту.

Успешный опыт возврата денег за страховку

В интернете достаточно много отзывов от заемщиков, которым удалось вернуть страховку по потребительским и товарным кредитам в течение 14-ти дней после заключения договора страхования.

Все они утверждают, что деньги им вернули не в течение 10, а гораздо позже, но деньги все-таки вернули.

Отзыв по отказу страховки в Сбербанке.

Отзыв о возврате навязанной страховки по автокредиту.

Отзыв о возврате страховки в Сбербанке.

Отзыв о получении страховки по кредиту Почта Банка, страховщиком по которому является организация Кардиф.

В каких банках какой размер страховки

Об этом в видео

Как вернуть страховку по кредиту: 3 варианта

Не все потребители знают, как вернуть страховку по кредитам, а многие даже и не догадываются, что это вообще возможно. Но тут есть кое-какие нюансы – не за все кредиты можно вернуть страховой взнос. Не получится это сделать ипотечникам и обладателям автокредита.

Да и за обычный кредит вернуть страховку не так-то просто. Многие, споткнувшись об отказ банка, сворачивают идею, а добиться справедливого решения можно, а порой даже нужно. Подавать заявление необходимо строго в определенный период. Если опоздать хотя бы на один день, все пропало.

Зачем банки навязывают страховку по кредиту

По закону банковская организация, выдавая заем, имеет право предложить клиенту оформить страховой полис. Данная процедура производится во многих странах. Объясняется это просто: кредитор стремится застраховать свои риски, ведь заемщик может тяжело заболеть, потерять трудоспособность, умереть.

В таком случае по закону банк не всегда может потребовать, чтобы заемные средства вернули родственники должника. В подобных ситуациях поможет страховой полис. Однако даже если человек не захочет страховать ссуду, банковская организация не имеет права отказать ему в выдаче заемных средств. В нашей стране нередко случаются ситуации, когда ФАС выявляет подобные случаи недобросовестного поведения банкиров и страховщиков, которые навязывают оформление страхового полиса. В результате таких проверок им выписывается штраф.

Кроме того, банковская организация получает еще один бонус: помимо того что будут застрахованы собственные риски (если клиент не вернет долг), кредитор заработает на переплате. Дело в том, что во многих банках в тело займа уже включена страховая сумма. Для заемщика это не совсем выгодно. Далее разберем, какие особенности есть у займа со страховкой и без и какова будет переплата в этих двух случаях.

| Характеристики | С полисом | Без страхования |

| Размер займа | 300 тыс. руб. | 300 тыс. руб. |

| Срок кредитования | 12 месяцев | 12 месяцев |

| Стоимость страхового полиса | бесплатно | 15 тыс. руб. |

| Заявленная процентная ставка | 15 % | 15 % |

| Переплата | 45 тыс. руб. | 60 тыс. руб. |

| Итоговая стоимость займа | 345 тыс. руб. | 360 тыс. руб. |

| Процентная ставка по факту | 15 % | 20 % |

На данном примере мы наглядно показали, как общая стоимость займа зависит от наличия или отсутствия страхового полиса, при этом процентная ставка может быть повышена либо снижена. Во многих банковских организациях страхованием занимаются дочерние фирмы. Это значит, что кредитор получает двойную выгоду, ведь он продает кредитный продукт и страховку.

Закон о страховании гласит, что оформлять полис заемщик обязан в следующих ситуациях:

В остальных ситуациях, включая потребительский кредит, банковская организация не имеет права принуждать клиента оформлять полис. Заемщик может застраховать ссуду по своему желанию, а не под давлением кредитора.

На практике банковских работников непросто уличить в том, что они нарушают закон. Дело в том, что у менеджеров по работе с клиентами есть особые скрипты, на которые они опираются во время общения с заемщиками. В таком речевом модуле четко указано, как разговаривать с клиентом, чтобы навязать оформление полиса, а также другие услуги, при этом не нарушая законодательство.

Руководители материально поощряют банковских работников, чтобы те предлагали полисы. К примеру, заемщик не согласился застраховать ссуду, значит, менеджер по работе с клиентами не получит премию либо переменную часть оклада.

По закону с 1.06.2016 каждый заемщик имеет право отказаться от страхового полиса, даже с учетом того, что он был оформлен вместе с займом.

В Указании № 3854 от Центрального Банка РФ используется термин «период охлаждения» — время между подписанием кредитного договора, а также датой, когда он вступает в силу. Раньше этот период длился 5 суток, однако в 2018 году сроки изменились. Сейчас период охлаждения составляет 14–30 дней или даже больше. Банковская организация определяет свой срок, однако он не может быть меньше двух недель.

Можно ли вернуть страховку по кредиту в банке

Если страховку по кредиту навязали, как вернуть ее, должен знать каждый заемщик.

Прежде всего стоит отметить, что сделать это можно, если вы застраховали:

Вернуть страховку по кредиту можно вне зависимости от типа ссуды: это может быть кредитка, потребительский кредит, рассрочка либо нецелевой заем.

Однако вернуть страховку по кредиту не получится, если были оформлены следующие полисы:

Кроме того, вернуть страховку по кредиту будет невозможно, если оформлялись специфические страховые полисы:

Иногда, если заемщик не соглашается оформить полис, банк вправе изменить условия получения займа. Например, поднимет процентную ставку.

После того как Центробанк РФ ввел период охлаждения, доходы кредиторов от дополнительного заработка стали снижаться. Чтобы избежать этого, они стали использовать следующие приемы:

Однако, если обратиться к судебной практике России, многим клиентам банков получалось вернуть страховку по кредиту, даже если страхование было коллективным. Кроме того, иногда кредиторы, в том числе и Сбербанк, открыто сообщают, что период охлаждения действует всегда, вне зависимости от типа полиса.

Как вернуть страховку по кредиту в период охлаждения

Как вернуть навязанную страховку по кредиту? Для этого необходимо оформлять полис напрямую через страховую фирму (далее — СФ). Это значит, что, прежде чем поставить свою подпись при получении кредитного продукта, следует тщательно изучить все, что написано в договоре, включая текст мелким шрифтом.

Даже если вы не разбираетесь во всех деталях, обратите внимание на наименование сторон – участниц договора, скорее всего, они прописаны в первой части документа либо в отдельном блоке, обычно текст выделен жирным шрифтом. Вначале вас попросят поставить подпись на кредитном договоре, а затем на договоре страхования или написать заявление о подключении.

Заметили, что в качестве второй стороны выступает банковская организация, значит, перед вами договор коллективного страхования.

Однако, когда вторая сторона — страховая фирма, как вернуть страховку по кредиту в этом случае? Просто в течение 5 суток откажитесь от заключения соглашения.

Сделать это достаточно просто:

Обратите внимание! До того, как вы решите расторгнуть договор, страховой случай не должен наступить. Иначе ситуация будет рассмотрена в индивидуальном порядке, тогда страховая фирма или вернет страховую премию, или оформит страховой случай.

Так или иначе, но деньги будут возвращены на ваш счет в течение 10 суток со дня оформления заявления.

Чтобы вернуть страховку по кредиту, следует понимать, как выполняется расчет периода охлаждения. На это необходимо обратить внимание, ведь если вы не напишите вовремя заявление, деньги вернуть не получится. В п. 1 Указания Центробанка № 3854-У сказано, что отказ от полиса нужно оформить в течение 5 суток. В ст. 191 Гражданского кодекса РФ есть пояснения, гласящие, что этот срок отсчитывается от следующего дня после оформления договора. Под отказом подразумевает факт передачи заявления сотруднику страховой фирмы или момент передачи почтового сообщения работнику почты.

Кроме того, не нужно забывать про п. 7 Указания, в котором сказано, что договор теряет свою силу с момента получения страховой компанией вашего заявления. Однако если письмо придет к страховщику только на шестой день или позднее, соглашение вступит в силу.

Несмотря на это вернуть страховку по кредиту удастся, однако дни действия договора будут вычтены. Рекомендуется по возможности не отсылать заявление через Почту России. Ведь в лучшем случае письмо задержится, а в худшем случае его потеряют. А значит, вернуть страховку по кредиту не получится.

Важно! Когда рассчитывается период охлаждения, не учитываются праздничные и выходные дни. К примеру, когда договор был оформлен в среду, то последний день, когда вы сможете потребовать вернуть страховку по кредиту, будет среда следующей недели, а не понедельник.

Как вернуть страховку по досрочному кредиту

Как вернуть страховку по досрочно погашенному кредиту? Когда заем будет возвращен, человек может по закону получить страховку. Последовательность действий следующая: проводим процедуру закрытия кредита, отправляемся в банковскую организацию, чтобы проконсультироваться. Заранее следует изучить договор, чтобы узнать, как вернуть страховку по кредиту.

В случае если в договоре указано, что возврат не получится сделать, если заем был погашен досрочно, то страховая фирма может отказать вам. Такие полномочия банк получает согласно статье 958 Гражданского кодекса РФ.

Когда в договоре имеется соответствующий разрешающий пункт, то у вас получится вернуть страховку по кредиту, который был погашен досрочно. Однако деньги будут перечислены за то время, что заемщик, оформивший ссуду, не пользовался основной услугой, которая предусматривается страхованием.

Как вернуть страховку по погашенному кредиту? Пишем заявление, указав в нем, что хотите досрочно погасить заем, берем реквизиты своего счета. После того как заемные средства будут возвращены, отправляемся к страховщику, оформляем заявление о том, что вы хотите вернуть страховку по кредиту.

Кроме того, подготовьте всю необходимую документацию:

Обратите внимание! Собранную документацию следует отнести в страховую фирму, но не в банковскую организацию. Подавая документы, надо узнать решение страховщика. В случае если оно вас не устроит, можно подать иск в суд, чтобы защитить свои интересы и вернуть страховку по кредиту.

Как вернуть страховку после погашения кредита

Банк навязал страховку по кредиту, как вернуть ее, вы уже знаете, однако нужно понимать, что могут возникнуть трудности. Конечно, у вас получится истребовать назад часть от суммы, которая была указана в договоре. Как это сделать? Когда заем будет погашен, отправляемся к кредитору, составляем заявление, указав, что хотите вернуть страховку по кредиту. Не забудьте приложить к этому документу справку, подтверждающую, что вы полностью вернули заемные средства.

Может быть и такое, что вам откажут в возврате. Тогда подаем иск в судебную инстанцию, чтобы отстоять свои права. Выиграете ли вы суд или же нет, зависит от кредитора. В судебной практике встречаются случаи, когда банк доказывает, что он прав, тогда вернуть страховку не получится.

Как вернуть страховку по потребительскому кредиту через суд? Для этого подайте иск в суд, приложив к заявлению требуемую документацию:

Обратите внимание! Рекомендуется включить в судебный иск также и затраты на услуги адвокатов, к которым вы обращались, чтобы вернуть страховку по кредиту.

Как вернуть страховку по кредиту в том или ином банке

Если вы будете знать, как можно вернуть страховку по кредиту, то успешно осуществите возврат, не важно, в каком банке брали заем. Однако отличия будут в страховых фирмах, размере денежных выплат, требуемой документации, которую нужно приложить к заявлению. Разберемся, какие особенности есть у стандартной процедуры возврата страховки в разных банках.

Как вернуть страховку по кредиту в «Хоум Кредит»? Отправляемся в «Хоум Кредит» либо в дочернюю фирму. С собой берем стандартный пакет документов. Оформляем заявление, прикладываем копии паспорта и квитанции. Однако страховщик вправе потребовать дополнительные документы. В течение 10 дней будет принято решение, и деньги поступят на ваш счет.

Часто задаваемые вопросы про страховку по кредиту

Первая. У вас индивидуальная страховка (полис получен у страховой фирмы), значит, подоходный налог придется заплатить. Так как заемщик вправе получить налоговый вычет, если застраховал жизнь, ФНС рассмотрит данный вычет как доход, поэтому он будет изъят. Как вернуть страховку жизни по кредиту полностью? Приложите к заявлению справку из ФНС, подтверждающую, что вы не использовали право на налоговый вычет. Это простая формальность, ведь человек не сможет воспользоваться вычетом в течение пяти дней. Однако требования ст. 213 Налогового кодекса РФ следует соблюдать, ведь ее разработали до введения такого понятия, как период охлаждения.

Вторая. У вас коллективное страхование (заемщик присоединился к договору банка со страховой фирмой). Здесь Министерство финансов РФ считает, что это добровольный платеж банка, он нужен, чтобы компенсировать затраты заемщика, возникшие при оформлении коллективной страховки (не страховая премия).

Заемщик получил доход от кредитора, значит, деньги облагаются НДФЛ. Банк играет роль налогового агента и удерживает налог.

Кредитор может увеличить проценты по кредиту, когда заемщик отказался от полиса. Поэтому рекомендуется сначала взять кредит с низкой процентной ставкой и застраховаться. На другой день просто напишите заявление об отказе, денежные средства будут возвращены. Главное изучить договор, а также условия страхования. Так вы на 100 % будете уверены, что сможете осуществить возврат.

Если заемщик отказывается страховать ссуду, кредитор вправе отказать в выдаче денег. Вы не сможете подавать другие заявки в данный банк на протяжении двух месяцев, однако вам никто не запрещает пойти к другому кредитору.

Как поступить? Все зависит от условий, в которых вы находитесь в данный момент, возможно, с займом вообще можно повременить. Если же он жизненно необходим, тогда придется оформить полис, чтобы банк выдал вам деньги.

Когда вы хотите купить новую модель телефона, отправиться в путешествие или приобрести очередную пару обуви, лучше не оформлять страховой полис и вообще не брать заем.

5 советов по оформлению и возврату страховки по кредиту

Как действовать, чтобы получить заем и вернуть страховку:

Помощь в возврате страховки по кредиту

В сложной ситуации обращайтесь в юридическую контору. Специалисты помогут вернуть страховку по кредиту, а также комиссии, навязанные кредитором.

Почему выгодно нанять адвоката:

Адвокат будет присутствовать на переговорах с банком и страховой фирмой, и конфликтная ситуация решится до обращения в суд. Вам не нужно будет даже писать заявление на возврат, ведь это сделает юрист.

Итак, если вы хотите вернуть страховку по ипотечному кредиту, отправляйтесь к страховщику. При этом кредитор должен предоставить справку, где указано, что заем возвращен. Страховщик решит, осуществить возврат или нет. В случае отказа обращайтесь в судебную инстанцию либо в юридическую контору, чтобы защитить свои права.