как вернуть страховку по кредиту в открытие банке после получения кредита

Возврат страховки по кредиту в банке «Открытие»

Кредиты – услуга, имеющая большую популярность на финансовом рынке. Именно поэтому почти каждая финансовая организация старается включить кредитование в список предоставляемых услуг.

Банк «Открытие» также осуществляет кредитные операции и является одним из лидеров финансового рынка. Особой популярностью у заемщиков этот банк пользуется из-за предлагаемых низких процентных ставок.

Разрешен ли возврат уплаченной суммы по закону

В то же время, многих клиентов волнует не столько сам вопрос займа, сколько возврат страховки по кредиту в банке «Открытие».

Именно этот процесс вызывает некие трудности. Для того, чтобы разобраться с возникшими вопросами и трудностями, заемщик должен тщательно изучить некоторые моменты.

Важным аспектом является то, что действие данного договора не регламентируется Указанием Центрального Банка России от 1.06.2016 г.

В этом документе говориться о полном возврате суммы страховой премии в случае, если заемщик отказывается от страхового полиса в течении 14 дней.

Нюанс в том, что с банком заключается договор комбинированного страхования, который не попадает под действие данного законодательного акта.

Учитывая этот фактор, большинство финансовых компаний начали активно внедрять в свою деятельность именно договора комбинированного типа страхования.

Поэтому ответ на вопрос можно ли вернуть страховку в банке «Открытие», прямо зависит от типа кредита. К примеру, по ипотечному страхованию возврат возможен только при досрочном погашении. Просто так отказаться от продукта и потребовать уплаченные взносы обратно не получится.

Этот фактор очень важно учитывать при заключении договора и быть готовым к тому, что вернуть полную сумму страховой премии не всегда предоставляется возможным. Также возврат не осуществляется, если страховой случай все-таки наступил.

Каким образом произвести отказ от страховки?

Каждый заемщик имеет полное право расторгнуть договор о страховании кредита в течении первых 14 дней после его заключения.

Чтобы это сделать, нужно обратиться в страховую компанию или сразу к банковскому специалисту с заявлением об отказе.

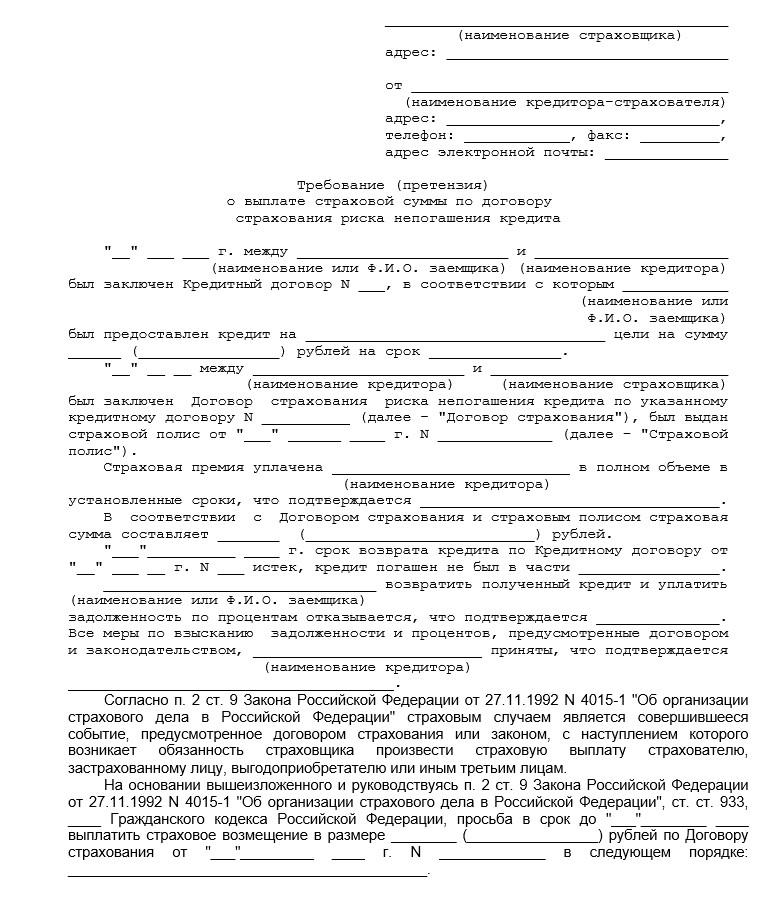

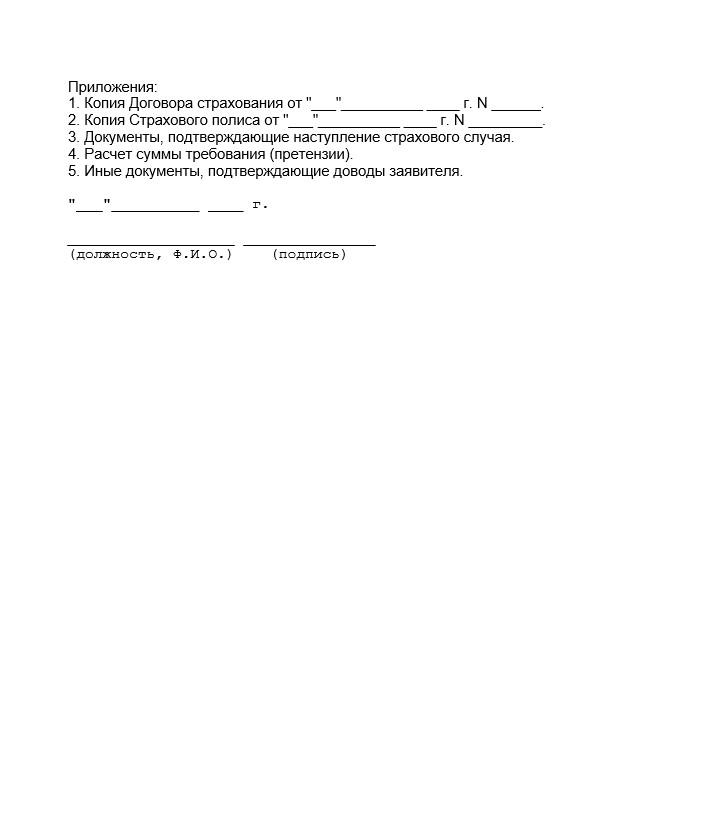

Отказываясь от страховки в ПАО Банк «Открытие», необходимо написать заявление в свободной форме, указав в нем следующие данные:

Важно! Заявление предоставляется в свободной форме. Требования о написании заявления на каком-либо бланке или в определенной форме незаконно. В «период охлаждения» можно расторгнуть договор без объяснения причин.

«Период охлаждения» подразумевает именно то, что клиент передумал заключать договор. Чтобы вернуть страховку по кредиту в банке «Открытие», необходимы: договор о страховании, кредитовании, а также чек, подтверждающий оплату страхового полиса.

Следует отметить, что если за возвратом обращается доверенное лицо клиента, то обязательно нужна заверенная нотариально доверенность.

При желании воспользоваться безналичным расчетом для получения возврата, в заявлении указываются банковские реквизиты заемщика. При наличном расчете – согласие на обработку персональных данных. И то, и другое можно заполнить в офисе финансовой компании.

Документы, необходимые для возврата страховки

Чтобы вернуть страховку по кредиту в банке «Открытие» средств купленной при оформлении договора о кредитовании страховки, необходимо предоставить в банк заявление в свободной форме, а также прикрепить к нему определенный список документов:

В случае, если заемщик не получил на руки страховой полис и «Правила страхования» при оформлении кредитного договора в банке «Открытие», несмотря на то, что в самом договоре стоит подпись клиента о получении данных документов, можно обратиться в банк или страховую, где сотрудник разъяснит клиенту все его права и обязанности.

Можно ли изначально не оформлять страховку по кредиту?

Заключать договор о страховании при оформлении кредита или нет – личный выбор заемщика.

При этом нужно учитывать, что банк имеет право ставить условия кредитования, при которых страховка обязательна. Поэтому, прежде чем брать кредит, необходимо детально изучить информацию о выбранной программе и учесть все нюансы заключения договора.

В любом случае отказ клиента от приобретения страхового полиса не может стать причиной отказа в выдаче кредита.

Банк же, в свою очередь, также может отказаться от заключения с заемщиком договора о страховании. Причиной для этого могут послужить следующие ситуации:

Возврат страховки при досрочном погашении кредита

Если займ погашен раньше срока, есть возможность вернуть часть страховки – за неиспользованный период. Но не всегда данная возможность реальна.

На это влияют следующие факторы:

В случае, если в договоре прописан пункт о возврате страхового взноса при заблаговременном погашении займа, то компания обязана выполнить данное условие.

Банк не дает разрешения отказаться от страховки

Бывает и такое, что сотрудники банка «Открытие» препятствуют правомерному отказу клиента от страховки.

На самом деле, они придумывают всяческие предлоги, чтобы оттянуть время до окончания «периода охлаждения».

Ведь после окончания этого периода, отказ будет не регламентирован законодательством. Естественно, они имеют свою выгоду от заключения договоров страхования и не хотят ее терять.

В таком случае необходимо отстаивать свои права – просить отказ в письменной форме, подавать жалобы в Центральный Банк и Роспотребнадзор.

При этом стоит учитывать, что некоторые договоры о кредитовании составлены так, что без сопутствующего договора о страховке повышается процент по кредиту.

Если кредит погашен своевременно, то вернуть страховку по кредиту в банке «Открытие» будет крайне проблематично. Необходимо доказывать, что она была навязана, а сделать это постфактум довольно трудно.

Вероятнее всего компания найдет веские основания для того, чтобы не возвращать средства, ведь кредит погашен не досрочно. В остальных случаях банк обязуется вернуть неиспользованную часть страховки.

Возврат страховки по кредитному займу в банке «Открытие»

Одним из лидеров российского рынка в сфере финансов является ПАО «ФК Открытие». Учреждение пользуется популярностью среди граждан, поскольку предоставляет практически весь спектр банковских услуг. Потребительские кредиты выдаются в организации под низкую процентную ставку, поэтому продукт пользуется спросом среди населения. Заемщикам дополнительно предлагают оформить страховой полис. В банке «Открытие» страховка по кредиту может быть аннулирована. Чтобы понять, как вернуть деньги, нужно разобраться с нюансами процедуры.

Законно ли требование вернуть кредитную страховку в банке «Открытие»

.jpg)

В соответствии с указанием ЦБ РФ от 20.11.2015 г. №3854-У, вернуть страховку клиент может в течение 14 дней с момента подписания соглашения. В этом случае премия возвращается в 100% объеме. Однако если в данный период произошла ситуация, относящаяся к категории рисковых, то средства не вернут.

Если с момента приобретения полиса прошло больше двух недель, то аннулировать его и запросить возврат денег можно только в том случае, если подобное предусмотрено кредитным договором.

Если есть такой пункт, то при соблюдении условий соглашение прекращает свое действие, проводится перерасчет и за неиспользованные дни возвращаются деньги.

Особенности оформления полиса в «Открытии»

Страховой полис при получении ссуды предоставляется, если клиент дает согласие. В соответствии с правилами, действующими в финансовой организации, оплатить страховку можно из тех средств, что выдаются заемщику в кредит. Допускается страхование жизни или получение защиты на случай лишения должности в компании, которая является партнером банка — СК «РГС-Жизнь».

Суммы при оформлении документов отличаются. Расчет проводится индивидуально для каждого заемщика. Размер страхового взноса определяется на основе параметров кредитного продукта. Если воспользоваться полисом, то заемщик даже при форс-мажорных обстоятельствах сможет исполнить взятые на себя обязательства и вернуть заем. Страховая компания выплатит долг. В документе детально прописаны случаи, попадающие под страхование.

За какие виды кредитов можно вернуть страховку

Чтобы разобраться, как вернуть страховку по кредиту в банке «Открытие», необходимо понимать, в каких случаях нужно требовать возврат. Если полис добровольный, то оказаться от него можно еще до оформления ссуды. За обязательные виды страховки средства не вернут.

Ипотечное кредитование

При покупке недвижимости в ипотеку клиентам предлагают несколько типов страхования:

В соответствии с ФЗ от 16.07.1998 г. №102-ФЗ «Об ипотеке» клиент обязан застраховать объект кредитования от разрушения. Вернуть оплаченную страховку нельзя.

.jpg)

Автокредит

ОСАГО является обязательным видом страхования, КАСКО — добровольным. Но это относится к действующим автовладельцам. Если клиент покупает машину в кредит, то транспорт остается в залоге у банка. Т.е. до полного погашения долга автомобиль остается собственностью финансовой организации.

Банк имеет право потребовать от заемщика застраховать имущество, находящееся в залоге. Пока задолженность не будет полностью оплачена, вернуть деньги за КАСКО нельзя.

Если клиент покупает машину, используя потребительскую ссуду, то страховка становится добровольной и от нее можно отказаться.

Потребительский заем

Заемщик имеет право отказаться от любого вида полиса на основании ФЗ от 21.12.2013 г. №353-ФЗ «О потребительском кредите (займе)», поскольку личное страхование (от увольнения, жизни, здоровья и т. д.) не является обязательным при оформлении данного банковского продукта.

За кредитку

При получении кредитной карты заемщикам также предлагают получить страховку. При отказе клиенту назначают повышенную ставку, уменьшают льготный период для беспроцентного гашения долга и устанавливают минимальный лимит на снятие наличных. Все виды полисов по кредитной карте являются добровольными. Клиент в любой момент может расторгнуть договор и запросить возврат средств.

Обязательно ли оплачивать страховой полис

Страховка оформляется добровольно. Ни одно финансовое учреждение не имеет права навязывать услугу клиентам. Также кредитное учреждение не может отказать заемщику в выдаче ссуды, ссылаясь на его нежелание страховаться. В соответствии с решением Президиума антимонопольной службы от 05.09.2012 №8-26/4, банкам запрещено принуждать граждан оформлять полис. Навязывание страховки нарушает и нормы ФЗ от 21.12.2013 г. №353-ФЗ.

Как банк принуждает брать страховку

В финансовых организациях заработная плата менеджеров зависит от процента продаж услуг. Поэтому сотрудники банка заинтересованы в том, чтобы убедить клиента в необходимости присоединения к программе. Изначально они умалчивают о включении в соглашение страховки. Если заемщик сам обращает внимание на невыгодность предложения, то используются разные манипуляции.

Самые распространенные схемы для убеждения клиента:

В каких случаях отказаться нельзя

Заемщик не может отказаться от двух типов страховок:

Эти два вида обязательных страховок, отказаться от которых заемщик не может. Страхование жизни и здоровья является добровольным.

Законно ли изменение ставок

Банк «Открытие» навязывает клиентам все типы страховок несмотря на то, что основная их часть является добровольной. Тем, кто отказывается от полиса, кредитное учреждение увеличивает ставки по займу, что влечет за собой рост суммы переплаты по задолженности.

Предложение по выбору программы не противозаконное. Банк не заставляет граждан, а стимулирует их. Т.е. организация предлагает выбор: кредит со страховкой или без нее. А то, что ссуда без полиса обойдется дороже — это рыночные отношения. Никто не заставляет брать заем со страховкой.

Способы уменьшения страховой суммы

Цена за включение клиента в программу коллективного страхования выше стоимости самого документа в десятки раз. Такая практика стандартна для кредитных учреждений. Например, за включение в программу нужно заплатить 75 тыс. руб., а сама страховка стоит 7 тыс. руб. Т.е. застраховаться можно намного дешевле, чем предлагают работники организации.

При отказе от полиса увеличивается процентная ставка по займу. Но в соглашениях кредитных учреждений прописано, что клиент имеет право выбрать любую компанию, даже не аккредитованную.

Чтобы избежать переплаты и вернуть денежные средства, нужно составить два заявления: одно — на возврат страховки, второе — уведомление банка об оформлении полиса в другой организации на сумму займа. Цена за документ составит 10 тыс. руб., а увеличить процентную ставку банк уже не имеет права.

Через аккредитованную компанию

Обращение в аккредитованные организации — это альтернативный вариант предложению от банка при получении займа. Его клиенты используют реже, несмотря на более выгодные условия. Обращаться в аккредитованные фирмы стоит по двум причинам:

Как вернуть страховые средства

Вопрос о расторжении страхового договора и возврате денег может возникнуть в любой момент: сразу после получения ссуды, при досрочном гашении долга или после закрытия кредита согласно графику.

Период охлаждения

Самый выгодный вариант отказа от страховки в ПАО Банк «ФК Открытие». Сразу после получения ссуды в течение 14 дней можно легко и быстро вернуть деньги. В этом случае клиент может столкнуться только с двумя проблемами:

Решить эти проблемы также можно двумя способами:

При отказе от полиса ставка по кредиту автоматически повышается и пересчитываются ежемесячные платежи.

Можно ли получить полную сумму

Основным условием для возврата 100% страхового вознаграждения является уведомление компании о расторжении договора в сроки, предусмотренные законом. Страховщик имеет право по собственной инициативе увеличить период для аннулирования документа. Согласно указанию ЦБ РФ от 21.08.2017 г. №4500-У, минимальный срок для обращения к страховщику с заявлением о разрыве соглашения составляет 14 дней.

.jpg)

Кто способен помочь при возврате

Для банка отказ клиента от полиса нежелателен, поэтому он предпринимает ряд мер, чтобы избежать отрицательного ответа. Если заемщик плохо ориентируется в законодательстве или не хочет самостоятельно заниматься аннулированием соглашения, можно обратиться за помощью к профессионалам.

Специальные компании и частные лица дают детальную консультацию или берут на себя все хлопоты, связанные с возвратом денег. Для этого потребуется оформить доверенность и заверить документ у нотариуса. Подобные услуги предоставляют кредитные брокеры.

Необходимые документы

Для возврата страховой премии нужно предоставить в банк заявление и пакет документов:

Если полиса на руках нет, потребуется направить запрос в банк или страховщику с просьбой предоставить документ. При отказе от страховки в период охлаждения не стоит тратить время на получение бумаг, сразу пишите заявление.

Составление заявления

Заявление на возврат денег пишут в свободной форме. В нем обязательно указывают следующую информацию:

Заявление разрешают оформлять в письменном виде, от руки. Главное, обязательно прописать просьбу о возврате, дату заключения соглашения и реквизиты документов. Документ отправляют в компанию по почте или через интернет. При оформлении заявления в период охлаждения не нужно придумывать основания для возврата, достаточно написать: «Прошу аннулировать договор страхования и вернуть оплаченный взнос».

.jpg)

Досрочное погашение и страховка

При досрочном закрытии кредита есть возможность вернуть часть суммы за неиспользованный период. Но есть ряд нюансов, при несоблюдении которых в возврате будет отказано:

Если страховщик отказывается возвращать остаток страховой премии, то придется обращаться в суд. Для расторжения соглашения потребуется подыскать весомое основание. Гашение задолженности таковым не является.

Если страховка это остаток суммы долга

В этой ситуации при закрытии долга сумма страховой выплаты при наступлении события, прописанного в соглашении, равна нулю. Ведь заем полностью погашен.

Твердая сумма выплаты

90% договоров коллективного или индивидуального страхования используют твердую сумму. Это означает, что жизнь клиента, при оформлении полиса на данный риск, будет застрахована условно на 5 млн руб.

При наступлении страхового случая выплата в первую очередь направляется на закрытие долга перед банком. Оставшаяся сумма достанется наследникам.

В таких ситуациях расторгнуть договор страхования возможно только после признания сделки недействительной.

Признание договора недействительным

Если клиент хочет отказаться от страховки, опираясь на ст. 32 закона «О защите прав потребителей», то вернуть деньги не удастся. Практически невозможно доказать, что услуга была навязана сотрудниками банками. Во-первых, клиент самостоятельно подписал бумаги. Во-вторых, кредитное учреждение предоставило ему возможность выбора: с полисом ставка ниже, без него — выше. В такой ситуации поможет только наличие записи разговора с сотрудником финансовой организации.

Возвращение после смерти заемщика

Нередко происходят ситуации, когда клиент банка умирает, не закрыв полностью ссуду. Наследникам нужно получить страховые выплаты, чтобы погасить долг. В такой ситуации премия равняется сумме займа.

При коллективном страховании сначала выплачивается задолженность перед банком, а оставшуюся сумму отдают наследникам. В некоторых договорах прописано, что страховая сумма равняется остатку долга. В этом случае наследники ничего не получат, поскольку выплата покроет оставшуюся задолженность, и деньги направляются сразу в кредитное учреждение.

Возврат страховых денег при оформлении коллективного полиса

Особенностью коллективной программы страхования является платное подключение. При оформлении индивидуального полиса клиент оплачивает только его стоимость. При коллективном — вносит страховой взнос и оплачивает подключение. Плата за присоединение к программе в два раза превышает цену самой страховки. При отказе клиенту возвращают его стоимость. Сумма, внесенная за подключение, не возвращается.

Отзывы клиентов о банке «Открытие»

Анна, 40 лет, Самара:

15.04.2020 г. обратилась за потребительским займом в банк «Открытие». При оформлении кредита работник банка уведомил, что в стоимость договора включена страховка. Когда я поинтересовалась, можно ли от нее отказаться, то услышала утвердительный ответ. Однако менеджер сразу предупредил, что в этом случае повышается риск отказа по заявке.

Поскольку деньги требовались срочно, решила лишний раз не рисковать. Ведь повторно подать заявку можно только через несколько недель. К тому же я знала о периоде охлаждения и возможности аннулировать договор. Спустя 6 дней после получения кредита составила заявление на отказ от полиса. Через неделю на карту вернули всю сумму страхового взноса. График платежей остался неизменным, но увеличилась процентная ставка.

Илья, 35 лет, Санкт-Петербург:

Жена в марте 2019 г. оформила потребительский заем. О страховке менеджеры банка решили промолчать. Да и мы не знали, что она имеет право отказаться. В результате 305 тыс. руб. вышли нам в 341 тыс. руб. Друг посоветовал написать заявление на аннулирование договора. Однако сотрудники банка сказали, что отказаться от полиса можно было только в течение 14 дней, а прошло уже 3 месяца. По остальным инстанциям ходить не стали, но неприятный осадок от сотрудничества с банком остался.

Как вернуть страховку по кредиту

Банковские кредиты уже давно и уверенно вошли в нашу жизнь, но вот оформлять при этом страховку на имущество, жизнь и здоровье раньше необходимости не было. Сейчас же все российские банки обязуют это делать, дабы свести к минимуму все возможные риски для себя. По закону, заставить заёмщика страховать себя и свое имущество банки не могут, однако они часто идут на уловки, повышая процентную ставку в случае отказа, либо указывая страхование в качестве обязательного условия кредитного договора. Однако есть случаи, в которых можно вернуть страховку по кредиту.

Прежде чем более детально останавливаться на них, остановимся на необходимости оформлять страховку при разных займах. Есть три вида кредитов, которые зависят от того, для каких целей вы берете деньги у банка. В каждом случае необходима разная страховка.

Что делать, чтобы вернуть страховку после кредита на потребительские нужды?

В случае, если вы оформили договор на получение потребительского кредита, например, в Хоум Кредит банке, не зная, что страховка, согласно закону, не обязательна и с дальнейшими условиями не согласны, необходимо расторгнуть договор кредитования с банком и потребовать возврата денег. В случае если после обращения в банке или страховой вам откажут, можно обратиться в суд, чтобы отстоять свое право по закону прав потребителей. При таком развитии событий все издержки лежат на истце, поэтому стоит посчитать выгодно ли вам с финансовой точки зрения затевать тяжбу с банком.

Стоит учитывать, что, если вы обратитесь в суд с заявлением, что с вас незаконно взыскали деньги (например, за присоединение к программе страхования и возмещение понесенных банком расходов), банку сложно будет доказать, что вы были в курсе, что можно получить кредит и без этого.

Деньги вернуть будет невозможно, если в договоре со страховой фирмой был указан пункт о невозможности возврата средств.

В качестве альтернативного варианта в таком случае можно переоформить документы таким образом, что получателем страховых средств, после выплаты кредита, станете вы сами или ваши близкие.

Возврат страховки по кредиту на жилье или автомобиль

Часто при покупке машины или квартиры в кредит, данное имущество и становится залогом, под которые банк выдает вам деньги. В таком случае требование оформить страховку обосновано, поскольку банк может понести значительные потери в случае, если с данным имуществом что-то произойдет. Банк-займодавец же и становится получателем выплаты по страховке, оформляет которую заемщик за свои средства. В такой ситуации вернуть деньги можно только если соблюдены два условия:

Сумма, которую вернет страховая компания должна быть равна общей сумме выплат за вычетом суммы, относящейся ко времени выплат. Для получения денег нужно написать заявление на возврат остатка. При возникновении разногласий можно апеллировать к статье 958 ГК РФ, в которой указано, что страховая компания имеет право на часть страховой премии пропорциональной времени действия страховки.