как вернуть страховку по кредиту в отп банке после погашения кредита

Как вернуть страховку после выплаты кредита

Из этой статьи вы узнаете, как работает страховка по кредиту и как вернуть ее не в ущерб себе.

Не существует такого человека, который бы не слышал слово «кредит». Кредитные отношения возникают между физическим лицом (человеком) и финансовой организацией (банком). Когда человеку нужны деньги, он обращается в банковскую организацию и превращается в заемщика.

Банковский кредит — это некая денежная сумма, которая предоставляется банком-кредитором на определенный срок и на определенных условиях для удовлетворения финансовых потребностей заемщика.

Разберемся с терминологией:

Что такое страховка по кредиту

В момент оформления кредита клиенту предлагают заключить договор страхования от несчастных случаев. Любому банку хочется, чтобы заемщик вернул выданные ему в долг деньги в полном объеме и в положенный срок.

Чтобы это произошло, клиент должен быть платежеспособен в течение всего времени погашения.

Однако на пути заемщика могут возникнуть самые разные препятствия, начиная от болезни и заканчивая потерей работы. Если человек по какой-то причине не сможет вернуть долг, услуга страхования поможет ему рассчитаться с кредитором. Договор страхования заключается на добровольной основе.

Зачем расторгать страховой договор после погашения кредита

Кредитная организация, желая минимизировать риск, предлагает заемщику оформить страховку. Если заемщик не против, то страховка оформляется во время заключения договора на предоставление кредита.

Договор заключается со страховой компанией, которая может быть как партнером данного банка, так и отдельной организацией. При оформлении страховки оформляется страховой полис, который действует весь период кредитования. По условиям соглашения заемщик платит страховые взносы.

Так или иначе, сотрудники банка всегда объясняют будущим заемщикам преимущества оформления страховки. Но здесь необходимо понимать, что для банка доход со страховой суммы может доходить до 70% от суммы самой страховки. И этот доход, возможно, будет выше, чем сама сумма займа.

Если клиент банка соглашается на страхование, то банк может поменять ставку для клиента на более низкую. Поэтому перед оформлением кредита очень важно сравнить ставку по кредиту без страховки и с последующим подключением к программе страхования. Также важно сравнить суммы переплат.

Кто занимается страхованием

Сами банки не занимаются страхованием – для этого существуют страховые компании. Между банком, заемщиком и страховой заключается многосторонний договор. По его условиям страховая компания выступает в качестве страхователя, банк становится выгодоприобретателем, а заемщик – застрахованным лицом.

Здесь возникает большое неудобство для клиента. После подключения к страховой программе в сумму кредита включается страховая сумма, и списывается она сразу за весь период, а еще на нее начисляются проценты в период пользования займом.

Стоимость подключения к страховой программе гораздо выше, чем если бы вы сами обращались в страховую компанию. Сам коллективный договор размещен на сайте банка, а в программе по кредитной документации есть только заявление на присоединение.

Страховки бывают:

Во время индивидуального страхования клиент обращается в саму страховую компанию. Коллективные отношения – клиент заключает договор о присоединении к страховке с банком, который становится страховым агентом.

Как вернуть страховку по кредиту

Раньше возврат части страховой суммы регламентировался самим договором страхования, и банки это делали неохотно. Но с 1 сентября 2020 года Государственная Дума одобрила поправки к закону «О потребительском кредите».

Любой клиент при досрочном погашении займа может получить перерасчет сверх уплаченной суммы за страхование. В течении 7 дней после досрочного погашения кредита заемщик должен обратиться в страховую компанию с заявлением и документами из банка о том, что кредит был погашен досрочно.

Сегодня стала популярна услуга возврата страховки по кредиту. Многие заемщики этим активно пользуются. Чтобы клиент банка мог вернуть страховой взнос, он должен написать заявление о возврате средств и отправить его в офис страховой компании.

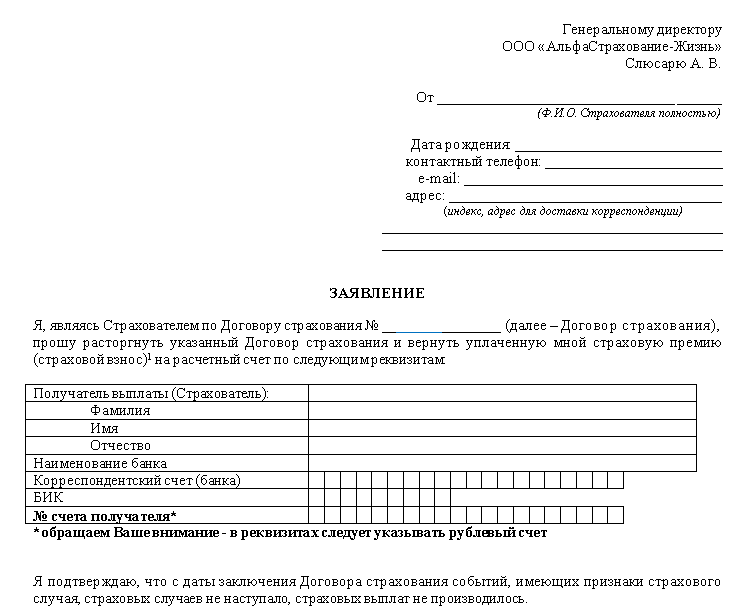

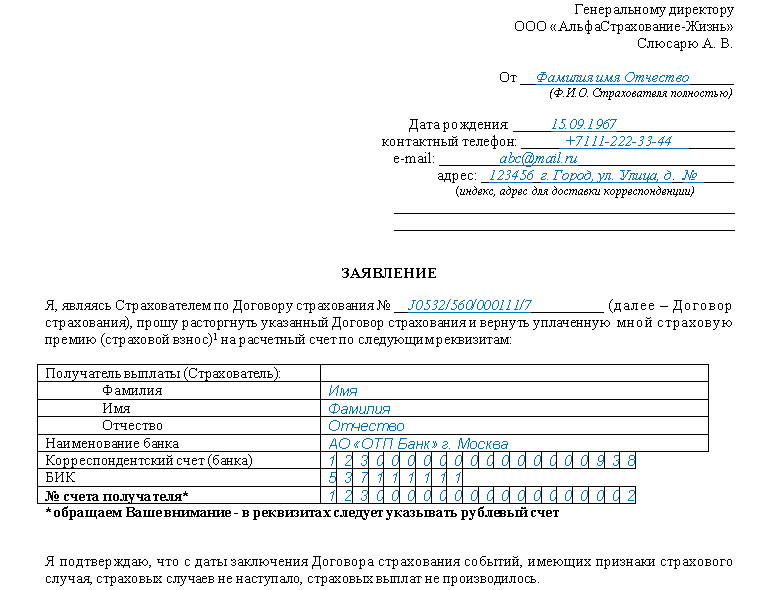

В заявлении указывается номер счета и банковские реквизиты. Их можно узнать в банке, где открывался счет. Также на руках должна быть копия кредитного договора.

Страховка по кредиту может составлять до 30% от суммы самого займа. Переплата при этом сильно возрастает. Если клиент не успевает подать заявление в течение 14 дней, деньги ему не возвращаются. Здесь все будет зависеть от действий заемщика и самой страховой компании.

Какие виды страховок можно вернуть

Если заявление от заемщика о возврате страховки поступило в течение 14 дней после заключения договора, страховая компания отказать уже не может.

Но есть ряд моментов, о которых необходимо знать:

Если вы вдруг решили отказаться от полиса страхования, сделать это следует в течение 5 дней с момента заключения такого договора. Главное условие – отсутствие страхового случая в течение этого периода. В ряде случаев клиенту дается 14-30 дней на возврат страховки.

Чтобы избежать недопонимания, внимательно читайте договор. Именно в нем определены все условия взаимодействия сторон, в том числе по вопросу досрочного погашения займа и урегулирования всех вопросов при коллективном страховании.

Как вернуть страховку по кредиту в ОТП Банке

Можно ли вернуть страховку в ОТП Банке — да, если вы напишете заявление в первые 14 дней. Если опоздаете, останетесь без страхования и без денег.

Возвращают ли страховку по кредиту в ОТП Банке в 2020 году

На фоне многочисленных судебных процессов по возврату страховки банки уже не так жестко отказывают клиентам. Во многих договорах страхования прописаны условия возврата страховых премий. При этих обстоятельствах отказ от страховки по кредиту ОТП Банка вполне возможен. Внимательно читайте договор и придерживайтесь нужного алгоритма.

В АО «ОТП Банк» действуют две программы страхования индивидуального добровольного страхования заемщиков кредитов:

Программы работают по региональному принципу: в Москве, Липецке, Лисках, Твери, Ярославле, Калининграде, Санкт-Петербурге страхует АльфаСтрахование, все остальные города — РЕСО-Гарантия. Вы вправе отказаться от страховки, но в этом случае банк вправе пересмотреть условия кредитования не в вашу пользу.

Какую сумму возвращают

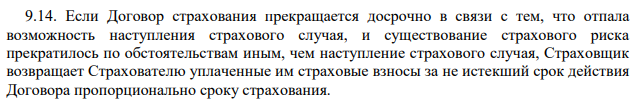

Возврат страховой суммы зависит от того, в какой срок вы за ним обратились. Если после заявления страховой договор еще не вступил в действие, сумму возвратят полностью. Если страховая программа уже началась, оплаченную премию вернут за минусом тех дней, когда выполнялись обязательства страховщика.

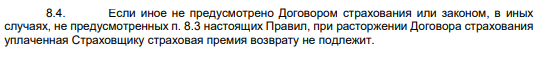

Если вы решите отказаться от страховки после окончания периода охлаждения, договор расторгнут, но деньги вам не вернут. Основание — ст. 958, п. 3 ГК РФ.

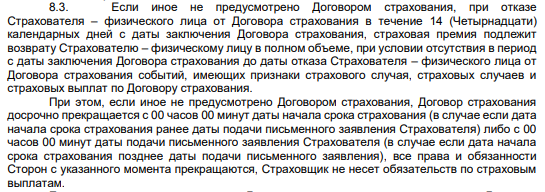

Возврат в течение 14 дней

Как и для любого другого российского банка, порядок, как отказаться от страховки в ОТП Банке в 14 дней (период охлаждения), регламентирован указаниями Банка России от 20.11.2015 № 3854-У (с изменениями от 21.08.2017 № 4500-У). Они предусматривают обязанность страховщика вернуть выплаченную сумму, если страхователь откажется от добровольного страхования в этот срок. У обоих партнеров ОТП Банка есть такие условия.

Возврат после 14 дней

По общему правилу, изложенному в ГК (ст. 958), отказ от договора по прошествии 14 дней считают досрочным отказом от страхования. В этом случае, на основании п. 3 этой статьи, уплаченная сумма не возвращается, а договор расторгнут.

Возврат при досрочном погашении кредита

В документах, которые выдает ОТП Банк, страховка при оформлении кредита включена автоматически. Проверьте предмет договора в страховом соглашении и то, как связана сумма страховки с размером займа. Если вы страхуете риск невыплаты, и эта цифра уменьшается пропорционально погашению, есть возможность попробовать вернуть часть страховой премии. Но если вы застраховали жизнь, здоровье и прочие риски вне связи с кредитом, а размер страховой премии остается неизменным, ваш полис не связан с кредитными обязательствами и вернуть деньги вы не сможете.

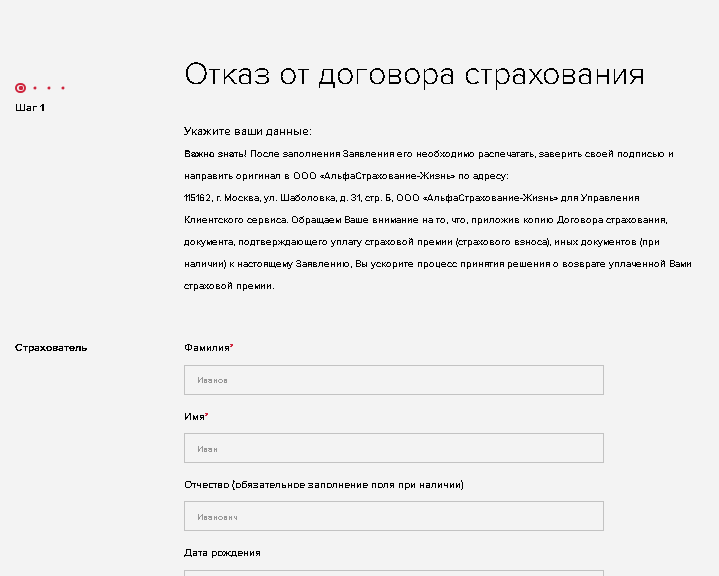

Как подать заявление

Узнайте, как вернуть страховое возмещение, воспользовавшись формой обратной связи на сайте. На главной странице банка расположена активная вкладка «Свяжитесь с нами». При нажатии откроется форма для заполнения, ниже размещены часто задаваемые вопросы, посмотрите, вероятно, ваш вопрос уже есть в базе. Есть возможность отказа от страховки ОТП Банк онлайн на сайте «АльфаСтрахование-Жизнь»:

На сайте СК РЕСО нет возможности отказаться от страховки. При открытии вкладки «Обратная связь» вы увидите страничку с возможностью направить досудебную претензию. Воспользуйтесь ею, если вы уже получили отказ СК в возврате страховой выплаты.

При всей развитости онлайн-сервисов надежнее направить документы о расторжении страхового договора и возврате денег лично или почтой. Скорее всего, банк не примет его, так как страхование осуществляет один из партнеров. Вам надо обратиться непосредственно в ту СК, которая указана в договоре.

Напишите заранее два экземпляра заявления, передайте один работнику СК, на втором он поставит отметку о принятии и дату. Если отправляете почтой, оформите отправление ценным письмом. Сделайте опись вложения, сохраните чек об оплате.

Как правильно заполнить

Не обязательно заполнять заявление на фирменном бланке банка или СК. В законе нет таких требований, вы вправе написать его в свободной форме. Обязательно укажите реквизиты СК — так же, как в договоре. Разборчиво пишите номер своего кредитного договора, соглашения о страховании и реквизиты счета, на который надо перечислить деньги.

Какие документы потребуются

Набор документов для возврата стандартный:

На какие законы опираться при оформлении возврата

До 01.09.2020, чтобы произвести возврат страховки по кредиту ОТП Банка в период охлаждения, следовало руководствоваться указанием Центробанка от 20.11.2015 № 3854-У (с изменениями).

После этого срока вступили в действие ФЗ-483 от 27.12.2019, он регламентирует права заемщика — отказ от страховки в первые 14 дней после заключения договора или при досрочном погашении кредита (если в соглашении указано такое условие).

СК «АльфаСтрахование-Жизнь» заключает соглашение с физлицом, «РЕСО-Гарантия» предлагает как индивидуальную страховку, так и присоединение к коллективной, заключенной между СК и банком. Условия страхования устанавливаются в зависимости от условий кредита, о них вы узнаете в момент оформления. Изучите договор или страховой полис. Если вы присоединены к коллективному договору, вам поможет определение Верховного Суда от 31.10.2017 № 49-КГ17-24, которое разъясняет возможность расторжения таких соглашений. Во вступившем в силу 01.09.2020 № 483-ФЗ заемщику тоже предоставляется это право.

Куда жаловаться, если деньги не возвращают

Судебная практика по таким спорам неочевидна, но в последнее время суды часто принимают позицию истца. В случае отказа банка или СК в возврате выплаченных средств обращайтесь с жалобой в надзорные ведомства:

Возврат денег через суд

Необходимо грамотно составить исковое заявление. В нем сослаться на документы, которые нарушила СК, отказывая вам в возврате. Советуем обратиться к юристу, так как от обоснованности иска зависит судебное решение. Место подачи заявления зависит от цены иска, она включает размер взыскиваемой суммы. Если общая сумма меньше 50 000 руб., иск подается мировому судье по месту регистрации истца, если больше — в районный суд.

Возврат денег через Роспотребнадзор и ЦБ

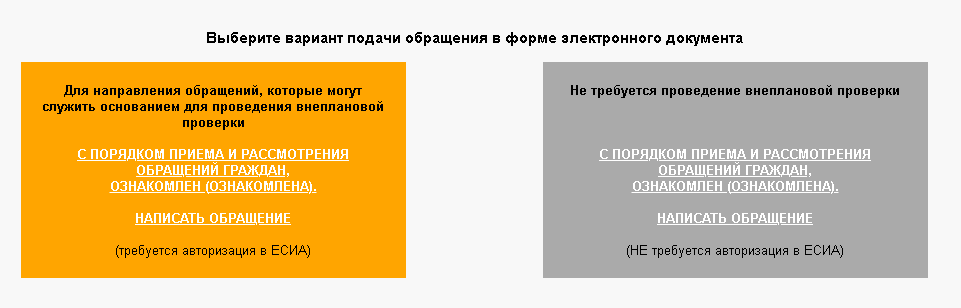

Если не получилось оформить отказ от страховки ОТП Банка, на сайтах Роспотребнадзора и ЦБ реализовано это право.

Роспотребнадзор предлагает воспользоваться вкладкой «Отправить обращение». Она размещена на главной странице, вверху.

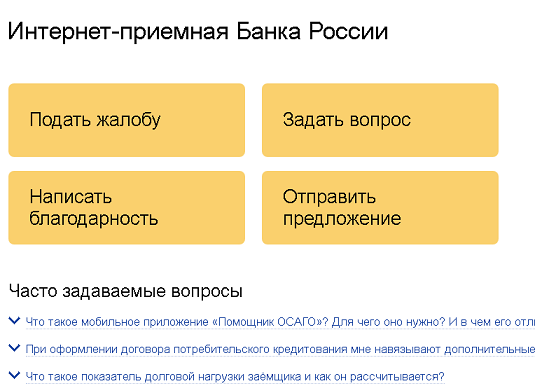

Через интернет-приемную ЦБ вы отправите заявление, напишете жалобу, благодарность или зададите вопрос. Выбирайте необходимую вкладку и с помощью системы заполняйте нужные поля.

Вывод

Возврат страховой суммы в период охлаждения предусмотрен в страховках от партнеров ОТП Банка. Не забудьте, что срок 14 дней предусматривает календарные, а не рабочие дни. Не пропустите этот период, потому что вернуть страховое возмещение после этого срока практически нереально.

Можно ли вернуть страховку по кредиту в ОТП банке

После получения займа в кредитном учреждении ОТП, многие клиенты понимают, что им предстоит также оплачивать и услуги страхования, которые не слишком дешево обходятся. В этот момент они принимают решение выполнить возврат страховки, чтобы избежать большой переплаты, особенно когда бюджет ограничен. Суммы по такой услуге нередко достигают практически 30 процентов от количества полученных в учреждении денег. В отдельных случаях банком предоставляется возможность для оформления процедуры возврата средств, затраченных на услуги страхования. В настоящее время вернуть страховку по кредиту отп банке можно без труда, но для этого необходимо провести процедуру правильным образом.

Но для начала необходимо рассмотреть вопрос необходимости оформления страховок. При обращении в отделения ОТП банка менеджеры кроме кредита также еще предлагают воспользоваться страховыми услугами. Банку это требуется для сокращения финансовых потерь при невозврате денежных средств клиентом. Но последний имеет полное право для того чтобы отказаться от страховки. Обязать его сотрудники банка не могут ее оформить. При оформлении страховок клиентами ОТП организация становится посредником и получает свой процент от сделки со страховой компанией. Но такой документ может оказаться полезным только при наступлении страхового случая, прописанного в договоре по кредитам.

Особенности страховки по кредиту ОТП банка

В таких случаях банком в обязательно порядке производится процедура возврата денежных средств за предоставление услуги страхование. Но для этого клиентам необходимо обратиться в ближайшее отделение и написать заявление на возврат страховки.

Особенности возврата страхового полиса в офисах ОТП банка

Для отказа от полиса пишется заявление. Оно оформляется в офисе банка на имя страховой компании. Она будет заниматься возвратом денежных средств клиентам финансового учреждения. Но из этой суммы будут вычтены деньги за период действия страхового полиса.

Финансовое учреждение принимает заявление клиентов при любой ситуации, если оно было заполнено правильно. И стоит отметить, то чаще всего большое количество внимания уделяется оформлению страхования при оформлении займов на покупку автомобилей.

Этапы отказа от услуг страхования

После предъявления этого минимального пакета документов менеджеры банковского учреждения попросят заполнить специальное заявление на имя страховой компании. При необходимости предоставляется бланк-образец. Страховка по кредиту отменяется только в том случае, если заявка на расторжение договора со страховой компанией составлена правильно. В ней требуется указать следующие сведения:

Какие последствия могут ждать клиентов при оформлении заявления на отказ от страхового полиса

После того, как действие страхового полиса прекратится по инициативе клиента банка, кредитополучателей может ждать два типа последствий. События будут разворачиваться по-разному. Результат отказа от страхового полиса по кредиту в ОТП банке может быть и отрицательным, и положительным. При принятии решения лицо, оформляющее кредитный займ, может взвесить все за и против, а также произвести оценку последствий отказа от страхового полиса, предлагаемого банком.

Если лицо, оформляющее кредит, отказывается от полиса страхования, то банковское учреждение оставляет за собой право отказать в предоставлении займа. Но при этом истинная причина отказа будет скрываться финансовой организацией, поскольку такие моменты не подлежат разглашению. Чаще всего менеджеры при таком исходе пользуются стандартными фразами для объяснения факта отказа. В большинстве случаев банковские сотрудники объясняют неодобрение заявок не кредитный займ тем, что клиент не соответствует требованиям, предъявляемым к заемщикам.

Иногда кредитополучатели решают вернуть деньги за страховой полис уже после подписания кредитного соглашения. Такое решение также может быть чревато последствиями. Банком осуществляется пересмотр размеров ежемесячного платежа. К тому же к этим суммам добавляются и дополнительные взносы. А страховая компания в случае отказа от страхового полиса перечисляет на счет кредитополучателя денежные средства, потраченные им за данный вид услуги. Клиенты всегда могут быть уверены, что им вернут потраченные на услугу средства.

ОТП является одним из тех банков, в которых есть правило, что факт отказа заемщика от оформления страхового полиса никак не отражается на принятии решения о выдаче ему кредитного займа. Также это не влияет на размеры процентных ставок. Но в некоторых офисах действуют внутренние банковские правила.

Первичная консультация по телефону или при заказе обратного звонка «БЕСПЛАТНАЯ»

При оформлении кредита также и оформляется страховка. Есть страховка обязательная, например, при ипотеке и это регламентировано нормами гражданского законодательства России и необязательная при потребительских кредитах. Конечно, можно отказаться от страховки, но тогда банковская организация может пересмотреть условия договора и предложить более высокую ставку и тогда платить ежемесячные платежи будет совсем невыгодно.

Да, это можно сделать и это вполне законная и регламентированная процедура. Если вы выплатили досрочно кредит и не обратились за возвратом страховки, то про вас могут успешно «забыть» и это на руку как банку, так и страховой компании. На самом деле на таких гражданах они зарабатывают колоссальные суммы денег.

В январе 2018 года в законодательстве нашего государства произошли некоторые перемены, связанные со смягчением условий для заемщиков по части страхования гражданской ответственности по кредитам. В частности, увеличен по срокам период охлаждения. Если он раньше был равен пяти календарным дням, то теперь он увеличился до двух недель.

На основании ряда Постановлений ВАС РФ заемщики могут вернуть страховку при досрочном погашении займовых обязательств.

Правда есть условие, и оно заключается в том, что она обязана быть привязана к задолженности по имеющемуся кредитному договору у заемщика. При досрочном погашении взятого кредита возврат неиспользованной части страховки банком должен делаться добровольно, а не принудительно. Если у вас имеются на это законные основания и финансовая компания выносит немотивированный отказ, то тогда этот фактор выступает поводом для того, чтобы обратиться в судебные органы с целью защиты своих прав.

В России банки выдают свои кредитные продукты гражданам при соблюдении условий обязательного страхования. Обычно это страхование жизни, здоровья, недвижимости. Вернуть деньги можно по следующим видам страхования:

В рекламе от банковских компаний можно заметить, что якобы финансовая организация предлагает гражданам займы без предоставления обязательного страхования, но на деле страховка просто включается в тело самого кредита, поэтому нужно следить за этим и читать внимательно условия договора.

По новым правилам при возврате кредита, если он был осуществлен досрочно прекращается действие кредитного договора. Вместе с ним соответственно и заканчивается действие страхового договора. Соответственно существование всех финансовых рисков заемщика также заканчивается. Не может страхования возложить на гражданина обязанности производить выплаты и на основании этого можно сказать о том, что заемщик обладает вполне законным правом на возврат положенной ему неиспользованной части страховки.

Другими словами, банк должен вернуть страховку по кредиту при досрочном погашении.

Он может сделать перерасчет страхового взноса и перечислить неиспользованную сумму своему заемщику. Если банковская компания по какой-то причине отказывается это сделать, то тогда такой сложный вопрос необходимо решать при помощи обращения в судебные органы. Но в этом случае нужно иметь убедительные доказательства того, что банк навязывает страховые продукты, а это не всегда легко осуществить. Практика в судах обычно показывает, что финансовые организации неохотно идут на добровольный возврат при досрочном погашении кредитных обязательств, аргументируя отказ тем, что клиент сам подписывал все документы, а значит, это было его решение.

Методы возврата части страховой премии.

Если вы досрочно погасили свой кредит, то тогда можно в течении четырнадцати календарных дней обратиться после получения кредита в страховую компанию и аннулировать с ней договор. В эти пресловутые четырнадцать дней действует так называемый период охлаждения, когда отказаться от страховых продуктов можно добровольно. Для этого нужно прийти в офис страховщика с квитанцией об оплате задолженности, справкой об отсутствии кредита в банке, страховым договором и паспортом и написать заявлении о возврате денежных средств.

В ситуации, когда нет возможности посетить офис страховой организации, например, если она находится в другом городе можно зайти на сайт фирмы, найти образец заявления о возврате страховки, распечатать его и отправить с копиями документов почтой заказным письмом с уведомлением. Чтобы не пропустить срок можно воспользоваться курьерской службой. Более того, вернуть страховку вправе заемщик и после того, как прошел период охлаждения. В такой ситуации при досрочном погашении своих кредитных обязательств страховщику также подается заявление с пакетом документов, обозначенных выше и после проверки делается перерасчет и затем возвращается часть денежных средств клиенту страховой фирмы.

Обращаемся в банк.

Обратиться в банк нужно в том случае, если вы досрочно выплатили кредит и при этом истек период охлаждения, равный четырнадцати календарным дням. После погашения займа обязательно возьмите справку об отсутствии задолженности. Далее нужно прийти в банк и подать заявление с документами с просьбой возврата части страховки. К заявлению прилагается копия паспорта гражданина РФ, справка об отсутствии долговых обязательств, кредитный договор, страховой договор.

Заявление нужно писать в двух письменных экземплярах.

Один из них обязан принять сотрудник банковской организации, с которым вы будете вести беседу, чтобы затем передать его в ответственное подразделение страховой компании. Другой экземпляр остается на руках у заемщика. Обеим бумагам должен быть присвоен одинаковый номер. Сотрудник обязательно должен поставить на обоих экземплярах дату и свою подпись это будет служить доказательством того, что обращение вы подали в срок, поэтому проследить следует обязательно, чтобы потом вам не отказали, мотивируя его пропуском.

Конечно можно не обращаться в банк лично и подать заявление через почту заказным письмом с уведомлением, но лучше все же самостоятельно обратиться к менеджерам финансовой компании.

Если вам отказали, и страховка при досрочном погашении кредита в итоге не была возвращена, то тогда отстаивать свои права надо в судебном порядке. В первую очередь идти сразу в суд не следует. Нужно соблюдать допретензионный порядок рассмотрения гражданских дел. Подается претензия в банк с просьбой возврата части страховки. Если вам отказали или проигнорировали, то тогда можно подать исковое заявление вместе с претензией, договором страхования, кредитным договором, заявление о возврате страховых средств, справкой об отсутствии задолженности в районный или мировой суд. В мировой суд заявление подается в том случае, если цена исковых требований меньше 50 тысяч рублей. В остальных случаях действует юрисдикция районных судов.

Кроме судебного иска вы также можете подать заявления в Центральный банк РФ, Антимонопольную службу, Роскомнадзор и Роспотребнадзор.

Есть случаи, когда страховка при досрочном погашении кредита была возвращена благодаря общественной поддержке после обращения в средства массовой информации. В самом иске указывают данные истца (ФИО, место проживания), реквизиты банковской организации, страховой компании, номер кредитного договора с датой его непосредственного заключения, описание своих требований с ссылкой на нормы и положения федерального законодательства Российской Федерации. К исковому заявлению истцу нужно приложить все документы и справки, которые подтверждают факт заключения кредитного и страхового договоров, совершение вами всех необходимых выплат, а также факт погашения досрочного кредита