как вернуть страховку по кредиту в псб после получения кредита

Возврат страховки по кредиту в Промсвязьбанке

Предлагаем инструкцию по возврату страховки по кредиту в Промсвязьбанке. Рассмотрим, как отказаться от полиса и избежать повышения процентной ставки. Доступна видео-инструкция.

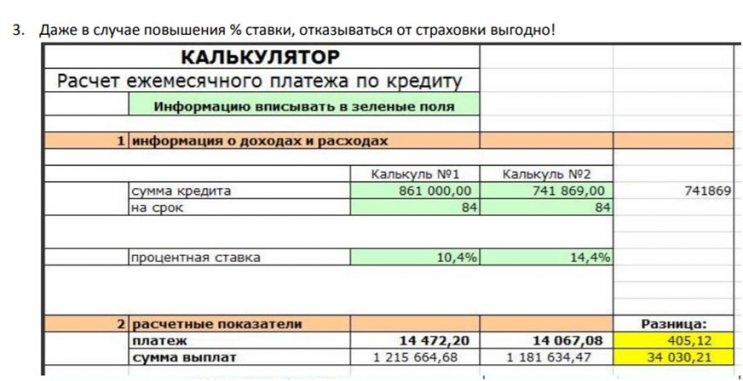

Страхование при выборе кредитов уже является привычным делом как для заемщиков, так и для кредитно-финансовых организаций. Повышение процентной ставки в качестве санкции за отказ от полиса уже тоже стало обыденностью. Но этого можно избежать, если разобраться в вопросе детально. В статье подробно проанализируем процесс возврата страховки по кредиту наличными в Промсвязьбанке. Рассмотрим ситуацию на конкретном примере.

На что обратить внимание при отказе от страховки по кредиту Промсвязьбанка

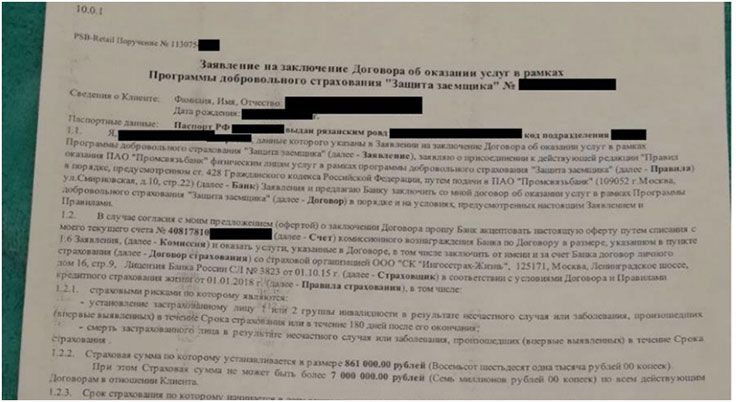

В данной ситуации клиент воспользовался программой рефинансирования частично для погашения кредита, а также взял средства для личных целей. Итоговая сумма кредита составила 861 000 рублей. Комиссия за страхование имеет размер 119 131 рубль. Заемщиком было принято решение отказаться от подобной услуги.

Если вы также хотите выполнить возврат средств, то процедуру необходимо начинать с тщательного изучения документов. Первым делом нужно рассмотреть Индивидуальные условия кредитования. Изначально нас интересует пункт 4, который предусматривает информацию по формированию процентной ставки.

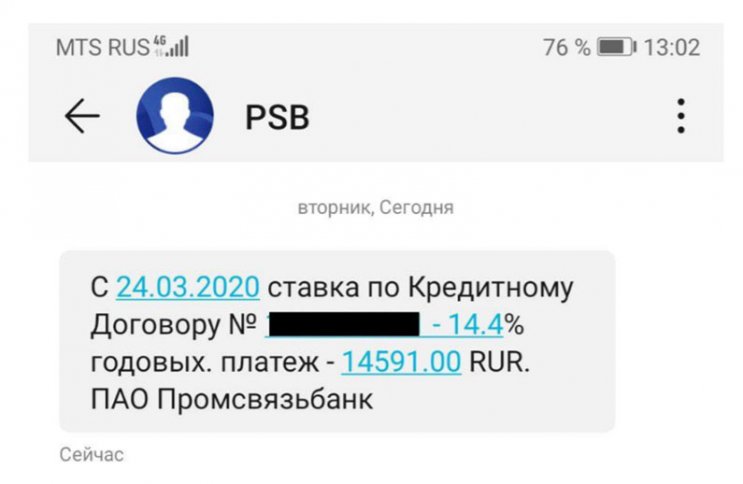

В данном случае сниженная процентная ставка в размере 10,4% действует, если клиент подключил услугу личного страхования и выполнил все действия по рефинансированию. При отказе от личного страхования банк повышает ставку до 14,4% годовых.

Далее рассмотрим документы, которые предусматривают информацию по программе страхования. Заемщиком было подписано заявление на присоединение к программе коллективного страхования.

Для отказа следует ознакомиться с полной информацией по полису страхования (программой страхования). Документ доступен на официальном сайте Промсвязьбанка по ссылке.

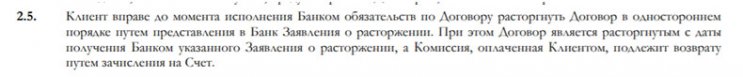

Итак, при рассмотрении мы выяснили, что Правила предусматривают возможность расторжения договора и возвращения денег заемщику.

Таким образом, для отказа заемщику достаточно направить в компанию заявление о расторжении.

Важно! Заявление составляется непосредственно в отделении банка по форме кредитно-финансовой организации.

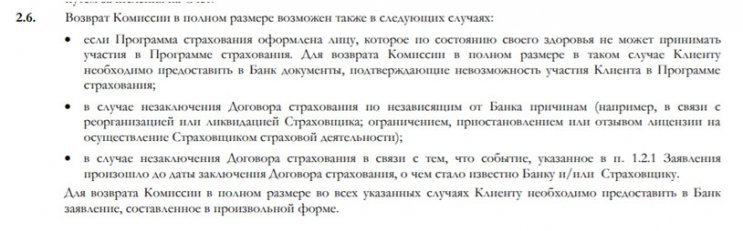

Также указаны другие моменты, которые предусматривают возврат комиссии.

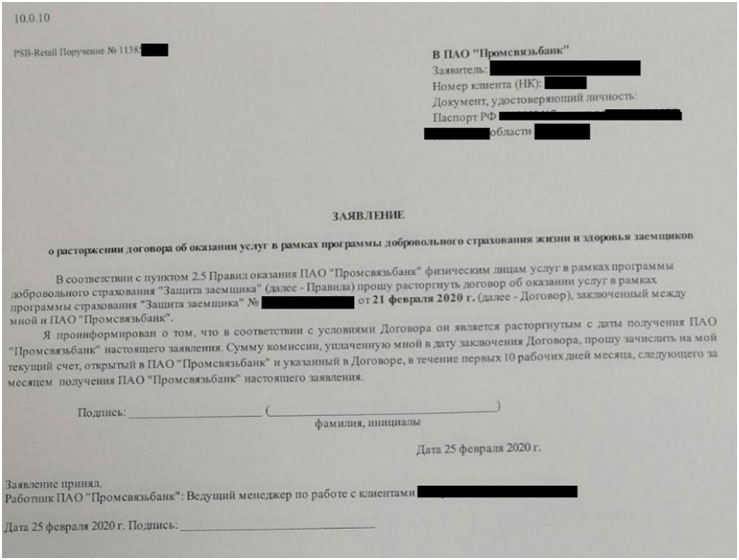

Далее предлагаем вашему внимания пример заявления о расторжении:

В целом, банк предлагает стандартную форму заявления. Единственным моментом является долгий срок зачисления средств. Указано, что это происходит в течение первых 10 рабочих дней месяца, который следует за месяцем получения заявления банком.

В рассматриваемом случае денежные средства были возвращены на счет. Также в сообщении было указано, что ставка была повышена до 14,4%.

Как избежать повышения % ставки по кредиту Промсвязьбанка?

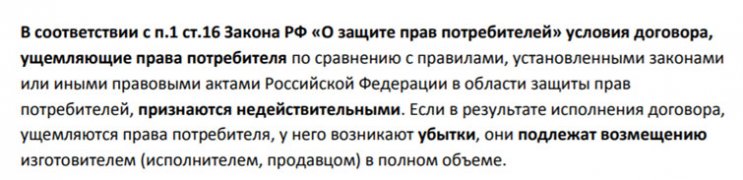

Главным моментом в этом случае является пункт 4, в котором не указана возможность заемщика исполнить свои обязательства по страхованию. В отдельном материале на нашем сайте приведены правовые аргументы данного обстоятельства. Это не законно, так как часть 11 ст.7 Закона №353-ФЗ предусматривает возможность заемщика избежать повышения процентной ставки.

Таким образом, можно избежать повышения процентной ставки или отменить незаконное решение банка в судебном порядке.

Выгодно ли отказываться от страховки по кредиту Промсвязьбанка

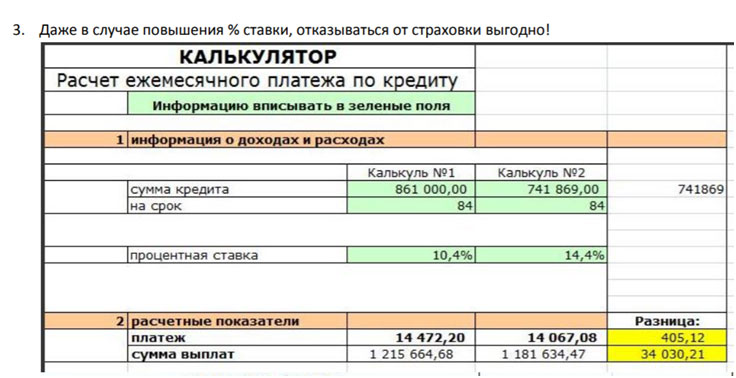

Повышение процентной ставки пугает заемщиков как при оформлении кредита, так и при желании отказаться от страхования. Этим пользуются сотрудники банков. Но мы рекомендуем выполнить расчеты, которые наглядно показывают, что иногда повышение ставки после отказа от страховки также выгодно для клиента.

В калькулятор №1 были подставлены изначальные данные. Второй калькулятор предусматривает сумму после вычеты комиссии за подключение к программе страхования. Видно, что даже при повышенной ставке отказ от страховки – это выгодно.

Если вы решите досрочно погасить кредит в течение 24 месяцев, то можно существенно сэкономить.

Не забывайте, что через полгода появляется возможность выполнить рефинансирование и изменить ряд условий кредитования в свою пользу.

Возврат страховки по кредиту в Промсвязьбанке – это процедура, которая предусматривает ряд сложностей. Процесс предполагает повышение процентной ставки, что можно избежать при правильном подходе. Если у вас возникли сложности со страховками или другими навязанными услугами, то вы можете воспользоваться профессиональной помощью. Просто позвоните по номеру: 8 (977) 444-00-50. Также вы можете заполнить форму на сайте. Опытные специалисты помогут разобраться во всех аспектах и защитить свои права.

Ниже представлена информация в формате видео

Возврат страховки в Промсвязьбанке

Вам навязали страхование при оформлении кредита в Промсвязьбанке?

Как вернуть страховку и получить обратно ранее внесённый страховой взнос, вы узнаете из этой статьи. Для успешного возвращения денег, выплаченных страховщику, требуется учесть определённые нюансы.

Когда возможен возврат страховки по кредиту Промсвязьбанка?

Оформление страховки при получении ссуды – неотъемлемая часть любого кредитного договора.

Специалисты ПСБ, как правило, уведомляют заёмщика о необходимости страхования, чтобы при наступлении страхового события страховщик мог погасить имеющиеся долги перед банком.

При этом страховой полис в обязательном порядке нужен только при оформлении:

Если подключение к программе страхования произошло при получении потребительского кредита или в отношении кредитной карты Промсвязьбанка, возврат страховки может быть осуществлён в любой момент.

Условие о выплате ранее внесённого страхового взноса при отказе клиента от страхования включается во все страховые договоры, заключённые с марта 2016 года. Вернуть деньги по страховке, полученной до этой даты, можно в случае, если это предусмотрено правилами страхования конкретной компании.

Условия возврата страховки по кредиту зависят от разновидности страховой программы и времени, в течение которого клиент обратился к страховщику.

Стоит отметить, что вернуть страховой взнос в полном или частичном размере не получится, если до момента обращения клиента в компанию успел произойти страховой случай.

Как вернуть страховку по кредиту Промсвязьбанка?

Чтобы расторгнуть страховой договор, необходимо обратиться в территориальный офис страховщика и заполнить бланк заявления официальной формы, предоставленный менеджером.

Если договор имеет условие о возвращении страхового взноса, страховщик выплатит соответствующую сумму в период до 10 рабочих дней с момента подачи заявления. Выплата предоставляется, если не успело наступить страховое событие.

Порядок возвращения страховки зависит от времени обращения в страховую компанию. Чтобы получить всю сумму ранее оплаченного взноса или большую её часть, требуется подать заявку страховщику в «период охлаждения».

Возвращение страхового взноса в первые 2 недели

В соответствии со статьёй 958 Гражданского кодекса РФ клиент имеет законное право расторгнуть договор со страховщиком в любой момент и потребовать выплаты ранее внесённого страхового взноса.

Вся сумма возвращается клиенту при условии, что он обратился в компанию с заявлением в течение «периода охлаждения».

В соответствии с пунктами 1 и 2 Указания ЦБ РФ № 3854-У страхователь может получить весь страховой взнос, если обратился к страховщику в течение 14 календарных дней после подписания договора страхования.

При этом компания вправе предусмотреть более длительный «период охлаждения».

Страховщик может вернуть:

Для отказа от страхования и возвращения денег необходимо обращаться именно к страховщику, а не в банк, через который мог быть заключён договор.

Если заявление было подано в течение двух недель с момента оформления сделки, страховая компания рассчитает сумму возврата и предоставит выплату наличными или переводом на банковский счёт. Если по какой-либо причине страховщик отказывается вернуть страховой взнос, обратитесь в суд.

Стоит отметить, что возврат до 100% страхового взноса в течение двух недель после оформления договора невозможен, если речь идёт о коллективном страховании.

В таком случае клиент подключается к страховой программе, а не заключает индивидуальный контракт со страховщиком.

В подобной ситуации необходимо обратиться в страховую компанию и узнать у специалиста, каковы ваши шансы на возвращение денег после отказа от страховки. Консультацию можно получить и у квалифицированного юриста. Некоторые страховщики включают в условия договора возможность выплаты страхового взноса, внесённого клиентом ранее.

Возвращение страхового взноса после «периода охлаждения»

Вернуть деньги, выплаченные страховщику, можно и после 14 дней с момента заключения соответствующего договора.

В этом случае выплате подлежит меньшая сумма. Страховая компания вправе удержать часть взноса пропорционально времени действия страхования. Точный расчёт осуществляется специалистами.

Если вы считаете, что страховщик удержал слишком большую сумму, обратитесь в суд для перерасчёта страховки.

Если страховая компания отказывается возвращать деньги без весомых оснований, взыщите средства в принудительном порядке через судебную инстанцию.

Когда требуется помощь юристов?

Если у вас заключён индивидуальный страховой договор со страховщиком, а на момент отказа от страхования ещё не прошло 14 календарных дней, обращаться за помощью адвоката не требуется.

Сложности с возвращением страхового взноса могут возникнуть в следующих ситуациях:

В перечисленных выше случаях может потребоваться помощь квалифицированных юристов.

Что произойдёт после расторжения страхового договора?

Промсвязьбанк может изменить условия кредитования после отказа клиента от страхования.

Изначально ссуда выдаётся по сниженной ставке, если заёмщик соглашается получить страховку. После расторжения договора со страховщиком банк вправе повысить размер годовой ставки.

Рекомендуется заранее уточнить у сотрудника ПСБ, является ли страхование обязательным условием для получения ссуды. Если вы не желаете оформлять страховку, банк сможет предложить иную программу кредитования, отвечающую вашим ожиданиям.

Отказ от страховки по кредиту в Промсвязьбанке

Банки нередко навязывают страховку при оформлении кредита. При потребительском кредитовании не требуется получение страхового полиса.

В обязательном порядке страхование необходимо при ипотеке и выдаче целевого займа для покупки транспорта. Как отказаться от навязанных услуг в ПСБ, вы узнаете из этой статьи.

Что будет, если отказаться от страховки?

Промсвязьбанк требует заключить страховой договор с компанией, отвечающей его требованиям, при оформлении ипотеки и автокредита. Страховка необходима и в случае, если ссуда предоставляется под залог имущества.

При потребительском кредитовании заёмщик может отказаться от страхования. Намного проще сделать это перед заключением кредитного договора.

В таком случае ПСБ повысит размер годовой ставки. В некоторых случаях могут изменяться иные условия.

Формально отменить заявку клиента при отказе от страховки Промсвязьбанк не вправе.

Если вы получили отрицательное решение по кредиту, скорее всего, без страхования вы не отвечаете требованиям банка (например, имеете недостаточную платёжеспособность). В этом случае ПСБ обязуется предложить иную программу кредитования, не требующую заключения страхового договора.

При отказе от страховки по кредиту Промсвязьбанка после получения денег заёмщика могут ожидать следующие последствия:

Последний вариант возможен в ситуации, если клиент подписал согласие о получении страховки, но так и не заключил соответствующий договор со страховой компанией в течение 30 дней или обратился к страховщику, который не отвечает требованиям ПСБ.

В таком случае банк может потребовать расторжения кредитного договора и возвращения заёмных денег. Заёмщик также обязуется оплатить проценты, начисленные за фактический период пользования средствами.

Как отказаться от страховки по кредиту в Промсвязьбанке?

Клиент банка может отказаться от заключения страхового договора до момента получения кредита.

В этом случае сотрудник ПСБ определит условия кредитования с учётом отсутствия страховки. Если заявка на выдачу ссуды была отклонена, потенциальный заёмщик может рассмотреть иные кредитные программы.

Отказаться от страховки после её оформления проблематичнее. В этом случае необходимо обратиться к страховщику, с которым был заключён договор.

Заёмщик может вернуть часть страхового взноса, выплаченного страховщику, в следующих ситуациях:

Возврат части страхового взноса возможен, если данное условие предусмотрено правилами страхования компании или текстом договора. Выплата предоставляется, если на момент подачи заявления не успел наступить страховой случай.

Особенности подачи заявки в «период охлаждения»

К «периоду охлаждения» относится срок, предусмотренный Указанием Центробанка РФ № 3854-У или страховой компанией, в течение которого клиент может вернуть страховку и получить 100% страхового взноса, выплаченного ранее.

Таким образом, отказаться от страхования на льготных условиях возможно:

Стоит отметить, что страховщик не может сократить двухнедельный «период охлаждения», установленный Указанием ЦБ РФ. При этом он вправе продлить данный срок по собственному усмотрению.

При подаче заявления о расторжении страхового договора в компанию в течение данного периода возврату подлежит 100% взноса, оплаченного по страховке. При этом страховщик может вычесть из этой суммы расходы, понесённые во время действия полиса.

Особенности возврата денег в других случаях

Если вы преждевременно погасили кредит, вы можете отказаться от страховки. Если речь идёт о страховании жизни и здоровья, полис можно не отменять, чтобы иметь защиту на случай наступления страхового события.

Обратитесь к страховщику с паспортом и документом, подтверждающим закрытие кредита, и заполните заявление об отказе от страховки. Выплата страхового взноса осуществляется после удержания компанией суммы, пропорциональной времени действия договора страхования.

Аналогичным образом выплачивается часть страхового взноса при обращении клиента к страховщику после двухнедельного «периода охлаждения».

Как скоро осуществляется возврат страхового взноса?

Заявление рассматривается в течение 10 рабочих дней.

По окончании данного срока вы получите денежные средства удобным способом (наличными или переводом на банковский счёт) или обоснованный отказ в предоставлении выплаты.

Особенности страхования при оформлении ипотеки

Ипотечное кредитование предполагает страхование приобретаемого объекта недвижимости от риска порчи и уничтожения.

Дополнительно может потребоваться защита на случай утраты права собственности на имущество. По собственному желанию заёмщик может застраховать свою жизнь и здоровье.

Если клиент согласился на страхование жилья от риска нанесения ущерба и его полного уничтожения, но не выполнил своё обязательно, банк вправе самостоятельно застраховать залоговое имущество. При этом сумма расходов оплачивается заёмщиком. При уклонении от возмещения убытков Промсвязьбанк может обратиться в суд.

Что делать, если банк отказывается выдавать кредит без страхования?

Если оформление страховки осуществляется в добровольном порядке, сотрудники банка не имеют права настаивать на заключении страхового договора для получения ссуды.

Навязывание дополнительных услуг противозаконно, поэтому кредитор может быть привлечён к административной ответственности.

Если вы получили отказ в выдаче кредита из-за отсутствия страховки, но специалист не предложил иной вариант кредитования, обратитесь к руководству банка или подайте жалобу в надзорные инстанции (например, в Центробанк РФ, ФАС, Роспотребнадзор).

Первоначально рекомендуется обратиться к руководству ПСБ. Нередко причиной возникновения проблемы выступает недостаточная квалификация персонала или непрофессиональное поведение определённого сотрудника. Жалоба рассматривается в кратчайшие сроки, после чего клиент получает письменный ответ.

Если вас не устроит реакция руководства банка, обратитесь в надзорные инстанции.

Возврат страховки по кредиту Промвязьбанк: пошаговая инструкция 2021 года, бланк заявления

При оформлении кредита в Промсвязьбанке заемщикам часто навязывают программу страхования, поэтому важно понимать:

Чтобы ответить на все эти вопросы, необходимо изучить: законодательство Российской Федерации и пакет документов при оформлении кредита (кредитный договор, договор страхования).

В данном статье подробно рассмотрен возврат денег за страховку в Промсвязьбанке (ПСБ), проанализирован фактический процесс отказа на конкретном примере.

Законодательная база

Знание норм права поможет заёмщику отстоять свои права в случае отказа в возврате денег за страховку.

| Федеральные законы | Нормы | Описание |

| «О потребительском кредите (займе)» | Возврат полной стоимости страховки (период охлаждения) | Заемщик вправе обратиться в период «охлаждения» с заявлением об исключении его из числа застрахованных лиц по такому договору. В этом случае ему должны вернуть денежные средства в полном объеме, уплаченные им за оказание соответствующей дополнительной услуги (включая страховую премию) при отсутствии событий, имеющих признаки страхового случая. Периодом «охлаждения» в данном случае считаются 14 календарных дней со дня выражения заемщиком согласия на оказание ему дополнительных услуг (пп. 2.1, 2.5, 2.6 ст. 7, п. 11 ст. 11). |

| «О потребительском кредите (займе)» | Право заемщика застраховаться в другой страховой компании | Заемщик вправе самостоятельно застраховать свою жизнь, здоровье или иной страховой интерес в пользу Банка у страховщика, удовлетворяющего критериям Банка в соответствии с законодательством РФ. В этом случае Банк обязан предоставить заемщику потребительский кредит (заем) на тех же условиях (сумма, срок возврата кредита и процентная ставка), которые бы были при одновременном заключении договора потребительского кредита (займа) и договора страхования (п. 10 ст. 7). Застраховаться в другой страховой компании можно после получения кредита. |

| «О потребительском кредите (займе)» | Последствия отказа заемщика от страховки | Отсутствие в кредитном договоре условия о страховании, а также последующий отказ заемщика от страхования могут повлечь, увеличение размера процентной ставки по потребительскому кредиту (займу) или право требовать досрочного расторжения договора и (или) возврата всей оставшейся суммы потребительского кредита (займа) вместе с причитающимися процентами за фактический срок кредитования. Так, в кредитном договоре, предусматривающем необходимость заключения договора страхования, может содержаться условие о праве кредитора в случае невыполнения заемщиком этой обязанности свыше 30 календарных дней (в том числе в случае обращения заемщика с заявлением об исключении его из числа застрахованных лиц по договору личного страхования, заключенному после 01.09.2020) принять решение об увеличении процентной ставки по выданному кредиту (п. 2.2, 11 ст. 7, п. 14 ст. 11, п. 12 ст. 7). |

| «О потребительском кредите (займе)» | Срок возврата денег за страховку (в период охлаждения) | Банк или страховщик, обязаны вернуть денежные средства заемщику в течение 7 рабочих дней с момента получения соответствующего заявления (п. 11 ст. 11). |

Анализ кредитного договора Промсвязьбанка

Чтобы понимать каких последствий ждать от Банка заемщику досточно посмотреть несколько пунктов в своей редакции кредитного договора, важными пунктами являются: 4, 9, 10 и 15.

Пункт 4. Процентная ставка

Пункт 4 содержит информацию о повышении процентной ставки по кредиту.

В данном примере предусмотрено снижение процентной ставки до 10% годовых, если заемщик оформит добровольное страхование. В случае отказа от страховки процентная ставка составит 14%.

Пункт 9-10 Обязанности заемщика

В пункте 9 указаны обязательные договора, которые должен заключить заемщик с Банком, про договор страхования нет ни слова.

В пункте 10 также нет ни слова про страховку.

Итак, при анализе пунктов 9-10 кредитного договора, в которых Банк может указать обязанности заемщика заключить договор страхования, а также предусмотреть последствия из-за отказа от страховки, видим из примера, что нет зависимости и не одного слова про договор страхования, следовательно, можно писать заявление об отказе от страховки не опасаясь санкций со стороны Банка.

Пункт 15. Услуги кредитора (Банка)

В пункте 15 указана стоимость страхования — 108 976,30 рублей.

Таким образом, из анализа кредитного договора видно, что Банк предоставляет заемщику в случае заключения договора страхования льготную процентную ставку по кредиту. Кроме того, т.к. Банк в нашем примере оказывает услуги по страхования, следовательно, страховка является коллективной, а это означает, что заявление заемщику нужно будет отравлять в Банк.

Анализ документов по страхованию

При возврате денег за страховки необходимо также изучить все документы по страхованию, предоставленные Банком.

Если Вас присоединяют или подключают к программе страхования или договору, то это страховка коллективная. В нашем примере в п. 1.1 Банк присоединяет заемщика к программе добровольного страхования «Защита заемщика».

Из этого следует, что заявление подается в Банк по адресу: 109052, г. Москва, ул. Смирновская, д. 10, стр. 22. Документы можно отправить по почтой России заказным письмом с описью вложения.

Согласно п. 1.2. оплата страховки была произведена путем списания со счета заемщика денежных средств.

В соответствии с п. 1.4.5 заемщик может отказаться от страховки и вернуть деньги в полном объеме, если обратиться с заявлением в течение 14 календарных дней с момента оформления кредита.

Итак, при анализе документов страхования, было выяснено куда отправлять заявление и каким образом была оплачена страховка.

Если заемщик подает заявление в течение 14 календарных дней, то возврату подлежит вся сумма, т.е. 108 976,30 рублей. В то же время банк имеет право увеличить процентную ставку, так как этот предусмотрено в кредитном договоре.

Заявление на возврат страховки Промсвязьбанк

Чтобы получить страховую премию, уплаченную при оформлении кредита, заемщику следует оформить правильно пакет документов для ее возврата.

2. Указываем ФИО заемщика полностью, адрес, телефон.

3. Дата, номер кредитного договора, сумму кредитного договора (всю информацию заполняем из Кредитного договора).

4. Дата, ФИО заемщика и номер договора страхования (информация из Заявления страхования).

5. Указываем размер страховой премии цифрами и прописью (см. п. 15 Кредитного договора).

6. Номер договора страхования, дата, размер страховой премии (информацию можно взять из заявления страхования и кредитного договора)

7. Реквизиты для перевода денежных средств за возврат страховки.

8. Приложения. К заявлению нужно приложить: копию кредитного договора и договора страхования, копию паспорта (главную страницу и прописку).

9. Дата и подпись заемщика с расшифровкой

Отправляем заявление заказным письмом с описью вложения Почтой РФ. Сохраняем квитанцию Почты РФ об отправке до момента получения денежных средств.

К тому же по трек номеру можно отследить дату получения Страховщиком заявления.

Именно с этой даты в течение 7 рабочих дней ПАО Промсвязьбанк обязан вернуть денежные средства уплаченные по договору страхования на реквизиты заемщика.

Таким образом, можно отказаться от коллективной страховки в Промсвязьбанке. Главное — соблюдать установленный «период охлаждения». Возврат страховой премии в период охлаждения не требует обращения заемщика к юристам, необходимо лишь внимательно проверить выше перечисленные пункты и по ним оформить заявление об отказе от страховки.