как вернуть страховку по кредиту в втб после получения кредита 2021 год

Как вернуть страховку по кредиту ВТБ в 2021 году

Как забрать страховку по кредиту в ВТБ — в течение 14 дней с момента подписания договора подать заявление на его расторжение в банк. Когда еще и при каких условиях возврат возможен, и что для этого необходимо?

Страховка по кредиту: общая информация

При оформлении кредита банки предлагают, а иногда открыто навязывают страхование. Они стараются и обезопасить себя, и заработать (связка «банк-страховая» — обычное дело).

Желание банка понятно. А для чего страховаться заемщику, что дает страховка по кредиту в ВТБ (и в любых других банках):

Прежде чем отказаться, подумайте — застрахованные займы предусматривают более выгодные условия. Кроме того, не только банк, но и вы страхуете риски на тот случай, если что-то пойдет не так, и вы не заплатите положенную сумму вовремя.

Если вы уверены, что дополнительная «соломка» вам ни к чему, смело отказывайтесь. Страховка по кредиту — дело добровольное. Основание: ст. 958 Гражданского кодекса РФ гласит, что банки не имеют права навязывать услуги страхования и штрафовать заемщиков за отказ.

Из этого положения есть только одно исключение: обязательное страхование залогового имущества. Не получится отказаться от страховки по ипотеке. Обязательному страхованию подлежит имущество, а не жизнь заемщика, здоровье и т. д. (кроме ипотечного договора в рамках господдержки (под 6%): по Постановлению Правительства РФ № 1711 от 30.12.2017, банк вправе требовать страхование жизни, здоровья и от несчастного случая).

При оформлении любого другого займа кредитная организация не имеет права навязывать страхование. Но учтите, что банк, со своей стороны, вправе отказать в кредите (без объяснения причины) или, чтобы компенсировать риски, выдать его на других условиях, с более высокой ставкой.

Возврат страховки в ВТБ в 2021 году

Если вы оформили страховой договор, а потом передумали или изменились обстоятельства, вернуть страховку по кредиту ВТБ после получения реально при соблюдении некоторых условий.

Существуют два вида страхования — добровольное и обязательное. Возврат добровольного страхования оформить возможно, обязательного — нет.

К видам добровольного страхования относятся:

К видам обязательного страхования, от которого нельзя отказаться, относятся:

Важный нюанс: банк ВТБ практикует как индивидуальное, так и коллективное страхование. В первом случае вам на руки выдадут полис; такой договор расторгнуть проще.

Если вас только ознакамливают под подпись с условиями договора страхования, это коллективный полис, его тоже при необходимости расторгают в первые 14 дней.

Какую сумму вернет банк

Размер суммы к возврату зависит от условий договора и срока подачи заявления на возврат средств.

Возвращают деньги в случае:

Период охлаждения

По указанию Центробанка РФ (№ 4500, вст. в силу 01.01.2018), срок для отказа от страхования составляет 14 календарных дней.

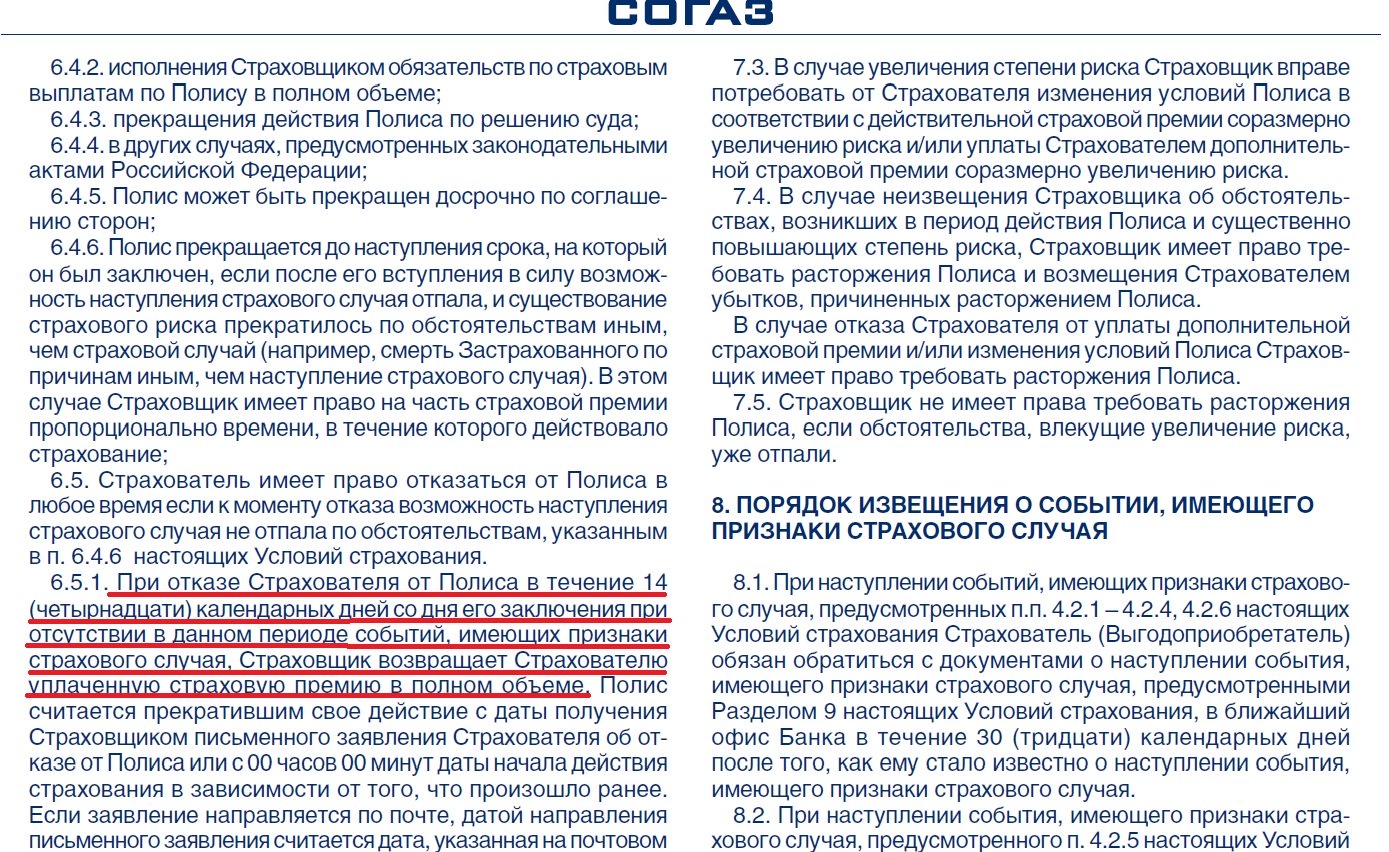

Вот что указано в условиях страхования по страховому продукту, прикрепленных на официальном сайте ВТБ:

Обращайтесь лично с паспортом в любой офис ВТБ и оформляйте отказ от страховки. Заявление направляется страховщику, деньги возвращаются в полном объеме, срок — 10 рабочих дней.

Правило действует для договоров, оформленных сроком не меньше чем на 30 дней, и если не произошел страховой случай.

После 14 дней

Если страхователь изменил свое решение позже 14 дней с даты оформления кредита, можно ли вернуть страховку по кредиту ВТБ — нет, не получится. Если период охлаждения истек, заемщикам ВТБ возврат страховки оформлен не будет. Даже если вы напишете заявление и за прошедшее время не наступали страховые случаи, компания откажет вам в возврате. Стандартные условия страхования в ВТБ не предусматривают такого возврата. Эту возможность дает банку статья 958 ГК РФ, если договором не предусмотрено иное.

В этой ситуации единственный выход — если вы в первый же месяц полностью закрываете заем. Тогда, если не было страховых случаев, возвращается вся сумма.

При досрочном погашении кредита

Сейчас возможность такого возврата зависит от доброй воли конкретного банка и того, как эта ситуация прописана в договоре, но в сентябре произойдут изменения. Банк ВТБ не включает пункт о возможности возврата страховки при досрочном погашении кредита в договоры с клиентами, но скоро станет обязан это делать по закону.

С сентября 2020 года возврат страховки ВТБ при досрочном погашении кредита стал обязательным, но не в полной сумме, а пропорционально сроку пользования займом.

Президент РФ 27.12.2019 подписал Федеральный закон № 483 О внесении изменений в статьи 7 и 11 Федерального закона «О потребительском кредите (займе)» и статью 9-1 Федерального закона «Об ипотеке (залоге недвижимости)». Законом устанавливается, что «при полном досрочном погашении кредита банк обязан вернуть заемщику часть страховой премии по договору страхования за вычетом суммы страховой премии, исчисляемой пропорционально времени, в течение которого действовало страхование (при отсутствии страховых случаев)».

Кроме того, закон утверждает право заемщика в период охлаждения расторгнуть договор страхования и вернуть все деньги и подтверждает права банков в случае отказа от страховки изменить условия кредита.

Закон вступил в силу с 01.09.2020. До наступления этого срока вернуть часть страховки при досрочном погашении кредита в ВТБ не получится.

Действия при возврате страховки

Если вы решили, что с оформлением полиса вы поторопились, вот пошаговая инструкция, как вернуть страховку жизни по автокредиту ВТБ в первые 14 дней (для потребительского кредита порядок действий такой же):

Шаг 1. Обратиться в офис ВТБ с паспортом, полисом и заявлением (бланк заявления вам выдадут в банке, форма его произвольная, поэтому вы можете составить его заранее самостоятельно).

Шаг 2. Подать документы сотруднику банка, заявление заполнить в двух экземплярах; один из них (с отметкой о том, что ваше заявление принято, + чч.мм.гггг) оставьте у себя.

Шаг 3. В течение 10 дней ожидать поступления денег на расчетный счет или в кассу страховщика. При отсутствии выплат составить претензию и обратиться в суд.

Если вы вынуждены отправить заявление по почте, заказное письмо с уведомлением — гарантия, что документ дойдет до адресата.

Как заполнить заявление

Бланк с заявлением заполняют от руки, четким разборчивым почерком.

Примерный заполненный образец заявления на возврат страховки в ВТБ Страхование в период охлаждения:

В ООО СК «ВТБ Страхование»

от Иванова Ивана Ивановича

адрес: г. Нижний Новгород,

паспорт 00 00 № 000000

Заявление об отказе от договора страхования

Прошу досрочно прекратить действие договора страхования (полиса) № 00000000 от 20.01.2020 по причине того, что услуга была мне оформлена «по умолчанию», т. е. навязана.

Оплату страховки в сумме 000000 (000000) рублей прошу:

Страхователь: ___________/ И.И.Иванов

Договор расторгнут с момента получения заявления.

Какие документы необходимы

Вот полный перечень документов, которые потребуются для возврата страховой суммы:

Со всеми этими документами обращайтесь лично в офис банка, подать документы на возврат онлайн не получится.

На какие законы ссылаться

Чтобы не потерять уверенность в разговоре с сотрудником банка при оформлении возврата, следует понимать, на какие положения законов опираться. Вот перечень статей, которые гарантируют соблюдение ваших прав:

Если отказали в возврате

Если вам отказали в возврате страховки, куда обращаться:

Порядок действий через суд

Суд обычно на стороне заемщика, если нарушен срок ответа на заявление или банк отказывает в возврате денег в период охлаждения. Действия истца следующие:

Порядок действий через Роспотребнадзор

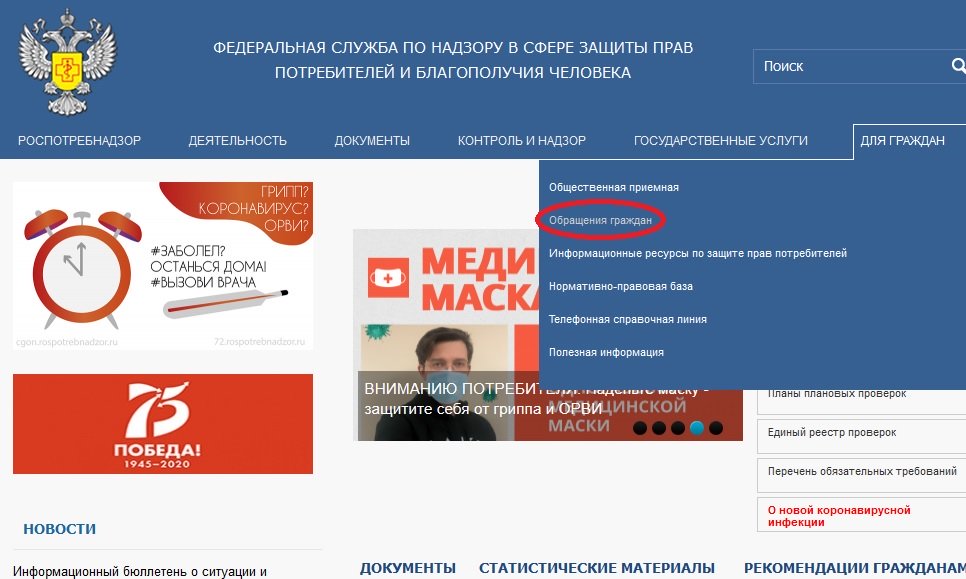

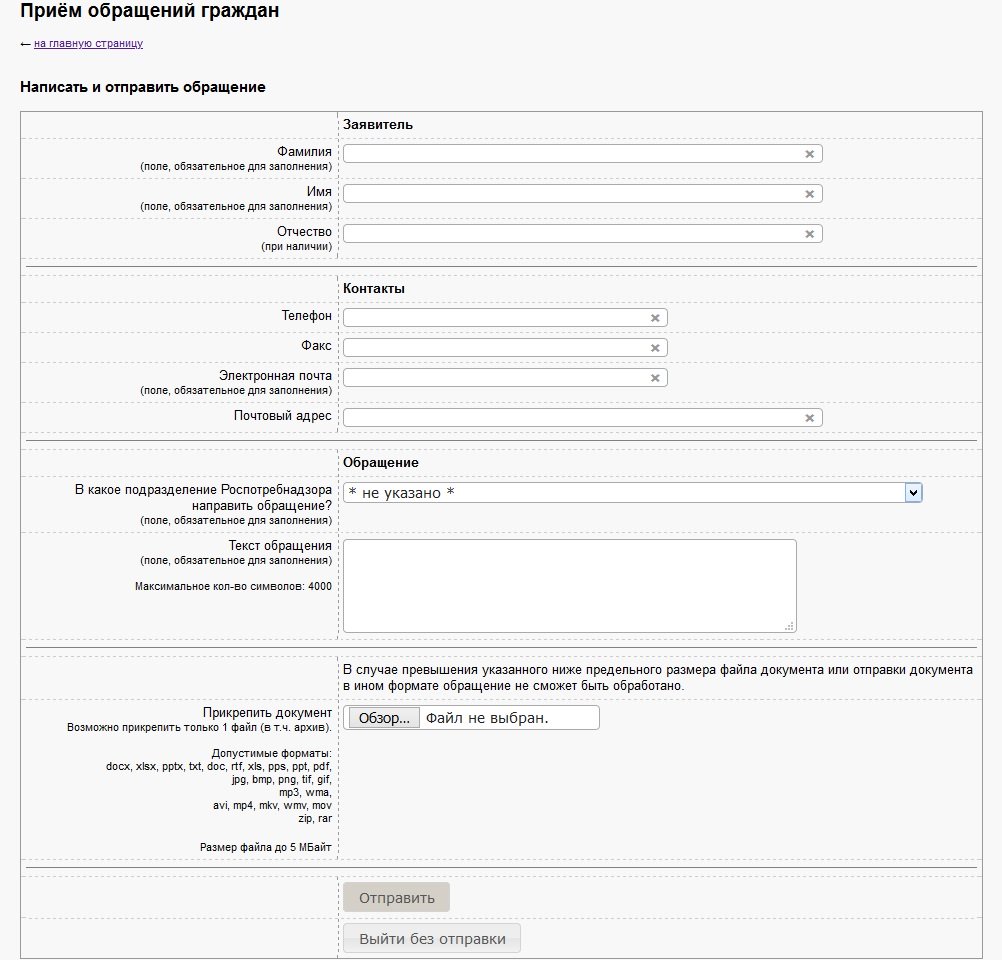

В Роспотребнадзор обращаются лично (в ближайшее отделение по своему месту жительства или по нахождению кредитной организации) или через официальный сайт организации. Чтобы подать заявление онлайн, сделайте следующее:

Шаг 1. Перейдите на официальный сайт rospotrebnadzor.ru.

Шаг 2. Выберите во вкладке «Для граждан» раздел «Обращения граждан».

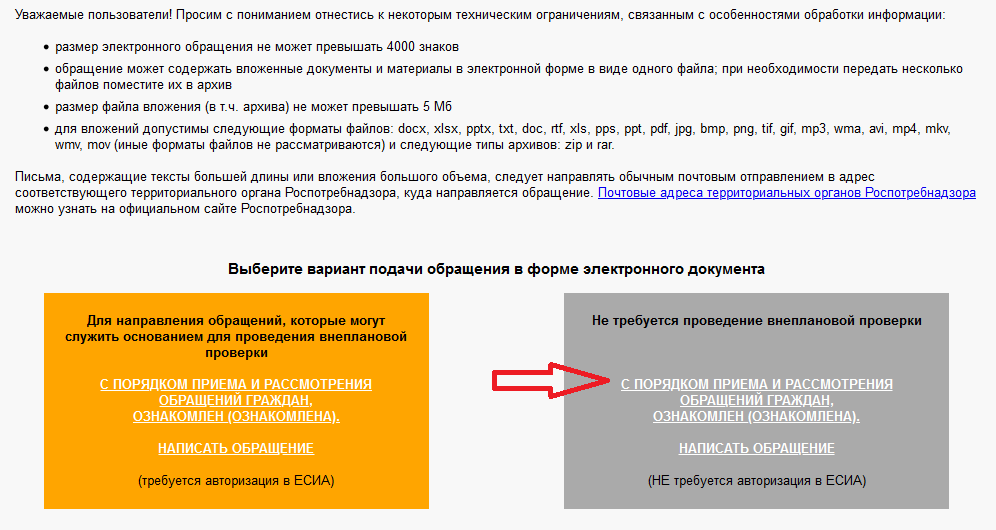

Шаг 3. Изучите порядок приема и рассмотрения обращений граждан, представленный на сайте, и выберите один из двух вариантов подачи электронного обращения: с проведением внеплановой проверки и без проведения такой проверки. Выбирайте второй вариант.

Шаг 4. Заполните обращение, указав все необходимые данные. К обращению приложите отсканированные копии договора страхования, документа банка об отказе; в случае спора о возврате страховки при досрочном погашении займа — справку из банка о прекращении кредитного договора. К обращению прикрепляется только один файл, поэтому если документов несколько, поместите их в архив.

Шаг 5. Отправьте электронную заявку и ждите решения по вашему обращению. Его направят на электронную почту и на ваш почтовый адрес.

Возврат страховки по кредиту ВТБ

Вернуть страховку по кредиту в банке ВТБ можно не только при досрочном погашении займа, но и сразу после заключения договора, если Вы передумали. О том, как и в какой срок это можно сделать, в статье на портале Выберу.ру.

Потребительский кредит является самым популярным банковским продуктом в России. Однако заключение договора займа подразумевает не только выдачу и возврат денежных средств. В кредитное соглашение может входить дополнительный перечень условий, которые обязуются соблюдать банк или заемщик. Одним из таких условий является опция страхования жизни. В связи с этим многих заемщиков интересует, как вернуть страховку по кредиту ВТБ? Обо всех нюансах и обязательствах поговорим в материале Выберу.ру.

Добровольное и обязательное

Заключение договора страхования при оформлении потребительского кредита – добровольное. Обязательно приобретать полис требуется только при выдаче кредита на автотранспорт или недвижимость. То есть, только в случаях, когда кредит является залоговым. Это правило действует в соответствии с законодательством Российской Федерации. Его регулирует закон о страховании, вступивший в силу 1 июня 2016 г.

В течение выделенного времени заемщик, оформивший ненужную услугу, должен взвесить все «за» и «против» и обратиться в страховую компанию и банк, написав заявление об отказе.

Обязательное страхование – КАСКО и защита недвижимости – связано с большими рисками для банка. В этом случае кредитор выдает заемщику крупную сумму денег. Предлагая ипотечному клиенту полис, банк преследует свои интересы. Жилищный кредит оформляется на продолжительный срок – до 30 лет. Сроки на автокредиты короче, но в случае оформления КАСКО учитывается стоимость автомобиля и страхования рисков от повреждения машины или ее угона. Формы авто- и ипотечного кредитования являются залоговыми. То есть, согласно условиям банка, приобретаемое имущество принадлежит кредитной организации до момента выплаты ссуды. Заемщик является только формальным собственником.

Для ипотечного займа актуальным является титульная форма, а для жилищного и автострахования – имущественная. При получении потребительского кредита банк может предложить клиенту полис защиты от несчастного случая, страхование невыполнения финансовых обязательств либо другие формы договора.

В любом случае, предложение банка заключить такой договор является законным. Оформляя потребительский кредит, заемщик сам вправе выбрать: покупать полис или отказаться от страховки ВТБ.

Почему можно не отказываться от полиса?

При подаче документов на кредит банк в любом случае предложит вам оформить страховку. Наличие полиса позволит быстрее получить положительное кредитное решение, а также снизить ставку по кредиту. Для клиента с положительной кредитной историей, полным пакетом документов и соответствием требованиям банка оформление полиса не обязательно. Поэтому вы можете отказаться от услуги еще на этапе подачи пакета документов.

Однако будьте готовы к уговорам со стороны менеджера банка. За каждый купленный полис ему начисляются проценты от страховой компании, поэтому вполне ожидаемо, что сотрудник не захочет терять потенциального клиента.

Также отказ заключать договор подействует на повышение процента по кредиту. В этом нет незаконных действий: предлагая оформить вам полис, банк стремится нивелировать риски и получить дополнительную гарантию возврата кредитных средств.

Таким образом, предлагая пониженную кредитную ставку при оформлении договора, банк стимулирует заемщика приобрести услугу. Чтобы сравнить ежемесячный платеж по кредиту с полисом и пониженной ставкой и без этой опции, попросите менеджера банка показать вам предварительный график платежей. Это позволит вам сравнить величину расходов, а также оценить необходимость покупки полиса. Обычно платеж с повышенной ставкой и без оформления страховки становится даже выгоднее.

Как вернуть деньги за страховку ВТБ

Услуга добровольного страхования стоит недешево, однако служит гарантом не только для банка, но и для клиента. Многие заемщики отказываются от полиса, так как не считают необходимым его приобретать, чувствуя уверенность в собственных силах. Конечно, немалое значение играет и цена документа. Но как вернуть деньги за страховку ВТБ, если вы уже приобрели полис?

В предыдущих разделах мы отметили, что прежде время на возврат страховки ограничивалось сроком в пять дней. Теперь же у заемщика есть две недели на то, чтобы отказаться от услуги.

Заявление на отказ необходимо написать в течение первых 14 дней с момента оформления договора, а на рассмотрение его банку и страховой выделено 10 дней. Отказаться от услуги необходимо не в офисе ВТБ, где вы подавали заявление на кредит, а в компании, предоставляющей полис. Соответственно, если документ предоставляет компания «ВТБ Страхование» или другая организация, обратиться нужно туда.

В течение 10 дней банк и страховой агент обязаны рассмотреть ваше заявление и сообщить о принятом решении. Если по истечении этого времени вам не пришло положительного или отрицательного ответа, не торопитесь обращаться в суд. Многие организации дают клиенту срок подумать над отказом подольше, в том числе и ВТБ.

Второй вопрос, беспокоящий заемщика: может ли банк отказать в возврате средств? Беспокойство в этом случае закономерно. Кредитная организация и страховая вправе отказаться возвращать деньги, так как клиент добровольно приобрел полис. Тогда возврата средств можно добиваться через суд, но с большой вероятностью он встанет на сторону банка и страховщика.

Возвращаем деньги при досрочном погашении

Изначально полис оформляется на весь срок выплаты кредита. Возврат страховки при досрочном погашении ВТБ оформляет с учетом возврата части средств. Например, если вы берете кредит и полис на два года и погашаете досрочно ссуду за год, то вам возвращается половина стоимости.

С вопросом как вернуть деньги за страховку ВТБ при досрочном погашении лучше обратить в саму кредитную организацию. Заявление на возврат средств нужно написать одновременно с заявлением на преждевременное закрытие кредита, либо сразу после его погашения. В этом случае банк направит вас к страховщику.

Список документов для этого тот же, что и при своевременном отказе от услуги. Однако приложите дополнительно заявление на досрочное закрытие ссуды.

В заключении вам необходимо указать дату заполнения заявки и заверить ее своей подписью.

Процедура возврата средств за полис доступна по всем видам кредитов, кроме залоговых. В случае, если заявка на займ еще не получила одобрения, вы можете вернуть средства в банке. После выдачи кредитных средств отказаться от услуги можно только у агента. Обратите внимание, что многие банки могут предложить вам оформление коллективного договора. В этом случае кредитная организация выступает в роли страхователя, приобретая для заемщиков полис. Вернуть деньги при наличии такого договора не выйдет, поэтому внимательно проверяйте документы и отказывайтесь либо на месте, либо после досрочного возврата ссуды.

Отказ от страховки по выплаченному кредиту

Если кредит досрочно выплачен, куда и в какой форме нужно подать заявление об отказе от страховки?

Если говорить о кредите, который вы взяли после 1 сентября 2020 г., то следует руководствоваться ч. 10 ст. 11 Федерального закона от 21.12.2013 «О потребительском кредите (займе)» (введена Федеральным закон от 27.12.2019 N 483-ФЗ «О внесении изменений в статьи 7 и 11 Федерального закона «О потребительском кредите (займе)») и обратиться с заявлением в страховую организацию для возврата денежных средств за неиспользованный период. И вам их должны вернуть.

Если же кредитный договор заключен до 1 сентября 2020 г., то необходимо рассматривать положения кредитного договора. Если же имеется пункт о том, что размер страховой премии зависит от стоимости кредита либо размер выплаты пропорционален долгу, то необходимо обращаться с досудебной претензией в адрес страховой организации и в случае отказа в судебном порядке доказать свою правоту. Сразу отметим, что судебная практика неоднозначна.

В соответствии с п. 1 ст. 958 Гражданского кодекса РФ договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай.

Исходя из п. 1 ст. 934 ГК РФ и п. 2 ст. 9 Закона РФ от 27.11.1992 N 4015-1 «Об организации страхового дела в Российской Федерации» страховым случаем по договору личного страхования является предусмотренное таким договором событие (причинение вреда жизни или здоровью и т.п.), с наступлением которого у страховщика возникает обязанность выплатить страховую сумму. Согласно данному определению существенным признаком страхового случая является связь между его наступлением и возникновением обязанности страховщика выплатить страховую сумму. Если нет такой связи, то страхование, очевидно, не может выполнять функцию защиты имущественных интересов при наступлении определенных событий, установленную в п. 1 ст. 2 Закона РФ «Об организации страхового дела в Российской Федерации».

Стало быть, возможность наступления страхового случая отпала и существование страхового риска (т.е. вероятности наступления страхового случая) прекратилось по обстоятельствам иным, чем страховой случай.

Однако согласно п. 3 ст. 958 ГК РФ при досрочном отказе страхователя (выгодоприобретателя) от договора страхования уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное.

Как вернуть страховку при досрочном погашении кредита.

Банки часто вынуждают клиентов при оформлении кредита в «добровольно-принудительном» порядке оформить еще и страховку. Причем даже тогда, когда страховка на деле не особенно и нужна.

Но с 1 сентября 2020 года в законодательство были внесены изменения, которые помогут заемщикам вернуть деньги за страховку. Раньше такое тоже было возможно, но условия возврата зависели от нюансов кредитного договора – иные заемщики были вынуждены действовать через суд. Теперь все по-другому.

Возврат страховки при досрочном погашении кредита теперь предусмотрен законом

Речь идет о Федеральном законе от 27.12.2019 №483, который вступил в силу 1 сентября 2020 года. Положения данного закона применяются к правоотношениям, возникшим из договоров страхования, заключенных после вступления указанного ФЗ в силу – то есть изменения действуют для договоров страхования, оформленных только после 1 сентября 2020 года.

Как уже упоминалось, ранее существовала возможность вернуть страховку по кредиту при досрочном погашении займа, если страховой случай так и не наступил. Но это не являлось общим правилом – возврат был возможен при условии, что это изначально было прописано в договоре страхования. То есть средства не возвращались по умолчанию – все зависело от конкретного кредитора, и обычно банки или страховые компании отказывали в возврате страховки при досрочном погашении займа.

Наиболее упорные клиенты обращались в суд, где были вынуждены доказывать, что сумма страховой премии (платы за страховой полис) напрямую зависит от суммы обязательств по кредиту. Если клиент мог доказать в суде свою правоту, ему частично выплачивалась часть страховой премии.

Теперь все заемщики имеют одинаковые условия. Если страховой договор по кредиту заключен после 1 сентября 2020 года, и сам кредит был досрочно погашен – заемщик может забрать свои деньги за страховку. Но только если страховой случай не наступил.

Как вернуть страховку по кредиту

Для того чтобы заемщик мог вернуть часть страховой премии, должны быть одновременно выполнены несколько условий:

Изменения касаются только потребительского кредитования. На ипотечные кредиты поправки не распространяются.

Как вернуть деньги за страховку по кредиту?

Чтобы вернуть часть страховки, заемщик после досрочной выплаты кредита должен обратиться в банк, если страховой полис покупался там, или непосредственно в страховую компанию. Там нужно будет написать заявление о возврате средств.

Чтобы узнать, куда именно обращаться, внимательно прочитайте кредитный договор. В договоре всегда указывается, кто именно выступает в качестве стороны страховых отношений – непосредственно страховая компания или банк, который оформляет заемщику страховку через партнера.

В течение 7 рабочих дней со дня подачи заявления деньги за страховку должны вернуться заемщику.

Обратите внимание на два нюанса:

Можно ли вернуть деньги за страховку, приобретенную до 1 сентября 2020 года

Да, теоретически можно. Но такая возможность или изначально должна быть предусмотрена условиями договора, или же нужно обращаться в суд. Новые поправки не работают для полисов, оформленных до 1 сентября 2020 года.

Если у вас страховка, приобретенная до 1 сентября, то сначала ознакомьтесь с условиями договора:

Если страховка не связана с суммой основного долга, а срок – с погашением займа, то при досрочном отказе от страхового полиса вернуть средства вряд ли получится, поскольку погашение кредита не прекращает действие страховки.

Если страховка привязана к сумме долга, то в этом случае при досрочном погашении кредита страховой договор перестает действовать, и заемщик имеет право потребовать вернуть сумму страховки пропорционально оставшемуся сроку. При отказе в возврате средств можно обжаловать это в судебном порядке.

Резюме

Нововведения не внесли капитальных изменений в законодательство: они в какой-то мере облегчили жизнь заемщикам и упростили процедуру возврата части страховой премии.

Теперь при досрочном погашении кредита и ненаступления страхового случая действуют единые для всех правила.

Как вернуть страховку по кредиту в ВТБ банке

По ряду предложений от ВТБ банка предусматривается оформление дополнительных соглашений. Связаны они со страхованием ответственности клиента в процессе исполнения им кредитных обязательств. Таким образом банк минимизирует кредитные риски, а клиент получает дополнительную долю уверенности.

Команда Бробанк.ру разобралась в нюансах и готова рассказать о них вам.

Минусом для клиента здесь является платный характер данной услуги. Страхование жизни обходится потенциальным соискателям достаточно дорого, поэтому на первых стадиях оформления часто возникают спорные ситуации. По общим правилам допускается возврат страховой премии или ее части. Но это возможно только при определенных обстоятельствах.

Для чего оформляется страховка

Простой, но эффективный механизм. Его суть практически ничем не отличается от страхования во всех остальных сферах. При оформлении кредитного соглашения, банк предлагает оформить страховой полис, который поможет заемщику с исполнением обязательств при наступлении неблагоприятных обстоятельств. Стандартный ипотечный кредит, помимо страхования ответственности, предполагает и оформление полиса на ипотечную недвижимость.

Большинство клиентов не понимают или не до конца понимают этот механизм, поэтому расценивают предложение банка, как типичный маркетинговый ход. Но лишь единицы понимают значимость этой услуги: при наступлении нетрудоспособности, страховая компания будет обязана произвести все расчеты с кредитной организацией. Стандартные этапы процесса выплаты возмещения:

Следовательно, сам заемщик в данном процессе практически не участвует. Если речь идёт о потере трудоспособности, то в банк будет необходимо предоставить подтверждающие документы.

В случае смерти заемщика всеми организационными мероприятиями по получению возмещения кредитная организация занимается самостоятельно. То есть потребность в оформлении страховки должны испытывать в первую очередь заемщики. Несмотря на то, что расходы на ее оформление часто бывают достаточно ощутимыми.

Как оформляется страховка при заключении кредитного договора

Страхование кредита в ВТБ — обязательная процедура по большинству кредитных программ. Данное условие прописывается в описании к программе. При этом заемщику не всегда нужно оплачивать полис отдельно. Предусматриваются следующие формы:

Эти варианты предлагаются заемщику после одобрения его заявки. Важно знать, что оформление страхования не является обязательной опцией по части профильного законодательства. Нет ни одного законодательного акта, который бы обязывал граждан оформлять полисы страхования при получении банковских кредитов. Поэтому подобные требования кредитных организаций следует расценивать, как навязывание услуг или прямое нарушение сразу нескольких законодательных норм.

Оформляется полис без участия заемщика — ему достаточно принять одно из решений, и поставить личную подпись. Оплата страховой премии производится заемщиком по правилам, указанным в основном (кредитном) договоре. По общему правилу любой кредит под залог недвижимости также предполагает оформление дополнительного страхового полиса.

Возврат страховки по кредиту в банке ВТБ — основные правила

Страховка не должна рассматриваться потенциальными клиентами, как повод для дополнительных трат. Оказавшись в сложном положении, человек рассчитывает на то, что все его обязательства перед кредитной организаций автоматически переходят страховщику.

Вернуть деньги за страховку получится только в одном случае — при досрочном погашении обязательств. Другого варианта действий — нет. Крайне важно, чтобы соблюдалась следующая последовательность:

Для лучшего понимания данного процесса, необходимо знать о принципе действия любого страхового полиса. Страхование ответственности заемщика ничем не отличается от прочих видов страхования. Здесь действуют те же самые нормы и принципы, поэтому возврат страховки чаще оказывается невозможным, чем наоборот. При этом право на досрочное погашение кредита никак не может ограничиваться банками. Оно гарантировано законодательством.

Правило 1 — обязательное продление полиса

По большинству кредитных соглашений полис оформляется на 1 год. Далее клиент или банк проводят его пролонгацию. В итоге, полис должен действовать в течение всего срока действия кредитного соглашения. Сумма страховки по кредитам в банке ВТБ зависит от суммы кредитного соглашения. Для большей эффективности рекомендуется применять специальный калькулятор кредита, помогающий вычислить точные суммы и сроки погашения задолженности.

Следовательно, ежегодно или чаще, клиент должен вносить сумму на продление договора страхования. Банку необходимо, чтобы полис был действующим до полного исполнения обязательств. Поэтому в договоре заранее прописывается правило — при нарушении требования о пролонгации страхового полиса, кредитная организация получает основания на расторжение договора с клиентом, а также право требования досрочного погашения совокупной задолженности.

Правило 2 — правильный расчет соотношения суммы и сроков

Страховая премия — та сумма, которую заемщик вносит в качестве платы за полис, рассчитана на определенный срок действия. К примеру, годовая стоимость полиса составляет 6000 рублей. Значит без наступления страхового случая эти деньги будут “осваиваться” страховщиком из расчета — 500 рублей за 1 месяц.

Если заемщик получает кредитную сумму на 1 год, то уплаченная им же страховая премия ежемесячно будет уменьшаться в своем размере. При погашении задолженности через 2 месяца, сумма возврата составит 5000 рублей (6000 — 500 х 2). Получается, что 100 рублей ушла в пользу компании за время, в течение которого действовал страховой полис. Остальная часть премии возвращается заемщику, так как необходимость в наличии полиса отпала.

При попытке возврата страховки крайне важно обращать внимание на сроки. Ошибочно поступают те заемщики, которые обращаются за возвратом страховой премии в конце срока действия полиса. В этом случае сумма будет крайне незначительной.

Правило 3 — комиссия

Возврат страховки прямо предполагает досрочное прекращение страхового соглашения. Такие моменты предусматриваются заранее, поэтому заемщику в большинстве случае придется уплатить комиссию. На примере стоимости полиса в 6000 рублей, расчет производится следующим образом:

По вышеописанному примеру заемщик получает 5000 рублей при досрочном погашении задолженности. Из этой суммы компания-страховщик вычитает и 2% — за досрочное прекращение страхового полиса. То есть 100 рублей комиссии уйдут в пользу компании, а 4900 рублей — получает страхователь (заемщик).

На практике цифры могут быть разными. Многое зависит от размера и вида кредита. Алгоритм расчета при этом всегда остается одинаковым, — как описано в приведенном примере. При досрочном погашении задолженности можно и нужно обращаться за возвратом части страховой премии, и это право входит в список неотъемлемых преференций каждого заемщика.

Как отказаться от страховки без досрочного погашения задолженности

Некоторые заемщики ошибочно полагают, что оформив кредит, они смогут отказаться от полиса страхования, чтобы не нести лишних затрат. Теоретически это возможно. Но: во-первых, компания-страховщик направит запрос в банк о состоянии кредитного договора, во-вторых, банк воспользуется своим правом и потребует досрочного возврата всей суммы задолженности.

Следовательно, такой вариант исключается. Кредитные организации контролируют соблюдение заемщиком данного правила, ежегодно (или чаще) взаимодействуя со страховыми компаниями. Если клиент не оформляет пролонгацию страхового договора, банк налагает санкции, предусмотренные кредитным соглашением.

Вариантов отказа от страховки без полного погашения задолженности — нет, только если банк не решит отменить данную опцию самостоятельно.

Оформление кредита без страховки в ВТБ банке

Дополнительные траты в плюс к кредитной нагрузке не интересны заемщикам. Поэтому последние совершенно логично стараются их избежать. Следует знать, что кредитные организации не имеют права навязывать оформление страховки — потребительским законодательством запрещается требовать оформление побочной услуги для получения основной.

Но в этой законодательной норме есть достаточно значительная лазейка. Если клиент отказывается оформлять полис страхования по кредиту, то банк без объяснения причин отказывает в заключении кредитного соглашения. В итоге соискатель остается без запланированной к получению суммы.

Хорошим альтернативным вариантом является согласие на повышение процентной ставки. Так не придется заниматься оформлением страхового полиса, но общие расходы будут более значительными. В этом же случае клиент лишается всякой дополнительной защиты.

Комментарии: 8

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: