как внести исправления в акт выполненных работ

Исправления в акте выполненных работ

Ответы на вопрос:

Можно вносить в документы исправления. Согласно п.7 ст.9 Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете» в первичном учетном документе допускаются исправления, если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета. Исправление в первичном учетном документе должно содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц. Так что нужно указать, что исправленному верить, поставить подписи и т.п. Но лучше просто сформировать новый документ.

Имеете право вносить в документы любые исправления. Главное чтобы за исправлением стояла подпись (фамилия, инициалы) ответственного лица, дата исправления согласно Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете».Тогда документы будут считаться недействительными.

Статья 7. Организация ведения бухгалтерского учета.

Статья 9. Первичные учетные документы.

— Здравствуйте уважаемый посетитель сайта! Не получится таким образом внести изменения в акт выполненных работ. Нужно составить доп. соглашение к основному договору, и внести необходимые изменения, с согласия сторон. Согласно п. 2 ст. 452 ГК РФ, сторона может обратиться в суд с требованием об изменении договора только после получения отказа другой стороны или неполучения ответа в срок, указанный в предложении, а при его отсутствии в тридцатидневный срок.

Удачи вам и всего хорошего, с уважением юрист Лигостаева А.В.

Главное чтобы не было претензий со стороны второй стороны. Т.е по идее должны стоять подписи об исправлении.

Если их нет, то так любое зачеркивание можно сделать. Поэтому исправлять надо только вместе (ст. 452 ГК РФ)

Первичные документы можно исправить, но только по согласованию с участниками хозяйственной операции Зачеркивается неверный текст или сумма (одной чертой, чтобы можно было прочитать зачеркнутое), и над зачеркнутым надписывается правильный текст или сумма. В данном случае зачеркнуть надо ПО, а написать АО. И дополнить номером договора. Исправления подтверждают своими подписями те же лица, которые изначально подписали документ. Указывается дата исправления.

В регистрах бухгалтерского учета исправление должно быть обосновано, например, справкой бухгалтера, где указана причина правки. Проставляются дата исправления и подпись лица, его внесшего

В Вашем случае, в Акт выполненных работ можно вносить изменения.

Либо подготовьте новый акт выполненных работ с АО и номером договора. И подпишите. Нет никаких проблем. Ст.7, ст.9 Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете»

Согласно Закона «О бухгалтерском учёте» допускается вносить исправления в документ первичного учёта.

Заполнитель должен зачеркнуть неправильную надпись, внести правильную (читаемо) и поставить надпись «исправленному верить» а также подпись и печать (если имеется). Данный документ будет иметь юридическую силу.

Да это действительно законом не запрещено, но нужно что бы было из исправления видно, что с ним согласны обе стороны. То есть как в договоре по статье 420 ГК РФ.

Порядок следующий: зачеркивается неправильный текст или суммы и надписывается над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное.

В п. 7 ст. 9 федерального закона «О бухгалтерском учете» № 402-ФЗ от 06.11.2011 г. (далее закон «О бухгалтерском учете», федеральный закон № 402-ФЗ) указаны принципы внесения исправлений:

— обязательно указание даты внесения исправления

— необходимо присутствие подписей лиц, составивших документ, в который вносится исправление, а также фамилий и инициалов этих лиц.

Вместе с тем конкретный способ внесения исправления в законе «О бухгалтерском учете» не регламентирован.

Но в случае большого числа изменений исправление способом, предусмотренным Положением N 105 приведет к тому, что не возможно будет идентифицировать текст.

Корректировочный акт в учете подрядчика

Вопрос: Подрядчик выполнил в марте 2021 г. строительно-монтажные работы (далее — СМР) на объекте. В акт сдачи-приемки выполненных работ формы С-2б за март забыли включить один вид работ. Этот акт был подписан заказчиком 9 апреля и соответственно отражен в бухучете за март 2021 г. Ошибку обнаружили в мае 2021 г. Возможности перебросить стоимость неучтенных работ на другой период и объект не имелось, поэтому на недостающую стоимость работ составлен отдельный корректировочный акт за март. Он подписан и отражен в бухучете в мае 2021 г. В каком периоде стоимость этих работ за март следует учесть при исчислении НДС и налога на прибыль, если отчетным периодом является квартал? Предусмотрены ли штрафные санкции за несвоевременное отражение выручки и исчисление налогов по работам за март, которые фактически отражены в мае текущего года?

Ответ: Работы, не учтенные в марте 2021 г. и отраженные в корректировочном акте в мае 2021 г., отражаются в бухгалтерском и налоговом учете на дату подписания сторонами данного акта. Штрафные санкции за несвоевременное отражение выручки и исчисление налогов в данном случае не предусмотрены.

Обоснование: В случае изменения количества или стоимости принятых работ по решению суда или по результатам контрольных обмеров составляются корректировочные акты (ч. 1 п. 7 Инструкции № 29).

При этом Инструкция № 29 не исключает возможности составления корректировочных актов и в иных случаях, например при выявлении фактов завышения (занижения) количества и (или) стоимости выполненных работ непосредственно сторонами по договору строительного подряда, представителями технического надзора либо в иных случаях, прямо не предусмотренных Инструкцией № 29 (например, в связи с корректировкой смет по строящемуся объекту).

При составлении корректировочных актов в связи с изменением количества или стоимости принятых работ для целей бухгалтерского учета организациям необходимо руководствоваться Инструкцией № 44, Инструкцией № 10, НСБУ № 80.

При внесении исправлений в регистры бухгалтерского учета организации-подрядчику важно учитывать то, что именно корректировочный акт, как первичный учетный документ (далее — ПУД), подтверждает факт совершения хозяйственной операции, в том числе увеличение (уменьшение) выручки от выполнения СМР и налогооблагаемой базы за соответствующий период.

С учетом того что на момент предъявления заказчику актов сдачи-приемки выполненных работ по объекту строительства бухгалтерская служба правильно отражает указанные операции на основании представленного ПУД, в этом случае вести речь об ошибке нельзя (абз. 4 п. 2 НСБУ № 80).

Неточность в вычислениях при ведении бухгалтерского учета и (или) составлении бухгалтерской отчетности, выявленная в результате появления новой информации, не является ошибкой и признается изменением в учетной оценке (абз. 2 п. 2 НСБУ № 80).

Таким образом, выявленный факт занижения СМР, по мнению автора, является изменением в учетной оценке, а не ошибкой.

Порядок внесения изменений в учетные оценки определен гл. 3 НСБУ № 80. Суммы изменений в учетных оценках определяются исходя из текущего состояния активов или обязательств и предполагаемого увеличения или уменьшения экономических выгод, связанных с этими активами или обязательствами. При этом сумма изменения в учетной оценке, за исключением изменения, указанного в ч. 2 п. 7 НСБУ № 80, отражается в составе:

доходов или расходов того отчетного периода, в котором произошло это изменение, если это изменение влияет на показатели бухгалтерской отчетности за отчетный период;

доходов или расходов будущих периодов, если это изменение повлияет на показатели бухгалтерской отчетности за будущие периоды (п. 6, ч. 1 п. 7 НСБУ № 80).

В бухгалтерском учете выручка от реализации СМР отражается подрядчиком по правилу 10-го числа на основании актов выполненных работ в размере стоимости принятых заказчиком работ по дебету счета 62 «Расчеты с поставщиками и подрядчиками» и кредиту субсчета 90-1 «Выручка от реализации продукции, товаров, работ, услуг» (абз. 1, 2 п. 8 Инструкции № 44).

В рассматриваемой ситуации акт выполненных работ за март 2021 г. подписан заказчиком до 10-го числа следующего месяца (09.04.2020). Соответственно, выручка по акту признается подрядчиком на последнее число месяца выполнения работ — 31.03.2021.

При составлении корректировочных актов правило 10-го числа не применяется, поскольку указанные в них работы ранее уже были приняты заказчиком. При этом подрядчику следует отразить корректировочный акт в бухгалтерском учете в том отчетном периоде, в котором он подписан сторонами, — в мае 2021 г. (абз. 2 п. 2, абз. 2 ч. 1 п. 7 НСБУ № 80).

В бухгалтерском учете указанное изменение отражается следующим образом:

Д-т 62 «Расчеты с поставщиками и подрядчиками» — К-т 90-1 «Выручка от реализации продукции, товаров, работ, услуг» — отражено увеличение выручки от реализации СМР.

Обратите внимание!

Корректировочный акт должен быть подписан обеими сторонами и содержать все необходимые для ПУД реквизиты и сведения (п. 2 ст. 10 Закона № 57-З).

В случае увеличения стоимости работ у исполнителя подлежат корректировке выручка и (или) соответствующие ей затраты, учитываемые при налогообложении, в том отчетном периоде, в котором произведено такое увеличение (ч. 1 п. 13 ст. 168 НК).

Независимо от того, за какой налоговый период производится изменение объема и (или) стоимости выполненных работ, оно отражается в том налоговом периоде, в котором подписан соответствующий документ. Для целей исчисления налога на прибыль изменение стоимости ранее выполненных работ отражается в текущем налоговом периоде как операция текущего периода.

Уточненная декларация (расчет) по налогу на прибыль за корректируемый период не представляется. Указанный оборот включается в текущий отчетный период, т.е. увеличение (уменьшение) налоговой базы для целей исчисления налога на прибыль производится на дату подписания корректировочного акта.

В случае корректировки объемов СМР подлежит уточнению и налоговая база НДС.

Поскольку в рассматриваемой ситуации корректировка производится в сторону увеличения, у подрядчика увеличиваются обороты по реализации СМР того отчетного периода, в котором подрядчик и заказчик согласовали в установленном порядке увеличение стоимости таких работ (п. 2 ст. 129 НК).

На стоимость увеличения подрядчику необходимо выставить заказчику дополнительный ЭСЧФ, который должен содержать ссылку на номер ранее выставленного ЭСЧФ (ч. 1, абз. 2 ч. 2 п. 11 ст. 131 НК). При этом при составлении дополнительного ЭСЧФ указывается разница между первоначальной налоговой базой и налоговой базой после корректировки, а также сумма НДС, относящаяся к данной разнице (ч. 3 п. 11 ст. 131 НК).

Увеличить оборот по реализации для целей НДС подрядчик должен вне зависимости от того, исполнил ли он свою обязанность по выставлению заказчику дополнительного ЭСЧФ или подписал ли заказчик этот ЭСЧФ своей ЭЦП.

В рассматриваемой ситуации подрядчик на основании корректировочного акта, подписанного заказчиком в мае 2021 г., производит увеличение налогооблагаемой базы НДС на стоимость неучтенных выполненных СМР. На основании акта на увеличение стоимости работ к исходному ЭСЧФ заказчику подлежит выставлению дополнительный ЭСЧФ. Соответственно, подрядчиком в налоговой декларации по НДС за I–II кварталы 2021 г. отражается оборот по реализации СМР нарастающим итогом с учетом корректировочного акта. Уточненная декларация за I квартал 2021 г. в этом случае подрядчиком не представляется.

Поскольку в рассматриваемой ситуации речь идет не об имеющей место ошибке в бухгалтерском учете, а об изменении в учетной оценке хозяйственной операции, экономические (штрафные) санкции в этом случае не могут быть применимы.

* по ссылке Вы попадете в платный контент сервиса ilex

Аннулирование актов и счет-фактур, возможно ли это?

В деятельности организации могут возникнуть разные ситуации. В практике бывают случаи, когда условия договора с заказчиком еще до конца не согласованы, а услуги уже оказываются, подписываются акты выполненных услуг, а потом оказывается, что дата, на которую выписаны акты и счета-фактура не соответствует условиям договора.

Что делать бухгалтеру, если в актах и счет-фактурах были указаны даты отличные от дат, указанных в согласованном договоре? Каким образом возможно исправить даты в актах и счет-фактурах, и можно ли эти документы аннулировать, а потом выписать новые документы с правильной датой.

Жизненная ситуация

В течение полугода бухгалтер выставлял акты и счета-фактуры именно на дату передачи вагонов на станции отправления. После длительного согласования дата была определена и в июне подписанный экземпляр договора наконец-то был передан в бухгалтерию. В последующем выяснилось, что исполнитель и заказчик согласовали договор в иной редакции, а именно, где датой оказания услуг является дата передачи вагонов с грузом заказчика грузополучателю на станции назначения.

В итоге дата, указанная в актах и счет-фактурах, оказалась неверной и подлежащей исправлению.

Исправляем ошибки в документах

Также договор считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем существенным условиям договора (п. 1 ст. 432 НК РФ).

Существенными условиями договора оказания услуг являются условия, определяющие конкретный вид оказываемой услуги (п. 1 ст. 779 ГК РФ).

В письме Минфина России от 27.05.2015 N 03-03-06/1/30408 указано, что доход от реализации услуг нужно отражать на дату их фактического оказания.

Доходы организации, полученные по договору об оказании услуг, следует учитывать для целей налогообложения прибыли организаций в том налоговом периоде, в котором документально подтвержден факт оказания услуг (письмо Минфина России от 19.10.2015 N 03-03-06/59640).

Согласно п. 7 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее Закон № 402-ФЗ) в первичном учетном документе допускаются исправления, если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета. Исправление в первичном учетном документе должно содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

В письме от 22.01.2016 N 07-01-09/2235 Министерство финансов обратило внимание на то, что Законом № 402-ФЗ установлены требования к оформлению исправления в первичном учетном документе. Законом № 402-ФЗ не предусмотрена замена ранее принятого к бухгалтерскому учету первичного учетного документа новым документом в случае обнаружения ошибок в первичном учетном документе.

Также следует учитывать разъяснения ФНС России, представленные в письме от 12.01.2018 N СД-4-3/264, а именно, Законом № 402-ФЗ установлены требования к оформлению исправлений в первичном документе. Указанным Федеральным законом не предусмотрена замена ранее принятого к бухгалтерскому учету первичного учетного документа новым документом в случае обнаружения ошибок в первичном учетном документе. Составление корректировочного документа предусмотрено НК РФ исключительно для документа, служащего основанием для принятия продавцом товаров (работ, услуг), имущественных прав сумм налога на добавленную стоимость к вычету для случаев, установленных гл. 21 НК РФ

Таким образом, законодательством не предусмотрена замена ранее принятого к бухгалтерскому учету первичного учетного документа новым документом в случае обнаружения ошибок в первичном учетном документе. Дату в акте возможно исправить путем внесения исправлений, заверенных датой и подписями лиц, составившими данный документ.

Однако самый простой вариант — это выкинуть старые акты, а взамен составить новые, но данный вариант по мнению Минфина России использовать нельзя.

Аннулируем счет-фактуру?

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, указанных в п. 10 ст. 172 НК РФ.

П. 1 ст. 39 НК РФ установлено, что реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе.

В счет-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны порядковый номер и дата его составления (пп. 1 п. 5 ст. 169 НК РФ).

В строках счета-фактуры указываются: в строке 1 — порядковый номер и дата составления счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость; в строке 1а — порядковый номер внесенного в счет-фактуру исправления и дата внесения этого исправления. При составлении счета-фактуры до внесения в него исправлений в этой строке ставится прочерк (пп. а,б п. 1 Постановления Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее Постановление № 1137)).

Согласно п. 7 Постановления № 1137 в счета-фактуры, составленные с даты вступления в силу Постановления N 1137 на бумажном носителе или в электронном виде, исправления вносятся продавцом (в том числе при наличии уведомлений, составленных покупателями об уточнении счета-фактуры в электронном виде) путем составления новых экземпляров счетов-фактур.

В новом экземпляре счета-фактуры не допускается изменение показателей, указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с Постановлением № 1137.

Свои разъяснения по вопросу порядка внесения исправлений в первичные документы ФНС России представило в своем письме от 05.03.2018 N СД-4-3/4226@, где указала, что в п. 7 Постановления № 1137 предусмотрено, что в счет-фактуру исправления вносятся путем составления нового экземпляра, в котором указываются номер и дата счета-фактуры, составленного до внесения в него исправлений, а также порядковый номер и дата исправления. Таким образом, реализуется порядок, аналогичный пункту 4.2 Положения о документах и документообороте в бухгалтерском учете, утвержденного Минфином СССР 29.07.1983 N 105, а именно: по совокупности в первоначальном документе и документе с исправленными данными имеется в наличии информация о неправильном и верном тексте, дате исправления и подтверждении исправления подписями лиц, подписавших документ.

Таким образом, порядок исправления ошибочной даты счет-фактуры законодательством не определен. В тоже время все исправления в счет-фактурах возможны только путем выставления корректировочного, либо исправленного счет-фактур. Аннулирование счет-фактур, содержащих ошибки будет противоречить Постановлению № 1137.

Постановлением № 1137 предусмотрено, что в новом экземпляре счета-фактуры не допускается изменение показателей, указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений. Однако, если изначально дата указана неверно, то изменение даты не происходит так как, происходит именно исправление даты, а сама дата остается неизменной.

По нашему мнению, в исправленном счет-фактуре в строке 1 необходимо указать присвоенный ранее номер и исправленную дату, в строке 1а порядковый номер исправления и дату исправления. К исправленному счет-фактуре возможно приложить бухгалтерскую справку с описанием причины такой корректировки.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

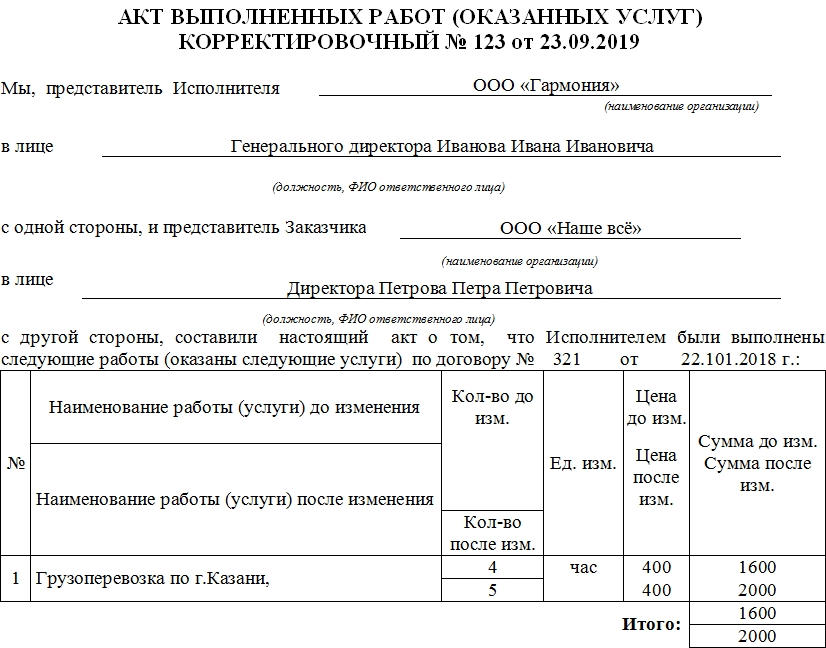

Корректировочный акт выполненных работ

Корректировочный акт выполненных работ – документ, у которого нет унифицированной формы. Однако он должен соответствовать ряду общепринятых требований к оформлению. Это бумага строгой отчетности, необходимая для формирования бухгалтерской документации. Для того чтобы было на что ориентироваться, можно скачать примеры заполнения и готовый бланк корректировочного акта.

Федеральная налоговая служба может потребовать этот документ для изучения при проведении разнообразных проверок.

Ошибки и неточности в документе (особенно в содержательной его части) могут привести к необходимости привлечения организации или должностного лица к административной ответственности в виде штрафа. Кроме того, если ошибочные данные были числовые, то у бухгалтера компании может не сойтись баланс в бухгалтерской отчетности.

Назначение

В деловых отношениях случаются изменения разного рода. В частности, меняется цена товара или предоставляемой услуги. Стороны договариваются между собой о том, что они работают дальше, но на других условиях. Но акты выполненных работ уже сформированы и подписаны, и цены там старые.

Для того чтобы не платить при возможных проверках налоговой штраф, необходимо юридически грамотно составить корректировочный акт выполненных работ. Именно при подписании этого документа информация в предыдущей документации считается недействительной, она заменяется указанными в корректировочной бумаге данными.

Подготовка

Между контрагентами предварительно должны быть подписаны дополнительные соглашения. Последние должны закреплять договоренность сторон о том, что некоторые условия поставки либо оказания услуг были изменены.

Если дело касается сроков или наименования грузоперевозчика посредника, то акт выполненных работ можно оставлять без изменений. Если же меняются принципиально важные моменты, указанные в акте выполненных работ, то обязательно внимательное составление корректировочного акта.

Обычно при изменении условий требуется внесение изменений в весь комплект документов. Это касается счета-фактуры. Кстати, согласно третьему пункту 168 статьи Налогового кодекса этот корректирующий документ должен быть выписан в срок, не превышающий пяти дней с даты подписания первоначального варианта.

Составные части корректировочного акта

От акта выполненных работ корректировочный акт отличается названием, а также способом заполнения. Остальные же элементы документа остаются в нем неизменными.

Так как с документацией работают люди, то опечатки и ошибочные данные в бумагах – частое явление. Если по какой-то причине были указаны неверные реквизиты либо цена, количество товара, то без корректировочного акта не обойтись. Естественно, если счет-фактура и все сопутствующие бумаги не имеют в содержании ошибок, на них делать корректировочные бумаги нет необходимости.

К основным нюансам, которые необходимо указать в акте для нормальной работы с контрагентом, относятся:

В самом конце акта расписываются представители заказчика и исполнителя. Для того чтобы документ имел юридическую силу, недостаточно просто расписаться. Необходима расшифровка подписи с фамилией и инициалами лица, которое имеет право подписи подобного рода документов.

Налоги

Если происходит исправление тех актов, которые уже были учтены в сданной налоговой декларации, то необходимо будет все их корректировать. Для этого после создания корректировочного акта в налоговый орган по месту регистрации компании нужно направить уточненные налоговые декларации. В них указывается верная информация. Из правильной суммы высчитываются причитающиеся с организации налоги. Она их уплачивает в полном объеме и пенни на различие сумм.

Сроки

Опытные бухгалтеры знают, что при ошибках в первичке верный счет-фактура должен быть отправлен не позже пяти дней с момента подписания дополнительного соглашения к договору между контрагентами.

С корректировочными актами принцип действия такой же. Если через пять дней от делового партнера не поступает документации, которая свидетельствует о необходимости произведения коррекции, то предыдущее бумаги будут считаться единственно верным вариантом осуществлении сделки.

Важный момент: использование корректировочных актов как способ исправления должно быть закреплено в учетной политике компании.

Виды актов

Способов скорректировать первоначальные данные существует несколько:

Наиболее практичными являются первый и второй вариант, но организация вправе использовать любую форму корректировочного акта выполненных работ. Главное, чтобы она была отражена в учетной политике.