как внести исправленную счет фактуру в 1 с

Исправительные счета-фактуры в 1С: Бухгалтерии – правила отражения

Ошибкой в бухгалтерском учете и отчетности признается неправильное отражение (неотражение) фактов хозяйственной деятельности. Выявленные ошибки и их последствия подлежат обязательному исправлению (ПБУ 22/2010). Исправления документов реализации нужны, если в них обнаружены ошибки, которые не позволяют налоговым органам однозначно идентифицировать продавца, покупателя, наименование товаров (работ, услуг) и их стоимость; налоговую ставку и сумму НДС.

Отличительные особенности исправительных счетов-фактур:

-исправления в стоимость вносятся при арифметических, технических ошибках, они не согласованы какими-либо документами;

-механизм отражения в книге продаж у продавца и книге покупок у покупателя не зависит от того, увеличилась или уменьшилась сумма НДС в исправительном счете-фактуре.

Вне зависимости от даты внесения исправлений, права и обязанности перед бюджетом относятся к тому периоду, когда был выставлен первоначальный счет-фактура.

Нумерация счетов-фактур в рамках одного периода сквозная, а нумерация исправлений в рамках одного счета-фактуры всегда начинается с №1, число исправлений не ограничено. В исправительном счете-фактуре отражаются полностью верные данные первичного счета-фактуры и исправленные данные вместо ошибочных.

Анатомия исправлений у продавца

Исправление ошибок текущего налогового периода

Исправленный счет-фактура имеет тот же порядковый номер и дату, исправление регистрируется под порядковым номером 1, текущая дата квартала.

Сторнирующие проводки формируются на разницу в стоимости реализации и на разницу в сумме НДС.

При этом на закладке (регистре накопления) «НДС Продажи» формируются две проводки: сторнирующая первичную реализацию и исправительная реализация.

В книге продаж текущего периода формируется три записи: первичная, аннулирование первичной и исправленная.

Сопоставляем аналогичные показатели в бухгалтерском и налоговом учете.

Исправление ошибок прошлого налогового периода

Исправления отражаются в дополнительном листе книги продаж, и, соответственно, в Приложении 1 Раздела 9 корректировочной Декларации по НДС.

Сопоставляем данные бухгалтерского и налогового учета. Обратите внимание: исправительные данные в бухгалтерском учете отражаются в текущем периоде, а в налоговом учете – в периоде исходной реализации.

У покупателя полученные исправительные документы регистрируются аналогичным образом:

— если продавец изменил данные до окончания налогового периода – с помощью «трех записей» книги покупок (первичной, аннулирующей первичную и исправительной);

— если продавец «изменил показания» после окончания налогового периода – с помощью «двух записей» дополнительного листа книги покупок (аннулирующей и исправительной).

Если сумма заявленного продавцом расхождения значительная, покупатель оказывается в невыгодной ситуации при любом варианте исправлений: при уменьшении суммы налогового вычета это приведет к доплате НДС и уплате пени, при увеличении суммы налогового вычета – может привести к возмещению из бюджета, что тоже нежелательно.

И немного о других правилах: «Ощущение наполненности жизни зависит от твоего мировозрения, а не от сиюминутного успеха. Мы идем вперед, чтобы проложить свой путь, а не найти выход. Работая и взаимодействуя с другими людьми мы всегда сильнее, чем я».

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Учимся правильно работать с НДС в 1С. Исправленный счет-фактура

Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Немного теории

Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

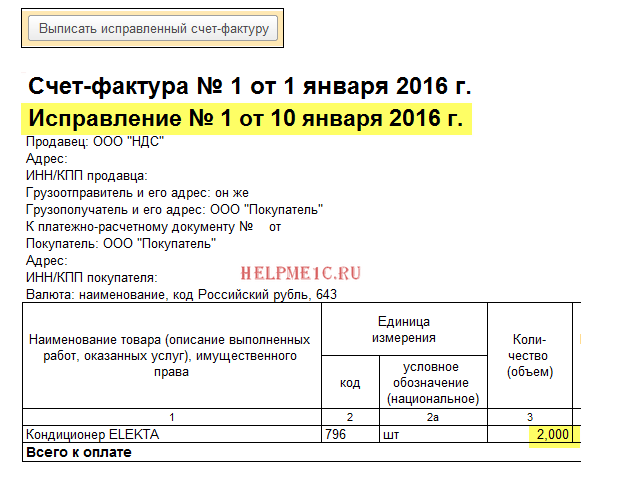

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

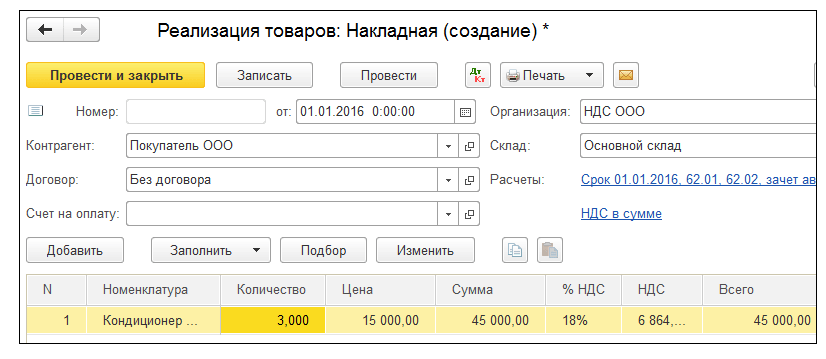

Создаём и заполняем новый документ «Реализация (товары)»:

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

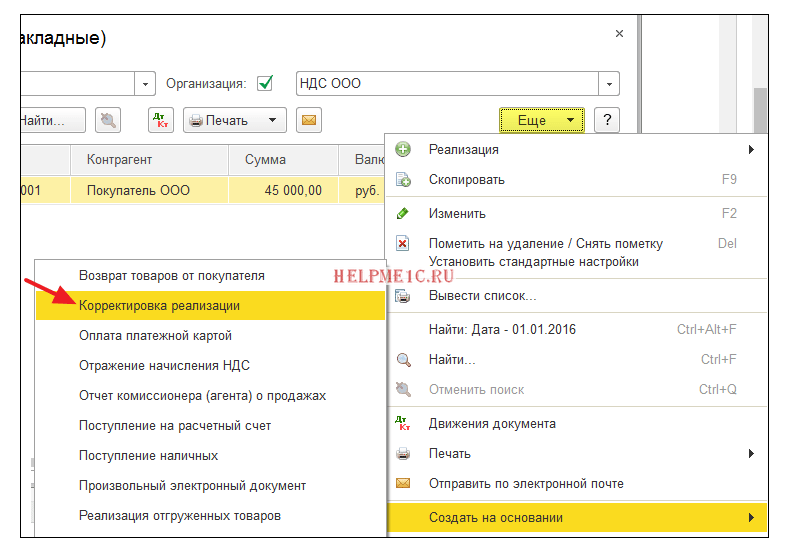

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка реализации»:

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

Смотрим книгу продаж в том же налоговом периоде (у продавца)

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

Открываем книгу продаж за 1 квартал:

Нажимаем в ней «Показать настройки»:

Отмечаем галку «Формировать дополнительные листы» за текущий период:

Формируем книгу продаж и вместо основного раздела указываем «Дополнительный лист за 1 квартал 2016 года»:

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

Создаем и заполняем новый документ «Поступление (товары)»:

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

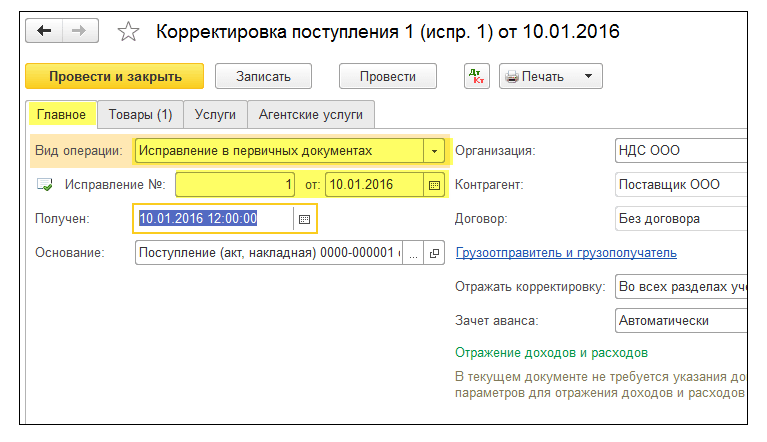

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка поступления»:

Заполняем корректировку поступления следующим образом:

На закладке «Товары» указываем верное количество:

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

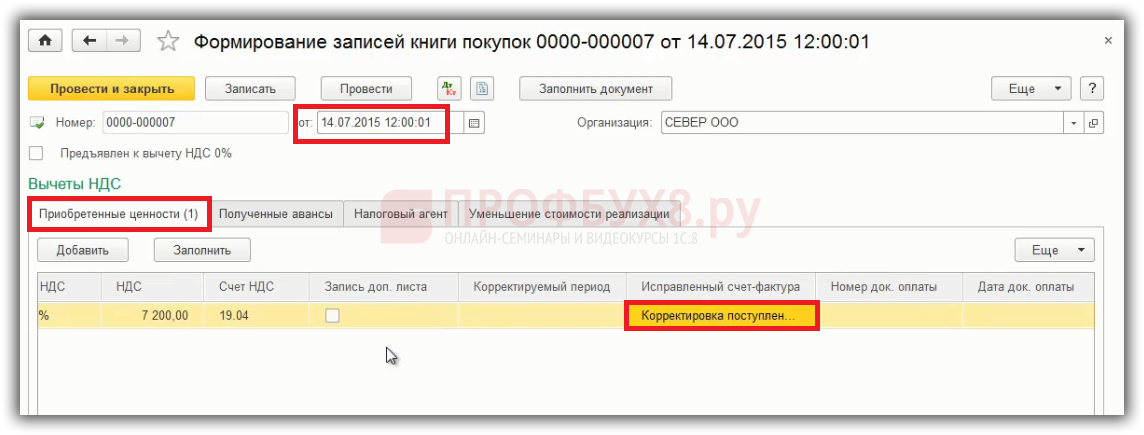

Указываем период «1 квартал» а затем открываем формирование записей книги покупок:

Нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем «Помощник по учету НДС» за 2 квартал:

И открываем операцию «Формирование записей книги покупок»:

В открывшейся форме нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Мы молодцы, на этом всё :-).

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Исправленный счет-фактура в 1С 8.3

Что делать в 1С 8.3, если от поставщика поступил исправленный счет-фактура рассмотрим на примере в виде инструкции пошагово с проводками.

Пошаговая инструкция исправления ошибки, связанной с получением от поставщика исправительного счет-фактуры в 1С 8.3

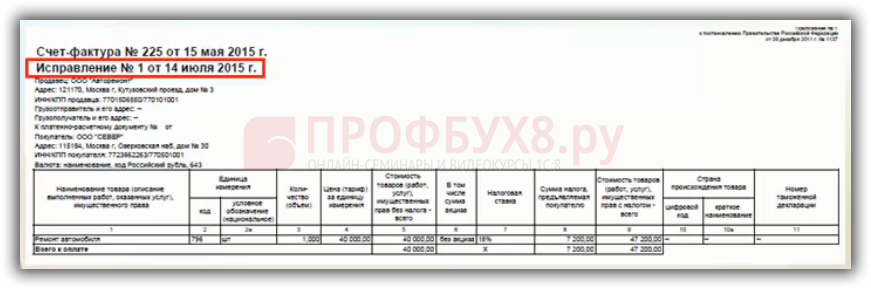

Исправительный счет-фактура от поставщика составляется, когда данные в первичной счет-фактуре внесены неверно. Например, указан ошибочно ИНН контрагента или ошибочно указана цена товаров, работ, услуг.

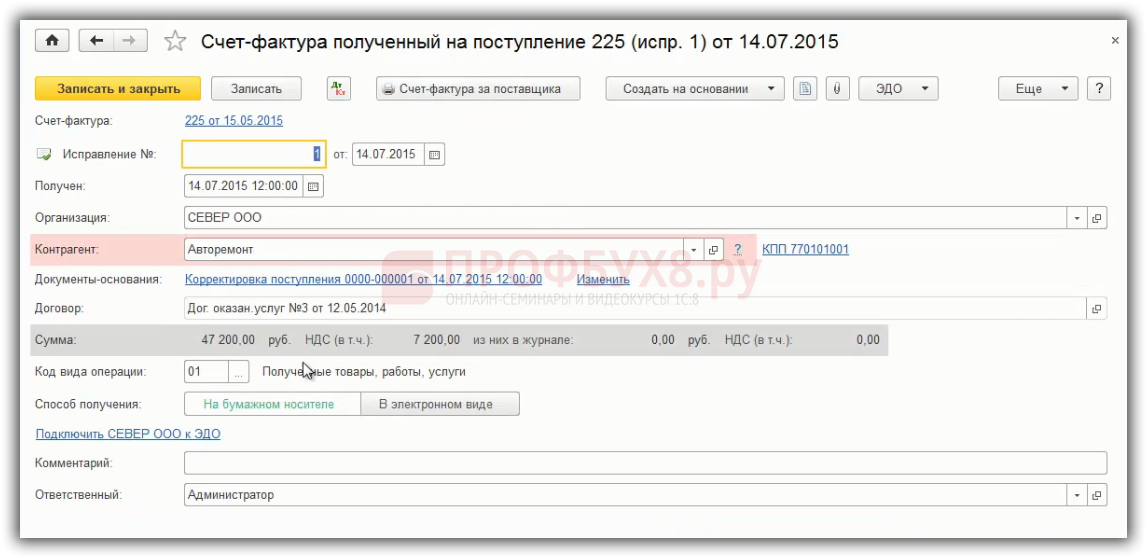

Шаг 1. Поступление от поставщика исправленного счет-фактуры

Если ошибки или неточности допущены при формировании счета-фактуры, то продавец обязан его исправить путем создания Исправленного счет-фактуры (ИСФ) в силу п.7 Приложения 1 Постановления № 1137:

Шаг 2. Аннулируется запись первичного счет-фактуры

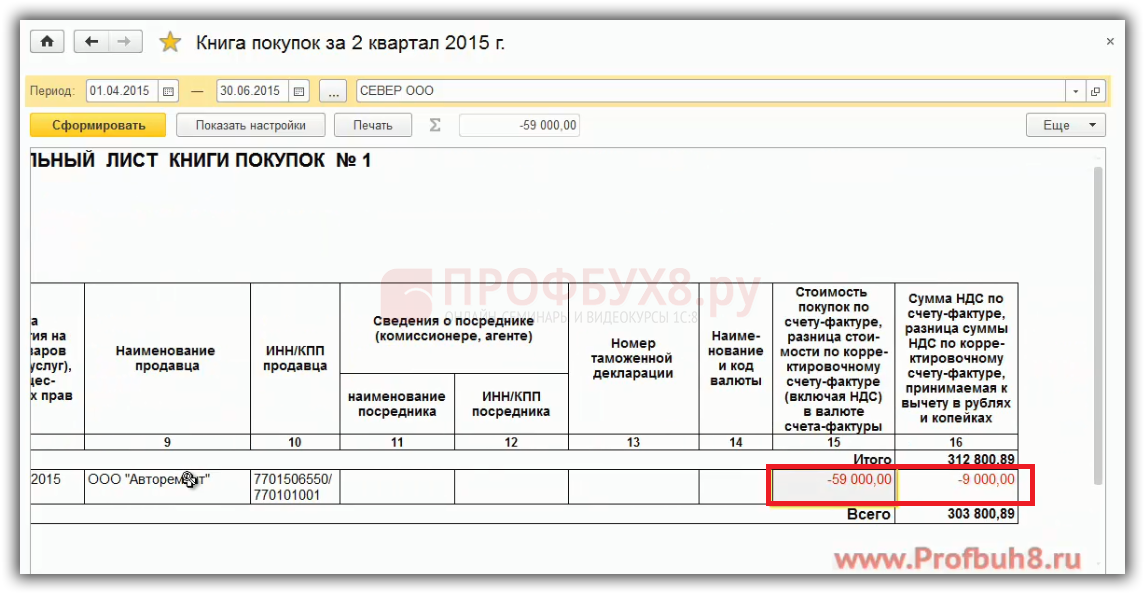

Аннулируется запись первичного СФ из книги покупок в Дополнительном листе к книге покупок за 2 квартал согласно п. 9 Правил ведения книги покупок Постановления №1137.

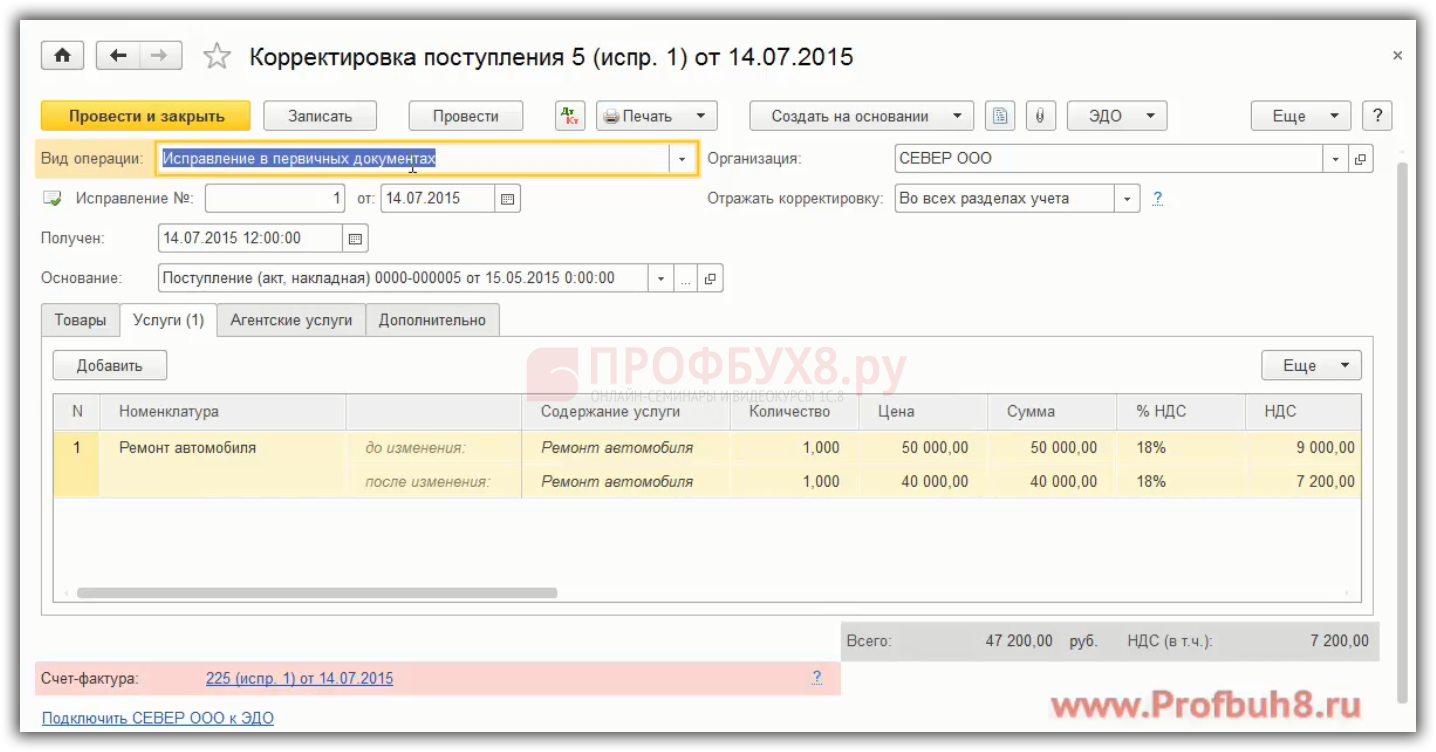

В 1С 8.3 чтобы аннулировать запись первичного СФ в книге покупок есть отдельный документ. Меню Покупки – корректировка поступления. Устанавливаем вид операции – Исправление в первичных документах:

В 1С 8.3 регистрируется исправительный счет-фактура:

Из примера, для того, чтобы запись попала в дополнительный лист книги покупок за 2 квартал, то исправление счет-фактуры производится той датой, когда поставщик предоставил исправленный счет-фактуру.

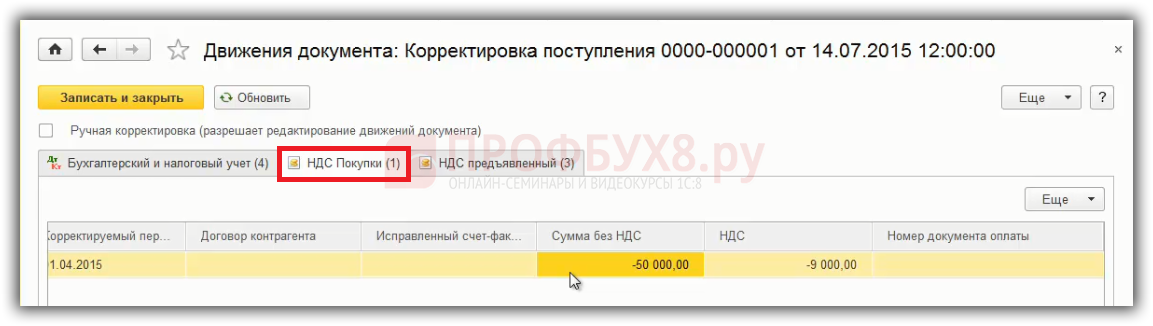

В 1С 8.3 автоматически производится запись в дополнительном листе к книге покупок за 2 квартал:

Если сформировать дополнительный лист к книге покупок за 2 квартал, первичная запись счета-фактуры аннулируется:

Шаг 3. Расчет НДС к доплате

Сделать расчет НДС к доплате и пеней. Перечислить их в бюджет.

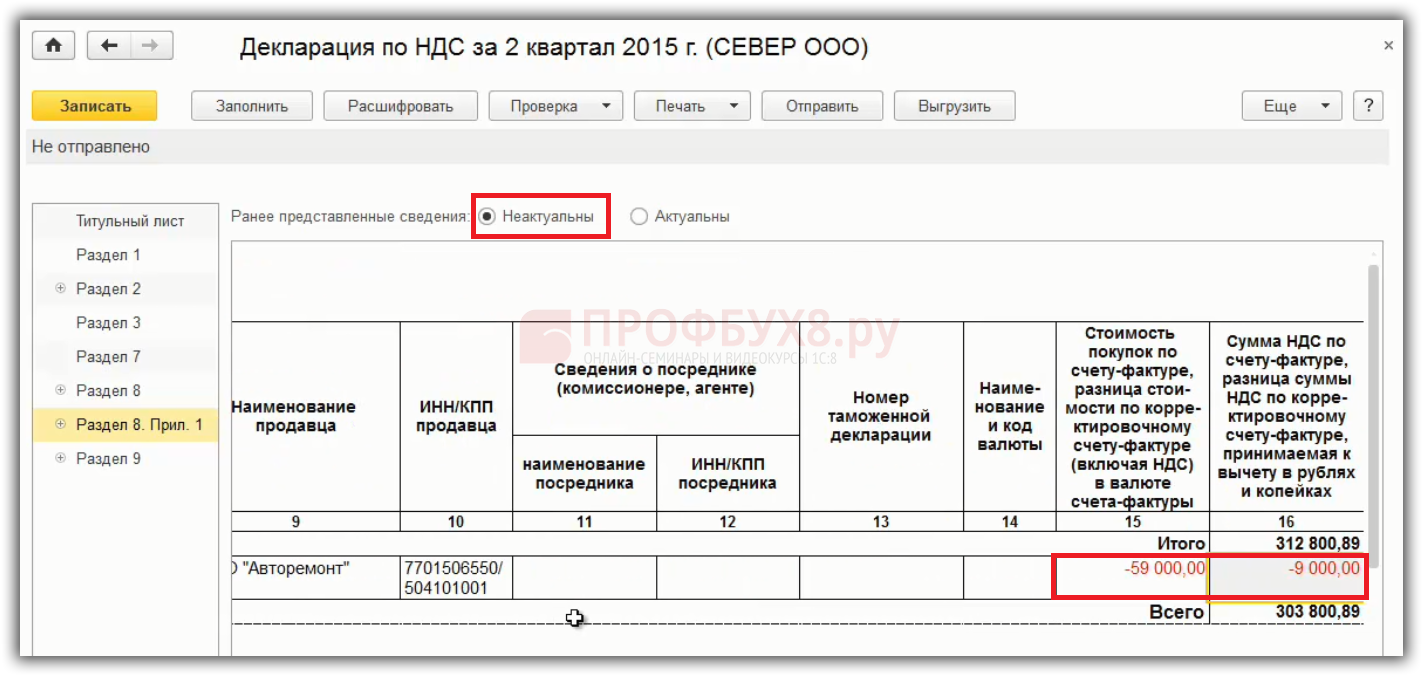

Шаг 4. Составление уточненной декларации по НДС в 1С 8.3

Составляется и представляется в ИФНС уточненная декларация по НДС за 2 квартал согласно п.1 ст.81 НК РФ. В 1С 8.3 данные из дополнительного листа Книги покупок по аннулируемому счет-фактуре включаются в Приложение №1 к разделу 8 с видом актуальности «0» – неактуальны. А также уменьшается сумма НДС к вычету по стр.120 Раздела 3. Соответственно, в 1С 8.3 будет произведена выгрузка в ИФНС Приложения №1 к Разделу 8. Также выгрузится Раздел 3 декларации по НДС:

Данные по Разделу 8 и 9 декларации по НДС не выгружаются заново, то есть устанавливается признак актуальности «1» – актуальны. Можно не перегружать данные из разделов 8 и 9 заново с признаком – Актуальны.

Шаг 5. Исправительный счет-фактура регистрируется в книге покупок в 1С 8.3

Исправительный счет-фактура отражается в книге покупок за 3 квартал. ИСФ может быть зарегистрирован в книге покупок в течение трех лет с даты принятия на учет товаров, работ, услуг, но не ранее даты получения ИСФ в силу п.1.1 ст. 172 НК РФ.

Шаг 6. Вычет НДС по исправленному счету-фактуре

Вычет НДС по исправленному счету-фактуре заполняется в декларации по НДС за 3 квартал в стр.120 разделов 3 и 8.

В 1С 8.3 вычет НДС по исправленному счету-фактуре принимается через формирование записи книги покупок. Меню Операции – Регламентные операции НДС – формирование записей книги покупок. На закладке приобретенные ценности исправленный счет-фактура попадет:

Соответственно, исправленный счет-фактура отразится в декларации по НДС за 3 квартал в Разделе 8 и выгружается заново.

Порядок исправления ошибки, связанной с получением от поставщика исправительного счет-фактуры пошагово на примере с проводками представлен в таблице:

На курсе по работе в 1С:Бухгалтерия 8 ред. 3.0 мы рассказываем про тройную проверку НДС и как правильно вести учет НДС в 1С 8.3

Как внести исправленную счет фактуру в 1 с

Сегодня мы рассмотрим тему: «Исправленный счет-фактура».

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Немного теории

В отличие от корректировочного счета-фактуры, исправленный счет-фактура используется для исправления ошибок, допущенных при заполнении первичного счета-фактуры.

Исправленный счет-фактура составляется продавцом в 2 экземплярах, один из которых остаётся у него, а второй передаётся покупателю.

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

01.01.2016 мы (ООО «НДС») отгрузили ООО «Покупатель» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

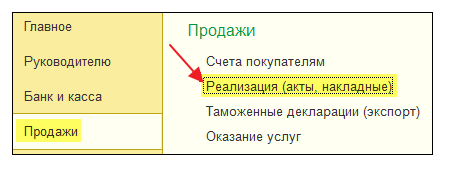

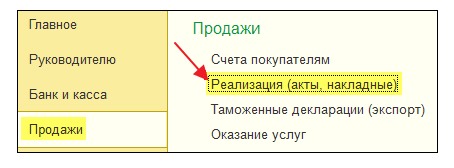

Заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

Создаём и заполняем новый документ «Реализация (товары)»:

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Свою ошибку мы обнаружили 10 января, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

Снова заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка реализации»:

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

Проводим документ и выставляем исправленный счет-фактура (кнопка внизу документа):

Смотрим книгу продаж в том же налоговом периоде (у продавца)

Формируем книгу продаж за 1 квартал:

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Свою ошибку мы обнаружили 01 апреля, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

Открываем книгу продаж за 1 квартал:

Нажимаем в ней «Показать настройки»:

Отмечаем галку «Формировать дополнительные листы» за текущий период:

Формируем книгу продаж и вместо основного раздела указываем «Дополнительный лист за 1 квартал 2016 года»:

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

01.01.2016 мы (ООО «НДС») получили от ООО «Поставщик» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

Заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Создаем и заполняем новый документ «Поступление (товары)»:

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 10 января, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

Снова заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка поступления»:

Заполняем корректировку поступления следующим образом:

На закладке «Товары» указываем верное количество:

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

Заходим в раздел «Операции» пункт «Помощник по учету НДС»:

Указываем период «1 квартал» а затем открываем формирование записей книги покупок:

Нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 01 апреля, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем «Помощник по учету НДС» за 2 квартал:

И открываем операцию «Формирование записей книги покупок»:

В открывшейся форме нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Продолжение читайте здесь (часть 6).

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

| Подписывайтесь и получайте новые статьи и обработки на почту (не чаще 1 раза в неделю). |

Вступайте в мою группу ВКонтакте, Одноклассниках, Facebook или Google+ — самые последние обработки, исправления ошибок в 1С, всё выкладываю там в первую очередь.

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

Книга «НДС. Практические примеры ведения учета в «1С:Бухгалтерии 8» (Издание 2)

Издательство ООО «1С-Паблишинг» (ISBN 978-5-9677-2902-7), стр. 343, формат 60х90 1/8 (А4).

Серия «1С:Бухгалтерский и налоговый консалтинг. Учебные материалы»

Книга содержит практические рекомендации, опирающиеся на требования главы 21 НК РФ, и порядок учета расчетов НДС в программах «1С:Бухгалтерия 8» (редакция 3.0) с применением интерфейса «Такси». Порядок учета НДС проиллюстрирован многочисленными примерами, часто встречающимися на практике.

Книга разработана на основе материалов семинара «1С:Консалтинг» – «НДС: учет и отчетность в «1С:Бухгалтерии 8» (редакция 3.0) на практических примерах», который фирма «1С» организует вместе с региональными партнерами http://1c.ru/news/events/event.jsp?id=1127

Со всеми рассмотренными в книге примерами можно ознакомиться с помощью учебной базы конфигурации (версии 3.0.71.77) «1C:Бухгалтерия 8 ПРОФ» или «1С:Бухгалтерия 8 КОРП».

Книга предназначена для бухгалтеров, консультантов, студентов и преподавателей, а также для претендентов на получение сертификатов «1С:Профессионал», «1С:Специалист-консультант» по внедрению прикладного решения «1С:Бухгалтерия 8».

Книга дополняет, но не заменяет штатную документацию к программному продукту, входящую в комплект поставки, и позволяет более эффективно использовать возможности программы.

Обратите внимание! Книга «НДС. Практические примеры ведения учета в «1С:Бухгалтерии 8» (2 издание, код товара 4601546140401) заменяет в ассортименте «1С» предыдущее издание книги (код товара 4601546125781).

| Код | Наименование | Рекоменд. розничная цена, руб., в т.ч. НДС 10% |

| 4601546140401 ISBN 978-5-9677-2902-7 | НДС. Практические примеры ведения учета в «1С:Бухгалтерии 8» (Издание 2). Серия «1С:Бухгалтерский и налоговый консалтинг. Учебные материалы» | 500 |

КНИГУ МОЖНО ПРИОБРЕСТИ У ПАРТНЕРОВ ФИРМЫ «1С» ИЛИ В ОТДЕЛЕ РОЗНИЧНЫХ ПРОДАЖ: МОСКВА, СЕЛЕЗНЕВСКАЯ,21

Исправленные и корректировочные счета-фактуры

Исправленный счёт-фактура (ИСФ)

Никто не застрахован от наличия в счёте-фактуре или в корректировочном счёте-фактуре арифметических и/или технических ошибок, обусловленных неправильным заполнением реквизитов. Например, ошибочно указан ИНН, наименование организации, неверный код валюты и др. В таких случаях говорят о неправильно оформленном счёте-фактуре.

Формально неправильно оформленный счёт-фактура – это счёт-фактура или корректировочный счёт-фактура оформление которого не соответствующий требованиям ст. 169 НК РФ. По таким счетам-фактурам покупатель не имеет права на вычет, п. 3 Правил ведения книги покупок № 1137. Во всех подобных случаях продавец по своей инициативе или по просьбе покупателя обязан взамен неправильно оформленного счета-фактуры выписать новый исправленный счёт-фактуру.

Неправильно оформленный счёт-фактура подлежит исправлению, но не путем зачеркиваний, а путем составления нового исправленного экземпляра счёта-фактуры. В исправленный счёт-фактуру переносятся все данные из первичного счёта-фактуры, но правильные. Как обычно, он подписывается руководителем и главным бухгалтером организации либо иными уполномоченными на то лицами

Ошибки в исходном счёте-фактуре могут быть обнаружены последовательно в разные периоды времени. Тем не менее, каждый исправленный счёта-фактура относится не к предыдущему исправленному счёту-фактуре, а к первичному неправильно оформленному счёту-фактуре, абз. 3 п. 7 Правил заполнения счета-фактуры № 1137.

Это означает, что в исправленном счёте-фактуре, в строке 1, «Счёт-фактура №__от__», всегда указываются номер и дата исходного (первичного) неправильно оформленного счёта-фактуры. Строкой ниже, в строке 1а, «Исправление № __ от __» указываются реквизиты очередного исправленного счёта-фактуры: номер исправления и дата исправления.

Выставлять исправленный счёта-фактуру надо, если в нем обнаружены недопустимые ошибки. Это ошибки, которые не позволяют налоговым органам однозначно идентифицировать следующие параметры счёта-фактуры, п. 2 ст. 169 НК РФ.

Это норма относится к исправлению обычных счетов фактур (абз. 4 п. 7 Правил заполнения счета-фактуры № 1137) и к исправлению корректировочных счетов-фактур (абз. 2 п. 6 Правил заполнения корректировочного счета-фактуры № 1137).

Регистрация исправленного СФ в текущем налоговом периоде

Полагаем, что исправление первичного счета-фактуры осуществлено в текущем налоговом периоде; в том, в котором он был зарегистрирован. В этом случае исправленный счёт-фактура регистрируется в текущем налоговом периоде у поставщика в книге продаж, а у покупателя в книге покупок.

Регистрация исправленного счета-фактуры за прошлый налоговый период

Полагаем, что исправление первичного счёта-фактуры, выписанного в одном из прошлых налоговых периодов, производится в текущем налоговом периоде. В этом случае исправленный счёт-фактура регистрируется у поставщика в дополнительном листе книги продаж, а у покупателя в дополнительном листе книги покупок.

Регистрация у покупателя за прошлый период требует некоторого пояснения. Для наглядности рассмотрим две ситуации. В обоих случаях исправляется счёт-фактура полученный в первом квартале, а его исправление осуществляется, наример, во втором квартале.

Ситуация 1 – НДС принят к вычету

Счёт-фактура полученный в 1 квартале зарегистрирован в книге покупок. То есть по нему принят к вычету входной НДС. В соответствии с абз. 2 п. 9 Правил ведения книги покупок № 1137 налогоплательщики вправе регистрировать исправленные счета-фактуры в том налоговом периоде, в котором были зарегистрированы первичные счёта-фактуры.

Чтобы в программе зарегистрировать исправленный счёт-фактуру в дополнительном листе за исправляемый период (в примере это первый квартал), надо сделать следующее. В форме документа «Формирование записей книги покупок» нажать на кнопку «Заполнить». В результате будет найден исправленный счёт-фактура и он будет отражен в таблице «Приобретенные ценности». После этого устанавливаем флаг «Запись доп. листа», а в колонке «Корректируемый период» указываем любую дату того налогового периода, в котором осуществляется исправление. В нашем примере это 30 июня текущего года. После проведения документа в отчете «Книга покупок» за исправляемый налоговый период (первый квартал) в «Дополнительном листе книги покупок» появятся две записи: аннулированная с датой ошибочного счета фактуры и исправленная с датой исправленного счёта-фактуры.

Если исправления приводят к изменению вычета, то это в свою очередь приведет к изменению налоговых обязательств за исправляемый период. В таких случаях налогоплательщик обязан представить уточненную декларацию по НДС.

Ситуация 2 – НДС не принят к вычету

Счёт-фактура полученный в первом квартале не зарегистрирован в книге покупок. То есть по нему вычет входного НДС не был принят в первом квартале. Напомним, что налогоплательщик вправе принять к вычету входной НДС в течение трех лет с даты принятия на учет товаров (работ, услуг); п. 1.1 ст. 172 НК РФ. Если покупатель принял решение отложить признание вычета НДС на будущее, то при регистрации первичного счёта-фактуры от поставщика надо снять флаг «Отразить вычет НДС в книге покупок датой получения».

Чтобы в программе зарегистрировать исправленный счёт-фактуру в дополнительном листе книги покупок, надо сделлать следующее. В форме документа «Формирование записей книги покупок» нажать на кнопку «Заполнить». В результате будет найден исправленный счёт-фактура и он будет отражен в таблице «Приобретенные ценности». После этого устанавливаем флаг «Запись доп. листа». В колонке «Корректируемый период» указываем любую дату того налогового периода, в котором хотим признать к вычету входной НДС по исправленному счёту-фактуре. Это может быть любой налоговый период в пределах трех лет, начиная с того периода, в котором был зарегистрирован ошибочный первичный счёт-фактура и, оканчивая периодом, в котором производится исправление прошлого периода.

Корректировочный счёт-фактура (КСФ)

Корректировочный счёт-фактуру в соответствии с абз. 3 п. 3 ст. 168 НК РФ продавец обязан выставлять в случаях:

ранее отгруженных товаров (выполненных работ, оказанных услуг) и/или получения имущественных прав не позднее пяти календарных дней, считая со дня составления документов, указанных в п. 10 ст. 172 НК РФ.

В соответствии с п. 10 ст. 172 НК РФ основанием для выставления корректировочного счета-фактуры могут служить следующие документы. Это договор, соглашение, иной первичный документ (например, уведомление), подтверждающий согласие покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Например, в договоре с покупателем зафиксировано следующее условие. Если в течение квартала покупатель закупит товаров на 1 000 000 рублей, то цена во всех предыдущих отгрузках данного квартала будет снижена на 5%. В этом случае на имя покупателя поставщик составляет корректировочный счёт-фактуру.

Предоставление скидок покупателям задним числом уменьшает у продавца налогооблагаемую базу по НДС. С 01.01.2013 года продавец имеет право уменьшать её при условии, если соответствующие скидки предусмотрены в договоре с покупателем, п. 2.1 ст. 154 НК РФ.

В случаях повторного изменения стоимости отгруженных товаров (работ, услуг) продавец выставляет новый корректировочный счёт-фактуру. В него переносятся данные из предыдущего корректировочного счёта-фактуры, письмо ФНС России от 10.12.2012 № ЕД-4-3/20872@.

В рассматриваемых ниже примерах в одном корректировочном счёте-фактуре по одним товарам имеет место увеличение стоимости, а по другим уменьшение. В Постановлении 1137 каких-то особенностей при оформелнии КФС на такой случай не предусмотрено. Можно составить два КФС: один на увеличения стоимости, а другой на увеличение. Но в целях уменьшения документообората можно составлять один КФС одновременно на увеличение и уменьшение стоимости, письмо Минфина РФ от 17 ноября 2016 г. № 03-07-09/67407.

КСФ на увеличение в книге продаж продавца

Продавец прежде, чем выставит корректировочный счет-фактуру на увеличение цены должен согласовать этот вопрос с покупателем. При этом согласно п. 10 ст. 154 НК РФ изменение в сторону увеличения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, в том числе из-за увеличения цены (тарифа) и (или) увеличения их количества (объема) учитывается при определении налогоплательщиком налоговой базы за тот налоговый период, в котором были составлены документы, являющиеся основанием для выставления корректировочных счетов-фактур в соответствии с п. 10 ст. 172 НК РФ. Следует различать два варианта: корректировка текущего периода и корректировка прошлого периода.

Корректировка текущего периода

Увеличение стоимости происходит в том же налоговом периоде, в котором была осуществлена отгрузка товаров (работ, услуг). Корректировочный счёт-фактуру с кодом 01 продавец регистрирует в книге продаж в текущем периоде. В итоге в отчете «Книга продаж» появится запись, отражающая дополнительное увеличение стоимости отгруженных товаров (работ, услуг).

Корректировка прошлого периода

Увеличение стоимости происходит в текущем налоговом периоде, но относится к отгрузке товаров (работ, услуг) прошлого налогового периода.

В таком случае продавец прошлый налоговый период (например, 1-й квартал) не редактирует. Увеличение налоговой базы он учитывает в текущем периоде (например, 3-м квартал). То есть в том налоговом периоде, в котором составлен корректировочный счёт-фактура на увеличение стоимости. Для этого корректировочный счёт-фактура регистрируется в книге продаж в текущем налоговом периоде (в 3-м квартале). Заполнять дополнительный лист книги продаж не надо.

А, как быть, если уведомление (договор, соглашение) подписано в одном налоговом периоде, а корректировочный счёт-фактура выставлен в следующем. В таких случаях запись данных по корректировочному счёту-фактуре с положительным значением производится в дополнительном листе книги продаж, п. 3 Правил заполнения дополнительного листа книги продаж № 1137.

Следует помнить еще об одном нюансе. Корректировочный счёт-фактура на увеличение стоимости, как и любой счёт-фактура, должен быть выписан в течении пяти дней со дня подписания договора или уведомления о согласии покупателя на увеличение стоимости ранее отгруженных товаров, абз. 3 п. 3 ст. 168 НК РФ. В противном случае его придется регистрировать в дополнительном листе книги продаж, п. 3 Правил заполнения дополнительного листа книги продаж № 1137.

КСФ на увеличение в книге покупок покупателя

Покупатель, получивший корректировочный счёт-фактуру на увеличение стоимости ранее отгруженных товаров, вправе заявить дополнительный вычет с разницы между суммами НДС, исчисленными, исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого увеличения, абз. 2 п. 13 ст. 171 НК РФ.

В книге покупок покупатель регистрирует корректировочные счета-фактуры на увеличение стоимости ранее полученных товаров, по мере возникновения права на налоговые вычеты в порядке, установленном в ст. 172 НК РФ, п. 2 Правил ведения книги покупок № 1137.

Такое право у него возникает в момент получения корректировочного счёта-фактуры. Воспользоваться им можно в любом налоговом периоде в течение трёх лет после принятия на учет приобретённых на территории Российской Федерации товаров (работ, услуг), имущественных прав или товаров, ввезенных им на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, п. 10 ст. 172 НК РФ. Заполнять дополнительный лист книги покупок не надо.

КСФ на уменьшение в книге покупок продавца

При возникновении условий уменьшения стоимости ранее отгруженных товаров (работ, услуг) поставщик обязан выставить покупателю корректировочный счёт-фактуру на уменьшение, абз. 3 п. 3 ст. 168 НК РФ. При этом у поставщика возникает право на вычет НДС, обусловленный разницей между суммами НДС по первоначальному счёту-фактуре и суммой НДС по корректировочному счёту-фактуре на уменьшение, п. 1 ст. 169 НК РФ и абз. 1 п. 13 ст. 171 НК РФ. Этим правом он может воспользоваться в любом налоговом периоде, но не позднее трех лет с момента составления корректировочного счёта-фактуры, п. 10 ст. 172 НК РФ.

Чтобы реализовать свое право на вычет поставщик регистрирует корректировочный счет-фактуру на уменьшение стоимости в книге покупок, п. 12 Правил ведения книги покупок № 1137. В программе признание вычета поставщиком регистрируется документом «Формирование записей книги покупок». Заполнять дополнительный лист книги покупок не надо.

КСФ на уменьшение в книге продаж покупателя

Покупатель при получении от поставщика корректировочного счета-фактуры на уменьшение стоимости обязан соответствующую сумму НДС восстановить к уплате в бюджет, подп. 4 п. 3 ст. 170 НК РФ. Восстановление НДС покупатель осуществляет в том налоговом периоде, на который приходится наиболее ранняя из следующих дат:

Корректировочный счёт-фактуру на уменьшение независимо от того, в каком налоговом периоде были приняты на учёт товары (работы, услуги) покупатель регистрирует в книге продаж в том налоговом периоде, в котором он был получен. Заполнять дополнительный лист книги продаж не и подавать уточненную декларацию не надо. В программе восстановление НДС регистрируется документом «Формирование записей книги продаж».