как ввести корректировочную счет фактуру

Нетипичные ситуации: корректировочный счет-фактура в 1С: Бухгалтерии (правила отражения у покупателя)

Представление о том, что книгу покупок заполняет только покупатель, а книгу продаж – только продавец, изменилось в связи с появлением корректировочных счетов-фактур. Смысл законодательной новеллы от 24.10.2013г (Постановление Правительства РФ №952) в том, что изменение сторонами условий договора не является ошибкой и не требует корректировки отчетности прошлых периодов.

Корректировочный счет-фактура составляется в случае, если между сторонами изменились первоначальные договоренности в сторону уменьшения (например, ретроскидки) или увеличения цены договора. Это может быть изменение цены (тарифа) или количества товаров. При этом, реализация товаров (работ, услуг) уже состоялась.

Корректировочный счет-фактура выписывается для конкретного первичного счета-фактуры. Нельзя выставлять корректировочный счет-фактуру для нескольких первичных счетов-фактур.

Документами, подтверждающими изменение первоначальных договоренностей могут быть:

-дополнительное соглашение к договору;

-акт об установлении расхождения при приеме товара.

Рассмотрим механику отражения корректировочных документов у покупателя.

УМЕНЬШЕНИЕ СТОИМОСТИ ПОКУПКИ

Покупатель должен восстановить разницу между суммой НДС, предъявленного к вычету первоначальным счетом-фактурой, и суммой НДС корректировочного счета-фактуры в том периоде, когда документы были получены.

Регистрация счета-фактуры в книге покупок.

Поступили корректировочные документы поставщика. На основании документа первичного поступления создаем корректировку поступления:

Закладка «Главное» будет выглядеть так:

На закладке «Товары» уменьшаем цену (количество) товара согласно коррректирующим документам поставщика:

Для проверки формируем анализ счета 41.01. Обратите внимание, в корректировочном документе методом «красное сторно» фиксируется только изменение стоимости т.к. в примере изменилась только цена на товар.

Формирует анализ счета 68.02 «Налог на добавленную стоимость» в поквартальном разрезе:

В книге продаж покупателя отражается разница, на которую уменьшена сумма первичного счета-фактуры. Код вида операции – 01.

Давайте посмотрим, как это будет выглядеть в декларации по НДС и в регистрах учета НДС.

Декларация по НДС при поступлении исходных первичных документов:

Формируем «Универсальный отчет»- «Регистр накопления»-«НДС покупки»

Декларация по НДС при поступлении корректирующих первичных документов:

Формируем «Универсальный отчет»- «Регистр накопления»-«НДС продажи»

УВЕЛИЧЕНИЕ СТОИМОСТИ ПОКУПКИ

Покупатель в этом случае увеличивает стоимость первоначальной покупки в текущем периоде с отражением в книге покупок корректировочного счета-фактуры.

Поступление корректировочных документов отражаем аналогично. На закладке «Главное» выставлять галочку «Восстановить НДС в книге продаж» не нужно.

Далее формируем запись книги покупок (закладка «Приобретенные ценности»). Код вида операции – 01.

В книге покупок отражается разница, на которую увеличена первоначальная покупка.

Для проверки формируем «Универсальный отчет»- «Регистр накопления»-«НДС покупки:

И декларации по НДС за два периода (первичного и корректирующего поступлений):

Надеемся, теперь «картина мира» учета НДС станет для вас более дружелюбной.

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Как отразить корректировочный счет-фактуру на уменьшение

Уменьшилась стоимость товаров: какие документы нужны от поставщика?

Продавец (поставщик) может уменьшить стоимость товаров уже после их отгрузки покупателю.

Когда это может произойти, говорится в материале «Что такое корректировочный счет-фактура и когда он нужен?».

На момент принятия такого решения у сторон сделки на руках уже имеется следующий комплект документов:

С 01.07.2021 действует новый бланк счета-фактуры, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в документ читайте здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Уменьшение стоимости товаров сопровождается дополнительными документами:

Отсутствие указанных документов может лишить контрагентов права на вычет НДС по КСФ и оставит неподтвержденными корректировочные учетные записи.

ВАЖНО! Бланк корректировочного счета-фактуры также обновлен с 01.07.2021 (см. постановление Правительства РФ от 02.04.2021 № 534).

Скачать обновленный бланк корректировочного счета-фактуры можно, кликнув по картинке ниже:

Образец корректировочного счета-фактуры на уменьшение цены товара вы можете посмотреть и скачать в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к примеру заполнения.

Из следующего раздела узнайте, какие действия требуются в учете покупателя и продавца при появлении КСФ.

Последствия корректировочного счета-фактуры в учете продавца и у покупателя: как проводить и какие применять счета?

Появление КСФ на уменьшение у продавца и покупателя влечет корректировку записей в бухучете:

Дт 10 Кт 60 (сторно)

Задолженность перед поставщиком откорректирована в сторону уменьшения

Дт 19 Кт 60 (сторно)

Уточнена сумма НДС (отражена разница в НДС по ПСФ и КСФ)

Восстановлена ранее принятая к вычету сумма разницы по НДС

Дт 62 Кт 90 / субсчет «Выручка» (сторно)

Исправлен показатель выручки в связи с уменьшением стоимости реализации

Дт 90 / субсчет «НДС» Кт 68 (сторно)

НДС в сумме разницы между ПСФ и КСФ принят к вычету

О нюансах применения сторнировочных записей читайте в статьях:

5 мая ООО «Тензор» приобрело партию продукции у ПАО «Резистор» на сумму 270 000 руб. (в том числе НДС 45 000,00 руб.). Спустя неделю договор между продавцом и покупателем был пересмотрен, и стоимость уже реализованной в адрес ООО «Тензор» партии продавец уменьшил до 256 500 руб. (в том числе НДС = 42 750,00 руб.).

12 мая ООО «Резистор» оформил КСФ в 2 экземплярах:

Учетные записи (первоначальные и корректировочные) у продавца (ООО «Резистор») и покупателя (ООО «Тензор»):

Что такое корректировочный счет-фактура и когда он нужен?

Назначение корректировочного счета-фактуры

Корректировочный счет-фактура выписывается продавцом при изменении стоимости отгруженных им товаров (выполненных работ, оказанных услуг, переданных имущественных прав), если такое уточнение связано с увеличением или снижением цены или количества (объема) уже реализованной продукции (п. 1 ст. 169 НК РФ). В документе указывается старая и новая стоимость товаров (работ, услуг, имущественных прав) и величина изменения этой стоимости. Если изменилась стоимость 2 или более партий поставки, то в таком случае можно выписать либо корректировочный счет-фактуру отдельно к каждому первоначальному документу, либо единый корректировочный счет-фактуру. При повторном подобном изменении выставляется новый корректировочный счет-фактура, в который для сравнения стоимости переносятся данные из предыдущего корректировочного документа (письма Минфина России от 05.09.2012 № 03-07-09/127, от 01.12.2011 № 03-07-09/45, ФНС России от 10.12.2012 № ЕД-4-3/20872@).

Однако следует помнить, что перед тем как выставить корректировочный счет-фактуру, продавцу необходимо уведомить покупателя об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) и получить его согласие на такое изменение.

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк корректировочного счета-фактуры можно кликнув по картинке ниже:

О правилах заполнения корректировочного счета-фактуры рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Заполненный образец корректировочного счета-фактуры вы можете увидеть и скачать в КонсультантПлюс, получив бесплатный демо-доступ:

Когда корректировочный счет-фактура нужен

Продавец товаров (работ, услуг) должен выписать корректировочный счет-фактуру в следующих случаях:

О том, какими документами оформляется факт несоответствия полученного товара количеству или качеству, отраженному в товаросопроводительных документах, читайте в материале «Как составить акт несоответствия поставленного товара?».

Что делать, если в корректировочном счете-фактуре допущены ошибки? Ответ на вопрос есть в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Когда корректировочный счет-фактура не нужен

Выписывать корректировочный счет-фактуру не требуется при предоставлении продавцом покупателю премий или поощрительных выплат. Такие премии не влияют на стоимость реализованной продукции (выполненных работ, оказанных услуг, имущественных прав), т. е. изменения налоговой базы не происходит, и корректировка ее не требуется (п. 2.1 ст. 154 НК РФ).

Кроме того, существуют ситуации, когда надо внести исправления в первоначальный счет-фактуру, а не выписывать корректировочный:

О нюансах оформления исправлений, вносимых в счет-фактуру, читайте в статье «В каких случаях используется исправленный счет-фактура?».

Иногда при изменении цены (тарифа) или количества (объема) товаров (работ, услуг), имущественных прав ни корректировочный, ни исправленный счет-фактуру составлять не нужно. Так, если продавец знает, что цена и количество отгружаемой продукции будут уточнены в течение 5 дней с даты реализации, то ему достаточно дождаться этих изменений и выписать счет-фактуру с учетом новых цен или уточненного количества. Ведь согласно п. 3 ст. 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав счета-фактуры выставляются не позднее 5 календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав.

Итоги

После уже осуществленной отгрузки может потребоваться откорректировать данные по количеству или цене проданного в связи с достижением договоренности об изменении 1 из этих показателей. В таком случае составляют корректировочный документ, отражающий первоначальные данные по отгрузке, их новое значение и величину изменения. Для исправления допущенных при оформлении ошибок такой документ не используется.

Корректировочный счет-фактура в 1С

Существуют несколько вариантов ситуаций, когда возникает необходимость применения продавцом корректировочной счет-фактуры. Создавать такой счет необходимо в обязательном порядке с обосновательным документом, подтверждающим взаимное согласие между продавцом и покупателем, на изменение оговоренной стоимости или количества товара.

Корректировочный счет-фактура содержит больше реквизитов, чем обычные счета:

Ситуации, не нуждающиеся в выставлении корректировочного счета-фактуры:

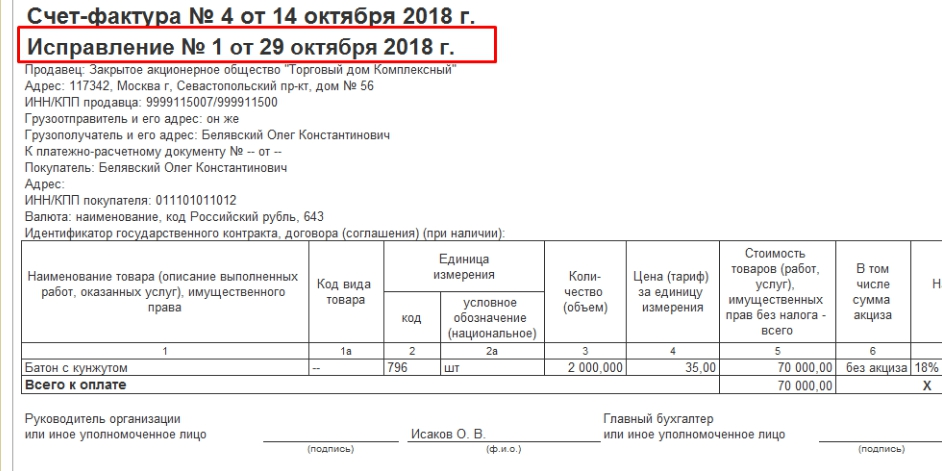

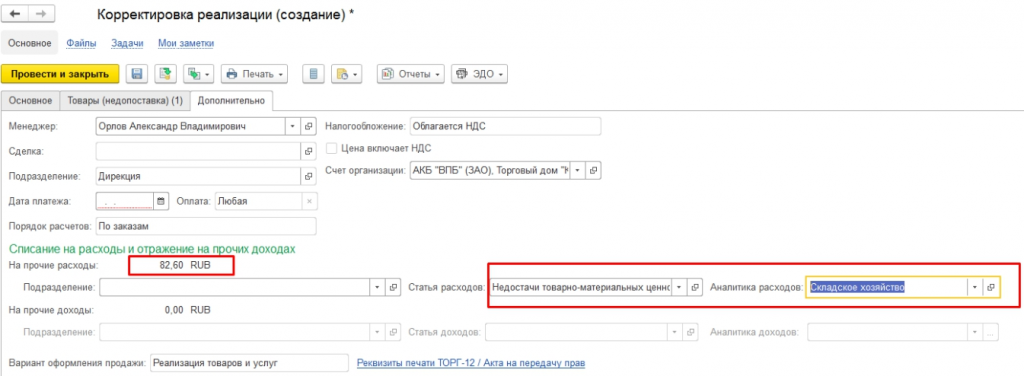

Шаг 1. Создание в 1С корректировки реализации

Поводом для создания корректировки в 1С, могут послужить различные причины:

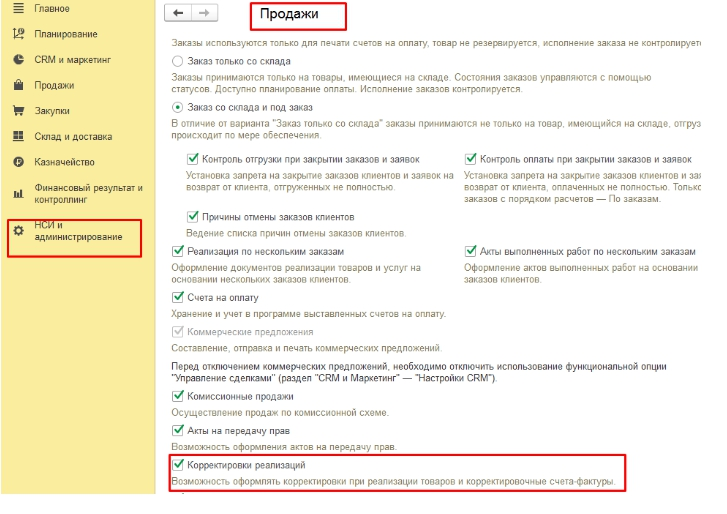

Изменение первоначального счета производится в 1С Управление торговлей. В начале, нужно проверить активность функции корректировки. Для этого пройти в раздел «НСИ и Администрирование», оттуда открыть подраздел «Продажи».

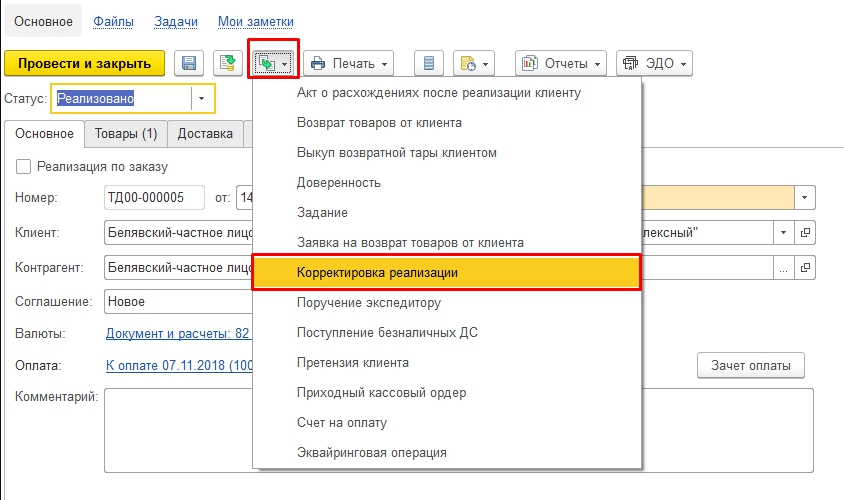

Непосредственно сам документ создается:

· В документе отгрузки

Нужно откорректировать документ отгрузки. Данные из первоначального документа будут автоматически перенесены в табличную часть.

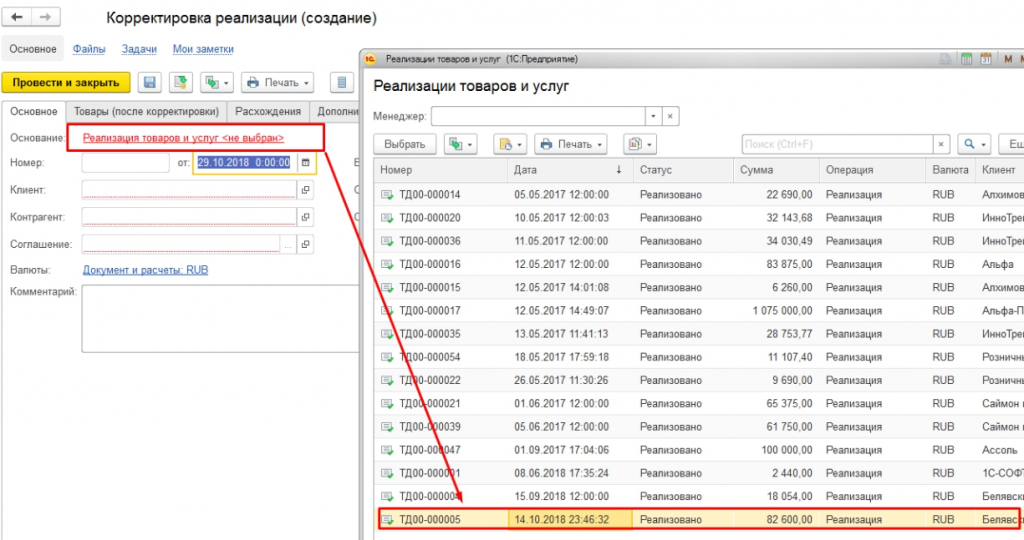

Нажать на поле «Основание». В открывшемся окне со списком реализаций выбрать нужное наименование. Программа сама заполнит необходимые данные в табличной части автоматически.

После этого уточняется вид исправления. В графе «Вид корректировки» в выпадающем окошке выбирается нужное действие.

Существует четыре вида корректировки:

1. Исправление ошибок

Такая корректировка используется, если в документе обнаружена ошибка вроде неточного указания реквизитов, нарушения порядка заполнения.

Автоматически создастся исправительный счет.

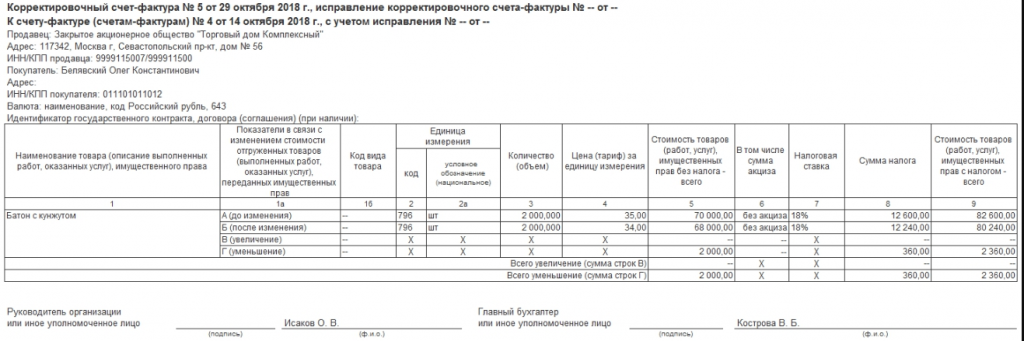

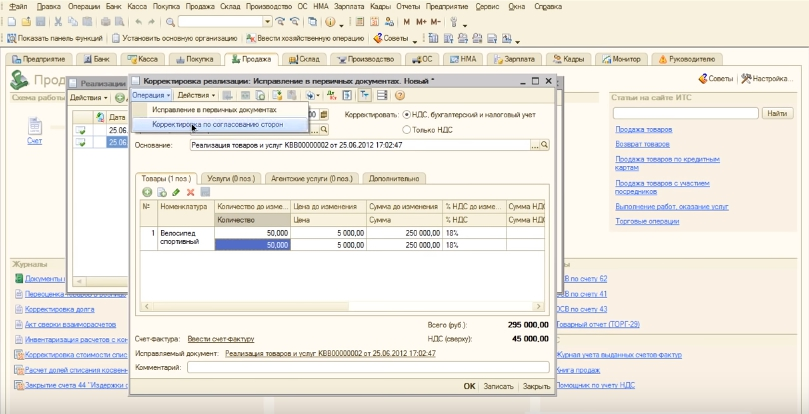

2. Корректировка по согласованию сторон

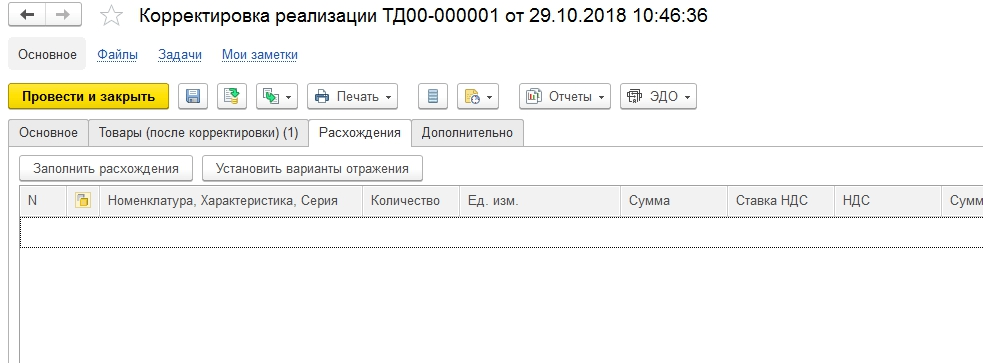

Для создания корректировки из-за полученной покупателем скидки, когда изменятся цена на товар и общая стоимость сделки, нужно выбрать вариант «По согласованию сторон». В табличную форму внести измененные цены. Затем выбрать вкладку «Расхождения» и нажать на «Заполнить расхождения». Счет будет автоматически заполнен, также программа предложит расчет и проводку документа. После этого будет создан КСФ.

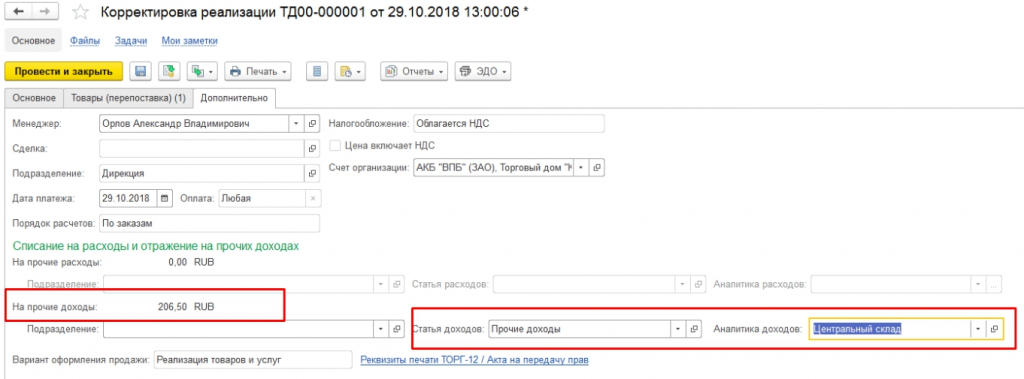

3. Реализация перепоставленного товара

Если после совершения поставки покупатель обнаруживает лишний товар и подписывает акт расхождения, необходимо отразить этот факт в «реализации перепоставленного товара».

Во вкладке «Товары(перепоставка)» указать количество лишнего товара, затем выбрать «Отражение в учете». Будет предложено два варианта: «На прочие доходы» или «Увеличить реализацию с учетом инвентаризации».

Дальше нужно внести изменение о перепоставке в складской учет, с увеличением реализации, оприходовать излишки по инвентаризации. В этом случае лишний товар перейдет в оприходование в «Помощнике оформления складских актов». По ссылке внизу страницы произойдет формирование счет-фактуры на сумму перепоставки.

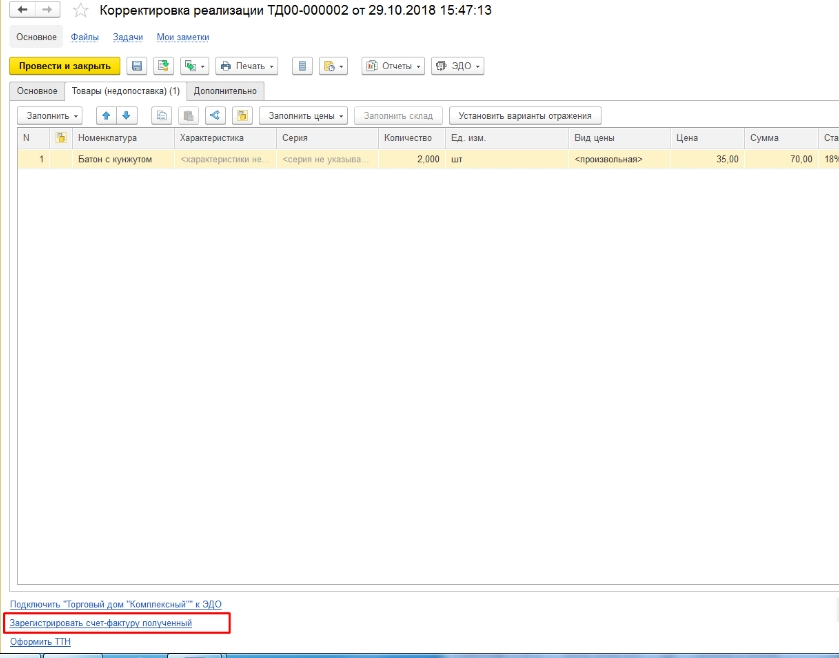

4. Возврат недопоставленного товара.

Этот вариант выбирается в ситуации, когда зафиксирована недопоставка товара. Операция осуществляется двумя видами корректировки:

Если идет списание, то нужно открыть вкладку «Дополнительно» и выбрать соответствующую статью и характер расхода.

В Опции уменьшение реализации, недопоставка будет предложена к списанию в «Помощнике оформления складских актов», где с помощью ссылки внизу страницы зафиксировать входящую счет-фактуру от второй стороны с указание суммы недопоставки.

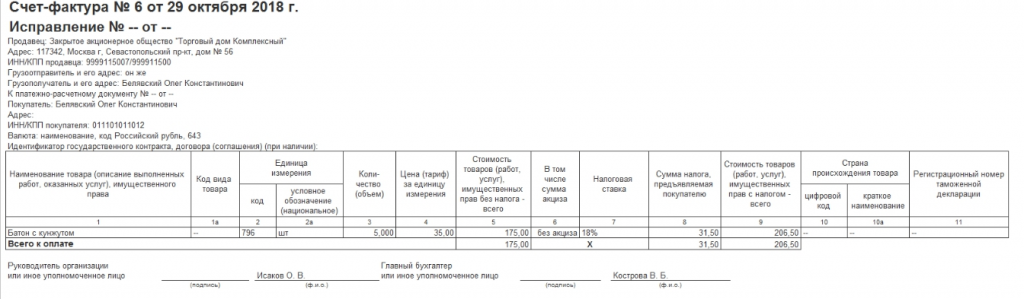

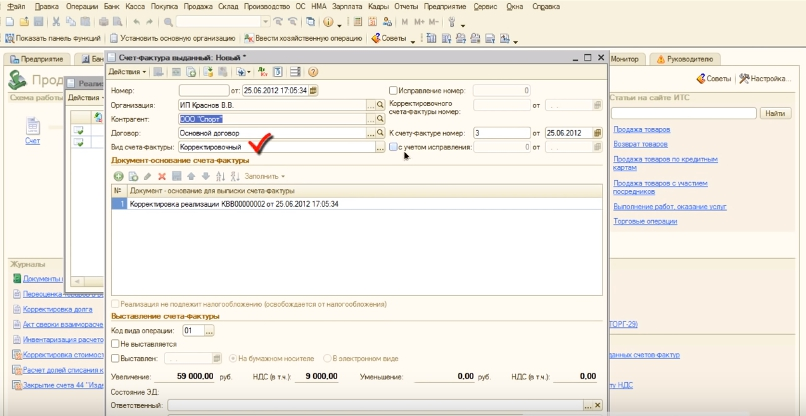

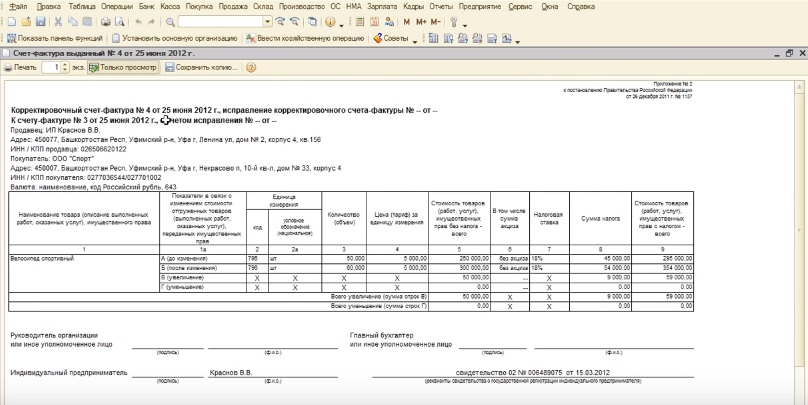

Шаг 2. Создание в 1С корректировочный счет-фактуры

КСФ фиксирует произошедшие изменения в сумме и количестве отгруженного ранее товара. Он выписывается в случае необходимых исправлений, указанных в п.3 ст.168 НК РФ. по следующим пунктам:

Выставление КСФ происходит с согласия сторон, участвующих в сделке, и рассматривается как дополняющий документ к первоначальному счету. Он должен быть подтвержден договором или дополнительным соглашением. Он отменяет законную силу счета, для изменения условий которого, был создан. Без первоначального счета КСФ не может быть основанием для зачета НДС.

Это двусторонний документ, так как для одного участника торговой операции он входящий, а для другого — выданный.

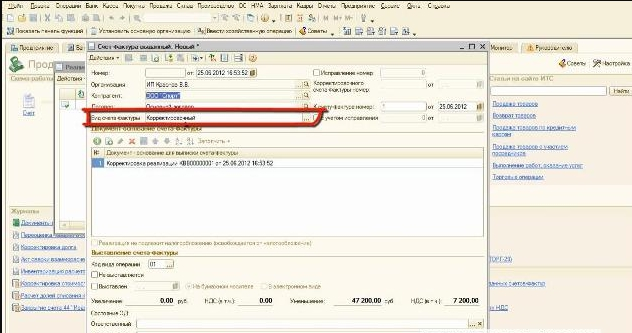

Для создания КСФ, необходимо открыть предыдущую накладную с отгрузкой подлежащих изменению товаров.

В нижней части документа будет находиться ссылка на счет-фактуру. По этой ссылке откроется требуемый счет.

КСФ создается в случае изменения цены в меньшую или большую сторону.

Уменьшение стоимости

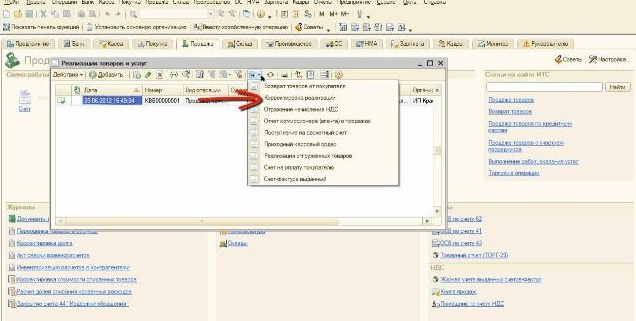

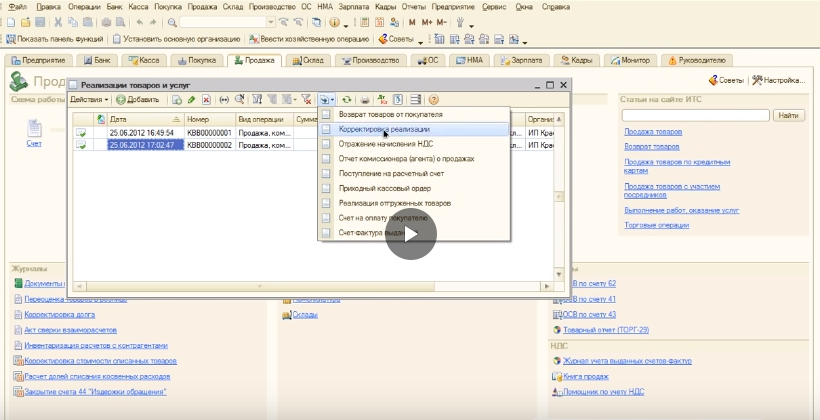

Для создания счета на уменьшение нужно перейти во вкладку «Продажа». Затем в «Реализация товаров» и выбрать документ, на основании которого будет проведена КСФ.

Клик «Ввести на основании» и в выпадающем окне выбрать «Корректировка реализации».

Откроется новое окно с документом, где вверху выбирается опция «операция», далее «Корректировка по согласованию сторон». Выполнится автоматическое заполнение необходимых полей и в графе «Основание» будет стоять тот документ, по которому была произведена первоначальная отгрузка или реализация.

После этого открыть вкладку «Корректировать» и выбрать НДС, бухгалтерский и налоговый учет.

На заметку! Если выбирать «НДС, бухгалтерский и налоговый учет» будут формироваться и исправляться проводки. А при выборе «Только НДС» формирования проводок не произойдет.

Затем перейти в раздел «Товары» и поменять необходимое значение. Остается записать данные и провести документ.

Для сформирования КСФ нажать «Ввести счет-фактуру». В графе «Вид счет-фактуры» проследить, чтобы был отображен пункт «Корректировочный».

Программа заполняет нужные поля документа самостоятельно. Следующий шаг — проставление даты передачи КСФ покупателю. «Код вида операции» обычно тоже проставляется автоматом, если этого не произошло, нужно его проставить вручную. Остается записать, провести и вывести готовый документ на печать.

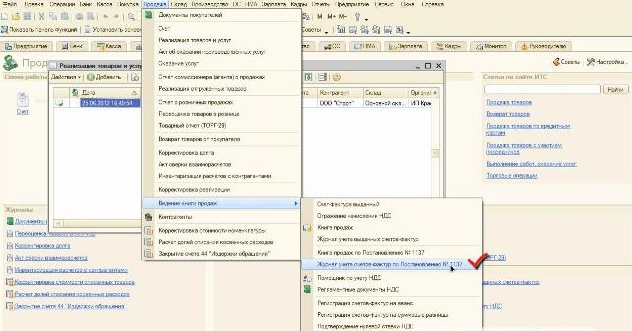

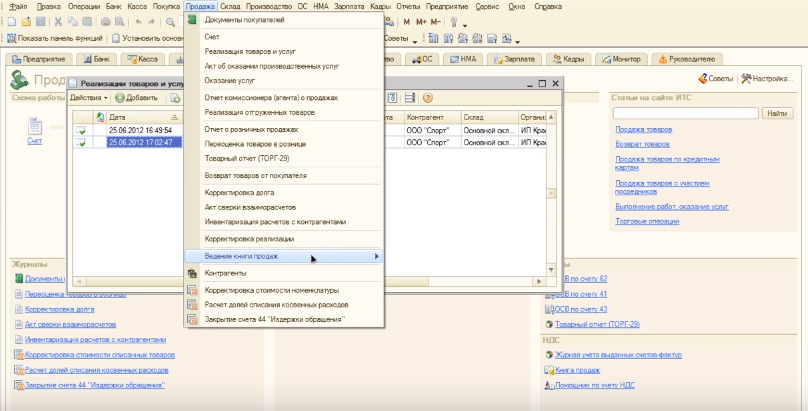

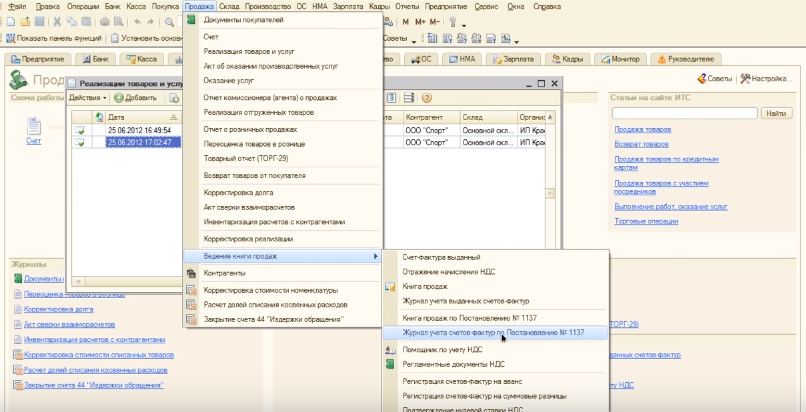

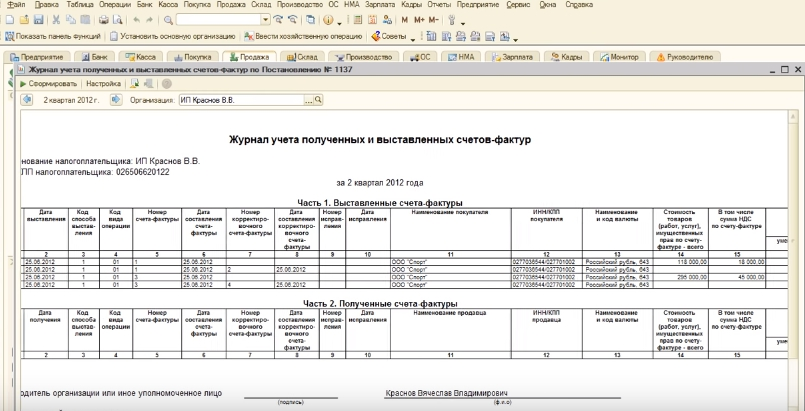

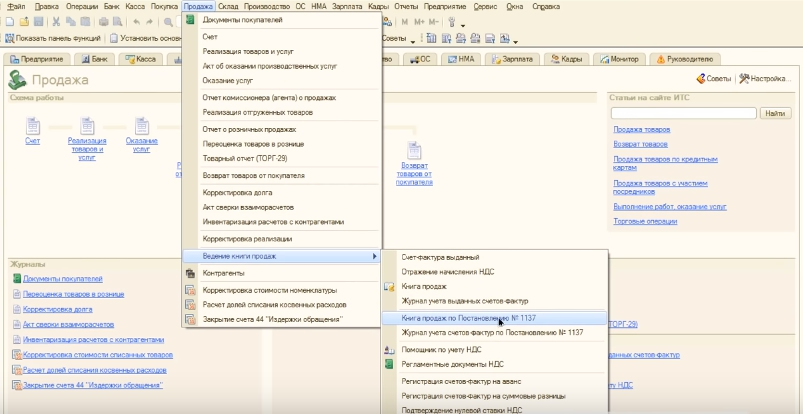

Когда КСФ сформируется в 1С его нужно зарегистрировать в журнал учета и в книге покупок. Для этого во вкладке «Продажа» нажать на «Ведение книги продаж». В выпавшем окне выбрать «Журнал учета счетов-фактур по Постановлению №1137».

Откроется окно, где выбирается опция «Сформировать». Здесь отразятся оба счета.

Увеличение стоимости

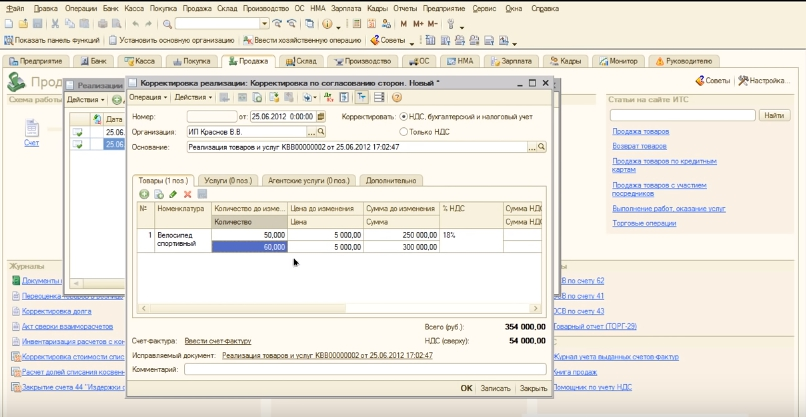

Для проведения корректировки с изменением суммы в сторону увеличения, необходимо выбрать счет нужного покупателя. В верхнем меню кликнуть «Ввести на основании», затем «Корректировка реализации».

Поставить галочку в поле «НДС, бухгалтерский и налоговый учет» дальше выбрать пункт «По согласованию сторон».

В открывшемся окне внести изменение в необходимую графу.

Следующие действия: записать, проводка, и введение счет-фактуры.

Проверить наличие признака «корректировочный». Выставить дату. Провести проводку. Откроется форма счет-фактуры готовая для распечатки.

После корректирования нужно провести регистрацию в «Книге продаж»,

Чтобы провести такую операцию, в разделе «Продажа» выбрать «Ведение книги продаж» и далее «Журнал учета счетов-фактур по Постановлению № 1137. Кликнуть поле «Сформировать». Откроется журнал с отраженной счет-фактурой.

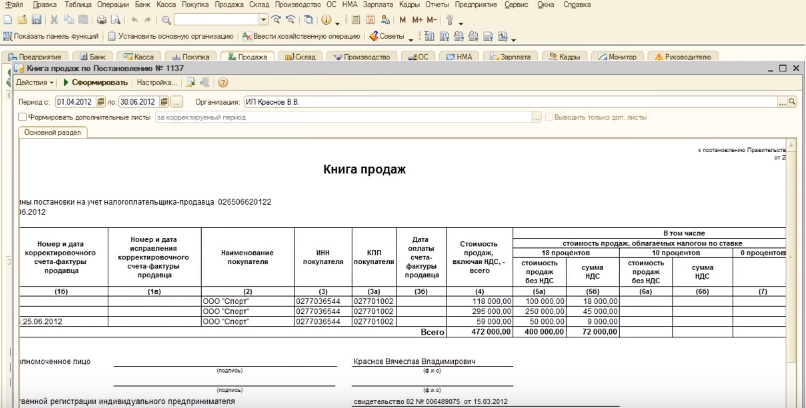

Также можно открыть «Книгу продаж» из раздела «Продажи». Она также выбирается из выпадающего меню и содержит надпись о постановлении 1137.

Необходимо «сформировать», и в открывшейся книге проверить измененную запись.

Важно! Если корректировка происходит в другой налоговый период, нужно сформировать «дополнительный лист», уточнить декларацию в соответствующем периоде и привести в порядок выплаты в налог.

Шаг 3. Как отразить корректировку в регламентированных документах НДС

Если нужно провести корректировку в регламентированных документах, из-за изменения суммы продажи в сторону уменьшения, то необходимо отразить вычет в прошедшем квартале. Для проведения этого исправления, в разделе «Операции» кликнуть «Регламентные операции НДС».

В графе «Создать» выбирается строчка «Формирование записей книги покупок». В новом окне — форме внести данные:

Форма автоматически заполнится информацией из счет-фактуры корректировки с указанием суммы НДС к вычету. Завершает операцию запись и проводка.

Посмотреть результат можно кликнув на «ДтКт» в верхнем поле. В открывшемся окне проводок будет видно, что налог к вычету отражен.

Последний шаг — проверка оборотно-сальдовой ведомости, покажет отсутствие сальдо.

Когда корректировка суммы операции проводится в сторону увеличения, а сама сделка была проведена не в действующем квартале, после изменения счет-фактуры необходимо:

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Корректировка приобретения в сторону уменьшения, если НДС не принят к вычету

Корректировка приобретения в сторону уменьшения: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждена форма корректировочного счета-фактуры и порядок ее заполнения (Приложение № 2 к Постановлению).

При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости товаров покупатель:

В то же время следует учитывать, что если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура на приобретенные товары (работы, услуги, имущественные права) в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т. е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Аналогичный подход к регистрации счетов-фактур Минфин России рекомендовал применять покупателям при недопоставке товаров (письма Минфина России от 12.05.2012 № 03-07-09/48, от 10.02.2012 № 03-07-09/05).

1С:ИТС

Корректировка в сторону уменьшения в текущем периоде в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 корректировки приобретения в сторону уменьшения в текущем налоговом периоде, если входной НДС к вычету не принят.

Пример

Организация ООО «Стиль», осуществляющая операции, облагаемые и не облагаемые НДС:

Кроме того, в IV квартале 2019 года организация ООО «Стиль»:

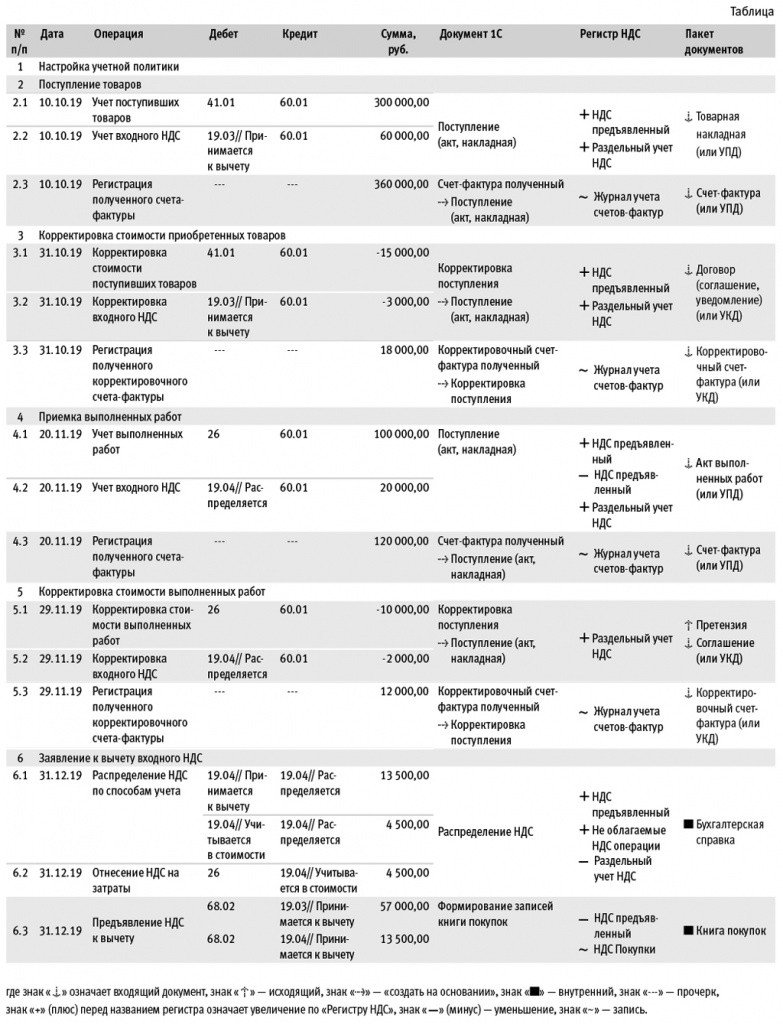

Последовательность операций приведена в таблице.

Настройка учетной политики

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, необходимо произвести соответствующие настройки учетной политики.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) появится возможность отражения информации о выбранном способе учета входного НДС, который может принимать значения:

Поступление товаров

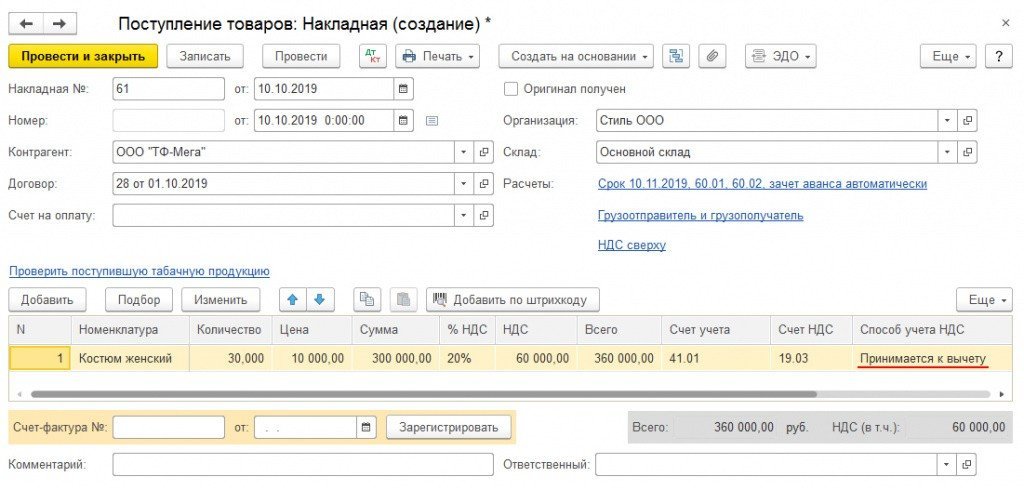

Рис. 1. Отражение в учете поступивших товаров

Поскольку приобретенные товары предназначены для перепродажи, т. е. для осуществления облагаемой НДС операции, в поле Способ учета НДС табличной части документа указывается значение Принимается к вычету.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 41.01 Кредит 60.01

— на стоимость приобретенных товаров;

В регистр накопления НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком. Одновременно вводится запись с видом движения Приход в регистр накопления Раздельный учет НДС. Запись производится для возможности использования данных о приобретенных товарах в случае изменения назначения их использования.

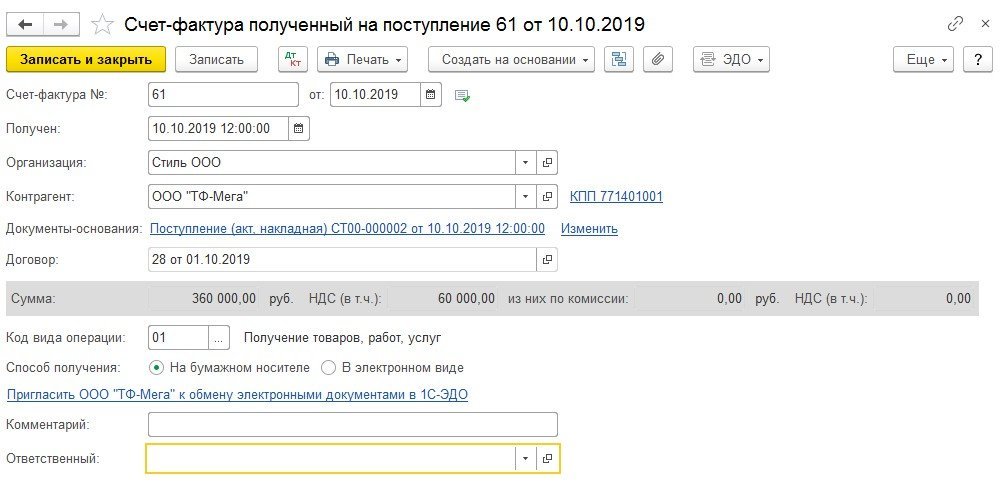

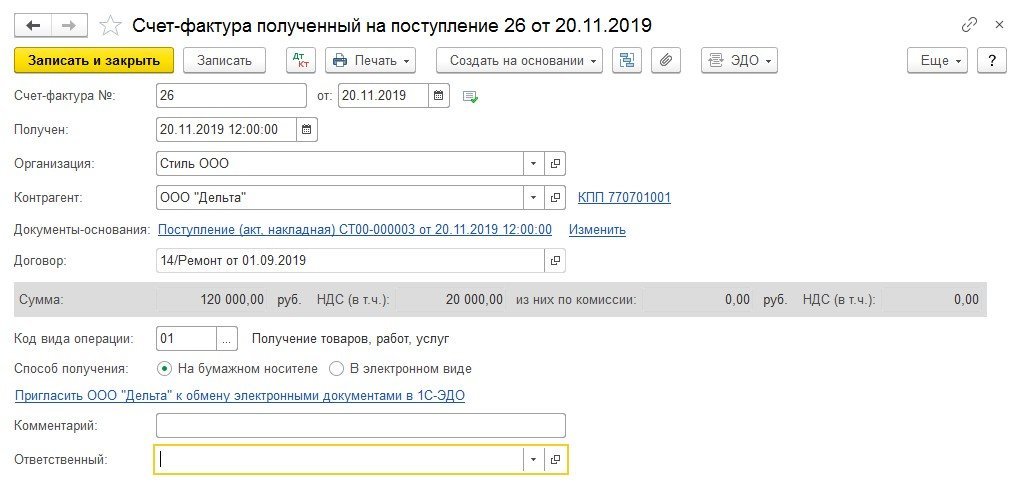

Для регистрации полученного счета-фактуры (операция 2.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Счет-фактура полученный на поступление товаров

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

Корректировка стоимости приобретенных товаров

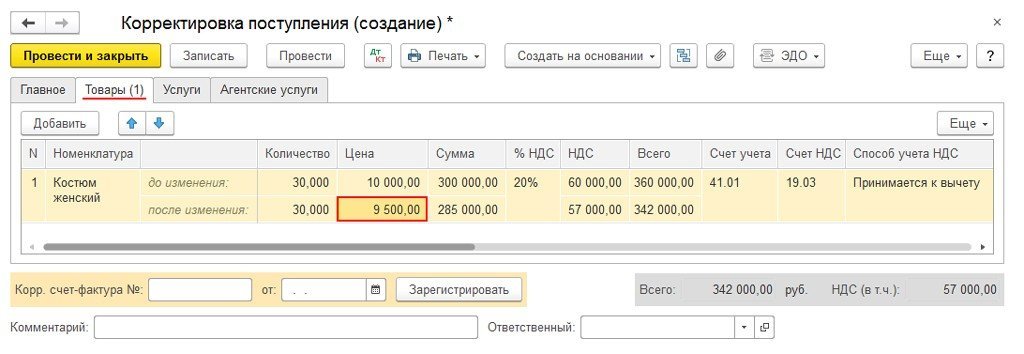

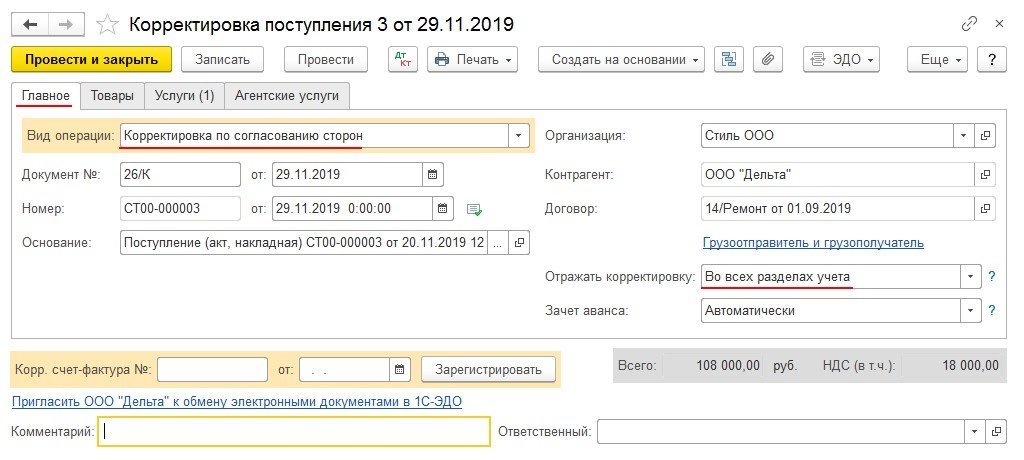

Для отражения операций 3.1 «Корректировка стоимости поступивших товаров», 3.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 1) по кнопке Создать на основании. На закладке Главное необходимо указать (рис. 3):

На закладке Товары следует указать в строке после изменения скорректированные показатели (см. рис. 3). После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.03 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 41.01 Кредит 60.01

— СТОРНО на разницу в стоимости приобретенных товаров.

Поскольку до момента корректировки сумма входного НДС к вычету не заявлялась (не выполнялась регламентная операция Формирование записей книги покупок), то в регистр НДС предъявленный вносится запись с видом движения Приход для корректировки в сторону уменьшения суммы НДС, предъявленной поставщиком.

Одновременно аналогичная корректирующая запись с видом движения Приход вносится и в регистр накопления Раздельный учет НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 3.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 3) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать.

Рис. 3. Корректировка стоимости поступивших товаров

При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Корректировка поступления.

В результате проведения документа Корректировочный счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Приемка выполненных работ

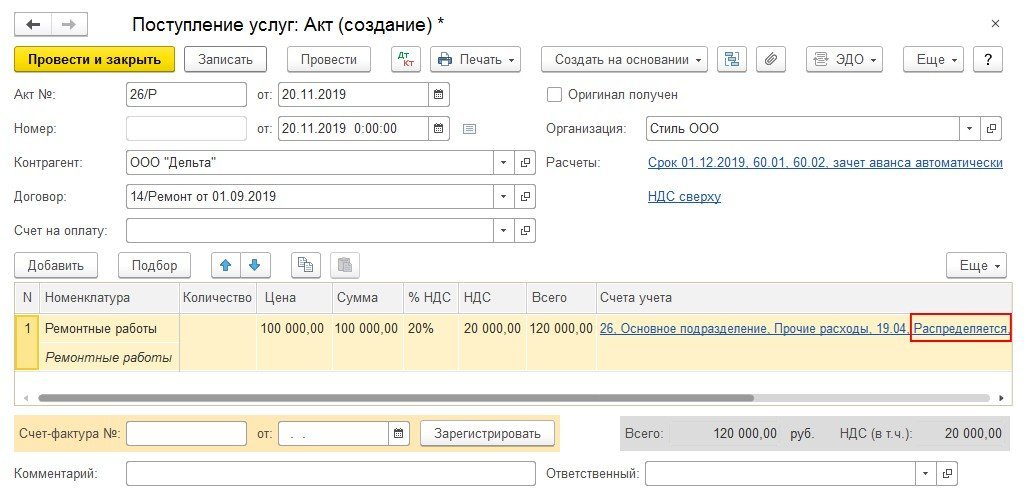

Рис. 4. Отражение в учете выполненных работ

Поскольку услуга по ремонту офисного помещения относится ко всей деятельности организации, то сумму предъявленного подрядной организацией НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

— на стоимость выполненных ремонтных работ, составляющую 100 000,00 руб.;

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную подрядной организацией и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

Для регистрации полученного от подрядной организации счета-фактуры (операция 4.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (см. рис. 4) ввести номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 5), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 5. Счет-фактура полученный на выполненные работы

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Корректировка стоимости выполненных работ

Для отражения операций 5.1 «Корректировка стоимости выполненных работ», 5.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 4) по кнопке Создать на основании.

На закладке Главное необходимо указать (рис. 6):

Рис. 6. Корректировка стоимости выполненных работ

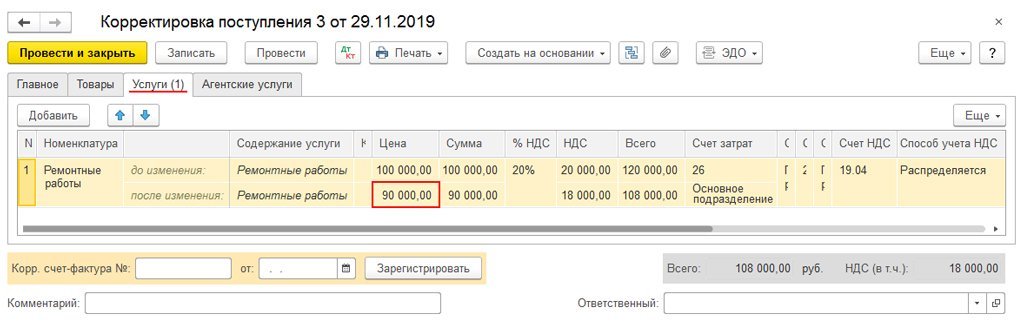

На закладке Услуги следует указать в строке после изменения скорректированные показатели.

После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.04 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 26 Кредит 60.01

— СТОРНО на разницу в стоимости выполненных работ.

Согласно пункту 4.1 статьи 170 НК РФ пропорция для распределения входного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

Поскольку корректировка стоимости подрядных работ была произведена до окончания текущего налогового периода (до выполнения регламентных операций Распределение НДС и Формирование записей книги покупок), то в регистр накопления Раздельный учет НДС вносится запись с видом движения Приход для отражения уменьшения стоимости выполненных работ и суммы входного НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 5.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 6) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Заявление к вычету входного НДС

Обратите внимание, если до момента получения корректировочного счета-фактуры на уменьшение стоимости налогоплательщик-покупатель предъявил к вычету сумму входного НДС по приобретенным товарам (работам, услугам, имущественным правам), т. е. зарегистрировал полученный счет-фактуру в книге покупок, то он в соответствии с подпунктом 4 пункта 3 статьи 170 НК РФ должен восстановить излишне принятую к вычету сумму налога (т. е. зарегистрировать полученный корректировочный счет-фактуру в книге продаж). Если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура в книге покупок не регистрировался), то налогоплательщик может заявить к вычету сумму налога по приобретенным товарам (работам, услугам, имущественным правам) с учетом произведенной корректировки (т. е. зарегистрировать полученный счет-фактуру в книге покупок на уменьшенную (скорректированную) сумму НДС). Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Поскольку организация ООО «Стиль» ведет раздельный учет НДС, то перед заявлением налогового вычета ей необходимо произвести распределение входного НДС по приобретенным товарам (работам, услугам, имущественным правам), используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций в соответствии с пунктами 4 и 4.1 статьи 170 НК РФ.

Распределение предъявленной суммы НДС производится по тем приобретенным товарам (работам, услугам), имущественным правам, по которым в способе учета НДС указано значение Распределяется.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить. После выполнения этой команды на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС и не облагаемой налогом. При этом отдельно будет указана сумма выручки по виду деятельности, облагаемой ЕНВД, и по виду деятельности, облагаемой по ставке 0 % (кроме экспорта несырьевых товаров). А из суммы выручки по деятельности, облагаемой НДС, будет выделена в том числе выручка от реализации на экспорт несырьевых товаров.

В программе показатели пропорции для распределения НДС за IV квартал 2019 года будут рассчитаны следующим образом:

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС. Согласно рассчитанной пропорции:

При расчете суммы НДС, подлежащей налоговому вычету, а также суммы НДС, включаемой в стоимость, будет учтена корректировка стоимости и входного НДС в сторону уменьшения, произведенная до момента проведения процедуры распределения и заявления НДС к вычету.

Таким образом, сумма НДС по ремонтным работам будет распределена следующим образом:

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

В регистр НДС предъявленный будет введена запись с видом движения Приход с событием НДС распределен на сумму НДС, предъявленную подрядчиком и подлежащую вычету после распределения.

В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения.

В регистр Раздельный учет НДС будет внесена запись с видом движения Расход на сумму НДС, предъявленную подрядчиком с учетом корректировки стоимости.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются проводки:

Дебет 68.02 Кредит 19.03 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по приобретенным товарам;

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по подрядным работам.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход.

В регистр НДС Покупки вводится запись для книги покупок, отражающая принятие НДС к вычету.

Рис. 7. Книга покупок за IV квартал 2019 года

В книге покупок за IV квартал 2019 года будут зарегистрированы: