как высчитать налог в excel

Планирование налогов с помощью MS Excel

В книге описаны возможности MS Excel, которые с высокой точностью позволяют планировать налоги с учетом требований Налогового кодекса РФ. На конкретных примерах рассмотрены особенности расчета налога на прибыль, НДС, страховых взносов и прочих обязательных платежей.Кроме того, прочитав эту книгу, Вы сможете выбрать оптимальную систему налогообложения для своего бизнеса. Книга будет полезной студентам экономических специальностей, экономистам по бюджетированию, финансовым директорам.

Оглавление

Приведённый ознакомительный фрагмент книги Планирование налогов с помощью MS Excel предоставлен нашим книжным партнёром — компанией ЛитРес.

Глава 2. Налог на добавленную стоимость

Налог на добавленную стоимость относится к косвенным федеральным налогам. Особенности его исчисления отражены в главе 21 НК РФ.

Плательщиками НДС являются индивидуальные предприниматели, организации, а также иные лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу.

Освобождены от уплаты НДС лица, применяющие упрощенную и систему налогообложения для сельскохозяйственных производителей. Однако в отдельных случаях указанные лица все-таки платят НДС. Например, при импортных операциях.

Объектами налогообложения признаются следующие операции:

— реализация товаров, работ, услуг на территории РФ;

— выполнение строительно-монтажных работ для собственных нужд;

— передача товаров для собственных нужд, расходы по которым не принимаются к вычету при определении налога на прибыль;

Согласно Налоговому кодексу у налога на добавленную стоимость три ставки: 0%, 10%, 20%. Особенности применения различных ставок указаны в ст.164 НК РФ.

Налоговым периодом является квартал. Уплата НДС осуществляется тремя равными платежами до 25 числа каждого из трех месяцев, следующих за истекшим налоговым периодом.

Налог на добавленную стоимость к уплате за налоговый период можно определить по формуле:

где НДС — НДС к уплате;

И — исходящий НДС (НДС, который организация начислила покупателям);

В — входящий НДС (НДС, который выставлен организации поставщиками и подрядчиками);

А — НДС по полученным авансам;

АВ — НДС по авансам выданным;

Р — НДС по реализации, налог по которым был заплачен как по авансам в предыдущие периоды;

Н — НДС к уменьшению вследствие его отрицательной величины в предыдущем периоде.

В зависимости от ставки НДС его величину в реализации или покупке можно определить по формуле:

где НДС — НДС внутри реализации или покупке;

Р — объем реализации или покупки.

Например, при ставке НДС 10% доля НДС в общей сумме составляет 0,0909 (10/110=0,0909), при ставке 20% — 0,1667 (20/120).

Расчет НДС стоит начать с самого простого случая, когда у организации нет авансов полученных и выданных, также нет НДС к уменьшению. Расчет НДС представлен в таблице ниже.

Таблица 2.1 — Налог на добавленную стоимость, тыс.руб.

В первой строке указана выручка с НДС с учетом ставки налога. За весь плановый период общая реализация с косвенными налогами составит 94,8 млн руб.

Во второй строке указаны расходы с учетом различных ставок. Общие расходы за весь год составят 72,4 млн руб.

Исходящий НДС определен с учетом ставок налога. Например, в первый месяц он составит 894 тыс.руб. (0×500+0,0909×2 500+0,1667×4 000=894).

Входящий НДС в первый месяц будет равным 470 тыс.руб. (0×2 000+0,0909×1 500+0,1667×2 000=470).

Расчет НДС за первый и последующие кварталы проведен по формуле:

МАКС (СУММ (B12:D12) — СУММ (B13:D13);0)

где СУММ (B12:D12) — сумма исходящего НДС за квартал;

СУММ (B13:D13) — сумма входящего НДС за квартал.

Формула рассчитывает налог за квартал как максимум между нулем и разницей сумм исходящего и входящего НДС. Например, если сумма входящего налога будет больше, чем исходящего, то НДС за квартал будет равен нулю.

В первый квартал НДС к уплате в бюджет составит 1 273 тыс.руб. (894+894+894-470-470-470=1 273).

Как правило, организации осуществляют свою деятельность с авансами. Расчет НДС с учетом операций по авансам представлен в таблице ниже.

Таблица 2.2 — Налог на добавленную стоимость, тыс.руб.

В третьей строке представлена информация о полученных авансах. При этом к авансам отнесены платежи, поставка по которым будет осуществляться в следующем квартале.

В четвертой строке указаны авансы выданные, к которым отнесены платежи, поставки по которым будут в следующих кварталах. В целом за год сумма выданных авансов составит 15 100 тыс.руб.

В пятой строке отражены объемы реализации, оплата по которым была произведена в предыдущие периоды. Иными словами, это отгрузка продукции, по которой были авансы в предыдущих кварталах.

Исходящий и входящий НДС, НДС по авансам полученным и НДС по авансам выданным, НДС по продукции, по которой были авансы определены с учетом ставок налога. Например, НДС по авансам полученным в первом месяце составит 42 тыс.руб. (20×250/120=42), НДС по авансам выданным — 50 тыс.руб. (20×300/120=50), НДС по продукции с авансами — 184 тыс.руб. (0×850/100+10×1 200/110+20×450/120=184).

НДС к уплате в бюджет за первый и последующие кварталы определен по формуле:

МАКС (СУММ (B42:D42) +СУММ (B44:D44) — СУММ (B43:D43) — СУММ (B45:D45) — СУММ (B46:D46);0)

где СУММ (B42:D42) — сумма исходящего НДС за квартал;

СУММ (B44:D44) — сумма НДС по авансам полученным за квартал;

СУММ (B43:D43) — сумма входящего НДС за квартал;

СУММ (B45:D45) — сумма НДС за квартал по авансам выданным;

СУММ (B46:D46) — сумма НДС за квартал по продукции с авансами.

Формула определяет НДС к уплате за квартал как максимум между нулем и суммой НДС исходящего и по авансам, уменьшенной на величину входящего НДС, НДС по выданным авансам и НДС по продукции, по которой были авансы в предыдущих периодах.

Например, в первый квартал НДС к уплате составит 1 072 тыс.руб. Исходящий НДС за квартал составит 2 682 тыс.руб., НДС по авансам полученным — 554 тыс.руб., входящий НДС — 1 409 тыс.руб., НДС по авансам выданным — 300 тыс.руб., НДС по продукции с авансами — 455 тыс.руб. (2 682+554—1 409-300-455= 1 072).

На практике иногда возникает ситуация, когда НДС к уплате меньше нуля (дебетовое сальдо по счету 68.02 «НДС»). Данная величина принимается к зачету в следующих налоговых периодах. Расчет НДС с учетом этого момента представлен в таблице ниже.

Таблица 2.3 — Налог на добавленную стоимость, тыс.руб.

НДС к уплате за первый квартал и последующие кварталы определен по формуле:

МАКС (СУММ (В73:D73;B75:D75) — СУММ (B74:D74;B76:D76;B77:D77) — B78;0)

где СУММ (B73:D73;B75:D75) — сумма исходящего НДС и НДС по полученным авансам;

СУММ (B74:D74;B76:D76;B77:D77) — сумма входящего НДС, НДС по выданным авансам и НДС по продукции с авансами.

B78 — ссылка на ячейку, в которой указан НДС к зачету с прошлых периодов.

Все исходные данные равны данным из предыдущей таблицы. НДС к уплате за первый квартал меньше величины предыдущей таблицы ровно на его величину к зачету, то есть на 200 тыс.руб. (1072—200=872).

НДС к зачету с прошлых периодов на начало второго и последующих кварталов определен по формуле:

ЕСЛИ (СУММ (B73:D73;B75:D75) — СУММ (B74:D74;B76:D76;B77:D77) 0;0,2*СУММ (B94:D95);0)

где СУММ (B94:D95) — сумма прибыли и затрат без НДС за квартал.

Если сумма прибыли и затрат без НДС больше нуля, то налог определен как 20% от этой величины. Иначе он равен нулю.

Например, в первый квартал сумма прибыли и затрат без НДС составит минус 300 тыс.руб., поэтому налог равен нулю. Во втором квартале НДС к уплате составит 1 090 тыс.руб. (0,2×5 450= 1 090)

Для снижения НДС организациям необходимо стараться приобретать материалы и работы со стороны у плательщиков НДС. Это приводит к снижению затрат без НДС.

Таким образом, при планировании НДС стоит учитывать не только текущие операции, но и авансы. Возможности MS Excel позволяют это сделать.

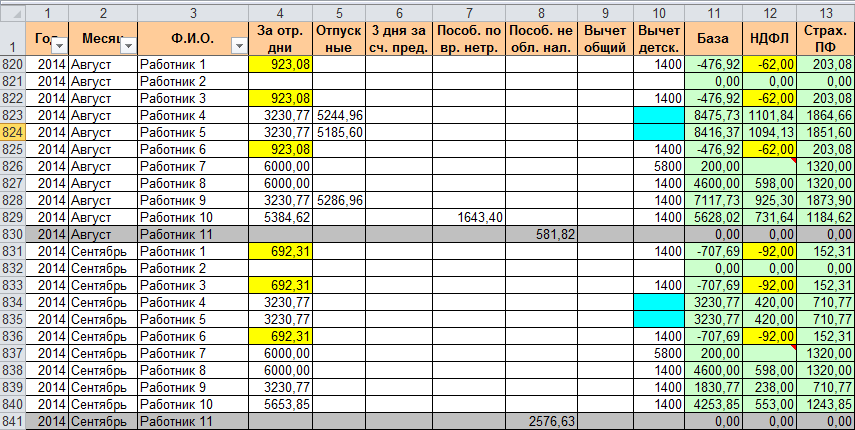

Расчет НДФЛ и взносов в Excel

Расчет сумм НДФЛ и взносов в социальные фонды с помощью программы Excel для ежемесячной уплаты налогов с зарплаты работников и использования для подготовки и сдачи отчетности. Скачать файл с примером.

Основная таблица

Этим способом учета заработной платы, расчета сумм НДФЛ и взносов в Excel я пользовался в течение 10 лет вплоть до закрытия нашего предприятия. Он позволяет самостоятельно, без знания основ программирования, справиться с решением задач по учету заработной платы работников и уплатой НДФЛ и взносов, рассчитанных из нее.

Для такого учета на листе Excel создается таблица, в первой строке которой записываются названия колонок (граф). Строка заголовков закрепляется, чтобы всегда оставалась в поле зрения.

Каждый месяц на сотрудника заполняется одна строка с его начислениями и расчетом, которую условно можно разделить на четыре части. Я их вынес в названия первых четырех параграфов.

Период

Первую колонку называем «Год», а вторую «Месяц». Такое деление периода на две колонки необходимо для более удобного применения автофильтра. Формат ячеек во всех неденежных столбцах оставляем «Общий», в ячейках с денежными суммами устанавливаем формат «Числовой» с двумя знаками после запятой.

Учет заработной платы

Третью колонку называем «ФИО», а дальше в зависимости от тех начислений, которые вы отражаете в учете. У меня это следующие колонки (номер графы равен номеру пункта в списке):

В названиях колонок можно указать коды доходов, которые будут служить подсказкой при подготовке отчетов по форме 2-НДФЛ.

Расчет НДФЛ

Для расчета НДФЛ нам необходимо определить базу налогообложения, для этого складываем все налогооблагаемые доходы (в нашем примере – это колонки 4, 5, 6 и 7) и вычитаем из них сумму стандартных налоговых вычетов. Чтобы рассчитать НДФЛ, добавляем еще три столбца:

Раньше у меня была в таблице Excel еще одна колонка с вычетом общим (на скриншоте она под номером 9, в файле для скачивания ее нет), который по 2011 год предоставлялся всем работникам в размере 400 рублей. Вы можете добавить еще одну колонку с вычетами, если кому-то из ваших сотрудников предоставлены другие налоговые вычеты, или приплюсовать их к детским.

Сумму НДФЛ в размере 13% рассчитываем, умножив базу на 0,13. Округлять полученное значение в ячейке не нужно, так как начисленный НДФЛ округляется по каждому работнику за год. За каждый месяц, кроме декабря, общую сумму исчисленного НДФЛ при заполнении платежного поручения округляем до рублей, а при уплате за декабрь, сравниваем сумму уплаченного налога за 11 месяцев с суммой налога по всем отчетам 2-НДФЛ, и разницу между ними следует оплатить за декабрь. Обязательно сравните эту сумму с суммой налога, полученной за декабрь из таблицы Excel — разницы между ними или не будет, или будет очень небольшая.

Расчет взносов

Для расчета взносов в нашей таблице Excel используются следующие колонки:

Для расчета взносов в социальные фонды используется сумма начислений из колонок 4, 5 и 6, умноженная на соответствующий коэффициент.

Скачать пример

В примере для скачивания применены для расчета взносов в ПФР и ФОМС процентные ставки 2017 года (22% и 5,1% соответственно), НДФЛ в размере 13%, НС и ПЗ в размере 0,2%.

Для выборки данных за определенный период по конкретному сотруднику используйте автофильтр. Если у вас, как у меня на скриншоте, вдруг начисление окажется меньше предоставленного вычета, учтите его в следующем периоде, когда доход превысит вычет. В течение года неиспользованные вычеты накапливаются, а 31 декабря сгорают.

2 комментария для “Расчет НДФЛ и взносов в Excel”

У Вас в примере расчета НДФЛ ошибка.

НДФЛ – без копеек.

Строки для указания сумм НДФЛ не предусматривают их отражение с копейками. Ведь специальных ячеек, разделенных от суммы в рублях точкой, Расчет 6-НДФЛ для сумм налога на содержит. И это не случайно: по общему правилу сумма налога исчисляется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (п. 6 ст. 52 НК РФ). Это означает, что НДФЛ в Расчете указывается в полных рублях без копеек.

Здравствуйте, Владимир!

Если округлять НДФЛ каждый месяц, то накопительная сумма округленных месячных НДФЛ по итогам квартала и тем более года, как правило, немного не будет совпадать с фактической.

7 полезных формул для тех, кто считает деньги в эксель-таблице

Мы много писали о том, как вести бюджет в эксель-таблицах, но не о самих функциях программы. Пришла пора собрать инструменты, которые помогут составить идеальную таблицу — чтобы подтягивала актуальный курс валют и показывала, на чем сэкономить, чтобы быстрее накопить нужную сумму.

Вот семь формул, которые открывают только малую часть величия программы, но зато понятны не только экономистам. Они помогут вести бюджет, составлять бизнес-планы и экономить время.

Соединить текст из разных ячеек

Иногда надо быстро собрать данные из разных ячеек в одной. Поочередно копировать долго и неудобно, поэтому лучше использовать формулу с амперсандом — знаком «&».

Для этого выберите ячейку, в которой хотите соединить информацию, и перечислите через & номера нужных ячеек.

Подобрать значения для нужного результата

Эксель помогает не только собирать данные, но и планировать достижение целей. Например, если вы ведете в программе бюджет, можно задать сумму, которую планируете накопить за год, и в одно действие посчитать, насколько нужно уменьшить траты на кофе.

Для этого на вкладке «Данные» надо выбрать «Анализ „Что если“», с помощью функции «Подбор параметра» задать целевое значение и выбрать ячейку, которую нужно изменить для получения желаемой цифры.

Как следить за бюджетом

Эта же формула работает в обратную сторону: если вы решили открыть магазин и рассчитываете на определенную прибыль, то функция покажет, сколько товаров и по какой цене нужно продавать.

Обновить курс валют

Если планируете в таблицах путешествие или копите деньги в разных валютах, неудобно все пересчитывать при каждом колебании курса. Для этого эксель научили подтягивать актуальный курс валют с профильных сайтов.

Чтобы использовать эту функцию, на вкладке «Данные» выберите кнопку «Из интернета» и вставьте адрес надежного источника, например cbr.ru. Эксель предложит выбрать, какую именно таблицу нужно загрузить с сайта — отметьте нужную галочкой.

После вставки таблицы вы можете использовать ячейку с данными для формул и настроить автоматическое обновление курса.

Планировать действия

Теперь, когда курсы валют и стоимость акций подгружаются автоматически, эксель становится динамичным рабочим инструментом. Но можно пойти дальше и требовать от него реакций — и даже советов! — при определенных изменениях. Для этого понадобится функция «Если». Она заполняет ячейки заданными значениями в зависимости от того, что происходит в остальной таблице.

Например, она может подсказать, когда выгодно продавать и покупать акции, если вы настроите нужный уровень цен. Для этого в формулу через точку с запятой добавляем условие — цена акции выросла до определенного значения — и нужную реакцию программы — подсказку «продавать».

Вот так: =ЕСЛИ (ячейка с ценой акции >= цена выгодной продажи; «продавать»; ЕСЛИ (ячейка с ценой акции

Выделить цветом нужные данные

Когда таблицы большие и многое происходит автоматически, легко пропустить что-то важное. От этого спасает функция выделения цветом. Для ее активации на главной вкладке выберите «Условное форматирование» и задайте условия и цвет выделения.

Например, можно подсветить месяцы, когды вы тратили больше, чем зарабатывали, или задать цветовое кодирование для каждой категории расхода. В этом случае ячейка может быть зеленой, пока вы вписываетесь в бюджет, желтой, если на грани, и красной, когда вы вышли за лимит.

Суммировать только нужное

Если вы ведете в экселе бюджет семьи или бухгалтерию бизнеса, иногда нужно сделать небольшую выборку. Например, подсчитать, кто из семьи тратит больше на спонтанные покупки, или выяснить, сколько капучино продается в определенной точке.

Мы попробуем узнать, сколько Аня тратит на еду в офисе. Для этого в таблице создаем формулу =СУММ((А2:А16=F2)*(B2:B16=F3)*C2:С16) и получаем 915 рублей. Теперь постепенно.

В первой скобке программа ищет значение из ячейки F2 («Аня») в столбце с именами. Во второй скобке — значение из ячейки F3 («Еда на работе») из столбца с категориями расходов. А после считает сумму ячеек из третьего столбца, которые выполнили эти условия.

Расставить по порядку

В экселе можно быстро узнать максимальное, минимальное и среднее значение для любого массива ячеек. Для этого в скобках формул =МАКС(), =МИН() и =СРЗНАЧ() нужно указать диапазон ячеек, в которых будет искать программа. Это пригодится для таблицы, в которую вы записываете все расходы: вы увидите, на что потратили больше денег, а на что — меньше. Еще этим тратам можно присвоить «места» — и отдать почетное первое место максимальной или минимальной сумме.

Например, вы считаете зарплаты сотрудников и хотите узнать, кто заработал больше за определенный срок. Для этого в скобках формулы =РАНГ() через точку с запятой укажите ячейку, порядок которой хотите узнать; все ячейки с числами; 1, если нужен номер по возрастанию, или 0, если нужен номер по убыванию.

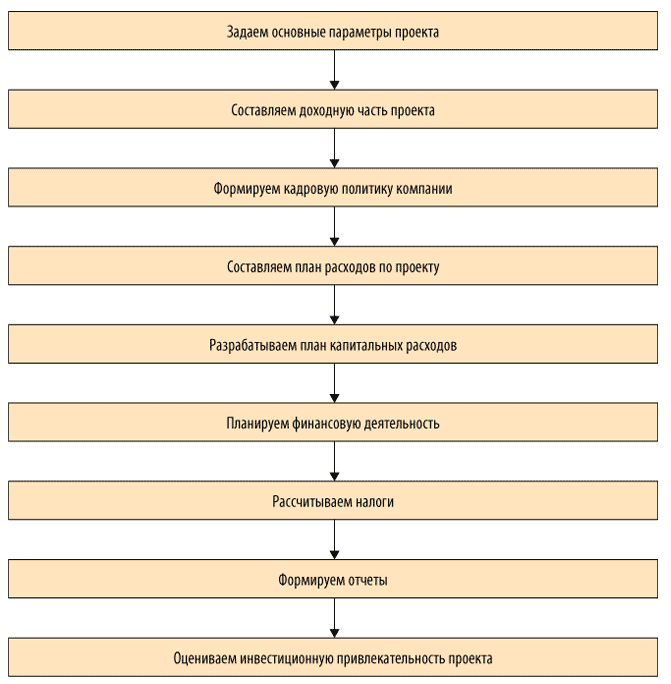

Как в Excel просчитать все по новому проекту: от доходов до налогов

Разработка бизнес-процесса — занятие трудоемкое, требующее времени. А если специалисты еще и вручную проводят расчеты, есть вероятность, что полученные данные будут некорректными. Чтобы этого избежать, можно автоматизировать данный процесс. Это позволит снизить риск ошибочного ввода и предоставления информации. Как это сделать в Excel?

Предлагаем следующий алгоритм разработки и автоматизации бизнес-процесса с помощью MS Excel:

Рассмотрим эти этапы подробнее.

Задаем основные параметры проекта

Предположим, компания «Альфа» планирует построить производственный цех и покрасочное помещение. Устанавливаем для данных объектов начальную проектную мощность, сроки выхода на проектную мощность, годовой темп прироста, выбираем год открытия. Изменяя начальное значение проектной мощности, темпы роста, срок, мощности (старт, темп, срок), получим график выхода на проектную мощность; изменяя год открытия по каждому объекту — календарный план развития данного объекта.

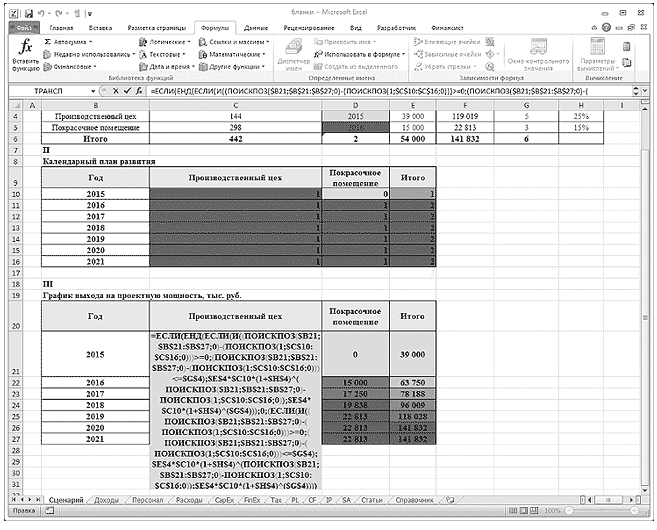

На примере объекта «Производственный цех» задаем формулы:

для расчета максимальной проектной мощности:

для календарного плана развития:

Для графика выхода на проектную мощность вводим формулу, представленную на рис. 1. В результате на листе «Сценарий» будут располагаться три таблицы:

Рис. 1. Формула расчета графика выхода на проектную мощность

Как следует из табл. 1, в 2015 г. планируется ввести в эксплуатацию производственный цех, при этом начальная проектная мощность составит 39 000 тыс. руб., срок выхода на максимальную мощность со значением 119 019 тыс. руб. — 5 лет.

Составляем доходную часть проекта (лист «Доходы»)

На листе располагаются следующие таблицы:

Компания производит низковольтные комплектные устройства, комплектные распределительные устройства и устройства безопасности. Наибольший удельный вес в структуре продаж занимают низковольтные комплектные устройства — порядка 45 %. Выручка от реализации (с НДС) меняется в зависимости от проектной мощности проекта и своего максимального значения — 63 824 тыс. руб. (141 832 x 45 / 100) — достигнет в 2020 г.

Лист «Доходы»

I. Ассортиментная политика

Номенклатурная группа

Собственная продукция, %

Сезонность продаж, мес.

Низковольтные комплектные устройства

Комплектные распределительные устройства

Проектная мощность, тыс. руб.

II. Доля, % от V продаж

Номенклатурная группа

2015

2016

2017

2018

2019

2020

2021

Итого

Низковольтные комплектные устройства

Комплектные распределительные устройства

III. Выручка от реализации с НДС, тыс. руб.

Номенклатурная группа

2015

2016

2017

2018

2019

2020

2021

Итого

Низковольтные комплектные устройства

Комплектные распределительные устройства

IV. Выручка от реализации без НДС, тыс. руб.

Номенклатурная группа

2015

2016

2017

2018

2019

2020

2021

Итого

Низковольтные комплектные устройства

Комплектные распределительные устройства

Формируем кадровую политику компании (лист «Персонал»)

На этом листе будут сформированы таблицы:

Для наглядности задаем значения следующим показателям: инфляция по заработной плате, НДФЛ, страховые взносы (СВ).

Для удобства расчета присваиваем значениям имена:

инфляция по заработной плате — Sindex;

Теперь можем рассчитать фонд оплаты труда по категориям сотрудников, их налоги и отчисления. Для этого задаем формулу (на примере управленческого персонала, отчетный период — 2015 г.):

SIndex — инфляция по заработной плате (1 %);

C$15 — порядковый номер периода (2015 году присваиваем значение 0);

$D4 — занятость (12 месяцев);

C9 — численность управленческого персонала (8 чел.).

Получаем таблицу, в которой представлены значения фонда оплаты труда, налоги и отчисления по годам (табл. 1).

Таблица 1. Фонд оплаты труда, налоги и отчисления по категориям персонала

Страховые взносы + НДФЛ

ФОТ с отчислениями

Составляем план расходов по проекту

На листе «Расходы» создаем четыре таблицы:

Лист «Расходы»

I. Расходы на закупку товарно-материальных ценностей, тыс. руб.

Показатели

2015

2016

2017

2018

2019

2020

2021

Итого

Выручка от реализации, с НДС

Страховой запас, t1

Расходы на приобретение сырья, материалов и покупных комплектующих

Расходы по предоставлению услуг сторонними организациями

II. Расчет себестоимости реализованной продукции, тыс. руб.

Статья

2015

2016

2017

2018

2019

2020

2021

Итого

Выручка от реализации, без НДС

Сырье и материалы, покупные комплектующие

Заработная плата производственных рабочих

Прочие производственные расходы

IV. Амортизация ОС и НА, тыс. руб.

Показатель

2015

2016

2017

2018

2019

2020

2021

Первоначальная стоимость ОС и НА, t1

Остаточная стоимость ОС и НА, t1

Рассмотрим порядок заполнения каждой таблицы подробно.

В таблице «Расходы на закупку товарно-материальных ценностей» важно рассчитать:

Для этого создаем 2 дополнительных столбца, где будет отражена структура данных показателей в выручке.

Итак, страховой запас и расходы по предоставлению услуг сторонними организациями занимают соответственно 10 и 2 % от выручки. Значит, если выручка за 2015 г. планируется в размере 27 300 тыс. руб., то страховой запас составит 2730 тыс. руб. (27 300 x 10 % / 100 %), а расходы по предоставлению услуг сторонними организациями — 546 тыс. руб.

Расходы на приобретение сырья, материалов и покупных комплектующих — это 15 % от выручки. Для расчета показателя «Расходы на приобретение сырья, материалов и покупных комплектующих» суммируем выручку от реализации (27 300) и страховой запас (2730), а затем полученное значение умножаем на 0,15 (15 % / 100 %), получаем 4505 тыс. руб.

Переходим к таблице «Расчет себестоимости реализованной продукции». Здесь все статьи затрат можно представить в укрупненном виде:

Например, сырье и материалы, покупные комплектующие и прочие расходы занимают соответственно 25 и 3 % от выручки, или в денежном выражении за 2015 г. соответственно 5784 (23 136 x 25 % / 100 %) и 694 тыс. руб.

Рассчитываем накладные расходы (310 % от заработной платы производственных рабочих). В нашем примере накладные расходы за 2015 г. — 14 415 тыс. руб. (4650 x 310 % / 100 %).

Далее планируем амортизационные отчисления — линейным методом по первоначальной стоимости, которая импортируется в расчет из вкладки «CарEх». Для расчета амортизации вводим следующую формулу:

где B$25 — первоначальная стоимость ОС и НА (30 900);

ОС_срок — имя ячейки срока службы оборудования (10 лет).

Так, за 2015 г. амортизация составляет 3090 тыс. руб.

Разрабатываем план капитальных расходов (лист «CapEx»)

Для начала описываем варианты проектного решения. В нашем примере их два:

Для каждого варианта составляем смету капитальных затрат (перечень работ и затрат).

Сметный расчет капитальных затрат на строительство производственных площадей

Вариант

Вариант

Перечень работ и затрат

Общая стоимость, тыс. руб.

Перечень работ и затрат

Общая стоимость, тыс. руб.

Строительно-монтажные и проектно-изыскательные работы

Строительно-монтажные и проектно-изыскательные работы

Оборудование и инвентарь

Оборудование и инвентарь

Планируем финансовую деятельность (лист «FinEx»)

Здесь главное — определить потребность в финансировании. С этой целью сначала выделяем два показателя:

Для расчета оборотного капитала за 2015 г. задаем следующую формулу:

=ЕСЛИ(СУММ(($D$10=Data_RE)*($E10=Функция)*Data_2015*Data0) Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.