как выставить счет фактуру как налоговый агент в 1с

Счет-фактура налогового агента в 1С 8.3 Бухгалтерия 3.0

В конфигурациях 1С 8.3 реализовано несколько основных видов учета НДС налоговыми агентами:

В плане счетов для учета операций налоговых агентов используются счета 76.НА и 68.32.

Рассмотрим особенности оформления счетов-фактур налоговыми агентами.

Уплата НДС при покупке товаров у иностранного поставщика (нерезидента)

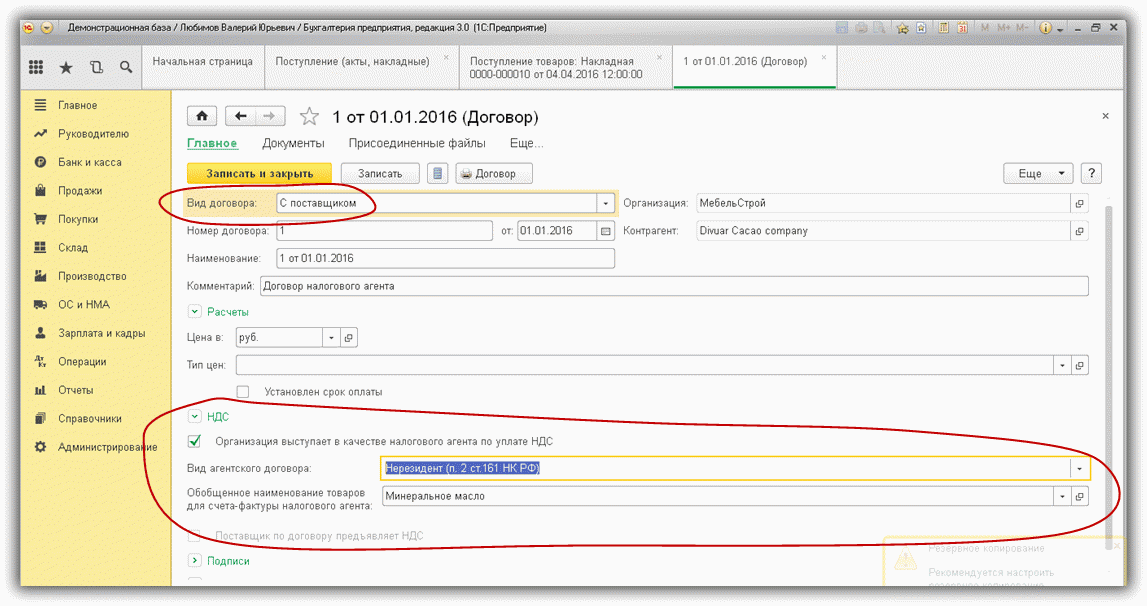

При покупке импортного товара главное — корректно заполнить параметры договора:

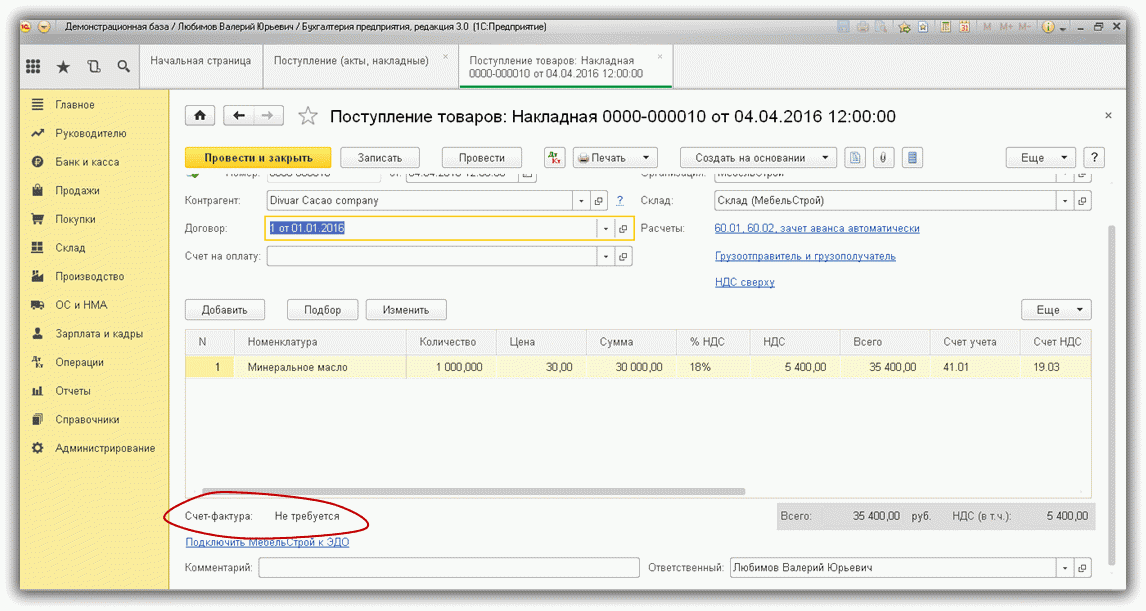

Документ поступления оформляется так же, как и для любых других товаров (рис.2), но, в отличие от обычных приходных накладных, счет-фактуру создавать не требуется.

Получите понятные самоучители по 1С бесплатно:

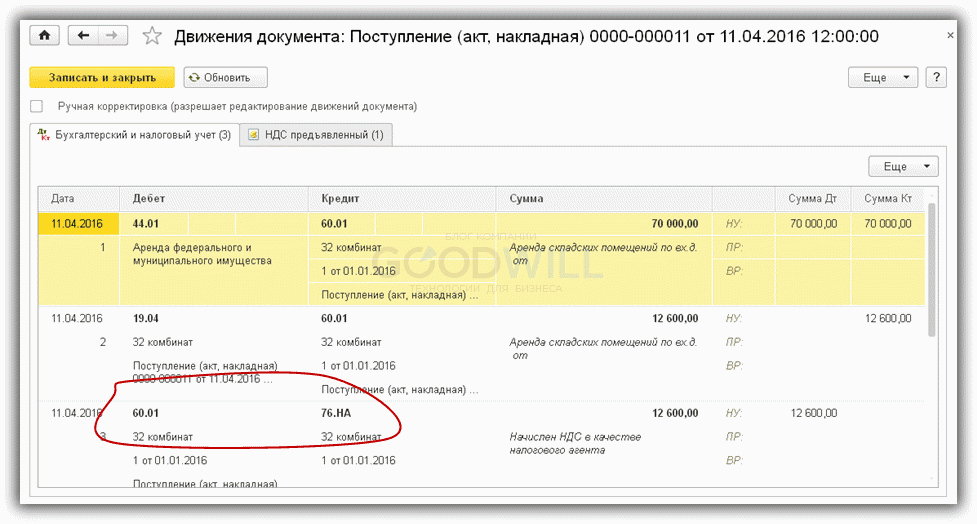

В проводках по отражению НДС вместо привычного счета взаиморасчетов используется новый субсчет – 76.НА.

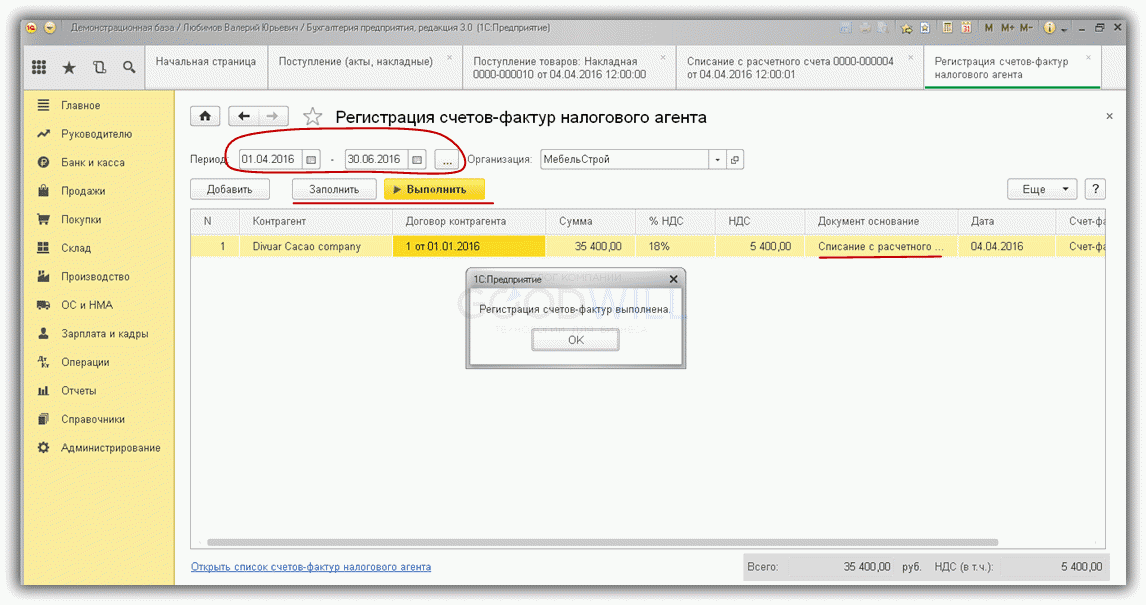

Для формирования счетов-фактур этого вида используется обработка, которая вызывается из соответствующего пункта раздела «Банк и касса»(рис.4).

На рис.5 показана форма этой обработки.

Все приходные накладные, оформленные по агентским договорам и оплаченные в выбранном периоде, автоматически попадут в табличную часть (кнопка «Заполнить» рис.5).

По кнопке «Выполнить» сформируются и зарегистрируются счета-фактуры.

На следующем рисунке представлен сам счет-фактура (рис.6). Заметим, что ставка НДС выбирается «18/118», а код операции в данном случае — 06.

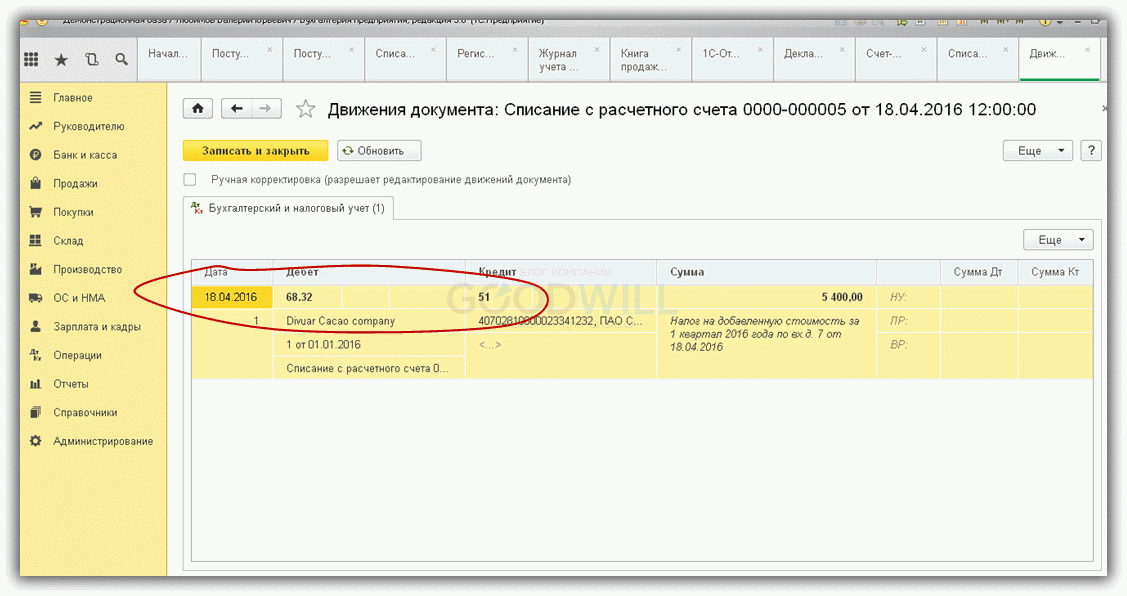

Как видим, в проводках (рис.7) задействованы новые субсчета, специально добавленные в план счетов 1С (76.НА и 68.32).

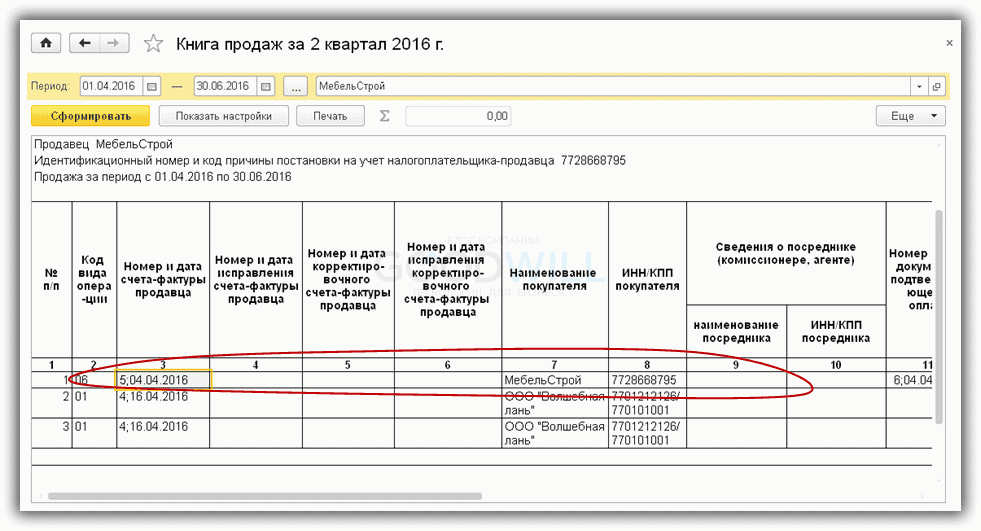

Книга продаж (рис.8) формируется в разделе «Отчеты по НДС»

В графе «Контрагент» указывается организация, которая осуществляет уплату налога.

Декларация по НДС в 1С формируется из раздела Отчетность. В подразделе «Регламентированные отчеты» нужно выбрать соответствующий вид («Декларация по НДС»).

Строка 060 (стр.1 Раздел 2) будет заполнена суммой, которую нужно заплатить в бюджет (рис.9).

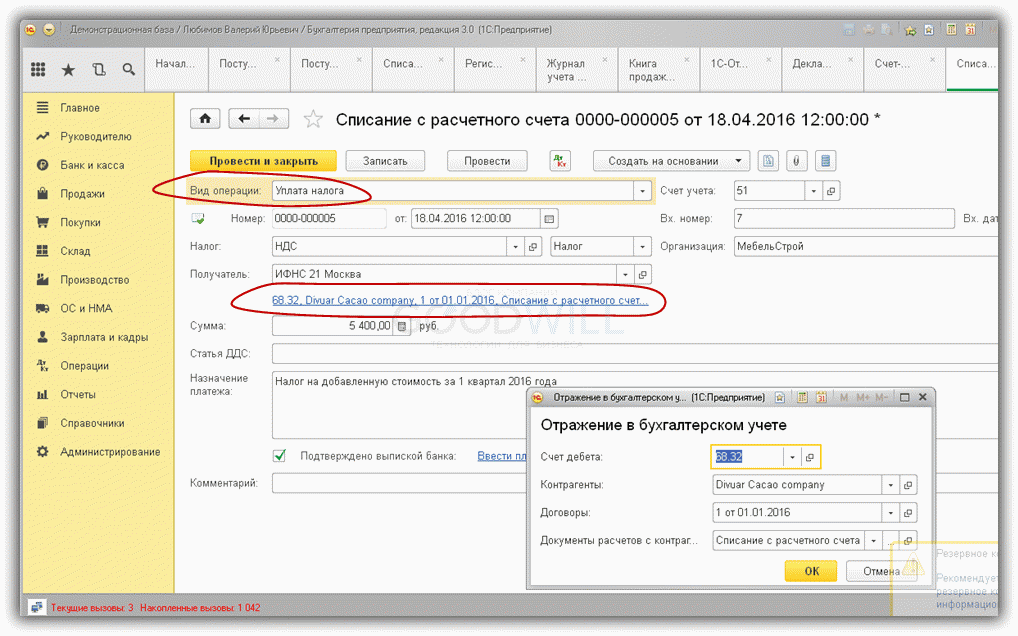

Уплата налога в бюджет оформляется типовыми документами 1С («Платежное поручение» и «Списание с расчетного счета»). Оба документа должны иметь вид операции «Уплата налога» (рис.10).

При списании денег важно указать тот же счет, что и при начислении налога — 68.32 (рис.11).

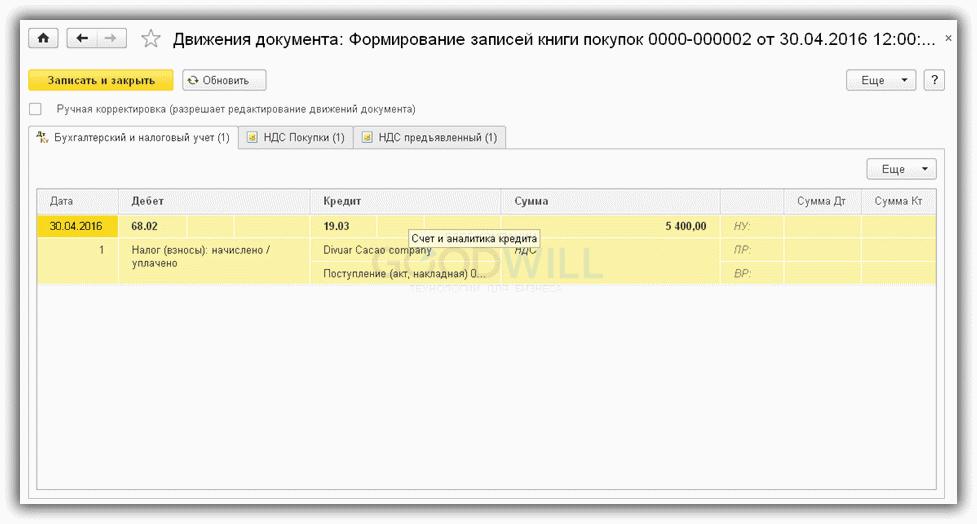

Наконец можно принять НДС к вычету. Проводки создает документ «Формирование записей книги покупок»:

Операции –> Регламентные операции НДС –> Формирование записей книги покупок –> закладка «Налоговый агент» (рис.12).

После проведения документа «Формирование записей…» (проводки представлены на рис.13) можно сформировать книгу покупок. Этот отчет вызывается аналогично отчету «Книга продаж» из раздела Отчеты по НДС.

В колонке «Наименование продавца» фигурирует не агент, а сам продавец (рис.14).

В разделе 3 декларации по НДС (рис.15) появятся суммы, которые можно будет вычесть по операциям налоговых агентов.

Аренда и реализация имущества

Оформление операций по НДС при реализации имущества и аренде муниципального имущества принципиальных отличий от вышеприведенной схемы не имеет.

Главное, необходимо выбрать правильный вид агентского договора (рис.16).

Кроме того, при оформлении документа оприходования услуг по аренде нужно правильно указать счета и аналитику затрат (рис.17).

Проводки представлены на рис.18. В них также есть специальный счет 76.НА.

При реализации имущества налоговым агентом также важно выбрать правильный вид агентского договора и соблюдать регламент учета основных средств.

В заключение – общая схема учета счетов-фактур налогового агента в 1С:

Подводя итог вышесказанному, хочется отметить детальную проработку фирмой 1С достаточно сложного процесса работы с агентскими договорами. При соблюдении несложных правил оформления договоров и документов удается избежать длительной и кропотливой работы – программа все сделает за нас!

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Налоговые агенты по НДС на практическом примере в 1С: Бухгалтерии

Кто такие налоговые агенты? Это организации, которые рассчитывают и перечисляют налоги за налогоплательщиков. С понятием «налоговый агент» мы чаще всего встречаемся при учёте подоходного налога, когда удерживаем из доходов физических лиц НДФЛ. Но налоговым агентом можно быть и при учёте НДС. Что самое интересное, ваша система налогообложения не имеет никакого значения. Даже если вы применяете УСН или ЕНВД, то при соблюдении определённых условий всё равно должны будете учитывать «чужой» НДС. Такая обязанность закреплена в ст. 161 НК РФ. Рассмотрим ситуации, в которых организация становится налоговым агентом по НДС:

— при аренде федерального и муниципального имущества;

— при приобретении или реализации услуг иностранных лиц;

— при продаже конфискованного имущества, кладов и прочих ценностей;

— при перевозке железнодорожным транспортом грузов в интересах другого лица на основе договоров комиссии, поручения или агентских договоров;

— при отсутствии перехода права собственности на судно в течение сорока пяти календарных дней с момента регистрация судна в Российском международном реестре судов;

— при продаже на территории РФ лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов, сырых шкур животных, а также макулатуры (данный пункт касается только общей системы налогообложения).

Самый распространённый пример – это аренда или покупка государственного имущества у самих органов власти, управления или органов местного самоуправления. Его и рассмотрим подробнее.

Затем отразим получение арендованного муниципального имущества у арендодателя. Для этого сформируем проводку по дебету забалансового счёта 001. Вводим документ «Операция, введённая вручную» в разделе «Операции».

Наступил конец месяца, и арендодатель передал нам акты оказанных услуг. А значит, нужно ввести «Поступление (акты, накладные)» (раздел «Покупки»). Важными реквизитами при заполнении документа «Поступление услуг: Акт» являются договор с муниципалитетом и статья затрат. В договоре помимо номера, даты и наименования необходимо установить галочку «Организация выступает в качестве налогового агента по уплате НДС», выбрать вид агентского договора и ввести обобщённое наименование для счёта-фактуры.

Если ранее подобные операции вы не отражали, то статью затрат нужно создать новую, в графе «Вид расхода» обязательно выбрать «Аренда федерального и муниципального имущества.

Заполненный документ «Поступление услуг: Акт» будет выглядеть следующим образом:

При проведении будут созданы движения по счетам:

Дт 44.01 Кт 60.01 на стоимость аренды без НДС

Дт 19.04 Кт 60.01 на сумму, полученного НДС

Дт 60.01 Кт 76.НА на сумму начисленного НДС (в качестве налогового агента).

Произведём оплату муниципалитету за арендованное нежилое помещение, для этого нужно создать «Списание с расчётного счёта».

Обратите внимание на сумму платежа и ставку НДС.

Документ сформирует проводку: Дт 60.01 Кт 51.

Перейдём к обязанности налогового агента по регистрации счёта-фактуры. Для совершения этой операции воспользуемся специальной обработкой:

В открывшемся окне необходимо нажать на кнопку «Заполнить», а затем на «Выполнить»

Пришло время уплаты НДС, заполним «Списание с расчётного счёта». Обратите внимание на счёт учёта НДС: счёт 68.02 необходимо поменять вручную на 68.32 и указать арендодателя.

Также не забудьте указать в платёжном поручении статус плательщика: 02- налоговый агент.

А теперь посмотрим, как повлияли наши операции на раздел 2.1 Декларации по НДС.

Раздел декларации заполняется автоматически. Обратите внимание на код операции – он должен соответствовать виду операции, по которой вы являетесь налоговым агентом.

Также проверим отражение счёт-фактуры в разделе 9 «Сведения из книги продаж». В строке с НДС от аренды муниципального имущества должен стоять код вида операции – 06.

Следует отметить, что если аренда муниципального имущества является безвозмездной, то арендатор (налоговый агент) должен исчислить и уплатить в бюджет НДС по ставке 20/120, приняв за налоговую базу сумму арендной платы, исчисленной исходя из рыночных цен с учетом налога (письмо Минфина России от 02.04.2009 № 03-07-11/100).

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Примечание:

* О значимых изменениях с 01.10.2017, внесенных Постановлением Правительства РФ от 19.08.2017 № 981 в формы и правила заполнения (ведения) документов по учету НДС (утв. Постановлением Правительства РФ от 26.12.2011 № 1137), и об их поддержке в 1С, читайте в № 12 (декабрь), стр. 9 «БУХ.1С» за 2017 год.

Нормативное регулирование

В соответствии с пунктами 1 и 2 статьи 161 НК РФ российские организации, приобретающие на территории РФ услуги (работы) у иностранных лиц, не состоящих на учете в налоговых органах в качестве налогоплательщиков, признаются налоговыми агентами по НДС, т. е. они обязаны исчислить, удержать у иностранного налогоплательщика и уплатить в бюджет сумму налога.

ФНС России (письмо от 23.12.2015 № ЕД-4-15/22643@) и Минфин России (письмо от 18.01.2008 № 03-07-08/13) разъяснили: при приобретении организацией-агентом (посредником) от своего имени услуг, местом реализации которых признается территория РФ, у иностранного лица, не состоящего на учете в налоговом органе, для российской организации-принципала налоговым агентом является организация-агент (посредник).

Уплата налога производится налоговым агентом-посредником одновременно с выплатой (перечислением) денежных средств иностранному партнеру.

Если расчеты с иностранцем производятся в неденежной форме, например, зачетом взаимных требований, то налоговый агент все равно должен уплатить налог в бюджет, но равными долями не позднее 25 числа каждого из трех месяцев, следующих за налоговым периодом, в котором произведен зачет (письмо Минфина России от 16.04.2010 № 03-07-08/116).

Для расчета суммы налога, подлежащей уплате в бюджет налоговым агентом:

Налоговые агенты (в том числе посредники) должны составлять счета-фактуры в общеустановленном порядке, т. е. в соответствии с пунктами 5 и 6 статьи 169 НК РФ и не позднее 5 календарных дней со дня предварительной оплаты или оплаты принятых на учет услуг (работ) (п. 3 ст. 168 НК РФ, письмо ФНС России от 12.08.2009 № ШС-22-3/634@).

Выставленные налоговым агентом-посредником счета-фактуры в книге покупок не регистрируются, поскольку фактическим покупателем услуг является принципал. Суммы налога, уплаченные агентом (посредником) при исполнении им обязанностей налогового агента, принимаются к вычету у принципала на основании счета-фактуры, перевыставленного налоговым агентом в адрес принципала, а также при наличии документов, подтверждающих уплату в бюджет сумм налога, удержанного налоговым агентом, и перечисление этих сумм налога принципалом агенту в составе средств на исполнение агентского договора (письмо Минфина России от 18.01.2008 № 03-07-08/13).

Регистрация счетов-фактур налоговым агентом-посредником в «1С:Бухгалтерии 8» (ред. 3.0)

Пример

Российская организация ООО «Дельта» выступает в качестве агента по договору с российским принципалом ООО «ТФ-Мега» при приобретении рекламных услуг у иностранной компании «Inversi UG» (Германия). Стоимость услуги составляет 1 000,00 EUR (без учета налогов, уплачиваемых на территории РФ). Вознаграждение агента составляет 5 % от стоимости оказанных услуг по размещению рекламы. Право на вознаграждение возникает у агента после утверждения принципалом его отчета.

ООО «Дельта» в рамках оказания посреднической услуги:

Для упрощения примера расчеты между сторонами посреднического договора не приводятся.

Последовательность операций приведена в таблице:

|

Перечисление предварительной оплаты

При оказании услуг на территории РФ иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, налоговыми агентами признаются организации и предприниматели, состоящие на учете в налоговых органах, приобретающие на территории РФ товары (работы, услуги) у иностранных лиц (если иное не предусмотрено п. 3 и п. 9 ст. 174.2 НК РФ) (п. 1, п. 2 ст. 161 НК РФ).

Согласно разъяснениям ФНС России (письмо от 23.12.2015 № ЕД-4-15/22643@) и Минфина России (письмо от 18.01.2008 № 03-07-08/13) при приобретении организацией-агентом (посредником) от своего имени услуг, местом реализации которых признается территория РФ, у иностранного лица, не состоящего на учете в налоговом органе, для российской организации-принципала налоговым агентом является организация-агент (посредник). При этом исчисление и уплата НДС производятся налоговым агентом (посредником) в момент перечисления денежных средств иностранному лицу.

Таким образом, российская организация ООО «Дельта», выступающая в качестве агента (посредника) российской организации ООО «ТФ-Мега», при перечислении предварительной оплаты иностранному контрагенту «Inversi UG» (Германия) в счет предстоящего оказания рекламной услуги должна исполнять обязанности налогового агента по НДС.

Для исполнения организацией-посредником ООО «Дельта» обязанностей налогового агента необходимо в договоре с иностранным контрагентом проставить флаг Организация выступает в качестве налогового агента по уплате НДС и указать вид агентского договора.

Перечисление предварительной оплаты в счет предстоящего оказания услуги по размещению рекламных материалов (операция 1.1 «Перечисление предварительной оплаты исполнителю») отражается с помощью документа Списание с расчетного счета с видом операции Оплата поставщику, который формируется:

В результате проведения документа в регистр бухгалтерии вводится бухгалтерская запись:

Если в договоре с иностранным исполнителем установлена цена услуги без учета НДС, уплачиваемого на территории РФ в соответствии с российским налоговым законодательством, то для исчисления налога стоимость услуги должна быть увеличена на сумму НДС.

Таким образом, при перечислении иностранному партнеру предварительной оплаты в размере 1 000,00 EUR должна быть исчислена и уплачена в бюджет сумма НДС в размере 12 228,44 руб. (1 000,00 EUR х 67,9358 х 18 %).

Российская организация, исполняющая обязанности налогового агента в связи и приобретением услуг у иностранной организации, обязана не позднее 5 календарный дней с момента осуществления оплаты составить счет-фактуру (п. 3 ст. 168 НК РФ, письмо ФНС России от 12.08.2009 № ШС-22-3/634@).

Составить счет-фактуру налогового агента (операции: 1.2 «Выставление счета-фактуры в качестве налогового агента»; 1.3 «Исчисление НДС в качестве налогового агента») можно:

Рис. 1. Счет-фактура выданный налогового агента

Перед проведением нового документа Счет-фактура выданный налогового агента необходимо указать в графе Номенклатура табличной части наименование приобретаемых услуг согласно договору с иностранным партнером.

Кроме того, согласно подпункту «з» пункта 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137, при составлении счета-фактуры налоговым агентом, предусмотренным пунктом 4 статьи 174 НК РФ, в строке 5 счета-фактуры должны указываться номер и дата платежно-расчетного документа о перечислении суммы налога в бюджет. Для соблюдения данного требования следует указать в полях Платежный документ № и от реквизиты платежного документа, которым производилась уплата налога в бюджет.

Неточное указание номера платежно-расчетного документа относится к ошибкам, не препятствующим налоговым органам при проведении проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, т. е. не является основанием для отказа в принятии к вычету сумм налога (п. 2 ст. 169 НК РФ, письмо Минфина России от 31.10.2012 № 03-07-09/147).

В документе Счет-фактура выданный в поле Код вида операции будет автоматически установлено значение «06», которое соответствует операциям, совершаемым налоговыми агентами, перечисленными в статье 161 НК РФ, в том числе операциям по приобретению товаров (работ, услуг), имущественных прав на основе договоров поручения, комиссии, агентских договоров, заключенных налоговыми агентами с налогоплательщиком (за исключением операций, указанных в п. 4 и п. 5 ст. 161 НК РФ) (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

В результате проведения документа Счет-фактура выданный налогового агента в регистр бухгалтерии вводится бухгалтерская запись:

В регистр накопления НДС Продажи вводятся записи для отражения начисление НДС к уплате в бюджет и сохранения информации о реквизитах платежно-расчетного документа. Данные регистра используются для формирования книги продаж за IV квартал 2017 года (см. рис. 3).

Рис. 3. Книга продаж ООО «Дельта» за IV квартал 2017 года

Также вносится запись в регистр Журнал учета счетов-фактур для формирования журнала учета счетов-фактур за IV квартал 2017 года (см. рис. 4).

Рис. 4. Журнал учета счетов-фактур за IV квартал 2017 года

С помощью кнопки Печать документа Счет-фактура выданный налогового агента можно просмотреть и распечатать счет-фактуру, выставленный ООО «Дельта» при исполнении обязанностей налогового агента.

Формирование перевыставленного счета-фактуры (операция 1.4 «Перевыставление счета-фактуры налогового агента принципалу») производится на основании документа Счет-фактура выданный налогового агента по кнопке Создать на основании при вызове команды Счет-фактура налогового агента комитенту.

В новом документе Счет-фактура выданный налогового агента (рис. 2) все показатели будут аналогичны показателям счета-фактуры налогового агента, при этом появятся дополнительные поля для отражения сведений о:

Рис. 2. Перевыставленный счет-фактура налогового агента

С помощью кнопки Печать документа Счет-фактура выданный налогового агента можно просмотреть и распечатать перевыставленный счет-фактуру. В результате проведения документа Счет-фактура выданный налогового агента в регистр бухгалтерии вводится запись:

В регистр Журнал учета счетов-фактур вносятся записи о счете-фактуре:

Обратите внимание, поскольку составленные счета-фактуры налогового агента подлежат регистрации в журнале учета, а действующий алгоритм камерального контроля не допускает отражение в Разделах 10 и 11 декларации по НДС код вида операции (КВО) «06», то для прохождения форматно-логического контроля выставленные счета-фактуры налогового агента должны быть зарегистрированы в журнале учета с КВО «01». Для этого в регистре Журнал учета счетов-фактур в поле Код вида операции (комиссия) для обоих счетов-фактур дополнительно автоматически указывается значение «01».

При приобретении работ (услуг) налоговые агенты обязаны уплачивать НДС в бюджет одновременно с выплатой (перечислением) денежных средств иностранным партнерам (п. 4 ст. 174 НК РФ).

При заполнении платежного поручения следует обратить особое внимание на правильность заполнения следующих реквизитов.

Для выполнения операции 1.6 «Регистрация уплаты НДС» необходимо на основании полученной выписки банка, в которой зафиксировано списание денежных средств с расчетного счета, подтвердить документ Списание с расчетного счета.

Для того чтобы уплаченная в качестве налогового агента сумма НДС автоматически была соотнесена с конкретной операции, необходимо:

После проведения документа Списание с расчетного счета будет сформирована бухгалтерская проводка:

Оказание услуги по размещению рекламы

Сведения о приобретенных в интересах принципала рекламных услугах отражаются на закладке Агентские услуги.

Поскольку договор с иностранным контрагентом заключен в иностранной валюте (EUR), показатели документа поступления также отражаются в EUR.

После проведения документа Поступление (акт, накладная) будут сформированы проводки:

Формирование отчета агента

При осуществлении предпринимательской деятельности на основе агентского договора обложению НДС у агента подлежит полученное им вознаграждение (п. 1 ст. 156 НК РФ).

Отражение операций: 3.1 «Отражение оказания услуги агента принципалу»; 3.2 «Начисление НДС на сумму вознаграждения агента» производится в программе с помощью документа Отчет комитенту (раздел Покупки).

В шапке документа на закладке Главное указываются:

Поле

Данные

Способ расчета вознаграждения. Если в договоре с принципалом указан способ расчета, то данное поле заполняется по умолчанию

Процент вознаграждения. Поле активно в том случае, если в поле «Способ расчета» выбраны значения «Процент от суммы закупки». Если в договоре с принципалом указан процент вознаграждения, то данное поле заполняется по умолчанию

Заполнение табличной части на закладке Товары и услуги производится с помощью кнопки Добавить.

В соответствующих графах табличной части заполняются сведения о приобретенных в интересах принципала рекламных услугах, а также о понесенных расходах в связи с исполнением обязанностей налогового агента по уплате НДС.

На закладке Расчеты указываются счета учета расчетов с принципалом по вознаграждению. Как правило, они заполняются автоматически.

В результате проведения документа формируются бухгалтерские проводки:

В регистр накопления НДС Продажи вносится запись с событием Реализация. Для выполнения операции 3.3 «Выставление счета-фактуры на сумму вознаграждения агента» необходимо создать документ Счет-фактура выданный на основании документа Отчет комитенту.

Для создания документа следует нажать на кнопку Выписать счет-фактуру внизу документа Отчет комитенту. При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру. В новом документе Счет-фактура выданный будут автоматически заполнены следующие сведения:

Поле

Данные

Дата составления счета-фактуры, совпадающая с датой документа-основания

Сведения о соответствующем документе «Отчет комитенту»

Ссылка на договор с принципалом

В документе Счет-фактура выданный в поле Код вида операции будет автоматически проставлен код «01», который соответствует значению «Отгрузка (передача) или приобретение товаров, работ, услуг (включая посреднические услуги), имущественных прав. » (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Переключатель Составлен будет автоматически установлен в положении На бумажном носителе. При этом будет проставлен флаг в поле Выставлен (передан контрагенту) и указана дата выставления, совпадающая с датой составления счета-фактуры.

Поля Руководитель и Главный бухгалтер заполняются автоматически.

Если документ подписывают иные ответственные лица, например, на основании доверенности, необходимо в этих полях указать соответствующие сведения, выбрав их из справочника Физические лица.

После проведения документа будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о выставленном счете-фактуре.

Для вызова печатного бланка счета-фактуры можно использовать кнопку Печать.

Таким образом, в книге продаж ООО «Дельта» за IV квартал 2017 года (рис. 3) будут отражены:

В журнале учета полученных и выставленных счетов-фактур за IV квартал 2017 года (рис. 4) будут отражены:

В налоговой декларации по НДС ООО «Дельта» за IV квартал 2017 года операция по приобретению рекламных услуг в интересах принципала у иностранного контрагента будет отражена в Разделе 1, Разделе 2, Разделе 3, Разделе 9, Разделе 10 и Разделе 11.