как выставить счет на окончательный расчет с учетом аванса

Счёт на оплату. Бланк и образец заполнения

Счёт на оплату – документ, который используют в своей работе абсолютно все предприниматели, независимо от того, на каком уровне они работают и к какой сфере бизнеса относятся. Как правило, счёт на оплату выписывается после заключения между сторонами письменного договора, как дополнение к нему, но иногда он может быть выписан и как самостоятельный документ.

Именно счёт на оплату дает основание покупателю товара или потребителю услуги оплатить их. Счёт может быть выписан как на предоплату, так и на оплату постфактум.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Обязателен ли счёт?

Законодательство РФ не регламентирует обязательное использование счёта в хозяйственной документации, оплату можно производить и просто на условиях соглашения. Однако, закон называет непременным условием любой сделки заключение договора. Счёт не существует отдельно от договора, это документ, сопровождающий сделку. Он представляет собой как бы предварительную договоренность об оплате по назначенным продавцом условиям – цене, которую должен оплатить покупатель товара или услуги.

Счёт делает расчеты гораздо более определенными, поэтому предприниматели предпочитают использовать его, даже если это условие не оговорено в условиях контракта.

ВАЖНО! Поскольку требование счёта не является законодательно обязательным, он не относится к бухгалтерским отчетным документам, а служит для внутреннего использования.

Когда счёт безоговорочно необходим?

В законодательстве прописаны моменты, когда выставление счёта является обязательным сопровождением сделки:

Итак, счёт на оплату не является обязательным документом, ровно как и подотчетным бухгалтерским. Он никак не может влиять на движение финансовых средств, он может быть в любой момент приостановлен или не оплачен – такие явления встречаются довольно часто и не имеют никаких правовых последствий.

Тем не менее, этот документ имеет равное значение для участников сделки, так как позволяет им заключить своего рода предварительное соглашение о перечислении денежных средств.

Кто выписывает счёта на оплату

Счёт на оплату всегда выписывает сотрудник бухгалтерского отдела. После того, как форма будет заполнена, документ передается руководителю организации, который удостоверяет его своей подписью. Ставить печать на документе не обязательно, так как ИП-шники и юридические лица (с 2016 года) имеют право не использовать печать.

Оформляется счёт на оплату в двух экземплярах, один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Данный документ не имеет унифицированного образца, поэтому организации и индивидуальные предприниматели вправе разрабатывать и использовать собственный шаблон или выписывать счёт на оплату в свободной форме. Как правило, у давно работающих организаций и ИП форма бланка стандартна, меняются только данные о получателе счёта, наименовании товара или услуги, а также сумма и дата. Иногда организации дополнительно в счёте указывают условия поставки и оплаты (например, процент или сумму предоплаты), срок действия счёта и прочую информацию.

Если в документе при оформлении допускаются какие-либо ошибки, их лучше не исправлять, а выписать счёт заново.

Следует помнить о том, что в некоторых случаях, при решении разногласий между сторонами в судебном порядке, счёт на оплату является документом юридической силы и может быть представлен в суде.

Как отправлять счёта на оплату

Сам счёт выставляем электронно. Один бумажный экземпляр оставляем у себя, другой можно отправить контрагенту обычным письмом.

Чаще всего счёт заполняется в электронном виде и отправляется получателю через электронную почту. Но опытные бухгалтеры всегда распечатывают документ на бумажном носителе, и один «живой» подписанный экземпляр отправляют контрагенту через обычное почтовое сообщение, а второй хранят у себя, подшивая в папку, обычно именуемую «счёта».

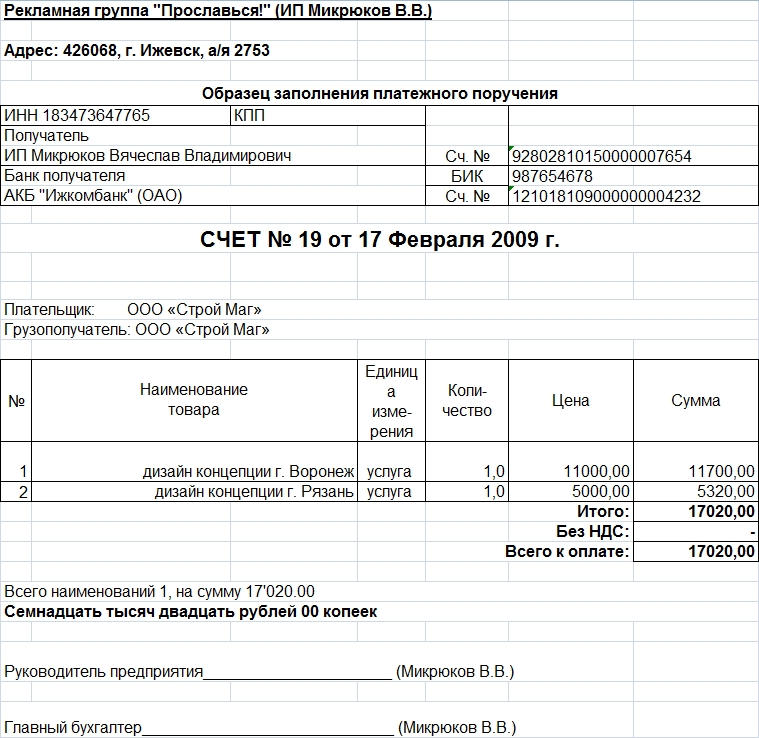

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

Далее посередине строки пишется название документа, его номер по внутреннему документообороту, а также дата создания.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе.

Во втором столбце – наименование услуги или продукции (без сокращений, ёмко и чётко).

В третьем и четвёртом столбце необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество.

В пятый столбец нужно поставить цену за одну единицу измерения, а в последний – общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру: ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Элементы счёта

Определенной формы для составления счёта не предусмотрено, но есть обязательные составляющие, которые в нем обязаны содержаться.

К СВЕДЕНИЮ! Печать на счёте, по последним законодательным требованиям, не обязательна.

За товар или за услугу?

Счёт может выставляться в качестве договоренности об оплате за поставляемый товар или предоставляемую услугу, а также за выполняемый вид работ. Разница состоит в графе «Назначение платежа», которую содержит счёт.

Для расчёта за товар данная графа должна содержать перечень всех видов отпускаемого товара, а также единицы, в которых он измеряется (штуки, литры, килограммы, метры, рубли и др.). Обязательно нужно указать количество товара и сумму за них (отдельно без НДС, если он есть, и полную сумму).

При оплате услуг в «Назначении платежа» нужно указать вид услуги или выполняемой работы. Не забудьте отметить необходимое количество, а также сумму с НДС и без.

СПРАВКА! Если предприниматель не хочет, он может не расшифровывать все виды поставок полностью, указав лишь номер договора, по которому осуществляется сделка. Однако, все равно эта информация должна быть подробно отражена в товарно-транспортной накладной или в смете. Поэтому в интересах предпринимателя указать в счёте полный перечень оплачиваемых товаров или услуг.

Не допускайте ошибок!

Рассмотрим наиболее распространенные неточности, которые предприниматели могут допустить при оформлении счёта.

ВАЖНАЯ ИНФОРМАЦИЯ! Если организация-составитель счёта заметила ошибку, она вправе исправить её в тексте счёта. Для этого неправильно записанный показатель зачёркивается, и вместо него ставится правильный. Внесённое изменение заверяется руководительской подписью, при необходимости – печатью, и отмечается дата, когда это было сделано. Другие организации вносить исправления в счёт не уполномочены.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.

Счет‑фактура на аванс: как его правильно составить и зарегистрировать

Данный материал — своеобразная памятка для бухгалтеров, которые оформляют связанные с НДС документы по предоплате. В статье приведены правила оформления «авансового» счета-фактуры, его регистрации в книге продаж и книге покупок, а также своевременного начисления и вычета НДС. Материал предназначен как для поставщиков, так и для покупателей.

Когда выставлять и регистрировать счет-фактуру на аванс

Какие действия должны совершить стороны сделки, если покупатель перечисляет поставщику предоплату? В главе 21 Налогового кодекса предусмотрен следующий алгоритм.

Перечисление аванса

Получив предоплату (аванс), поставщик в течение 5-ти календарных дней выставляет покупателю счет-фактуру на аванс с выделенной суммой НДС (п. 3 ст. 168 НК РФ). Поставщик регистрирует данный счет-фактуру в книге продаж, а покупатель — в книге покупок.

НДС, выделенный в «авансовом» счете-фактуре, поставщик обязан перечислить в бюджет, а покупатель вправе предъявить к вычету (п. 9 ст. 172 НК РФ).

Отгрузка товара в счет полученной ранее предоплаты

В момент отгрузки стороны сделки еще раз регистрируют «авансовый» счет-фактуру. На этот раз поставщик делает запись в книге покупок, а покупатель — в книге продаж.

НДС, выделенный в «авансовом» счете-фактуре, поставщик может принять к вычету (п. 6 ст. 172 НК РФ). Покупатель в свою очередь обязан восстановить принятый ранее вычет (подп. 3 п. 3 ст. 170 НК РФ) и заплатить налог в бюджет.

Когда «авансовый» счет-фактура не выставляется

Есть случаи, когда приведенный выше алгоритм не действует. Так, «авансовый» счет-фактура не оформляется, если отгрузка состоялась не позднее 5-ти календарных дней с момента получения предоплаты. Такое мнение высказал Минфин России в письме от 18.01.17 № 03-07-09/1695 (см. «Если отгрузка следует в течение пяти дней после получения предоплаты, то счет-фактуру на предоплату выставлять не нужно»).

Кроме того, без «авансового» счета-фактуры можно обойтись, если покупатель не является плательщиком НДС, либо освобожден от обязанностей по уплате данного налога. Об этом прямо сказано в подпункте 1 пункта 3 статьи 169 НК РФ. Специалисты Минфина подтвердили, что указанная норма распространяется на покупателей-«упрощенщиков» (письмо от 16.03.15 № 03-07-09/1380; см. «При получении авансовых платежей от организации, применяющей УСН, счета-фактуры можно не составлять»). От себя добавим, что под указанную норму подпадают также «вмененщики», предприниматели на ПСН, плательщики единого сельхозналога и те, кто получил освобождение по статье 145 НК РФ.

Наконец, «авансовый» счет-фактура не оформляется при экспорте товара, облагаемого по нулевой ставке. Дело в том, что согласно пункту 1 статьи 154 НК РФ предоплата за товар, который облагается по нулевой ставке, в налоговую базу не включается. Следовательно, и «авансовый» счет-фактура здесь не нужен (письмо Минфина России 10.01.18 № 03-07-08/142; «При экспорте товаров с нулевой ставкой НДС счет-фактура на предоплату не составляется»). Это же правило применяется в ситуации, когда предоплата сделана в рамках операций, полностью освобожденных от НДС по статье 149 НК РФ.

Реквизиты «авансового» счета-фактуры

Счет-фактура на предоплату оформляется так же, как и «обычный» счет-фактура (правила заполнения приведены в статье «Инструкция по заполнению счетов-фактур»). Но существуют некоторые особенности, которые нужно учитывать при заполнении отдельных полей «авансового» счета-фактуры (см. табл.1).

Правила заполнения отдельных строк «авансового» счета-фактуры

Номер

Наименование

Содержание

«Шапка» счета-фактуры

СЧЕТ-ФАКТУРА №___ от_______________

«Авансовые» счета-фактуры нумеруются в общем хронологическом порядке вместе с обычными счетами-фактурами. Особый порядок нумерации для счетов-фактур на предоплату не предусмотрен (письмо Минфина России от 16.10.12 № 03-07-11/427).

Грузоотправитель и его адрес

Всегда ставится прочерк (письмо Минфина России от 19.12.17 № 03-07-05/84934.)

Грузополучатель и его адрес

Всегда ставится прочерк (письмо Минфина России от 19.12.17 № 03-07-05/84934)

К платежно-расчетному документу №___ от_______________

Ставится номер и дата платежно-расчетного документа или кассового чека на предоплату.

Допустимо указать только три последние цифры в номере платежного поручения (письмо Минфина России от 19.09.14 № 03-07-09/46986)

При безденежной форме расчетов строка 5 не заполняется

Таблица в счете-фактуре

Всегда ставится прочерк

условное обозначение (национальное)

Всегда ставится прочерк

Всегда ставится прочерк

Цена (тариф) за единицу измерения

Всегда ставится прочерк

Стоимость товаров (работ, услуг), имущественных прав без налога — всего

Всегда ставится прочерк

В том числе сумма акциза

Всегда ставится прочерк

Указывается расчётная ставка: 10/110 или 18/118 (п. 4 ст. 164 НК РФ)

Стоимость товаров (работ, услуг), имущественных прав с налогом — всего

Указывается вся сумма предоплаты с учетом НДС

Страна происхождения товара

Всегда ставится прочерк

Страна происхождения товара

Всегда ставится прочерк

Номер таможенной декларации

Всегда ставится прочерк

Регистрация в книге покупок и книге продаж

При перечислении предоплаты записи в книге продаж у поставщика и в книге покупок у покупателя делаются в том периоде, когда выставлен «авансовый» счет-фактура.

При отгрузке товара в счет предоплаты запись в книге покупок у поставщика делается в периоде отгрузки. Запись в книге продаж у покупателя также делается в периоде отгрузки, а не в периоде перечисления аванса.

Счет-фактура на предоплату регистрируется в книге покупок и в книге продаж так же, как и «обычный» счет-фактура. Но существуют особенности, которые нужно учитывать при заполнении отдельных полей (см. табл.2 и табл. 3; примеры заполнения см. в статье «Как правильно заполнить книгу покупок и книгу продаж в случае предоплаты, а также при выставлении корректировочного счета-фактуры»).

Правила заполнения отдельных полей книги покупок при регистрации «авансового» счета-фактуры

Номер

Наименование

Содержание

Какие записи делает покупатель при перечислении аванса

Какие записи делает продавец при отгрузке товара и вычете начисленного ранее НДС

данные из строки 2 «авансового» счета-фактуры

Правила заполнения отдельных полей книги продаж при регистрации «авансового» счета-фактуры

Номер

Наименование

Содержание

Какие записи делает продавец при получении аванса

Какие записи делает покупатель при отгрузке товара и восстановлении принятого ранее вычета

данные из строки 6 «авансового» счета-фактуры

ИНН / КПП покупателя

данные из строки 6б «авансового» счета-фактуры

Что делать с «авансовым» счетом-фактурой при расторжении сделки

Случается, что покупатель и продавец расторгают договор, по которому ранее был перечислен аванс. Если продавец возвращает предоплату покупателю, то стороны сделки должны поступить следующим образом.

Продавцу нужно зарегистрировать «авансовый» счет-фактуру в книге покупок. В графе 7 «Номер и дата документа, подтверждающего уплату налога» поставщику следует указать реквизиты тех документов, которые подтверждают возврат авансового платежа. Тогда на основании пункта 4 статьи 172 НК РФ продавец вправе предъявить к вычету НДС, начисленный при получении предоплаты (см. «Минфин разъяснил тонкости заполнения книги покупок при возврате покупателю сумм предоплаты»).

Покупателю, напротив, необходимо восстановить принятый ранее вычет и заплатить НДС в бюджет. При этом он должен зарегистрировать «авансовый» счет-фактуру в книге продаж.

Иногда после расторжения сделки поставщик не возвращает деньги покупателю. Вместо этого стороны договариваются погасить задолженность каким-либо иным способом. В Налоговом кодексе нет общих указаний, может ли поставщик при подобных обстоятельствах принять вычет. По этой причине каждую ситуацию приходится рассматривать отдельно, исходя из разъяснений чиновников и судебной практики. Так, если аванс погашен путем зачета взаимных требований, то вычесть НДС нельзя (постановление ФАС Западно-Сибирского округа от 12.10.12 № А03-3477/2010). Если же аванс зачтен в счет оплаты по другому договору, то вычет допустим (см. «Организация может принять к вычету НДС с предоплаты, зачтенной в счет оказания услуг по другому договору с тем же заказчиком»).

Обратите внимание: ошибок при заполнении счетов-фактур проще избежать, если выставлять их в электронном виде. Напомним, что обмен юридически значимыми электронными документами (накладными, счетами-фактурами, договорами) производится с помощью специальных систем через операторов электронного документооборота (ЭДО). Это, в частности, сервис «Диадок» от компании СКБ Контур.

Организации и предприниматели, у которых есть электронная подпись для налоговой отчетности, могут прямо сейчас бесплатно отправить контрагентам неограниченное количество счетов-фактур, накладных и других документов через систему «Контур.Диадок» в рамках акции «Безлимит на 2 месяца».

Реализация товаров по договору в условных единицах: частичная предоплата

В статье расскажем, как оформить операции по реализации товара в у.е., если была частичная предоплата.

Нормативное регулирование

Выручка, выраженная в у. е., в БУ и НУ подлежит пересчету в рубли (абз. 2, 3 п. 9 ПБУ 3/2006, ст. 316 НК РФ):

Налоговая база по НДС определяется на наиболее раннюю из дат (п. 1 ст. 167 НК РФ):

Получите понятные самоучители 2021 по 1С бесплатно:

При последующей оплате НДС не пересчитывается и корректируется.

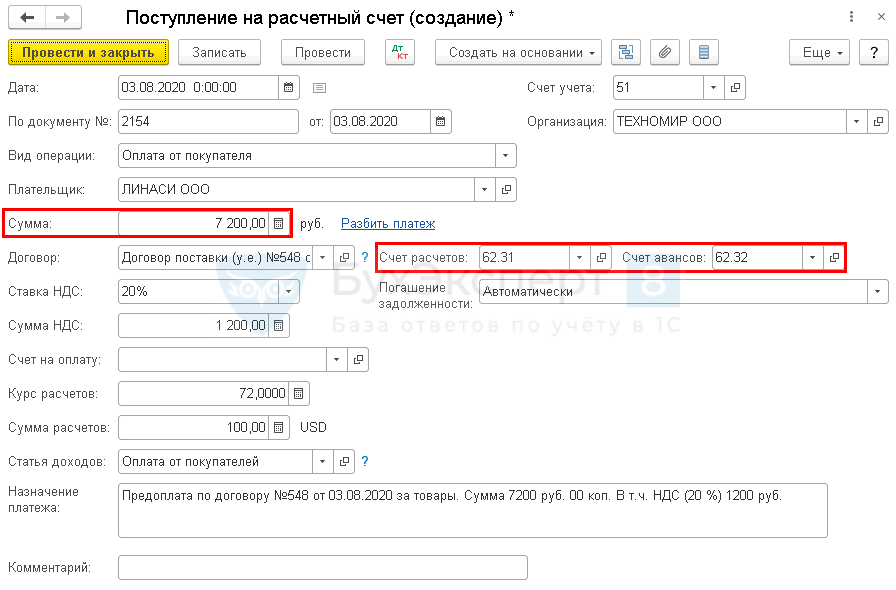

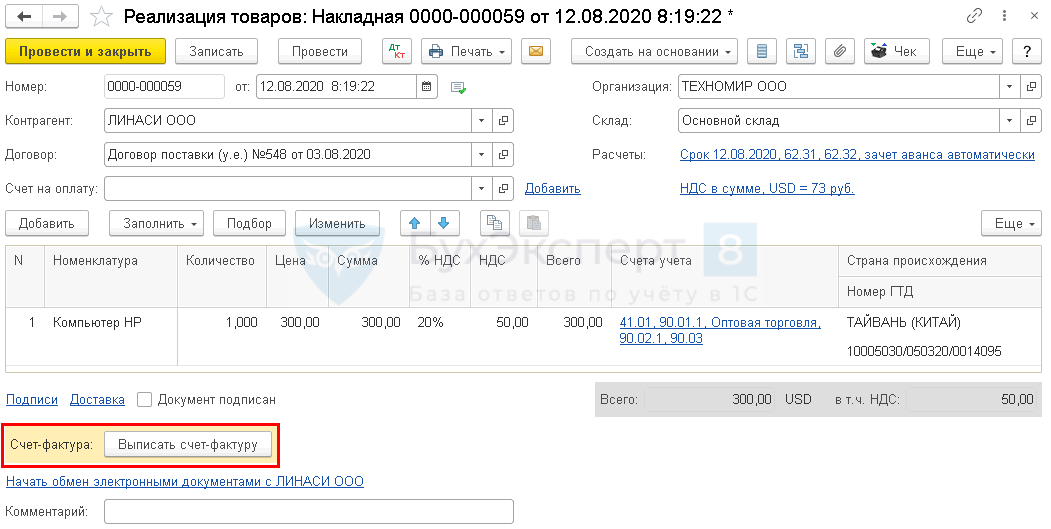

Учет в 1С

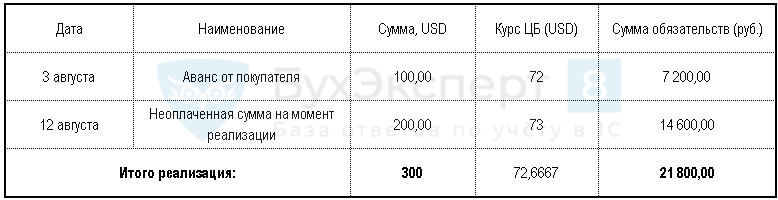

Организация заключила с покупателем договор, выраженный в у.е. (1 у. е. = 1 USD), на продажу компьютера на сумму 300 у. е. (в т. ч. НДС 20%).

03 августа от покупателя получена предоплата 100 у. е. в рублевом эквиваленте.

12 августа Компьютер HP (1 шт.) отгружен покупателю.

13 августа получена оплата от покупателя 200 у.е. в рублевом эквиваленте.

Условные курсы для оформления примера:

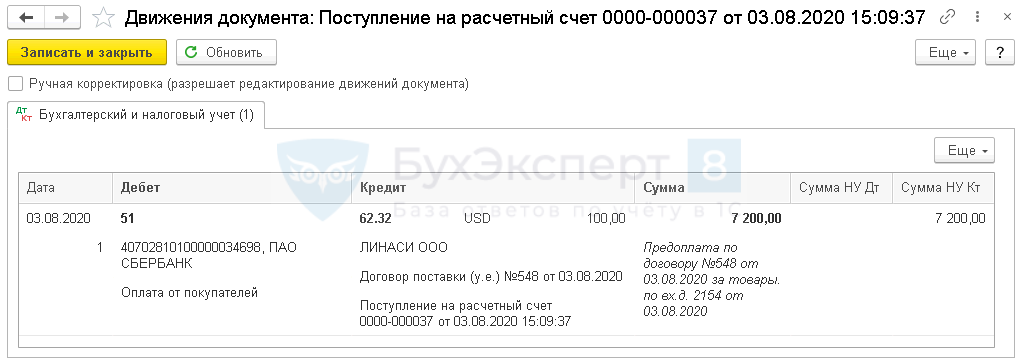

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Поступление предоплаты от покупателя | |||||||

| 3 августа | 51 | 62.32 | 7 200 | 7 200 | Поступление предоплаты от покупателя | Поступление на расчетный счет — Оплата от покупателя | |

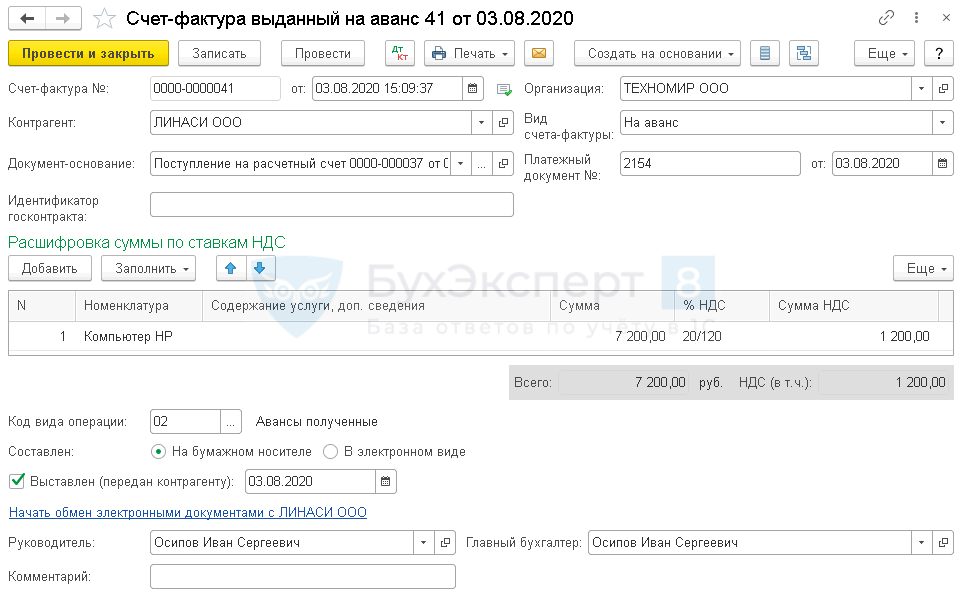

| Выставление СФ на аванс | |||||||

| 3 августа | 76.АВ | 68.02 | 1 200 | Исчисление НДС с аванса и выставление СФ покупателю | Счет-фактура выданный на аванс | ||

| — | — | 1 200 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Реализация товаров | |||||||

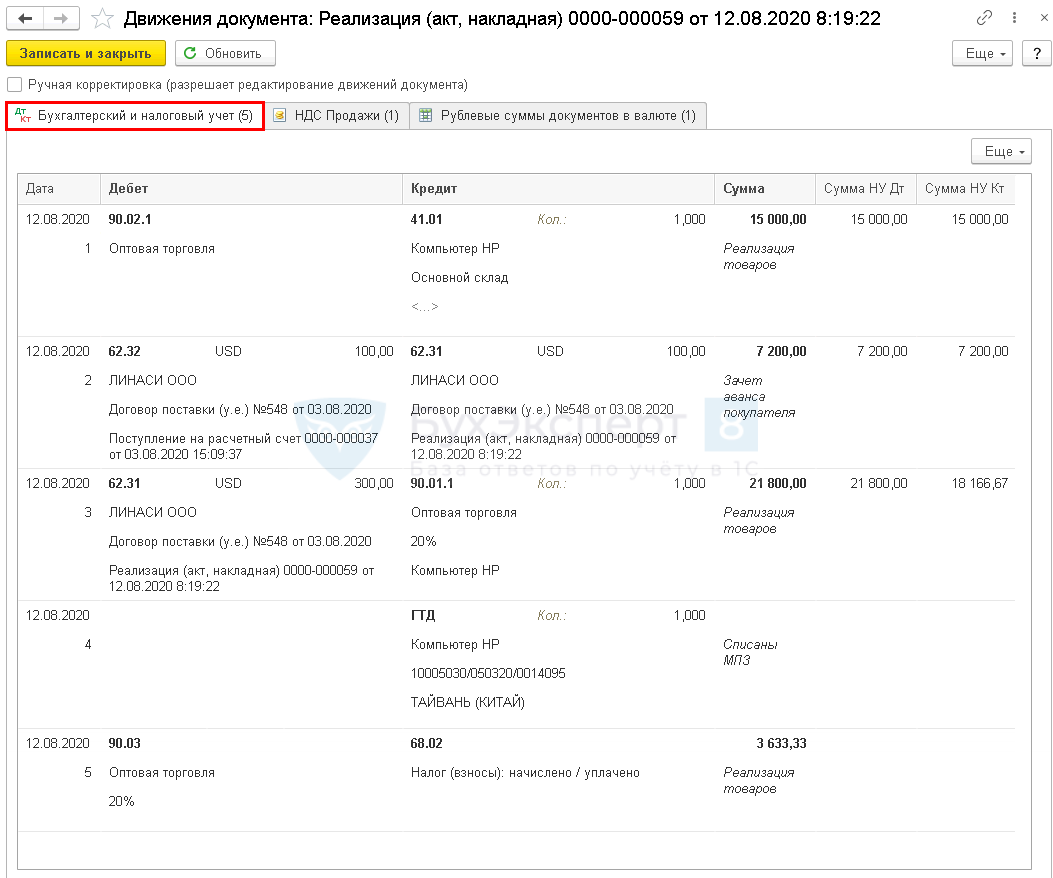

| 12 августа | 90.02.1 | 41.01 | 15 000 | 15 000 | 15 000 | Списание себестоимости товаров | Реализация (акт, накладная) — Товары (накладная) |

| 62.31 | 62.32 | 7 200 | 7 200 | 7 200 | Выручка от реализации товаров | ||

| 62.31 | 90.01.1 | 21 800 | 21 800 | 18 166,67 | Выручка от реализации товаров | ||

| ГТД | |||||||

| 90.03 | 68.02 | 1 200 | Начисление НДС с выручки | ||||

| Выставление СФ на отгрузку покупателю | |||||||

| 12 августа | — | — | 21 800 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 3 633,33 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Принятие НДС к вычету при зачете аванса покупателя | |||||||

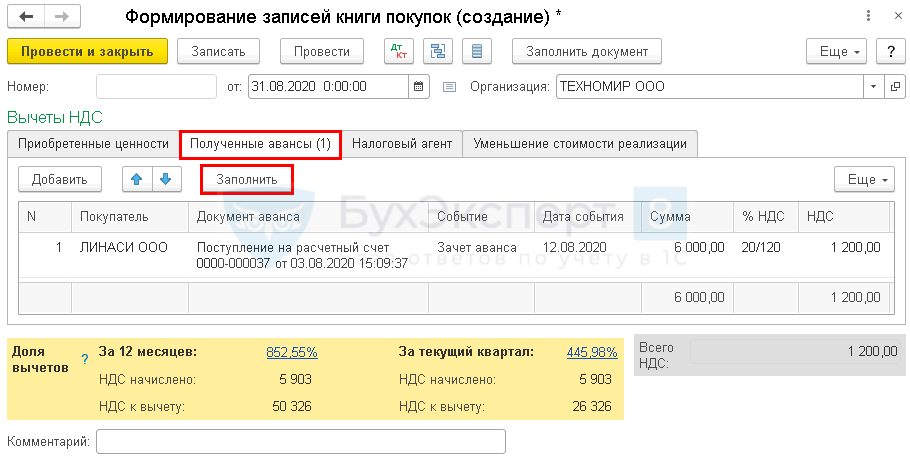

| 31 августа | 68.02 | 76.АВ | 1 200 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 1 200 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Поступление аванса от покупателя

Проводки по документу

Документ формирует проводку:

Выставление СФ на аванс

Создайте документ Счет-фактура выданный на аванс на основании документа Поступление на расчетный счет ( кнопка Создать на основании – Счет-фактура выданный ).

Данные заполняются автоматически по документу оплаты.

Реализация товаров

Документ надо заполнить в у. е.

Проводки по документу

Документ формирует проводки:

Проверка правильности формирования проводок в рублевом выражении:

Выставление СФ на отгрузку покупателю

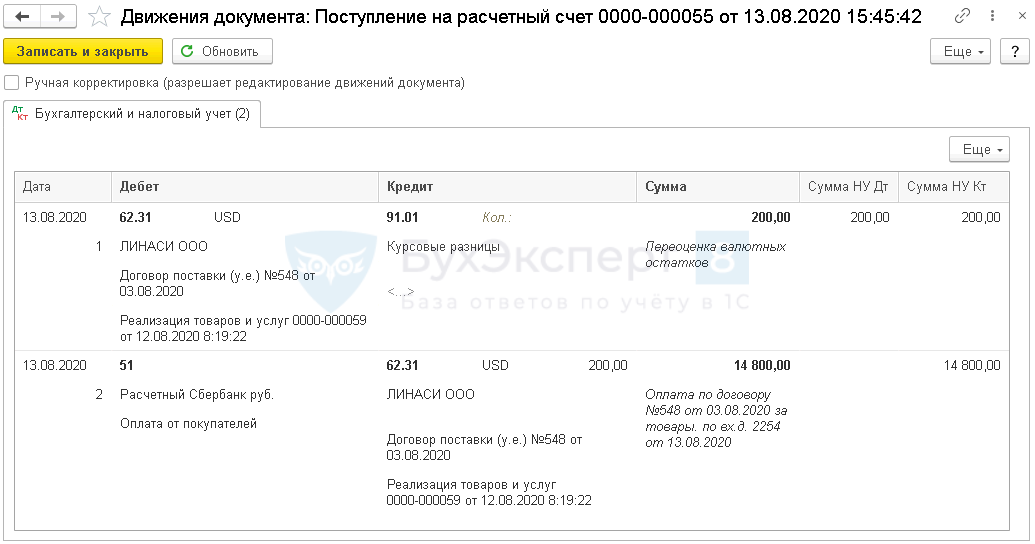

Поступление оплаты от покупателя

По условиям нашего примера сначала была получена частичная предоплата. Затем в момент реализации образовалась дебиторская задолженность покупателя перед Организацией по Дт 62.31, рассчитанная по курсу на дату отгрузки.

В момент погашения задолженности покупателем по договору в валюте происходит переоценка дебиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ).

В результате этого возникают курсовые разницы.

Проводки по документу

Документ формирует проводку:

Проверка правильности расчета курсовой разницы:

Принятие НДС к вычету при зачете аванса покупателя

По кнопке Заполнить на вкладке Полученные авансы табличная часть заполняется автоматически авансами, по которым произведена отгрузка.

НДС принимается к вычету в той же сумме, в которой уплачен налог.

Декларация по НДС

В декларации по НДС ( Отчеты – Регламентированные отчеты – Создать ) операции по реализации с предоплатой в у. е. отражаются:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо, Марине Аркадьевне за очень нужный и серьезный материал, много информации к изучению. Очень проработанная подача материала.