как взять кредит в германии гражданину россии

Потребительский кредит в Германии. Как взять займ в немецком банке по интернету. Проверка кредитоспособности жителей Германии.

Что нужно немецкому банку для выдачи кредита

По данным SCHUFA, 15% жителей Германии оформляют кредит — Finansierung. Как и везде, немцы берут заём на автомобили, бытовую технику, мебель, гаджеты и другие дорогие вещи. Статья о процедуре получения, условиях оформления потребительского кредита. Где выгоднее брать заём: в банке или в интернете.

Немецкие банки выдают кредит резидентам страны, поэтому заёмщик предоставляет подтверждение прописки в Германии и разрешение на пребывание. При оформлении займа просят справку о регистрации или другой документ с указанием адреса — например, счёт за телефон или интернет.

Второе условие — расчётный счёт заявителя в немецком банке. С него банк-кредитор снимает ежемесячные платежи в зачёт погашения долга и процентов.

Чтобы получить одобрение банка, заёмщик показывает подтверждение постоянного дохода — подойдёт зарплатный листок с работы или выписка со счёта с обоснованием источника дохода. Частные предприниматели берут справку из налоговой. Недостаточный для оплаты займа доход ведёт к отказу.

Иностранцы предоставляют вид на жительство в Германии, длительность которого покрывает сроки погашения займа.

Например, иностранцу выдали ВНЖ на 3 года, а предполагаемый срок кредита — 5 лет. В таком случае дело рассматривают индивидуально: одни банки откажут, другие предложат особые условия, чтобы минимизировать риски.

Задача заёмщика — показать финансовое благополучие: стабильную работу, высокую зарплату, другие источники дохода. Если с доходом все в порядке, но вид на жительство кончается раньше срока займа — деньги получить сложно, но реально.

Прежде чем принять решение о выдаче кредита, банк запрашивает информацию о потенциальном клиенте из базы данных SCHUFA. Система хранит персональную информацию о заёмщиках и их финансовых обязательствах: долгах, сроках погашения и внесения процентов, заключенных договорах на мобильную связь, стационарный телефон и интернет.

Получить заём с плохой историей в SCHUFA в Германии сложно. Если база данных содержит негативную информацию о человеке, в выдаче кредита откажут или предложат высокий процент годовых. Со временем эти данные исчезают, поэтому некоторые немцы ждут несколько лет, чтобы взять в долг. Если деньги нужны срочно, заёмщики обращаются к частным кредиторам или за границу. Например, швейцарские банки выдают займы без проверки истории, но под высокий процент и с обязательными платными дополнительными услугами.

Условия получения займа в Германии

Банк рассматривает структуру доходов и расходов просителя, рассчитывает сумму, которую клиент готов платить каждый месяц и делает предложение.

К доходам относится зарплата (нетто), пенсия, доходы от сдачи жилья. Пособие на ребенка — Kindergeld — в расчёт не берут.

В расходы включается аренда, страховые взносы, питание, транспорт, телефон, интернет, отдых, развлечения, одежда, выплаты по другим кредитам. Годовые издержки, например, страховка на автомобиль — делятся на 12 месяцев и результат добавляется к расходам на месяц.

Сумма, которая остается после оплаты всех расходов — это максимальный месячный платеж заёмщика. Банк берет две суммы: месячный взнос и сумму займа и рассчитывает сроки погашения и годовой процент — индивидуально для заявителя. Чем короче срок выплаты, тем выше ежемесячный платеж и наоборот.

Например, клиент берет 10000 евро на два года, тогда он платит 475 евро в месяц. Если срок возврата средств увеличить до четырех лет, то ежемесячная плата — 230 евро. Процент кредита зависит от его срока — на короткие займы ставка выше. Но если заёмщик «растягивает» погашение долга, то сумма совокупных выплат в банк выше, чем за короткий кредит — так банки зарабатывают. Поэтому клиентам выгоднее быстрее отдавать долг.

Другой пример: житель Германии просит у банка 15 000 евро и хочет знать, за какой срок он отдаст эту сумму. Допустим, после анализа доходов и расходов, у клиента остаются «свободные» 500 евро в месяц. Исходя из этой суммы, банк предложит взять взаймы на 3 года и платить 429 евро в месяц под 1,9% годовых.

Если взять другого клиента, который берет эту же сумму, но готов платить 300 евро в месяц — для него увеличат длительность кредита на несколько лет и снизят процент. Но в совокупности второй клиент заплатит банку больше.

Срок погашения кредита должен быть разумным: нет смысла платить 10 лет за автомобиль, но выплачивать ипотеку на собственное жильё 10-20 лет — нормально.

Получение кредита в банке

Клиент назначает встречу в банке, приходит на собеседование и после разговора с банковским сотрудником получает предложение от банка в виде контракта на кредит.

Если клиент согласен, он подписывает контракт и передаёт в банк. Банк запрашивает подтверждающие бумаги. Если банк всё устроит, то деньги поступят на счёт клиента. Срок рассмотрения дела — от нескольких дней до нескольких недель, зависит от банка.

Проценты по кредиту в Германии

Процент также зависит от цели — банк хочет знать, зачем человеку деньги, чтобы оценить риски. Если конкретной цели нет, и деньги нужны для свободного пользования — банк установит повышенный процент. Если клиент берёт кредит на покупку автомобиля или на отпуск — ставка будет ниже.

Иногда в немецких магазинах проходят акции «0%-Finansierung», во время которых получают выгодные условия по кредиту. Немцы считают нормальным влезать в долги из-за покупки жилья, ремонт или открытия собственного дела. Потребительские займы на гаджеты, машины или бытовую технику бюргеры не приветствуют.

Популярные цели кредита у немцев

Процент зависит от банка и от ситуации клиента. На 2017 год, минимальный — 1,69% годовых на сумму 10 000 евро.

| Срок в месяцах | Процент годовых минимально возможный | Месячный взнос |

|---|---|---|

| 12 месяцев | 1,69% | 840,92 |

| 24 месяца | 1,69% | 423,98 |

| 36 | 1,69% | 285,02 |

| 48 | 1,69% | 215,54 |

| 60 | 1,69% | 173,87 |

| 72 | 1,69% | 146,09 |

| 84 | 1,69% | 126,26 |

| 96 | 1,98% | 112,64 |

| 108 | 2,49% | 103,32 |

| 120 | 2,49% | 94,10 |

Если сумма долга больше 100 000 евро, минимальный процент на 2017 год — 2,59% годовых.

| Срок в месяцах | Процент годовых минимально возможный | Месячный взнос |

|---|---|---|

| 12 месяцев | 2,59% | 8 449,33 |

| 24 месяца | 2,59% | 4 278,67 |

| 36 | 2,59% | 2 888,76 |

| 48 | 2,59% | 2 194,03 |

| 60 | 2,59% | 1 777,37 |

| 72 | 2,59% | 1 499,75 |

| 84 | 2,59% | 1 301,58 |

| 96 | 3,99% | 1 215,16 |

| 108 | 3,99% | 1 100,28 |

| 120 | 3,99% | 1 008,60 |

Кредит в интернете

Процедура получения денег проще, чем в банке, если у клиента нет особых обстоятельств вроде поручительства третьих лиц.

Сайт показывает минимальный процент для благополучного интернет-пользователя. Реальный процент банк предложит только после проверки информации о клиенте.

Агрегатор кредитных предложений запрашивает максимум информации, чтобы передать нужную в конкретный банк:

Банк запрашивает от клиента подтверждающие бумаги: распечатки по доходам и расходам, зарплатные листочки, справки из налоговой. Затем проверяет документы и информацию по SCHUFA и запрашивает другие бумаги, если нужно. Если всё в порядке, банк перечисляет деньги на счёт клиента.

В стандартных ситуациях процедура получения кредита через интернет проще, быстрее и выгоднее, чем в филиале банка. Заявители сразу видят предложения от разных банков и выбирают подходящее, тратят 30-60 минут на заполнение анкеты и получают контракт в течение дня. С момента заявки до получения денег проходит от 1 до 6 недель.

Интернет-провайдеры кредитов проводят рекламные акции в немецких магазинах. Займы определённого размера и на конкретный срок выдают под 0% годовых или с минусовым процентом. Изучайте детали контракта: иногда в таких предложениях содержится обязательная страховка купленного товара на несколько лет, что увеличивает стоимость покупки.

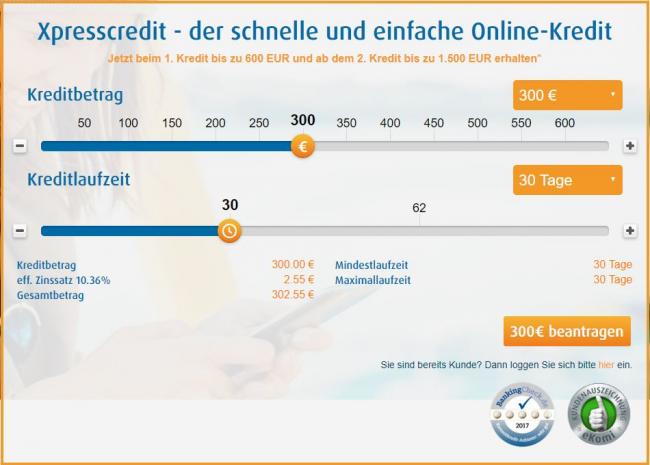

Микрокредиты в Германии

Для небольших сумм — от 200 до 600 евро — жители Германии пользуются сервисом микрокредитов. Здесь оформляют заём сроком от 7 до 90 дней.

Некоторые компании выдают кредиты на 30, 60 или 180 дней — зависит от кредитора. Для «постоянных» проверенных клиентов выдают займы до 3000 евро.

Преимущество мини-кредитов — возможность получения денег в течение 24 часов. Недостаток займа — высокий процент по сравнению с обычным кредитом — 7-14% годовых.

Если деньги нужны срочно, например, на следующий день после запроса — клиент платит дополнительную комиссию.

Цель микрокредита — быстро заплатить по внезапным счетам. Частные предприниматели пользуются возможностью «дотянуть до получки» для оплаты счетов, когда клиенты ещё не оплатили работу.

Немцы берут микрокредиты через интернет

Просрочка по кредитным платежам

Условия по просрочкам прописывают в контракте. Если у клиента возникают опасения — он предупреждает банк заранее и берёт паузу на выплату в тело кредита, но вносит ежемесячные проценты. Несколько пропущенных выплат в год допускаются, если клиент предупреждает банк, но проценты тикают постоянно.

Непредвиденная просрочка без информирования банка — катастрофа. Информация попадает в базу SCHUFA на 2-3 года, а банк высылает запрос на погашение просрочки со штрафом. Если клиент игнорирует выплаты, банк разрывает контракт с увеличенным штрафом и передаёт дело в суд.

Контактируйте с банком и объясняйте причины просрочки. Запрашивайте сокращение месячных платежей, паузы в выплатах или перекредитование. Если банк не идет на уступки — проще занять деньги в других источниках, так как из-за просрочки по кредиту невозможно заключить контракты на простые услуги, например, на интернет.

Оформление кредита в Германии в 2021 году

В своих потребительских предпочтениях немецкие граждане мало чем отличаются от других жителей планеты: они также мечтают о дорогостоящих приобретениях, которые могут позволить себе, только взяв определенную сумму денег у кредитора. К таковым можно отнести покупку автомобиля, квартиры или дома, получение образования, организацию собственного бизнеса. Не меньший интерес возможность решения данного вопроса вызывает и у иностранцев, стремящихся обзавестись материальными благами в ФРГ. Поэтому информация о том, как взять кредит в Германии в 2021 году, не только полезна, но и актуальна.

Какие предусмотрены виды кредитования

Популярность немецким банкам обеспечивает стабильная экономика страны. Кроме того, финансовые институты предоставляют своим клиентам довольно выгодные условия, при которых оформить кредит можно даже в разгар экономического кризиса, который, как показывает практика, чаще всего имеет косвенное отношение к этому государству.

Для начала следует определиться, какой именно заем вам понадобится, поскольку в Германии существует несколько их разновидностей:

На каких условиях могут получить кредитные средства немцы и россияне

Однако использовать заемные средства можно только в том случае, если у потребителя имеется определенный личный капитал.

Взять кредит в Германии гражданину России можно при таких условиях:

При этом следует иметь в виду, что местные кредиторы с наибольшей предвзятостью относятся к тем заемщикам, платежеспособность которых сложно проверить. А к этой категории как раз и относятся иностранцы.

Однако проблем для россиян не возникнет, если они официально трудоустроены в немецких компаниях. Дело в том, что здесь не принято платить гонорары в конверте или получать наличными в кассе – заработная плата перечисляется сотрудникам на счет. Это означает, что у банка есть гарантия, что если вы опоздаете с выплатой процентов, он всегда сможет удержать необходимую сумму.

Добросовестным клиентам банковское учреждение само делает предложение о кредите.

Пока вы трудитесь, специалисты отслеживают движение средств на вашем счете. И если вы зарекомендовали себя не как безответственный транжира, предложение о предоставлении кредита не заставит себя долго ждать.

Учитываться будут как доходы, так и расходы потенциального заемщика. К первым относятся: оплата труда, пенсия, прибыль, полученная от сдачи жилья в аренду. А вот пособия на ребенка в этом случае не учитываются. После того как из дохода будут вычтены все расходные статьи, останется сумма, которая и составит оптимальный платеж, который сможет себе позволить заемщик.

Однако иностранные граждане смогут получить кредит далеко не на самых выгодных условиях с довольно высокой ставкой. Если же речь идет о резидентах страны, то к ним финансовые учреждения обычно более лояльны: при оформлении потребительского займа им даже не нужно подтверждать свой доход и указывать назначение кредита. Не столь суровыми являются и требования к первоначальному взносу: если россиянам необходимо иметь в наличии 40-50% стоимости покупки, то немцам достаточно обеспечить 15-20%.

Пройдите социологический опрос!

Что влияет на процентную ставку

Основным фактором для определения процентной ставки является цель займа. У иностранцев всегда интересуются тем, что именно они планируют приобрести. Это позволит кредитору оценить свои риски. Если определенной цели у заемщика нет, а средства необходимы на текущие расходы, процентная ставка по кредиту будет максимально высокой.

Иначе обстоят дела, если оформление займа имеет конкретную направленность. Например, приобретение авто или поездка на отдых могут стать основанием для того, чтобы банк снизил проценты. Кредит для европейца – вполне привычное явление. Деньги они готовы занять буквально для любых целей:

Ключевая ставка во многом зависит как от самого банка, так и от суммы, которую просит заемщик, а также от количества лет, которое уйдет на погашение долгового обязательства. Минимальный процент, на который можно рассчитывать, – 1,69. Но в некоторых магазинах можно встретить вывеску, гласящую о 0%-Finansierung (нулевая ставка).

Процедура получения заемных средств

Первое, что предстоит сделать заемщику, это подать заявку в банковское учреждение. Специалисты банка внимательно изучат сведения о доме, квартире или другом приобретении, которое вы намерены оплатить посредством кредита. После этого придется предоставить подтверждение платежеспособности, что позволит кредитору убедиться в том, что средства на первоначальный взнос и дальнейший возврат займа у вас есть.

Важная деталь: оформить кредитный договор в немецком банке через посредника невозможно. Для этого понадобится личное присутствие претендента на заем.

Кроме того, следует иметь в виду, что банки редко берутся за сделки, в которых объектом покупки выступает ветхое жилье или расположенное в неудачном месте.

Получить необходимые средства можно и посредством интернета. Для этого существуют специальные сайты-агрегаторы, на которых собрана информация обо всех кредитных предложениях от разных банков. Здесь же имеется счетчик, который позволит просчитать платежи.

Заявка подается в онлайн-режиме. Однако будьте готовы к тому, что агрегатор попросит вас предоставить довольно много информации, которая затем будет передана в банк для обработки запроса и проверки данных. Если ваша кандидатура будет одобрена, кредитор пришлет письмо с индивидуальным предложением, подходящим именно вам.

Какие документы необходимо предоставить

Чтобы иметь возможность оформить кредит, необходимо подготовить следующий пакет документов:

Все бумаги, составленные на иностранном языке, нужно перевести на немецкий и заверить у нотариуса.

К чему может привести просрочка по кредиту

Санкции, налагаемые в случае несвоевременного внесения платежей, изначально прописываются в контракте. Если у заемщика возникают трудности, он обязан уведомить об этом своего кредитора. Чаще всего последний предоставляет «каникулы» своему клиенту на выплату тела кредита. Однако проценты при этом должны оплачиваться вовремя. Таким образом, при условии наличия договоренности с банком и своевременной выплаты процентов в течение года может быть несколько просроченных выплат.

Кредитование в Германии построено таким образом, что противоположная ситуация будет воспринята как катастрофа. Иными словами, если вам нечем платить и банк находится в неведении, информация об этом заносится в специальную базу SCHUFA (единый реестр по всем займам и заемщикам), в которой будет храниться в течение 2-3 лет. Нарушителю договорных отношений будет выслан счет на оплату, к которому будет приплюсован штраф за просроченный платеж.

Если после этого выплаты не возобновятся, договор разрывается в одностороннем порядке по инициативе банка, а дело вместе со всеми счетами и увеличенными штрафами передается в суд.

Подводя итоги

Заключить кредитный договор с немецким банком могут как резиденты страны, так и иностранные граждане, с единственной разницей: немцам доступен более широкий спектр кредитов. Все остальные могут рассчитывать в основном на получение денег для покупки жилья или открытия бизнеса. При этом чем выше будет стоимость предмета договора, тем больше шансов на то, что банк пойдет вам навстречу.

Для получения кредита понадобится довольно обширный пакет документов, среди которых наиболее важными являются подтверждение платежеспособности, наличие ВНЖ и постоянного дохода. Предпочтение отдается лицам, официально трудоустроенным в Германии.

И не забывайте о том, что кредитор предоставит вам только половину стоимости покупки. Вторую часть суммы придется не только иметь в наличии, но и подтвердить банку, что вы ею располагаете. Выполнив все условия, вы получите возможность оформить заем на очень выгодных условиях с более низкой ставкой, чем у себя на родине.

Дадут ли нам кредит, что давит на жизнь в Германии: Видео

Как взять кредит в Германии гражданину России?

Немецкие банки являются одними из самых надежных и стабильных финансовых институтов Европы, предоставляя своим клиентам очень выгодные условия. Взять кредит в Германии можно было даже в самый разгар кризиса, так как финансовые потрясения коснулись этой страны лишь косвенно. Немецкие резиденты имеют небольшое преимущество, однако, все иностранцы обладают равными шансами и условиями.

Ипотечные кредиты в Германии

Доля ипотечных кредитов за границей составляет до 60% всех выдаваемых под проценты денежных средств. При этом средняя ставка составляет около 4%, поэтому взять ипотечный кредит в Германии намного выгоднее, чем в России. Финансирование подразумевает привлечение капитала на покупку, строительство, реконструкцию или ремонт недвижимости. Использование денежных средств банков или других финансовых организаций возможно лишь в качестве дополнения к собственному капиталу заемщика.

Перед тем, как получить ипотечный кредит за границей, следует внимательно ознакомиться с требованиями, предъявляемыми к заемщику. Для россиян такими условиями являются:

Если взять ипотечный кредит в зарубежном банке, то кредитор должен самостоятельно вести счета по сбору арендной платы и займу. Банками финансируются только те объекты, которые способны приносить доход от сдачи в аренду. При этом размеры коммерческих площадей не должны превышать 30%.

Особенности финансирования в Германии

Взять ипотечный кредит в иностранном банке напрямую достаточно сложно. Помочь в вопросах кредитования за границей могут ипотечные брокеры и агентства недвижимости. Услуги таких посредников обходятся примерно в 2% от общей суммы займа. Банки Германии предлагают получить финансирование до 50% от стоимости объекта. То есть при покупке недвижимости стоимостью 400 тыс. евро можно рассчитывать на ссуду в 200 тыс. евро.

Покупатель сам может выбрать срок погашения займа от 5 до 30 лет и условия кредитования. При сроке ипотеки на 10 лет процентная ставка составляет 4,5 % годовых. Чем больше срок кредитования, тем, соответственно, выше процентная ставка по кредиту. Чаще всего иностранные банки выдают кредиты на 10-20 лет, и гораздо реже на 30 лет.

Основные документы, которые потребуются при оформлении кредита иностранцем:

Все документы должны быть переведены на немецкий язык. Сроки рассмотрения и выдачи кредита за границей составляют около 1 месяца. Перед тем как взять кредит в иностранном банке, специалисты советуют открыть в нем счет. Некоторые кредитные учреждения отказываются выдавать кредиты, если потенциальный заемщик не имеет счета в их банке.

Важно! Владельцы иностранной недвижимости могут без труда получить потребительские займы и воспользоваться другими видами финансирования. При этом процентные ставки будут в несколько раз ниже, чем могут предложить отечественные финансовые организации.

Кредитные ставки

При долгосрочном финансировании процентные ставки чаще всего являются фиксированными. Это позволяет точно планировать все остальные расходы, связанные с недвижимостью. За досрочное погашение займа предусмотрены штрафные санкции за недополученные финансовым учреждением проценты. Несмотря на все недостатки, взять кредит за рубежом очень выгодно, так как фактически всю заемную сумму выплачивают арендаторы недвижимости. Условия финансирования следующие:

Как взять кредит в немецком банке: ценные рекомендации

Кредит в немецком банке

В Германии очень распространены банковские займы: быстро и выгодно получить желаемое сразу, а не копить годами на то, что необходимо уже сегодня

Как взять кредит в немецком банке? Этот вопрос актуален для многих жителей Германии. Немцы, как и всё прочее население мира, часто прибегают к решению своих потребительских запросов с помощью кредитов. По данным статистики, не менее 15% жителей Германии хотя бы единожды пользовались банковскими кредитами. А некоторые прибегают к данному виду услуг достаточно регулярно. Стабильность немецкой экономики и надежность банковской системы служит дополнительным располагающим фактором для взятия займов.

Как взять кредит в немецком банке? Виды кредитования

Берут кредиты немцы на самые разные нужды: от покупки техники для дома, автомобиля или жилья – до денег на отпуск, обучение или свадьбу. Поэтому предлагаем сначала разобраться в разновидностях кредитов в Германии.

Кредиты на короткий срок, имеющие несколько категорий

Долгосрочные кредиты

Foto: ShutterOK / shutterstock.com

Как взять кредит в немецком банке? Условия получения займа для резидентов и нерезидентов

Граждане Германии имеют возможность пользоваться всем спектром существующих кредитных продуктов. Однако их финансовая состоятельность проходит тщательную проверку. Проверяются не только предоставленные сведения о доходах, но и расходы заемщика. Учитывается количество детей в семье и размер обязательных расходов. При получении кредита на покупку или строительство жилья у немцев есть преимущество перед нерезидентами. Достаточно иметь первоначальный взнос в размере 15–20% от общей стоимости. Для иностранцев размер первоначального взноса – 40%.

Условия для кредитования иностранных граждан:

Что влияет на процентную ставку?

Один из факторов, оказывающих влияние на ставку кредита, – это цель, на которую требуются средства. Если заемщик не может четко сформулировать цель и средства ему требуются на повседневные нужды, то следует ожидать самых высоких процентов и короткий срок кредита.

Ключевое влияние на процентную ставку оказывают сумма кредита и непосредственно политика кредитования самого банка. Самая высокая ставка отмечается на мини-кредитах в сумме от 200 до 600 евро. Она составляет 7 – 14%. Их единственное преимущество – возможность получения кредита в течение 24 часов. На кредиты в сумме от 2 500 до 50 000 евро сроком от 12 до 84 месяцев средняя процентная ставка в немецких банках колеблется в диапазоне 3,5 – 4 %. В основном, это ипотечные кредиты и кредиты на строительство.

Минимальная ставка, на которую можно рассчитывать, – это около 1,7% по потребительским кредитам. К предложениям с 0% ставкой следует относиться осторожно и внимательно читать условия договора. Как правило, такие предложения предусматривают обязательную страховку.

Процедура получения кредита

Говоря о том, как взять кредит в немецком банке, следует рассказать про процедуру получения займа. Выбрав банк, необходимо подготовить пакет документов и подать заявку. В среднем, на рассмотрение заявки уходит 1–2 недели. Если принято положительное решение, то банк открывает счет на имя заемщика, куда и поступает вся сумма займа. Затем происходит подписание договора между банком и продавцом объекта покупки (магазина авто, техники и т.д.), осуществляется перечисление, а заемщик получает свою покупку. Если средства предназначены для других целей (отдыха, свадьбы, обучения и т.д.), то заемщик использует их самостоятельно.

Пакет документов для подачи заявки включает разнообразные бумаги:

Foto: fizkes / shutterstock.com

К чему приводит просрочка?

Самая большая ошибка – не сообщить банку, если возникли проблемы со своевременным погашением кредита и процентов по нему. В большинстве случаев банки идут навстречу и предоставляют «каникулы», во время которых заемщик погашает только проценты, но не «тело» кредита.

Если банк не предупреждается о проблемах и просто перестают поступать платежи, то происходит следующее:

Подводя итог, отметим, что получить кредит в немецком банке реально как для немцев, так и для нерезидентов. Но для последних условия будут не такими выгодными. А чтобы чувствовать себя максимально комфортно, ни в коем случае нельзя допускать просрочки по платежам. В случае временных финансовых проблем обязательно нужно проинформировать банк о возникшей ситуации.