как закрыть инвестиционный счет в сбербанке раньше срока

Как закрыть ИИС в СберБанке и вывести деньги – пошаговая инструкция

Чтобы закрыть индивидуальный инвестиционный счет в Сбербанке, необходимо расторгнуть договор брокерского обслуживания. Однако для получения налоговых льгот по ИИС, делать это следует в определенное время, соблюдая все законодательные требования. В противном случае придется вернуть уже выплаченный НДФЛ или в полной мере оплатить налог на доход от биржевой торговли.

Что нужно для закрытия счета ИИС

Закрыть ИИС в СберБанке можно онлайн или посетив один из обслуживающих офисов. Чтобы сохранить право на налоговые льготы, делать это следует по истечении 3 лет с момента открытия. Инвестиционный счет – удобный биржевой инструмент, через него можно совершать различные операции – покупать и продавать акции, облигации, вкладываться в фонды или приобретать валюту. Но для вывода денежных средств на банковский счет, соглашение нужно расторгнуть.

Перед тем, как закрыть счет ИИС, нужно:

После вышеперечисленных действий нужно обратиться в налоговую службу и взять подтверждение о том, что инвестор не пользовался налоговыми льготами. Документ оформляется в течение месяца. На этом этапе клиент Сбербанка может сделать выбор типа счета – А или Б, если это не было сделано ранее.

Порядок закрытия: пошаговая инструкция

Пошаговая инструкция, как закрыть ИИС в СберБанке при обращении в офис:

Также, можно оставить заявку на закрытие ИИС, позвонив на горячую линию банка.

В течение двух дней до закрытия ИИС владельцу поступает уведомление о выводе денежных средств. Деньги будут выведены на ваш счет в Сбербанке. Справка о доходах установленной формы выдается через месяц.

Можно ли закрыть ИИС раньше 3-х лет

Формально, расторгнуть договор брокерского обслуживания и закрыть ИИС можно, не дожидаясь истечения трех лет. Но в этом случаев клиент теряет все налоговые льготы. Если вычет НДФЛ уже был получен, его придется полностью вернуть, оплатив всю сумму в бюджет государства. Налог на доход придется оплатить в полном размере и самостоятельно, брокер, как налоговый агент, не удерживает сборы при расторжении договора.

Дополнительных особенностей не имеет процедура, клиенту нужно продать все ценные бумаги, завершить сделки и оплатить все комиссии. При этом закрывать другие брокерские счета, при их наличии, не обязательно. Денежные средства можно перевести на любой свой счет, на карту, вклад или на реквизиты другого банка.

Можно ли вывести деньги до закрытия?

Перед тем, как вывести деньги с ИИС СберБанка, его нужно закрыть, правильно практически безальтернативное. При этом запрет не касается купонных и дивидендных выплат, но при условии, что клиент настроил перевод на банковский счет, а не на инвестиционный.

Если сумма вывода с ИИС превышает 100 000 рублей, операция обязательно подтверждается по телефону. Это правило введено с целью безопасности и сохранности денежных средств.

Функционально есть способ, как выводить деньги с ИИС СберБанк, но любая заявка будет рассматриваться как заявление на расторжение договора. Таким вариантом стал торговый терминал Quick, где есть опция «Расширение», «Неторговые поручения», «Вывод денежных средств». Однако операция может быть отклонена, если не соблюдены все условия, необходимые для полного закрытия.

Таким образом, закрыть ИИС не сложно, необходимо выполнить все требований, чтобы заявление было рассмотрено и обработано сразу, без проволочек. Закрыв ИИС ранее 3-х лет, инвестор может открыть его вновь, в Сбербанке или у любого другого брокера.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Досрочное закрытие ИИС — что теряет инвестор

Что будет, если досрочно закрыть ИИС? Какова процедура закрытия и чем это грозит инвестору? Есть некоторые нюансы, прописанные в законе, про которые мало кто знает. А незнание закона, не освобождает от ответственности. В итоге это может обернуться дополнительными расходами.

Как закрыть ИИС раньше срока?

Напомним, что ИИС открывается сроком на 3 года и выше. Взамен владелец получает право на налоговые льготы.

Обязанности держать ИИС все три года нет. В любой момент его можно закрыть без проблем.

Отчет срока жизни ИИС начинается с момента заключения договора с брокером на открытие индивидуального счета. А не с даты внесения средств.

Последствия досрочного закрытия ИИС

При выводе средств с индивидуального счета, брокер автоматически прекратит действие ИИС. А вы потеряете право на налоговые льготы.

По умолчанию, пока не выбран вид ИИС, считается что он является типом Б. Или не берутся налоги с полученной прибыли. На всем сроке действия ИИС.

Как только будет подана декларация в налоговую на возврат 13% от суммы внесенных средств, индивидуальный счет превращается в тип А.

При выборе тип Б

Досрочное закрытие ИИС вызовет обязанность по уплате налогов, по ставке 13%. Брокер, являясь налоговым агентом, при выводе средств рассчитает и удержит необходимую сумму. За все время действия ИИС (за каждый год отдельная сумма).

При выборе типа А

Что мы теряем закрывая ИИС типа А?

То есть владелец имел открытый ИИС в течение определенного времени и успел получить налоговый вычет (один или несколько) в виде возврата 13%.

Теряется налоговая льгота. И возникает необходимость вернуть ранее полученные деньги в бюджет. За все года действия ИИС.

И здесь самое интересное.

Почему то эту информацию трактуют неправильно. Или не совсем полно. Как обычно преподносят.

Клиент открыл ИИС. Пополнил его на 400 тысяч. Через год получил 13% или 52 тысячи рублей.

Далее решил досрочно закрыть счет. Ему нужно обязательно вернуть 52 тысячи в бюджет. А вся прибыль остается на руках (за минусом налога на доходы на бирже).

Многие советуют полученные вычеты сразу же реинвестировать. Получая еще большую доходность. Параллельно получая право на дополнительные 13% на возвращенные из бюджета деньги.

4) в случае прекращения договора на ведение индивидуального инвестиционного счета до истечения сроков, указанных в подпункте 1 пункта 4 настоящей статьи (за исключением случая расторжения договора по причинам, не зависящим от воли сторон), без перевода всех активов, учитываемых на этом индивидуальном инвестиционном счете, на другой индивидуальный инвестиционный счет, открытый тому же физическому лицу, сумма налога, не уплаченная налогоплательщиком в бюджет в связи с применением в отношении денежных средств, внесенных на указанный индивидуальный инвестиционный счет, налоговых вычетов, предусмотренных подпунктом 2 пункта 1 настоящей статьи, подлежит восстановлению и уплате в бюджет в установленном порядке с взысканием с налогоплательщика соответствующих сумм пеней.

Пеня начисляется за каждый день просрочки. С даты получения вычета, до момента возврата.

Размер пени зависит от суммы и действующей ключевой ставки Банка России.

Формула расчета за каждый день просрочки: сумма вычета х (процентная ставка / 300).

Обратите внимание! В году 365 дней. А дневная пеня рассчитывается делением ставки на 300.

Годовая просрочка обойдется инвестору в 8,82% годовых.

Это больше, чем дают государственные облигации. Получается, бесплатно попользоваться денежками от государства не получится. Более того, доходность большинства ОФЗ будет ниже, чем сумма штрафа, которую будет нужно уплатить в бюджет.

Пример 1.

Инвестор закрывает ИИС досрочно, после 1 года и получения вычета 52 тысячи. Через 150 дней после получения налогового вычета, владельцем ИИС была возвращена сумма в полном объеме (вместе с пеней).

52 000 х (7,25%/300) х 150 = 1 885 рублей.

Итого: нужно вернуть 52 000 + 1885 = 53 885 рублей.

Пример 2.

Нужно вернуть 104 тысячи + пеню.

За второй год получаем 1 885 рублей (из примера выше).

52 000 х (7.25%/ 300) х (365 + 150) = 6 472 рубля.

Итого: нужно вернуть 112 357 рублей (из них 8 357 пеня).

Каждый квартал Центробанк имеет возможность пересмотреть ключевую ставку: изменить или оставить без изменения.

Дневная пеня за прошлые периоды будет рассчитываться по действующей на тот момент ключевой ставки.

Если в один год была ставка 10%, а в следующий 8%. То с 52 тысяч каждых год просрочки (или невозврата) обойдется 12,17 и 9,73% годовых соответственно.

А нужно ли закрывать

Почему люди досрочно закрываю ИИС?

И здесь на первое место встает необходимая сумма.

Одно дело, если требуется полная сумма средств, находящихся на индивидуальном счете. Другое, если нужна часть суммы, а взять ее кроме как с ИИС ниоткуда.

Есть несколько вариантов минимизации рисков, при возможном возникновении таких ситуаций.

Что будет если закрыть ИИС ранее трёх лет?

Согласно законодательству, чтобы не потерять право на вычет, ИИС должен быть открыт не менее трёх лет (подп. 4 п. 3 ст. 219.1 НК РФ, подп. 1 п. 4 ст. 219.1 НК РФ). Если вы закрываете ИИС раньше срока или выводите активы ранее трёх лет, это приведёт к потере права на вычет. А значит, если вы уже успели получить вычет на взносы, его следует вернуть в бюджет, уплатив при этом ещё и пени.

Больше информации по общие ограничения по ИИС в нашей статье.

Процедура возврата следующая: в ближайшее время после того, как вы узнали о потере права на вычет, следует подать декларацию в инспекцию. После представления 3-НДФЛ уплачиваете ранее полученную сумму. А потом ждёте расчёт из налоговой по пеням. Учтите, что конкретных сроков подачи декларации нет, но чем раньше вы ее сдадите и вернёте налог, тем меньше будут пени.

Иванов Иван Иванович, оператор, г. Коломна.

В марте 2016 года открыл ИИС и внёс 400 000 руб. В 2017 году он подал декларацию за 2016 год и получил вычет в размере 52000 руб. В 2017 году он также внёс 400 000 руб., на основании поданной декларации за 2017 год получил возврат в размере 52 000 рублей.

В 2018 году Иванов снял денежные средства с ИИС, что привело к закрытию счёта. Поскольку право на вычет он потерял, то суммы следует вернуть.

Для этого он подаёт одну декларацию за 2017 год через личный кабинет налогоплательщика. Поскольку первичная декларация с вычетом за 2017 год уже была подана, то следует оформить уточняющую декларацию, которая отменит первичную.

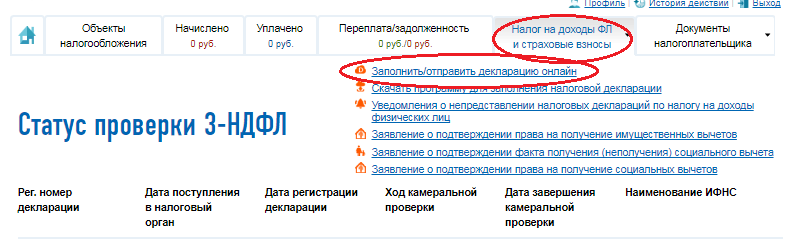

При входе в ЛК в верхнем меню следует выбрать «Налог на доходы ФЛ и страховые взносы», а в нём — пункт «Декларация по форме 3-НДФЛ» → «Заполнить/отправить декларацию онлайн».

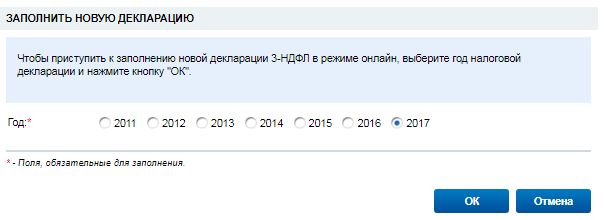

В открывшемся окне нужно нажать кнопку «Заполнить новую декларацию» и выбрать год, за который она будет представлена.

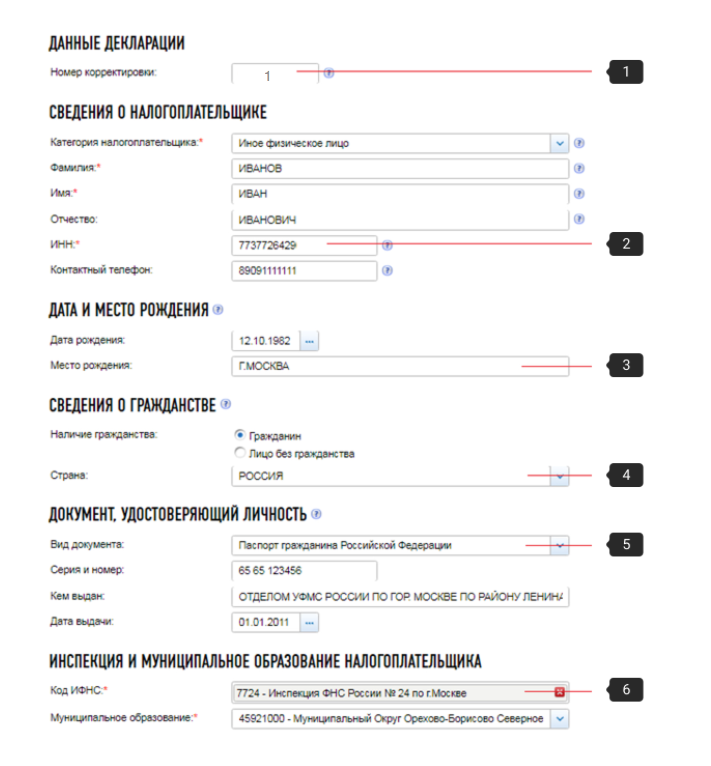

Программа перенаправит на страницу «Данные».

После заполнения личных данных переходим во вкладку «Доходы», нажав кнопку «Далее».

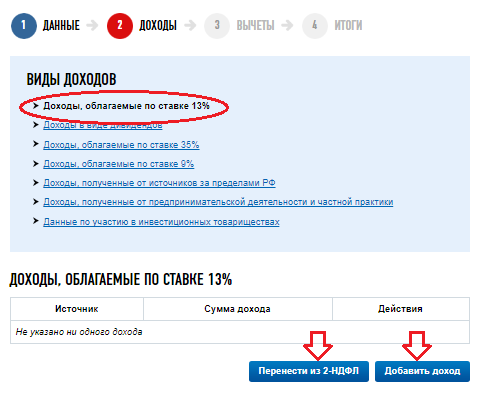

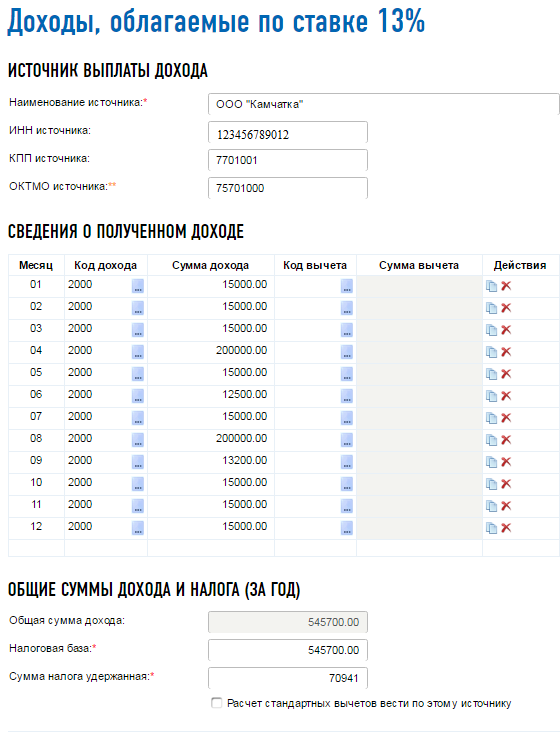

Вносим доходы, которые указывали в первичной декларации за 2017 год. Если инспекция выгрузила вашу справку 2-НДФЛ в программу, то вы сможете автоматически перенести ее данные в заполняемую декларацию. Если справку инспекция ещё не выгрузила, то, нажав кнопку «Добавить доход», вам вручную следует перенести показатели.

Данные для заполнения раздела «Источник выплаты дохода» берутся из пункта 1 «Данные о налоговом агенте» справки 2-НДФЛ. Сведения о полученном доходе переносятся из пункта 3 справки 2-НДФЛ. Общие суммы дохода указываются согласно пункту 5 справки 2-НДФЛ. После сохранения происходит переход на вкладку «Доход». Сохраняем и переходим во вкладку «Вычеты».

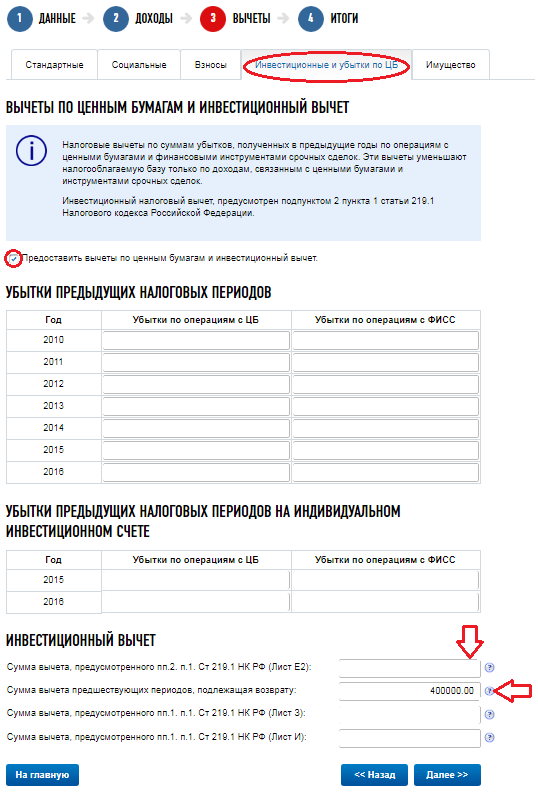

В первичной декларации за 2017 год Иванов указал сумму инвестиционного взноса, а в уточненной эту сумму показывать не будет. Соответственно, за 2017 год будет задолженность, которую необходимо погасить. В данной графе отражаем сумму вычета, которая была заявлена в 2016 году.

Обратите внимание: несмотря на то, что нужно вернуть вычеты за два года (2016 и 2017), подать можно только одну декларацию.

Декларация сформирована. Подписываем ее неквалифицированной электронной подписью и отправляем. После ее приёма инспекцией можно оплатить налог онлайн из личного кабинета налогоплательщика или воспользоваться сервисом « Уплата налогов физических лиц ».

Если вы не подавали декларацию на вычет типа «А», то сдавать 3-НДФЛ и возвращать в бюджет ничего не надо. Поэтому, если вы не уверены, что сможете продержать ИИС открытым 3 года, можете не заявлять вычет ежегодно, а подать сразу несколько деклараций ближе к окончанию минимального срока.

Если же вы собирались воспользоваться вычетом типа «Б», но закрыли ИИС ранее трёх лет, то данный вычет просто не будет предоставлен. В любом случае при досрочном закрытии счёта вне зависимости от типа вычета доход, полученный на ИИС, будет обложен НДФЛ.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Личный опыт: как правильно закрыть ИИС

Чтобы получить от государства налоговый вычет по ИИС, нужно владеть счётом минимум три года, и только после этого его можно закрывать. У частного инвестора Сергея Акулова ИИС действовал пять лет. Чтобы закрыть счёт, ему пришлось подписать и отсканировать больше 100 документов. Рассказываем, как правильно закрыть ИИС и сэкономить своё время и деньги.

Что такое ИИС и чем он выгоден

ИИС — это индивидуальный инвестиционный счёт, разновидность брокерского счёта. Он даёт своему владельцу одну из льгот:

Для получения налоговых льгот необходимо владеть счётом минимум три года.

Вычет типа «А» идеально подходит тем, кто имеет официальный доход, с которого уплачивает НДФЛ в размере 13%. Счёт типа «Б» лучше открывать тем, у кого нет доходов, облагаемых по ставке 13%: индивидуальным предпринимателям, самозанятым, студентам или пенсионерам.

При открытии счёта по умолчанию он будет считаться типом «Б», но как только инвестор подаст декларацию в налоговую на возврат 13%, ИИС превратится в тип «А».

Личный опыт: я заработал на ИИС за три года 70%

1. У инвестора может быть только один ИИС.

2. Со счёта нельзя частично снимать деньги, это приведёт к закрытию ИИС и потере льгот.

3. К одному счёту применяется только один из вычетов — «А» или «Б». Поменять его можно только через закрытие ИИС.

4. Ценные бумаги и деньги с ИИС можно переводить от одного брокера к другому.

Сколько времени должно пройти с момента открытия ИИС до его закрытия

Закрыть ИИС можно в любое время. В законе нет никаких ограничений на минимальный срок действия счёта. Но есть особенность: для получения льгот нужно владеть ИИС не меньше трёх лет. Если срок будет меньше, то, скорее всего, нужно будет заплатить государству некоторую сумму. Сколько именно, зависит от типа вычета.

Потери при досрочном закрытии ИИС

● При досрочном закрытии счёта типа «А», согласно ст. 219.1 Налогового кодекса, нужно вернуть государству полученные налоговые вычеты с набежавшей пеней. Она начисляется с даты получения вычета до момента возврата. Размер пени зависит от суммы вычета и ключевой ставки Банка России. С 26 июля 2021 года это 6,5%.

Вот формула для расчёта пени:

Пеня = сумма вычета * количество дней с момента получения вычета * (ключевая ставка /300)

Например, если государство вернуло 97,5 тысячи ₽, а вы через два года закроете счёт, то пеня составит 9104 ₽.

● При счёте типа «Б» нужно уплатить 13% налога с полученной прибыли. Брокер как налоговый агент сам рассчитает и удержит необходимую сумму при выводе денег со счёта.

Отсчёт срока действия ИИС начинается с даты подписания договора о его открытии, а не с даты первого внесения денег.

Два варианта закрытия ИИС

Перед закрытием ИИС необходимо определиться, что делать с ценными бумагами, находящимися на счёте. Есть два варианта:

1. Продажа ценных бумаг по рыночной цене и вывод денег со счёта. Это самый простой способ.

2. Перевод ценных бумаг на брокерский счёт. Это более сложный и затратный способ: большинство брокеров берут комиссию за перевод бумаг. Плюс в том, что можно получить дополнительно льготу на долгосрочное вложение. Это значит, что при продаже активов после трёх лет владения платить налог на прибыль не придётся.

У «Сбера» комиссия составляет 400 ₽ за перевод бумаг одной компании внутри экосистемы и 865 ₽ — за перевод к другому брокеру. Если компаний десять, то придётся заплатить 4000 ₽ или 8650 ₽. Такой тариф действует для клиентов, которые подают поручения самостоятельно через «Сбербанк Онлайн». Если же оформлением занимаются сотрудники депозитария Сбербанка, то стоимость поручения выше на 50 ₽.

БКС при переводе возьмет 177 ₽ за поручение на списание бумаг и столько же за поручение на зачисление за каждого эмитента.

Инструкция: как перевести ценные бумаги к другому брокеру

Пошаговая инструкция: как закрыть ИИС

Последовательность действий при закрытии ИИС:

1. Выбрать вариант закрытия счёта: с продажей ценных бумаг или с переводом на брокерский счёт.

2. Подписать необходимые документы: в первом случае — распоряжение на вывод денег, во втором — поручение на перевод ценных бумаг.

3. Сообщить брокеру о намерении закрыть счёт. Как именно это нужно сделать — зависит от брокера. Мой попросил направить уведомление в чат мобильного приложения.

4. Дождаться перевода денег или ценных бумаг. Они должны поступить через 14 дней.

5. Подписать заявление на закрытие ИИС.

При закрытии ИИС брокер переведёт активы на указанные счета и при необходимости самостоятельно рассчитает и удержит налоги. После этого можно распоряжаться деньгами или ценными бумагами по своему усмотрению, в том числе можно открыть новый индивидуальный инвестиционный счёт.

Битва брокеров: где начинающему инвестору выгоднее открыть счёт

Личный опыт: как я закрывал ИИС

Я открыл ИИС в конце 2015 года, чтобы сформировать накопления на пенсию. Но из-за новогодних праздников деньги поступили только в начале января 2016 года. По итогам 2016 года я получил налоговый вычет.

Прошло три года, мои доходы, облагаемые НДФЛ, снизились, и ИИС типа «А» стал невыгоден. Я решил его закрыть, а ценные бумаги перевести на обычный брокерский счёт. Это можно было сделать удалённо, отправив сканы документов, или приехать в офис и подписать всё на месте.

Мне было удобнее приехать в офис брокера, чем распечатывать и сканировать более 60 документов. Сразу приехать я не смог, был очень занят, а потом брокер начал брать комиссию за оформление в офисе. Пришлось делать всё удалённо.

Сотрудник брокера, готовивший документы, ошибался в названии эмитентов и количестве бумаг, поэтому некоторые поручения приходилось переделывать. Закрытие ИИС затянулось на месяц. За это время мне пришлось подписать и отсканировать более 100 документов.

Я ушёл на пенсию в 35 лет. Вот мои советы тем, кто хочет так же

Выводы. Что нужно знать при закрытии ИИС

Не готовы открывать ИИС?

Посчитайте, сколько можно заработать на вкладе

Как закрыть брокерский счет в Сбербанке Онлайн

Причины закрытия брокерского счета

У каждого клиента есть свои причины для закрытия брокерского счета. Одни просто устали торговать, другие же накопили нужную сумму и больше не хотят этим заниматься, третьи, наоборот, не смогли разобраться в системе и ничего не заработали. Вне зависимости от причины, такие лица хотят закрыть счет.

Почему брокерский счет не обязательно закрывать

Брокерский счет не обязательно закрывать по той простой причине, что за его обслуживание, если клиент не торгует, ничего не нужно платить. А понадобиться он может в любой момент.

Почему Сбербанк расторгнул договор

Сбербанк может расторгнуть договор на обслуживание брокерского счета только при наличии определенных нарушений. Все они описаны в данном договоре.

Причин может быть несколько, от прямого нарушения положений договора, до мошенничества, обманных действий и так далее.

Особенности ИИС

Определенные особенности ИИС (индивидуального инвестиционного счета) нужно учитывать при его закрытии. Должны выполняться следующие требования:

У клиента нет ни одной неоплаченной комиссии.

Не выявлено отрицательного остатка.

Все расчеты по сделкам успешно завершены.

У клиента нет заявок (включая сюда стоп-заявки).

Нет необеспеченных (маржинальных) позиций.

Все торги клиента на срочном рынке завершены.

Как закрыть брокерский счет в Сбербанк Онлайн

Главная проблема при закрытии брокерского счета заключается в том, что сделать это можно только лично, в определенных отделениях банка. И к таковым относятся далеко не все из них. Как следствие, найти нужное структурное подразделение – это уже проблема. К сожалению, возможность закрывать свой брокерский счет в Сбербанк Онлайн не существует.

Как закрыть брокерский счет в отделении банка

Единственный реальный способ закрыть брокерский счет Сбербанка – это обратиться в отделение лично, с паспортом. Для этого, нужно:

Найти перечень отделений в населенном пункте клиента, в которых можно закрыть такой счет. Указанный перечень находится в разделе «Точки обслуживания»:

Подготовить необходимые документы (подробнее см.ниже).

Лично посетить отделение из списка.

Обратиться к ближайшему менеджеру и сказать о том, что нужно закрыть брокерский счет.

Предоставить менеджеру документы.

Заполнить заявление на закрытие счета.

Какие документы понадобятся

Для закрытия брокерского счета понадобятся следующие бумаги:

Договор на обслуживание брокерского счета.

В отдельных случаях также может потребоваться справка из налоговой о том, использовал ли клиент свое право на налоговый вычет или нет.

Особенности расторжения договора

При расторжении договора, в заявлении, которое будет писать клиент, он должен быть указать счет, на который нужно перечислить остаток с брокерского счета. Туда и отправляются все деньги. Кроме того, если счет был закрыт до истечения 3-х летнего срока, клиент лишается права на налоговый вычет.

Как следствие, если этот вычет уже был получен к этому моменту, все придется вернуть.

Как закрыть вклад досрочно

Вклады, как и брокерские счета, невозможно закрыть досрочно через Сбербанк Онлайн. В обоих случаях нужно лично посещать отделение банка. Единственное отличие заключается в том, что обычные вклады закрывают в любых структурных подразделениях рассматриваемой финансовой организации, а не только в специализированных. Общая процедура будет идентична описанной выше. Следует учитывать тот факт, что если счет закрывается досрочно, будет производиться перерасчет начисленных процентов.

Что потребуется

Последствия

Единственным реальным последствием станет перерасчет процентов. В результате уровень дохода будет ниже ранее запланированного. Кроме того, нужно учитывать еще и тот факт, что при слишком крупной сумме вклада и желании клиента получить все деньги наличными, придется заранее заказывать в банке нужную сумму. Иначе налички в кассе просто не хватит.

.jpg)