как занести кредит в 1с

Отражение банковского кредита в 1С Бухгалтерия

Множество предприятий в наше время пользуются кредитами банков или займами других предприятий. Совершенно естественно, что данные операции нужно правильно отразить в учете. Рассмотрим, как оформить получение кредита и уплату процентов по нему в 1С Бухгалтерия.

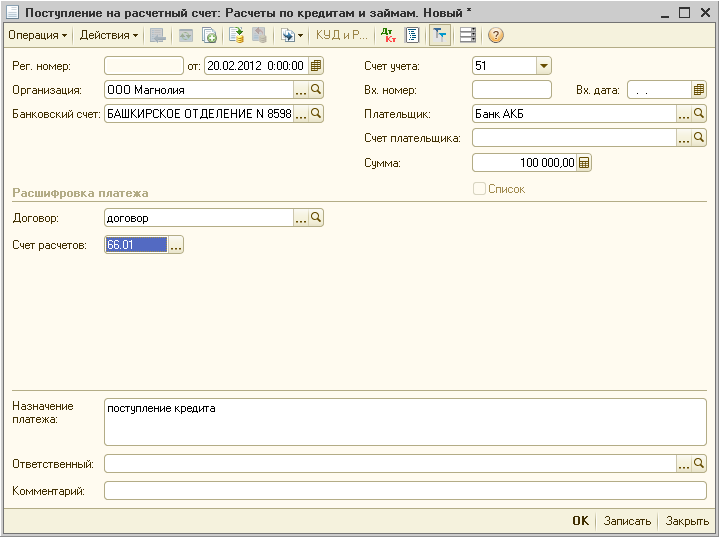

При поступлении кредита на расчетный счет предприятия используется документ «Поступление на расчетный счет», который находится в меню Банк – Банковские выписки. При добавлении нового документа выбирается пункт «Расчеты по кредитам и займам». Далее в документе заполняем плательщика, договор и указываем счет расчетов. Если кредит или займ берется на срок менее одного года, то выбирается счет 66 «Расчеты по краткосрочным кредитам и займам», если более, то счет 67 «Расчеты по долгосрочным кредитам и займам».

На данных счетах также нужно выбрать субсчет, в зависимости оттого, что было получено предприятием: кредит или займ. В нашем примере предприятие получает банковский кредит на срок менее 1 года, поэтому указывается счет 66 субсчет 01 «Краткосрочные кредиты».

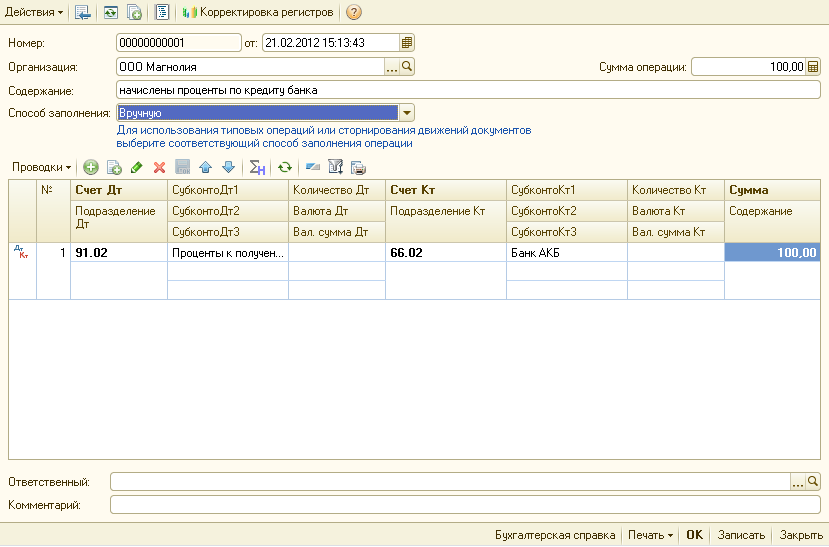

Естественно, что кредит или займ всегда дается под какой-то процент. Начисление процентов можно отразить в программе 1С Бухгалтерия при помощи операции, введенной вручную. Заходим в «Операции» (находится в верхнем меню программы) и выбираем «Операции, введенные вручную». Затем нажимаем «Добавить».

В содержании указываем расшифровку операции. Например, начислены проценты по кредиту банка. Затем вручную формируем проводку. Так как это проценты, по дебету ставим счет 91.02 «Прочие расходы». А по кредиту 66.02 Проценты по краткосрочным кредитам, так как в примере мы взяли краткосрочный кредит. В субконто по дебету выбираем «Проценты к получению (уплате), а в субконто по кредиту название банка, где был взят кредит. В графе сумма указывается сумма процентов. Обычно банк дает расшифровку расчета процентов, поэтому самостоятельно ничего рассчитывать не нужно, а просто взять сумму оттуда.

Уплата процентов и возврат кредита или займа отражается при помощи документа «Списание с расчетного счета». Данный документ можно сформировать из меню Банк – Банковские выписки.

Для начисления процентов можно также использовать типовую операцию, но об этом я расскажу в одной из своих следующих статей.

Подпишитесь на обновления блога, чтобы ничего не пропустить. Подписаться на блог.

Кредиты и долги в программе «1С:Деньги 8»

Почти каждый из нас хотя бы один раз в своей жизни брал и (или) давал в долг и помнит, какие неприятные ощущения испытываешь в тот момент. Негативные эмоции могут быть вызваны различными причинам. Их много, перечислим лишь основные :

Для того, чтобы решить первую проблему, нужно либо попросту не давать в долг, говоря твердое «НЕТ», либо делать это из хороших чувств, четко осознавая, что попросту невозможно понравиться, давая деньги в долг. Ну, посудите сами. Никому не доставляет удовольствия возвращать деньги. Берешь-то чужие на время, а отдаешь свои навсегда.

При решении второй проблемы будьте готовы, что эти деньги вам не вернут. Давайте именно ту сумму, которую вы готовы подарить. Действуя по этому правилу, вы сразу снимаете с себя беспокойство, которые связано со всеми, без исключения, долгами.

Ну а для того, чтобы решить проблему № 3 и иметь возможность спать спокойно, лучше всего зафиксировать ваше соглашение на бумаге, после чего занести его в автоматизированную систему. Это позволит вам четко фиксировать долги и управлять ситуацией, связанной с их возвратом, в любой момент времени. Давайте посмотрим, какие возможности по учету и управлению долгами предлагает нам программный продукт «1С:Деньги 8».

Как правильно работать с долгами в программе «1С:Деньги 8»

Все операции с долгами могут быть заведены либо в разделе Операции или в разделе Долги. Принципиальной разницы между этими способами нет, но все же правильней делать это через раздел Долги. В программе есть 4 варианта отражения операций с долгами:

В связи с тем, что все перечисленные операции с долгами отражаются абсолютно аналогично, рассмотрим, например, ситуацию, когда вы берете в долг. Это можно сделать с помощью кнопки Я взял в разделе Долги (см. рис. 1). При нажатии на эту кнопку вы попадаете в форму ввода документа по отражению долга.

Для того, чтобы программа корректно отразила ваш долг, необходимо заполнить следующие реквизиты:

Примечание 1

Если по условиям возврата долга предполагается периодический возврат одной и той же суммы, то целесообразно создать Плановую операцию.

Примечание 2

Заполнение реквизита «Предполагаемая дата возвращения» не обязательно. Вы просто должны учитывать тот факт, что все долги без предполагаемой даты возвращения учитываются в программном продукте «1С:Деньги 8» как один общий долг.

Чтобы программа зафиксировала Ваш долг, необходимо нажать кнопку Учесть и закрыть и долг отражается в разделе Долги. Например, в приведенном ниже примере (см. рис. 2) видно, что сейчас у меня два взятых долга на общую сумму 1 100 000 рублей.

Когда наступает момент возвращать долг, мы заходим в тот же раздел Долги и нажимаем кнопку Я вернул. Документ заполняется аналогично предыдущему, за исключением того, что в поле долг нужно указать, какой конкретно долг мы возвращаем.

В программе «1С:Деньги 8» для удобства ведения учета личных финансов также имеется возможность быстро оформить возврат сразу нескольких долгов. Чтобы не вводить несколько документов, требуется перейти в режим закрытия нескольких долгов. Для этого необходимо нажать кнопку Несколько долгов.

Отчет «Карточка должника»

Предположим, что вы уже давно ведете учет в программе «1С:Деньги 8» и вам достаточно часто приходится давать и брать в долг. Для того, чтобы проанализировать историю всех ваших операций по долгам, существует отчет Карточка должника. Отчет при нажатии одной кнопки предоставляет вам всю необходимую информацию по вашим операциям с долгами (см. рис. 3).

При нажатии кнопки + слева вы можете раскрыть ваши взаиморасчеты до конкретной операции с долгом и прямо из отчета попасть в ее детальное описание.

Таким образом, с помощью этого отчета можно очень быстро найти нужную операцию по долгам и поднять условия ваших договоренностей. Если же не вести учет долгов в автоматизированной программе, вы можете не вспомнить или не найти расписку в нужный момент, что часто приводит к конфликтам и недопониманиям даже среди очень хороших друзей.

Кредиты

Причина, по которой люди берут в долг, не является секретом. Это огромное эмоциональное давление на уровне подсознания. Нам иногда так хочется купить какую-то вещь, что мы не в силах отказать себе в этом (по крайней мере, большинство людей). А дальше что? Часто ничего. Практически всегда через несколько дней, максимум недель (зависит от стоимости покупки) эмоциональный порыв угасает, и многие даже начинают думать о том, зачем же я вообще купил эту вещь.

Как бы то ни было, кредиты всё больше и больше входят в обыденную жизнь. Многие люди в нашей стране и, в особенности, за рубежом уже не представляют своей жизни без кредитов. В частности, очень большое распространение получают потребительские, авто и ипотечные кредиты. Давайте посмотрим как отразить полученный кредит в программном продукте «1С:Деньги 8».

Как отразить кредит и выплату процентов в программе «1С:Деньги 8»

Итак, предположим, что вы взяли ипотечный кредит в Сбербанке России и вам необходимо настроить программу таким образом, чтобы она корректно зафиксировала взятый кредит, рассчитала вам периодические платежи и вовремя напоминала о необходимости погашения долга. Для этого входим в раздел Кредиты и нажимаем кнопку Добавить кредит (см. рис. 4).

На первой закладке необходимо заполнить основную информацию по кредиту:

На второй закладке, как показано на рисунке 5, необходимо заполнить информацию о погашении кредита, а именно:

После заполнения первых двух закладок программа автоматически заполнит третью, где указан график погашения кредита (см. рис. 6).

В моем примере программа правильно составила график платежей и всё, что от вас может потребоваться, это вручную откорректировать баланс между погашением процентов и основного долга. Такая возможность, безусловно, вам предоставляется.

После завершения отражения операции по кредиту необходимо нажать на кнопку «ОК», операция будет проведена (см. рис. 7).

Отчет по кредитам

Для того, чтобы понимать, сколько вы уже заплатили по тому или иному кредиту и главное, сколько вам еще осталось платить, вы можете воспользоваться документом Отчет по кредитам.

Вернемся к нашему примеру с кредитом в Сбербанке России, который мы только ввели и еще ничего не заплатили. Сформировав отчет по кредитам, мы увидим примерно такую картину, как показано на рисунке 8.

По мере того, как кредит будет гаситься, будут появляться цифры в графе Погашено и будет меняться в меньшую сторону величина остатка задолженности.

Таким образом, Отчет по кредиту представляет собой простой и очень удобный документ, который позволит вам контролировать свои выплаты по кредиту и не тратить время на постоянные звонки в банк с целью выяснения остатка задолженности и величины следующего платежа.

Кредиты и долги

Почти каждый из нас хотя бы один раз в своей жизни брал и (или) давал в долг и помнит, какие неприятные ощущения испытываешь в тот момент. Негативные эмоции могут быть вызваны различными причинам. Их много, перечислим лишь основные :

Для того, чтобы решить первую проблему, нужно либо попросту не давать в долг, говоря твердое «НЕТ», либо делать это из хороших чувств, четко осознавая, что попросту невозможно понравиться, давая деньги в долг. Ну, посудите сами. Никому не доставляет удовольствия возвращать деньги. Берешь-то чужие на время, а отдаешь свои навсегда.

При решении второй проблемы будьте готовы, что эти деньги вам не вернут. Давайте именно ту сумму, которую вы готовы подарить. Действуя по этому правилу, вы сразу снимаете с себя беспокойство, которые связано со всеми, без исключения, долгами.

Ну а для того, чтобы решить проблему № 3 и иметь возможность спать спокойно, лучше всего зафиксировать ваше соглашение на бумаге, после чего занести его в автоматизированную систему. Это позволит вам четко фиксировать долги и управлять ситуацией, связанной с их возвратом, в любой момент времени. Давайте посмотрим, какие возможности по учету и управлению долгами предлагает нам программный продукт «1С:Деньги 8».

Заключение

В заключение хотелось бы обратить ваше внимание на следующие моменты:

3. Постарайтесь вести учет своих долгов. Лучше всего это делать в специализированном программном продукте, например, в программе «1С:Деньги 8». Это позволит вам избежать излишних переживаний.

4. Кредиты все больше и больше входят в нашу жизнь и большинству людей кредиты скорее вредят, чем приносят пользу.

5. В качестве альтернативы кредитам всегда были и остаются накопления. Если речь не идет о десятках лет, то лучше накопить требуемую сумму, чем переплачивать многократно за кредит.

6. Если у вас уже есть кредиты, то надо всеми силами стараться от них избавиться.

7. В программе «1С:Деньги 8» есть удобные инструменты для отражения операций по кредитам.

Как занести кредит в 1с

Звонок по России бесплатный: 8-800-222-67-86

Онлайн обучение 1С доступно и понятно для каждого пользователя

Телефон, WhatsApp, Телеграм :+7 (911)777-22-47

Присоединяйтесь в VK:

Подпишитесь на канал YouTube:

Перейти к разделам:

НАЧАЛО 15 НОЯБРЯ 2021!

Учет кредитов и займов в 1С Комплексная 2: ввод начальных остатков

Дело в том, что при установке новой программы опция учета кредитов и займов по умолчанию отключена.

В начале работы вопросов по программе и без того много, разбираться некогда. Вот и вводим данные по кредитам как-нибудь, наобум. Что, конечно, приводит к многочисленным ошибкам в учете.

В этой статье мы с вами разберем, как сделать правильно.

1. Включаем функцию учета кредитов и займов.

В первую очередь необходимо включить функциональную опцию учета кредитов и займов:

Устанавливаем флаг Кредиты и депозиты.

2. Вводим контрагента-кредитора и договор кредитования.

Необходимо ввести контрагента, от которого получен займ и установить у него флаг Прочие отношения. При наличии признака Прочие отношения в верхнем меню карточки контрагента появится пункт Кредиты и депозиты.

Переходим в пункт Кредиты и депозиты и создаем соответствующий договор.

Важные для правильного учета поля выделены красным. Их значения необходимо выбрать из выпадающего списка исходя из сути договора.

3. Заполняем закладку Расчеты договора кредитования.

Данные закладки Расчеты используются в Платежном календаре и при заполнении документов о начислении процентов. Никаких расчетов программа не делает, но позволяет заполнить график платежей вручную или из табличного документа.

Поля Тип срочности, Ставку процентов и Тип комиссии вы заполняете непосредственно на закладке. А вот данные раздела Сроки и суммы заполняются автоматически из графика платежей. График можно заполнить по гиперссылке Используемый график.

Заполняете строки каждой закладки в соответствии с графиком банка. Система сама высчитает сроки и общие суммы

по кредиту, исходя из данных введенного графика. Если вы вводите договор для начальных остатков и кредит уже частично погашен, то в график следует заводить незакрытые остатки платежей и начислений. В противном случае отчеты по исполнению будут формироваться некорректно. Система будет брать данные из все полностью графика, а как исполнение будет учитывать только начисления и платежи сделанные уже в текущей программе. График можно загрузить из табличного документа по кнопке Загрузить.

Если есть потребность хранить данные по полному графику договора, то есть возможность ввести еще графики по тому же договору. В дополнительных графиках флаг Используется должен быть снят.

4. Заполняем закладку Доп.счета/статьи учета договора кредитования.

На закладке Доп.счета/статьи учета нужно заполнить статьи ДДС и статью расходов для процентов.

Если проценты и комиссию по кредиту нужно платить на отдельные счета банка, то заполняете эти поля. Они будут подставляться в платежное поручение.

Важно! Создавайте статьи ДДС каждую из своего поля. Для статей ДДС важно указать верный вид хозяйственной операции, чтобы движения в будущем учитывались правильно. Если статью создавать непосредственно из ее поля, то система сама подставляет нужную хозяйственную операцию.

Кроме вида хозяйственной операции в статье ДДС нужно указать Вид движения денежных средств. Этот реквизит используется при формировании регламентированного отчета о движении денежных средств.

Смотрите ниже примеры заполнения статей ДДС для договора:

Для учета расходов по процентам по кредиту нужно указать статью расходов.

Чтобы учитывать проценты в прочих расходах, в статье следует указать, что расход относится к прочей деятельности. Тогда будет возможность в регламентированном учете отнести эти расходы на счет 91.02.

Относить расходы в этом случае можно только на финансовый результат. В качестве аналитики расходов можно выбрать договора.

Пример настройки статьи расходов смотрите ниже:

Настройка регламентированного учета по статье расходов:

5. Ввод начальных остатков по договорам кредитования.

Теперь в разделе Денежные средства появился новый пункт: Договоры кредитов и депозитов.

Создаем новый документ в этом разделе и заполняем.

В шапке документа нужно указать в каких видах учета мы заполняем остатки. У меня указано, что и в управленческом (оперативном) и в регламентированном. Теоретически можно внести два отдельных документа, если остатки в

регламентированном и управленческом учете различаются.

В табличной части ссылаемся на созданный договор. В принципе договор можно создать из документа в списке договоров.

Обратите внимание, что в табличной части документа для тела кредита и процентов нужно указать разные Типы суммы.

Сумму остатка указываем самостоятельно. Она не подтягивается из договора и не сверяется с ним.

Теперь проводим документ. После отражения в учете получаем проводки:

Счет 67 использован потому, что при вводе договора я указала Тип срочности = Долгосрочный. Для краткосрочных займов будет подставляться 66 счет. Таким образом, данные бухгалтерского учета сформированы.

В управленческом учете данные появятся:

Учитесь новому каждый день и меняйте жизнь к лучшему!

Если у вас возникли вопросы смело задавайте их :

Новые возможности «1С:Бухгалтерии 8» ред. 3.0: операции с кредитами и займами

Напоминаем, что сторонами договора займа могут быть любые юридические и физические лица, поэтому наша собственная организация может как получать займы от контрагентов, так и выдавать займы любым контрагентам. Что касается кредита, то предоставить его имеет право только банк или другая кредитная организация, у которой есть соответствующая лицензия Банка России на совершение таких операций. Кредиты и займы подразделяются на краткосрочные и долгосрочные в зависимости от срока действия договора.

Планом счетов, утв. приказом Минфина от 31.10.2000 № 94н и включенным во все конфигурации «1С:Бухгалтерии 8», для учета полученных кредитов и займов предназначены счета:

Полученные кредиты, займы, и начисленные проценты по кредитам и займам, учитываются на разных субсчетах счетов 66 и 67. Кредит или заем может быть получен как в рублях, так и в иной валюте, соответственно, в иностранной валюте могут начисляться и проценты. Кредиты, займы и проценты по договорам, выраженным в иностранной валюте, также учитываются обособленно на отдельных субсчетах счетов 66 и 67.

Выданные нами другим контрагентам займы учитываются на счете 58.03.

Таким образом, возможное количество вариантов учета операций с кредитами и займами предполагает использование более чем шестнадцати счетов второго порядка. Теперь перед бухгалтером больше не стоит задача выбора правильного субсчета. Счета учета по операциям с кредитами и займами автоматически определяются программой в следующих документах:

Документы «Поступление на расчетный счет» и «Поступление наличных»

Получение кредитов или займов отражается в документах Поступление на расчетный счет (рис. 1) или Поступление наличных с использованием следующих видов операций:

Документы «Списание с расчетного счета» и «Выдача наличных»

Возврат кредитов или займов, а также выплата начисленных процентов регистрируется с помощью документов Списание с расчетного счета и Выдача наличных с использованием следующих видов операций:

Счета учета определяются автоматически в зависимости от валюты счета, срока действия договора, вида операции и вида платежа. Поле Вид платежа отображается в форме документа только для операций по возврату кредитов или займов.

В программе предусмотрены следующие виды платежа (рис. 3):

Документ «Платежное поручение»

При заполнении документа Платежное поручение возврат кредитов или займов отражается с использованием следующих видов операций:

При выборе этих видов операций в форме документа добавляется поле в т.ч. проценты (рис. 4).

Рис. 4. Платежное поручение на возврат кредита

Выдача займа контрагенту отражается одноименным видом операции.

Обращаем внимание, что автоматический расчет процентов по кредитным договорам или по договорам займа в программе не поддерживается. Для регистрации доходов или расходов по начисленным процентам можно использовать стандартные документы учетной системы Реализация (акт, накладная) и Поступление (акт, накладная) соответственно. Также для этих целей можно использовать документ Операция, введенная вручную.

Учет кредитов и займов в 1С:БП

Отражение краткосрочных кредитов

Большинство организаций пользуются кредитными ресурсами, который необходимо правильно отображать в программе 1С:Бухгалтерия предприятия. Так как данные средства не учитываются как прибыль, а расходы на уплату данного кредита уменьшают сумму на оплату налога. Помимо этого необходимо корректно рассчитывать процент для перечисления в банк. Для верного учета в программе, необходимо знать сумму, процент и срок погашения кредита.

Для регистрации кредитных средств используется документ “Поступление на расчетный счет”, в котором нужно указать обязательно поля:

После внесения всех реквизитов в документ, его следует провести.

После проведения документа проверим проводку используя кнопку “Показать проводки и другие движения документа”

Перейдя в пункт меню “Отчеты” и выбрав “Оборотно сальдовая ведомость по счету” сформируем отчет.

Теперь надо создать документ “Операция, введенная вручную”. Данный документ нужен для начисления процентных платежей.

Для верного расчета суммы процента нужно сумму основного долга умножить на процент и разделить на количество дней в году и умножить на количество дней в среднем в поточном месяце.

Проверим по Оборотно сальдовой ведомости счет 66.02.

Для того чтобы в программе отразить основной долг по кредиту воспользуемся также документом “Списание с расчетного счета”. Однако есть различия между погашением процента и списанием основной суммы долга.

Займы в 1С:Бухгалтерия предприятия

Организация может выдавать займы следующим лицам: другим организациям или предпринимателю, сотруднику организации, учредителю организации, постороннему физическому лицу.

Договор займа с организацией или физическим лицом

Договор займа для сотрудника организации

Однако, если займ выдается сотруднику организации, то в программе создавать договор не надо, так как для этого используется счет 73.01. Также в зависимости от настройки программы учет в разбивке по договорам займа субсчете не ведется.

Начисление займа в программе

При начислении займа в программе можно использовать как банковские выписки так и расходный кассовый ордер (РКО).

Чтобы перчислить займ на расчетный счет организации или физическому лицу, сформируем документ “Списание с расчетного счета”, в котором указываем следующие реквизиты:

Создадим списание с расчетного счета для сотрудника организации.

Начисление беспроцентного займа, предоставленного организации или стороннему физическому лицу

Для начисления данного займа используем 76.09, если перечисления будут проводиться физическому лицу, тогда счет используем 76.10.

Если начисление займа будет формироваться из кассы, то пользователю нужно будет создать документ “Расходной кассовый оредр” (РКО) ( пункт меню “Банк и касса”).

После формирования документов по выдаче, надо отразит в программе начисление процентов по займу. Для этого используем документ “Операции, введенные вручную” с типом “Операция”.

Возврат займа