как заплатить налог с дивидендов полиметалла

Частые вопросы

Обратите внимание, что https://www.polymetalinternational.com/ и https://www.polymetal.ru/ (с автоматическим перенаправлением на https://www.polymetalinternational.com/ru/) являются единственными официальными веб-сайтами Polymetal International plc.

Другие веб-сайты, даже если они похожи на официальные и/или содержат наименование Компании или его часть в своем URL, не имеют никакого отношения к Polymetal International plc и его дочерним компаниям.

Кроме акций компания не выпускала ни других торгуемых ценных бумаг, ни финансовых инструментов, включая токены.

Дивиденды

Да, Полиметалл выплачивает дивиденды с 2012 года в соответствии с дивидендной политикой.

Дивиденды Полиметалла выплачиваются в долларах США, с возможностью для акционеров выбрать валюту в фунтах стерлингов или евро.

Полиметалл выплатил промежуточной дивиденд по результатам 1 полугодия 2020 год в размере US$ 0,40 на акцию 25 сентября 2020 года.

Мы рекомендуем обратиться к вашему брокеру.

Дата закрытия реестра — дата определения лиц, зарегистрированных в качестве владельцев ценных бумаг и имеющих право на получение дивидендов.

Экс-дивидендная дата — это дата, начиная с которой акция продается без права получения недавно объявленных дивидендов. Назначается обычно за четыре деловых дня до момента дивидендной переписи.

Информация для акционеров

Обыкновенные акции Полиметалла котируются на основных торговых площадках Лондонской фондовой биржи, Московской фондовой бирже и Астанинской международной бирже с тикером POLY. Тикер ADR: AUCOY

Компания не выпускала ни других торгуемых ценных бумаг, ни финансовых инструментов, включая токены.

Регистратором, который ведет реестр акций компании Polymetal, является Computershare. Если у вас есть вопросы по поводу владения акциями, Вы можете обратиться в Computershare через форму обращения на сайте регистратора

https://www-uk.computershare.com/Investor/#Help

Для того чтобы купить акции, Вы должны связаться с выбранной вами брокерской фирмой, открыть счет с ними и выбрать акции, в которые Вы хотели бы вложить капитал.

Обратите внимание, что https://www.polymetalinternational.com/ и https://www.polymetal.ru/ (с автоматическим перенаправлением на https://www.polymetalinternational.com/ru/) являются единственными официальными веб-сайтами Polymetal International plc.

Другие веб-сайты, даже если они похожи на официальные и/или содержат наименование Компании или его часть в своем URL, не имеют никакого отношения к Polymetal International plc и его дочерним компаниям.

Нет. Для того, чтобы приобрести акции необходимо обратиться в брокерскую фирму.

2 ноября 2011 года, акции компании Polymetal International plc вошли в Официальный список ценных бумаг Лондонской Фондовой Биржи. Компания была включена в индекс FTSE100. В результате первичного публичного размещения акций (IPO) получено 763 млн долларов США.

17 июня 2013 года обыкновенные акции Полиметалла, первыми среди акций международных эмитентов, были допущены к торгам на биржевой площадке и включены в котировальный список на Московской Фондовой Бирже.

Согласно Налоговому Кодексу РФ, акционер должен самостоятельно декларировать и уплачивать налог по доходам, полученным от иностранного эмитента (которым является Polymetal International plc). Некоторые брокеры, однако, самостоятельно удерживают налог при перечислении дохода на персональный счет, но про наличие такой возможности / услуги требуется уточнять у конкретного брокера.

Нет. Дивиденды выплачиваются «брутто».

Акции компании Polymetal входят в следующие основные индексы: FTSE 100, FTSE Gold Mines, MSCI Russia, DJSI, Stoxx600, Stoxx Global ESG, FTSE4GOOD, Vigeo EM 70, RTS.

Полиметалл запустил программу спонсируемых Американских депозитарных расписок I уровня (АДР) в Соединенных Штатах в 2013 году — АДР торгуются на внебиржевом рынке ценных бумаг США с 27 августа 2013 года с тикером AUCOY.

АДР Полиметалла являются долларовыми свободнообращающимися сертификатами на обыкновенные акции Компании. Каждая АДР представляет одну обыкновенную акцию Компании. Bank of New York Mellon назначен депозитарным банком для программы АДР.

Основная информация:

Информация для заполнения налоговой декларации в Российской Федерации

В соответствии с законодательством о. Джерси акции и уставный капитал компании не имеют номинальной стоимости.

44 Esplanade

St Helier

Jersey JE4 9WG,

Channel Islands

Стратегия

Полиметалл не рассматривает инвестиции в проекты за пределами СНГ.

Полиметалл не применяет политику хеджирования. Компания предпочитает иметь возможность увеличить свои доходы в случае роста цен на металлы.

Устойчивое развитие

Полиметалл ежегодно раскрывает качественную и количественную информацию по показателям ESG в Отчете об устойчивом развитии, который подготавливается в соответствии со стандартами GRI и SASB, а также учитывает рекомендации TCFD. Компания PwC проводит независимую проверку раскрываемой информации. Мы также отдельно публикуем исторические количественные ESG данные. Перечисленные выше документы доступны в разделе «Отчеты и результаты».

Наш корпоративный Кодекс поведения, а также политики по правам человека, взаимодействию с местными сообществами, здоровью и безопасности, противодействию взяткам и коррупции и другие размещены на сайте.

Мы выделили ключевые сферы воздействия нашей горнодобывающей деятельности и стремимся увеличивать положительные эффекты и снижать отрицательные. Мы сопоставили каждый аспект воздействия с Целями устойчивого развития ООН, определив собственные цели и отслеживая прогресс. Подробнее о нашем вкладе в достижение ЦУР — в отчете Impact and the UN SDGs (англ.).

Показатели Полиметалла в области ESG регулярно получают оценки ведущих международных информационных агентств и рейтинговых организаций, таких как S&P, MSCI ESG Ratings, FTSE Russell, Sustainalytics, ISS-Oekom и других. Текущие оценки отражены в последней Презентации ESG (англ.) и в разделе «Устойчивое развитие».

На сегодняшний день на хвостохранилищах Полиметалла в России и Казахстане не было зафиксировано ни одной аварии. Согласно оценкам, в случае аварии населенные пункты, здания, сооружения и объекты, где могли бы находиться работники или местные жители, останутся за пределами аварийного участка. Тем не менее, мы осознаем обеспокоенность заинтересованных сторон по поводу разрушений хвостохранилищ, принадлежащих другим горнодобывающим компаниям, поэтому в 2019 году мы опубликовали детальный отчет (англ.) о состоянии всех гидротехнических сооружений Полиметалла, связанных с ними рисками и мерам по их снижению.

Так как около трети наших запасов расположены в районах многолетней мерзлоты на территории России, мы уделяем особое внимание физическим рискам, связанным с изменением климата. Для предоставления полной информации о подверженности предприятий Полиметалла таким рискам и управлении ими мы разместили отдельный блок на сайте в разделе «Устойчивое развитие».

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

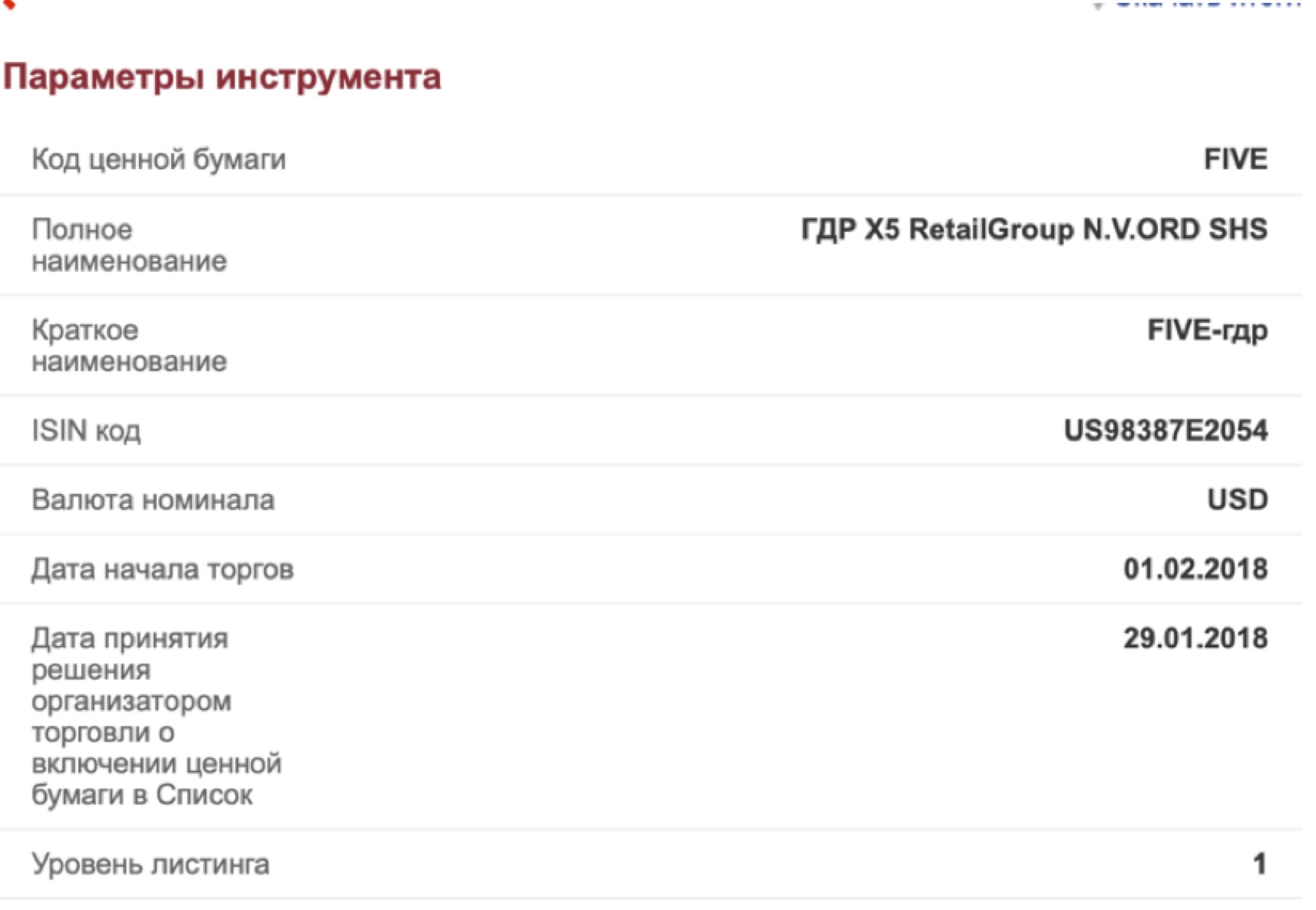

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

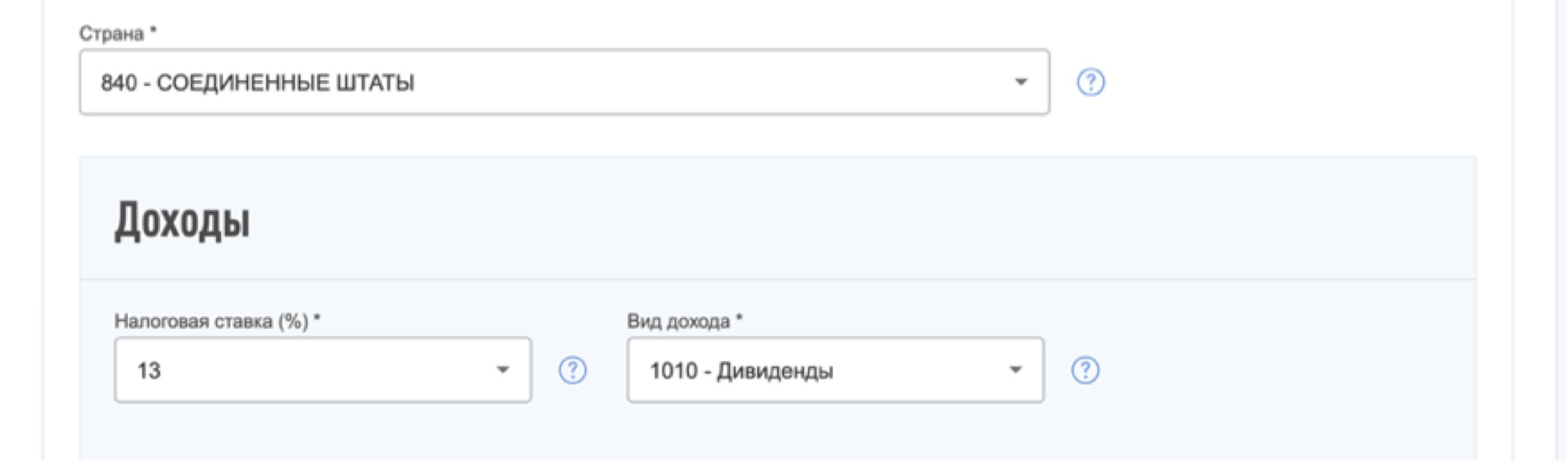

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

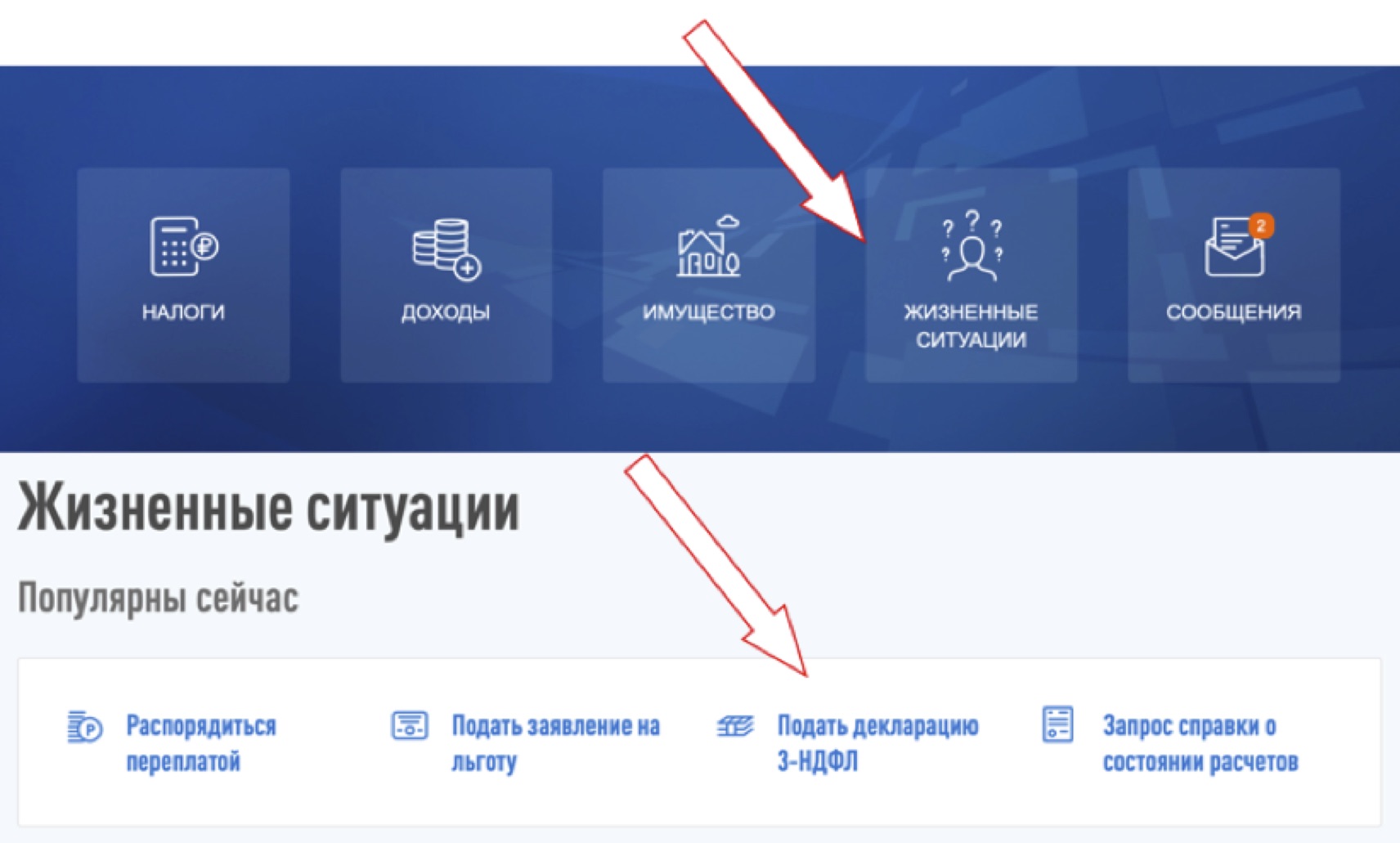

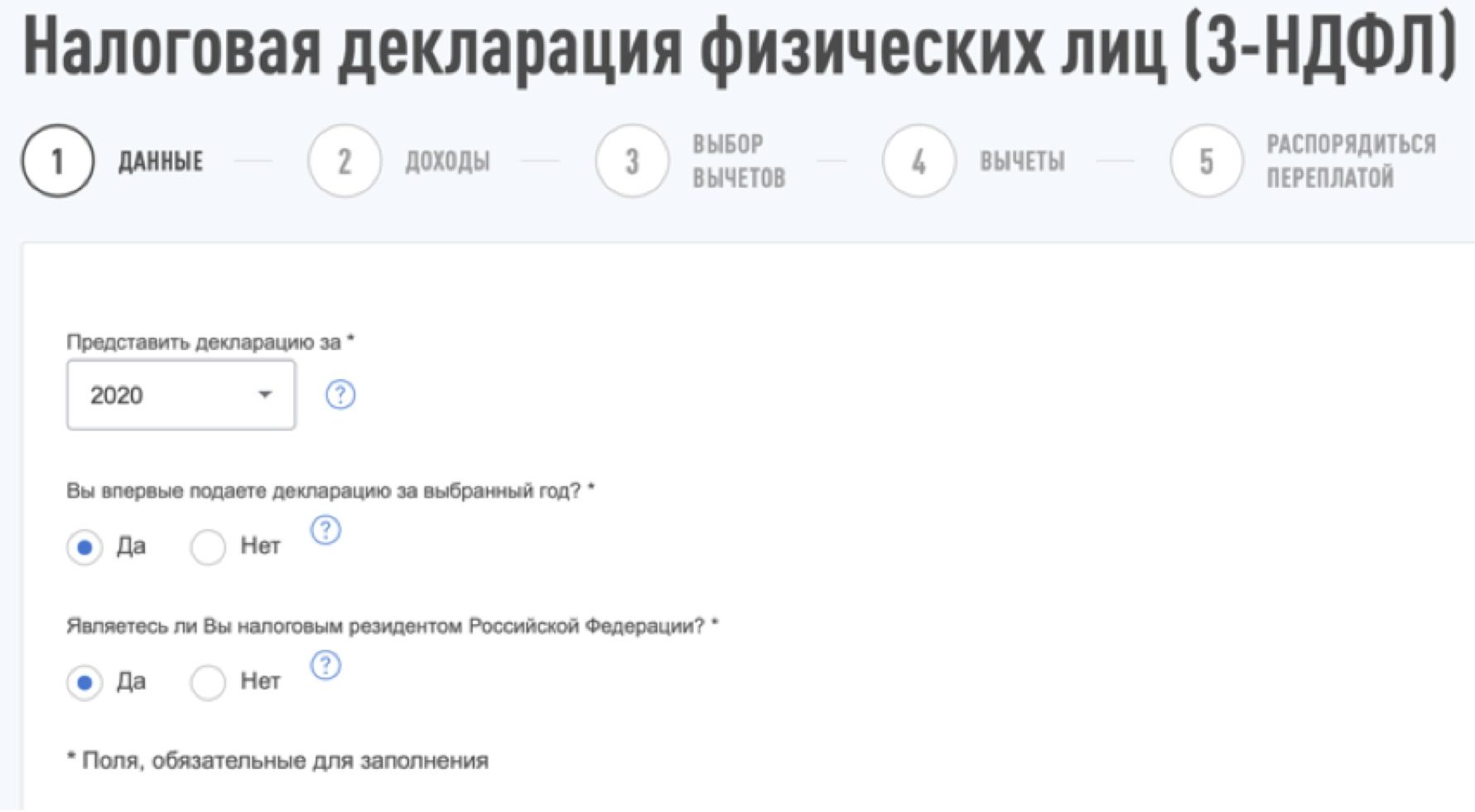

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

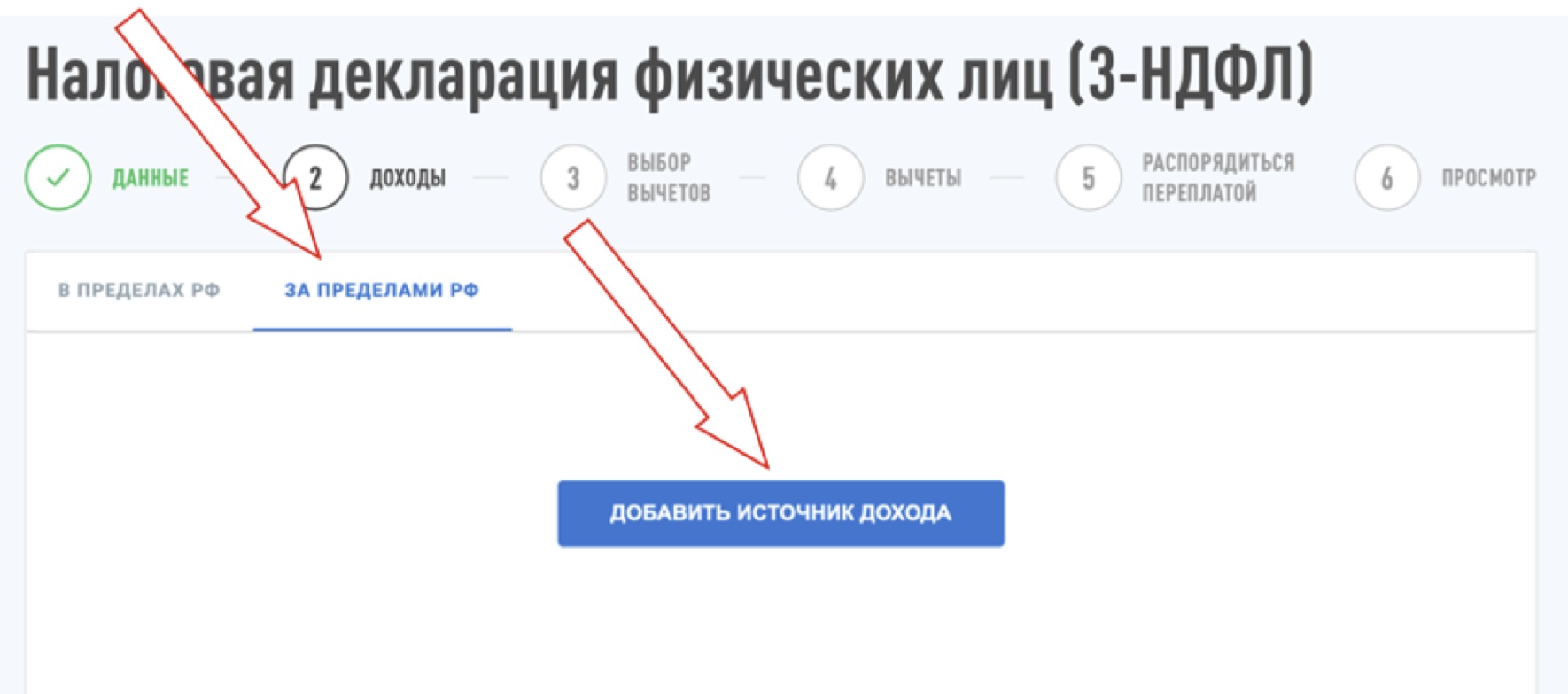

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

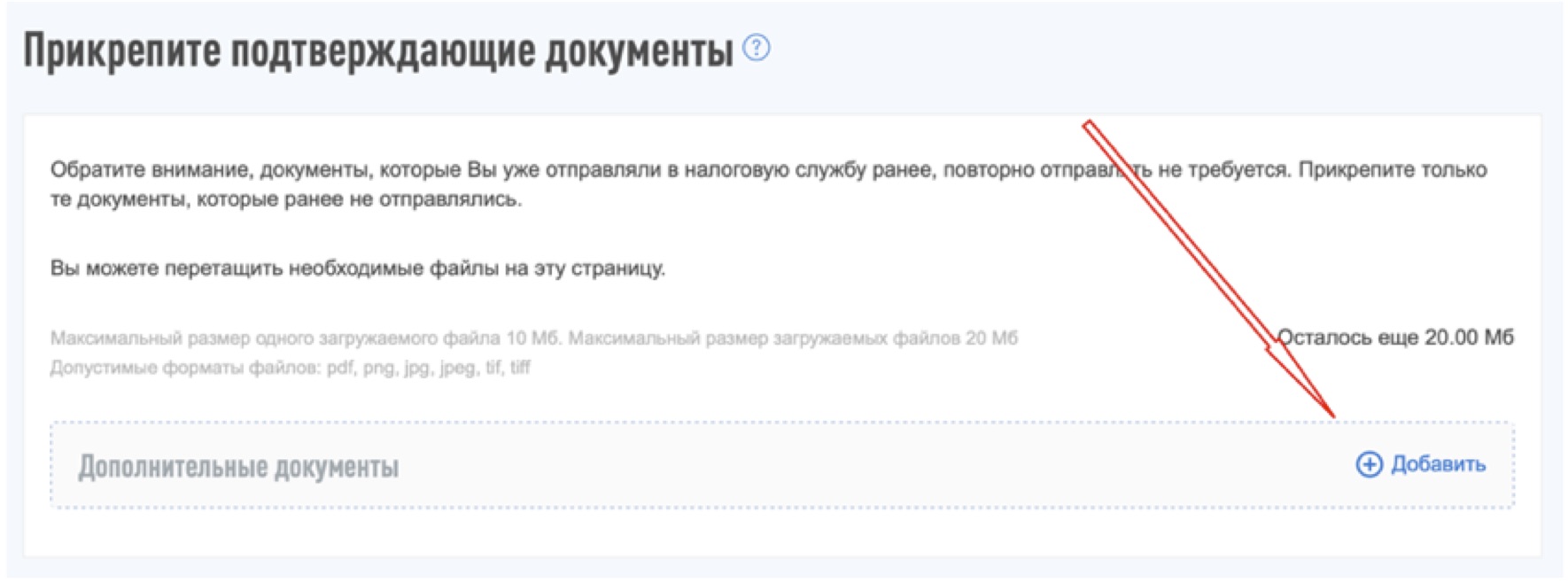

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

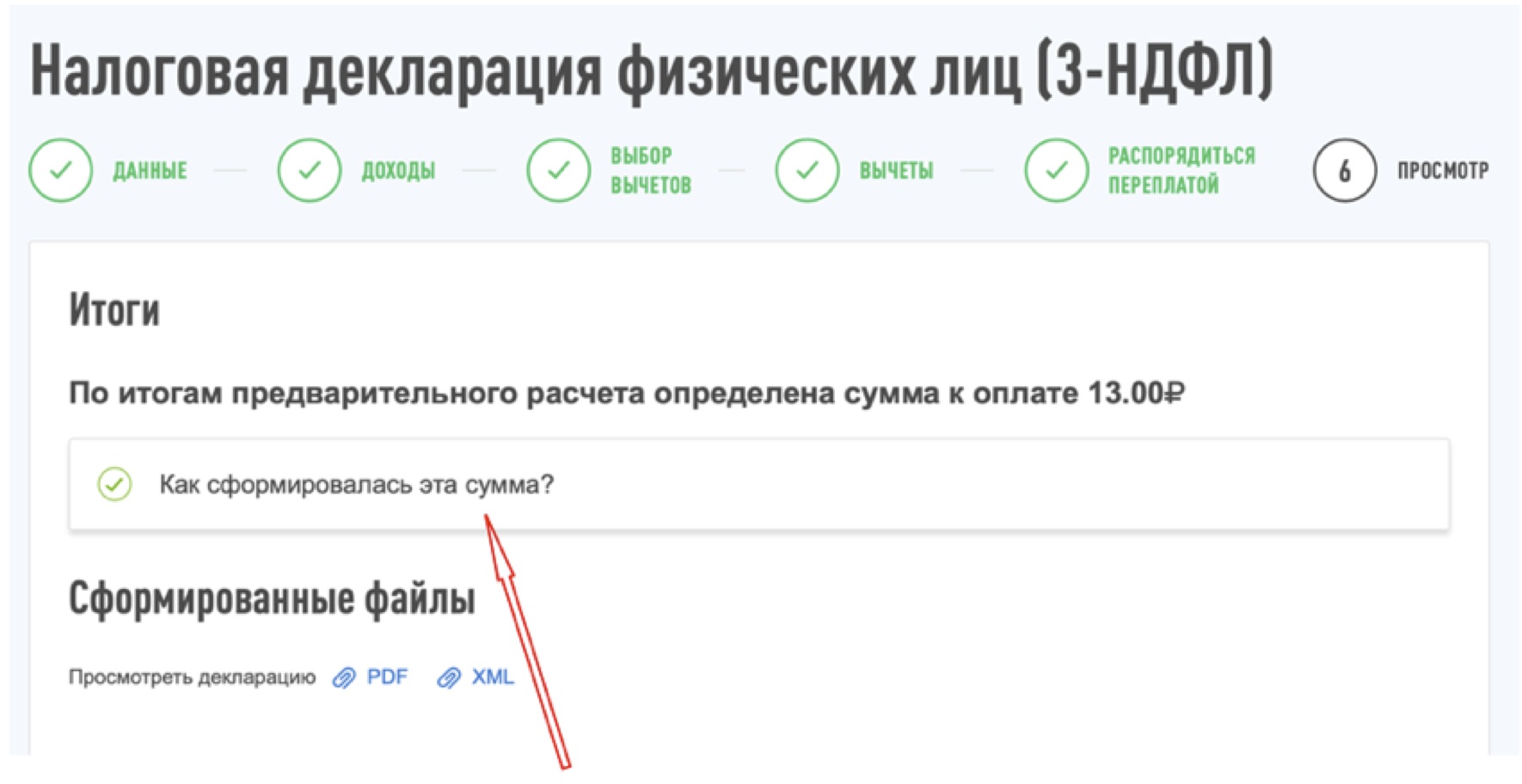

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Дивиденды Полиметалла в 2020 году: нужно больше золота, милорд!

Инвестпривет, друзья! Для золота начало 2020 года получилось очень многообещающим. Котировки продолжили восходящий тренд на фоне неустойчивости на рынках и обновили локальный максимум. Вместе с ростом цены на золото росли и доходы золотодобывающих компаний, в том числе любимого многими российскими инвесторами Полиметалла. В 2020 году компания заплатит дивиденды еще два раза: по итогам 2019 года и 1 полугодия 2020 года. Кроме того, в феврале Полиметалл уже выплатил спецдивиденды за 2019 год.

Акционеры Полиметалла

Полиметалл – один из крупнейших в мире добытчиков золота и серебра. Также компания добывает немного меди и цинка, но их доля совсем невелика. Сейчас Полиметалл ведет активную разведывательную работу в Карелии, планируя начинать добычу платины.

Компания основана в 1998 году, штаб-квартира расположена в Санкт-Петербурге. Основателем является Александр Несис, а гендиректором – его младший брат Виталий Несис.

Материнской компанией российского Полиметалла является Polymetal International plc., зарегистрированная на о. Джерси – классическом оффшоре. Именно ее акции торгуются на Московской и Лондонской биржах под единым тикером POLY.

Самым крупным акционером компании является Александр Несис, который через ICT Holding Ltd and Powerboom Investments Limited владеет 28,87% акций. Еще 12,92% принадлежит PPF Group, 10,12% – структурам Александра Мамута и 6,64% – Альфа-Банку (раньше эта доля принадлежала банку Открытие).

Дивидендная политика Полиметалла

Полиметалл обновил свою дивидендную политику в марте 2017 года. В соответствии с ней компания выплачивает акционерам 50% от скорректированной чистой прибыли при условии, что коэффициент чистый долг / EBITDA ниже 2,5. Из чистой прибыли для расчета дивидендов вычитается доход от изменения курса валют и обесценения активов.

Дивиденды платятся два раза в год – обычно в мае и сентябре.

В конце каждого года Совет директоров может рекомендовать выплатить специальные дивиденды, исходя из наличия свободных денежных потоков, рыночного прогноза и размера CAPEX (капитальных затрат).

На практике специальные дивиденды в последний раз выплачивались в 2012, 2014, 2015, 2016 и 2020 году. Т.е. аккурат в кризисные годы, когда золото дорожает и у компании появляются свободные средств 🙂

Но не факт, что в будущем такая практика продолжится, так как по факту допвыплаты производятся, если коэффициент чистый долг / EBITDA оказывается ниже 1,5.

При высокой долговой нагрузке (если долг / EBITDA будет выше 3,25) дивиденды придется согласовывать с банком и не факт, что выплата будет произведена. Так что инвесторы внимательно следят за этим показателем. Сейчас коэффициент чуть выше 2,1.

Дивиденды выплачиваются в долларах, в то время как сами акции на Мосбирже торгуются в рублях. При желании дивиденды можно получить в британских фунтах стерлингов и евро – для этого напишите брокеру, и он передаст вашу заявку эмитенту.

Вы можете посмотреть историю дивидендных выплат за последние годы на официальном сайте компании Полиметалл: https://www.polymetalinternational.com/ru/investors-and-media/shareholder-centre/dividends/.

Дивиденды Полиметалл по годам в рублевом эквиваленте (курс – на дату выплаты дивидендов, которая, как правило, наступает на 10-15 дней позднее закрытия реестра акционеров).

Дивиденды Полиметалла в 2020 году

В 2020 году Полиметалл уже выплатил дивиденды один раз – 13 февраля произвел выплату спецдивидендов за 2019 год, инвесторы получили по 0,2 доллара на акцию.

Итоговые дивиденды за 2019 год будут выплачены в мае 2020 года. Полиметалл перечислит по 0,42 доллара на акцию, что при цене акции в 1560 рублей дает дивидендную доходность 2,41%.

Дата закрытия реестра акционеров – 11 мая 2020 года. Последний день для покупки под дивиденды с учетом режима торгов Т+2 и выходных дней – 6 мая.

Дата установление обменного курса для получения дивидендов в евро и фунтах стерлингов – 22 мая.

Акции Полиметалла торгуются лотами. В одном лоте находится одна акция компании.

Налоги с дивидендов Полиметалла

С налогообложением дивидендов Полиметалла всё достаточно сложно. Так как компания Polymetal International plc фактически зарегистрирована в офшоре, то по логике вещей налог с дивидендов платить не нужно.

С другой стороны, дивиденды являются доходом, полученным в России. Следовательно, дивиденды облагаются по ставке 13%, и платить их нужно.

Брокеры не выступают налоговыми агентами в отношении иностранных акций (а акция Полиметалла фактически является иностранной ценной бумагой, обращающейся на Мосбирже), поэтому не платят налоги с дивидендов этой компании.

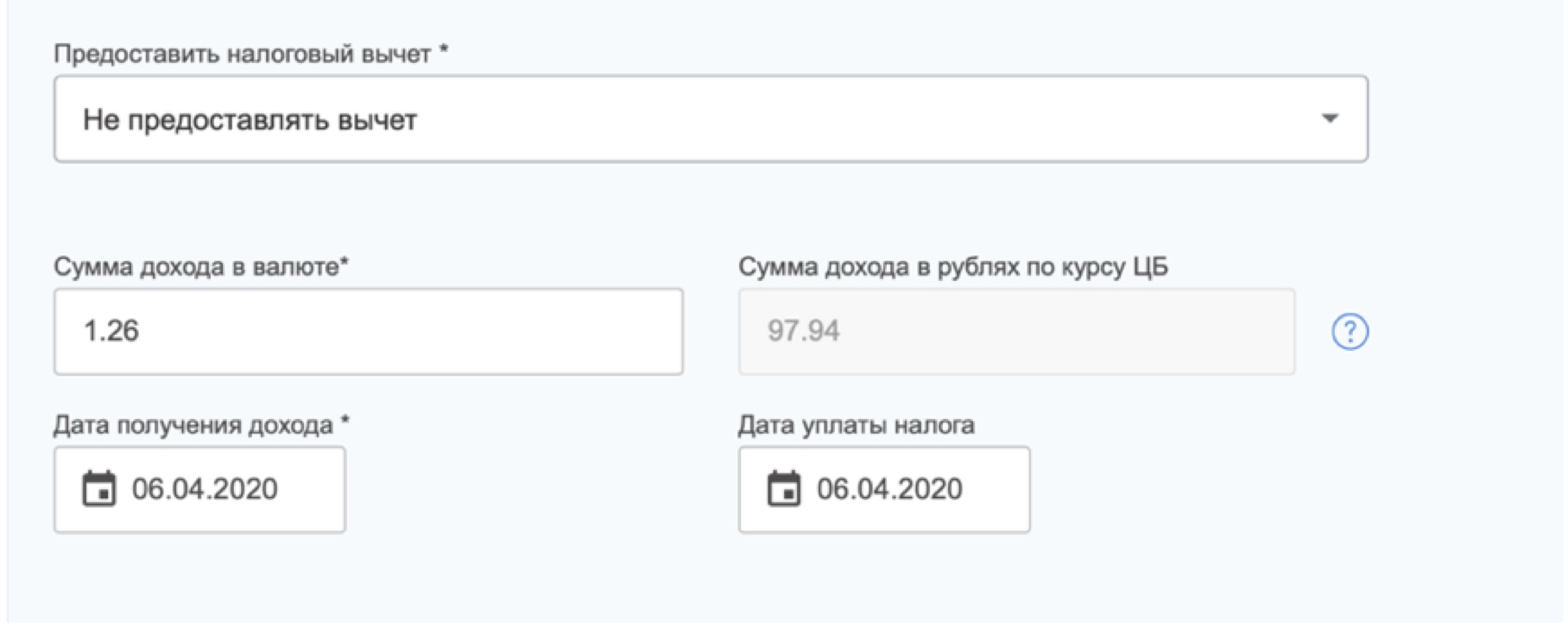

Вам нужно будет самим задекларировать налог с дивидендов Полиметалла и уплатить его в казну. При этом нужно будет пересчитать доллары в рубли по курсу Центробанка на дату фактической выплаты дивидендов.

В общем, всё сложно. Налоговая, кстати, до сих пор не приняла единообразной практики в отношении дивидендов Полиметалла. Одни инвесторы утверждают, что ФНС даже не принимает налог и возвращает его обратно =) Другие – что нужно всё платить самим, так как сведения о дивидендах всё равно поступают в налоговую и вам могут впаять штраф. Третьих – что их брокер сведения о валютных дивидендах в ФНС не передает.

Что советую сделать? Перед покупкой акций Полиметалла позвоните вашему брокеру и уточните, как декларировать налоги с дивидендов Polymetal и нужно ли это делать вообще, и только потом совершайте сделку.

Стоит ли покупать акции Polymetal

В целом 2019 год Полиметалл закончил хорошо. Чистая прибыль по сравнению с 2018 годом увеличилась на 36% до 483 млн долларов, выручка – на 19% до 2,2 млрд. Скорректированная EBITDA выросла на 38% до 1,075 млрд долларов.

Также компания оперативно гасит долги, стремясь снизить коэффициент чистый долг / EBITDA, активно вкладывает деньги в развитие новых месторождений, особенно в Казахстане и в Карелии, продает неэффективные месторождения.

В 2020 году собирается добыть около 1,6 млн унций золота и прочих металлов, при этом себестоимость добычи не должна превышать 900 долларов на унцию.

Сейчас цена унции золота составляет 1720 долларов, и чем выше это значение, тем больше прибыльность добычи.

Если мы посмотрим на график золота, то увидим, что его стоимость стремительно растет. И чем дольше сохраняется неопределенность на рынке, тем будет выше цена золота.

Особенно хорошо видно это на 1-летнем графике.

Если сравнить котировки золота и Полиметалла, то видно, что они положительно коррелируют друг с другом, т.е. цена на акции компании напрямую зависит от стоимости золота.

Конечно, сейчас золото на хаях, и не факт, что его восходящий тренд продолжится – если на рынке появятся по-настоящему положительные сигналы, то золото тут же упадет: инвесторы будут перекладываться из него в более рисковые активы, т.е. акции и корпоративные облигации.

К тому же росту золота могут помешать и другие факторы:

В общем, если вы покупаете золото в разгар кризиса, вы должны хорошо представлять себе, зачем вы это делаете. Ведь оно может и не вырасти 🙂

С другой стороны, рост котировок Полиметалла зависит не только от цен на золото, но и на серебро. К тому же акции ценны сами по себе, так как Полиметалл – это бизнес, и он платит дивиденды (а золото – нет).

Получил дивиденды, как платить налог?

Если цена на акцию изменилась, я, продав акцию, фиксирую прибыль или убыток. В случае прибыли плачу налог. А какая ситуация с дивидендами? В какой момент уплачивается налог? В момент начисления дивидендов? А если я дивиденды сразу реинвестирую в эти же акции, то налог все равно есть?

Дивиденды — это часть прибыли, которую компания выплачивает своим акционерам. При этом не все компании платят дивиденды, а если платят, то размер может меняться со временем. Как это работает, мы писали в отдельной статье про дивиденды.

Главный плюс дивидендов в том, что для их получения не надо ничего делать — достаточно владеть акциями на дату фиксации реестра акционеров. Выплаты не зависят от того, как меняются цены акций. При этом некоторые компании, например американские дивидендные аристократы, много лет подряд не только платят дивиденды, но и увеличивают их размер.

Главный минус в том, что с дивидендов надо платить налоги. Если налогов с дохода от продажи акций можно избежать с помощью налоговых вычетов, то с дивидендами так не получится.

Я расскажу, по какой ставке берется налог, в каких случаях его удержат за вас, а в каких надо будет уплатить его самостоятельно и что можно сделать, чтобы платить меньше.

Я исхожу из того, что вы налоговый резидент России. В других странах правила могут сильно отличаться.

Как регулируется налогообложение дивидендов от акций

Дивидендом считается любой доход, который вы получили при распределении прибыли организации, оставшейся после налогов. Доходы от иностранных источников тоже считаются дивидендами, если по законодательству других стран такой доход относится к дивидендам.

Сумма, с которой платят налог, называется налоговой базой. Налоговый кодекс в 2021 году различает девять налоговых баз для НДФЛ. Дивиденды, то есть доход от долевого участия, относятся не к основной базе, а значит, к ним не удастся применить налоговые вычеты.

По дивидендам от акций российских компаний налоговым агентом считается эмитент акций — тот, кто их выпустил, либо депозитарий брокера, где учитываются эти акции, либо доверительный управляющий. Из-за этого дивиденды поступают на брокерский счет, ИИС или счет в банке уже после вычета налога.

В случае с дивидендами от акций иностранных компаний с налогами придется разбираться самостоятельно.

Налогообложение дивидендов для резидентов и нерезидентов

Ставка налога с дивидендов — 13% для резидентов России и 15% — для нерезидентов.

Если сумма налоговых баз резидента за год окажется более 5 млн рублей, то с превышающей части налог будет 15%. Но в 2021 и 2022 годах действует правило, по которому размер налоговых баз считается не в сумме, а по отдельности. Значит, 15% с дивидендов резидент заплатит с той их части, которая превысит 5 млн.

В случае с выводом дивидендов за рубеж ставка налога 15%, но это больше актуально для юридических лиц, а не частных инвесторов.

Как победить выгорание

Есть ли налоговые льготы для налога на дивиденды

Для резидентов России ставка налога с доходов в виде дивидендов — такие же 13%, как с заработной платы, но к дивидендам нельзя применить инвестиционные, социальные и другие вычеты.

Например, с дохода, полученного при продаже ценных бумаг, можно не платить налог благодаря вычету за долгосрочное владение бумагами — это называется трехлетняя льгота. С дивидендами так сделать не получится.

Доход, полученный в виде дивидендов, не уменьшается на результат убыточных сделок или на размер брокерских и биржевых комиссий. Реинвестирование полученных дивидендов тоже не поможет: вы будете покупать ценные бумаги на дивиденды, с которых уже удержан налог.

Тем не менее бывает так, что налог с дивидендов платить не надо. Пример — акции компании «Система». Она получает прибыль в виде дивидендов от компаний, долями в которых владеет. Когда сама «Система» платит дивиденды из этих денег, налог не взимается.

Паевые фонды, в том числе биржевые, не платят налог с дивидендов от акций российских компаний. Дело в том, что паевой фонд — это имущественный комплекс, а не физическое или юридическое лицо.

К сожалению, комиссии фондов за управление сводят это преимущество на нет частично или полностью. Это зависит от того, какая дивидендная доходность у акций в составе фонда и какие у фонда расходы.

Получение налогового вычета по ИИС. Вычет типа А, позволяющий возвращать до 52 000 Р НДФЛ в год при пополнении ИИС, не вернет уплаченный с дивидендов налог. Даже до недавних изменений в налоговом кодексе, когда появилось понятие основной налоговой базы, вычет типа А не относился к налогу с дивидендов.

Вычет типа Б касается лишь дохода от операций с ценными бумагами и производными инструментами, которые учитываются на ИИС. Дивиденды — это выплата дохода от долевого участия, а не результат сделки, поэтому вычет типа Б не защищает от налога с дивидендов.

Это сложный путь. Придется регулярно следить за датами отсечек и успевать совершать сделки, при этом с каждой сделки платить комиссию. Никто не гарантирует, что перед отсечкой акции, по которым ожидаются дивиденды, вырастут, а сразу после упадут ровно на размер дивидендов.

Как рассчитать налог с дивидендов

Если дивиденды получены от российской компании, например «Газпрома» или Сбербанка, считать налог самостоятельно не придется: дивиденды поступят на счет уже за вычетом налога.

Например, летом 2020 года акционеры «Газпрома» одобрили выплату дивидендов в размере 15,24 Р на акцию. Это дивиденды без учета налогов.

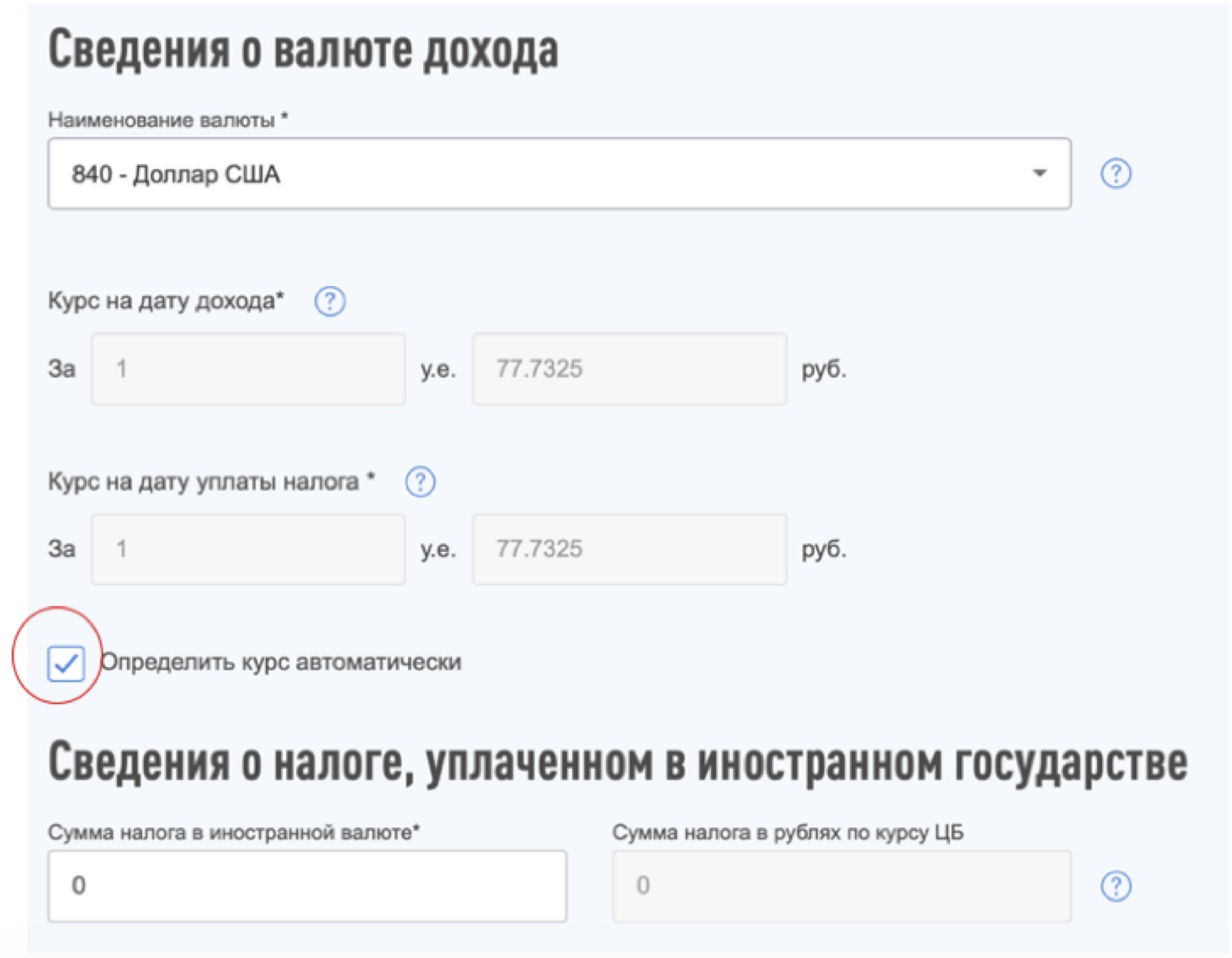

Если дивиденды получены от акций США, надо будет задекларировать доход в России. Придется ли что-то платить, зависит от того, был ли удержан налог в США и по какой ставке.

Здесь не так важно, инвестируете вы через российского брокера или иностранного. Тот и другой не считаются налоговыми агентами в случае с дивидендами от иностранных акций и не будут общаться за вас с российской налоговой. Также неважно, куплены акции американской компании на Московской бирже, Санкт-Петербургской или на торгах в США.

Еще 3% надо будет самостоятельно уплатить в России, чтобы в итоге налог с дивидендов составил 13%. Вот как считать размер доплаты:

Можно ли избежать двойного налогообложения. Двойное налогообложение — это ситуация, когда приходится платить налог с одного и того же дохода дважды в разных странах, из-за чего в итоге налог становится излишне высоким. Например, если бы инвестору, получающему дивиденды от акций американских компаний, пришлось сначала заплатить налог по ставке 30% в США, а потом еще 13% в России, на налоги ушла бы почти половина дивидендов.

Этого можно избежать. В налоговом кодексе сказано, что сумму налога можно уменьшить на размер налога, исчисленного и уплаченного в стране, где находится источник дохода. Подобная норма действует, если между Россией и этой страной есть договор или соглашение об избежании двойного налогообложения. Таких стран более 80.

Избегать двойного налогообложения благодаря договоренностям России и США позволяет форма W-8BEN, которую я упоминал выше. Она относится только к бумагам американских эмитентов.

Если такого подтверждения нет, придется платить налог со всей суммы, поступившей на счет, даже если в другой стране налог уже был удержан и есть договор об избежании двойного налогообложения.

В случае с дивидендами от фондов недвижимости REIT форма W-8BEN не действует. Ставка налога в США составит 30%, хотя бывает, что все равно берут налог по ставке 10%. В случае с MLP, или ограниченными партнерствами, форма W-8BEN тоже не работает, а ставка налога — 37%. Эти налоги удерживаются в США при выплате.

Доход в виде дивидендов от REIT и MLP надо задекларировать в России, если вы налоговый резидент, а вот доплачивать какие-либо налоги в России не придется.

Если дивиденды выплачены не в денежной форме. Бывают ситуации, когда дивиденды выплачиваются не деньгами. Например, в случае с долевым участием в ООО может быть так, что организация выплатит дивиденды товаром или каким-то другим имуществом.

Тот, кто получил доход, должен будет сам его задекларировать и уплатить налог исходя из стоимости полученного имущества. Организация, выплатившая дивиденды, не будет налоговым агентом.

Обычный инвестор, использующий биржевые ценные бумаги, вряд ли столкнется с такой ситуацией.

Как правильно отчитаться о дивидендах и заплатить налог

Если вы получили дивиденды по акциям российских компаний, то декларировать такой доход и платить налог не нужно. Дивиденды должны поступить на счет уже за вычетом налога.

Если это дивиденды по акциям иностранных компаний, например американских или немецких, то доход декларируют независимо от того, был ли удержан налог за пределами России и по какой ставке. Надо ли будет платить налог, зависит от того, какой налог удержан за рубежом.

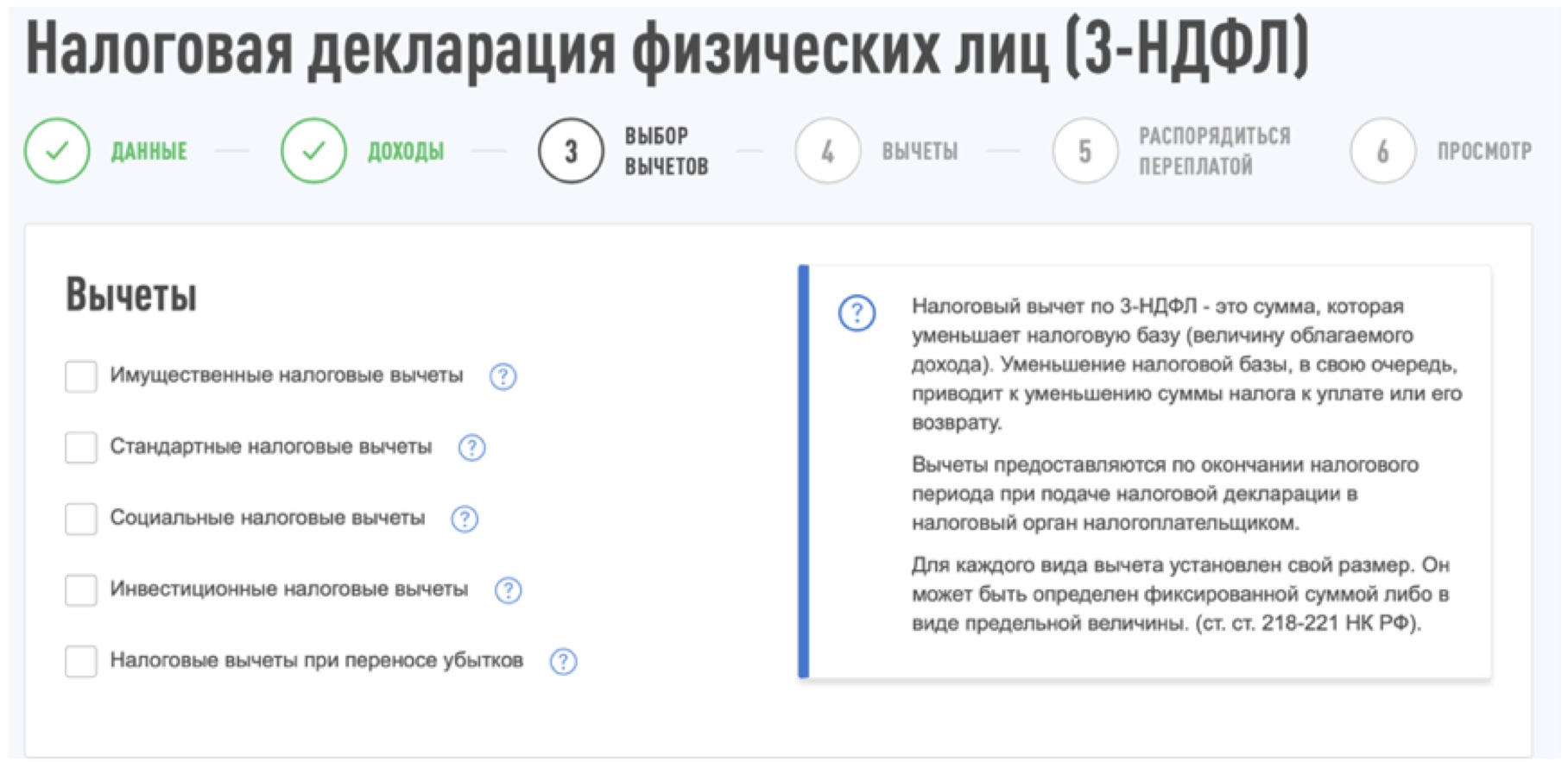

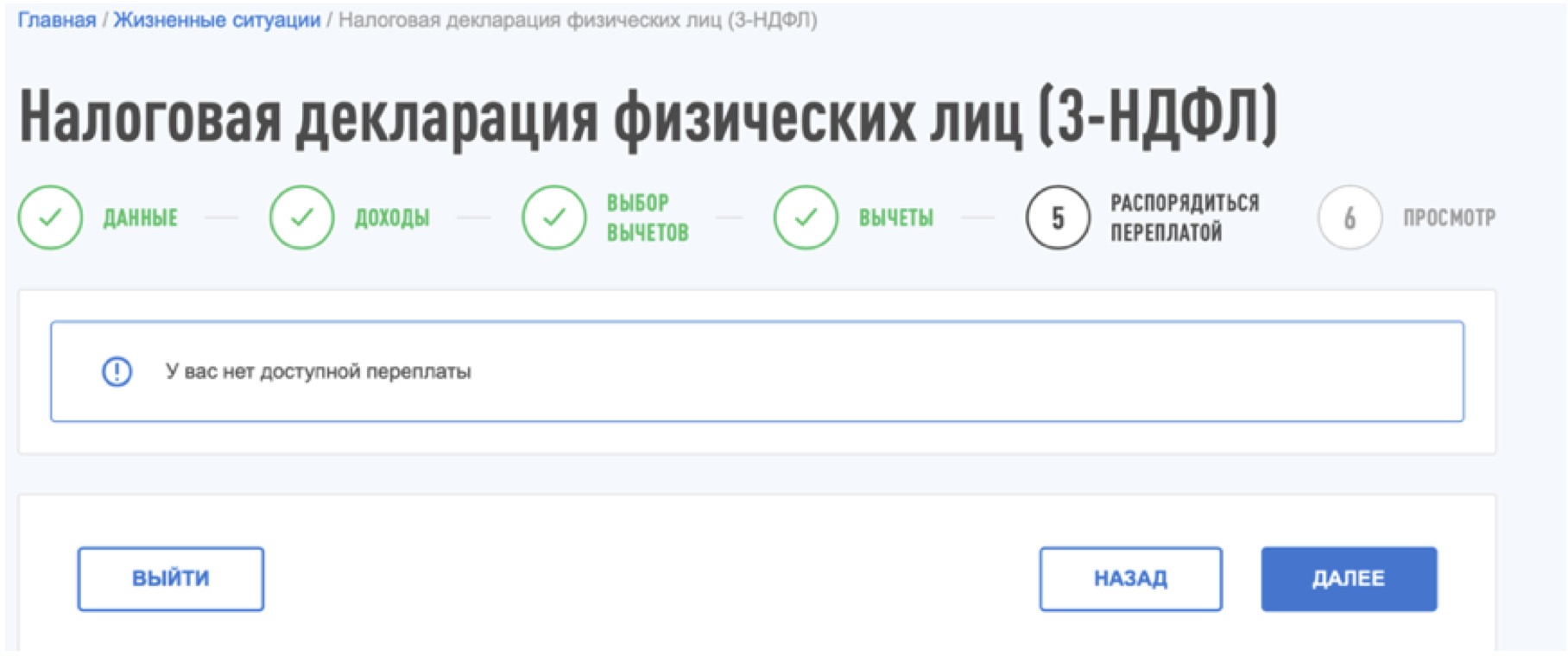

Чтобы сообщить налоговой о дивидендах по иностранным бумагам, заполните декларацию 3-НДФЛ. Это та же самая декларация, с помощью которой можно получать налоговые вычеты, например за платное лечение или пополнение ИИС. Данные о дивидендах и налоговых вычетах, которые хотите получить, должны быть в одной и той же 3-НДФЛ.

Подготовить декларацию можно двумя способами:

По каждой выплате в декларации сделайте отдельную запись. Это может быть утомительно, если у вас много разных акций и по каждой из них выплачиваются дивиденды несколько раз в год.

Подать декларацию надо не позднее 30 апреля года, следующего за годом получения дивидендов. Например, если получили дивиденды в мае и октябре 2020 года, подать декларацию с указанием этого дохода надо не позднее 30 апреля 2021 года.

Сумма к уплате будет рассчитана после заполнения декларации на основе введенных вами данных. Уплатить налог надо не позднее 15 июля.

Самое важное

С дивидендов от акций российских компаний налог удержат автоматически. Декларировать такой доход и самостоятельно платить налог не придется.

В случае с акциями иностранных компаний доход в виде дивидендов надо задекларировать самостоятельно в следующем календарном году после получения. В зависимости от того, по какой ставке был удержан налог с таких дивидендов, может потребоваться доплата налога в России.

Налог с дивидендов неизбежен, и его нельзя вернуть через налоговые вычеты. Защититься от налога с дивидендов с помощью вычета типа Б на ИИС или вычета за долгосрочное владение тоже нельзя. Уменьшить размер налога на размер убытков по сделкам не получится. Реинвестирование дивидендов не спасает от налога.

Если не хотите платить налог с дивидендов, можно подумать про акции компаний без подобных выплат или про фонды с реинвестированием дивидендов. Если у вас ИИС и вы хотите применить вычет типа Б при закрытии, можно продавать акции перед дивидендной отсечкой и покупать после, но это может быть утомительно и не всегда полезно.

Если вкладываетесь в американские бумаги, подпишите форму W-8BEN у своего брокера. Так налог с дивидендов составит приемлемые 13%: 10% в США и 3% в России, а не 30%. Форма не действует на дивиденды от REIT и MLP, а также не касается ценных бумаг из других стран.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.