как заполнить 3 ндфл по дивидендам по акциям сша

3-НДФЛ: отчитываемся об иностранных дивидендах

Брокер не является налоговым агентом и не удерживает налог с дивидендов, полученным от источников, которые находятся за пределами РФ. В этом случае налог удерживает сам иностранный эмитент по ставке своей страны.

Однако тот факт, что налог удержан с дохода, полученного в другом государстве, не освобождает вас как налогового резидента РФ отчитаться о данном доходе перед налоговой службой в своей стране. Для этого необходимо подать декларацию 3-НДФЛ.

В России вы обязаны уплачивать НДФЛ с дивидендов в размере 13%. Если источник дохода находится в иностранном государстве, с которым заключён договор (соглашение) об избежании двойного налогообложения, то вам следует доплатить только разницу. Например, при наличии формы W-8BEN американские эмитенты в общих случаях удерживают налог по ставке 10%. В этом случае вам необходимо подать декларацию 3-НДФЛ, приложить комплект документов, которые подтверждают, что 10% были удержаны, и доплатить в бюджет РФ 3%.

Если у вас нет формы W-8BEN, американские эмитенты в общих случаях будут удерживать налог по ставке 30%. Однако вы всё равно обязаны предоставить декларацию, но налога к уплате не будет, если есть подтверждение удержания налога в иностранном государстве. Также учтите, если сумма налога, уплаченная по месту нахождения источника дохода, превышает сумму налога в РФ, полученная разница не подлежит возврату из бюджета (п. 2 ст. 214 НК РФ).

Так, если вы получали иностранные дивиденды в 2019 году, то декларацию необходимо подать не позднее 30 апреля 2020 года. В случае, если есть налог, то его следует уплатить не позднее 15 июля 2020 года.

Иванов И.И. в 2019 году получил дивиденды от американской компании ААА. Выплата на одну акцию составила 0,56 долл. Поскольку г-н Иванов владеет 20 акциями компании, ему было начислено 11,20 долл. При наличии W-8BEN эмитент удержал налог по ставке 10% в размере 1,12 долл. На брокерский счёт Иванову фактически поступило 10,08 долл. 26.06.2019 г.

Факт удержания налога подтверждает брокерский отчёт, в котором проходит информация о том, что налог удержан эмитентом. Брокер сам не удерживает налог, а лишь транслирует переданную информацию. Если в брокерском отчёте не проходит информация об удержанной сумме налога, то следует запросить выписку из депозитария по выплаченным дивидендам иностранных компаний.

Ещё одним подтверждающим документом может выступать форма 1042-S. Её формирует эмитент и представляет в службу внутренних доходов США, а также направляет лицу, которому были выплачены дивиденды и удержан налог.

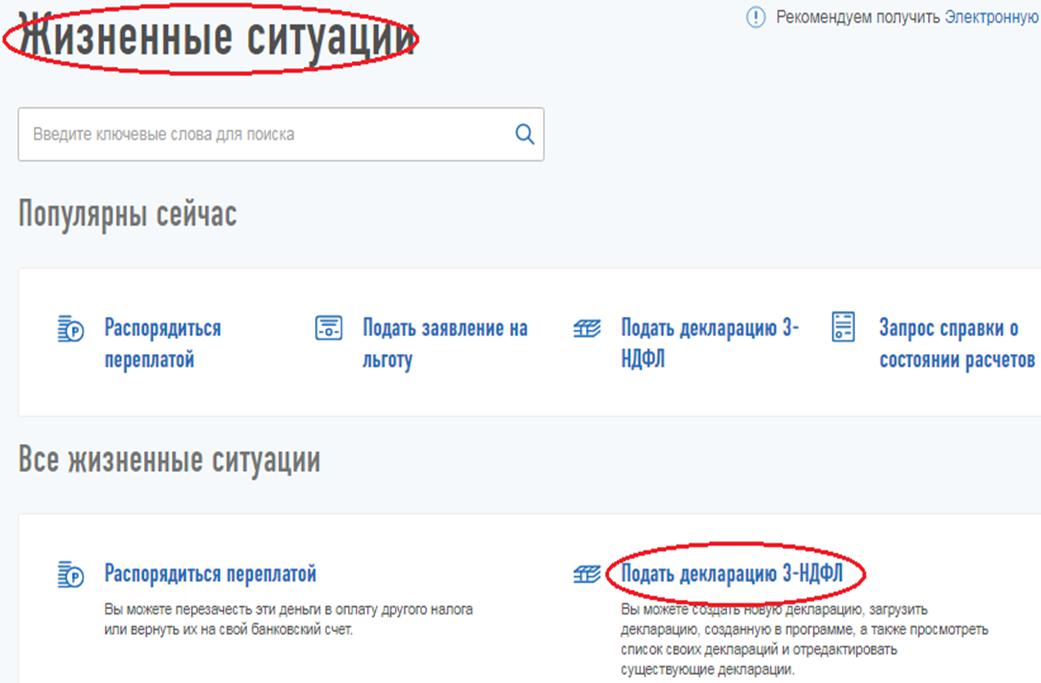

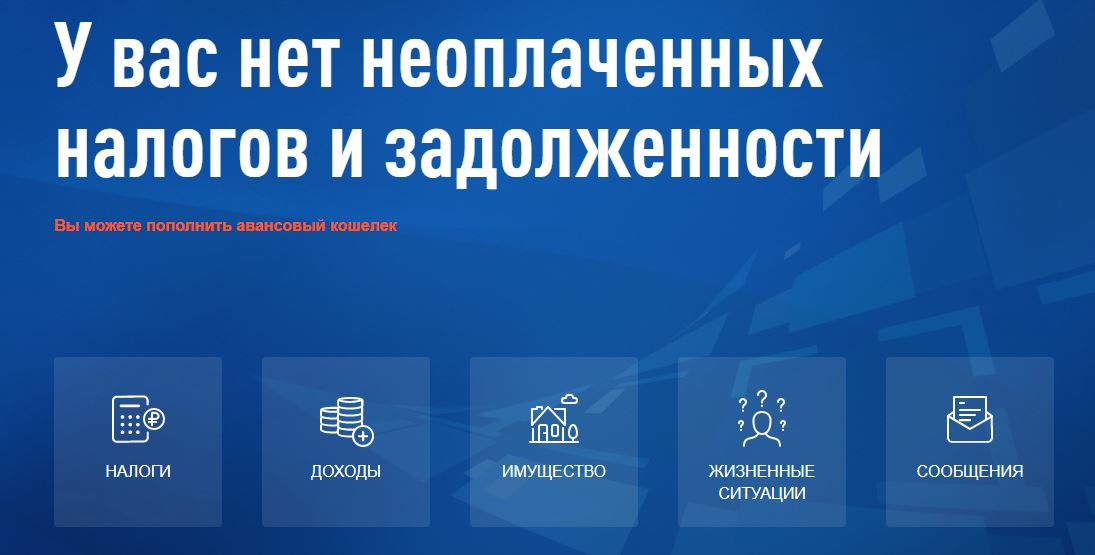

Переходим к заполнению декларации. Для этого в личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

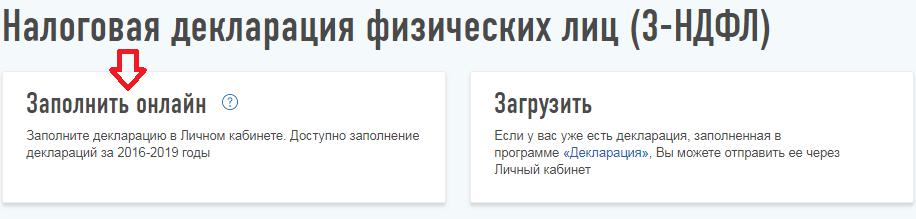

Далее выбираем способ заполнения декларации.

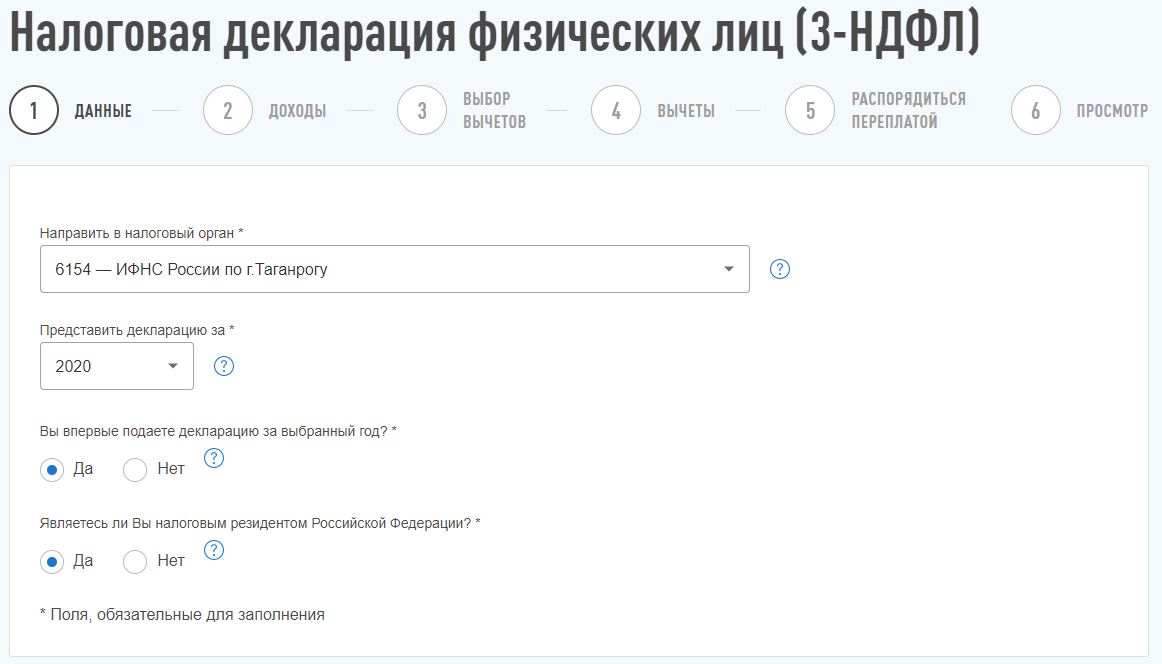

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация за 2019 год представляется впервые, что и следует указать в соответствующих полях.

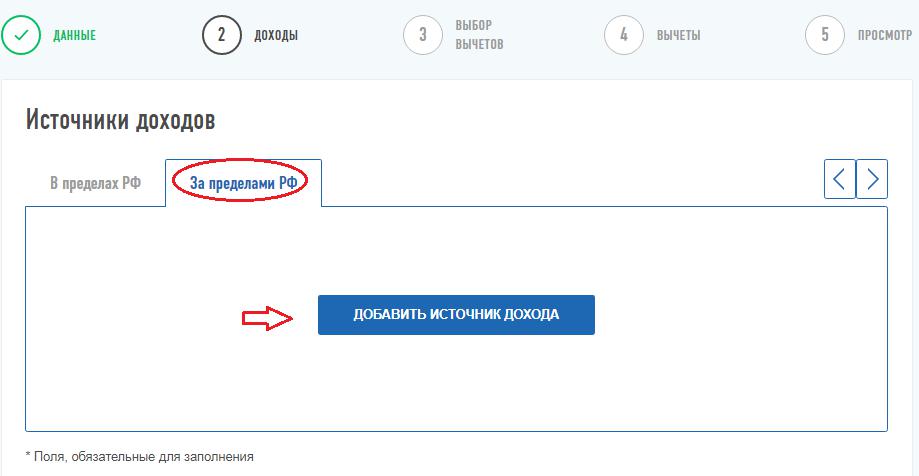

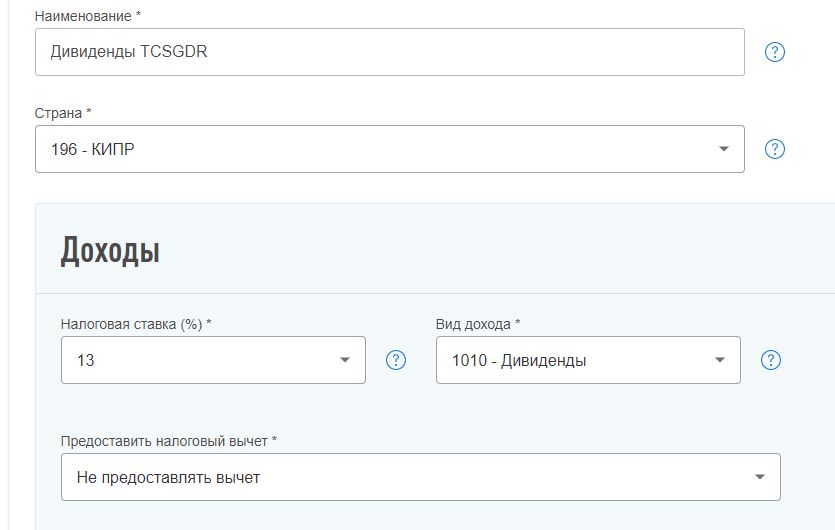

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то сведения подтянутся автоматически. Но если декларация заполняется только для того, чтобы отчитаться об иностранных дивидендах, то информацию по справке 2-НДФЛ нужно удалить. Необходимо выбрать вкладку «За пределами в РФ» и нажать кнопку «Добавить источник дохода».

В появившемся окне следует внести наименование эмитента, а также код страны эмитента. Для США — 840.

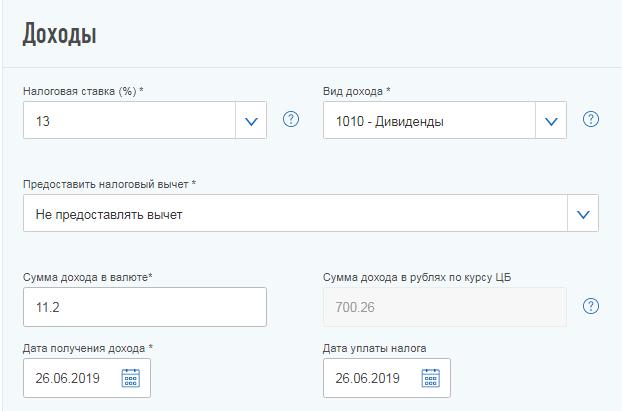

Ниже необходимо внести информацию о полученном доходе. Сначала указывается ставка налога, по которой данный доход должен облагаться, в РФ — 13%. Вид дохода — дивиденды, что обозначается кодом 1010. В данном случае сопровождающих расходов нет, поэтому следует выбрать «Не предоставлять вычет».

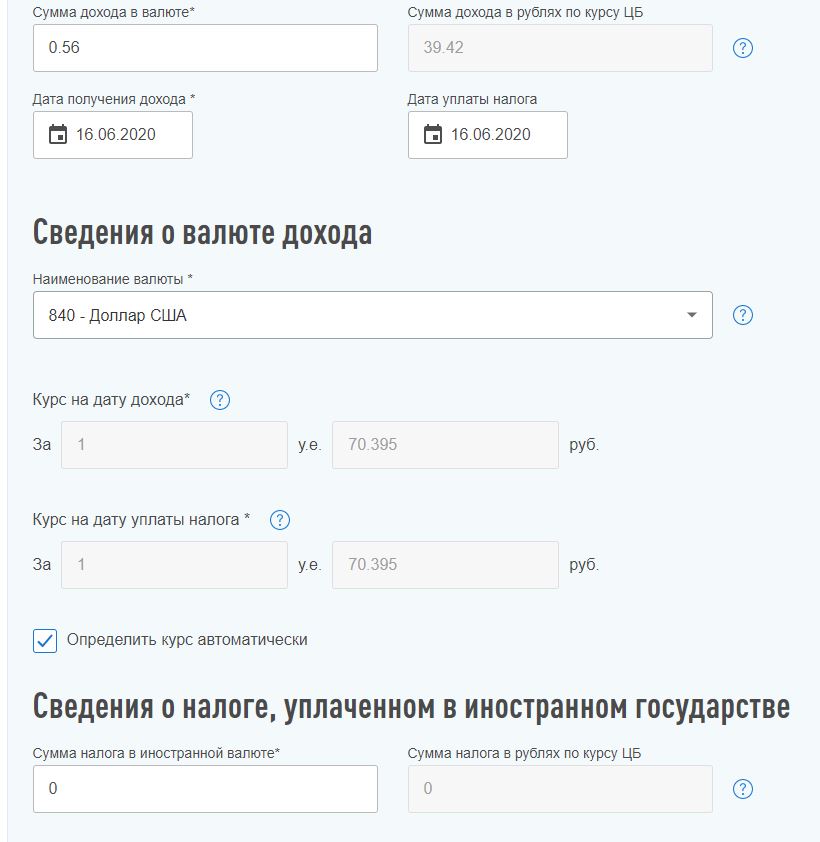

В строке «Сумма дохода в валюте» указывается сумма, которая была начислена, т.е. до удержания налога. В нашем примере — 11,20 долл. Ниже указываются даты получения дохода и уплаты налога эмитентом — 26.06.2019 г.

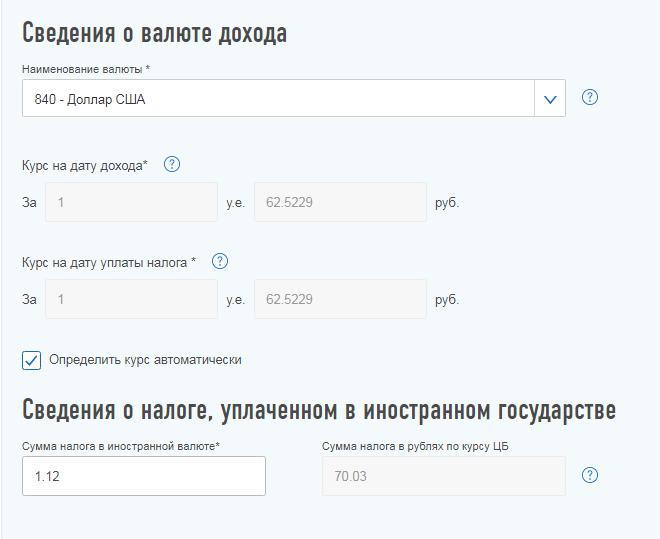

Далее вносится информация о валюте и ставится галочка, чтобы программа автоматически просчитала курс валюты на дату. В последней строке указывается сумма налога, которую удержал эмитент — 1,12 долл.

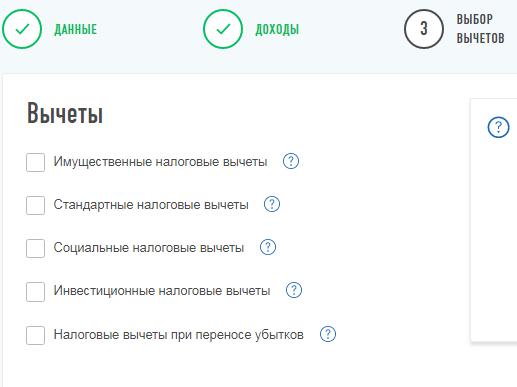

Далее программа направляет на вкладку «Вычеты». Её следует оставить пустой.

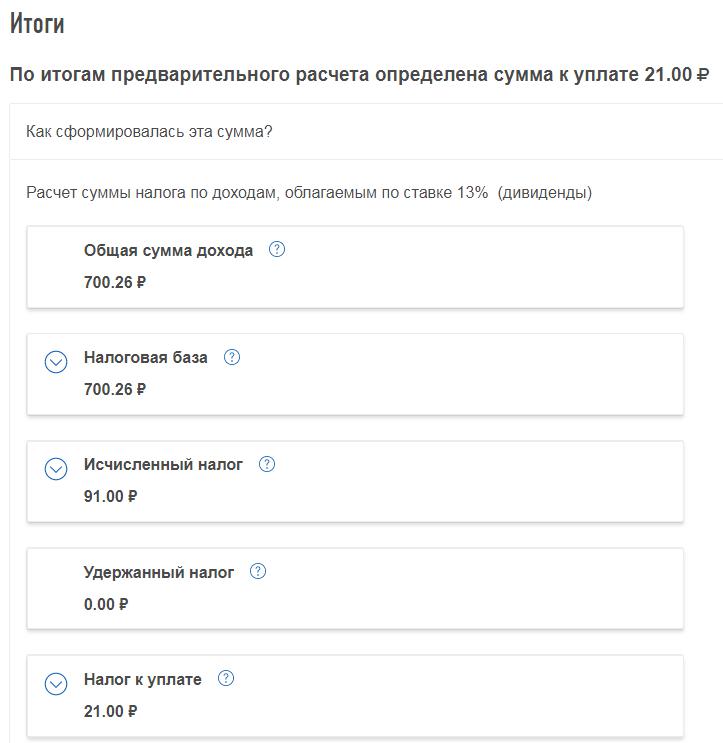

На итоговой вкладке будет прописана сумма, которую необходимо доплатить в бюджет. В нашем примере г-ну Иванову придётся доплатить 21 руб.

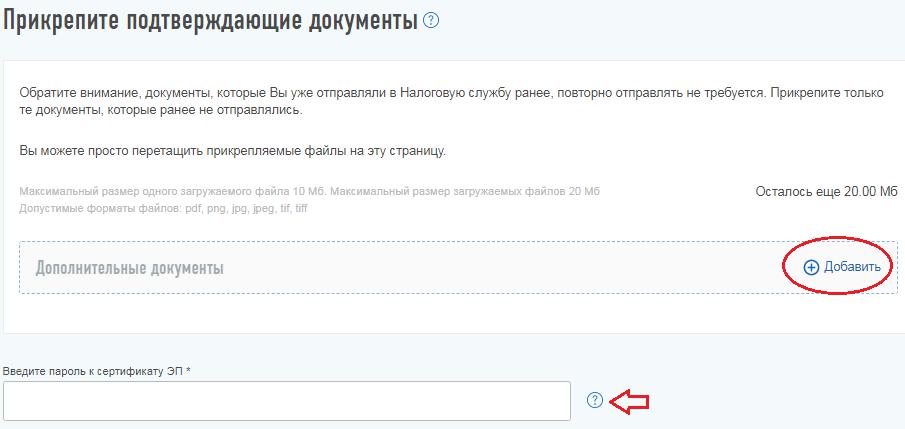

Ниже следует прикрепить комплект подтверждающих документов, в которых будет прописана информация о полученных дивидендах и удержанном налоге.

Когда документы приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки данную декларацию уже нельзя редактировать.

Как правильно платить налоги – учимся заполнять 3 НДФЛ и подавать сведения в ФНС

Здравствуйте, дорогие друзья! Рано или поздно любой инвестор сталкивается с необходимостью уплаты налогов. Вариант с уклонением от этой обязанности я даже рассматривать не буду и вам не советую. Что касается непосредственно налогообложения, то процедура не настолько сложна, как кажется поначалу. Подводных камней хватает, но, если разобраться с ними один раз, то в будущем отчетность сдается без особых проблем. Ниже я поделюсь своим опытом работы с налоговиками. Будет не только инструкция по заполнению 3 НДФЛ, но и ряд нюансов, связанных с налогообложением в целом.

Изучаем законодательство

Если работаете с российским брокером, то он является вашим налоговым агентом и все вопросы ИФНС решает он. Самому налог придется платить только в случае, если источники вашего дохода находятся за пределами РФ, об этом говорится в ст. 208 НК РФ.

Уклоняться от уплаты налогов бессмысленно. Это не Форекс, где вывод пары сотен долларов прибыли никого не заинтересует. Инвесторы оперируют с большими суммами, ИФНС не оставит их без внимания.

Штрафы предусмотрены ощутимые:

В итоге закончится все тем, что вы заплатите налог + штраф. Так что рекомендую не допускать просрочки и не затягивать с подачей документов в ИФНС.

Когда нужно самостоятельно заполнять декларацию 3 НДФЛ

Выше уже говорилось, что если брокер является налоговым агентом, то с НДФЛ он разберется сам. Но и тут есть нюансы. Для начала разберем общую схему организации торговли. Возможны 2 варианта:

Пример

Бывает так, что и при работе с российским брокером с части дохода НДФЛ придется рассчитывать и уплачивать самостоятельно. Приведу пример:

Если собрались декларировать свои доходы, но есть сомнения, что налоговый агент удерживает налоги не со всех типов дохода, рекомендую уточнить этот момент в техподдержке. Специально консультировать и помогать с расчетами вряд ли будут, но хотя бы на нужные статьи НК РФ могут указать и сообщат, считается налог по всем статьям доходов или нет. Обычно клиентам идут навстречу.

Со многими странами РФ еще в 90-х годах ХХ века заключила договор об избежании двойного налогообложения. Так что в теории переплачивать вам не придется. Часть налога, уплаченного в стране, где получили доход, идет в зачет 13%-ного НДФЛ в России. Например, в США платят 10% с дивидендов, остается 3%, которые инвестор и декларирует самостоятельно в России.

За какие доходы нужно отчитаться? Примеры расчетов и кодов в налоговой

Ниже подробнее остановлюсь на каждом из типов доходов. Это пока не подробная инструкция, а лишь общие этапы, с которыми столкнется каждый.

Дивиденды

Для этой категории код 1010. Этот налог на доход, полученный за рубежом в идеале не превышает 13% для стран, с которыми у РФ есть соглашение об отсутствии двойной уплаты налогов. Но и здесь есть нюансы:

W-8BEN – не универсальный документ, подходит только для США. Если покупаете акции, эмитированные в другой стране, то и налогообложение зависит от государства, в котором они зарегистрированы. Если у РФ нет соглашения о двойном налогообложении, то и платить НДФЛ придется дважды.

Сложность в том, чтобы подтвердить факт уплаты налога в США. Брокер выдает 2 документа:

Тонкость в том, что нет гарантии, что в ИФНС примут эти документы как доказательство того, что указанный налог реально уплачен в США. Соответствующее подтверждение выдает только IRS (американский аналог нашего ФНС) и вам эту бумагу не выдадут.

Решение зависит от конкретного работника ИФНС. При подаче отчета удержанный налог указывайте как уплаченный и надейтесь на то, что все решится в вашу пользу. Но морально рекомендую подготовиться к тому, что придется платить полноценные 13% вместо 3.

Дивиденды и ИИС, пример расчета налога

Получение налогового вычета невозможно при дивидендном доходе. Ранее по этому вопросу делался ликбез. 3 ндфл для вычета по ИИС счету нужна, но компенсацию налога от государства получите только если вы официально трудоустроены и есть «белая» заработная плата.

Удобнее разобрать это на примерах.

Пример расчета налога

В примере фигурирует США, вы можете работать и с другими странами. Если бы сбор превысил 13%, доплачивать в России ничего не пришлось бы.

Что касается того, какие бумаги приобретать, лучше прочитайте статью, как купить акции и получать дивиденды, в ней этот вопрос рассматривался детально.

Доход по еврооблигациям

Что касается того, какие документы приложить, то понадобится:

Код в этом случае 1530 для обращающихся активов (торгуются на бирже, и в течение как минимум последних 3 месяцев по ним рассчитывалась рыночная котировка) и 1531 в остальных случаях.

Погашение облигаций

Тут может быть 2 варианта:

Принцип ровно тот же, что и в предыдущем примере. Что касается документации, то понадобятся:

Коды те же, что и в предыдущем пункте.

Продажа валюты

В вопросе, какие доходы надо декларировать, о валюте многие забывают. Если покупали ее за наличные и отчетности нигде нет, то налоговая скорее всего о сделке не узнает (разве что суммы очень большие) и вопрос уплаты налога лежит на вашей совести. В остальных случаях заплатить НДФЛ придется.

Разберем вариант с чистой покупкой и последующей продажей иностранной валюты:

Пример

Расходы на покупку:

350 000 руб. − 175 000 руб. = 175 000 руб.

175 000 руб. × 0,13 = 22 750 руб. То есть в бюджет надо заплатить 22 750 рублей.

Еще один вариант законно избежать уплаты НДФЛ – держать валюту больше 3 лет. В этом случае размер заработка роли не играет и налог на доход не уплачивается.

Коды

Внимательнее выбирайте коды, для валюты подходит несколько:

Продажа ценных бумаг

Что касается того, какие налоги нужно оплатить с продажи акций, то основная тонкость в валютной переоценке. Бумаги покупаются за доллары, и налог будет состоять из:

Из-за этого встречаются любопытные случаи, когда акция подешевела в долларах, но за счет сильного падения рубля вы все равно в плюсе. В этом случае в декларации 3 НДФЛ отражается этот доход и с него рассчитывается налог.

Пример

Порядок уплаты НДФЛ разберем на примере. Предположим, не особо активный инвестор продал в начале 2019 г. ценные бумаги и в 2020 г. занимается отчетностью:

По этой ссылке – неплохой вариант таблицы с ручным заполнением. Рекомендую расчеты не держать в голове, а сразу фиксировать.

В результате видим итоговую сумму в 26 307,36 руб., с которой и нужно заплатить 13% или 3420 рублей. Еще раз напомню – в этом примере валютная переоценка не стала причиной дополнительного налога, так как рубль укрепился по отношению к доллару. Таблица на рисунке доступна онлайн, сохраните ее себе и корректируйте по своим результатам торговли.

Нюанс с покупкой валюты нужно учитывать, даже если работаете через российского брокера. Если покупаете доллары, потом за них акции, то придется отдельно декларировать результат по ценным бумагам и работе с валютой. Российский брокер подаст отчетность по ЦБ, а результат операций с валютами контролирует сам инвестор.

Любители работать с евробондами РФ освобождены от валютной переоценки с начала 2019 г. На иные активы это послабление не распространяется.

Декларирование доходов физических лиц, работающих с зарубежными компаниями, требует перевода на русский язык брокерского отчета. Для страховки можете нотариально его заверить, но на практике часто хватает и самостоятельного перевода.

При подсчетах не забывайте о правиле FIFO. Если вы регулярно покупаете акции, то при их продаже считается, что сначала реализуются те, которые были приобретены первыми.

Код этой категории – 1530.

Прочие типы доходов и их коды

Примеры в этом случае приводить бессмысленно. Просто берете получившееся число и умножаете его на 0,13.

Инструкция по заполнению 3 НДФЛ

Процесс подачи отчетности и оплаты налога давно переведен в цифру. Чтобы все сделать, не выходя из дома, понадобится регистрация на сайте налоговой. Это единственный этап, на котором понадобится лично посетить ФНС, чтобы получить логин и пароль от личного кабинета. Если зарегистрированы на Госуслугах, можно обойтись и без визита к налоговикам.

Также при подаче документов понадобится электронная подпись. На сайте ФНС выдают неквалифицированную версию, ее хватит для оплаты налогов.

Действуем в такой последовательности:

Можно переходить к работе с 3 НДФЛ и оплате налога через сайт ФНС.

Заполнение 3 НДФЛ через программу Декларация

Порядок заполнения следующий:

После этого жмем Проверить и сохраняем форму 3 НДФЛ как .xml документ. Рекомендую на этапе создания также сохранять декларацию. У активных инвесторов может быть и несколько десятков позиций в пункте Доходы, заполнение займет больше часа. Лучше подстраховаться, чтобы не потерять промежуточный результат.

Работа онлайн

Этот вариант использовать можно как резервный, если с программой начались какие-то проблемы. Последовательность сохраняется той же, хотя интерфейс периодически меняется:

Также через личный кабинет можно загрузить результат работы в программе Декларация. Тот самый .xml файл. Пошаговая инструкция не нужна, так как все сводится к нажатию пары кнопок.

Помимо этого файла подайте брокерский отчет с переводом его на русский язык и опционально нечто вроде сопроводительного документа (или пояснительной записки). В письме можно детальнее объяснить источник происхождения дохода и пояснить, как вы производили расчеты. Это необязательный элемент, но иногда помогает решать спорные ситуации и не терять время.

Непосредственно оплата налога выполняется в срок до 15 июля. Это также можно сделать онлайн через сайт налоговой.

Замечания к заполнению 3 НДФЛ и работе ФНС

В теории все выглядит просто, но регулярно инвесторы сталкиваются с проблемами при подаче декларации. Выделю пару моментов:

И самое главное – будьте готовы к тому, что в ФНС с первого раза не примут документы, потребуют разъяснений. Все-таки в нашей стране инвестирует незначительная прослойка населения и у сотрудника ФНС может просто не быть опыта работы с такими документами. Так что наберитесь терпения и просто объясните, что к чему. И не затягивайте с подачей пакета документов, лучше иметь запас по времени.

Лучшие зарубежные брокеры

Ниже коротко остановлюсь на компаниях, неплохо себя зарекомендовавших и подходящих в том числе и для россиян. Начнем с Interactive Brokers:

CapTrader

Компания в России популярностью не пользуется, но скорее по причине отсутствия информации о ней на русском языке. В ближайшем будущем планирую сделать подробный обзор этого брокера:

Зарегистрировать счет в CapTrader

Exante

Это одни из лучших зарубежных компаний. Если интересуетесь работой на российском рынке, рекомендую попробовать торговать в БКС. Обзор брокера БКС делался ранее, компания предлагает неплохие условия, плюс нет проблем с надежностью.

Итоги

Самый простой путь – поручить заполнение 3 НДФЛ и формирование пакета документов третьему лицу, таких предложений полно. На мой взгляд, в этом нет смысла, и дело не только в деньгах, хотя ценник может превышать 30 тыс. рублей. Важно понимать, откуда берутся налоги, какие вычеты можно применять и знать саму процедуру поэтапно. Психологически будете чувствовать себя увереннее, если пакет документов сформируете сами, а в будущем сможете помочь коллегам-инвесторам.

В вопросе налогообложения масса нюансов, законодательство несовершенно. В рамках одного обзора осветить все тонкости невозможно, поэтому жду вопросы в комментариях. С удовольствием поделюсь собственным опытом и помогу найти решение проблемы.

Рекомендую также оформить подписку на мой блог, чтобы получать уведомления о выходе новых материалов. Обзор на этом завершаю и желаю успехов не только в инвестировании, но и в составлении документации для налоговой, это не менее важно. Всего хорошего и до скорой встречи!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

💰Fingram: как уплатить налоги по дивидендам от иностранных компаний

Декларацию о доходах за прошедший год в ФНС надо подавать, согласно Налоговому кодексу, до конца апреля. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, этот выпуск Fingram — вам. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т. д. Сохраняйте себе эту пошаговую инструкцию!

1. Всегда ли нужно самому платить налоги по дивидендам от иностранных компаний?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

2. Какие российские компании зарегистрированы за рубежом?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

Акции могут приносить прибыль не только при продаже. Надежные компании вознаграждают своих акционеров, делясь частью прибыли. От чего она зависит и как получать ее грамотно?

3. Какой налог по таким дивидендам?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

4. Как уплатить налоги по акциям иностранных компаний?

1). Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

2). Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3). Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

4). В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

5). Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

9). Если вы считаете, что все заполнили правильно, нажмите кнопку «Подтвердить и отправить». В течение трех месяцев декларация будет проверена налоговым агентом.

Бонус:

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?