как заполнить карточку депонента образец заполнения

Депонирование заработной платы

В тех случаях, когда заработанное вознаграждение не перечисляется на банковскую карточку работника безналичным способом, а выдается в кассе, всегда могут сложиться ситуации, когда деньги готовы к выдаче, но человек не смог явиться за ними в назначенное время. Причины могут оказаться различными: отсутствие по болезни, вследствие командировки или вызванное другими обстоятельствами. Как в таких случаях должен поступить кассир или бухгалтер?

Законодательством для этого предусмотрена процедура депонирования заработной платы. Расскажем о том, как она должна проводиться.

В чем смысл депонирования

По законодательству, работодатель сам может выбирать способ выплаты заработанного сотрудниками вознаграждения:

В последнем случае предполагается, что это происходит по месту работы, и нерабочие часы персонала не будут тратиться на перемещения для того, чтобы получить заслуженные финансы.

Если трудящийся не успел подойти к кассиру, собственноручно поставить подпись в ведомости и забрать свои деньги в положенное время, при этом никому не поручал совершить это вместо себя, не выданная з/п должна быть депонирована.

Депонирование – это бухгалтерское отражение в первичной учетной документации зарплатных сумм как не выданных на руки наемному работнику.

Сроки для депонирования

Если з/п выдается кэшем, это должно отражаться в специальных унифицированных формах документов, утвержденных постановлением Государственного комитета статистики России от 05 января 2004 г. № 1:

На первом листе этого документа обязательно проставляется дата, когда он сформирован и выдается з/п. Период, который можно держать финансовые средства в кассе фирмы, а значит, время на их получение сотрудниками, ограничены источником финансов, предназначенных на выплату трудового вознаграждения:

Если установленное время истекло, а работник не явился за своими деньгами, бухгалтер депонирует их, а ведомость будет закрыта.

Действия бухгалтера (кассира) при депонировании

По истечении времени, отведенного для выплаты зарплатных средств, бухгалтер должен произвести последовательные действия, регламентированные Порядком ведения кассовых операций (о депонировании говорит п.18).

ВАЖНО! Если средства выдавал не кассир, а другое лицо по его поручению, то внизу документа необходима дополнительная отметка о том, кем выдавались деньги по данной ведомости.

Бухгалтерские проводки депонированной зарплаты

Не важно, когда именно представитель персонала должен был получить на руки и не получил свои «кровные», бухучет по з/п должен касаться того месяца, когда ее начислили, как это утверждается в п. 5 ПБУ 1/2008. Бухгалтерские процедуры разделяются на три части: начисление, депонирование и выплата депонированной з/п.

Начисление средств на зарплату:

Депонирование зарплатных сумм проводится по субсчету «Расчеты по депонированным суммам», являющемуся частью счета 76 «Расчеты с различными дебиторами и кредиторами»:

Выплата депонированных зарплатных средств:

Вопрос: Каков срок удержания и уплаты НДФЛ с зарплаты, депонированной работодателем?

Посмотреть ответ

Депонированные деньги, налоги и взносы

Если финансы для з/п получают из банка, НДФЛ с них перечисляется сразу по получении, той же датой (абз. 1 п. 6 ст. 226 НК РФ), еще до того, как открывается зарплатная ведомость для выплаты денег персоналу.

Выручка в наличной форме для выплаты заработанных денег позволяет удержать НДФЛ тогда, когда деньги отдаются рабочим (п. 4 ст. 226 НК РФ), а совершить налоговый платеж можно на следующий за зарплатой день.

Взносы в различные фонды социального страхования нужно производить независимо от дней выдачи зарплаты: для этого предусмотрен обязательный срок, не превышающий середины следующего за зарплатным месячного периода (ч. 5 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ). Депонирование зарплаты никоим образом не влияет на эти сроки.

Как получить депонированные деньги?

Сотрудник, просрочивший время получения своей зарплаты, должен обратиться к кассиру или в секретариат (письменной или устной должна быть форма обращения, решается на предприятии). Зарегистрированная заявка передается главбуху, который учтет эти средства как дополнительные кассовые поступления.

В каких случаях депонированную зарплату уже не отдадут?

Не полученные по каким-либо причинам средства, вернувшиеся на счет фирмы, заработавший их человек может потребовать в течение довольно продолжительного, но не бесконечного времени.

Возвращенные в банк финансы, которые представляли в свое время заработную плату, превратятся просто в прибыль организации и уже не могут быть выплачены по требованию работника после истечения трехгодичного срока (ст. 196 ГК РФ).

Если такое произошло, то эти средства будут проходить по статье доходов, именно так учитываясь в бухгалтерии и налогообложении.

Бухгалтеру предлагается отражать это так: дебет 76, кредит 91-1, субсчет «Расчеты по депонированным суммам» – «Депонированная заработная плата списана по истечении срока востребования».

Конкретный пример депонирования

25 сентября 2016 г. сотрудникам ООО «Клиент-Сервис» была начислена заработная плата за сентябрь 2016 г.

27 октября 2016 г. компания сняла с расчетного счета для выплаты заработной платы 1 400 000 руб., оприходовав эту сумму в кассу.

Кассир выдавал заработную плату сотрудникам компании в период с по 28 по 30 сентября по платежной ведомости от 27.09.2016 № 123. В эти дни за своей заработной платой не явились двое сотрудников: А.П.Изуграфов (находился в командировке), должен был получить 14 800 руб., и С.И. Тарантаева (в связи с временной нетрудоспособностью по болезни), ей причиталось 17 200 руб.

В конце дня 30 сентября кассир ООО «Клиент-Сервис» сформировал реестр депонированных сумм, сделал записи в книге учета депонированной заработной платы и сдал депонированные суммы в банк.

Депонированная заработная плата была выдана:

В бухгалтерском учете ООО «Клиент-Сервис» это было отражено следующими проводками:

Депонирование зарплаты, стипендий и иных выплат

Автор: Ершов Ю., эксперт информационно-справочной системы «Аюдар Инфо»

В настоящее время депонирование зарплаты, стипендий и других выплат не предусмотрено положениями Указания ЦБ РФ от 11.03.2014 № 3210-У. Требование о проставлении в расчетно-платежной (платежной) ведомости отметки о депонировании не выданных в срок наличных денег утратило силу еще 30.11.2020 (см. абз. 3 пп. 6.5 п. 6 Указания ЦБ РФ № 3210-У в прежней редакции). Что теперь делать с деньгами, которые не получены в срок? Надо ли вести учет депонентской задолженности на счете 0 304 02 000? Подробности читайте далее.

Депонирование никто не отменял!

Ранее при наличии в кассе не полученных в срок выплат заработной платы, стипендий и других сумм кассиру в последний день их выдачи следовало совершить следующие действия:

в расчетно-платежной ведомости (платежной ведомости) проставить оттиск печати (штампа) или сделать запись «Депонировано» напротив фамилий и инициалов работников, которым не выданы наличные деньги;

подсчитать и записать в итоговой строке сумму фактически выданных наличных денег и сумму, подлежащую депонированию;

сверить указанные суммы с итоговой суммой в расчетно-платежной ведомости (платежной ведомости);

проставить свою подпись на расчетно-платежной ведомости (платежной ведомости) и передать ее для подписания главному бухгалтеру или бухгалтеру (при их отсутствии – руководителю).

Такие требования содержались в абз. 3 пп. 6.5 п. 6 Указания ЦБ РФ № 3210-У до внесения в него изменений, предусмотренных Указанием ЦБ РФ от 05.10.2020 № 5587-У, которое вступило в силу 30.11.2020.

После этого многие бухгалтеры стали задаваться вопросом: надо ли вообще депонировать не полученные в срок выплаты, а также вести их учет на счете расчетов с депонентами? Давайте разбираться.

Депонирование выплат предполагает отражение их как неполученных в учетных документах и бухгалтерском (бюджетном) учете. Причем это касается только выплат, которые выдаются из кассы наличными.

Действующие положения инструкций по организации и ведению учета в образовательных учреждениях предусматривают использование счета 0 304 02 000 «Расчеты с депонентами» для отражения сумм оплаты труда, стипендий, пособий, пенсий, компенсаций, не полученных в установленный срок (п. 270 Инструкции № 157н, п. 107 Инструкции № 162н, п. 137 Инструкции № 174н, п. 165 Инструкции № 183н).

Продолжительность срока выдачи наличных денег на указанные выплаты определяется руководителем учреждения и не может превышать пяти рабочих дней (включая день получения наличных денег со счета) (пп. 6.5 п. 6 Указания № 3210-У).

Бухгалтерские записи по отражению в учете операций по депонированию выплат формируются на основании расчетно-платежной (ф. 0504401) или платежной (ф. 0504403) ведомости, а также реестра депонированных сумм (ф. 0504047). Об этом говорится и в инструкциях по ведению бухгалтерского учета, и в Приказе Минфина РФ от 30.03.2015 № 52н, которым установлен порядок формирования названных документов.

Согласно ему в формах расчетно-платежной ведомости (платежной ведомости) предусмотрено проставление кассиром напротив фамилий работников и иных лиц, которые не получили зарплату, стипендию и другие выплаты в предусмотренный срок, отметки «Депонировано».

Таким образом, исключение аналогичных норм из абз. 3 пп. 6.5 п. 6 Указания ЦБ РФ № 3210-У не влияет на порядок заполнения названных ведомостей. В них по-прежнему приводится информация о суммах, которые подлежат депонированию и отнесению на счет 0 304 02 000.

Далее хотелось бы отметить, что учреждение вправе хранить определенные суммы наличных средств в кассе, соблюдая лимит кассы. Согласно п. 2 Указания ЦБ РФ № 3210-У денежные средства сверх установленного лимита должны быть переданы в банк.

Поэтому если сумма депонированных выплат превышает лимит кассы, то наличные деньги сдаются в банк для зачисления на лицевой счет образовательного учреждения. Внесение средств осуществляется на основании расходного кассового ордера (ф. 0310002), квитанции к объявлению на взнос наличными (п. 92 Инструкции № 162н, п. 114 Инструкции № 174н, п. 117 Инструкции № 183н).

Отражение выплат в составе депонентской задолженности

Операции по депонированию сумм заработной платы, стипендий и иных выплат, не полученных работниками (учащимися) в установленный срок, и зачислению их на лицевой счет отразятся в учете следующими записями:

Содержание операции

Казенные учреждения

Бюджетные и автономные учреждения

Дебет

Кредит

Дебет

Кредит

Отражено депонирование не полученной в срок выплаты

Внесена депонированная выплата из кассы на лицевой счет учреждения

1 210 03 561

Забалансовый счет 18*

1 201 34 610

Забалансовый счет 18

0 210 03 561

Забалансовый счет 18*

0 201 34 610

Забалансовый счет 18

Зачислена сумма депонированной выплаты на лицевой счет учреждения

1 210 03 661

Забалансовый счет 18

0 201 11 510

Забалансовый счет 18*

0 210 03 661

Забалансовый счет 18

* Запись по указанному забалансовому счету производится со знаком минус (п. 367 Инструкции № 157н).

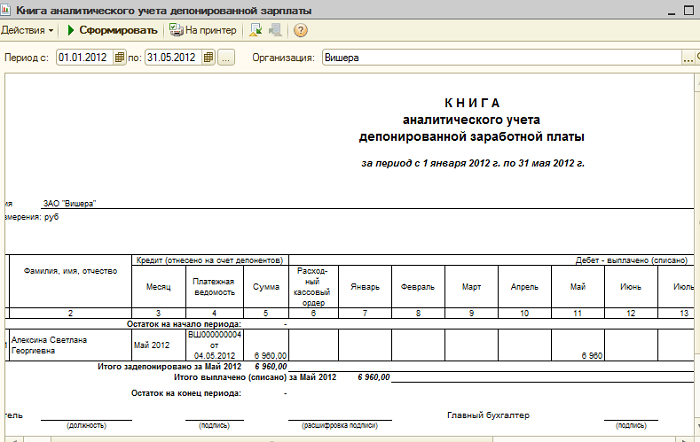

Аналитический учет депонированных сумм организуется в книге аналитического учета депонированной заработной платы, денежного довольствия и стипендий (ф. 0504048) в порядке, предусмотренном в учетной политике для ведения учета обязательств по выплатам на соответствующих счетах аналитического учета счета 0 302 00 000 «Расчеты по принятым обязательствам». А учет операций по счету 0 304 02 000 ведется в журнале операций расчетов по оплате труда, денежному довольствию и стипендиям (ф. 0504071) (п. 271 Инструкции № 157н).

Университет, имеющий статус автономного учреждения, выдает стипендию своим студентам через кассу. В установленный срок один из студентов не явился за ее получением по причине болезни. Сумма стипендии в размере 5 000 руб. была депонирована и в дальнейшем перечислена на лицевой счет учреждения.

Выплата стипендий в автономных образовательных учреждениях осуществляется за счет средств целевых субсидий и отражается по КВР 340 «Стипендии» в увязке с подстатьей 296 «Иные выплаты текущего характера физическим лицам» КОСГУ (п. 48.3.4 Порядка № 85н, п. 10.9.6 Порядка № 209н).

В бухгалтерском учете отражены следующие записи:

Как правильно отразить депонированную зарплату в 6-НДФЛ

Случаи депонирования зарплатных выплат

Депонентами являются работники, не получившие своевременно заработную плату (применительно к нашему случаю).

Депонированные суммы подлежат передаче по принадлежности, а значит, предназначенная для выплаты сумма зарплаты должна быть передана конкретному работнику.

При неполучении сотрудником зарплатных выплат наличными из кассы в сроки, предусмотренные для произведения таких выплат на предприятии, организация-работодатель депонирует (вносит) невостребованные суммы на банковский счет.

Депонирование денежных средств возможно только при условии осуществления выплаты заработной платы наличными денежными средствами через кассу компании (абз. 3 подп. 6.5 п. 6 указания Банка России от 11.03.2014 № 3210-У, далее – указание № 3210-У). Соответственно, при осуществлении выплат на банковские карты или иным способом речь о депоненте даже не может идти.

Зарплатные выплаты должны производиться предприятием дважды в месяц (это требование прописано в ст. 136 Трудового кодекса), в противном случае бездействие предприятия квалифицируется как нарушение с начислением штрафа в соответствии со ст. 5.27 КоАП РФ.

Не признается нарушением неполучение (несвоевременное получение) зарплатных выплат сотрудником, произошедшее не по вине предприятия, а по личным обстоятельствам работника. Например, сотрудник в день выдачи зарплаты наличными из кассы болел, находился в командировке, отсутствовал на работе по иным причинам.

Как отразить депонированную зарплату в бухгалтерском учете, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Момент удержания и срок перечисления налога на физических лиц с депонированной зарплаты

Итак, сотрудник по личным причинам не получил зарплатные выплаты наличными из кассы.

Удерживать ли при этом НДФЛ?

В общем случае доход в виде зарплаты считается полученным в последний день отработанного месяца (п. 2 ст. 223 НК РФ). Удержание налога на доходы физических лиц (далее налог на ф/л) производится непосредственно при фактической выплате дохода, а перечисление – не позднее следующего за таким удержанием дня (пп. 4 и 6. ст. 226 НКРФ).

Следовательно, при решении вопроса о том, является ли депонирование осуществлением выплат в пользу работника, налоговым агентам следует исходить из общих рассуждений: производится ли фактическая выплата дохода при депонировании.

Таким образом, при неполучении сотрудником из кассы в срок зарплатных выплат и при дальнейшем депонировании таких наличных сумм фактическая выплата сотруднику зарплаты признается непроизведенной. Следовательно, и обязанностей у налогового агента по удержанию и перечислению налога в бюджет не возникает, вследствие чего зарплатные выплаты должны депонироваться с учетом НДФЛ. Это подтвердил Минфин в письме от 23.06.2017 № 03-04-05/39846.

Вышеуказанное верно еще и на основании п. 9 ст. 226 НК РФ: уплата налога за счет средств налогового агента не допускается.

6-НДФЛ и депонированная зарплата в 2021 году

С учетом всего вышесказанного для целей заполнения расчета в случае депонирования зарплаты верны следующие постулаты, основанные на общих нормах законодательства:

С отчетности за 1 квартал 2021 года форма 6-НДФЛ и порядок ее заполнения обновлены приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Ссылаясь на нормы новых правил заполнения расчета, ФНС разъяснила порядок на случай, если зарплата не выплачена. В письме от 13.09.2021 № БС-4-11/12938 ведомство указало, что доходы, которые фактически не выплачены физлицам (не получены ими) на дату представления 6-НДФЛ, в расчете не указываются. А если налоговый агент их уже отразил, он должен снять их уточненкой.

Если следовать этим разъяснениям, то:

Также некоторые эксперты говорят, что после выплаты денег нужно подать уточненный 6-НДФЛ за период начисления зарплаты, включив выплаченный заработок в раздел 2, в частности в поля 110, 112 и 140. Есть информация, что такой порядок одобряют налоговики в своих неофициальных пояснениях.

Подробнее о разъяснениях ФНС по заполнению 6-НДФЛ при невыплате зарплаты и о наших в них сомнениях читайте здесь.

Проверьте, правильно ли вы заполнили новую форму 6-НДФЛ с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Также проверить себя перед сдачей расчета в фискальные органы можно, ознакомившись с материалами:

Итоги

При депонировании заработной платы выплата сотруднику дохода считается непроизведенной, поэтому и обязанности налогового агента по удержанию налога на ф/л не возникает, а следовательно, и депонирование должно производиться с учетом налога на доходы. В соответствии с указанными постулатами производится и заполнение формы 6-НДФЛ.

Депонированная зарплата – как проводить и выдавать?

Депонированная зарплата – как проводить и выдавать?

Каждая компания обязана выплачивать своим сотрудникам зарплату. Задача организации – предоставить деньги. Но иногда бывает так, что сотрудник за этими деньгами не является. Такую зарплату бухгалтерия возвращает обратно в банк, т.е. производит депонирование. А сама возвращённая зарплата, соответственно, называется депонированной. Депонирование сегодня уже не так актуально, как было раньше. Сейчас практически у каждого есть банковские карточки, на которые перечисляют зарплату, и сотруднику не нужно 2 раза в месяц ходить в бухгалтерию. Но случаи бывают разные. Иногда бывает так, что работник по какой-то причине не может завести карту. Или компания сама решает выдавать сотрудникам деньги наличкой в бухгалтерии. В этих случаях нужно знать, что делать, если кто-то из сотрудников не пришёл за полагающимися ему деньгами.

В каких случаях производится депонирование, и насколько оно обязательно?

Согласно ТК РФ работник должен явиться за зарплатой в течение пяти дней с момента начисления. Если по какой-то причине он этого не сделал, компания возвращает деньги в банк.

Раньше депонирование вменялась фирмам в обязанность. Однако 11 марта 2014 года вышло Указание Банка России № 3210-У, по которому компании теперь не обязаны сдавать депонированные начисления в банк. Однако оставшиеся деньги по прошествии 5 дней включаются в общий лимит кассы (зарплата сотрудников в этот лимит не входит).

У каждого предприятия должен быть определённый кассовый лимит, выше которого в кассе денег быть не должно. Исключения составляют только предприятия малого бизнеса. Согласно пункту 2 Указания № 3210-У и пунктам. 1, 4 письма ФНС от 09.07.2014 № ЕД-4-2/13338 предприятия малого бизнеса могут не устанавливать кассовый лимит.

Таким образом, если ваша компания – предприятие малого бизнеса, и один из ваших сотрудников не явился за зарплатой, эти деньги спокойно могут лежать в кассе до прихода их владельца, и депонирование вам совершенно не нужно.

Если же ваша фирма не имеет отношения к малому бизнесу, прежде чем депонировать невостребованные деньги, проверьте ваш кассовый лимит и количество средств в кассе. Если размер кассы вместе с невыданной зарплатой лимит не превышают, смысла депонировать деньги нет никакого. Но если лимит будет превышен, сдачи депонированной зарплаты в банк вам не избежать.

Перевод депонированной зарплаты в банк

До 2014 года закон требовал составлять множество документов: реестр депонированных сумм, книга учёта депонированных сумм и т.п. С 2014 года все эти документы составлять необязательно. Но чтобы в бухгалтерии не произошло путаницы, учитывать все суммы с помощью них достаточно удобно. Бухгалтерия будет точно знать, сколько денег не было выдано, когда они были переведены и т.п.

В первую очередь заполняем реестр депонированных сумм. Этот документ ведётся в свободной форме. Как правило в нём указывается:

Далее данные вносятся в книгу учёта депонированных сумм. Такая книга тоже составляется в произвольной форме, заводится на год. В ней отдельная строка заводится на каждого депонента (человека, не пришедшего за зарплатой). Указывается Фамилия, имя, отчество работника, его табельный номер, депонированная сумма и период, за который эта сумма должна была быть выплачена.

Далее деньги переводятся в банк. Делается это по проводкам Дт 70 Кт 76-4 (обозначение депонированной зарплаты) и Дт 51 Кт 50 (зачисление депонированной зарплаты на расчётный счёт в банке). Эти проводки сопровождаются заполнениями соответствующих им документов.

Обратите внимание! По каждой выплате зарплаты компания должна делать отчисления по страховым взносам во внебюджетные фонды. В соответствии со статьёй 11 Закона № 212-ФЗ взносы рассчитываются на дату выплаты зарплаты, указанную в документах (а не на дату фактического получения денег). Поэтому даже если зарплата была возвращена в банк, страховые взносы по ней всё равно должны быть уплачены точно в срок.

Как выплачивать депонированную зарплату?

Что делать, если сотрудник по прошествии какого-то времени всё-таки явился в бухгалтерию за деньгами? В этом случае компания должна выдать деньги не дожидаясь дня следующей зарплаты. Операция проводится по проводке Дт 50 Кт 51.

Однако в некоторых случаях, если речь идёт о крупном предприятии, чтобы не загружать бухгалтерию работой, в уставе компании, в коллективном или трудовом договоре может быть указано, что депонированная зарплата выплачивается:

Депонент должен написать заявление на выдачу ему депонированных средств. На основании этого заявления бухгалтерия отправляет запрос в банк и выводит средства.

Так как ведомость по выплатам зарплат к этому моменту должна быть уже закрыта, для выдачи депонированной зарплаты заполняется специальный документ – расходный кассовый ордер. В нём указывается:

Как депонированная зарплата влияет на налоги?

Отчисления по НДФЛ производятся до того, как зарплата зачисляется сотрудникам. Поэтому на вычеты НДФЛ депонирование не влияет никак.

Однако возвращённые на расчётный счёт средства изменяют баланс предприятия. Если налогообложение предприятия ведётся по основной системе или по УСН15, то депонированная зарплата включается в графу «доходы предприятия», и чтобы её оттуда убрать, нужно ждать, пока сотрудник явится за деньгами. Если налогообложение производится по системе ЕНВД, депонирование зарплаты на налоговые вычеты никак не повлияет.

Истечение срока исковой давности

Депонированная зарплата должна храниться нетронутой на счету предприятия в течение 3 лет. Если за это время деньги так никто и не потребовал, в бухгалтерском учёте они включаются в состав прочих доходов, а в налоговом учёте – в статью внереализационных доходов.

Делается это по следующему алгоритму:

Все эти действия должны производиться в последний день отчётного периода, в котором истекает срок исковой давности.

Как заполнить карточку депонента образец заполнения

Платежная ведомость – первичный документ бухгалтерского учета, предназначенный для выдачи сотрудникам заработной платы, пособия по временной нетрудоспособности, различных премий и прочих выплат, связанных с исполнением трудовых обязанностей (Читайте также статью ⇒ Журнал регистрации платежных ведомостей).

Не нужно включать в ведомость такие выплаты своим сотрудникам, как возмещение командировочных расходов, плата за использование в работе личного имущества, дивиденды. Если строго следовать правилам, то такие выплаты следует выдавать не по ведомости, а по отдельным расходно-кассовым ордерам на имя работника.

Если заработная плата сотруднику выплачивается на банковскую карточку, платежная ведомость не оформляется.

А вот при наличных расчетах с сотрудниками работодателю предлагается на выбор, каким документом воспользоваться при выдаче заработка своим сотрудникам – Расчетно-платежной ведомостью по форме № Т-49 или платежной ведомостью по форме № Т-53, которая заполняется на основании расчетной ведомости по форме Т-51.

Выдача зарплаты в установленные сроки по расходным ордерам не предусмотрена и является нарушением кассового документооборота.

Зарплата и прочие суммы, выплачиваемые в межрасчетный период отдельным работникам (отпускные суммы, суммы «под расчет» при увольнении, пособия по беременности и родам и т.п.), могут оформляться расходными ордерами без формирования ведомости.

В настоящее время остро стоит вопрос с защитой персональных данных сотрудника – организацию могут привлечь к ответственности за распространение личных данных, к таким данным относится и размер заработной платы. Поскольку в платежной ведомости указан список сотрудников, они все могут увидеть не только свою заработную плату, но и заработок своих коллег. Поэтому вопрос о правомерности применения ведомости в контексте защиты персональных данных остается открытым.

Платежная ведомость по форме Т-53 утверждена и введена в действие Постановлением Госкомстата России от 5 января 2004 г. N 1.

Особенности заполнения Формы

Законом о бухгалтерском учете организациям предоставлено право самим разрабатывать формы первичных учетных документов с условием, что они содержат все обязательные реквизиты.

Некоторые бланки документов бизнесмен не может разработать самостоятельно, и должен применять только их унифицированные образцы. К числу относятся платежные документы. Следовательно, бланк унифицированной формы платежной ведомости по форме Т-53 является обязательным к применению.

Порядок заполнения этой формы регламентируется:

— Указаниями по применению и заполнению форм первичной учетной документации по учету труда и его оплаты, приведенных в Постановлении N 1 Госкомстата России от 05.01.2004;

— Указаниями Банка России от 11 марта 2014 г. N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства».

Согласно Указаниям форма N Т-53 применяется для выплаты заработной платы наличными сотрудникам, которая была рассчитана в ведомости по форме N Т-51.

Ведомость всегда составляется в одном экземпляре бухгалтером по заработной плате.

На титульном листе платежной ведомости прописывается:

— общая сумма, подлежащая выплате;

— срок, в течение которого сумма должна быть выплачена сотрудникам. Срок выдачи наличных денег на выплату заработной платы определяется руководителем в соответствии с правилами внутреннего трудового распорядка (коллективного договора) и указывается в расчетно-платежной ведомости. При этом работодателем учитывается, что срок выдачи наличных денег на выплату зарплаты, стипендий и других выплат не может превышать 5 рабочих дней (включая день получения наличных денег в кассу с банковского счета на эти цели).

Разрешение на выплату заработной платы утверждается руководителем организации.

В отличие от расчетно-платежной ведомости, также применяемой при выплате заработной платы, в платежная ведомость содержит немного информации, в ней указываются:

В конце ведомости прописью указываются суммы выплаченной сотрудникам под роспись и депонированной заработной платы.

На выданную по ведомости сумму зарплаты составляется расходный кассовый ордер, номер и дата которого указываются на последней странице платежной ведомости.

Скачать образец журнала регистрации платежных ведомостей в формате excel

см. → Ведение журнала регистрации платежных ведомостей

Действия кассира при выдаче наличности по платежной ведомости

При получении ведомости из бухгалтерии кассир:

— проверяет наличие подписи главного бухгалтера и ее соответствие образцу,

— соответствие сумм наличных денег, проставленных цифрами, суммам, проставленным прописью.

В процессе выдачи наличных каждому сотруднику кассир:

— готовит подлежащую выдаче сумму наличных денег;

— передает ведомость работнику для подписания;

— пересчитывает подготовленную к выдаче сумму наличных денег таким образом, чтобы работник мог наблюдать за действиями кассира;

— выдает работнику наличные деньги полистным (купюры), поштучным (монеты) пересчетом в сумме, указанной в платежной ведомости. Кассир должен выдать наличные деньги непосредственно получателю, при предъявлении им документа, удостоверяющего личность;

— при выдаче зарплаты по доверенности кассир в ведомости после подписи лица, которому доверено получение наличных денег, в графе «Примечание» делает соответствующую запись. Доверенность или ее копия, заверенная в порядке, установленном работодателем, прилагается к ведомости;

— должен проследить, чтобы работник пересчитал под наблюдением кассира полученные им наличные деньги. Кассир не будет принимать от работника претензии по сумме наличных денег, если работник не пересчитал под наблюдением кассира полученные им наличные деньги.

В последний день выдачи наличных денег, предназначенных для выплаты заработной платы, кассир оформляет записи в ведомости таким образом:

— в ведомости проставляет оттиск штампа или делает запись «депонировано» напротив тех сотрудников, которым не проведена выдача наличных денег,

— подсчитывает и записывает в итоговой строке сумму фактически выданных наличных денег и сумму, подлежащую депонированию,

— сверяет указанные суммы с итоговой суммой в ведомости,

— ставит свою подпись на ведомости и передает ее для подписания главному бухгалтеру или бухгалтеру.

На фактически выданные суммы наличных денег по платежной ведомости кассиром оформляется расходный кассовый ордер.

Оставлять в кассе наличные денежные средства сверх лимита в счет будущих расходов, в том числе и на оплату труда, компания не имеет права.

Если компания получает денежные средства на оплату труда в банках, не полученную работниками заработную плату кассир сдает в банк в последний день, отведенный для ее выдачи.

Компании, которые имеют наличную выручку, могут не снимать деньги на зарплату в банке, а выдавать их из кассы. Нужно помнить, что деньги в кассе всегда являются наличной выручкой. Поэтому сумму остатка на конец дня, превышающую установленный банком лимит, необходимо внести на расчетный счет организации. Пятидневный срок для выдачи заработной платы в этом случае не применяется. Зарплата выдается в один день, а неполученные деньги депонируются в день выдачи зарплаты. Такое правило работает и в том случае, когда лимит остатка денег в кассе не превышен.

Порядок депонирования заработной платы

“Наличкой” зарплата раздаётся по платёжной (форма № Т-53) либо по расчётно-платёжной ведомости (форма № Т-49). Образец этих документов можно посмотреть в постановлении Госкомстата РФ от 05.02.2004 № 1.

Термин выдачи надлежит указывать на первом листе ведомости.

По факту не обретения по исходу этого термина зарплаты каким-либо сотрудником, сумма депонируется, а ведомость подлежит закрытию.

По истечении термина выдачи кассир обязан:

Супротив инициалов работающих, не забравших зарплату, в требуемом разделе платёжной ведомости заверить «депонировано», очертить величины сумм уплаченной и не выплаченной зарплаты, сопоставить эти суммы и подписать ведомость.

Утвердить расходный кассовый ордер (по форме № КО-2, в соответствии с постановлением Госкомстата РФ № 88 от 18.08.1998 г.) на велиину зарплат, которые были по факту выплачены.

нести его реквизиты в кассовую книгу.

Неполученная зарплата сдаётся в банковское учреждение на последующий день по окончании термина, который отводится на её хранение. Во время внесения этих сумм составляется объявление о платеже “наличкой” (форма № 0402001, утверждённая п. 6 к Положению ЦБ РФ № 318-П от 24.04.2008 г. №318-П). На суммы, которые подлежали сдаче, составлению надлежит единичный расходный кассовый ордер.

За пределами термина, определённого на сдачу этих сумм в банк возможным является притягивание к ответственности, выраженной в кумуляции в кассе наличных денежных средств выше, чем определённый предел. По п.1 ст. 15.1 КоАП РФ налагает ответственность за такое нарушение в виде штрафа от 4000 до 5000 рублей для должностных лиц (в том числе ИП), и от 40 000 до 50 000 рублей для юридических лиц.

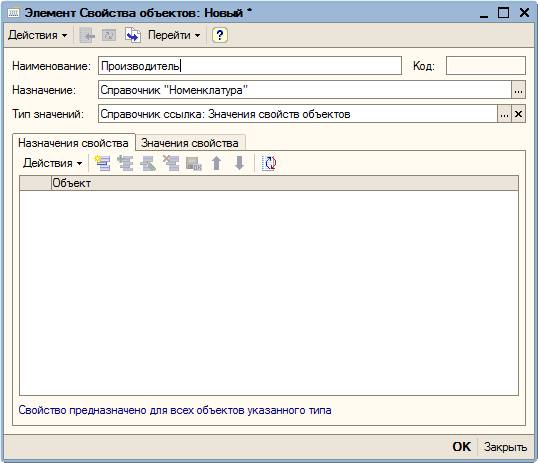

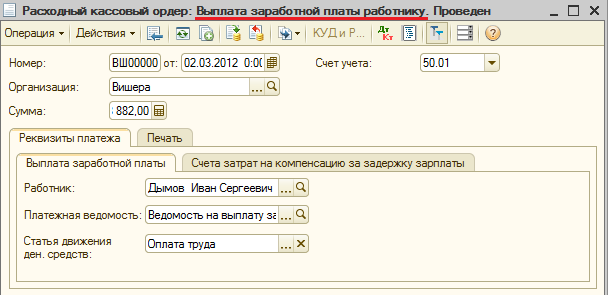

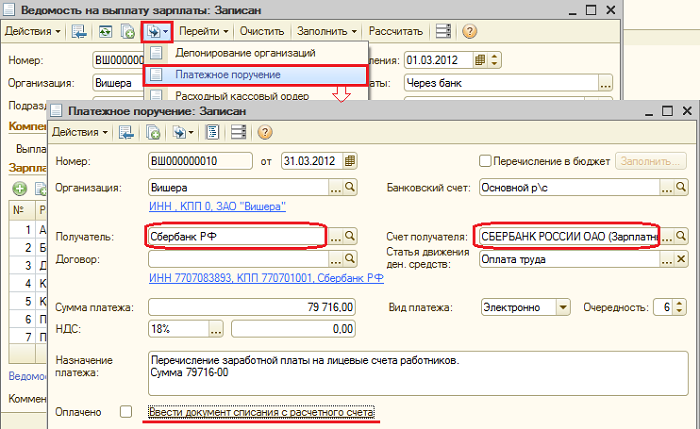

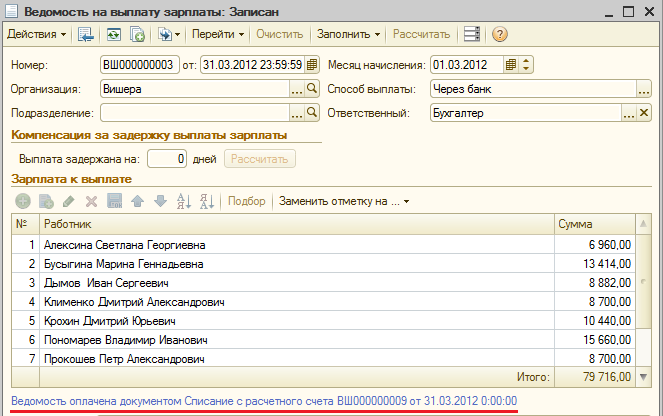

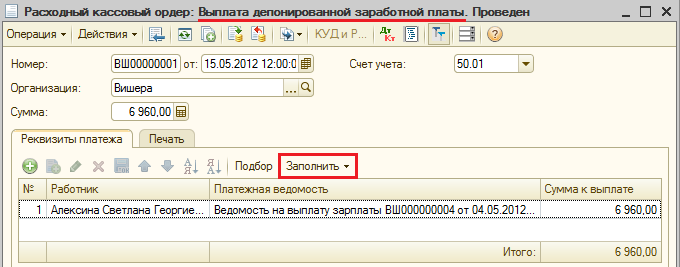

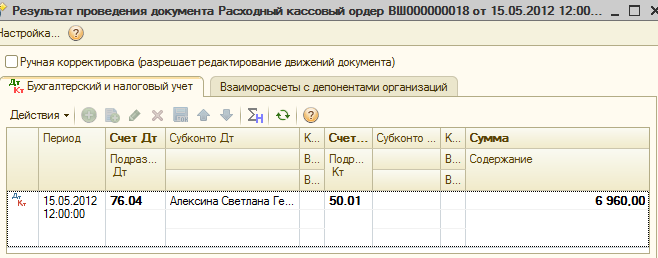

Депонирование заработной платы в 1С

Если работающие не забрали свою зарплату в обозначенные термины, последняя подлежит регистрации как депонент.

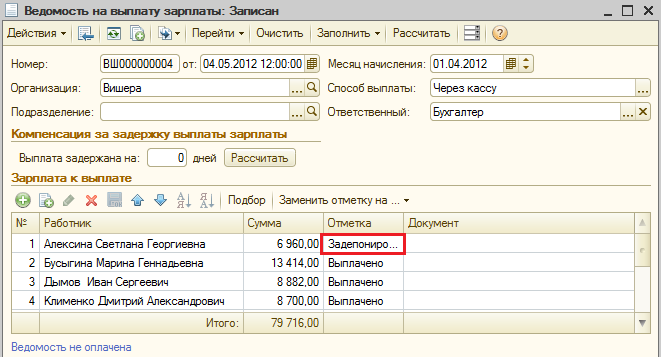

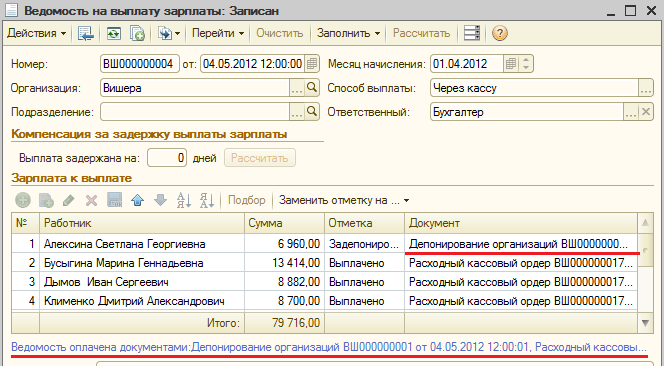

С целью отразить это в учёте в программе для начала создаётся «Ведомость на выплату зарплаты» (способ «Выплатить через кассу»), заполняется документ в обычном режиме. Сотруднику, не забравшему зарплату, ставится отметка «Задепонировано», остальным – «Выплачено».

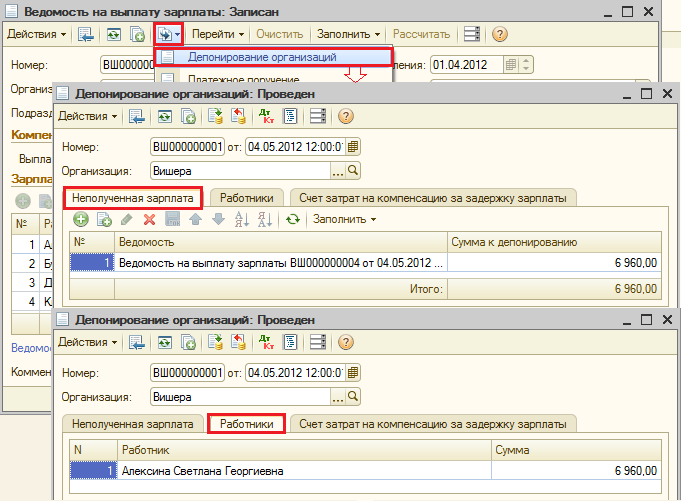

С целью отображения депонирования на «Ведомости» вводим документ «Депонирование». В этом документе является доступной операция печати карточки депонента. При проведении документом формируются проводки каждому сотруднику по Дт 70 и Кт 76.04 («Расчёты по депонированным суммам»).

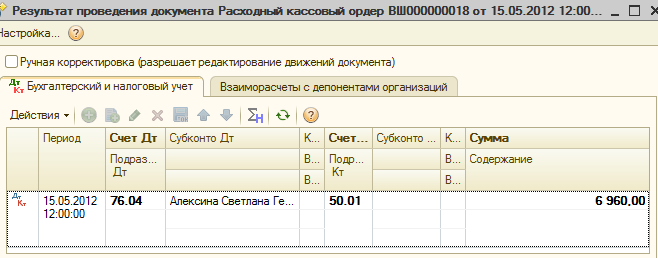

Впоследствии при получении работающим подобной зарплаты, в программу “ручным способом” вводится «Расходный кассовый ордер» и форма операции «Выплата депонированной зарплаты». В случае проведения РКО по отдаче депонированной зарплаты формируется по индивидуальному работающему проводка Дт 76.04 Кт 50.

Все операции подлежат отображению в отчёте «Книга депонентов», а все документы по депонентам надлежит сохранить в журнале «Документы по депонированию».

Что такое депонированная заработная плата (ДЗП)

Чтобы понять суть депонированной заработной платы, сначала нужно разобраться в терминах депонирование и заработная плата.

Депонирование означает процесс хранения. Депонирование в банке – хранение свободных денег.

Заработная плата – сумма, выплачиваемая в денежном эквиваленте работнику, за объём выполненной работы согласно трудового договора.

Сотрудники организаций могут получать зарплату 2 способами – на карту или наличным расчетом. Если организация платит наличными, то требуется выделить сейф для хранения денег. Сейф обязательно должен запираться на ключ. Ключ в единственном экземпляре находится исключительно у кассира, а дубликат у руководителя организации.

Кассовые операции отражают движение денежных средств. Их осуществляют банки и другие организации и предприятия.

К термину «кассовые операции» относят:

Кассовые операции необходимо правильно оформлять.

Кассир должен заполнить ряд документации, в который входят:

Также нужно отметить необходимость проведения ревизионных мероприятий.

Ревизия кассы – это контроль над правильностью и законностью осуществления манипуляций с наличными средствами.

Ревизия проводится внепланово специально назначенной комиссией. В назначенные сроки комиссия пересчитывает деньги и проверяет ведение всей документации.

Кассир может выдавать зарплату только в присутствии сотрудника, получающего зарплату. Посторонних лиц не может быть. Работник должен обязательно расписаться о получении зарплаты.

Но бывают ситуации, когда сотрудник по объективным причинам не может присутствовать на работе и получить зарплату. Тогда кассир в расчетной ведомости напротив фамилии работника пишет слово «депонировано» и заполняет РКО. Гл. бухгалтер должен следить за правильностью оформления документации.

Таким образом, депонированная заработная плата – денежная выплата, не полученная сотрудником по разным обстоятельствам.

Важно отметить, что сумма считается депонированной, если сотрудник по собственным причинам не смог получить зарплату. Причины могут быть следующие: отпуск, командировка, болезнь и т. д. Если причина в работодателе, то это нарушает трудовое законодательство и может нести административную или даже уголовную ответственность.

Речь о ДПЗ может идти только в случае, если выдача зарплаты осуществляется наличными деньгами. Если работники получают зарплату на банковскую карту, то вопрос депонирования отпадает, так как все средства поступают в срок напрямую на счет сотрудника.

Также следует сказать, что налоговые расчеты и прочие взносы не имеют отношения к депонированию, так как такие расчёты проводятся во время начисления зарплаты, а не во время получения. НДФЛ перечисляют не позднее того дня, когда банк переводит в кассу организации деньги на оплату труда.

Необходимо выполнить 3 проводки:

Появление ДЗП необходимо отразить в реестре депонентов. Строго утвержденной формы заполнения данного реестра нет. Оформить его можно в свободной форме, соблюдая наличие реквизитов, показанных в таблице 1.

Таблица 1. Реквизиты для заполнения реестра депонентов

Чч.мм.гг. образования депонированной суммы

№ ведомости для расчета

Ф.И.О. и табельный номер сотрудника, который не получил зарплату

Итог по реестру неполученных средств

Подпись кассира с указанием расшифровки подписи

Дополнительная информация, необходимая предприятию

Порядок получения и особенности выплаты ДПЗ

Работодатель обязан выдать неполученную зарплату по обращению сотрудника. Он может обратиться устно или письменно. При письменном обращении нужно написать заявление на имя руководства.

Если лимиты позволяют, то депонированную сумму можно хранить в кассе на предприятии. Если лимиты превышены, данные средства отправляют обратно в банковскую организацию.

Согласно регламенту, лимит по кассе – максимально разрешенная сумма денег, которая можно оставить в кассе к завершению рабочего времени.

Лимит по кассе руководитель устанавливает самостоятельно, с учетом указаний ЦБ РФ.

Если деньги находятся в кассе, то тогда они без проблем могут быть возвращены работнику по первому обращению. Если лимиты превышены, то сотрудник может получить свою зарплату вместе с ближайшими планируемыми выплатами. Но если он настаивает на незамедлительном возвращении, то организация отправляет запрос в банк на перевод требуемой суммы денег.

Далее, после того как будут получены деньги, кассир оформляет РКО на имя сотрудника для выплаты неполученной зарплаты. Бухгалтер должен вести книгу депонентов, в которой должны отражаться нумерация ордеров и даты. Расходник должен подписать руководитель и главбух, и оставить хранить на предприятии.

ДПЗ работодатель обязан выдать полностью. Если какая-то сумма удерживается, то работник может пойти с обращением в трудовую инспекцию. Данный процесс регулируется Трудовым кодексом. После 3 месяцев просроченной зарплаты судом будет принят иск.

Сроки хранения и учет

После поступления денег из банка, их нельзя хранить более трех дней в кассе. Иначе суммы депонируются и отправляются обратно в банковскую организацию.

Срок давности по депонированным суммам законами РФ не регламентируется. Однако, существует общий срок по искам, который равен 3 годам. После прохождения данного времени, ДПЗ относится к невостребованным суммам и переходит в доход организации. Отражается в статье «прибыль не связанная с основной деятельностью».

Время хранения книги учета ДПЗ равно 5 лет. Считают не с момента задолженности, а с 1 января следующего года за годом задолженности.

Учитывают ДПЗ на счете 76.4.

Для депонирования оплаты труда применяют следующие бухгалтерские проводки:

Как только истекает три года, депонированная сумма считается невостребованной и учитывается на 91 счете «Внереализационные расходы». Отражается бухгалтерской проводкой: Д76.4 К91.

Пример. Работникам организации начислили заработную плату в размере 400 тыс. рублей 27 марта. 31 марта банк перечислил в кассу средства на оплату труда в сумме 348 тыс. рублей. Также в этот день отправили сумму НДФЛ – 52 тыс. рублей. Один из работников не получил зарплату в сроки выдачи, так как находился в командировке. 10 апреля зарплата в сумме 23 тыс. рублей была получена. В конце марта была проведена инвентаризация. По ее итогам выявили невыплаченную ДПЗ в размере 20 тыс. рублей. Срок давности заканчивается 3 апреля т.г.