как заполнить строку 112 в 6 ндфл 2021

Как заполнять строку 112 в 6-НДФЛ

При заполнении 2-го раздела 6-НДФЛ с 2021 года начисленные в отчетном периоде выплаты нужно расшифровать. В частности, в строке 112 надо привести сумму доходов, начисленную по трудовым договорам:

Какие именно выплаты сюда включить, порядок заполнения 6-НДФЛ (утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753@) не уточняет.

Очевидно, это зарплата. А что еще?

На наш взгляд, сюда же должны войти:

ФНС в письме от 06.04.2021 № БС-4-11/4577@ пояснила, что отражать в этой строке также следует премии, компенсации за неиспользованный отпуск, выплаты, имеющие социальный характер. Соцвыплаты ведомство не детализирует, но полагаем, что это, к примеру, матпомощь и соцпакет: оплата фитнеса, детсада, коммуналки и пр.

Но даже если вы допустите здесь неточности и включите в строку 112 лишнее или наоборот что-то забудете, это не критично. Сумму НДФЛ такая ошибка не занизит, а значит, оснований для штрафа нет.

Важно! Рекомендации от «КонсультантПлюс»:

Перед тем как сдать расчет 6-НДФЛ в налоговый орган, рекомендуем проверить его. Обычно это можно сделать при помощи контрольных соотношений (так же, как это делает налоговая инспекция):

проверить показатели полей внутри расчета 6-НДФЛ за отчетный период;

проверить перечисление НДФЛ в бюджет по всем периодам;

сверить расчет 6-НДФЛ с расчетом по страховым взносам за тот же период. Для проверки можно также воспользоваться контрольным соотношением, приведенным в Письме ФНС России от 19.02.2021 N БС-4-11/2124@.

Кроме того, рекомендуем сверить сведения о доходах в расчете 6-НДФЛ с МРОТ и данными о средней зарплате по отрасли в регионе. Если доходы окажутся ниже этих значений, налоговый орган потребует дать пояснения либо внести исправления.

Проверить 6-НДФЛ на ошибки и составить пояснения о низкой зарплате вам поможет К+. Пробный доступ можно получить бесплатно.

На что обратить внимание при заполнении формы 6-НДФЛ?

Автор: Новикова С., эксперт информационно-справочной системы «Аюдар Инфо»

С отчета за I квартал 2021 года все налоговые агенты (учреждения здравоохранения не являются исключением) обязаны применять форму 6-НДФЛ, утвержденную Приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@. Им также введены формат ее представления в электронном виде и порядок заполнения и представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (далее – Порядок).

На практике у налоговых агентов часто возникает вопрос, как правильно заполнить отчетную форму. В материале не только разберем ключевые моменты при оформлении данного отчета, но и рассмотрим несколько ситуаций, возникающих практически у каждого налогового агента.

Общие правила представления формы 6-НДФЛ

Состав новой формы

Согласно п. 1.2 Порядка форма включает в себя:

раздел 1 «Данные об обязательствах налогового агента»;

раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»;

приложение к расчету «Справка о доходах и суммах налога физического лица».

Приложение к отчету нужно сдавать раз в год. Впервые представить справки о доходах в составе отчета по форме 6-НДФЛ учреждениям нужно будет уже в следующем году в срок до 01.03.2022. Соответственно, незаполненное приложение 1 каждый отчетный квартал подавать не нужно (п. 5.1 Порядка).

Источником сведений для заполнения формы 6-НДФЛ являются регистры учета по НДФЛ. По каждому коду ОКТМО необходимо заполнять отдельный отчет.

Не допускается оставлять в отчете пустыми суммовые показатели. При отсутствии информации в ячейке ставится ноль. Отчет должен подписать руководитель учреждения либо его представитель (по доверенности).

Сроки представления формы

Два раздела формы 6-НДФЛ составляются за I квартал, полугодие, 9 месяцев и год (п. 1.4 Порядка) и представляются в ИФНС по месту нахождения налогового агента по итогам этих периодов – не позднее последнего дня месяца, следующего за соответствующим периодом (п. 2 ст. 230 НК РФ). Если крайний срок сдачи выпадает на выходной или праздничный день, отчитаться можно в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Таким образом, в текущем году за полугодие форму 6-НДФЛ нужно подать до 02.08.2021, за 9 месяцев – до 01.11.2021, а за год – до 01.03.2022.

Порядок представления формы

Способ подачи формы 6-НДФЛ зависит от численности налогоплательщиков (до или более 10 человек), которым налоговый агент выплатил доход (п. 2 ст. 230 НК РФ):

при численности до 10 человек отчет можно подать или в бумажной форме, или в электронном виде по каналам ТКС;

при численности 10 и более человек отчет подается только в электронном виде.

К сведению: в приложении 3 к Порядку указаны коды, определяющие способ представления формы 6-НДФЛ в налоговую инспекцию:

01 – на бумаге (по почте);

02 – на бумаге (лично);

04 – по каналам ТКС с электронной подписью;

09 – на бумажном носителе с использованием штрихкода (лично);

10 – на бумажном носителе с использованием штрихкода (по почте).

Эти сведения отражаются в разделе титульного листа «Заполняется работником налогового органа».

Дата представления формы

В соответствии с п. 6.2 Порядка датой представления формы 6-НДФЛ в налоговую инспекцию считается:

либо дата ее фактического представления – при подаче отчета лично или представителем налогового агента;

либо дата ее отправки почтовым отправлением с описью вложения – при отправке по почте;

либо дата ее отправки, зафиксированная в подтверждении даты отправки в электронной форме по каналам ТКС оператора ЭДО – при отправке в электронном виде.

При этом расчет на бумажном носителе (при численности до 10 человек) подается только в виде утвержденной машиноориентированной формы, заполненной от руки либо распечатанной на принтере (п. 6.1, 6.3 Порядка).

Правила заполнения формы 6-НДФЛ

Раздел 1

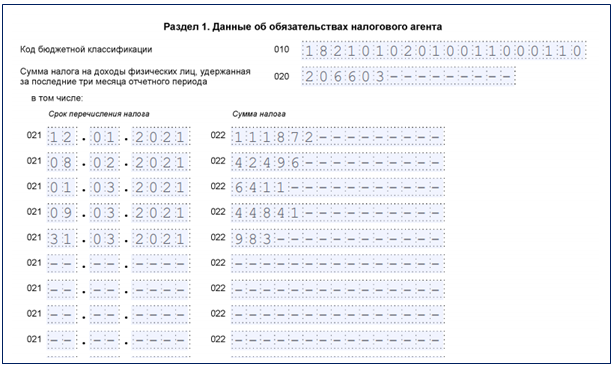

В этом разделе указывается обобщенная по всем физическим лицам сумма НДФЛ, удержанная (и перечисленная, хотя прямо об этом в форме не сказано) за последние три месяца отчетного периода. Этот показатель отражается в поле 020. Далее в поле 022 нужно расшифровать, из каких сумм складывается этот итоговый показатель, то есть сумма налога, удержанная за последние три месяца отчетного периода, прописанная в поле 020, должна соответствовать сумме полей 022. При этом в поле 021 ставятся даты перечисления налога в бюджет (п. 3.2 Порядка).

Обратите внимание: ФНС в Письме от 01.12.2020 № БС-4-11/19702 отметила, что поле 021 «Срок перечисления налога» должно заполняться с учетом положений п. 6 ст. 226 НК РФ.

Напомним, дата перечисления налога согласно данной норме зависит от вида выплаты. Для всех доходов (кроме больничных и отпускных) ею считается день, который следует за днем выплаты дохода, для больничных и отпускных – последнее число месяца, в котором они выплачены.

В поле 030 фиксируется общая сумма НДФЛ, которую учреждение вернуло налогоплательщикам согласно ст. 231 НК РФ, за последние три месяца отчетного периода. Соответственно, в полях 031 указываются даты, в которые осуществлен возврат налога, а в поле 032 – суммы возвращенного налогоплательщикам налога. Сумма показателей всех полей 032 должна соответствовать показателю поля 030.

При этом в силу п. 1 ст. 231 НК РФ показатель, отражаемый в поле 030, состоит из:

налога, удержанного налоговым агентом по ошибке. Это возможно, например, в случаях, когда НДФЛ ошибочно рассчитан по более высокой ставке или удержан из необлагаемого дохода;

налога, возвращаемого вследствие предоставления работодателем социального или имущественного вычета в середине календарного года (см. также Письмо Минфина РФ от 06.03.2020 № 03-04-05/16897, п. 15 Обзора практики рассмотрения судами дел, связанных с применением гл. 23 НК РФ, утвержденного Президиумом ВС РФ 21.10.2015).

Раздел 2

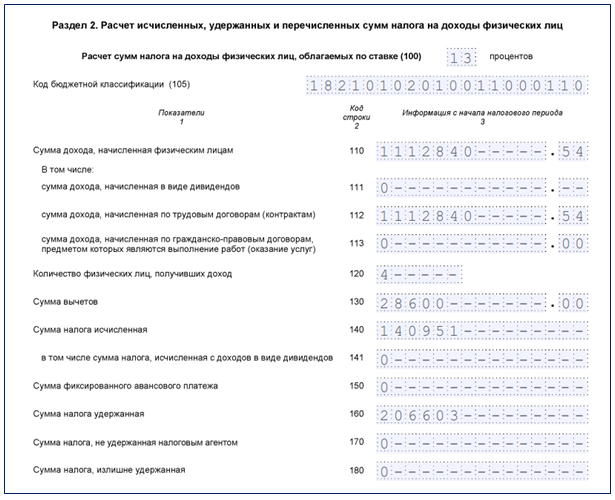

Раздел содержит обобщенную информацию обо всех физлицах – получателях доходов и заполняется по каждой из ставок (отражается в поле 100) налога (п. 4.1, 4.2 Порядка). То есть в здесь указываются обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Так, если учреждение в течение года применяло, к примеру, две ставки (13 и 30 %), то оно должно заполнить два раздела 2.

В поле 110 вносится общая сумма доходов по всем физлицам, к которым применяется ставка, прописанная в поле 100. В эту сумму включаются только те доходы, даты фактического получения которых относятся к отчетному периоду (п. 4.3 Порядка). Например, пособие по больничному нужно отразить в том периоде, в котором оно перечислено, а зарплату – в периоде ее начисления (п. 1, 2 ст. 223 НК РФ).

В полях 111 – 113 необходимо указать обобщенные суммы по доходам в зависимости от их видов. В поле 112 отражаются доходы по трудовым договорам (контрактам), в поле 113 – доходы по ГПД, предметом которых является выполнение работ (оказание услуг).

Обратите внимание: ФНС в Письме от 06.04.2021 № БС-4-11/4577@ пояснила, что в поле 112 налоговые агенты должны указывать все выплаты, осуществляемые им физлицам в рамках трудовых отношений, например, больничные, отпускные, премии, компенсации за неиспользованный отпуск, выплаты социального характера.

В поле 120 отражается количество работников, получивших доходы с начала года. Уволенных и снова принятых на работу лиц дважды указывать не нужно.

В поле 130 проставляется общая сумма вычетов (в частности, стандартных, имущественных, социальных), предоставленных налогоплательщикам с начала года. Также здесь отражаются иные суммы, уменьшающие базу, и не облагаемые на основании ст. 217 НК РФ суммы, если они освобождаются от налога в определенных пределах (например, матпомощь в размере 4 000 руб.).

Если окажется, что сумма вычета больше начисленного дохода, то в расчете его нужно будет отразить в сумме, не превышающей доход. В такой ситуации в полях 110 и 130 указываются одинаковые суммы, равные выплаченному доходу.

В поле 140 проставляется сумма НДФЛ по всем лицам за отчетный период, начисленная по ставке из строки 100.

В поле 150 – общая величина фиксированных авансовых платежей по НДФЛ, на которую уменьшается налог всех иностранцев на патенте с начала года.

В поле 160 – общая сумма НДФЛ, фактически удержанного с начала года. Если в поле 110 указан доход, который фактически еще не выплачен (например, зарплата за июнь в учреждении согласно локальному акту выплачивается до 10 июля), то в поле 160 НДФЛ с такого дохода вносить не нужно, так как он согласно п. 4 ст. 226 НК РФ будет удержан при выплате дохода в следующем отчетном периоде.

В поле 170 указывается общая сумма исчисленного налога, который невозможно удержать (выплата дохода в натуральной форме при отсутствии других денежных выплат), то есть общая сумма с начала года. Здесь не нужно отражать НДФЛ с зарплаты, которую учреждение выплатит в следующем отчетном периоде.

В поле 180 проставляется общая сумма излишне удержанного налога с начала года, а в поле 190 – общая сумма налога, возвращенная физлицам с начала года.

От теории к практике

Рассмотрим несколько характерных для большинства налоговых агентов ситуаций.

Налог удержан в одном квартале, а перечислен в бюджет в другом

При заполнении формы 6-НДФЛ много вопросов возникает в ситуации, когда дата удержания налога при выплате дохода приходится на один отчетный (налоговый) период, а срок его перечисления – на другой.

Предположим, что заработную плату за июнь 2021 года учреждение выплатило 30-го числа (то есть в последний день месяца). В этом случае удержанный при ее выплате налог учреждение должно перечислить 01.07.2021.

При такой ситуации Порядком четко определено, что при заполнении разд. 1 формы 6-НДФЛ налоговый агент должен ориентироваться на поле 021 «Срок перечисления налога», поскольку в зависимости от этих сроков подлежит заполнению поле 022, в котором отражается сумма перечисленного налога – по одной для каждой даты перечисления. При этом поле 020 является итоговой суммой всех показателей поля 022.

При таком порядке заполнения разд. 1 сумма НДФЛ, перечисленная учреждением в следующем отчетном периоде, в частности 1 июля, в принципе не должна попасть в форму отчетного периода.

Однако в разд. 2 формы 6-НДФЛ налог с июньской зарплаты будет отражен в поле 160 (где показывается фактически удержанный при выплате дохода налог), так как выплата состоялась в отчетном периоде – 30 июня, соответственно, и налог был удержан в этом же периоде.

Таким образом, учреждение согласно Порядку должно указать в форме 6-НДФЛ налог с зарплаты за июнь в рассматриваемой ситуации:

в отчете за 9 месяцев – в поле 020 разд. 1, так как этот показатель заполняется по сроку перечисления (1 июля);

в отчете за полугодие – в поле 160 разд. 2, так как данный показатель заполняется по сроку удержания (30 июня).

Следовательно, в нашем случае величина удержанного при выплате дохода налога из разд. 2 не совпадет с суммой перечисленного налога, отраженного в разд. 1, причем в обоих отчетах по форме 6-НДФЛ – и за полугодие, и за 9 месяцев.

Между тем ФНС в Письме от 12.04.2021 № БС-4-11/4935@, как ни странно, предлагает игнорировать эти особенности заполнения формы. Налоговики рекомендуют поступить следующим образом. Если учреждение выплатило 30 июня зарплату за данный месяц несмотря на то, что срок перечисления НДФЛ согласно п. 6 ст. 226 НК РФ установлен не позже 01.07.2021, то сумма налога с этой суммы должна быть внесена в разд. 1 формы 6-НДФЛ. То есть в поле 020 ему нужно отразить общую сумму удержанного налога с заработной платы за январь-июнь 2021 года по всем работникам – указать в разд. 1 поле 021 с датой «01.07.2021» и поле 022 с суммой НДФЛ, удержанного с июньской зарплаты.

При этом ФНС подчеркнула, что в разд. 1 формы 6-НДФЛ подлежат отражению с выплаченных физическим лицам доходов суммы удержанного НДФЛ за последние три месяца отчетного периода независимо от срока их перечисления, определяемого в соответствии с п. 6 ст. 226 НК РФ.

Заметим: такая позиция налоговиков хоть и сглаживает упомянутое расхождение в заполнении формы, но противоречит правилам Порядка. Поэтому, чтобы избежать проблем со сдачей отчета, учреждению нужно заручиться рекомендациями налоговой инспекции по своему месту учета.

Выплата работникам отпускных и больничных

Дата перечисления налога при выплате больничных (напомним, с 2021 года работодатель оплачивает только первые три дня, остальные дни оплачивает ФСС) и отпускных – это последнее число месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Как упоминалось ранее, в разд. 1 формы 6-НДФЛ указываются сведения по выплатам, произведенным только за последние три месяца отчетного периода. Причем в этот период по каждой выплате должны попадать даты истечения срока платежа по налогу.

Если же срок перечисления налога в силу п. 7 ст. 6.1 НК РФ сдвигается на следующий отчетный период (в связи с попаданием крайнего срока на выходной или праздничный день), то при заполнении разд. 1 и 2 формы 6-НДФЛ учреждению, полагаем, необходимо учесть приведенные выше рекомендации.

Однако для отчетов за полугодие и 9 месяцев 2021 года этот перенос не актуален. Ведь 30.06 и 30.09.2021 (эти даты указываются в поле 021 разд. 1) приходятся на рабочие дни, поэтому информация обо всех сделанных в этих месяцах выплатах по отпускам, больничным и налоге, удержанном с них (отражаются в поле 022 разд. 1), должна быть представлена в соответствующем отчете.

В случае если бы эти даты совпали с выходными днями, то даты истечения срока перечисления налога для всех выплаченных в июне и сентябре отпускных и больничных пришлись бы уже на июль и октябрь соответственно. А значит, и сведения по перечислению налога с этих выплатам подлежат отражению в разд. 1 отчетов за 9 месяцев и год. Однако факт удержания налога должен быть зафиксирован в разд. 2 отчетов за полугодие и 9 месяцев. Это следует из Порядка, хотя ФНС в Письме № БС-4-11/4935@ придерживается иного мнения.

Выплата материальной помощи к отпуску

Различия в датах перечисления налога, удержанного из суммы отпускных и из доплаты к нему (например, в виде матпомощи), учреждению следует учесть при заполнении формы 6-НДФЛ.

Сумма налога с отпускных отражается в разд. 1, только если они фактически выплачены (а не начислены) в отчетном периоде. Так, в поле 021 формы за 9 месяцев 2021 года учреждение должно исходя из п. 6 ст. 226 НК РФ указать:

для выплат в июле – 02.08.2021;

для выплат в августе – 31.08.2021;

для выплат в сентябре – 30.09.2021.

Соответственно, в поле 022 разд. 1 ему нужно отразить общую сумму удержанного (в том числе с отпускных) налога, срок перечисления которого приходится на дату, указанную в поле 021. А в разд. 2 учреждению следует отразить:

в полях 110 и 112 – отпускные;

в поле 140 – исчисленный налог;

в поле 160 – удержанный налог.

Матпомощь к отпуску указывает в разд. 1 отчета тоже, если она фактически выплачена в отчетном периоде. При этом в поле 021 нужно проставить день, следующий после ее выплаты (п. 6 ст. 226 НК РФ), а в поле 022 – сумму удержанного налога. К примеру, если отпускные и матпомощь были перечислены сотруднику учреждения 09.07.2021, то:

в отношении матпомощи в поле 021 указывается 12.07.2021 – срок уплаты налога, а в поле 022 – исчисленный налог;

в отношении отпускных в поле 021 указывается 02.08.2021 – срок уплаты налога, а в поле 022 – исчисленный налог.

В разделе 2 сумма матпомощи включается в показатели, отражаемые в полях 110 и 112, налог, исчисленный с нее, – в поле 140, удержанный – в поле 160. При этом материальная помощь к отпуску включается в показатели полей 110 и 112 в полной сумме. А не облагаемую НДФЛ сумму материальной помощи (4 000 руб.) проставляют в поле 130.

Утрата работником статуса налогового резидента

Если работник учреждения утратил статус налогового резидента, то доходы, полученные им с начала года, должны облагаться НДФЛ по ставке, установленной для нерезидентов. В общем случае она составляет 30 % (п. 3 ст. 224 НК РФ).

Соответственно, учреждение – налоговый агент должно пересчитать налог с доходов такого физлица по ставке 30 % с начала налогового периода. При этом следует зачесть НДФЛ, ранее удержанный по ставке 13 %.

В письмах от 30.04.2021 № БС-4-11/6168@ и от 30.04.2021 № БС-4-11/6168@ ФНС отметила, что в таком случае в разд. 2 формы 6-НДФЛ за отчетный период отражаются итоговые показатели по налоговой ставке 30 %. Сдавать уточненные расчеты из-за перерасчета налога не требуется.

Применение прогрессивной ставки по налогу

Данные обо всех начисленных с начала года доходах физлиц по одной ставке отражаются в разд. 2. Если учреждение совершает выплаты по нескольким ставкам, раздел заполняется по каждой из них (см. Письмо ФНС РФ от 06.04.2021 № БС-4-11/4577@).

Налоговая служба подчеркнула, что доходы, налог с которых рассчитывается по ставке 13 % и отражается на одном КБК (182 1 01 02010 01 1000 110), нужно указывать в одном разделе отчета, даже если этот тариф установлен положениями ст. 224 НК РФ для разных видов дохода.

Налоговая ответственность за нарушения в части формы 6-НДФЛ

Законодательством установлено несколько видов ответственности, которая может быть применена к налоговому агенту в отношении данной формы.

Вид правонарушения

Мера ответственности

Нарушение срока подачи отчета

1. Штраф в размере 1 000 руб. за каждый полный или неполный месяц со дня, установленного для представления расчета, и до дня, когда он был представлен (п. 1.2 ст. 126 НК РФ).

2. Должностное лицо учреждения, ответственное за представление формы, может быть оштрафовано на сумму от 300 до 500 руб. на основании ч. 1 ст. 15.6 КоАП РФ.

3. Если форма не представлена в течение 20 (до 01.07.2021 – 10) рабочих дней по окончании установленного срока, то ИФНС

вправе приостановить операции по банковским счетам налогоплательщика по (но не лицевым счетам, открытым в казначействе) (п. 3.2 ст. 76 НК РФ)

Наличие ошибок и недостоверных сведений в форме

Штраф в размере 500 руб. (п. 1 ст. 126.1 НК РФ)

Примечание. Недостоверными сведениями могут быть признаны любые не соответствующие действительности реквизиты расчета 6-НДФЛ (п. 3 Письма ФНС РФ от 09.08.2016 № ГД-4-11/14515). Поэтому учреждение может быть оштрафовано по п. 1 ст. 126.1 НК РФ за ошибки в кодах доходов и вычетов, в суммовых показателях.

Представление учреждением справок по форме 2-НДФЛ с указанием некорректных данных (неверное заполнение ИНН отдельных работников, неуказание сумм неудержанного налога) тоже следует считать представлением налоговому органу документов, содержащих недостоверные сведения. Это также образует состав налогового правонарушения, ответственность за которое установлена ст. 126.1 НК РФ (см. Письмо Минфина РФ от 30.06.2016 № 03-04-06/38424)

Заполняем 6-НДФЛ за 1 квартал 2021 года: важные детали и нюансы

Начиная с отчетности за 1 квартал 2021 года форму 6-НДФЛ нужно оформлять на новом бланке. Что изменилось в этом отчете? Как его оформить по новым правилам? Как заполнить 6-НДФЛ, если доходы сотрудника превысили 5 млн руб.? В какие сроки и каким способом отправить в налоговую инспекцию? Ответы — в нашем материале.

Новый бланк 6-НДФЛ за 1 квартал 2021 года

Новый бланк 6-НДФЛ, на котором предстоит отчитаться за 1 квартал 2021 года, утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

По сравнению с прежним бланком в новом 6-НДФЛ:

Принцип заполнения 6-НДФЛ

В 6-НДФЛ за 1 квартал 2021 года заполните:

Основной подход к отражению операций в новом расчете остался прежним — операции отражаются в том периоде, в котором завершены, то есть в периоде наступления срока перечисления налога в соответствии с п. 6 ст. 226, п. 9 ст. 226.1 НК РФ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@).

Если в течение 1 квартала 2021 года выплачивались доходы, облагаемые по разным ставкам, разделы 1 и 2 нужно заполнить для каждой из ставок налога.

Заполняем 6-НДФЛ за 1 квартал 2021 года

Титульный лист

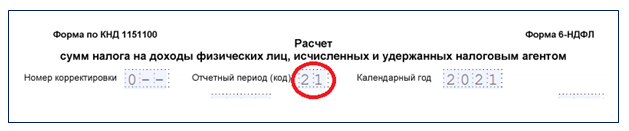

При оформлении 6-НДФЛ за 1 квартал 2021 года в поле «Отчетный период» проставьте код «21», а в поле «Календарный год» — 2021:

Укажите данные налогового агента:

В поле «Код по ОКТМО» проставьте код муниципального образования в соответствии с Общероссийским классификатором ОК 033-2013 (ОКТМО). Если в течение отчетного квартала вы сменили муниципалитет, оформите два расчета (Письмо ФНС от 28.09.2020 № БС-4-11/15739@).

Если 6-НДФЛ сдает налоговый агент лично, в разделе титульного листа «Достоверность и полноту сведений. » укажите код «1», если сдает представитель — код «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполните в следующем порядке:

Разберем на примере, как заполнить раздел 1 расчета 6-НДФЛ за 1 квартал 2021 года. Данные представлены в таблице:

| Дата | Начисления и выплаты в пользу физлиц | НДФЛ, руб. |

| 11.01.2021 | Выплачена зарплата за декабрь 2020 года, премия по итогам года на общую сумму 860 550,12 руб., НДФЛ с нее удержан и перечислен в бюджет | 111 872 |

| 31.01.2021 | Начислена зарплата за январь — 336 893,25 руб. Стандартные вычеты 10 000 руб. | — |

| 05.02.2021 | Выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет | 42 496 |

| 05.02.2021 | Начислены и выплачены отпускные в размере 49 318,47 руб. | — |

| 28.02.2021 | Начислена зарплата за февраль 354 929,86 руб., предоставлены стандартные вычеты 10 000 руб. | — |

| 01.03.2021 | С отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ | 6 411 |

| 05.03.2021 | Выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет | 44 841 |

| 26.03.2021 | Начислены и выплачены больничные 7 557,85 руб., с них исчислен и удержан НДФЛ | — |

| 31.03.2021 | С суммы больничных, выплаченных в марте, перечислен в бюджет НДФЛ | 983 |

| 31.03.2021 | Начислена зарплата за март 364 141,11 руб., предоставлены стандартные вычеты — 8 600 руб., с зарплаты исчислен НДФЛ | — |

Заполним Раздел 1 по данным примера:

Например, больничное пособие и отпускные, выплаченные в одном и том же месяце. У них единый срок уплаты — последний день месяца. То же самое с зарплатой и дивидендами, которые перечислили работнику в один день. У них один срок перечисления налога — следующий рабочий день.

Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» отражает обобщенные по всем физлицам показатели.

Для расчета 6-НДФЛ за 1 квартал в расчет берутся показатели за январь-март. Суммы нужно показать нарастающим итогом с начала года по соответствующей налоговой ставке.

Заполним Раздел 2 по данным примера:

Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

По общему правилу срок сдачи 6-НДФЛ по итогам квартала — не позднее последнего дня месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 1 квартал 2021 года нужно сдать в ИНФС не позднее 30.04.2021.

Способы отправки 6-НДФЛ (абз. 6 п. 2 ст. 230 НК РФ):

Сдать бумажный расчет можно лично посетив инспекцию, через представителя или направив по почте заказным письмом с описью вложения.

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2021 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

Примеры заполнения 6-НДФЛ при применении повышенной налоговой ставки можно найти в Письме ФНС от 01.12.2020 № БС-4-11/19702@.

Для перечисления в бюджет НДФЛ, который превышает 650 тыс. руб. и относится к части базы сверх 5 млн рублей, предусмотрен отдельный КБК 182 1 01 02080 01 1000 110 (Приказ Минфина от 12.10.2020 № 236н).

Если по итогам 1 квартала 2021 года вы ошибетесь с расчетом НДФЛ по комбинированной ставке (650 руб. 15% с превышения 5 млн руб.), наказания не будет, если самостоятельно перечислите в бюджет недостающие суммы до 1 июля следующего года (п. 4 ст. 2 Федерального закона № 372-ФЗ).

Нулевой 6-НДФЛ за 1 квартал 2021 года

Если в 1 квартале 2021 года вы не начисляли и не выплачивали доходы физлицам, нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Получите доступ к 35 онлайн-курсам для кадровиков и бухгалтеров. Подключите «Клерк.Премиум». Вы сможете не только проходить курсы, получать сертификаты ИПБ России, но и задавать экспертам «Клерка» неограниченное количество вопросов. Мы ответим в течение дня. Это точно дешевле, чем иметь сторонних консультантов. Сможете собирать вопросы со всех коллег и даже давать им свой логин и пароль, и они тоже смогут задавать вопросы.

Подводим итоги

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.