как заполнить титульный лист 6 ндфл при закрытии обособленного подразделения

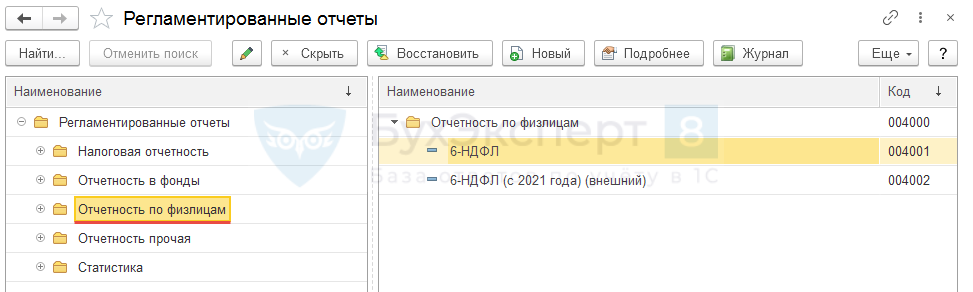

Внешний отчет 6-НДФЛ для заполнения формы в случае закрытия «обособки» и для выгрузки отчета в XML-формате версии 5.01 (ЗУП 3.1.14.433 — 3.1.14.436 / 3.1.17.97-3.1.17.101)

Выпущен внешний отчет для 6-НДФЛ (с 2021 года) для заполнения формы в случае закрытия обособленного подразделения и для выгрузки отчета в XML-формате версии 5.01.

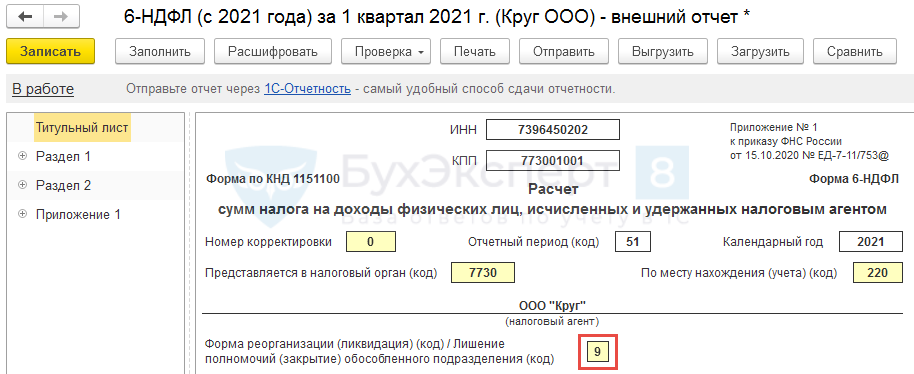

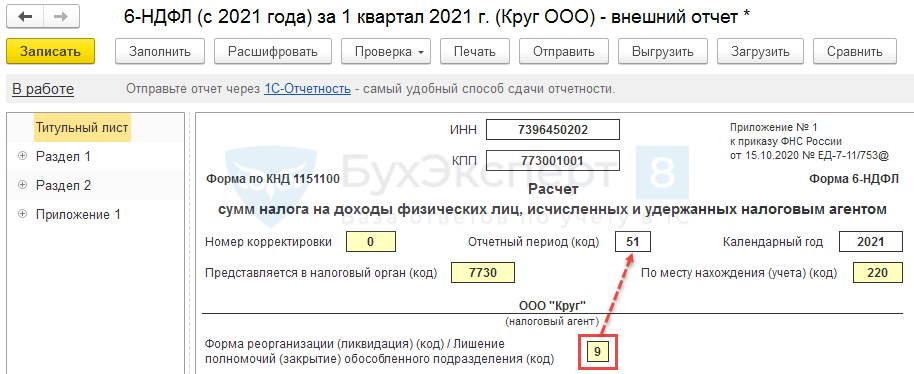

В случае закрытия обособленного подразделения на Титульном листе отчета 6-НДФЛ (с 2021 года) необходимо установить код 9

После этого автоматически установится соответствующих код отчетного периода, в котором происходит ликвидация (закрытие).

Например, обособленное подразделение закрывается в 1 квартале 2021 г. После установки признака закрытия «обособки» (кода 9 ) на Титульном листе отчета 6-НДФЛ (с 2021 года) в качестве кода отчетного периода автоматически установится значение 51 вместо 21

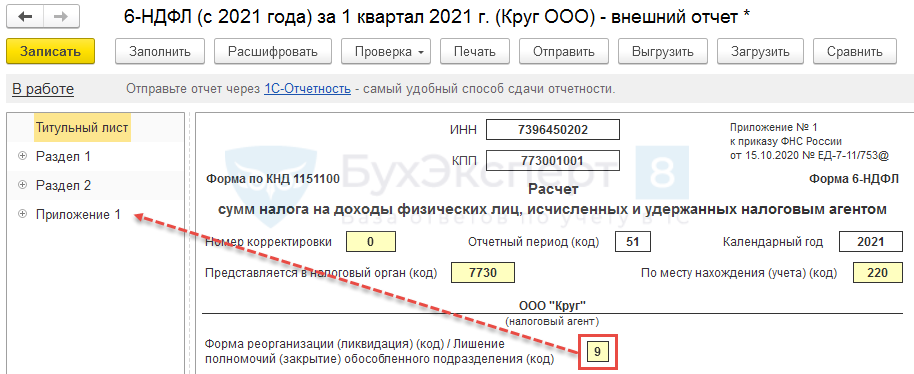

Также при указании признака закрытия обособленного подразделения (кода 9 ) автоматически появится Приложение 1 (с 2021 г. это аналог отчет 2-НДФЛ ).

Получите понятные самоучители 2021 по 1С бесплатно:

В текущих версиях ЗУП 3 данные в Приложение 1 придется внести вручную.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Полезная и интересная информация, разъяснения с примерами. Спасибо большое лектору!

О представлении 2-НДФЛ и 6-НДФЛ в случае ликвидации (закрытия) обособленного подразделения

В справках по форме 2-НДФЛ и расчетах по форме 6-НДФЛ в полях «ИНН» и «КПП» указывается ИНН и КПП организации, а в поле «Код по ОКТМО» указывается ОКТМО закрытого обособленного подразделения.

При этом в поле «Форма реорганизации (ликвидация) (код)» указывается код «9» «закрытие обособленного подразделения», а по строке «ИНН/КПП реорганизованной организации» указываются ИНН и КПП закрытого обособленного подразделения организации.

В аналогичном порядке осуществляется представление уточненных справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ по закрытому обособленному подразделению.

Изложенный порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ применяется до внесения соответствующих изменений в приказы ФНС России от 02.10.2018 N ММВ-7-11/566@ и от 14.10.2015 N ММВ-7-11/450@.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 12 декабря 2019 г. N БС-4-11/25600@

В справках по форме 2-НДФЛ и расчетах по форме 6-НДФЛ в полях «ИНН» и «КПП» указывается ИНН и КПП организации, а в поле «Код по ОКТМО» указывается ОКТМО закрытого обособленного подразделения.

При этом в поле «Форма реорганизации (ликвидация) (код)» указывается код «9» «закрытие обособленного подразделения», а по строке «ИНН/КПП реорганизованной организации» указываются ИНН и КПП закрытого обособленного подразделения организации.

В аналогичном порядке осуществляется представление уточненных справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ по закрытому обособленному подразделению.

Вышеизложенный порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ применяется до внесения соответствующих изменений в приказы ФНС России от 02.10.2018 N ММВ-7-11/566@ и от 14.10.2015 N ММВ-7-11/450@.

Как заполнить титульный лист 6 ндфл при закрытии обособленного подразделения

С 1 января 2021 года установлена прогрессивная шкала налогообложения, которая предусматривает следующие ставки НДФЛ (п. 1 ст. 224 НК РФ):

Как и прежде, работодатели в качестве налоговых агентов должны исчислять НДФЛ, удерживать его из выплаченного дохода и перечислять в бюджет. Причем организации с обособленными подразделениями платят НДФЛ и отчитываются по доходам сотрудников по месту нахождения головной организации и по месту нахождения обособленного подразделения (если не перешли на централизованную уплату и сдачу отчетности, см. подробнее). Однако действующие положения НК РФ не поясняют, как определять ставку НДФЛ по доходам сотрудников, работающих в головной организации и в ее обособленном подразделении, и как отчитаться по НДФЛ. Эти вопросы разъяснила ФНС России в письме от 11.06.2021 № БС-4-11/8204@ на следующем примере.

За 2021 год работник получил доходы по основному месту работы в головной организации в размере 5 млн рублей и по совмещению должностей в обособленном подразделении – 500 тыс. рублей. В этом случае ставку НДФЛ (13 или 15 процентов) следует определять исходя из суммы всех доходов сотрудника, включая доходы от головной организации и от обособленного подразделения. Причем организации следует подать два отчета 6-НДФЛ за 2021 год – в налоговый орган по месту своего учета (с указанием дохода от головы, ставки и начисленного НДФЛ) и по месту учета обособленного подразделения (с указанием доходов от ОП, ставки и начисленного НДФЛ). Раздел 2 этих отчетов следует заполнять так.

Расчет 6-НДФЛ по головной организации (ИНН организации, КПП организации)

в строке 100 указывается 13;

в строке 105 – 182 1 01 02010 01 1000 110;

в строке 110 – 5 000 000;

в строке 112 – 5 000 000;

в строке 140 – 650 000;

в строке 160 – 650 000.

Расчет 6-НДФЛ по обособленному подразделению (ИНН организации, КПП обособленного подразделения)

в строке 105 – 182 1 01 02080 01 1000 110;

в строке 110 – 500 000;

в строке 112 – 500 000;

ФНС России рассмотрела только один возможный вариант выплаты дохода, когда доходы в пределах 5 млн рублей получены по месту головной организации, а остальные 500 тыс. рублей – по месту ОП. В иных ситуациях, когда доходы в пределах 5 млн приходятся как на головную организацию, так и на ОП (например, в размерах соответственно 4 500 000 и 1 000 000 рублей), порядок заполнения 6-НДФЛ остается непонятным. Полагаем, что налоговому агенту следует действовать так: на каждую дату получения дохода нужно определить, превышен ли предел в 5 млн рублей по всем доходам налогоплательщика (как по головной организации, так и по ОП), и применять соответствующую ставку (13 или 15 %). Если предел достигнут и текущая выплата производится по одному подразделению, то к превышению применяется повышенная ставка 15 % только по этому подразделению. Если предел достигнут, но выплата производится по двум подразделениям одновременно, то сумма НДФЛ по ставке 15% распределяется пропорционально полученным суммам дохода. Именно такой подход реализован в программах 1С.

Отметим, что такой неоднозначной ситуации не будет, если организация отчитывается централизованно по одному месту учета (см. подробнее).

Как заполнить титульный лист 6 ндфл при закрытии обособленного подразделения

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ФНС разъяснила, как предоставить 2-НДФЛ и 6-НДФЛ по закрытому подразделению

Если налоговый агент до закрытия своего подразделения не предоставил справку 2-НДФЛ и расчет 6-НДФЛ по данному подразделению, то документы направляются в инспекцию по месту учета организации.

При предоставлении расчета по форме 6-НДФЛ за год по закрытому подразделению в поле «Период представления (код)» можно указать код «90» (год при реорганизации (ликвидации) организации).

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Как сдавать отчетность 6-НДФЛ при реорганизации (нюансы)?

Какой нормативный документ регулирует механизм сдачи 6-НДФЛ при реорганизации

Документа, детально описывающего алгоритм действий налогового агента при сдаче 6-НДФЛ в условиях реорганизации, в настоящее время не существует. Однако это не означает, что нормативное регулирование по данному вопросу отсутствует, и проходящим реорганизацию фирмам можно действовать по своему усмотрению.

Процесс сдачи 6-НДФЛ в такой ситуации регламентирован следующей нормативкой:

C 2021 года формуляр 6-НДФЛ кардинально обновился приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Кроме того, в основе «налоговых» реорганизационных аспектов лежат «гражданские» — п. 4 ст. 57 ГК РФ, в котором обозначены ключевые правила реорганизации:

Указанной статьей ГК РФ определен важный для налоговой отчетности аспект — дата, начиная с которой ответственность за составление и передачу налоговикам отчетности переходит к вновь образованному после реорганизации лицу.

Второй важный нюанс для налоговой отчетности, к числу которой относится и 6-НДФЛ, — определение продолжительности последнего налогового периода для реорганизуемой фирмы, за который она должна отчитаться. Здесь действует алгоритм, описанный в п. 2 ст. 55 НК РФ: последним налоговым периодом для реорганизуемой фирмы является отрезок времени от начала текущего года до даты реорганизации.

Как заполнить 6-НДФЛ при реорганизации (ликвидации)

6-НДФЛ при реорганизации необходимо оформлять с учетом следующих нюансов:

Как и когда передать налоговикам 6-НДФЛ при реорганизации

6-НДФЛ может поступить от реорганизуемой фирмы налоговикам двумя путями (они описаны в порядке, утвержденном приказом ФНС от 15.10.2020 № ЕД-7-11/753@):

Последний отчет 6-НДФЛ реорганизуемой фирме необходимо оформить за последний налоговый период — отрезок времени с начала года до дня завершения реорганизации. Сдать его тоже нужно до завершения реорганизации (закрытия). Это следует из письма ФНС России от 30.03.2016 № БС-3-11/1355@.

Если же реорганизуемая компания не успела подать отчет по форме 6-НДФЛ, то обязанность по сдаче отчетности переходит правопреемнику (п. 5 ст. 230 НК РФ).

Проверить правильность заполнения обновленного расчета по форме 6-НДФЛ при реорганизаци вам поможет Готовое решение от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Как заполнить 6-НДФЛ правопреемнику

Компания-правопреемник представляет расчет 6-НДФЛ в налоговую инспекцию по месту своего нахождения или по месту учета, если является крупнейшим налогоплательщиком. При заполнении расчета в графе «по месту нахождения (учета )(код)» титульного листа фиксируется соответствующий код:

В титульном листе формуляра предусмотрены поля, которые заполняют только правопреемники:

В графе «налоговый агент» указывается название реорганизованной компании или ее обособленного подразделения.

Достоверность и полноту данных в расчете подтверждает правопреемник, указав код 1 в соответствующей ячейке.

Итоги

Реорганизуемая компания обязана представить 6-НДФЛ за период с начала года до даты реорганизации, указав на титульном листе специальный код отчетного периода. Алгоритм оформления остальных строк отчета в этой ситуации аналогичен общеустановленному.