Уплата нкд клиентом банка что это втб

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Пользователь с таким e-mail уже существует.

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

Что такое НКД

НКД — накопленный купонный доход. Это часть купонного дохода, которую вы платите, когда покупаете облигацию. Вам также выплатят его, если вы продадите облигацию до погашения.

НКД рассчитывается на основе количества дней, которые прошли от даты выпуска бумаги или даты выплаты предыдущего купона.

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Как учитывается накопленный купонный доход в налоге на купоны облигаций?

Время от времени я размещаю часть своих свободных денег на ОФЗ до момента их использования. То есть бывает, что за период выплаты купонного дохода покупаю и продаю по несколько раз.

Общался со своим брокером — они сами не понимают, как будет удерживаться налог в этих случаях. Поэтому предлагаю обсудить вопрос об уплате налога с купонного дохода. Приведу пару примеров.

Пример 1. Пусть выплата купона будет в июле, а каждый месяц начисляется по 10 Р купонного дохода. ОФЗ не меняет свою стоимость, чтобы не учитывать 13%. Получается так:

Но когда я покупал в марте 100 ОФЗ, я ведь уже заплатил 2000 Р купонного дохода. То есть при выплате НДФЛ с купона в июле я заплачу налог с этих 2000 Р второй раз.

Думаю, эта тема была бы интересна многим инвесторам.

Дмитрий, в вашем вопросе не хватает некоторых деталей, без которых я не могу оценить, правильно или нет планирует удерживать налог ваш брокер. Расскажу подробно, как купоны должны облагаться налогом по закону, а дальше на ваших примерах покажу, когда расчет вашего брокера верен, а когда нет.

НКД и купонная выплата

Для начала разделим понятия «накопленный купонный доход», или НКД, и «купонная выплата», или купон.

Купон — это установленный эмитентом процент от номинальной стоимости облигации, который выплачивается ее владельцу. То есть это сумма, выплаченная владельцу облигации.

Купон облагается налогом в момент выплаты, на счет зачисляется сумма за вычетом налога.

После выплаты купон включается в доходы в общую налоговую базу по ценным бумагам. Налог, который удержали при выплате купона, уменьшает налог к уплате по всем операциям с ценными бумагами.

Есть особенность для купонов по облигациям на индивидуальном инвестиционном счете — ИИС. Купон можно не облагать налогом в момент выплаты, только если он выплачивается на ИИС. Но если такой купон по облигациям на ИИС выплачивается на банковский счет, налог удержат.

НКД — это часть прибыли от купона, которая накопилась от последней купонной выплаты до настоящего момента и еще не выплачена владельцу.

Накопленный купонный доход — это часть сделки по покупке и продаже облигаций. НКД, полученный при продаже облигаций, включается в доходы по ценным бумагам. НКД, уплаченный при покупке этих облигаций, — в расходы по ценным бумагам.

Я встречала два подхода брокеров к включению НКД, уплаченного при покупке, в расходы по операциям с ценными бумагами:

На мой взгляд, оба варианта не противоречат законодательству — это просто особенности учета у разных брокеров.

Мы уже писали, что с 2021 года льготы для ОФЗ и корпоративных облигаций отменили. С 1 января купоны по всем облигациям будут облагаться налогом одинаково.

Минфин опубликовал подробное письмо об общем порядке налогообложения купонов по облигациям. С 2021 года такой порядок можно применять ко всем купонам, в том числе к ОФЗ.

Теперь о том, как должен удерживаться налог в ваших примерах, если мы считаем, что все происходит в 2021 году.

Облигации федерального займа для физических лиц (ОФЗ-н). Часто задаваемые вопросы

Здесь собраны ответы на часто задаваемые вопросы (FAQ) про ОФЗ-н. В значительной мере статья представляет собой обобщение постов этой ветки форума.

Облигации федерального займа для физических лиц (ОФЗ-н) занимают особое место среди многообразия ОФЗ. Если все прочие «рыночные» ОФЗ используются государством как средство заимствования финансов, то ОФЗ-н были созданы преимущественно как средство для повышения финансовой грамотности. При этом для привлечения населения доходность обеспечивается на уровне лучших вкладов и даже выше.

Среди инструментов для инвестирования ОФЗ-н занимают промежуточное положение между вкладами и облигациями.

С одной стороны, для вложения в ОФЗ-н не надо обладать особыми знаниями. Процесс покупки ОФЗ-н мало отличается от процесса открытия вклада. Не надо осваивать биржевой терминал, принципы биржевой торговли и т. д. Не надо мучиться с выбором: каждый конкретный момент времени продается только один выпуск ОФЗ-н. Как и для вкладов, у вас всегда есть возможность в любой момент возвратить внесенные деньги. А если с момента покупки пройдет хотя бы год, то вам даже не придется возвращать полученные проценты, которые выплачиваются два раза в год. Кстати, «досрочное погашение», в отличие от «досрочного закрытия вклада», можно сделать не на всю сумму, а на любое число из купленных облигаций. Остальные останутся в рабочем состоянии и продолжат приносить доход.

С другой стороны, ОФЗ-н — это не совсем вклад. У них есть ряд особенностей, характерных для облигаций. О них речь пойдет ниже.

Эта статья построена специально в форме ответов на часто задаваемые вопросы. Ее не обязательно читать «от корки до корки». Если вопрос вас не интересует, переходите к следующему.

1. Чем ОФЗ-н отличаются от обычных облигаций, например от других ОФЗ?

1. ОФЗ-н в принципе не торгуются на бирже. Они покупаются и продаются только у Минфина по фиксированной цене через уполномоченных брокеров: СберБанк, ВТБ, ПСБ и Почта Банк (последний — в качестве агента ВТБ).

2. Доходность ОФЗ-н выше аналогичных по сроку ОФЗ-ПД.

3. Вы всегда можете погасить ОФЗ-н досрочно за цену покупки (но не выше номинала). То есть «просадка» рыночной цены, столь опасная для «просто» ОФЗ, вам не грозит. Это может быть важно для тех, кто верит в грядущий кризис.

4. ОФЗ-н нельзя покупать на ИИС.

2. Чем ОФЗ-н отличаются от вкладов в банках? Как выплачивают проценты?

Главное отличие — в способе выплаты процентов. Когда вы открываете вклад в банке, то в договоре фиксируются дата начала и дата окончания вклада. Также в договоре записан способ получения процентов: в конце срока или ежемесячно (ежеквартально) с капитализацией или с выплатой на текущий счет (на карту). Причем проценты выплачивают обычно либо в день открытия вклада, либо в первый/последний день месяца.

С ОФЗ-н дело обстоит немного иначе. Дата, когда они будут погашены (выплачена их номинальная стоимость — 1 000 рублей), и даты выплаты процентов записаны в условиях выпуска. Причем в указанную дату владельцу ОФЗ-н будет выплачена вся сумма «купона».

Итак, в определенную еще при выпуске ОФЗ-н дату каждый владелец облигации получает сумму, также определенную заранее — в условиях выпуска. Причем эта сумма не зависит от того, когда была куплена облигация. Главное, чтобы в день выплаты облигация принадлежала вам. Это было бы несправедливо, но при покупке облигации, кроме ее цены, нужно еще заплатить накопленный купонный доход (НКД).

3. Сколько стоит ОФЗ-н? Накопленный купонный доход

Когда вы покупаете облигацию (любую, не только ОФЗ-н), вы платите за нее: «чистую цену» + накопленный купонный доход.

Чистая цена облигации рассчитывается как номинал (для ОФЗ-н — 1 000 рублей), умноженный на цену размещения в процентах. Цену размещения Минфин рассчитывает на неделю вперед и каждую пятницу публикует на своем сайте. Цена может быть как больше, так и меньше 100%. Она зависит от того, по какой цене торгуются на бирже «обычные» ОФЗ. Минфин не раскрывает формулу, по которой производится расчет цены, но понятно, что это средняя цена по ОФЗ с близким сроком погашения с некоторой премией для повышения привлекательности ОФЗ-н.

В день начала продаж выпуска ОФЗ-н НКД равен нулю. Каждый следующий день он увеличивается на сумму, равную купонному доходу, деленную на число дней купонного периода. Таким образом, в день выплаты купонного дохода (процентов) НКД становится равен купону, а после его выплаты НКД обнуляется.

Величина НКД рассчитывается и публикуется в той же таблице, что и цена размещения. Начиная с четвертого выпуска комиссия за покупку и продажу ОФЗ-н не взимается.

4. Какие есть выпуски ОФЗ-н?

На данный момент имеется пять выпусков ОФЗ-н: 53004, 53005, 53006, 53007 и 53008. Выпуски 53001, 53002 и 53003 уже погашены. С 2 августа 2021 года продается только восьмой выпуск ОФЗ-н. Остальные выпуски не продаются.

5. Как купить ОФЗ-н первый раз?

За один раз можно купить не менее десяти облигаций. Ограничение «сверху» тоже есть: один человек имеет право купить всего не более 15 тыс. облигаций одного выпуска.

Самый простой способ — прийти в один из банков-агентов с паспортом и деньгами и сказать, что вы хотите купить ОФЗ-н. Все остальное происходит без вашего участия, вам нужно только расписаться. Вам должны:

1. Открыть текущий или карточный счет (если у вас его еще нет).

2. Открыть брокерский счет, если у вас его еще нет. Автоматически в дополнение к нему откроется счет депо для хранения ценных бумаг. Если брокерский счет уже есть, заводить отдельные брокерские счета и счета депо для ОФЗ-н не надо (кроме ПСБ, где для ОФЗ-н открывают отдельный счет). При оформлении договора проследите, чтобы было указано, что проценты нужно выводить на банковский счет (текущий или карточный), а не на брокерский.

3. Если это СберБанк — выдать карту переменных кодов (потребуется для покупки ОФЗ-н по телефону). Если не дали — не страшно, в последнее время стало возможным подтверждение по СМС.

4. Принять деньги на текущий или карточный счет и перевести их на брокерский счет.

5. Принять заявку на покупку ОФЗ-н.

6. Если вы не подключены к «СберБанк Онлайн» (интернет-банк для ВТБ или ПСБ), это стоит сделать. Впрочем, не обязательно. Можно обойтись и без этого, но с интернет-банком удобнее.

На следующий день купленные ОФЗ-н появятся на вашем счете депо в интернет-банке.

К сожалению, ОФЗ-н пока еще остаются сравнительно мало распространенным продуктом, и далеко не во всех офисах банков-агентов хорошо разобрались с ними. Поэтому периодически появляются сообщения (например, здесь) о том, что сотрудники банков отказываются продавать ОФЗ-н под самыми невероятными предлогами. Якобы ОФЗ-н являются структурными продуктами, а потому продаются только квалифицированным инвесторам, якобы нужно покупать ОФЗ-н на бирже, якобы ОФЗ-н в настоящее время вообще не продаются и т. п.

Необходимо спокойно и уверенно объяснять этим горе-сотрудникам, что ОФЗ-н не являются структурными продуктами, они специально предназначены для продажи неквалифицированным инвесторам, что они не продаются на бирже, а только через банки-агенты («Сбер», ВТБ и ПСБ). Что ОФЗ-н продаются постоянно, без перерывов (возможны только перерывы в несколько дней, когда размещение одного выпуска закончилось, а следующего еще не началось, но это несколько дней в году). Наконец, нужно предложить связаться с более квалифицированными специалистами банка. Обычно помогает. В крайнем случае, если попались уж очень упертые «маринки», открывайте брокерский счет, заводите на него деньги, а потом покупайте ОФЗ-н дистанционным способом (см. ниже).

6. Можно ли открыть брокерский счет и счет депо без посещения банка?

В «СберБанк Онлайн» можно (выбрать «Прочее», «Брокерское обслуживание»). Только это происходит не мгновенно, обычно через день или два. Код договора и пароль придут в СМС.

В ВТБ, если вы являетесь клиентом банка и подключены к интернет-банку, можно открыть брокерский счет через «ВТБ Онлайн». Открывается в течение одного дня.

7. Как купить ОФЗ-н во второй и последующие разы?

Если у вас уже открыт брокерский счет, то покупать ОФЗ-н можно разными способами.

Самый простой — тот же, ногами в отделение с пачкой денег. Правда, теперь процедура будет намного короче и не займет много времени.

Можно покупать и дистанционно. Для этого нужно сначала перевести деньги на брокерский счет. Проще всего вначале завести деньги на текущий или карточный счет (через кассу, банкомат, терминал, межбанковским переводом или любым другим способом), а потом перевести деньги на брокерский счет (фондовый рынок) через интернет-банк. Можно и напрямую сделать перевод межбанком на брокерский счет, однако с этим иногда бывают проблемы.

В СберБанке можно купить ОФЗ-н с 10:00 по 17:00 по московскому времени в будние дни:

— позвонив по телефону 8 800 555-55-71, 8 800 333-77-76 или +7 495 967-91-81 (из-за рубежа);

— через приложение «СберБанк Инвестор» (через вкладку «Идеи»);

— через терминал QUIK (через WebQUIK нельзя).

В ПСБ можно покупать ОФЗ-н через интернет-банк.

8. Что нужно делать, чтобы получить купонный доход и номинал после погашения? Сроки выплаты

Делать ничего не нужно. Если при заключении договора вы указали, что деньги должны выплачиваться на банковский счет (текущий или карточный), то они туда и упадут. Если не указали, они упадут на брокерский счет, откуда их придется выводить. Направление выплат всегда можно изменить. Для разных банков процедура вывода денег с брокерского на банковский счет может отличаться. Так, в СберБанке это делают звонком по телефону или через QUIK (WebQUIK). В ВТБ — через личный кабинет. В ПСБ — через интернет-банк.

Деньги на банковском счете появляются обычно либо на следующий день, либо через день после срока, указанного в документе «Параметры выпуска облигаций федерального займа для физических лиц» для соответствующего выпуска ОФЗ-н.

9. Порядок досрочного выкупа ОФЗ-н

Если вы погасили облигацию раньше 12 месяцев с момента покупки, то:

Обратите внимание! Если вы успели получить купонный доход, то сумма выплаты уменьшается на полную величину купона, без учета удержанного налога. Так, купонный доход за первые полгода по ОФЗ-н 8-го выпуска составит 27,12 рубля. На руки вы получите на 13% меньше, то есть 23,59 рубля. Допустим, вы купили ОФЗ-н за 1 000 рублей (с учетом НКД). При досрочном погашении в первый после покупки год вам вернут 1 000 — 27,12 = 972,88 рубля (а не 1 000 — 23,59 = 976,41 рубля). При этом у вас образуется «излишне удержанный налог», вернуть который должен брокер, но только по итогам года. Обычно в январе следующего года.

Если 12 месяцев прошло, то выплачивается:

То есть вам вернут цену покупки облигации без НКД (не выше номинала) и НКД с момента выплаты последнего купона до момента погашения. НКД, который вы заплатили при покупке, вы уже получили при выплате первого купона. Ранее полученный купонный доход останется у вас.

При досрочном погашении ОФЗ-н используется метод ФИФО (англ. FIFO: First In, First Out – «Первым пришел — первым ушел»). То есть в первую очередь уйдут из портфеля ранее купленные бумаги. (см. п.п. 3 п. 2 ст. 219.1 НК РФ).

10. Как продать (погасить досрочно) ОФЗ-н?

В СберБанке можно продать ОФЗ-н с 10:00 по 17:00 мск в будние дни:

— позвонив по телефону 8 800 555-55-71, 8 800 333-77-76 или +7 495 967-91-81 (из-за рубежа) (см. здесь);

— через терминал QUIK (через WebQUIK нельзя).

В ПСБ можно продать ОФЗ-н через интернет-банк.

11. Налогообложение ОФЗ-н

ОФЗ-н облагается налогами на доход физических лиц (НДФЛ) по тем же правилам, что и все прочие ОФЗ. А именно:

— с купона берется НДФЛ в размере 13%;

— при погашении с разницы между ценой покупки (включая НКД) и номиналом (то есть ценой погашения) берется НДФЛ в размере 13%.

Поскольку формально ОФЗ-н не являются вкладом, на них не распространяется положение о вычете из налоговой базы произведения миллиона рублей на ключевую ставку ЦБ. Также на налог по доходам от ОФЗ-н не распространяется инвестиционный, социальный и имущественный налоговый вычет, так как доходы по ним не относятся к основной налоговой базе.

12. Как рассчитать доходность ОФЗ-н

Мне часто задают вопрос, как доходность ОФЗ-н может быть 10,04% (на 3 декабря 2021 года), если средняя доходность по купонам всего 7,23%?

Во-первых, не следует забывать, что на начало декабря 2021 года ОФЗ-н торгуются с большим дисконтом. Так, на 3 декабря 2021 года цена ОФЗ-н 8-го выпуска составляет 94,364%. То есть за облигацию вы заплатите 943,64 рубля плюс 16,85 рубля НКД (который вернется с первым купоном). А при погашении за каждую облигацию вы получите номинал, то есть 1 000 рублей. Эта разница увеличивает доходность ОФЗ-н примерно на 2,2%.

Во-вторых, давайте разберемся, что за доходность показывают в таблице Минфина. Там приводится «доходность к погашению» (YTM) — величина, общепринятая для сравнения инвестиционных инструментов с разными способами получения дохода. В Сети можно найти массу материалов про то, что это такое и как она рассчитывается. К сожалению, изложено это, как правило, языком, простым смертным недоступным.

Наиболее понятным, на мой взгляд (но далеко не единственным) определением можно считать такое: YTM — равна номинальной ставке вклада с ежегодной капитализацией процентов, который за тот же срок дает такую же доходность, как тот инструмент, который мы сравниваем (в нашем случае — ОФЗ-н). Если вы пользуетесь таблицей вкладов с максимальными процентами в рублях, то значение YTM там указано для каждого вклада — это среднее из трех чисел в скобках.

Если вы хотите разобраться, как рассчитывается YTM, то в моей таблице для расчета YTM приведено два метода расчета: через реинвестирование купонного дохода (в верхней части таблицы) и через дисконтирование — при помощи функции ЧИСТВНДОХ. Первый метод достаточно прост, и разобраться в нем не составит труда, если вы элементарно знакомы с таблицами Excel.

Мнение автора может не совпадать с мнением редакции

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Пользователь с таким e-mail уже существует.

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

На какой счёт приходят дивиденды и купоны и погашаются облигации

По умолчанию они приходят на ваш брокерский счёт. Но вы можете сделать так, чтобы дивиденды и купоны сразу приходили на ваш банковский счёт.

Если вам пришло сообщение о невозможности выплаты доходов, то это означает, что реквизиты для выплаты дохода некорректны или нет реквизитов счёта в соответствующей валюте.

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Урок № 18. Когда покупать облигации для получения купонного дохода?

Основной источник дохода от облигаций — купоны. Разбираемся, какие они бывают, как понять, какие подходят именно вам и в какой момент лучше всего покупать облигации.

Облигация — это, по сути, долговая расписка. Ее владелец одалживает деньги компании, региону или даже стране, которая выпустила бумагу (эмитенту). Взамен эмитент обязуется выплачивать владельцу бумаги вознаграждение, а в конце срока вернуть и сам долг (погасить бумагу).

Отношение вознаграждения к номиналу называется доходностью облигации. Чем надежнее эмитент, тем она ниже. Доходность зависит и от ставок в экономике: когда ЦБ повышает ставку, доходность облигаций растет за счет снижения цены.

По способам выплаты вознаграждения облигации делятся на два вида.

Бескупонные

Эмитент может сразу продать бумагу дешевле номинала. Например, продать облигацию номиналом 1 000 рублей и сроком обращения два года за 800 рублей. Доходность такой бумаги при погашении составит 12,25% годовых. Если с экономикой и эмитентом все в порядке, стоимость такой облигации постепенно растет и к моменту погашения практически доходит до номинала.

Купонные

Эмитент продает облигацию по рыночной цене и обещает платить держателям периодический доход — купоны. Размер купона рассчитывается как некоторый процент от номинала — суммы займа. Правила расчета купона устанавливаются при выпуске.

В зависимости от этих самых правил купоны делятся на три подвида:

1. Постоянный. Доход выражается в виде неизменной процентной ставки от номинала. Например, облигация сроком погашения четыре года, номинал — 1 000 рублей, раз в полгода вкладчик получает 4%. Прибыль — 320 рублей за весь срок.

2. Переменный. Доходность известна частично. В графике начислений проставлены проценты только до определенного срока. Колебания ставки отражают состояние дел заемщика.

3. Плавающий. Процентная ставка нестабильна и зависит от динамики заранее выбранного индикатора, роль которого может выполнять ключевая ставка ЦБ, уровень инфляции и т. д.

Нельзя однозначно сказать, какой вид рискован, а какой станет безошибочным вложением, у каждого есть плюсы и минусы, имеющие решающее значение в ряде сценариев. Подробно о том, как правильно выбрать тип долговой бумаги, мы написали здесь.

В каких случаях инвестору стоит выбрать купонные облигации?

Облигации с регулярными выплатами имеют преимущество перед дисконтными, позволяя тратить купоны на покупку новых активов, например тех же облигаций. Таким образом, держатели облигаций воспроизводят вклад с капитализацией процентов, то есть заставляют проценты также приносить проценты.

Сравните: номинал — 10 000 рублей, дисконт — 2 000 рублей, срок размещения — два года, прибыль — 10% годовых, или 2 000 рублей.

Те же исходные данные принесут 2 100 рублей при условии реинвестирования купона, выплачиваемого раз в год.

Как платят купон?

Владелец облигаций получает купон на счет, указанный в договоре с брокером. Купон платится в той же валюте, что и номинал.

Индивидуальный инвестиционный счет (ИИС) не предполагает вывода средств в течение трех лет, но можно попросить брокера автоматически перечислять доход на отдельный брокерский или банковский счет. Так можно легально получать часть доходов с ИИС до его закрытия.

Выгодное отличие облигаций — НКД

Если вы закрываете вклад досрочно, проценты обычно сгорают: банк возвращает только сумму вклада по ставке «до встребования». С облигациями не так.

Конечно, процент за использование чужих денежных средств эмитент выплачивает по графику. Однако держатель облигации может получить свою долю процентов досрочно — пропорционально сроку владения бумагой. Эта часть включается в стоимость бумаги при продаже и называется накопленным купонным доходом (НКД).

Когда лучше покупать облигации: до или после выплаты купона?

Из-за НКД кажется, что разницы нет: когда бы вы ни купили бумагу, вам придется заплатить продавцу причитающуюся ему часть купона — тот самый НКД. А эмитент облигации возместит вам этот платеж, когда выплатит сам купон.

Но нюансы возникают, когда дело доходит до налогообложения.

С налогами на купоны все понятно — они облагаются НДФЛ в 13%. А вот что происходит с НКД?

НКД становится частью дохода инвестора, который продал облигацию до погашения купона.

При этом НКД, который покупатель выплачивает продавцу, у первого будет записан в расходы, а у второго — в доходы. Это налоговый агент учтет при удержании выплаты в пользу государства.

Получается, если облигацию купили за день до выплаты купона, то для нового держателя эта сделка будет убыточной: он выплатит НКД и НДФЛ. Но в конце расчетного периода эти издержки будут учтены, налог будет меньше. Его размер можно снизить за счет полученного убытка. Эта опция доступна в течение десяти лет с момента финансовой потери до тех пор, пока весь убыток не будет исчерпан. Она оформляется в налоговой. Главное, предоставить документы с подтверждением убытков за прошлые периоды.

В цифрах. Возьмем акцию номиналом 1 000 рублей с годовой доходностью 7%. Купон выплачивается один раз в год. Допустим, инвестор А покупал облигацию по номиналу в момент размещения. Допустим также, что в момент покупки облигации инвестором Б ее цена составляет те же 1 000 рублей. Инвестор Б покупает бумагу накануне выплаты купона и выплачивает инвестору А НКД 69 рублей. Инвестор А получает 1 069 рублей. С разницы (1 069 рублей минус 1 000 рублей) он уплатит 13% НДФЛ, или 8,97 рубля. Инвестор Б получает купон в 70 рублей, с которого он также уплатит 13%, или 9,1 рубля.

Получается, что инвестор Б заплатил 1 069 рублей за свою облигацию, а получил по ней с выплатой купона 70 рублей, плюс при погашении бумаги эмитент выплатил ему размер номинала — 1 000 рублей. Доналоговая прибыль инвестора составила всего 1 рубль. А с купона он уплатил налог — 9,1 рубля. Получился фактический убыток в 8,1 рубля. Но налоговые затраты никто не вернет, деньги заплачены с купона.

С точки зрения налоговой, инвестор Б получил убыток с номинала, купив облигацию: он заплатил 1 069 рублей, а при ее погашении вернул только 1 000 рублей. Получилась отрицательная налоговая база: минус 69 рублей. В дальнейшем на эту сумму он сможет уменьшить свой доход от следующей сделки с ценными бумагами.

Например, в следующий раз Б купит такую же облигацию при размещении, а продаст за день до ее погашения за 1 069 рублей. Он получит доход 69 рублей и не уплатит с него НДФЛ, поскольку из полученной суммы вычтет предыдущий убыток. Это он сможет сделать, написав заявление о переносе старого убытка на образовавшуюся прибыль от новой сделки.

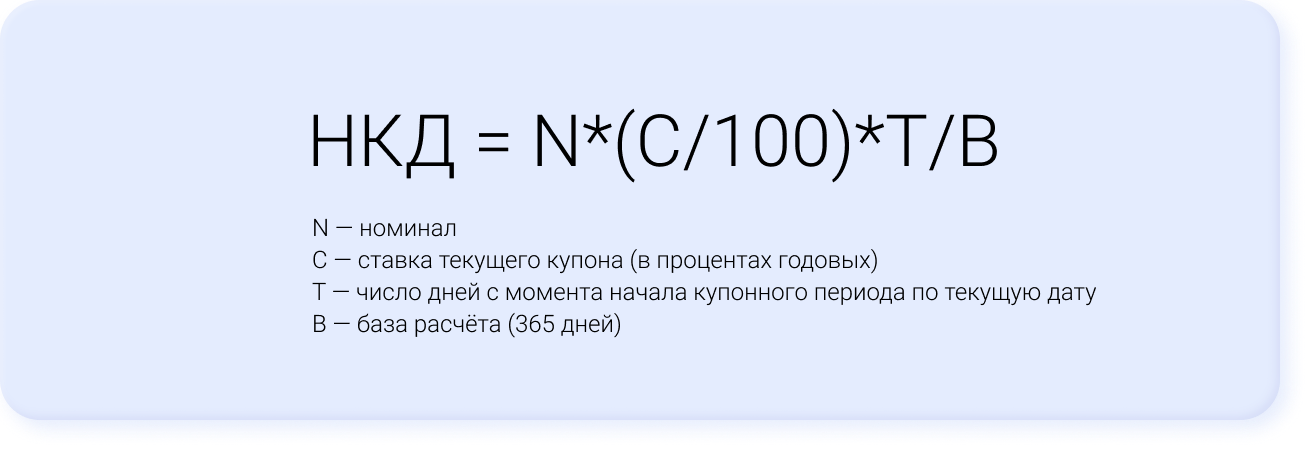

Рассчитать размер НКД можно по формуле:

Если с теми же условиями купить облигацию спустя 35 дней после выплаты купона, то НКД, который необходимо компенсировать продавцу, составит 6,7 рубля.

Смотреть доход облигаций и брать вводные данные для анализа можно на нашем сервисе по подбору облигаций.

Как получать выплаты по купонам ежемесячно?

Чаще всего эмитент выплачивает вознаграждение держателю бондов раз в квартал или дважды в год. Ежемесячные начисления — редкость. Тем не менее собрать портфель из бумаг разных выпусков таким образом, чтобы ежемесячно получать доход минимум по одной из них, возможно. Этот вариант обычно интересен обладателям крупного капитала, которые выводят начисления на банковский счет. Начинающим инвесторам выгоднее реинвестировать прибыль, поэтому периодичность выплат им не так важна.

Налоговые лайфхаки

Купонный доход облагается НДФЛ в размере 13% в соответствии с федеральным законом от 01.04.2020 № 102-ФЗ. Если совокупный доход с облигаций за год превысит 5 млн рублей, то налог на него повышается до 15%. Отчисления в пользу государства удерживает брокер.

Как освободить доход по облигациям от налога? Есть пара способов:

1. Используйте привилегии ИИС: освободите от налогообложения все доходы, воспользовавшись вычетом типа Б. Это условие будет работать через три года с момента открытия счета по заявлению инвестора. Также можно получить налоговый вычет (до 52 тыс. рублей) с ранее уплаченного НДФЛ по правилам вычета типа А. Но здесь важно помнить, что три года брокер не будет удерживать налог с вашего инвестиционного дохода. Он сделает это один раз при закрытии счета. Сумма при этом может оказаться внушительной.

2. Держите бонд более трех лет, тогда получите налоговую льготу — при условии, что ежегодно ваш биржевой доход не превышал 3 млн рублей.

Полезные заметки

1. Заранее рассчитать доходность можно по облигациям с фиксированным купоном или дисконтом.

2. Реинвестирование позволит ускорить темпы создания капитала, для этого отдавайте предпочтение купонным облигациям.

3. Ежемесячное получение дохода возможно, но оправданно только для крупного капитала.

4. Купонный доход облагается налогом, но его можно избежать.

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

Алла ЕРЕМИНА для Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Регистрация

Регистрация