Услуги в области фотографии патент что включает

Как фотографу легализовать свою деятельность и не вздрагивать от «я про тебя налоговой расскажу!»

Если вы фотограф, который снимает не ради собственного удовольствия, а получаете оплату за свои услуги, то, по закону, вы – предприниматель.

Предпринимательская деятельность – это регулярная деятельность, направленная на получение прибыли. Четкого определения регулярности нет, считается, что это более одного раза. Не важно, насколько вы успешны, какие у вас доходы, главное, что вы нацелены на прибыль.

А предпринимательская деятельность должна быть зарегистрирована в установленном порядке.

Сейчас это можно сделать несколькими способами, подобрав оптимальный для своих задач.

Обратите внимание, речь далее пойдет о фотографов, у которых нет сотрудников.

Зачем фотографу переводить свою деятельность в правовое поле? В последнее время государство так активно занялось выводом небольших предпринимателей из тени, используя и кнут, и пряник, что быть легальным сейчас проще и безопасней.

Если вы работаете в регионах, где проходит эксперимент по применению Налога на профессиональный доход (НПД, самозанятость), то быть легальным проще простого. Напомню, на данный момент самозанятые фотографы могут быть в Москве, Московской и Калужской областях и республике Татарстан.

Не обязательно быть прописанным в одном из регионов, надо просто там работать.

Быть плательщиком налога на профессиональный доход сейчас просто, удобно и выгодно. Достаточно зарегистрироваться в приложении «Мой налог», указать своим видом деятельности «Фотограф», не забывать формировать чеки на полученные оплаты и своевременно платить налоги.

Никакой отчетности, никаких обязательных взносов – ничего такого нет.

Налог на оплаты от физических лиц 4%, если вы работаете с юридическими лицами или ИП, то налог составит 6%. Причем первое время, пока будет действовать налоговый бонус в размере 10 000 рублей, налоги будут даже поменьше: 3% от оплат клиентов-физлиц и 4%, если плательщик – юридическое лицо или ИП.

Обратите внимание, что платить налог надо будет со всей оплаты, полученной от клиента. Уменьшить ее ни на что нельзя. Например, будет правильней, если клиент сам будет оплачивать студию, а не переводить вам всю сумму «под ключ».

Важное ограничение – доход в календарный год не должен превышать 2,4 млн рублей. Важна именно сумма за год, а не ежемесячная. Еще нельзя быть работодателем и продавать товары, которые не сделал сам.

Обратите внимание, что не стоит продавать фотокниги, лучше оказывать услугу по подготовке фотокниги или созданию макета фотокниги, например.

Если вариант зарегистрироваться «самозанятым» не ваш, то можно зарегистрироваться в качестве индивидуального предпринимателя (ИП). Это возможно сделать в любом регионе страны.

Обратите внимание, что регистрироваться в качестве ИП надо в регистрирующей налоговой по месту прописки. Сейчас это можно сделать удаленно, если вы проживаете в другом городе.

Индивидуальные предприниматели должны выбрать для себя коды экономической деятельности (ОКВЭД) и систему налогообложения.

ОКВЭД для фотографов:

74.20 Деятельность в области фотографии

Эта группировка включает:

Эта группировка также включает:

Страховые взносы

Все индивидуальные предприниматели обязаны платить фиксированные страховые взносы. Даже когда деятельность не велась. Если вы забыли о своем статусе ИП – все равно, надо платить. Ежегодно.

Системы налогообложения, наиболее подходящие фотографам-ИП

Упрощенная система налогообложения с налогооблагаемой базой «Доходы» и размером налога 6% (УСН 6%, упрощенка 6%)

Доход условно неограничен (150 млн рублей)

При достаточном желании с этой системой легко справиться самому, не надо нанимать специалиста.

Фиксированные страховые взносы (в том числе и 1% с дохода свыше 300 000 рублей) уменьшают авансы по налогу и налог, если платить их в правильное время.

Размер налога 6% от любого дохода.

Дополнительный взнос 1% рассчитывается от реального дохода.

Необходимо вести Книгу учета доходов и расходов (КУДиР) в части доходов.

Раз в год необходимо сдавать декларацию

Налог (аванс по налогу) платиться ежеквартально.

Патентная система налогообложения (ПСН, патент)

Налог (стоимость патента) не зависит от реального дохода

Реальный доход не влияет на дополнительный взнос 1% с дохода свыше 300 000 рублей

Налог (стоимость патента) не зависит от реального дохода. Это может быть не приятно, если доходы небольшие.

Необходимо вести Книгу учета доходов (КУД) по патенту. Это обязательно. Ее может затребовать налоговая.

Нужно быть аккуратным с формулировками при оплатах. Патент получается строго на определенный вид деятельности.

Стоимость патента не сокращается на обязательные фиксированные взносы.

Доход ограничен 60 млн рублей. Выбрали патент? Сделайте над собой усилие, не зарабатывайте больше суммы ограничения.

Здесь также стоит быть аккуратным в формулировках при продаже дополнительных услуг.

Индивидуальный предприниматель, который ведет деятельность в одном из регионов, в котором проходит эксперимент по применению НПД, может перейти на уплату этого налога, сохранив при этом статус ИП.

Как это сделать можно прочитать здесь.

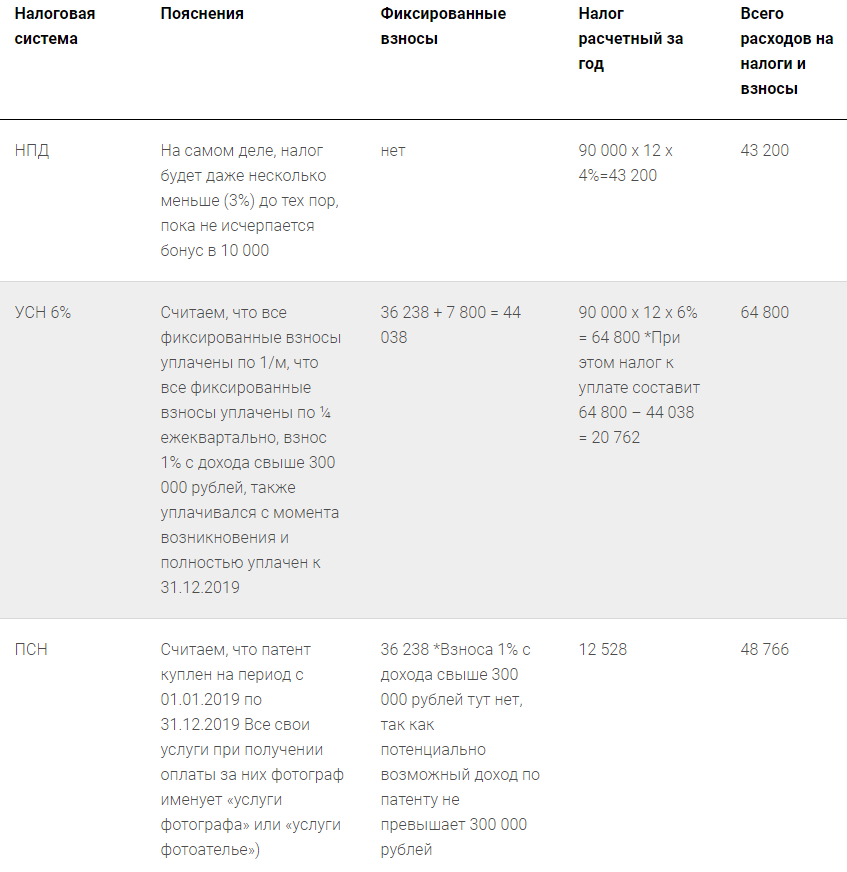

Фотограф получает в месяц 90 000 рублей от клиентов. Фотокниги продает, как услугу «верстка/составление фотокниги», а не как товар. Работает полный 2019 год. Клиенты фотографа – физические лица, с юридическими не работает. Сотрудников нет. Работает в Московской области.

Внимание: совмещать НПД с другими режимами налогообложения нельзя. А вот совмещать УСН 6% и ПСН для разных видов деятельности можно.

Выбирайте оптимальный для себя вариант и ведите деятельность законно.

Патентная система налогообложения

Как ИП посчитать налог на патенте

Этот материал обновлен 04.02.2021

Патентная система налогообложения (ПСН) — специальный налоговый режим, при котором ИП платит фиксированную стоимость за год и освобождается от других налогов.

Для компаний этот режим не действует.

Рассказываем, как работать на патенте.

Виды деятельности на патенте

Патент действует для определенных видов деятельности, которые устанавливают региональные власти. В основном это розница, общепит и услуги населению, например:

Один предприниматель может купить патенты сразу на несколько видов деятельности.

Проще всего проверить, можете ли вы работать на патенте в своем регионе, в сервисе «Расчет патента» на сайте налоговой.

Ограничения для ПСН

Для работы на патенте у ИП есть несколько требований и ограничений. Условно их можно разделить на общие и частные. Общим должны следовать все предприниматели на патенте, частным — в отдельных видах деятельности.

Частные ограничения указаны в законе вместе со списком видов деятельности, на которые распространяется патент. Вот несколько примеров:

Для розницы и общепита на патенте много нюансов. Если вы работаете в общепите и хотите перейти на патент, рекомендуем сначала изучить налоговый кодекс.

С 2021 года ПСН нельзя применять, если:

Региональные власти могут корректировать требования: например, устанавливать свой максимум по потенциальному годовому доходу. В законе есть ограничение в 1 млн рублей, но регионы могут увеличить его по некоторым видам деятельности.

Региональные законы можно посмотреть на странице ПСН в разделе «Особенности регионального законодательства» на сайте налоговой. Главное — переключить сайт на свой регион, если он не определился автоматически.

Сколько стоит патент

Для расчета патента есть специальная формула, но предпринимателям ничего вручную считать не нужно: сервис «Расчет патента» показывает точную стоимость.

Р » loading=»lazy» data-bordered=»true»>

Сервис не только рассчитывает общую стоимость патента, но и показывает, какие суммы в какие сроки нужно оплатить.

В некоторых регионах для новых ИП на патенте предусмотрены налоговые каникулы — льготный период, когда можно не платить налог вовсе. Подсказки о них есть в калькуляторе.

Стоимость патента можно уменьшить, если покупаете онлайн-кассу — до 18 000 Р за каждую. Чтобы получить вычет, кассу нужно было зарегистрировать до 1 июля 2019 года. Для того чтобы получить вычет, нужно подать уведомление в налоговую.

Страховые взносы на патенте

С 1 января 2021 г. ИП на ПСН могут уменьшать стоимость патента на сумму страховых взносов, уплаченных за себя и за своих работников. При этом ИП без работников может учесть всю сумму уплаченных взносов, а с работниками только ту, что покроет половину стоимости патента.

Как перейти на ПСН

Предприниматель может перейти на патент в любое время, если переходит с ОСН или если применяет УСН или ЕНВД и открывает новый вид деятельности, для которого приобретает патент.

А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.

Во всех случаях предпринимателю нужно подать в налоговую заявление не позднее чем за 10 дней до применения спецрежима.

В течение пяти дней налоговая выдает патент или сообщает об отказе. Всего в законе указано пять причин, по которым налоговая может отказать:

Уплата налога на ПСН

Под налогом на ПСН подразумевают стоимость патента. Патент можно купить на срок от 1 до 12 месяцев.

Если патент оформлен на срок от 1 до 6 месяцев, нужно оплатить его полностью до окончания его действия.

Патент на срок от 6 до 12 месяцев нужно оплачивать так: треть суммы — в течение 90 дней после начала действия патента, а остаток — не позднее даты окончания его действия.

Если задержать платеж, налоговая начислит пени за просрочку и пришлет уведомление об уплате. Налоговая может оштрафовать, если патент не был оплачен или если предприниматель попытался сэкономить на патенте и предоставил неверные сведения о своей деятельности.

Учет и отчетность на ПСН

По закону ИП не обязаны вести бухгалтерский учет. Они должны только заполнять книгу учета доходов.

Книгу нужно вести по двум причинам:

Отчитываться перед налоговой и сдавать декларацию на патенте не нужно.

Если у ИП есть штатные сотрудники, ему нужно сдавать отчетность за работников.

Когда ИП теряют право на применение ПСН

Предприниматели теряют право на применение патента в двух случаях:

В этих случаях предприниматель обязан уведомить налоговую в течение 10 дней после потери права на патент. Не позднее чем через 5 дней его снимут с учета и переведут на ОСН до конца года. Налоги пересчитают.

Если ИП совмещал патент с УСН, патентную деятельность автоматом переведут на УСН.

Если предприниматель решил закончить деятельность на патенте, он должен заполнить другое заявление и передать его в налоговую. С учета снимут также через 5 дней.

Повторно вернуться на патент ИП сможет только с начала следующего года, если устранит все нарушения.

Плюсы и минусы ПСН

Главное преимущество работы на патенте: стоимость патента не зависит от фактического дохода. Если реальный заработок будет намного больше потенциального, то работать в этом режиме выгодно. Другие плюсы:

Среди минусов спецрежима:

Как стать ИП

Зарегистрировать ИП можно самостоятельно, через посредников и сервисы регистрации. В первом случае придется самому готовить бумаги, нести их в налоговую или отправлять по почте.

В Тинькофф есть бесплатный сервис по регистрации ИП. Нужно только заполнить заявку — специалисты подготовят документы, оформят электронную подпись и отправят всё в налоговую.

«Общая сумма патента на 12 месяцев для фотоателье из Барнаула в 2019 году составляет 46 230 Р. Допустим, что патент начал действовать 2 апреля 2019 года. Это значит, что 15 410 (треть суммы) нужно оплатить до 1 июля 2019 года, а 30 820 Р (остаток) — до 1 апреля 2020 года»

Это некорректный пример. Патент выдается только в рамках одного календарного года, см. п. 5 ст. 346.45 НК РФ. Кроме того, налоговая трактует этот пункт таким образом, что срок действия должен составлять целое число месяцев. Т.е. могут выдать патент только с 1 апреля до 31 декабря, либо с 1 мая по 31 декабря.

«Если ИП ведет несколько видов деятельности на патенте, вести книгу доходов нужно по каждому»

С 2017 года не нужно, можно одну, см. https://www.nalog.ru/rn18/ip/6704042/

Диана Дёмина, про несколько книг учета в конце статьи еще осталось упоминание.

Grigory, упс, пропустили 🙁 Но уже всё поправили 🙂 Еще раз спасибо!

Grigory, спасибо вам большое за внимательность! Вы правы. Мы скорректировали текст.

Скажите, а в Тинькофф Бухгалтерии появится когда-нибудь поддержка ПСН? Пользуюсь довольно давно уже р/с Тинькова и декларацию по УСН сдавал через Тинькофф Бухгалтерию. А теперь когда перешёл та патент стало не так удобно

Дополнительный 1% считается от потенциального дохода, не от фактического? То есть, если патент стоит меньше 18000 то этот процент платить не надо?

Денис Дегтярёв, от потенциального.

«А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.»

— а можно официальную ссылку на закон? Вижу разные мнения по этом вопросу от разных серьезных изданий.

Вот, например, с сайта налоговой:

«Таким образом, индивидуальный предприниматель, применяющий упрощенную систему налогообложения, вправе в течение календарного года перейти на патентную систему налогообложения по отдельным видам предпринимательской деятельности, в отношении которых патентная система налогообложения введена соответствующим законом субъекта Российской Федерации (Письма Минфина России от 07.03.2013 N 03-11-12/26, от 24.01.2013 N 03-11-12/11).

При этом если индивидуальный предприниматель приобретет патент по виду деятельности, в отношении которого он применял упрощенную систему налогообложения, и при этом других видов деятельности им не осуществлялось, то такой переход приводит к утрате права на применение упрощенной системы налогообложения начиная с даты начала действия патента.»

https://www.nalog.ru/rn37/news/tax_doc_news/4856730/

Тут только утрата права на УСН (и то, только если других видов деятельности не было). Не вижу запрета перехода на ПСН по тому же виду деятельности в течение года.